تحليل سوق الهيدروكينون

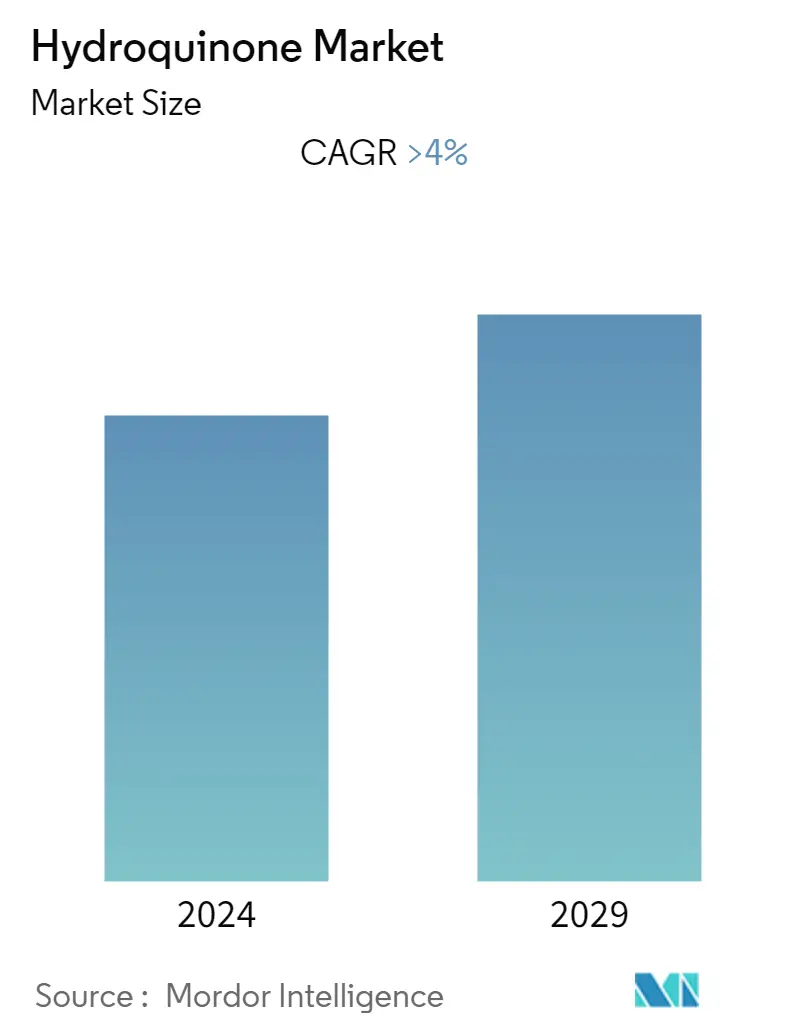

من المتوقع أن يسجل سوق الهيدروكينون معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة. تأثر السوق سلبًا بكوفيد-19 في عام 2020. ومع ذلك، تشير التقديرات الآن إلى أن السوق قد وصل إلى مستويات ما قبل الوباء ومن المتوقع أن ينمو بشكل مطرد في المستقبل.

- خلال الفترة المتوقعة، من المرجح أن ينمو السوق لأن صناعة الطلاء ستحتاج إلى المزيد والمزيد من الهيدروكينون.

- ومن ناحية أخرى، من المرجح أن تؤدي التأثيرات السامة والمسببة للسرطان لكريمات البشرة إلى إبطاء نمو السوق خلال السنوات القليلة المقبلة.

- سيطرت تطبيقات مضادات الأكسدة على السوق ومن المتوقع أن تنمو بشكل كبير خلال الفترة المتوقعة.

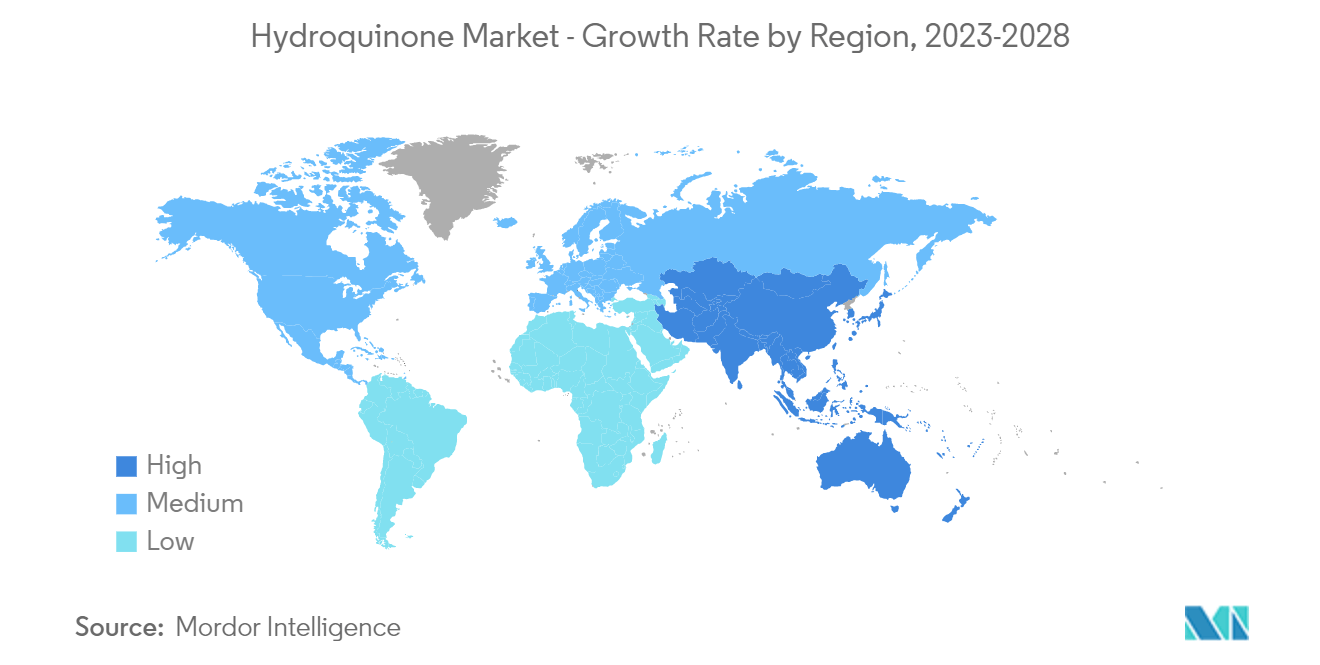

- سيطرت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، حيث جاء الاستهلاك الأكبر من دول مثل الصين والهند واليابان.

اتجاهات سوق الهيدروكينون

زيادة الطلب على المطاط

- يستخدم الهيدروكينون لتصنيع مضادات الأكسدة لصناعة معالجة المطاط.

- يلعب المطاط دورًا رئيسيًا في العديد من صناعات المستخدم النهائي، مثل الطيران والسيارات والإلكترونيات وغيرها من الصناعات التحويلية. ويؤدي النمو المستمر في هذه الصناعات بدوره إلى زيادة الطلب على المطاط.

- على سبيل المثال، تمتلك الصين أكبر قاعدة لإنتاج الإلكترونيات في العالم. وسجلت المنتجات الإلكترونية، مثل الأسلاك والكابلات وأجهزة الكمبيوتر وغيرها من الأجهزة الإلكترونية الشخصية، أعلى نمو في قطاع الإلكترونيات. تخدم البلاد الطلب المحلي على الإلكترونيات وتصدر المنتجات الإلكترونية إلى بلدان أخرى، وبالتالي توفر سوقًا ضخمة لأفلام البوليميد.

- كما تشير دراسة وزارة الإلكترونيات وتكنولوجيا المعلومات دعوة للعمل من أجل توسيع وتعميق تصنيع الإلكترونيات إلى أن الهند تخطط لتحقيق 300 مليار دولار أمريكي من تصنيع الإلكترونيات بحلول عام 2026.

- أصبحت السيارات الكهربائية أكثر شعبية في العديد من الأماكن حول العالم، الأمر الذي من المرجح أن يزيد من الحاجة إلى المطاط في صناعة السيارات.

- تعد الصين رائدة عالميًا في سوق السيارات الكهربائية، مع زيادة كبيرة في مبيعات السيارات الكهربائية الجديدة. وتم بيع إجمالي 3.3 مليون وحدة من السيارات الكهربائية في الصين في عام 2021، وهو ما يمثل زيادة بنسبة 154% مقارنة بـ 1.3 مليون وحدة بيعت في عام 2020.

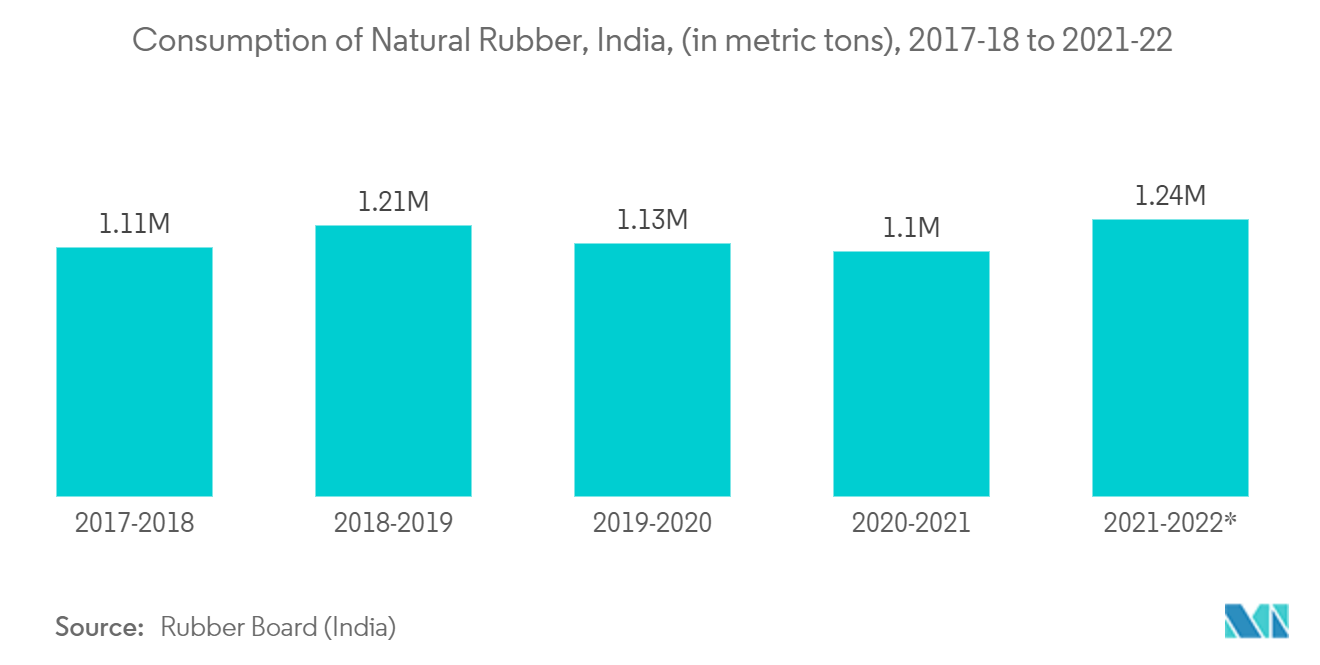

- بشكل عام، زاد استهلاك المطاط بشكل ملحوظ. على سبيل المثال، في الهند، في الفترة من أبريل 2021 إلى مارس 2022، استهلكت البلاد 1.24 مليون طن متري من المطاط الطبيعي، وهو ما يمثل زيادة بنسبة 12% مقارنة بالسنة المالية 2020-2021. تم استخدام ما يقرب من ثلاثة أرباع هذه الكمية في السلع المطاطية العامة، بينما ذهب الباقي إلى صناعة إطارات المركبات والأنابيب.

- ولهذا السبب فإن الطلب على المطاط آخذ في الارتفاع، ومن المتوقع أن يزيد الطلب على الهيدروكينون في صناعة معالجة المطاط خلال السنوات القليلة المقبلة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- تبين أن منطقة آسيا والمحيط الهادئ هي المستهلك الرئيسي للهيدروكينون، مدعومة بالاستهلاك المتزايد للدول الكبرى، بما في ذلك الصين والهند واليابان وغيرها. ومن المتوقع أن ينمو الطلب على الهيدروكينون في الهند والصين بشكل ملحوظ.

- ومن المتوقع أن تنمو صناعة مستحضرات التجميل في المنطقة، مع الابتكار المستمر في كوريا الجنوبية واليابان. ومن المتوقع أن تصبح الصين مستهلكًا رئيسيًا لمستحضرات التجميل في المنطقة.

- يمكن استخدام الدهانات والطلاءات في كل من الأماكن التجارية والسكنية، مثل مباني المكاتب والمستودعات والمتاجر ومراكز التسوق.

- وفقًا لهيئة الإحصاءات الكورية، بلغ إجمالي طلبات البناء التي جمعتها شركات البناء المحلية في الداخل والخارج 245.9 مليار دولار أمريكي في عام 2021، ارتفاعًا من 31.9 تريليون وون كوري في العام السابق. لذلك، من المرجح أن تزيد صناعة البناء والتشييد من الطلب على الدهانات والطلاءات، الأمر الذي من المرجح أن يزيد الطلب على الهيدروكينون خلال السنوات القليلة المقبلة.

- ويشهد قطاع البناء في الهند نموا سريعا مع زيادة الاستثمارات الحكومية. بموجب PMAY-G، تم تحديد هدف الإسكان للجميع بحلول عام 2024 عند 2.95 كرور منزل، منها 2,62,34,163 أسرة تم تخصيصها بالفعل للولايات والأقاليم الاتحادية من 2016-2017 حتى 2021-2022.

- اعتبارًا من 2 فبراير 2022، تم بناء 1,71,34,737 منزلًا من أصل 2,17,54,812 منزلًا تمت الموافقة عليها للمستفيدين، مما يدعم نمو السوق خلال فترة التوقعات.

- كما يقول مجلس المطاط إن الصين استخدمت أكبر قدر من المطاط الطبيعي في العالم في عام 2021، بواقع 5.7 مليون طن متري، تليها الهند.

نظرة عامة على صناعة الهيدروكينون

يتم توحيد سوق الهيدروكينون بطبيعته. بعض الشركات الكبرى في السوق تشمل Solvay، UBE Corporation، Eastman Chemical Company، Mitsui Chemicals Inc.، وCamlin Fine Sciences Ltd.، من بين شركات أخرى (بدون ترتيب معين).

قادة سوق الهيدروكينون

Solvay

Eastman Chemical Company

Mitsui Chemicals Inc.

Camlin Fine Sciences Ltd

UBE Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الهيدروكينون

- فبراير 2023 استحوذت شركة Eastman Chemical Company على شركة Ai-Red Technology (Dalian) Co., Ltd.، وهي شركة مصنعة وموزعة لحماية الطلاء وأغشية النوافذ لقطاعي السيارات والمعمار في آسيا والمحيط الهادئ. الهدف من عملية الشراء هذه هو تسريع النمو في أسواق أفلام الأداء، وأفلام حماية الطلاء، وأفلام النوافذ.

- يناير 2023 أطلقت شركة سولفاي السيليكا الدائرية الحيوية في أوروبا. تلعب السيليكا دورًا مهمًا في تصنيع الإطارات. قدمت الشركة مادة السيليكا عالية التشتت (HDS)، بدعم من الشركات المصنعة للإطارات العالمية. ومن المتوقع أن يؤدي ذلك إلى زيادة استخدام المواد الخام المستدامة وتقليل انبعاثات ثاني أكسيد الكربون في صناعة الإطارات.

تجزئة صناعة الهيدروكينون

الهيدروكينون هو مركب عطري يتم تصنيعه أثناء تركيب الأصباغ والزيوت ووقود المحركات وما إلى ذلك. ويتم إنتاج الهيدروكينون كمثبط ووسيط ومضاد للأكسدة خلال هذه العمليات. الكينول هو اسم آخر للهيدروكينون. يتم تقسيم سوق الهيدروكينون حسب التطبيق وصناعة المستخدم النهائي والجغرافيا. حسب التطبيق، يتم تقسيم السوق إلى تطبيقات وسيطة، ومضادات الأكسدة، ومثبطات البلمرة، والمواد الكيميائية الحساسة للضوء، وغيرها من التطبيقات. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى مستحضرات التجميل والبوليمرات والدهانات والمواد اللاصقة والمطاط وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بالبوليسترين المبثوق في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (مليون دولار أمريكي).

| متوسط |

| مضاد للأكسدة |

| مثبط البلمرة |

| مادة كيميائية حساسة للضوء |

| تطبيقات أخرى |

| مستحضرات التجميل |

| البوليمرات |

| الدهانات والمواد اللاصقة |

| ممحاة |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| طلب | متوسط | |

| مضاد للأكسدة | ||

| مثبط البلمرة | ||

| مادة كيميائية حساسة للضوء | ||

| تطبيقات أخرى | ||

| صناعة المستخدم النهائي | مستحضرات التجميل | |

| البوليمرات | ||

| الدهانات والمواد اللاصقة | ||

| ممحاة | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الهيدروكينون

ما هو حجم سوق الهيدروكينون الحالي؟

من المتوقع أن يسجل سوق الهيدروكينون معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق الهيدروكينون؟

Solvay، Eastman Chemical Company، Mitsui Chemicals Inc.، Camlin Fine Sciences Ltd، UBE Corporation هي الشركات الكبرى العاملة في سوق الهيدروكينون.

ما هي المنطقة الأسرع نمواً في سوق الهيدروكينون؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الهيدروكينون؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الهيدروكينون.

ما هي السنوات التي يغطيها سوق الهيدروكينون؟

يغطي التقرير حجم سوق الهيدروكينون التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الهيدروكينون للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الهيدروكينون

إحصائيات الحصة السوقية لـ Hydroquinone وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل الهيدروكينون توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.