تحليل سوق غرف العمليات الهجينة

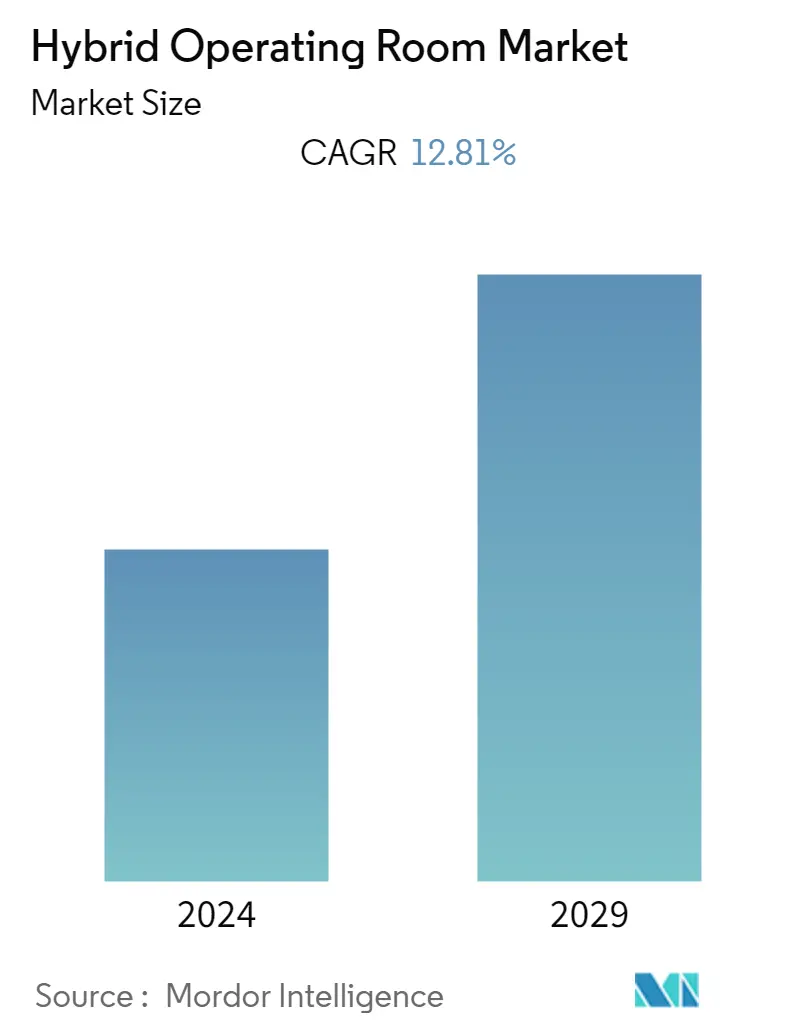

يستعد سوق غرف العمليات الهجينة لتسجيل معدل نمو سنوي مركب قدره 12.81٪ خلال الفترة المتوقعة.

أدى جائحة كوفيد-19 إلى انخفاض كبير في العمليات الجراحية حول العالم والعديد من التحذيرات من الحكومات المعنية بشأن العمليات الجراحية، مما أثر على السوق المدروسة. على سبيل المثال، وفقًا لدراسة نشرت في المكتبة الوطنية للطب في أغسطس 2022، تعاملت مرافق الرعاية الرباعية بنجاح مع ضغوط جائحة كوفيد-19 من خلال تقليل عدد العمليات الجراحية التي يتم إجراؤها خلال ذروة الوباء بشكل كبير. ومع ذلك، على الرغم من تفاوت معدلات الشفاء عبر التخصصات الفرعية وفئات الحالات، فإن إجمالي حجم العمليات الجراحية لم يعود بالكامل إلى مستويات ما قبل فيروس كورونا (كوفيد-19) حتى عام 2021.

ومع ذلك، من المتوقع أن تؤدي عمليات الإطلاق الجديدة من قبل اللاعبين الرئيسيين في السوق إلى زيادة نمو السوق الذي تمت دراسته في فترة ما بعد الوباء. على سبيل المثال، في آذار/مارس 2022، أطلق المركز الطبي للجامعة اللبنانية الأميركية – مستشفى رزق غرفة عمليات جديدة بمنحة بقيمة 1.4 مليون دولار أميركي مقدمة من الوكالة الأميركية للتنمية الدولية في إطار مبادرة المدارس والمستشفيات الأميركية في الخارج. ومن المتوقع أن تؤدي مثل هذه المبادرات إلى زيادة نمو السوق خلال فترة التنبؤ.

توفر غرف العمليات الهجينة القدرة على دمج التشخيص وإجراء العمليات الموجهة بالصور مع إجراءات طفيفة التوغل في غرفة واحدة. توفر هذه المساحات أيضًا انتقالًا سلسًا إلى الإجراءات المفتوحة إذا دعت الحاجة إلى ذلك. ينمو سوق غرف العمليات المختلطة (OR) بسبب الطلب المتزايد على أساليب الجراحة غير الجراحية، إلى جانب ارتفاع عدد كبار السن.

وكشفت إحصائيات الجراحة التجميلية لعام 2021 أن العمليات غير الجراحية ارتفعت بنسبة 44% في عام 2021 مقارنة بعام 2020، فيما ارتفعت العمليات الجراحية بنسبة 54%. شهدت عمليات الجسم أكبر نمو (+63% مقابل 2020)، مدفوعة بالزيادات في عمليات شد البطن (+49%) وعمليات شفط الدهون (+66%). تم إجراء 320 عملية جراحية في المتوسط من قبل جراحي التجميل في عام 2021 مقارنة بـ 220 عملية جراحية في عام 2020. ومن المتوقع أن يؤدي هذا الحجم الكبير من العمليات الجراحية في مجال التجميل إلى دفع نمو السوق. وبحسب المصدر نفسه، تم إجراء حوالي 94% من العمليات على النساء. في عام 2021، تم إجراء 365000 عملية تكبير للثدي (+44%). بالإضافة إلى ذلك، تمت إزالة غرساتهن لدى 71000 امرأة ولكن لم يتم استبدالها، في حين تمت إزالة غرساتهن واستبدالها لـ 148000 امرأة (+32% عن عام 2020). من المتوقع أن يؤدي العدد الهائل من العمليات الجراحية التجميلية في المناطق المتقدمة إلى دفع السوق للدراسة. ومن المتوقع أن تؤدي الزيادة في هذه الإجراءات إلى زيادة الطلب على غرف العمليات الهجينة خلال فترة التنبؤ. وبالتالي، من المتوقع أن تؤدي العوامل المذكورة أعلاه إلى زيادة نمو السوق.

ومع ذلك، من المتوقع أن تعيق نفقات التأسيس والصيانة المرتفعة نمو السوق.

اتجاهات سوق غرف العمليات الهجينة

من المتوقع أن يحتفظ قطاع القلب والأوعية الدموية بحصة سوقية كبيرة خلال فترة التوقعات

تدمج تدخلات القلب والأوعية الدموية الهجينة تقنيات جراحات القلب والأوعية الدموية بهدف تقليل الغزو. يتم الآن تنفيذ إجراءات هجينة مثل استبدال الصمام الأبهري عبر القسطرة (TAVR)، أو إصلاح الشريان الأورطي داخل الأوعية الدموية (TEVAR) أو إصلاح الشريان الأورطي البطني (EVAR)، والتدخل التاجي المشترك عن طريق الجلد (PCI) مع التدخل الهيكلي للقلب، مما يؤدي إلى تعظيم فوائد الإجراء في وقت أقل للمرضى. ومع النتائج المحسنة الموثقة التي يتم تقديمها من خلال هذه الإجراءات مقارنة بالعمليات الجراحية التقليدية وانخفاض المدة الإجرائية للمريض، فإن الطلب على هذه الإجراءات الهجينة يتزايد بين المرضى.

النوع الأكثر شيوعًا لجراحة القلب هو جراحة ترقيع الشريان التاجي، والتي تُعرف غالبًا باسم جراحة مجازة الشريان التاجي أو جراحة المجازة، وفقًا لـ Cedars-Sinai. سنويًا، يخضع أكثر من 300000 أمريكي لعملية جراحية ناجحة لتغيير شرايين القلب. قدرت مراكز السيطرة على الأمراض أن 20.1 مليون مريض تتراوح أعمارهم بين 20 عامًا وما فوق سيعانون من أمراض القلب التاجية في الولايات المتحدة. بالإضافة إلى ذلك، وفقًا لإحصائيات مركز السيطرة على الأمراض، تحدث نوبة قلبية كل 40 ثانية، وفي كل عام، يعاني ما يقرب من 805000 أمريكي من نوبة قلبية. وبالتالي، فمن المتوقع أن يؤدي ارتفاع معدل انتشار أمراض القلب والأوعية الدموية إلى زيادة الطلب على جراحات القلب وزيادة الحاجة إلى غرف العمليات المختلطة في مرافق الرعاية الصحية.

وبالتالي، من المتوقع أن يؤدي العدد المتزايد من جراحات القلب إلى تعزيز نمو السوق الذي تمت دراسته خلال الفترة المتوقعة.

من المتوقع أن تحتفظ أمريكا الشمالية بحصة كبيرة في السوق خلال فترة التنبؤ

تعد الاستثمارات الكبيرة التي تقوم بها المستشفيات، وزيادة الطلب على العمليات الجراحية ذات الحد الأدنى من التدخل الجراحي، وقطاع الرعاية الصحية المتطور مع العديد من الشركات المعروفة، من العوامل الرئيسية المسؤولة عن هيمنة أمريكا الشمالية في سوق غرف العمليات الهجينة. بالإضافة إلى ذلك، يتوسع سوق أمريكا الشمالية بسبب ارتفاع دخل الفرد، وزيادة زيارات المرضى للأطباء، والتطورات التقنية الناجمة عن وفرة التمويل. وفقًا لبيانات جمعية المستشفيات الأمريكية (AHA)، في عام 2022، كان هناك 6,093 مستشفى عاملة في الولايات المتحدة مقابل 5,534 مستشفى في عام 2016. لذلك، من المتوقع أن يؤدي التوسع الحاد في سعة المستشفيات وارتفاع حالات دخول المستشفى إلى تعزيز العمليات الجراحية و الطلب على المعدات ذات الصلة. وهذا يفتح إمكانية زيادة الطلب على غرف العمليات الجراحية في المستشفيات، والذي من المتوقع أن يؤدي إلى تسريع نمو السوق في البلاد.

علاوة على ذلك، زادت نفقات الرعاية الصحية في القطاعين العام والخاص في كندا في السنوات الأخيرة. يؤدي هذا أيضًا إلى زيادة الفرص لسوق عربات الحالات الجراحية. على سبيل المثال، تظهر البيانات التي قام المعهد الكندي للمعلومات الصحية بتحديثها في نوفمبر 2021 أن كندا استثمرت 230,005 مليون دولار أمريكي و78,038.3 مليون دولار أمريكي في القطاعين العام والخاص، على التوالي، في عام 2021. وبالتالي، من المتوقع أن يؤثر الإنفاق المتزايد على الرعاية الصحية على التنمية. وإعادة هيكلة إعدادات الرعاية الصحية في البلاد.

وبالتالي، من المتوقع أن تؤدي العوامل المذكورة أعلاه إلى زيادة نمو السوق.

نظرة عامة على صناعة غرف العمليات الهجينة

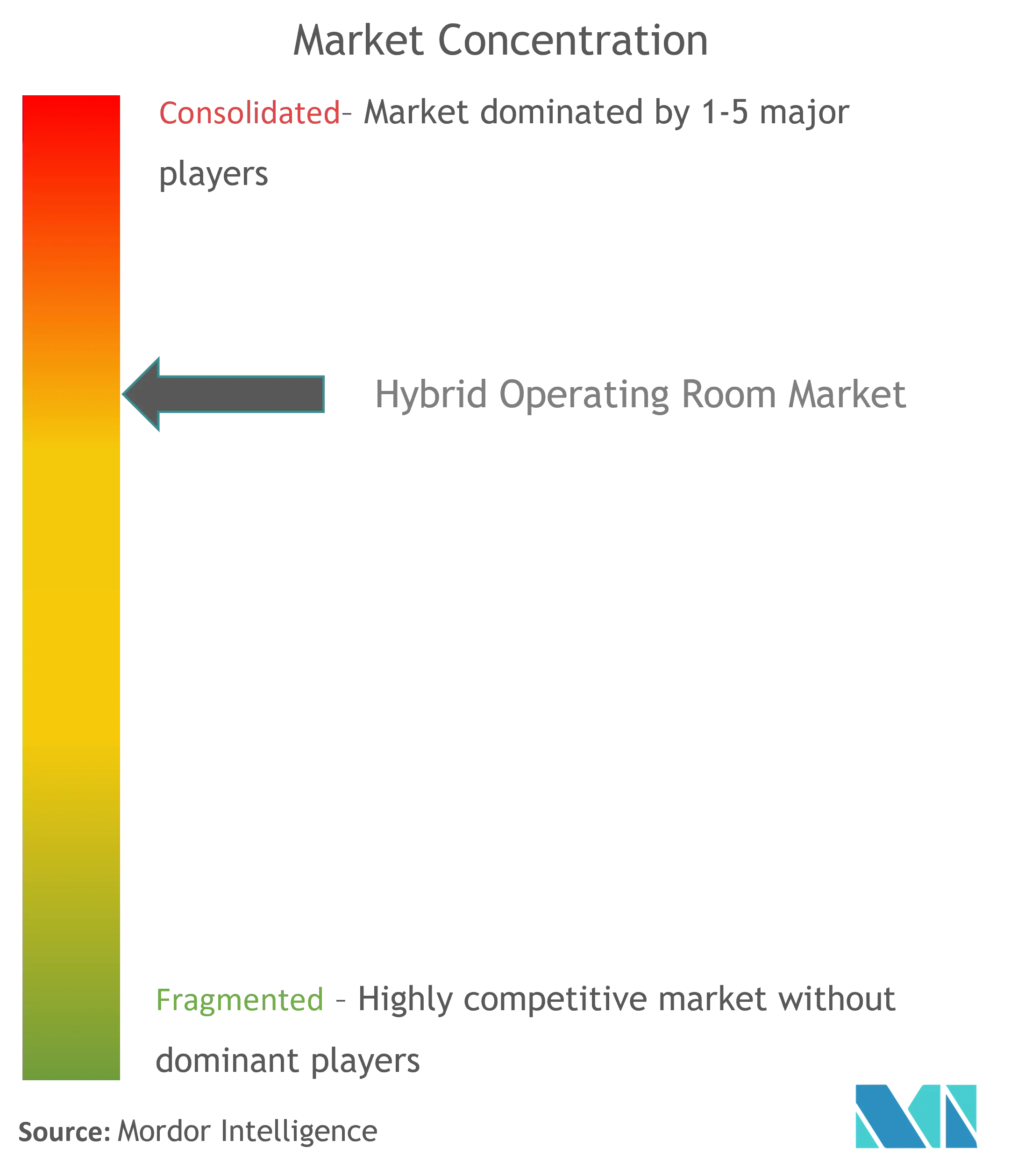

تم توحيد سوق غرف العمليات الهجينة بسبب ارتفاع تكاليف البحث لصنع معدات متوافقة وإنتاج معدات كبيرة. ومع ذلك، من المتوقع أن ينمو السوق بسبب عوامل مثل المبادرات التي اتخذها اللاعبون الرئيسيون في السوق وزيادة الطلب على غرف العمليات الهجينة. ومن بين اللاعبين الرئيسيين في هذا السوق شركة Koninklijke Philips NV، وشركة General Electric، وTrumpf Medical، وSteris PLC، وشركة Toshiba.

قادة سوق غرف العمليات الهجينة

-

Koninklijke Philips N.V.

-

GE Healthcare

-

Steris PLC

-

NDS Surgical Imaging, LLC

-

Trumpf Medical`

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق غرف العمليات الهجينة

- يونيو 2022 أطلقت شركة Promaxo Inc. نظام التصوير بالرنين المغناطيسي داخل المكتب في مركز جراحة المسالك البولية في إيست فالي. إنه تصوير بالرنين المغناطيسي من جانب واحد مع نظام تصوير قائم على الذكاء الاصطناعي.

- يناير 2022 بدأ دمج منتجات MAVIG، مثل المحور المركزي الهجين من MAVIG، في غرف العمليات المختلطة.

تجزئة صناعة غرف العمليات الهجينة

تتيح غرفة العمليات المختلطة للمريض الحصول على العلاج داخل نفس المنشأة للإجراءات ذات التعقيدات. إن توفر أنواع متعددة من المعدات في نفس المساحة يوفر على المرضى الوقت الذي يتطلبه إجراء عمليات جراحية متعددة ويقلل من تكلفة الإجراء ووقت التعافي.

يتم تقسيم سوق غرف العمليات المختلطة حسب المعدات (أنظمة التصوير التشخيصي (أنظمة تصوير الأوعية، وأنظمة التصوير بالرنين المغناطيسي، والماسحات الضوئية المقطعية، وأنظمة التصوير التشخيصي الأخرى)، وتركيبات غرف العمليات (طاولات العمليات، وأضواء غرفة العمليات، والأذرع الجراحية، وتركيبات غرف العمليات الأخرى) والمعدات الأخرى)، والتطبيق (جراحة القلب والأوعية الدموية، وجراحة الأعصاب، وجراحة الصدر، وجراحة العظام، وغيرها من التطبيقات)، والمستخدم النهائي (مراكز المستشفيات والجراحة، ومراكز جراحة العيادات الخارجية، والمستخدمين النهائيين الآخرين)، والجغرافيا (أمريكا الشمالية وأوروبا، آسيا والمحيط الهادئ، والشرق الأوسط وأفريقيا، وأمريكا الجنوبية). يغطي تقرير السوق أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة مختلفة عبر المناطق الرئيسية على مستوى العالم. يقدم التقرير القيم بمليون دولار أمريكي لجميع القطاعات المذكورة أعلاه.

| أنظمة التصوير التشخيصي | أنظمة تصوير الأوعية |

| أنظمة التصوير بالرنين المغناطيسي | |

| ماسحات الأشعة المقطعية | |

| أنظمة التصوير التشخيصي الأخرى | |

| تجهيزات غرفة العمليات | جداول التشغيل |

| أضواء غرفة العمليات | |

| الطفرات الجراحية | |

| تجهيزات غرفة العمليات الأخرى | |

| معدات أخرى |

| جراحة القلب والأوعية الدموية |

| جراحة الاعصاب |

| جراحة الصدر |

| جراحة العظام |

| تطبيقات أخرى |

| المستشفيات والمراكز الجراحية |

| مراكز الجراحة الخارجية |

| المستخدمون النهائيون الآخرون |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

| بواسطة المعدات | أنظمة التصوير التشخيصي | أنظمة تصوير الأوعية |

| أنظمة التصوير بالرنين المغناطيسي | ||

| ماسحات الأشعة المقطعية | ||

| أنظمة التصوير التشخيصي الأخرى | ||

| تجهيزات غرفة العمليات | جداول التشغيل | |

| أضواء غرفة العمليات | ||

| الطفرات الجراحية | ||

| تجهيزات غرفة العمليات الأخرى | ||

| معدات أخرى | ||

| عن طريق التطبيق | جراحة القلب والأوعية الدموية | |

| جراحة الاعصاب | ||

| جراحة الصدر | ||

| جراحة العظام | ||

| تطبيقات أخرى | ||

| بواسطة المستخدم النهائي | المستشفيات والمراكز الجراحية | |

| مراكز الجراحة الخارجية | ||

| المستخدمون النهائيون الآخرون | ||

| بواسطة الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الشائعة حول أبحاث سوق غرف العمليات الهجينة

ما هو حجم سوق غرف العمليات الهجينة الحالي؟

من المتوقع أن يسجل سوق غرف العمليات الهجينة معدل نمو سنوي مركب قدره 12.81٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق غرف العمليات الهجينة؟

Koninklijke Philips N.V.، GE Healthcare، Steris PLC، NDS Surgical Imaging, LLC، Trumpf Medical` هي الشركات الكبرى العاملة في سوق غرف العمليات الهجينة.

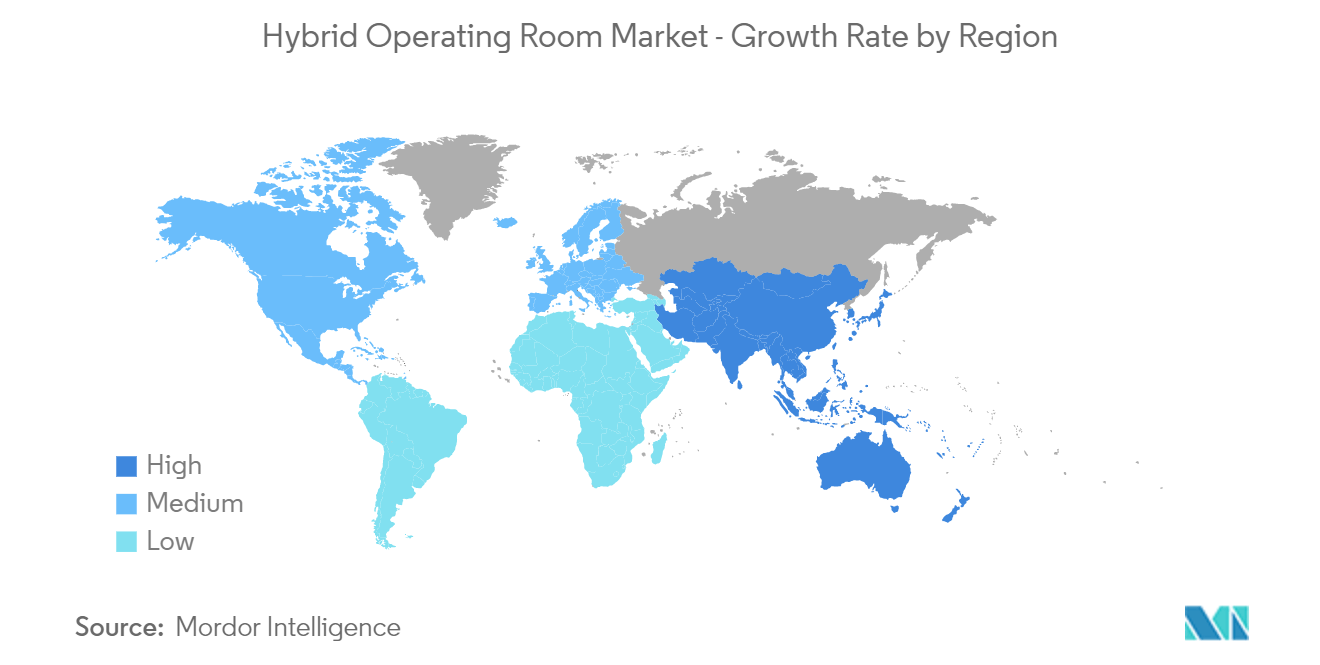

ما هي المنطقة الأسرع نموًا في سوق غرف العمليات الهجينة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق غرف العمليات الهجينة؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق غرف العمليات الهجينة.

ما هي السنوات التي يغطيها سوق غرف العمليات الهجينة؟

يغطي التقرير حجم السوق التاريخي لسوق غرف العمليات الهجينة للأعوام 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق غرف العمليات الهجينة للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة غرف العمليات الهجينة

إحصائيات الحصة السوقية لغرف العمليات الهجينة وحجمها ومعدل نمو الإيرادات لعام 2023، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل غرفة العمليات الهجينة توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.