حجم وحصة سوق التعبئة والتغليف الصحي

تحليل سوق التعبئة والتغليف الصحي من قبل شركة Mordor Intelligence

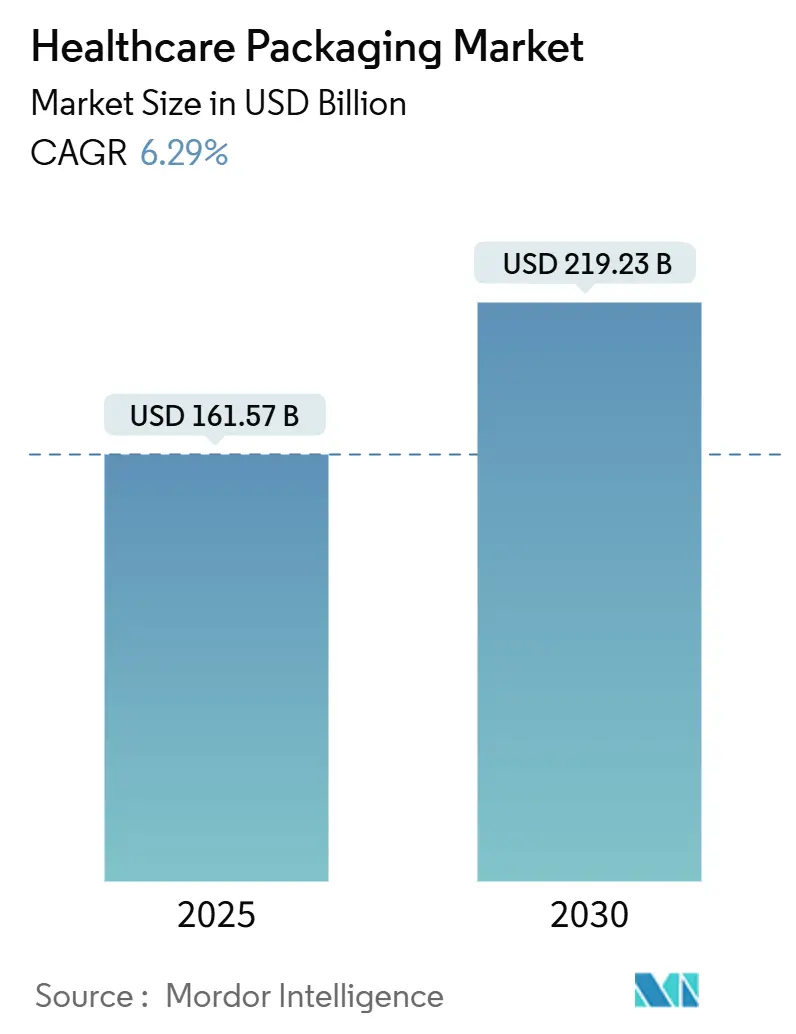

وصل حجم سوق التعبئة والتغليف الصحي إلى 161.57 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 219.23 مليار دولار أمريكي بحلول عام 2030، مسجلاً معدل نمو سنوي مركب قدره 6.29%. الطلب المتزايد على المنتجات البيولوجية والتوسع السريع في نماذج العلاج المنزلي وتشديد قوانين التسلسل التسلسلي تعزز هذا المسار التصاعدي. تتضح الزخم الديموغرافي حيث تفوق الآن فئة من هم فوق 65 عاماً عدد الشباب في أوروبا، مما يكثف الحاجة إلى عبوات سهلة الاستخدام وآمنة لكبار السن. في المقابل، تعطي العلامات التجارية الصيدلانية الأولوية لتصاميم قابلة للتتبع ومقاومة للتلاعب لمكافحة المنتجات المقلدة، بينما تعزز أجهزة الاستشعار الذكية المدمجة في العبوات الأولية من الالتزام بالعلاج. قوانين الاستدامة في الاتحاد الأوروبي وولايات أمريكية مختارة تدفع أصحاب العلامات التجارية نحو هياكل أحادية المادة قابلة للإعادة التدوير دون المساس بالحماية الحاجزة. تقلب أسعار المواد الأولية البوليمرية وقيود طاقة الزجاج الطبي تبقى عوائق تكلفة، لكن الاستثمار المستمر في مراكز الإنتاج الإقليمية يخفف من مخاطر التوريد.

النقاط الرئيسية من التقرير

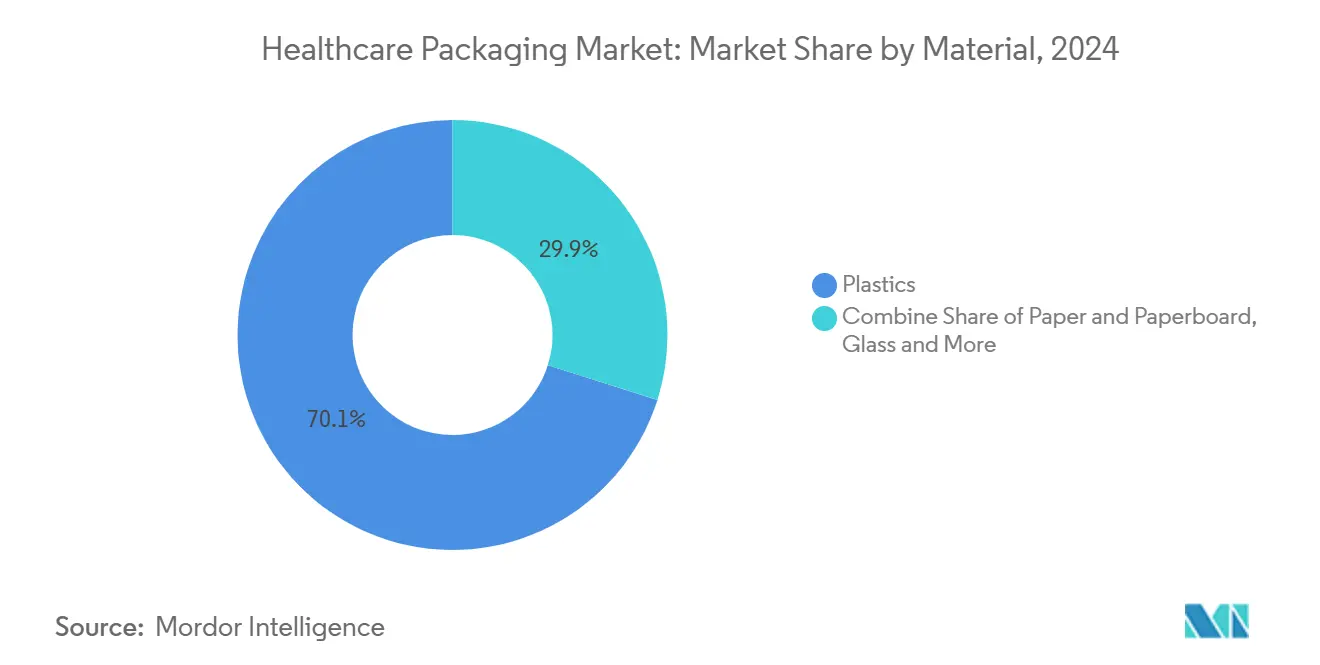

- حسب المادة، تصدرت البلاستيك بنسبة 70.12% من حصة سوق التعبئة والتغليف الصحي في عام 2024؛ من المتوقع أن يتوسع الزجاج بمعدل نمو سنوي مركب قدره 10.42% حتى عام 2030.

- حسب نوع المنتج، شكلت الزجاجات والحاويات 40.21% من حجم سوق التعبئة والتغليف الصحي في عام 2024، بينما من المتوقع أن تنمو عبوات البليستر بمعدل نمو سنوي مركب قدره 8.67% حتى عام 2030.

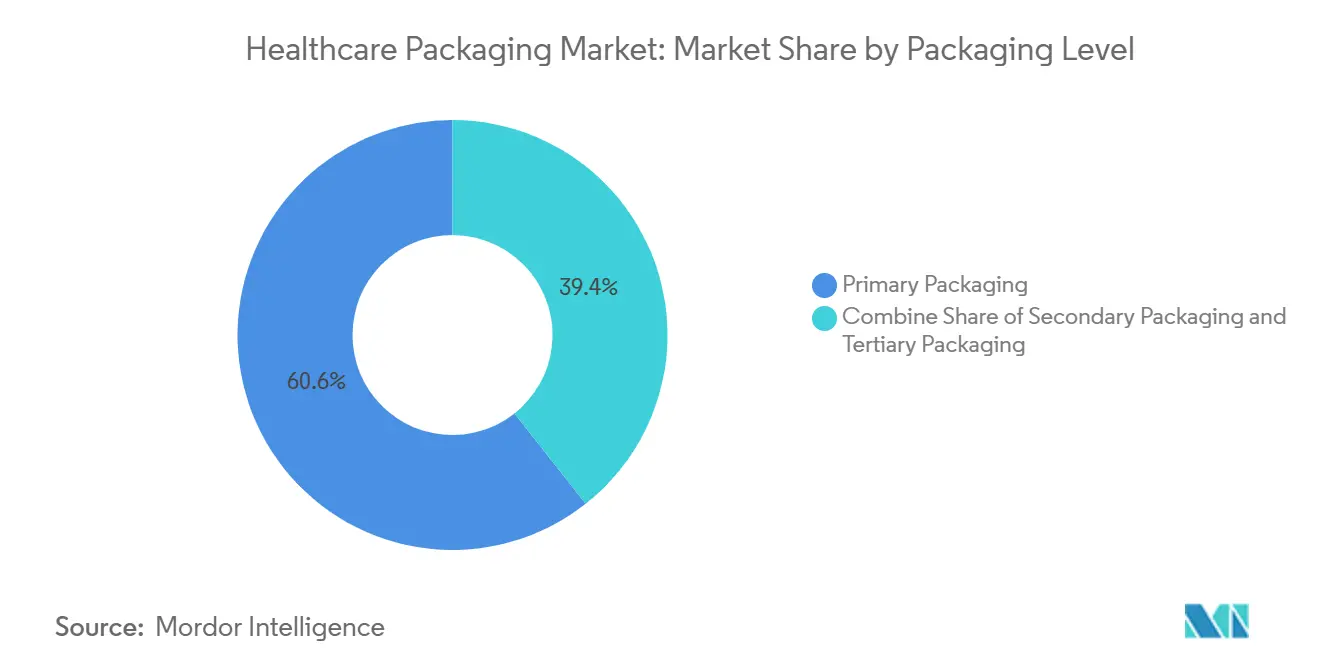

- حسب مستوى التعبئة، استحوذت التعبئة الأولية على نسبة 60.64% من سوق التعبئة والتغليف الصحي في عام 2024؛ التعبئة الثلاثية تتقدم بمعدل نمو سنوي مركب قدره 8.13% حتى عام 2030.

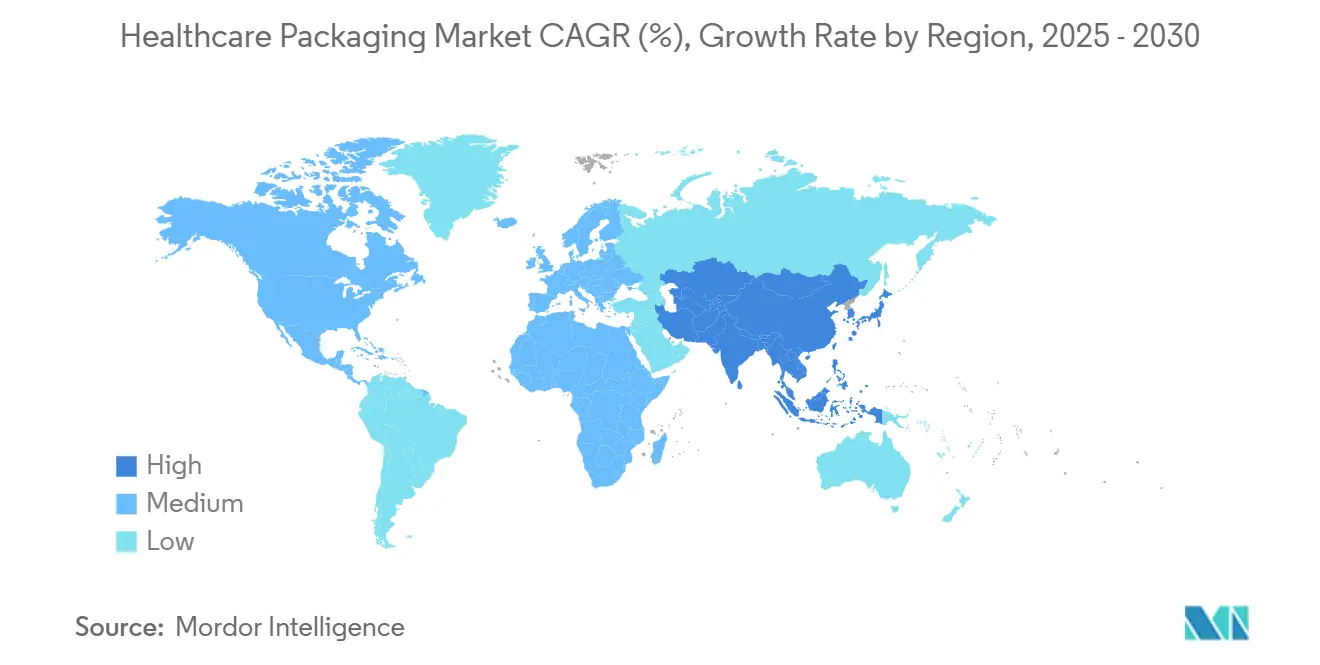

- حسب الجغرافيا، احتلت أمريكا الشمالية نسبة 36.35% من سوق التعبئة والتغليف الصحي في عام 2024، بينما آسيا-المحيط الهادئ مُهيأة لمعدل نمو سنوي مركب قدره 9.32% حتى عام 2030.

- حسب المستخدم النهائي، هيمنت الصناعة الصيدلانية على 36.62% من حجم سوق التعبئة والتغليف الصحي في عام 2024، بينما منتجات المغذيات والأدوية المتاحة دون وصفة مُهيأة لنمو بمعدل نمو سنوي مركب قدره 9.64% حتى عام 2030.

اتجاهات ورؤى سوق التعبئة والتغليف الصحي العالمي

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع الطلب على أجهزة الرعاية الذاتية والتشخيص المنزلي | +1.8% | عالمي، مع مكاسب مبكرة في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| تفويضات التسلسل ومكافحة التزييف | +1.2% | عالمي، بقيادة تطبيق US DSCSA و EU FMD | قصير المدى (≤ 2 سنة) |

| الشيخوخة السكانية وانتشار الأمراض المزمنة | +1.5% | عالمي، مُتركز في الأسواق المتقدمة | طويل المدى (≥ 4 سنوات) |

| إحلال المواد المدفوع بالاستدامة | +0.9% | الاتحاد الأوروبي وأمريكا الشمالية أساساً، انتشار إلى آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| التعبئة المبردة للعلاجات الخلوية والجينية | +0.7% | أمريكا الشمالية والاتحاد الأوروبي، ناشئة في آسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| العبوات الذكية مع RFID/NFC لتتبع الالتزام | +0.4% | الأسواق المتقدمة مبدئياً، توسع عالمي | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الطلب على أجهزة الرعاية الذاتية والتشخيص المنزلي

وصلت الإنفاق الرأسمالي السنوي للتكنولوجيا الطبية على أجهزة رعاية السكري إلى 7.09 مليار دولار أمريكي في عام 2024، مع تخصيص 2.7 مليار دولار أمريكي لأجهزة مراقبة الجلوكوز المستمرة التي تتطلب تعبئة معقمة جاهزة للبيع بالتجزئة. [1]Scitodate, "Diabetes Care Devices Deep-Dive," scitodate.com إطلاق BD لمنتجي PIVO Pro وMiniDraw يوضح كيف تحدد العلامات التجارية الآن أكياساً مقاومة للتلاعب بأحجام مناسبة للوفاء بالطلبيات البريدية مع ضمان العقم بمستوى المستشفيات. نظام InPen-Simplera Smart MDI المُصدق من إدارة الأغذية والأدوية من Medtronic يؤكد أن التعبئة يجب أن تحمي ليس فقط الدواء ولكن أيضاً الإلكترونيات المدمجة والتطبيقات المصاحبة. لذلك، يتحول سوق التعبئة والتغليف الصحي نحو الإغلاقات المقاومة للأطفال لكن السهلة لكبار السن، والتجاويف متعددة الطبقات للحساسات، والتعليمات المُمكنة بـ QR والتي تتطابق مع سير عمل التطبيب عن بعد. اعتماد الرعاية المنزلية المكثف يبقي سوق التعبئة والتغليف الصحي على قوس نمو قوي.

تفويضات التسلسل ومكافحة التزييف

الإنفاذ الكامل لـ US DSCSA في نوفمبر 2024 أثار معدلات خطأ تصل إلى 30% في تبادل البيانات، مما يعرض للخطر العزل اليومي لـ 110,000 عبوة عندما لا تتطابق الرموز. نما خط خدمة التسلسل الشاملة من Cardinal Health حيث عهدت شركات الأدوية بخطوات الترميز والتجميع والتصديق. حقنة BD iDFill RFID تُظهر أن دمج المُعرفات على المستوى الأولي يتيح للشركات الاستغناء عن الملصقات الثانوية وتسريع سرعات الخط. قوانين FMD الأوروبية التي تتطلب رموز قابلة للقراءة بصرياً وآلياً تدفع سوق التعبئة والتغليف الصحي أكثر نحو استثمار البنية التحتية الرقمية. الموردون القادرون على تجميع الأجهزة والبرمجيات وخدمات السحابة المُصدقة يكتسبون حصة حيث تتزايد تعقيدات التسلسل.

الشيخوخة السكانية وانتشار الأمراض المزمنة

الحالات المزمنة المتعددة بين البالغين الأمريكيين ارتفعت من 21.8% في عام 2013 إلى 27.1% في عام 2023، مع أحد الارتفاعات في الشباب. West Pharmaceutical Services تستمد بالفعل 73% من مبيعات المنتجات المملوكة من منصات الحقن الذاتي التي يجب أن تُشحن في صواني مريحة وآمنة لكبار السن. SmartPack من Caretech يدمج المطالبات الصوتية والتحقق من الحبوب، مما يقلل من أخطاء الجرعات بين مرضى التهاب المفاصل. هذه الاتجاهات تضمن أن سوق التعبئة والتغليف الصحي يستمر في تطوير خطوط أكبر وإشارات لمسية وأسطح مقاومة للانزلاق تعالج تراجع البراعة دون إضافة وزن مادي.

إحلال المواد المدفوع بالاستدامة

لائحة التعبئة ونفايات التعبئة في الاتحاد الأوروبي تفرض إعادة التدوير لجميع العبوات بحلول عام 2030، رغم أن الاستثناءات للعناصر الطبية الحساسة للاتصال قيد المراجعة. [2]European Commission, "New EU Regulation Promotes the Procurement of Sustainable Packaging," green-forum.ec.europa.eu ورق الأداء AmFiber من Amcor، المحمي مؤخراً ببراءة اختراع في الاتحاد الأوروبي، يوازن بين البنية القائمة على الألياف وطبقات الحاجز بدرجة صيدلانية. مقارنة دورة الحياة أظهرت أن أكياس البولي إيثيلين تنتج 70% أقل من مكافئ CO₂ من الزجاج أو الألومنيوم، مما يعقد الرواية "الورقية بالكامل". TekniPlex تقدم الآن أفلام بليستر بمحتوى معاد التدوير ما بعد الاستهلاك بنسبة 30%، محققة أهداف الدائرية في الاتحاد الأوروبي دون الحاجة لإعادة تأهيل تركيبة الدواء. SB 54 في كاليفورنيا تحدد معدل إعادة تدوير 65% بحلول عام 2032 لكنها حالياً تستثني عبوات الأدوية الموصوفة، مما يبرز الترقيع التنظيمي الذي يجبر العلامات التجارية العالمية على هندسة تصاميم معيارية. التفويضات الخضراء، لذلك، تعيد تشكيل مزيج المواد وهيكل التكلفة لسوق التعبئة والتغليف الصحي.

تحليل تأثير المقيدات

| المقيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلبات أسعار الراتنج القائم على البترول | -0.8% | عالمي، مع تأثير حاد في المناطق المعتمدة على الاستيراد | قصير المدى (≤ 2 سنة) |

| قوانين التخلص من النفايات متعددة الولايات القضائية المعقدة | -0.6% | عالمي، مُتركز في الأسواق المتقدمة | متوسط المدى (2-4 سنوات) |

| اختناقات طاقة الزجاج الطبي | -0.4% | عالمي، مع تركز الإمداد في أوروبا وآسيا | متوسط المدى (2-4 سنوات) |

| مخاطر الأمن السيبراني في التعبئة المتصلة | -0.3% | الأسواق المتقدمة مع تقنية معلومات الرعاية الصحية المتقدمة | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تقلبات أسعار الراتنج القائم على البترول

إغلاق مصفاة LyondellBasell في هيوستن وتشغيل مصنع البولي بروبيلين الجديد من Formosa شدد إمدادات البروبيلين، حيث يتوقع Argus زيادات أسعار بخانتين في عام 2025. تكاليف راتنج الهندسة ارتفعت مرة أخرى في مارس 2025، مما أضر بهوامش المحولات. العلامات التجارية الصحية المرتبطة برموز المواد المُصدقة من إدارة الأغذية والأدوية لا يمكنها تبديل الراتنجات بسرعة، لذلك تواجه المحولات الأصغر أزمات سيولة. سوق التعبئة والتغليف الصحي يشهد لاعبين أكبر يستخدمون التحوط طويل المدى والتوريد المتعدد لتخفيف التقلبات، بينما يقيمون صفائح PP أحادية الحاجز العالي التي تسمح بتقليل السماكة دون المخاطرة بفشل الحاجز.

قوانين التخلص من النفايات متعددة الولايات القضائية المعقدة

أريزونا تحدد تخزين النفايات الطبية بـ 90 يوماً، بينما كاليفورنيا تفرض خطط شاملة من المهد إلى اللحد، مما يدفع تصاميم العبوات نحو أحواض مقاومة للثقب ومزدوجة التبطين تضيف تكلفة ووزناً. الفيدرالية 49 CFR 173.197 تتطلب أيضاً احتواء ثانوي صلب ومقاوم للتسرب أثناء النقل. [3]U.S. Department of Transportation, "49 CFR 173.197," ecfr.gov تلاحظ Stericycle أن 40 ولاية أمريكية اعتمدت قانون تحسينات مولد النفايات الخطرة في عام 2024، مما رفع فعلياً الأعباء الوثائقية للمحولات. النتيجة هي سوق التعبئة والتغليف الصحي حيث يجب على الشركات الأصغر الإفراط في هندسة العبوات للولاية القضائية الأكثر صرامة، مما يحد من الابتكار ويزيد من كميات الطلب الأدنى. تحذر شركات إعادة التدوير أن قوانين وسم المخاطر البيولوجية الحالية تعرقل خطط الدائرة المغلقة، رغم دراسات دورة الحياة التي تظهر انخفاض CO₂ بنسبة 30% إذا تمت إعادة تدوير البلاستيك الطبي آلياً بدلاً من الحرق.

تحليل القطاعات

حسب المادة: ابتكار الزجاج يتفوق على حجم البلاستيك

استمر البلاستيك في شغل 70.12% من حصة سوق التعبئة والتغليف الصحي في عام 2024، مما يعكس كفاءة التكلفة التي لا تضاهى ونوافذ المعالجة المرنة. على العكس، الزجاج يتقدم بمعدل نمو سنوي مركب قدره 10.42%، مدعوماً بالمنتجات البيولوجية التي تتطلب حاويات خالية من تسرب الأيونات. مصنع SCHOTT Pharma بقيمة 371 مليون دولار أمريكي في ولاية كارولينا الشمالية سيضيف 401 وظيفة ويوسع طاقة الحقن البوروسيليكاتية لحقن GLP-1، مما يُظهر الثقة طويلة المدى في القوارير الممتازة. حجم سوق التعبئة والتغليف الصحي للتنسيقات الزجاجية عالية القيمة-القوارير والخراطيش والحقن-سيتوسع مع خروج علاجات mRNA وتحرير الجينات والخلايا من العيادة.

تحتفظ البلاستيك المتقدم بالهيمنة في أجهزة الاستنشاق وأكياس IV المرنة وقطرات العين، لكن قيود PFAS على طلاءات الفلوروبوليمر معينة تجبر مركبي الراتنج على تطوير كيمياء حاجز جديدة. الحلول الهجينة، مثل صفيحة البليستر القابلة للإعادة التدوير الشفافة من TekniPlex، تجمع بين PET و EVOH لتحقيق أهداف انتقال بخار الرطوبة المحفوظة تقليدياً للرقاقة المعدنية. الكرتون المقوى يحقق تقدماً في اللفائف الثانوية بفضل تفويضات إعادة التدوير في الاتحاد الأوروبي، لكن اختراقه في طبقات التلامس الأولية للأدوية يبقى محدوداً. تستمر المعادن في خدمة رذاذات توصيل الأدوية المضغوطة، لكن التخلص التدريجي من الدافع في الأسواق الأوروبية يفتح مساحة بيضاء للمواد الحيوية القائمة على الطحالب الآن في الاختبارات المبكرة. تنويع المواد الخام مجتمعة يضع سوق التعبئة والتغليف الصحي لمشهد متدرج حيث تحدد فئة العلاج حاوية الاختيار.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المنتج: ابتكار البليستر يقود النمو

احتفظت الزجاجات والحاويات بشريحة 40.21% من سوق التعبئة والتغليف الصحي في عام 2024، لكن عبوات البليستر تنطلق إلى الأمام بمعدل نمو سنوي مركب قدره 8.67%. نظام AmSky القابل لإعادة التدوير من Amcor يستبدل PVC بـ HDPE، مما يقلل انبعاثات غازات الدفيئة بنسبة 70% مع الحفاظ على مواصفات الحاجز المطلوبة لأقراص مضادة ارتفاع ضغط الدم الحساسة للرطوبة. بطاقات البليستر للامتثال التي تحتوي على علامات NFC تسجل الآن أحداث البلع، مغذية لوحات معلومات الامتثال للأطباء. تبقى القوارير والأمبولات إجبارية لـ APIs المُجففة بالتجميد، رغم أن منصة EZ-fill من Stevanato سمحت لـ Nipro بتسويق قوارير زجاجية D2F جاهزة للملء تقلل وقت التغيير بنسبة 80%.

الخراطيش المقترنة بحاقنات قابلة للارتداء تتحول نحو كانولا رقيقة الجدار 8 ملم للتعامل مع المنتجات البيولوجية عالية اللزوجة. أصبحت الأكياس الخيار المفضل لمجموعات التشخيص المباشر للمستهلك، مما يُمكن تنسيقات الشحن منخفضة الملف لصندوق الرسائل. فئة "أخرى" تنتفخ حيث تدمج العبوات الذكية أكياس مجففة مع حساسات RFID تنبه الصيادلة عند حدوث انحرافات في الرطوبة. في النهاية، يعتنق سوق التعبئة والتغليف الصحي تسلسلاً هرمياً للتنسيق حيث يُملى دور كل تنسيق بحساسية الجزيء ونظام الجرعات ومعايير التنفيذ للتجارة الإلكترونية الناشئة.

حسب مستوى التعبئة: الثلاثي يكسب من تركيز سلسلة التوريد

استحوذت العبوات الأولية على 60.64% من حجم سوق التعبئة والتغليف الصحي في عام 2024 بسبب الامتثال الصارم للدستور الدوائي، لكن الطبقات الثلاثية تسجل معدل نمو سنوي مركب قدره 8.13% حتى عام 2030، مدفوعة باستثمار السلسلة الباردة والتسلسل. توسع Gerresheimer بقيمة 180 مليون دولار أمريكي في جورجيا يقرن القولبة بالحقن مع إقامة الكرتون الداخلي لتقصير نوافذ الطلب إلى الشحن. الشاحنات الثلاثية الحديثة تدمج مواد تغيير الطور لحمل درجة حرارة 120 ساعة ولديها منارات IoT تسجل بيانات GPS والصدمة في الوقت الفعلي.

الكراتين الثانوية تخدم كعقدة التجميع حيث تُربط المُعرفات الفريدة بالمستوى الأولي. العلامات التجارية تنجذب نحو قلاب QR للتقشير والختم التي تكشف نشاط التلاعب دون سكاكين. التوزيع المباشر للمريض، الآن شائع بين الصيدليات المتخصصة، يدفع العبوات الثلاثية لاعتماد جماليات صندوق الهدايا لتحسين تجارب فتح الصندوق للعلاجات الموجهة للمستهلك. تستفيد صناعة التعبئة والتغليف الصحي من هذا الاتجاه لبيع مجموعات لوجستية ذات قيمة مضافة مجمعة مع بيانات المسار المُصدقة، مضمنة أن المنتجات البيولوجية المتجهة إلى كوريا تلبي عتبات 2-8 درجة مئوية حتى أثناء تأخيرات الطيران. التشغيل البيني القوي عبر مستويات التعبئة يحمي سلامة البيانات، حيوية لتحقق DSCSA.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المستخدم النهائي: المغذيات تستفيد من اتجاهات الرفاه

المصنعون الصيدلانيون ما زالوا يملكون 36.62% من حصة سوق التعبئة والتغليف الصحي، لكن قناة المغذيات والأدوية المتاحة دون وصفة تنطلق بمعدل نمو سنوي مركب قدره 9.64% حيث ينمو إنفاق الصحة الوقائية. علامات المكملات الغذائية التجارية تطلب تعديلات جاذبية الرف مثل أحبار معدنية وأختام مُنقوشة دقيقة، لكن يجب أن تتنقل ما زالت تفويضات الإغلاق المقاوم للأطفال. الشركات المصنعة للمعدات الطبية الأصلية، خاصة في مراقبة القلب، تتطلب صواني آمنة من ESD ومعقمة تحمي كل من الدوائر وطلاءات التوافق الحيوي.

شركات الصحة المنزلية تطلب أكياس لفات متعددة الجرعات مُعنونة مسبقاً للمساعدين الصوتيين التي تذكر كبار السن بتناول الحبوب. المستشفيات تعطي الأولوية للحواجز العقم أحادية الاستخدام المتوافقة مع AAMI TIR22 للخلط في نقطة الرعاية. صناعة التعبئة والتغليف الصحي تتلاعب بالتالي بأحمال تنظيمية متباينة، مخصصة تشغيلات الطباعة لرموز QR على مستوى اللوت للصيدلة عن بعد مع الحفاظ على مكدسات أوراق EU MDR للأجهزة فئة III. متطلبات المستخدم النهائي المتوسعة باستمرار تضمن فرص طويلة المدى للمحولين القادرين على إتقان اقتصاديات إنتاج القطاعات الدقيقة.

التحليل الجغرافي

تحكمت أمريكا الشمالية بـ 36.35% من حصة سوق التعبئة والتغليف الصحي في عام 2024، مدعومة بقوانين تسلسل إدارة الأغذية والأدوية التي تجبر على معدات ترميز عالية الهامش. يستمر اضطراب سلسلة التوريد؛ 80% من المقدمين يتوقعون تكثيف النقص، مضيفين حتى 3.5 مليون دولار أمريكي في التكاليف السنوية للأنظمة متوسطة الحجم. بناء طاقة BD المحلية بقيمة 2.5 مiliار دولار أمريكي يؤكد منطق إعادة التوطين الذي يحمي سوق التعبئة والتغليف الصحي من اضطرابات التجارة. لكن، التعريفات على الأجهزة الطبية التي تصل الآن إلى 25% تحفز المحولين على توريد الأدوات المزدوجة من المكسيك وكندا.

آسيا-المحيط الهادئ هي المنطقة الأسرع نمواً، ترسم معدل نمو سنوي مركب قدره 9.32% على ظهر توسع الجنيريك والتمويل الصحي العام في الهند والصين وآسيان. استحواذ Amcor على Phoenix Flexibles ضاعف طاقة تصفيح الغرف النظيفة في الهند، مُظهراً الالتزام بتوطين التوريد. معرض Japan's Health 2025 سلط الضوء على تعبئة الطب التجديدي التي تتطلب قوارير مُصدقة بالتبريد. TOPPAN وDNP عرضا عبوات معقمة قائمة على الألياف، إشارة إلى ميل إقليمي نحو المواد الدائرية.

أوروبا تحافظ على الإنتاجية القوية رغم الاضطراب التنظيمي. تفويض إعادة التدوير القادم يتحدى رقاقات متعددة الطبقات التراثية، لكن يقود تمويل البحث والتطوير لطبقات الحاجز القائمة على الحيوية. ألمانيا تلتقط حصة غير متناسبة من إنتاج الحقن الزجاجية، لكن قيود الطاقة تحفز الاستثمارات في إسبانيا والتشيك. الشرق الأوسط وأفريقيا يستمران في توسيع مصانع الأدوية الجنيرية الأساسية في السعودية ومصر، فاتحين طلب أخضر للأفلام بمستوى GMP. أمريكا الجنوبية تسجل نمو خانة واحدة متوسط؛ ANVISA البرازيل أدخل النشرات الإلكترونية التي تقلل حجم الكرتون، مقلمة تكاليف اللوجستيات. هذه الديناميكيات مجتمعة توسع حجم سوق التعبئة والتغليف الصحي عبر كل قارة مع تنويع محفظة المخاطر للمحولين متعددي الجنسيات.

المشهد التنافسي

يبقى سوق التعبئة والتغليف الصحي مُجزءاً. الكبار العالميون يتابعون استراتيجية ثلاثية الأطراف: توسيع الطاقة والدخول في منافذ العبوات الذكية وتأمين أوراق اعتماد الاستدامة. استحواذ Gerresheimer على Bormioli يضيف خطوط الزجاج والإلاستومر الإيطالية لبصمتها، مُرقياً إياها إلى ثاني أكبر لاعب في الحقن المعقمة. تحالف SCHOTT Pharma مع Stevanato يوسع خيارات الحقن البوليمرية، محوطاً ضد نقص الزجاج. اندماج Amcor المُخطط بالأسهم مع Berry Global سيخلق كياناً بإيرادات 25 مiliار دولار أمريكي، مُثيراً موجة محتملة من تنازلات مكافحة الاحتكار في الأفلام المرنة.

الداخلون الرقميون يُميزون أنفسهم بدمج علامات NFC ورقائق IoT؛ زجاجة أقراص Gx Cap من Gerresheimer تنقل بيانات الامتثال إلى لوحات معلومات التجارب السريرية. خدمة التعبئة والشحن المبرد المتكاملة من Thermo Fisher Scientific تضيف طبقة أخرى من المنافسة حيث تجمع CROs اللوجستيات تحت عقود واحدة. رسائل الاستدامة هي الآن أوراق اعتماد: SGD Pharma حازت على حالة Gold EcoVadis، مساعدة في الفوز بعروض البيوفارما التي تسجل العوامل البيئية. خبرة الأمن السيبراني تزن أيضاً بشدة؛ Schreiner MediPharm تقدم رقائق تشفير متوافقة مع IEC 62443، مُهدئة فرق تقنية معلومات المستشفيات الحذرة من تهديدات رانسوموير. الديناميكيات التنافسية، لذلك، تتمحور أقل حول سعر الوحدة وأكثر حول قابلية التتبع الرقمي وأنظمة الجودة وإفصاحات ESG، مع توقع الشركات متوسطة المستوى للتوحيد أو تشكيل تحالفات للبقاء.

قادة صناعة التعبئة والتغليف الصحي

-

Gerresheimer AG

-

West Pharmaceutical Services Inc.

-

Schott AG

-

Stölzle-Oberglas GmbH

-

SGD SA

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: BD أبلغت عن إيرادات الربع الثاني للسنة المالية 2025 بقيمة 5.3 مليار دولار أمريكي والتزمت بـ 2.5 مليار دولار أمريكي لتوسيع التصنيع الأمريكي على مدى خمس سنوات.

- أبريل 2025: West Pharmaceutical Services رفعت توجيه EPS لعام 2025 إلى 6.15-6.35 دولار أمريكي بعد إيرادات الربع الأول بقيمة 698 مليون دولار أمريكي.

- مارس 2025: SCHOTT Pharma كشفت النقاب عن مصنع حقن بقيمة 371 مليون دولار أمريكي في ولاية كارولينا الشمالية، مُضيفاً 401 وظيفة.

- يناير 2025: Gerresheimer استثمرت 180 مليون دولار أمريكي لتوسيع مصنع الأنظمة الطبية في Peachtree City، مُضيفاً 18,000 متر مربع من مساحة الغرف النظيفة.

نطاق تقرير سوق التعبئة والتغليف الصحي العالمي

يُميز نطاق الدراسة سوق التعبئة والتغليف الصحي بناءً على نوع المنتج، بما في ذلك الزجاجات والحاويات والبرطمانات والقوارير والأمبولات والأكياس المصنوعة من المواد الخام مثل البلاستيك والزجاج والورق أو المعدن التي تلبي الطلب على تطبيقات الأدوية والأجهزة الطبية عبر مناطق مختلفة. يفحص البحث أيضاً محركات النمو الأساسية والبائعين الصناعيين المهمين، مما يساعد على دعم تقديرات السوق ومعدلات النمو طوال الفترة المتوقعة. تقديرات السوق والإسقاطات تستند على عوامل السنة الأساسية وتصل إلى مناهج من أعلى إلى أسفل ومن أسفل إلى أعلى.

سوق التعبئة والتغليف الصحي مُقسم حسب المادة (البلاستيك والزجاج وأنواع المواد الأخرى (الورق والمعدن))، ونوع المنتج (الزجاجات والحاويات، والقوارير والأمبولات، والخراطيش والحقن المعبأة مسبقاً، والأكياس والحقائب، وعبوات البليستر، والأنابيب، وصناديق الكرتون المقوى، والأغطية والإغلاقات، والملصقات، وأنواع المنتجات الأخرى)، والرأسي للمستخدم النهائي (الأدوية والأجهزة الطبية)، والجغرافيا (أمريكا الشمالية (الولايات المتحدة وكندا)، أوروبا (المملكة المتحدة، ألمانيا، إسبانيا، إيطاليا، وبقية أوروبا)، آسيا-المحيط الهادئ (الصين، اليابان، الهند، أستراليا ونيوزيلندا، وبقية آسيا-المحيط الهادئ)، أمريكا اللاتينية (المكسيك، البرازيل، وبقية أمريكا اللاتينية)، والشرق الأوسط وأفريقيا (جنوب أفريقيا، المملكة العربية السعودية، الإمارات العربية المتحدة، وبقية الشرق الأوسط وأفريقيا)). أحجام السوق والتوقعات مُقدمة بدلالة القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| الزجاج |

| البلاستيك |

| الورق والكرتون المقوى |

| المعادن والرقاقات |

| الزجاجات والحاويات |

| القوارير والأمبولات |

| الخراطيش والحقن المعبأة مسبقاً |

| عبوات البليستر |

| الأكياس والحقائب |

| نوع منتج آخر |

| التعبئة الأولية |

| التعبئة الثانوية |

| التعبئة الثلاثية |

| التصنيع الصيدلاني |

| شركات تصنيع المعدات الطبية الأصلية |

| المغذيات والأدوية المتاحة دون وصفة |

| مقدمو الرعاية الصحية المنزلية |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا-المحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا ونيوزيلندا | ||

| بقية آسيا-المحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | الإمارات العربية المتحدة |

| المملكة العربية السعودية | ||

| تركيا | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| نيجيريا | ||

| مصر | ||

| بقية أفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| حسب المادة | الزجاج | ||

| البلاستيك | |||

| الورق والكرتون المقوى | |||

| المعادن والرقاقات | |||

| حسب نوع المنتج | الزجاجات والحاويات | ||

| القوارير والأمبولات | |||

| الخراطيش والحقن المعبأة مسبقاً | |||

| عبوات البليستر | |||

| الأكياس والحقائب | |||

| نوع منتج آخر | |||

| حسب مستوى التعبئة | التعبئة الأولية | ||

| التعبئة الثانوية | |||

| التعبئة الثلاثية | |||

| حسب المستخدم النهائي | التصنيع الصيدلاني | ||

| شركات تصنيع المعدات الطبية الأصلية | |||

| المغذيات والأدوية المتاحة دون وصفة | |||

| مقدمو الرعاية الصحية المنزلية | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| إسبانيا | |||

| روسيا | |||

| بقية أوروبا | |||

| آسيا-المحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| أستراليا ونيوزيلندا | |||

| بقية آسيا-المحيط الهادئ | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | |||

| تركيا | |||

| بقية الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| نيجيريا | |||

| مصر | |||

| بقية أفريقيا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو الحجم الحالي لسوق التعبئة والتغليف الصحي؟

يقف سوق التعبئة والتغليف الصحي عند 161.57 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 219.23 مليار دولار أمريكي بحلول عام 2030.

أي مادة تهيمن على التعبئة والتغليف الصحي؟

البلاستيك يحتل 70.12% من الحصة السوقية، رغم أن تنسيقات الزجاج تتوسع بأسرع معدل بمعدل نمو سنوي مركب قدره 10.42% حتى عام 2030.

لماذا تنمو عبوات البليستر أسرع من الزجاجات؟

عبوات البليستر تقدم دقة الجرعة الوحدة وأدلة تلاعب أقوى وتكامل سلس مع رموز التسلسل، مما يقود معدل النمو السنوي المركب بنسبة 8.67% حتى عام 2030.

أي منطقة هي السوق الأسرع نمواً للتعبئة والتغليف الصحي؟

آسيا-المحيط الهادئ تقود بمعدل نمو سنوي مركب قدره 9.32%، مدفوعة بنمو تصنيع الأدوية الجنيرية والاستثمارات الحكومية في الرعاية الصحية.

كيف تؤثر قوانين الاستدامة على تصميم التعبئة؟

تفويضات الاتحاد الأوروبي وكاليفورنيا تتطلب عبوات قابلة لإعادة التدوير أو ذات محتوى معاد التدوير عالي بحلول 2030-2032، مُحفزة أصحاب العلامات التجارية لاعتماد صفائح أحادية المادة وحواجز قائمة على الألياف.

ما التقنيات التي تشكل التعبئة والتغليف الصحي الذكي؟

ملصقات RFID/NFC المتكاملة وحساسات درجة الحرارة في الوقت الفعلي ولوحات معلومات البرمجيات التي تتبع الالتزام وظروف النقل تصبح ميزات رئيسية.

آخر تحديث للصفحة في: