تحليل سوق بروتين القمح

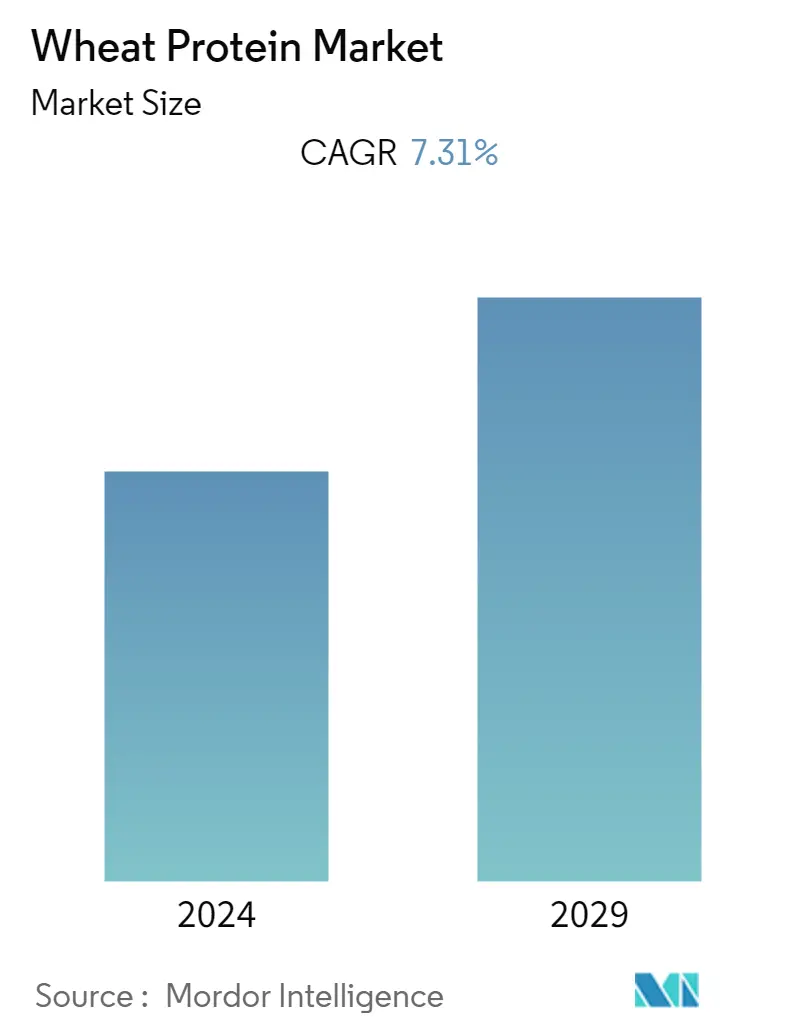

من المتوقع أن ينمو حجم سوق بروتين القمح من 1,134.63 مليون دولار أمريكي في عام 2023 إلى 1,614.81 مليون دولار أمريكي بحلول عام 2028، بمعدل نمو سنوي مركب قدره 7.31٪ خلال الفترة المتوقعة.

- يؤدي ارتفاع الطلب على المنتجات الغذائية النباتية في المقام الأول إلى دفع قطاع بروتين القمح. يعد بروتين الحليب أحد البروتينات الأكثر شيوعًا بين البروتينات الأخرى، وقد أدى تزايد حالات عدم تحمل اللاكتوز بين الأفراد إلى زيادة الطلب على مصادر البروتين البديلة مثل بروتين القمح. كما أن مجالات التطبيق المتزايدة لبروتين القمح في قطاع بدائل اللحوم وغيرها قد دفعت السوق إلى الدراسة. يقدم المصنعون العاملون في السوق منتجات مبتكرة بديلة للحوم، مما يزيد من حصتهم في السوق.

- على سبيل المثال، تقدم شركة آرتشر دانيلز ميدلاند Nutriance، وهي مجموعة من مركزات بروتين القمح المبتكرة، من بين مكوناتها وحلولها للطعم والوظيفة والتغذية. وفقًا للشركة، يوفر المنتج 85% من البروتين ويحتوي على نسبة عالية من الجلوتامين، فضلاً عن سهولة الهضم الممتازة، مما يجعله مناسبًا لكل من أسواق الرياضة والتغذية لكبار السن.

- وفقًا لمكتب الإحصاءات الأسترالي، ارتفعت القيمة الإجمالية للدواجن المنتجة في أستراليا من 2.93 مليار دولار أسترالي (2.1975 مليار دولار أمريكي) في عام 2021 إلى 3.18 مليار دولار أسترالي (2.385 مليار دولار أمريكي) في عام 2022. وقد حدثت زيادة كبيرة في الطلب على تطبيقات بروتين القمح في علف الحيوانات بسبب الوعي المتزايد بشأن فائدة بروتين القمح في النظام الغذائي للحيوانات أو الحيوانات الأليفة، والذي من المتوقع أن يؤدي إلى زيادة الطلب على بروتين القمح. علاوة على ذلك، من المتوقع أن تؤدي الفوائد الكبيرة، مثل القيمة الغذائية العالية وكونه مصدرًا جيدًا للعديد من الفيتامينات والمعادن، إلى جانب التقدم التكنولوجي في صناعة الأعلاف الحيوانية مع تزايد الطلب على البدائل الطبيعية والعضوية، إلى زيادة نمو السوق خلال فترة الدراسة..

- علاوة على ذلك، فإن الابتكارات المتزايدة في مكونات بروتين القمح من قبل مختلف الشركات المصنعة كانت تقود أيضًا سوق بروتين القمح العالمي. على سبيل المثال، في فبراير 2022، أعلنت شركة إم جي بي إنغرينتس عن بناء مصنع بثق جديد في كانساس لتصنيع خط بروتيرا من البروتينات المركبة.

- ستقع المنشأة البالغة قيمتها 16.7 مليون دولار أمريكي بجوار موقع الشركة في أتشيسون وستنتج مبدئيًا ما يصل إلى 10 ملايين رطل من ProTerra سنويًا. سيساعد المصنع الجديد شركة MGP في تلبية الطلب المتزايد على خط إنتاج ProTerra الخاص بها، والذي يشتمل على مكونات بروتين البازلاء والقمح المستخدمة في تطبيقات مثل بدائل اللحوم النباتية. ومن المتوقع أن تؤدي مثل هذه الابتكارات، إلى جانب الطلب المتزايد على بروتين القمح عبر مختلف صناعات المستخدم النهائي، إلى دفع السوق العالمية لبروتين القمح.

اتجاهات سوق بروتين القمح

الميل نحو اللياقة البدنية وزيادة تناول البروتين النباتي

- مع تزايد عدد السكان والرفاهية، فإن الطلب على البروتين كعنصر غذائي غذائي يتزايد بشكل حاد. يكتسب الاتجاه عالي البروتين قوة جذب وسيستمر في إثارة الاهتمام في السنوات القادمة.

- هناك طلب متزايد على الوجبات سهلة الطهي أو الجاهزة للأكل بسبب نمط الحياة المزدحم، وارتفاع استهلاك الأغذية المعبأة الصحية، وارتفاع الاستهلاك العالمي من حبوب الإفطار، وتغيير الأنماط الغذائية، والعدد المتزايد من المتاجر الصغيرة التي زيادة الطلب على مكونات بروتين القمح بين الشركات المصنعة للأغذية المعبأة في جميع أنحاء العالم، وخاصة في البلدان النامية. ويرتبط هذا الميل التدريجي نحو النظام الغذائي النباتي إلى حد كبير بعوامل مختلفة، مثل قضايا الاستدامة، والوعي الصحي، والآراء الأخلاقية أو الدينية، وحقوق البيئة والحيوان.

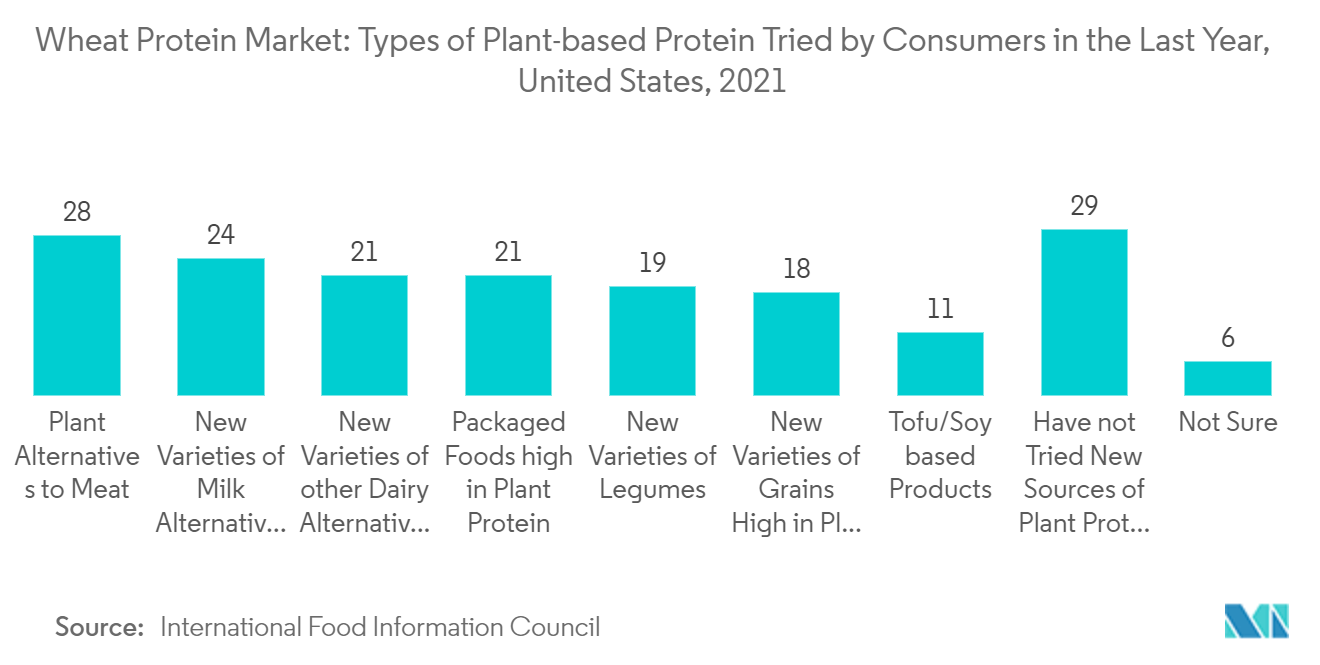

- وفي استطلاع نشره المجلس الدولي لمعلومات الأغذية (IFIC) في الولايات المتحدة عام 2021، قال ما يقرب من 24% من المشاركين إنهم جربوا بدائل جديدة للحليب في العام السابق. وقال ما يقرب من 21% من المشاركين إنهم جربوا الأطعمة المعلبة التي تحتوي على كميات كبيرة من البروتين النباتي. بالإضافة إلى ذلك، فإن سهولة توافر بروتين القمح بسبب التوافر الكبير للمواد الخام وقبول مصدر البروتين هو ما دفع السوق.

- وفقًا للجمعية الدولية للصحة والمضرب والأندية الرياضية، شهد عدد الأشخاص الذين لديهم عضوية في صالات الألعاب الرياضية في المملكة المتحدة زيادة خلال السنوات القليلة الماضية. ارتفع عدد أعضاء الصالات الرياضية في المملكة المتحدة من 8.28 مليون في عام 2020 إلى 9.57 مليون في عام 2021. وبما أن البروتين يساعد في تعافي العضلات والحفاظ على كتلة العضلات، فإن الأشخاص الذين يميلون إلى أنشطة اللياقة البدنية يميلون إلى استهلاك المزيد من البروتين، وهذا من المتوقع أن يؤدي العامل، إلى جانب الطلب المتزايد على المنتجات النباتية، إلى دفع السوق المدروسة خلال الفترة المتوقعة.

- بالإضافة إلى ذلك، ومع التقنيات المعدلة، تستهدف الشركات المستهلكين من خلال التوصل إلى منتجات مبتكرة لها خصائص حسية مثل تلك الموجودة في اللحوم الحقيقية. يتم تصنيع بدائل اللحوم هذه بمزيج من القمح والبروتينات النباتية الأخرى للوصول إلى البنية المطلوبة. يساعد البحث التركيبي الجديد وعملية البثق ذات الرطوبة العالية المعدلة على نمو سوق بروتين القمح.

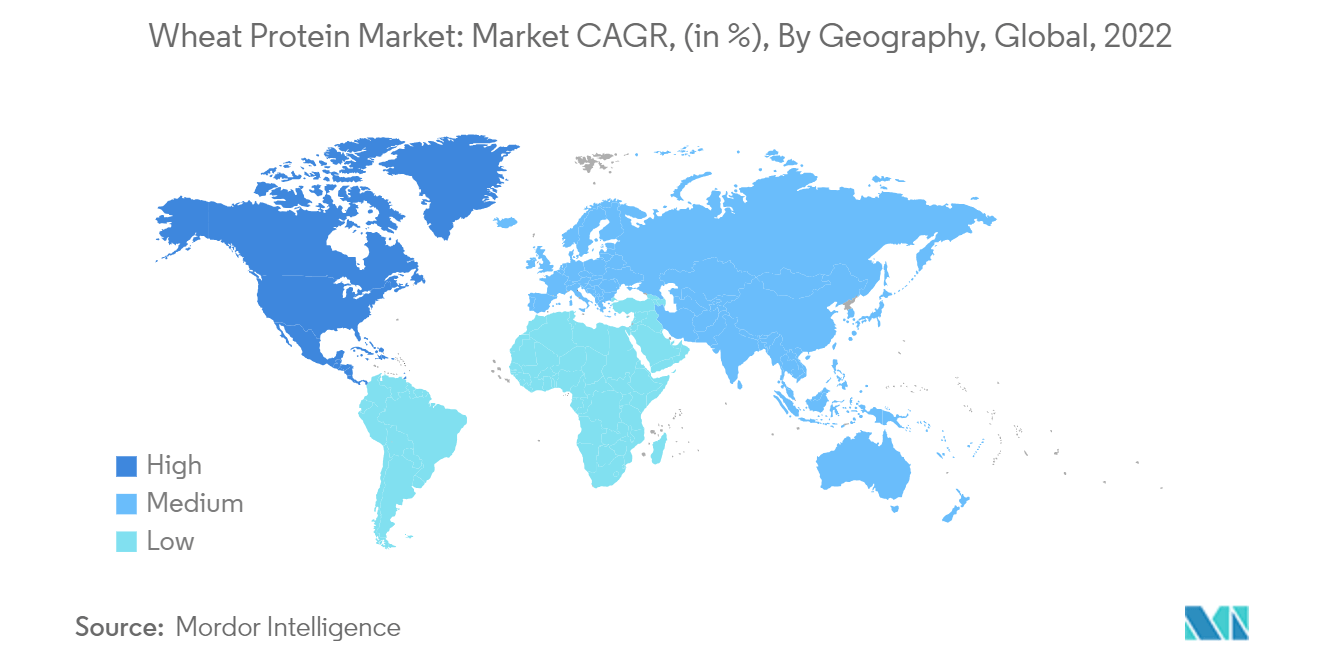

أمريكا الشمالية تمتلك أكبر حصة في السوق

- أمريكا الشمالية هي المنطقة المهيمنة لسوق بروتين القمح. إن الطلب على البروتينات النباتية، بما في ذلك بروتين القمح، مدفوع في المقام الأول بالحاجة المتزايدة لوظائف البروتين، والوعي بالأنظمة الغذائية التي تحتوي على نسبة عالية من البروتين، والتقدم التقني الجديد. نظرًا لأن بروتين القمح والبروتينات النباتية الأخرى يمكن أن تحاكي نسيج اللحوم، فيمكن استخدامها في تصنيع بدائل اللحوم ويتزايد الطلب عليها في جميع فئات الأطعمة والمشروبات في جميع أنحاء أمريكا الشمالية.

- بروتينات القمح هي بروتينات مشتقة من القمح أو دقيق القمح المستخدم في تطبيقات مختلفة، بما في ذلك طحن الدقيق، ومنتجات المخابز، والمعكرونة، وبدائل اللحوم، وحبوب الإفطار، وأغذية الحيوانات الأليفة، والأعلاف المائية، وبدائل الحليب، والمزيد. إن الوعي المتزايد بالخصائص الوظيفية الفريدة لبروتين القمح والاستخدام المتزايد لجميع البروتينات النباتية يبشر بنمو كبير في السوق خلال الفترة المتوقعة.

- بالإضافة إلى ذلك، من المتوقع أن يؤدي الارتفاع في تطوير البروتينات الغذائية من قبل الشركات المصنعة المختلفة التي تحتوي على مجموعة متنوعة من الأحماض الأمينية وتخدم أغراض معينة، مثل الشبع، وإصلاح العضلات، وفقدان الوزن، وتوازن الطاقة، إلى توفير نمو محتمل هائل للسوق. وفقًا للبيانات التي نشرتها دائرة الإحصاءات الزراعية الوطنية التابعة لوزارة الزراعة الأمريكية، مع إنتاج حوالي 299.9 مليون بوشل من القمح في عام 2022، تم إدراج داكوتا الشمالية على أنها الولاية ذات أعلى إنتاج للقمح.

- وفي عام 2021، أنتجت كانساس أكبر قدر من الإنتاج بنحو 364 مليون بوشل. ويؤدي ذلك إلى سهولة توفر المواد الأولية لمنتجات القمح، مما يؤدي بدوره إلى انخفاض أسعار بروتين القمح بين بقية البروتينات النباتية. ويؤثر انخفاض أسعار بروتين القمح عكسيا على الطلب عليه، مما يزيد من دفع السوق.

نظرة عامة على صناعة بروتين القمح

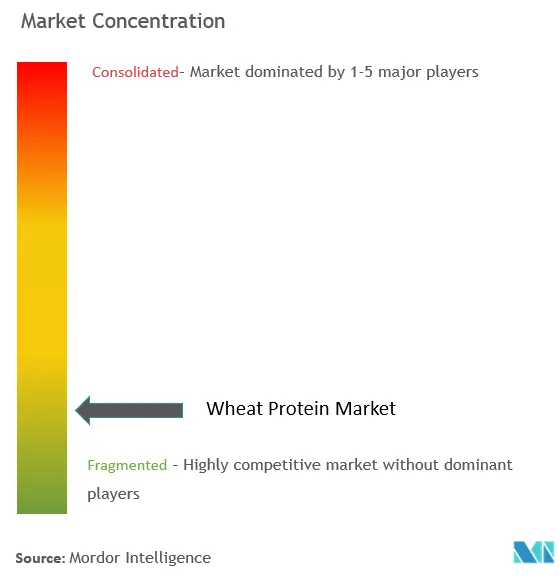

سوق بروتين القمح مجزأ، حيث تمتلك الشركات الكبرى حصص السوق الرئيسية. ومن بين اللاعبين الرئيسيين في هذا السوق شركة آرتشر-دانيلز-ميدلاند، ومجموعة كيري بي إل سي، وشركة إم جي بي إنغرينتس، وشركة سكولار، وسودزوكر إيه جي. يستخدم كبار اللاعبين في السوق استراتيجيات مختلفة لتعزيز مكانتهم في السوق. تتضمن بعض الاستراتيجيات المعتمدة بشكل شائع من قبل كبار اللاعبين في السوق الابتكارات والشراكات والتوسعات. علاوة على ذلك، استثمرت الشركات مبلغًا كبيرًا من المال لبناء مرافق تصنيع متطورة وتتوسع في أسواق جديدة في جميع أنحاء العالم. علاوة على ذلك، ولتلبية الطلب المتزايد على بروتين القمح بسبب فوائده العديدة، يركز اللاعبون على نطاق واسع على زيادة إنتاجهم من بروتين القمح.

قادة سوق بروتين القمح

-

Südzucker AG

-

Kerry Group PLC

-

The Archer-Daniels-Midland Company

-

MGP Ingredients, Inc.

-

The Scoular Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بروتين القمح

- أكتوبر 2022 أبرمت شركات Cargill وUnitec Foods وFuji Nihon Seito Corporation مذكرة تفاهم (MoU) لتعزيز شراكتهم في مجال الابتكار وتوسيع وجودهم في سوق حلول المكونات الغذائية في اليابان ومنطقة آسيا والمحيط الهادئ.

- سبتمبر 2022 تعاونت شركة Cargill مع مجلس التنمية الاقتصادية في سنغافورة (EDB) لافتتاح أول استوديو أعمال رقمي لها في آسيا. تم تصميم هذا الاستوديو لدعم رواد الأعمال المحليين باستثمارات تهدف إلى تقديم حلول Cargill إلى السوق وتسريع الابتكار في صناعة الأغذية والزراعة عبر منطقة آسيا والمحيط الهادئ.

- مايو 2022 افتتحت مجموعة كيري منشأة تصنيع جديدة بقيمة 38 مليون يورو (44.84 مليون دولار أمريكي) في أفريقيا. هذا المصنع الممتد على مساحة 10000 متر مربع متخصص في إنتاج المنتجات الغذائية المعدة للاستهلاك في جميع أنحاء أفريقيا.

- سبتمبر 2021 قامت شركة ADM بتوسيع مجموعة منتجاتها من خلال تقديم مجموعة من بروتينات القمح ذات التركيبة، بما في ذلك بروتين القمح ذو التركيبة Prolite® MeatTEX وبروتين القمح غير التركيبة Prolite® MeatXT، مما أدى إلى تنويع عروضها في السوق.

تقسيم صناعة بروتين القمح

يعد بروتين القمح أحد البروتينات النباتية (مع فول الصويا) الأكثر استخدامًا في التطبيقات المختلفة. بروتين القمح هو البروتين الطبيعي المشتق من القمح أو دقيق القمح.

يتم تقسيم السوق المدروسة حسب الشكل والمستخدم النهائي والجغرافيا. حسب الشكل، يتم تقسيم السوق إلى مركزات ومعزولات ومحكم/متحلل. بناءً على المستخدمين النهائيين، يتم تقسيم السوق إلى أعلاف الحيوانات والعناية الشخصية ومستحضرات التجميل والأغذية والمشروبات. يتم تقسيم قطاع الأغذية والمشروبات أيضًا إلى المخابز وحبوب الإفطار والتوابل/الصلصات والحلويات واللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة والمنتجات الغذائية الجاهزة للأكل/RTC. ويقدم التقرير أيضًا تحليلاً للمناطق الجغرافية الناشئة والراسخة من خلال تغطية مناطق مثل أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

تم تحديد حجم السوق من حيث القيمة بالدولار الأمريكي ومن حيث الحجم بالطن لجميع القطاعات المذكورة أعلاه.

| يركز |

| يعزل |

| محكم/متحلل |

| الأعلاف الحيوانية | |

| العناية الشخصية ومستحضرات التجميل | |

| طعام و مشروبات | مخبز |

| حبوب الإفطار | |

| التوابل / الصلصات | |

| الحلويات | |

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | |

| المنتجات الغذائية RTE/RTC |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| روسيا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الهند |

| الصين | |

| اليابان | |

| أستراليا | |

| بقية دول آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | يركز | |

| يعزل | ||

| محكم/متحلل | ||

| المستخدم النهائي | الأعلاف الحيوانية | |

| العناية الشخصية ومستحضرات التجميل | ||

| طعام و مشروبات | مخبز | |

| حبوب الإفطار | ||

| التوابل / الصلصات | ||

| الحلويات | ||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | ||

| المنتجات الغذائية RTE/RTC | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| روسيا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الهند | |

| الصين | ||

| اليابان | ||

| أستراليا | ||

| بقية دول آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق بروتين القمح

ما هو الحجم الحالي لسوق بروتين القمح العالمي؟

من المتوقع أن يسجل سوق بروتين القمح العالمي معدل نمو سنوي مركب قدره 7.31% خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في نطاق سوق بروتين القمح العالمي؟

Südzucker AG، Kerry Group PLC، The Archer-Daniels-Midland Company، MGP Ingredients, Inc.، The Scoular Company هي الشركات الكبرى العاملة في سوق بروتين القمح.

ما هي المنطقة الأسرع نموًا في سوق بروتين القمح العالمي؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق بروتين القمح العالمي؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق بروتين القمح العالمي.

ما هي السنوات التي يغطيها سوق بروتين القمح العالمي؟

يغطي التقرير الحجم التاريخي لسوق بروتين القمح العالمي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق العالمي لبروتين القمح للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة بروتين القمح العالمي

إحصائيات حصة سوق بروتين القمح لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل بروتين القمح توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.