حجم سوق الاتصالات الفضائية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 200.3 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 318.9 مليار دولار أمريكي |

|

|

أكبر حصة حسب فئة المدار | ليو |

|

|

CAGR (2024 - 2029) | 8.99 % |

|

|

أكبر حصة حسب المنطقة | أمريكا الشمالية |

|

|

تركيز السوق | عالي |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الاتصالات الفضائية

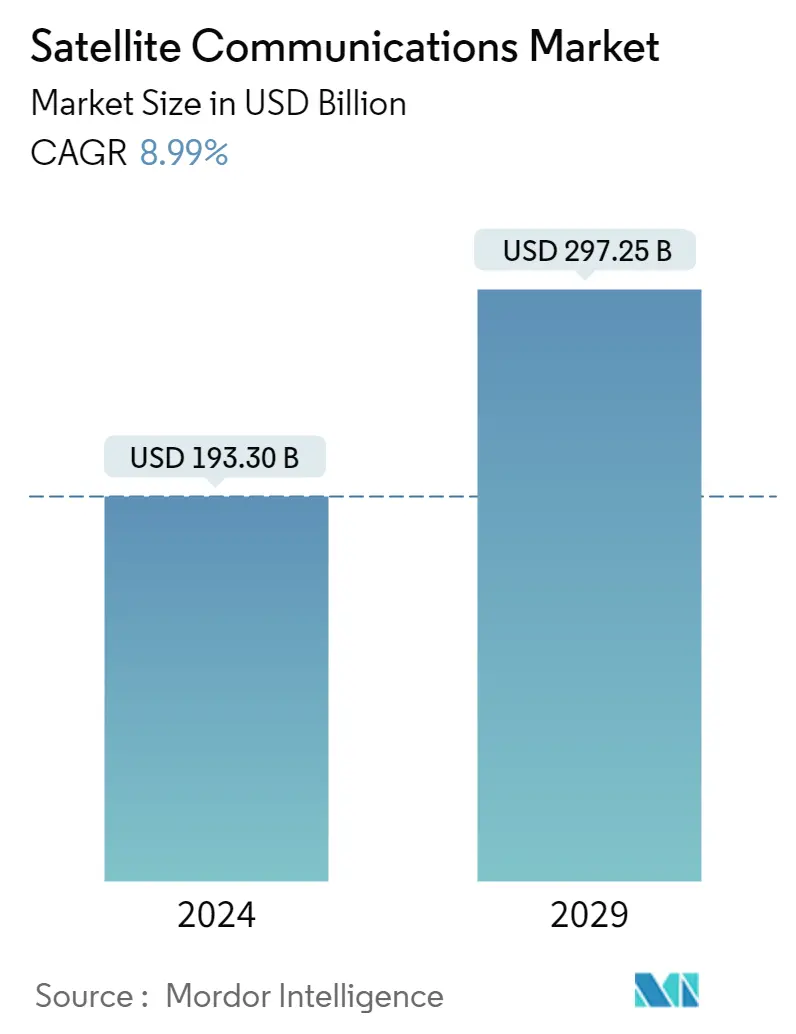

يقدر حجم سوق الاتصالات عبر الأقمار الصناعية بـ 193.30 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 297.25 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.99٪ خلال الفترة المتوقعة (2024-2029).

ومن المتوقع أن تشكل الأقمار الصناعية LEO الجزء الرائد

- عادة ما يتم وضع القمر الصناعي أو المركبة الفضائية في أحد المدارات الخاصة العديدة حول الأرض، أو يمكن إطلاقها في رحلة بين الكواكب. هناك ثلاثة أنواع من مدارات الأرض المدار الثابت بالنسبة للأرض (GEO)، والمدار الأرضي المتوسط (MEO)، والمدار الأرضي المنخفض (LEO). تميل العديد من أقمار الطقس والاتصالات إلى أن تكون لها مدارات أرضية عالية، وهي الأبعد عن السطح. تشمل الأقمار الصناعية الموجودة في المدار الأرضي المتوسط أقمارًا ملاحية ومتخصصة مصممة لرصد منطقة معينة. معظم الأقمار الصناعية العلمية، بما في ذلك نظام مراقبة الأرض التابع لناسا، موجودة في مدار أرضي منخفض.

- إن التطور السريع للأقمار الصناعية الصغيرة ونشرها في مدار أرضي منخفض بسبب مزاياها الإضافية يدفع نمو قطاع المدار الأرضي المنخفض. خلال الفترة 2017-2019، احتلت الأقمار الصناعية المستقرة بالنسبة إلى الأرض (GEO) حصة الأغلبية من السوق. وفي عام 2020، اكتسبت الأقمار الصناعية LEO زخمًا، ومن المتوقع أن تواصل مسار نموها خلال الفترة المتوقعة أيضًا. ومن المتوقع أن يحتل قطاع LEO حصة سوقية قدرها 79.5% في عام 2029، يليه قطاع GEO بحصة 18%.

- إن الأقمار الصناعية المختلفة التي تم تصنيعها وإطلاقها لها تطبيقات مختلفة. خلال الفترة 2017-2022، من بين 57 قمرًا صناعيًا تم إطلاقها في MEO، تم بناء ثمانية منها لأغراض الاتصالات. وبالمثل، من بين الأقمار الصناعية الـ 147 الموجودة في مدار الأرض، تم نشر 105 منها لأغراض الاتصالات. تم تصنيع وإطلاق حوالي 4131 قمرًا صناعيًا من مدار LEO مملوكة لمنظمات مختلفة في جميع أنحاء العالم. ومن بين ذلك، تم تصميم ما يقرب من 2976 قمرًا صناعيًا لأغراض الاتصالات.

يؤدي الطلب المتزايد على تطبيقات الاتصالات إلى زيادة الطلب في السوق عالميًا

- يعد سوق الاتصالات عبر الأقمار الصناعية صناعة عالمية توفر البنية التحتية الحيوية لمختلف القطاعات، بما في ذلك الاتصالات السلكية واللاسلكية والقطاع العسكري والدفاع والبث. وفيما يتعلق بإطلاق الأقمار الصناعية، فقد تم تصنيع وإطلاق ما يقرب من 80% من أقمار الاتصالات خلال الأعوام 2017-2022 في أمريكا الشمالية، تليها أوروبا بنسبة 15%، والصين بنسبة 3%، والباقي بنسبة 2%، على التوالي.

- تتمتع أمريكا الشمالية بقطاع عسكري ودفاعي قوي يستثمر بكثافة في تكنولوجيا الأقمار الصناعية، كما أن القطاع التجاري مهم أيضًا، حيث تقوم شركات مثل SpaceX وMDA وHughesNet وTelesat بتشغيل أساطيل كبيرة من الأقمار الصناعية للإنترنت عريض النطاق والبث التلفزيوني وغيرها من الخدمات..

- تعد أوروبا لاعبًا مهمًا آخر في سوق الاتصالات عبر الأقمار الصناعية العالمية، وهي موطن للعديد من الشركات الرائدة في مجال تصنيع الأقمار الصناعية، بما في ذلك Thales Alenia Space وAirbus Defense and Space. تستثمر وكالة الفضاء الأوروبية (ESA) بكثافة في تكنولوجيا الفضاء لدعم مبادرات الأمن القومي والدفاع. يعد سوق الاتصالات عبر الأقمار الصناعية التجارية مهمًا أيضًا، حيث تقوم شركات مثل Eutelsat وSES بتشغيل أساطيل كبيرة من الأقمار الصناعية للاتصالات والبث وغيرها من الخدمات.

- ومن المتوقع أن تكون منطقة آسيا والمحيط الهادئ السوق الأسرع نموا للاتصالات الساتلية، مدفوعة بزيادة الطلب على نقل البيانات عالي السرعة وزيادة الاستثمارات في تكنولوجيا الأقمار الصناعية. تعد الصين والهند من أكبر الأسواق في المنطقة، حيث يستثمر كلا البلدين بكثافة في تكنولوجيا الفضاء لدعم مبادرات الأمن القومي والدفاع ودفع النمو الاقتصادي.

اتجاهات سوق الاتصالات الفضائية العالمية

- تستعد الأقمار الصناعية الصغيرة لخلق الطلب في السوق

نظرة عامة على صناعة الاتصالات عبر الأقمار الصناعية

تم توحيد سوق الاتصالات عبر الأقمار الصناعية إلى حد ما، حيث تستحوذ الشركات الخمس الكبرى على 98.46%. اللاعبون الرئيسيون في هذا السوق هم شركة Airbus SE، وشركة China Aerospace Science and Technology Corporation (CASC)، وMaxar Technologies Inc.، وSpace Exploration Technologies Corp.، وThales (مرتبة أبجديًا).

قادة سوق الاتصالات عبر الأقمار الصناعية

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Thales

Other important companies include Cobham Limited, EchoStar Corporation, Intelsat, L3Harris Technologies Inc., SES S.A., SKY Perfect JSAT Corporation, Swarm Technologies, Inc., Thuraya Telecommunications Company, Viasat, Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الاتصالات عبر الأقمار الصناعية

- فبراير 2023 وقعت شركة Anuvu، وهي شركة تقدم حلول الاتصال عالية السرعة، اتفاقية مع Telesat للحصول على هوائيات جديدة وبنية تحتية للمحطة الأرضية لدعم تطوير كوكبة Anuvu.

- فبراير 2023 قدمت SES، بالشراكة مع ThinKom وHughes، خدمة ثورية متعددة المدارات عالية الأداء قادرة على دعم حلول متعددة للمهام الجوية الحكومية. تم عرض محطة الاتصالات الفضائية الجوية ThinKom ThinAir Ka2517 ذات البنية المفتوحة بنجاح على شبكات الأقمار الصناعية ذات المدار الأرضي المتوسط (MEO) والشبكات الثابتة بالنسبة إلى الأرض (GEO) التابعة لشركة SES

- يناير 2023 حصلت شركة Viasat، مزود الاتصالات عبر الأقمار الصناعية، على عقد من قبل قوات مشاة البحرية الأمريكية لتوفير دعم شامل للاتصالات عبر الأقمار الصناعية، وتوسيع الاتفاقية التي بموجبها توفر حلول الاتصالات عبر الأقمار الصناعية ضمن الخدمات المُدارة.

تقرير سوق الاتصالات عبر الأقمار الصناعية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 تصغير الأقمار الصناعية

- 4.2 كتلة القمر الصناعي

- 4.3 الإنفاق على البرامج الفضائية

-

4.4 الإطار التنظيمي

- 4.4.1 عالمي

- 4.4.2 أستراليا

- 4.4.3 البرازيل

- 4.4.4 كندا

- 4.4.5 الصين

- 4.4.6 فرنسا

- 4.4.7 ألمانيا

- 4.4.8 الهند

- 4.4.9 إيران

- 4.4.10 اليابان

- 4.4.11 نيوزيلندا

- 4.4.12 روسيا

- 4.4.13 سنغافورة

- 4.4.14 كوريا الجنوبية

- 4.4.15 الإمارات العربية المتحدة

- 4.4.16 المملكة المتحدة

- 4.4.17 الولايات المتحدة

- 4.5 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 كتلة القمر الصناعي

- 5.1.1 10-100 كجم

- 5.1.2 100-500 كجم

- 5.1.3 500-1000 كجم

- 5.1.4 أقل من 10 كجم

- 5.1.5 فوق 1000 كجم

-

5.2 فئة المدار

- 5.2.1 جغرافي

- 5.2.2 ليو

- 5.2.3 مِلكِي

-

5.3 نوع الاتصال

- 5.3.1 البث

- 5.3.2 الاتصالات المتنقلة

- 5.3.3 هاتف يعمل بالاقمار الصناعية

- 5.3.4 آحرون

-

5.4 المستخدم النهائي

- 5.4.1 تجاري

- 5.4.2 الحكومة العسكرية

- 5.4.3 آخر

-

5.5 منطقة

- 5.5.1 آسيا والمحيط الهادئ

- 5.5.2 أوروبا

- 5.5.3 أمريكا الشمالية

- 5.5.4 باقي العالم

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Airbus SE

- 6.4.2 China Aerospace Science and Technology Corporation (CASC)

- 6.4.3 Cobham Limited

- 6.4.4 EchoStar Corporation

- 6.4.5 Intelsat

- 6.4.6 L3Harris Technologies Inc.

- 6.4.7 Maxar Technologies Inc.

- 6.4.8 SES S.A.

- 6.4.9 SKY Perfect JSAT Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Swarm Technologies, Inc.

- 6.4.12 Thales

- 6.4.13 Thuraya Telecommunications Company

- 6.4.14 Viasat, Inc.

7. أسئلة استراتيجية رئيسية للرؤساء التنفيذيين للأقمار الصناعية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الاتصالات الفضائية

10-100 كجم، 100-500 كجم، 500-1000 كجم، أقل من 10 كجم، أكثر من 1000 كجم يتم تغطيتها كقطاعات بواسطة كتلة القمر الصناعي. يتم تغطية GEO وLEO وMEO كقطاعات حسب فئة المدار. يتم تغطية البث والاتصالات المتنقلة والهواتف الفضائية وغيرها كقطاعات حسب نوع الاتصال. تتم تغطية القطاعات التجارية والعسكرية والحكومية كقطاعات بواسطة المستخدم النهائي. تتم تغطية منطقة آسيا والمحيط الهادئ وأوروبا وأمريكا الشمالية كقطاعات حسب المنطقة.

- عادة ما يتم وضع القمر الصناعي أو المركبة الفضائية في أحد المدارات الخاصة العديدة حول الأرض، أو يمكن إطلاقها في رحلة بين الكواكب. هناك ثلاثة أنواع من مدارات الأرض المدار الثابت بالنسبة للأرض (GEO)، والمدار الأرضي المتوسط (MEO)، والمدار الأرضي المنخفض (LEO). تميل العديد من أقمار الطقس والاتصالات إلى أن تكون لها مدارات أرضية عالية، وهي الأبعد عن السطح. تشمل الأقمار الصناعية الموجودة في المدار الأرضي المتوسط أقمارًا ملاحية ومتخصصة مصممة لرصد منطقة معينة. معظم الأقمار الصناعية العلمية، بما في ذلك نظام مراقبة الأرض التابع لناسا، موجودة في مدار أرضي منخفض.

- إن التطور السريع للأقمار الصناعية الصغيرة ونشرها في مدار أرضي منخفض بسبب مزاياها الإضافية يدفع نمو قطاع المدار الأرضي المنخفض. خلال الفترة 2017-2019، احتلت الأقمار الصناعية المستقرة بالنسبة إلى الأرض (GEO) حصة الأغلبية من السوق. وفي عام 2020، اكتسبت الأقمار الصناعية LEO زخمًا، ومن المتوقع أن تواصل مسار نموها خلال الفترة المتوقعة أيضًا. ومن المتوقع أن يحتل قطاع LEO حصة سوقية قدرها 79.5% في عام 2029، يليه قطاع GEO بحصة 18%.

- إن الأقمار الصناعية المختلفة التي تم تصنيعها وإطلاقها لها تطبيقات مختلفة. خلال الفترة 2017-2022، من بين 57 قمرًا صناعيًا تم إطلاقها في MEO، تم بناء ثمانية منها لأغراض الاتصالات. وبالمثل، من بين الأقمار الصناعية الـ 147 الموجودة في مدار الأرض، تم نشر 105 منها لأغراض الاتصالات. تم تصنيع وإطلاق حوالي 4131 قمرًا صناعيًا من مدار LEO مملوكة لمنظمات مختلفة في جميع أنحاء العالم. ومن بين ذلك، تم تصميم ما يقرب من 2976 قمرًا صناعيًا لأغراض الاتصالات.

| 10-100 كجم |

| 100-500 كجم |

| 500-1000 كجم |

| أقل من 10 كجم |

| فوق 1000 كجم |

| جغرافي |

| ليو |

| مِلكِي |

| البث |

| الاتصالات المتنقلة |

| هاتف يعمل بالاقمار الصناعية |

| آحرون |

| تجاري |

| الحكومة العسكرية |

| آخر |

| آسيا والمحيط الهادئ |

| أوروبا |

| أمريكا الشمالية |

| باقي العالم |

| كتلة القمر الصناعي | 10-100 كجم |

| 100-500 كجم | |

| 500-1000 كجم | |

| أقل من 10 كجم | |

| فوق 1000 كجم | |

| فئة المدار | جغرافي |

| ليو | |

| مِلكِي | |

| نوع الاتصال | البث |

| الاتصالات المتنقلة | |

| هاتف يعمل بالاقمار الصناعية | |

| آحرون | |

| المستخدم النهائي | تجاري |

| الحكومة العسكرية | |

| آخر | |

| منطقة | آسيا والمحيط الهادئ |

| أوروبا | |

| أمريكا الشمالية | |

| باقي العالم |

تعريف السوق

- طلب - يتم تصنيف التطبيقات أو الأغراض المختلفة للأقمار الصناعية إلى الاتصالات ومراقبة الأرض ومراقبة الفضاء والملاحة وغيرها. الأغراض المذكورة هي تلك التي أبلغ عنها مشغل القمر الصناعي ذاتيًا.

- المستخدم النهائي - يتم وصف المستخدمين الأساسيين أو المستخدمين النهائيين للقمر الصناعي على أنهم مدنيون (أكاديميون، هواة)، تجاريون، حكوميون (أرصاد جوية، علمية، إلخ)، وعسكريون. يمكن أن تكون الأقمار الصناعية متعددة الاستخدامات، سواء للتطبيقات التجارية أو العسكرية.

- إطلاق مركبة MTOW - تعني مركبة الإطلاق MTOW (الوزن الأقصى للإقلاع) الحد الأقصى لوزن مركبة الإطلاق أثناء الإقلاع، بما في ذلك وزن الحمولة والمعدات والوقود.

- فئة المدار - وتنقسم مدارات الأقمار الصناعية إلى ثلاث فئات واسعة وهي GEO، LEO، وMEO. الأقمار الصناعية في المدارات الإهليلجية لها أوج وحضيض تختلف اختلافًا كبيرًا عن بعضها البعض، وتصنف مدارات الأقمار الصناعية ذات الانحراف المركزي 0.14 وأعلى على أنها إهليلجية.

- تقنية الدفع - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة دفع الأقمار الصناعية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- كتلة القمر الصناعي - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- النظام الفرعي للأقمار الصناعية - يتم تضمين جميع المكونات والأنظمة الفرعية التي تشمل الوقود الدافع والحافلات والألواح الشمسية والأجهزة الأخرى للأقمار الصناعية ضمن هذا القطاع.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تم تقديم تقديرات حجم السوق للسنوات التاريخية والمتوقعة من حيث الإيرادات والحجم. بالنسبة لتحويل المبيعات إلى حجم، يظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التنبؤ لكل بلد، ولا يعد التضخم جزءًا من التسعير.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.