تحليل سوق تغليف الأجهزة الطبية

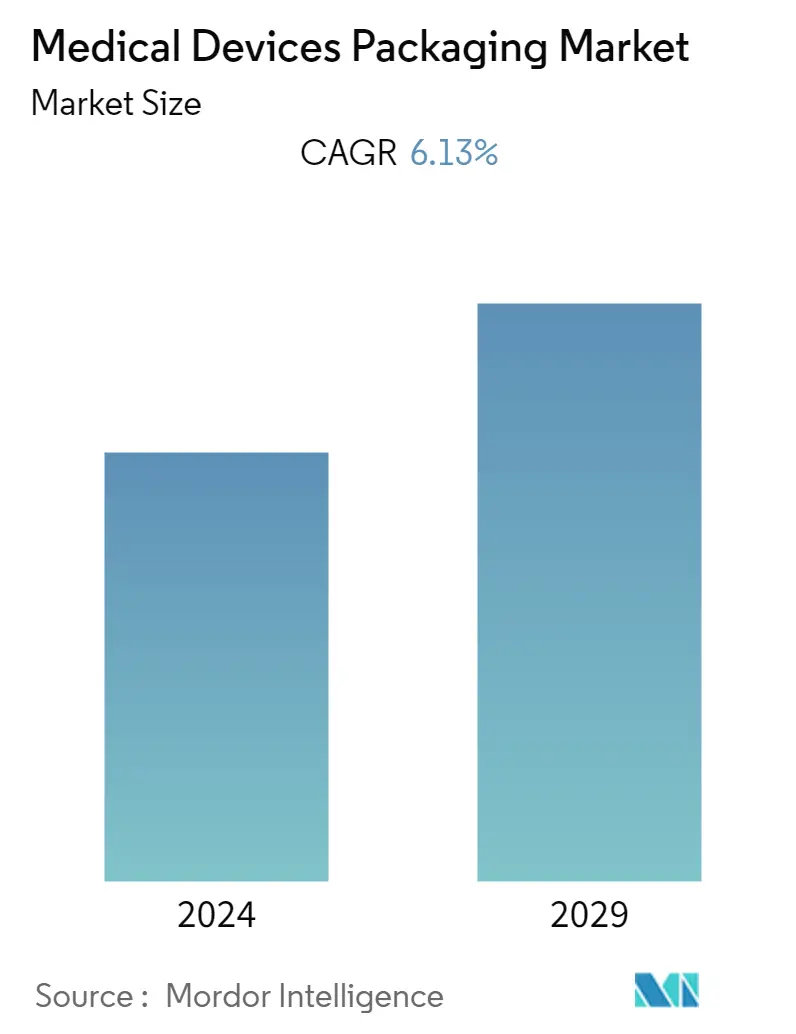

بلغت قيمة سوق تغليف الأجهزة الطبية 29.32 مليار دولار أمريكي في عام 2020 ومن المتوقع أن تصل إلى 41.91 مليار دولار أمريكي بحلول عام 2026 وتنمو بمعدل نمو سنوي مركب قدره 6.13٪ خلال الفترة المتوقعة (2021-2026). لقد تطورت صناعة الرعاية الصحية من شكلها التقليدي السابق للممارسات إلى الوضع الحالي، حيث يتم نشر المعدات والأدوات عالية التقنية لتحسين الكفاءة. وقد وفرت هذه التطورات مجالًا للتوسع في الأجهزة الطبية والأجهزة الطبية الأخرى، مما دفع نمو السوق الذي تمت دراسته.

- توفر عبوة الأجهزة الطبية بيئة معقمة للمحتويات الموجودة بداخلها، ويجب الحفاظ على التعقيم حتى يتم فتح العبوة للاستخدام. تتضمن جميع الإجراءات المتداخلة الاتصال بين جهاز طبي أو أداة جراحية والأنسجة المعقمة للمريض أو الأغشية المخاطية. من المخاطر الكبيرة لجميع هذه الأساليب إدخال الميكروبات المسببة للأمراض التي يمكن أن تسبب العدوى. إن الفشل في تطهير أو تعقيم المعدات الطبية القابلة لإعادة الاستخدام ينطوي على مخاطر مرتبطة بانتهاك حواجز المضيف. ولذلك، فإن مستوى التطهير أو التعقيم على الاستخدام المقصود للكائن هو جانب أساسي من استخدام الأجهزة الطبية.

- ومع التوسع السريع في هذا الاتجاه للأدوات المعقمة، أصبح السوق مدفوعًا بالعدد المتزايد من المستشفيات ومصنعي المعدات العلاجية ومراكز التشخيص. يُطلب من الشركات المصنعة معالجة هذه التغييرات من خلال الابتكارات المستمرة في تصميمات التغليف مع متطلبات المستخدم النهائي المتغيرة والابتكارات في الأجهزة الطبية. يؤدي الطلب المتزايد على المنتجات المعبأة المقاومة للتلاعب وغير التفاعلية والمعقمة إلى دفع التقدم التكنولوجي في سوق تعبئة الأجهزة الطبية.

- تبتكر الشركات الجديدة في السوق التي تمت دراستها من حيث الطرق الاقتصادية ووضع العلامات الذكية على الأجهزة الطبية. على سبيل المثال، يعد نظام التغليف Vault الخاص بالأجهزة من CleanCut Technologies مناسبًا تمامًا للتغليف على شكل صينية. ما تعنيه هذه التقنيات بالنسبة لشركات التعبئة والتغليف هو أنها تستطيع استخدام نفس الأساليب مع بعض التعديلات لأجهزة طبية مماثلة، وبالتالي تقليل وقت التحقق من صحتها وتحقيق حزم دفعات أصغر في نهاية المطاف، بما يتماشى مع متطلبات العملاء. من المتوقع أن يؤدي التزييف، وهو مشكلة واضحة في الأجهزة الطبية، إلى تعزيز استخدام علامات NFC وRFID على مواد التعبئة والتغليف.

- أيضًا، مع استمرار ارتفاع حالات الإصابة بكوفيد-19 في أجزاء من الولايات المتحدة، لا تزال البلاد تكافح لتأمين حجم معدات الحماية الشخصية اللازمة لمواكبة انتشار الفيروس. للمساعدة في تسليح العاملين في الخطوط الأمامية، في مايو 2020، أعلنت شركة BIC North America عن إنتاج 2000 درع للوجه من الدرجة الطبية يوميًا في مصنعها في ميلفورد. إن دروع الوجه، التي وافقت عليها إدارة الغذاء والدواء الأمريكية إلى جانب الأجهزة الطبية من المستوى الأول، كلها مصنوعة من مواد تستخدم عادةً في التعبئة والتغليف (البلاستيك) أو قد تكون عبارة عن خردة من المواد المستخدمة في الولاعات. علاوة على ذلك، تم تصميم الدروع بحيث يمكن للمستشفيات إزالة البلاستيك وتعقيمه، بدلاً من التخلص منه.

اتجاهات سوق تغليف الأجهزة الطبية

من المتوقع أن تحتفظ الحقائب بحصة كبيرة

- الحقائب عبارة عن حاويات تستخدم على نطاق واسع للسلع الطبية الناعمة وشبه الناعمة الصغيرة والمتوسطة الحجم والتي تباع بكميات الوحدة وليست عرضة للتلف أثناء الشحن والتخزين. تشمل التطبيقات المحددة للحقائب القسطرة الوريدية (IV)، ومجموعات الإدارة الوريدية، وأغطية فصل غسيل الكلى، وضمادات الجروح، والأدوات الجراحية الصغيرة، وحزم الاختبار التشخيصي، والخيوط الجراحية، ومستلزمات طب الأسنان. يتم استخدام العديد من الأفلام في تطبيقات تغليف الأجهزة الطبية. توفر هذه المواد درجة عالية من التنوع وتتوفر في مجموعة متنوعة من الأشكال في الأفلام الأحادية والتصفيحات والبثق المشترك.

- تم تصنيع الأكياس من الورق الرقائقي بطبقات البولي أوليفين. يتم استخدام مواد البولي أوليفين غير المنسوجة غير المطلية المستخدمة في تصنيع الأكياس القابلة للإغلاق الحراري بشكل كبير. التطبيقات، مثل طريقة التعقيم (على سبيل المثال، يجب أن تتحمل المادة درجة حرارة عالية) ومتطلبات الحماية (على سبيل المثال، مقاومة عالية للثقب)، هي بعض الميزات التي تلبي الطلب. علاوة على ذلك، فإن اختيار حجم الحقيبة المناسب يمنع التحميل الزائد للأدوات ويسمح باختراق المعقم مع إزالة الهواء بشكل مناسب وتقليل الثقب أو التمزق.

- كما أن الشراكات والعقود لتحسين جودة منتج الحقائب تلبي بشكل كبير نمو السوق. في يوليو 2019، أعلنت شركة Diener Implants GmbH، وهي شركة تصنيع تعاقدية للأجهزة الطبية، عن شراكتها الإستراتيجية مع شركة 3dpac التابعة لشركة Steripac، وهي شركة ألمانية متخصصة في تغليف الأجهزة الطبية، لتقديم غرسات معقمة ومعقمة لعملائها. 3dpac هو نظام نفطة خاص تم تطويره بواسطة Steripac والذي يضمن التثبيت الأمثل للموضع للمنتجات الحساسة مثل الغرسات المطبوعة ثلاثية الأبعاد داخل الحاجز المعقم. وهذا يوفر المرونة ويحل المشكلات النموذجية لتغليف الفقاعات والأكياس القياسية ذات الأشكال الهندسية والأحجام المختلفة، مثل أقفاص دمج العمود الفقري.

- علاوة على ذلك، من المتوقع أن ينجم النمو في الطلب على الحقائب عن توسيع التطبيقات في وحدة التعبئة المستخدمة للأدوات والأجهزة واللوازم الطبية الصغيرة والمتوسطة الحجم. ومن المتوقع أيضًا أن يؤثر الاستخدام المتزايد في العبوات الثانوية لحزم الاختبار التشخيصي وأجهزة الاستنشاق والمحاقن المعبأة مسبقًا والصواني الجراحية وطب الأسنان على الطلب على الحقائب. ومع ذلك، فإن المنافسة من الصناديق منخفضة التكلفة ستؤدي إلى انخفاض الطلب الإجمالي على الحقائب. علاوة على ذلك، فإن ضعف القدرة على التكيف مع الأجهزة الصلبة المعرضة للكسر ومجموعات العناصر الكبيرة المتعددة سوف يمنع أكياس الأجهزة الطبية من اختراق عدد من التطبيقات ذات القيمة المضافة العالية.

ومن المتوقع أن تحظى أمريكا الشمالية بحصة كبيرة

- الولايات المتحدة وكندا دولتان متقدمتان، تتمتعان باقتصادات مزدهرة، وشرائح سكانية متقدمة في السن، وأنظمة توصيل طبية متقدمة. ومع ذلك، تختلف البلدان بشكل ملحوظ من حيث حجم السكان، وكثافة الإنفاق على الرعاية الصحية، ومستويات الناتج المحلي الإجمالي الإجمالي، وهيكل خطط التأمين الصحي. مع المجتمع الطبي الأولي المتقدم، والأنشطة البحثية الطبية وعلوم الحياة واسعة النطاق، والكثافة العالية للإنفاق على الرعاية الصحية، والإمدادات الصيدلانية والطبية الكبيرة وصناعات الأجهزة، تمثل الولايات المتحدة واحدة من أكبر الأسواق الجغرافية في العالم للأجهزة الطبية ومنتجات التعبئة والتغليف ذات الصلة.

- في مايو 2020، أعلنت شركة Packaging Compliance Labs LLC عن استثمار 2.57 مليون دولار أمريكي لتوسيع مقرها الرئيسي في منطقة غراند رابيدز الكبرى. حصلت شركة تعبئة الأجهزة الطبية وهندستها واختبارها على منحة Jobs Ready Michigan بقيمة 135,000 دولار أمريكي من صندوق ميشيغان الاستراتيجي. يساهم توسع شركة التغليف بشكل كبير في نمو السوق بشكل عام. علاوة على ذلك، تنظم إدارة الغذاء والدواء الأمريكية (FDA) عبوات التعقيم المخصصة للاستخدام في الرعاية الصحية بموجب عنوان CFR 21 880.6850 وتصنفها كجهاز طبي من الدرجة الثانية.

- في مايو 2020، أعلنت MedAccred عن مواصلة توسعها ودعمها لصناعة الأجهزة الطبية. أضافت الشركة عمليات تدقيق جديدة للتجميع الميكانيكي للبلاستيك وتغليف الأجهزة المعقمة واعتمدت الكثير من الموردين الجدد خلال العام الماضي. كما دخل البرنامج عامه الثاني من الشراكة مع وزارة التجارة الأمريكية من خلال مسار اعتماد MedAccred للمصنعين الطبيين للمصنعين والموردين الذين يسعون للحصول على الاعتماد.

- علاوة على ذلك، من المتوقع أن يؤدي النمو القوي المتوقع في صناعة المنتجات التشخيصية الكندية إلى توسيع نطاق تطبيقات القنينات الوريدية والصواني المتخصصة متعددة الآبار، وبالتالي دفع سوق البلاد. علاوة على ذلك، في كندا، وافق وزير الصحة الاتحادي في مارس 2020 على الأمر المؤقت المتعلق باستيراد وبيع الأجهزة الطبية لاستخدامها فيما يتعلق بكوفيد -19. وبموجب الإجراء المؤقت، ستسمح وزارة الصحة الكندية ببيع منتجات معينة في كندا، حيث يجب أن تكون متطلبات التغليف متوافقة تمامًا مع متطلبات وزارة الصحة الكندية.

نظرة عامة على صناعة تغليف الأجهزة الطبية

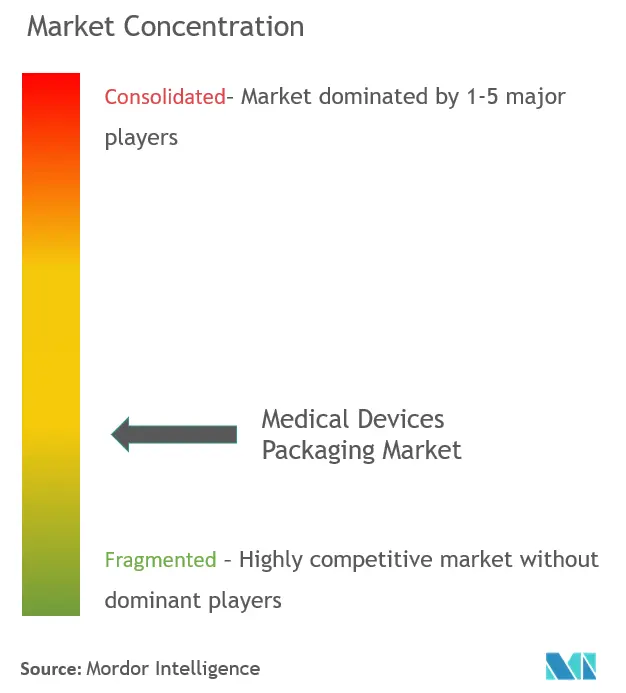

سوق تغليف الأجهزة الطبية مجزأ تمامًا. استخدم اللاعبون الرئيسيون استراتيجيات مختلفة مثل إطلاق المنتجات الجديدة والمشاريع المشتركة والشراكات وعمليات الاستحواذ وغيرها لزيادة بصماتهم في هذا السوق، مما يزيد من المنافسة في السوق. اللاعبون الرئيسيون هم Amcor Limited، وBemis Company, Inc.، وBerry Plastics Pvt Ltd، وما إلى ذلك.

- أبريل 2020 - أبريل 2020، تم اعتماد أكياس ULTRA من شركة Amcor لتعقيم بيروكسيد الهيدروجين المتبخر بالإضافة إلى التعقيم بالبخار عند درجة حرارة 134 درجة مئوية. وهذا يعني أن الأكياس يمكن أن توفر حلاً لتعقيم جميع الأجهزة الطبية القابلة لإعادة الاستخدام. ويؤكد الاعتماد الجديد أن أكياس ULTRA متوافقة مع أحدث المعايير الدولية والأوروبية EN 868 وISO 11607، بما في ذلك متطلبات نظام الحاجز المعقم (SBS).

- نوفمبر 2019 - أطلقت Wipak حقيبة جديدة تم تطويرها خصيصًا لتعبئة الأدوات الآلية والأجهزة الطويلة الأخرى. تحافظ الحقيبة على تعقيم الأجهزة أثناء النقل والتخزين. إنه مصنوع من ورق قوي للغاية لحماية أفضل، مع مقاومة عالية للثقب ومقاومة لاختراق أي ميكروبات. تشتمل الحقيبة أيضًا على فيلم Multi-X 9 متعدد الطبقات الشهير من Wipak، والذي يتكون من تسع طبقات، لكل منها ميزاتها ووظائفها.

قادة سوق تغليف الأجهزة الطبية

-

Amcor PLC

-

Wipak Group

-

Berry Plastics Pvt. Ltd.

-

DuPont Company

-

WestRock Company

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقسيم صناعة تعبئة الأجهزة الطبية

ينمو سوق تغليف الأجهزة الطبية حيث شهدت صناعة الرعاية الصحية تغيرات سريعة بمرور الوقت مع ظهور أمراض جديدة ونمو المعايير التنظيمية ونمو أنظمة الرعاية الصحية المتقدمة. وقد أدى ذلك إلى تنفيذ عملية تعبئة موحدة حيث يتزايد الطلب على التغليف المرن في تطبيقات التغليف المعقمة وغير المعقمة.

| حسب المادة | بلاستيك | ||

| الورق والورق المقوى | |||

| مواد أخرى | |||

| ثانوية | الحقائب والحقائب | ||

| صواني | |||

| مربعات | |||

| قذائف البطلينوس | |||

| منتجات اخرى | |||

| عن طريق التطبيق | التعبئة والتغليف المعقمة | ||

| عبوات غير معقمة | |||

| جغرافية | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| أستراليا | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا اللاتينية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا اللاتينية | |||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | ||

| المملكة العربية السعودية | |||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق تغليف الأجهزة الطبية

ما هو حجم سوق تغليف الأجهزة الطبية الحالي؟

من المتوقع أن يسجل سوق تغليف الأجهزة الطبية معدل نمو سنوي مركب قدره 6.13٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق تغليف الأجهزة الطبية؟

Amcor PLC، Wipak Group، Berry Plastics Pvt. Ltd.، DuPont Company، WestRock Company هي الشركات الكبرى العاملة في سوق تغليف الأجهزة الطبية.

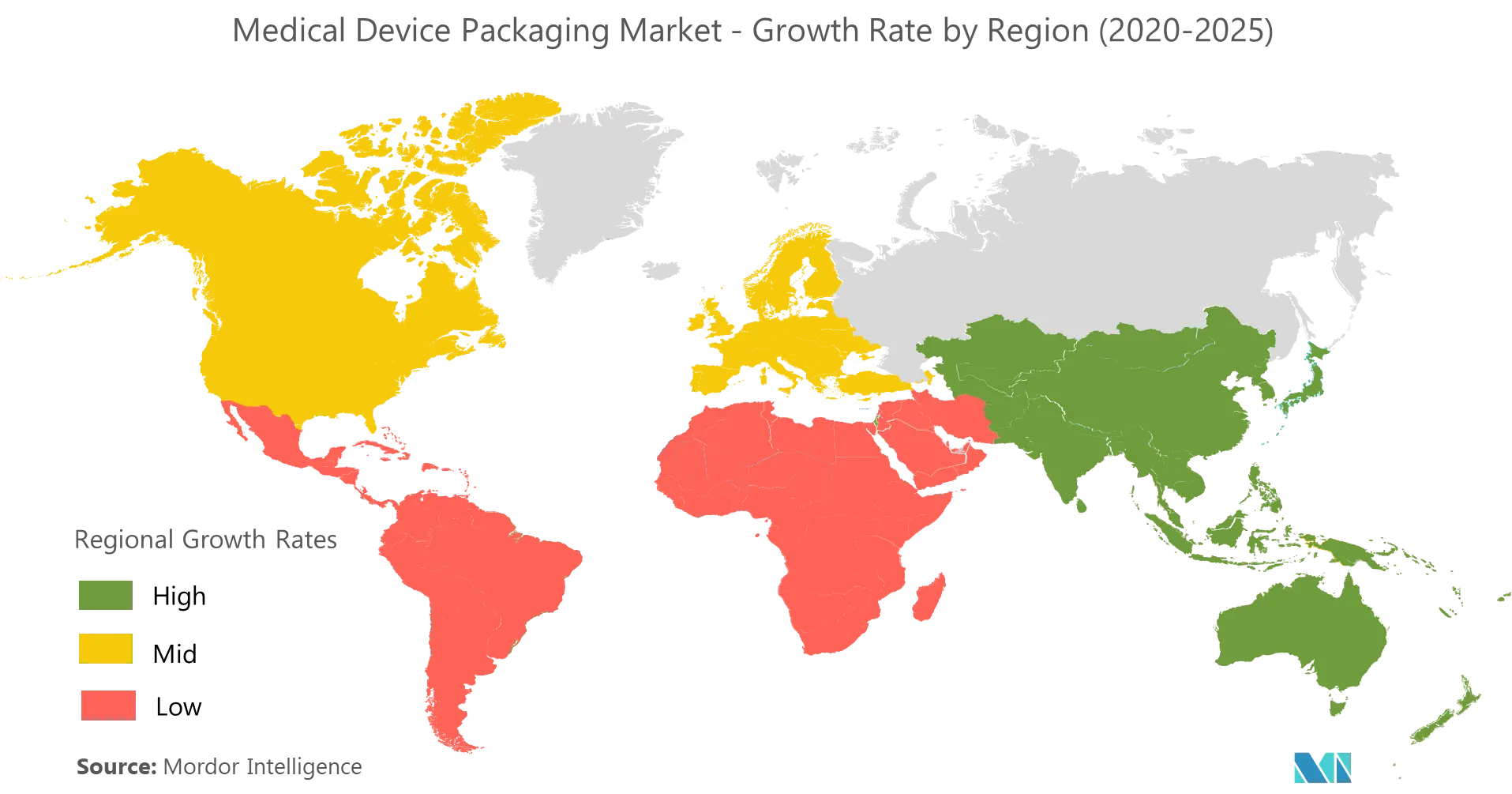

ما هي المنطقة الأسرع نموًا في سوق تغليف الأجهزة الطبية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق تغليف الأجهزة الطبية؟

في عام 2024، استحوذت أمريكا الشمالية على أكبر حصة سوقية في سوق تغليف الأجهزة الطبية.

ما هي السنوات التي يغطيها سوق تغليف الأجهزة الطبية؟

يغطي التقرير حجم السوق التاريخي لسوق تغليف الأجهزة الطبية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق تغليف الأجهزة الطبية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Packaging Customers Reports

Popular Packaging Reports

Other Popular Industry Reports

تقرير صناعة تغليف الأجهزة الطبية

إحصائيات الحصة السوقية لتعبئة الأجهزة الطبية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل تغليف الأجهزة الطبية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.