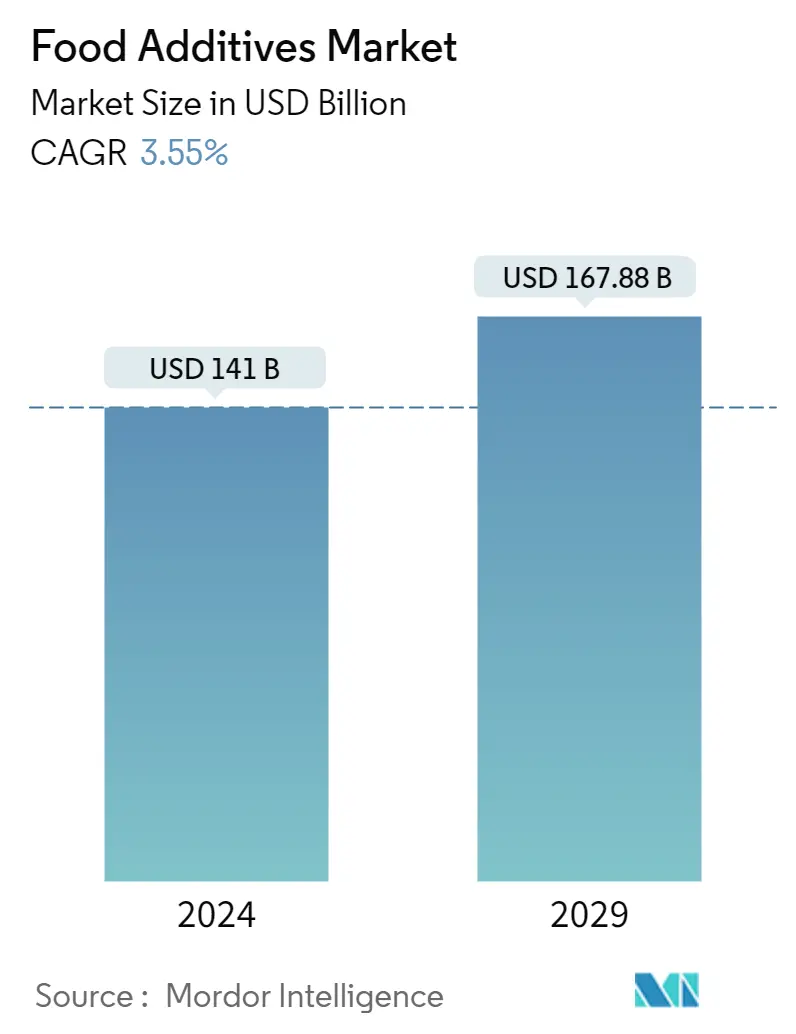

حجم سوق المضافات الغذائية

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | USD 141.00 مليار دولار أمريكي |

| حجم السوق (2029) | USD 167.88 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 3.55 % |

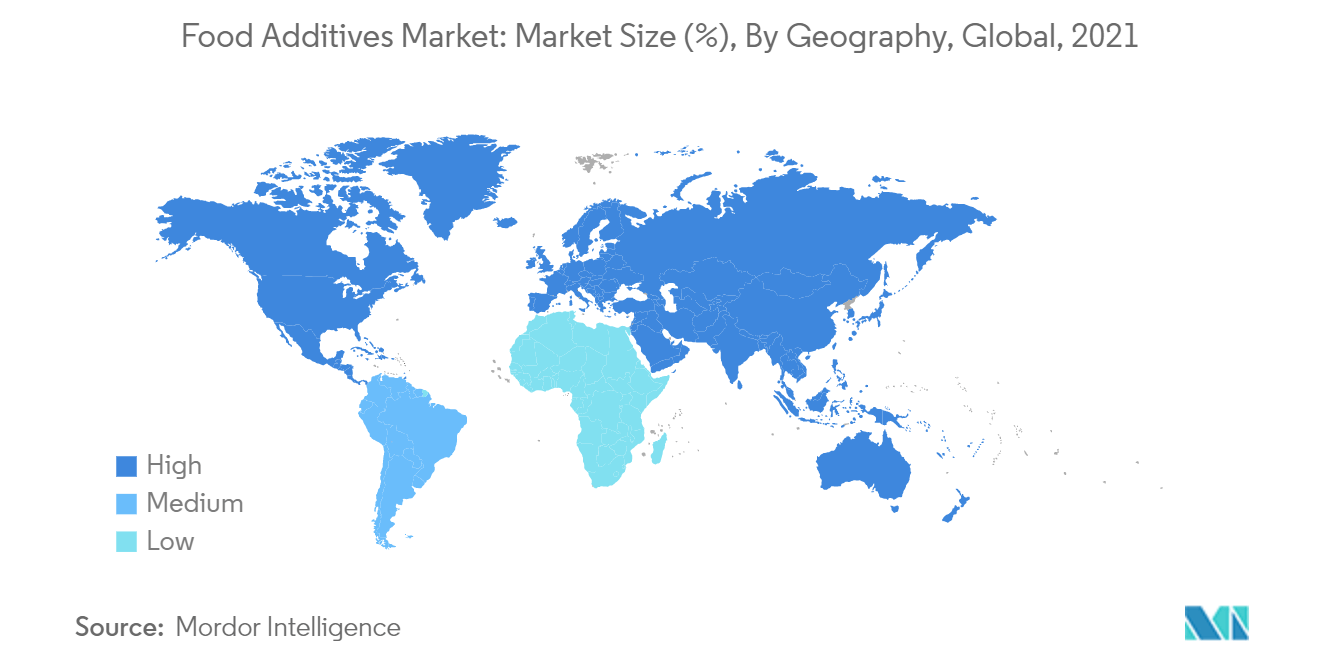

| أسرع سوق نمواً | الشرق الأوسط وأفريقيا |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المضافات الغذائية

يقدر حجم سوق المضافات الغذائية بـ 141 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 167.88 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.55٪ خلال الفترة المتوقعة (2024-2029).

لقد أدى تعدد وظائف المضافات الغذائية إلى زيادة الرغبة فيها بين شركات الأغذية وزيادة نمو السوق. بالإضافة إلى ذلك، يزداد استهلاك الأطعمة والمشروبات ذات الجودة المستدامة مع تحسين الجاذبية البصرية والذوقية، ومن المفترض أن يؤدي الطلب على المضافات الغذائية إلى تعزيز السوق. تقوم العديد من المنظمات، مثل منظمة إدارة الأغذية، ووزارة الزراعة الأمريكية، ولجنة الخبراء المشتركة بين منظمة الأغذية والزراعة ومنظمة الصحة العالمية المعنية بالمواد المضافة إلى الأغذية، بإدخال معيار عام للمضافات الغذائية (GSFA) لزيادة التجارة بين البلدان.

علاوة على ذلك، من المتوقع أن يؤثر التوسع السريع للتكنولوجيا في الصناعة لتلبية طلب المستهلكين على خيارات الغذاء الصحي بشكل إيجابي على نمو السوق. على سبيل المثال، ركزت الشركات العاملة في سوق المضافات الغذائية على اعتماد تقنيات التغليف الجزئي لتوصيل الألوان في تركيبات المنتج النهائي.

اتجاهات سوق المضافات الغذائية

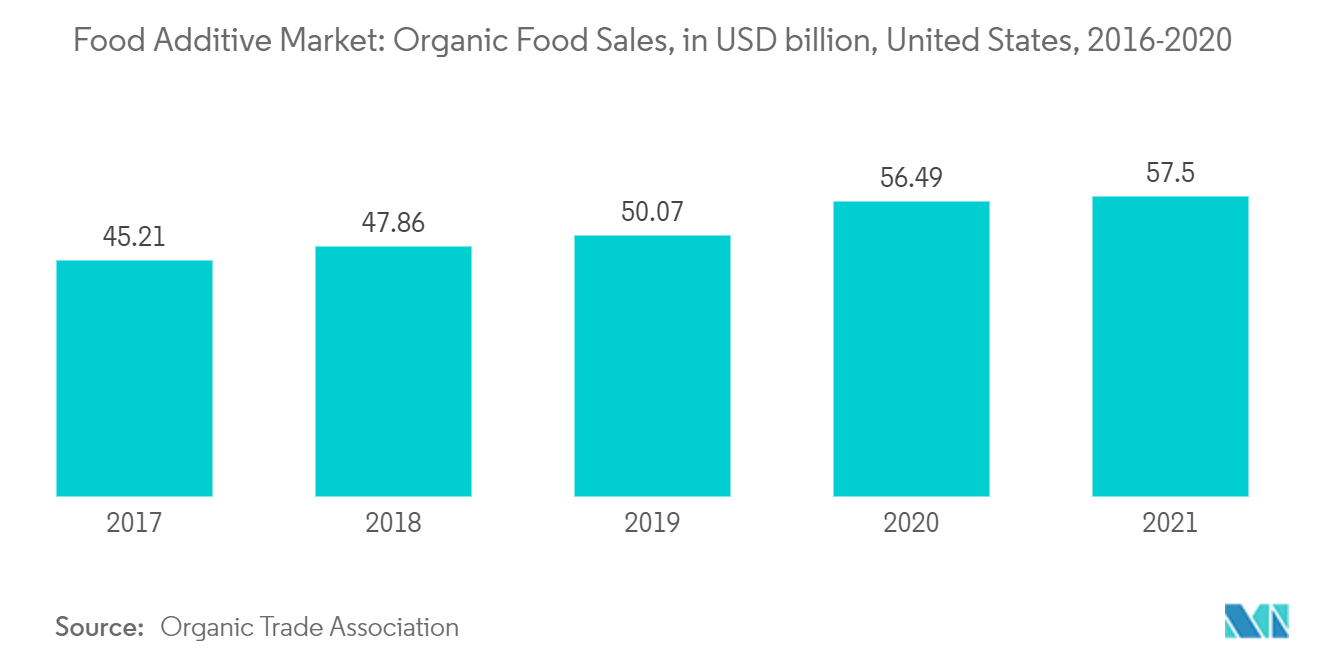

تزايد التفضيل للملصقات النظيفة والمكونات الطبيعية كإضافات غذائية

لقد أصبح وضع العلامات النظيفة طلبًا استهلاكيًا عالي الجودة على المنتجات الغذائية. تستجيب صناعة الأغذية العالمية لها من خلال التركيز بشكل إضافي أثناء معالجة المنتج الغذائي. قام مصنعو المضافات الغذائية أيضًا بتكييف إنتاج المضافات ذات العلامات النظيفة التي يمكن استخدامها أثناء تطوير المنتجات ذات العلامات النظيفة. هذه الإضافات ذات العلامات النظيفة لها تطبيقات في المنتجات الغذائية، بما في ذلك بدائل البيض في الضمادات النباتية منخفضة وعالية الدهون، وصلصات الطبخ البيضاء، والوجبات الجاهزة، وغيرها من التطبيقات. وبالتالي، يقوم مصنعو الأغذية والمشروبات أيضًا بإعادة صياغة منتجاتهم بشكل متزايد لتلبية الطلب الاستهلاكي المتغير على المكونات الطبيعية. على سبيل المثال، في يناير 2021، أعلنت شركة Corbion NV، وهي شركة تصنيع عالمية لحمض اللاكتيك، عن استثمار كبير لزيادة قدرتها على إنتاج حمض اللاكتيك في أمريكا الشمالية (حوالي 40%) لتلبية الطلب المتزايد على المكونات الطبيعية في صناعات متعددة.

علاوة على ذلك، فإن العروض الترويجية واسعة النطاق التي تقدمها العديد من الجمعيات في جميع أنحاء العالم تعمل على زيادة استهلاك المواد المضافة الطبيعية والنظيفة. على سبيل المثال، إحدى الجمعيات الأكثر شعبية التي تروج للسوق تشمل جمعية ألوان الأغذية الطبيعية. تقوم الجمعية، التي يقع مقرها في أوروبا، بالترويج على نطاق واسع للملونات الطبيعية. علاوة على ذلك، فهي تعمل مع رواد الصناعة، مثل ADM Wild وDDW Color House وCHR Hansen وFMC وGNT. ولزيادة الكفاءة في الصناعة، تدير الجمعية مجموعات عمل مختلفة لفحص إمكانات مصادر الألوان الطبيعية المختلفة. في فبراير 2022، أكملت شركة آرتشر دانيلز ميدلاند استحواذها على شركة كومهان، وهي شركة رائدة في توزيع النكهات في جنوب إفريقيا. لقد عملت ADM جنبًا إلى جنب مع الشركات المحلية لعدة سنوات، حيث يمنح الاستحواذ الرسمي الآن العملاء الجدد والحاليين مزيدًا من الوصول المباشر إلى محفظة ADM الواسعة وشبكة الخبراء.

منطقة آسيا والمحيط الهادئ تهيمن على السوق

تعد منطقة آسيا والمحيط الهادئ أكبر وأسرع منطقة نموًا في سوق المضافات الغذائية بسبب زيادة الطلب على الأغذية المصنعة. تعد الهند وأستراليا من بين أكبر منتجي الحليب في العالم، ويتزايد الطلب في المنطقة على الحليب المنكه والآيس كريم والعديد من منتجات الألبان الأخرى. المضافات الغذائية، مثل الألوان والمستحلبات ونكهات الطعام والمحليات وغيرها، مطلوبة لإنتاج منتجات الألبان ذات القيمة المضافة. على سبيل المثال، المستحلبات في صناعة الآيس كريم شائعة جدًا، خاصة E4701، الذي يساعد في اللزوجة والثبات وتقليل الدهون، ويستخدمها مصنعو الألبان مثل أمول.

كما ارتفع الطلب على تلوين الطعام بشكل ديناميكي في جميع أنحاء البلدان الآسيوية. ونتيجة لذلك، نشرت الصين، وهي منتج ومستهلك كبير لملونات الطعام، معيارًا جديدًا لتوفير اليقين التنظيمي للمواد الغذائية الملونة، والذي يهدف إلى تقديم الحقوق المطلقة للمنتجات التي تستخدم هذه المكونات للادعاء بأنها طبيعية. ومن المتوقع أن يوفر المعيار السهولة للمصنعين الراغبين في استبدال الألوان المضافة بحلول ذات علامة نظيفة، مما يساعد في النهاية على القيمة السوقية لملونات الطعام الطبيعية. علاوة على ذلك، فإن مصنعي المكونات يدخلون بنشاط ويوسعون وجودهم في السوق في الهند. على سبيل المثال، في عام 2021، شركة HW Wellness Solutions Pvt. قامت شركة True Elements المحدودة، وهي علامة تجارية للأغذية الصحية ذات العلامة التجارية النظيفة، بجمع تمويل بقيمة 1.36 مليار دولار أمريكي لتوسيع عملياتها في الهند.

نظرة عامة على صناعة المضافات الغذائية

السوق تنافسي للغاية، وبالتالي فهو مجزأ. تهيمن عليها شركة كارجيل إنكوربوريتد، وشركة آرتشر دانيلز ميدلاند، ومجموعة كيري بي إل سي، وإنغريديون إنكوربوريتد، وجيفودان إس إيه ، ورويال دي إس إم إن في، من بين آخرين، الذين يمثلون حصة سوقية كبيرة.

تركز الشركات الرائدة على الاندماج والتوسع والاستحواذ والشراكة مع الشركات الأخرى وتطوير المنتجات الجديدة باعتبارها أساليب استراتيجية لتعزيز وجود علامتها التجارية في مناطق مختلفة. علاوة على ذلك، يعمل اللاعبون الرئيسيون على توسيع تواجدهم الإقليمي من خلال فتح مصانع تصنيع جديدة في مناطق جديدة. على سبيل المثال، في مايو 2022، افتتحت مجموعة كيري مصنعًا جديدًا للتصنيع بقيمة 38 مليون يورو في إفريقيا. يهدف المصنع الذي تبلغ مساحته 10000 متر مربع إلى إنتاج منتجات غذائية سيتم استهلاكها في جميع أنحاء أفريقيا. وستعمل المنشأة على تعزيز الطاقة الإنتاجية لشركة كيري للأغذية والمشروبات بنسبة 40% إلى 40 ألف طن سنويًا.

قادة سوق المضافات الغذائية

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Givuadan SA

-

Kerry Group plc

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المضافات الغذائية

- يونيو 2022 أطلقت BASF Aroma Ingredients مساعديها الافتراضيين Aroma Assistants، وهي منصة رقمية جديدة، في مؤتمر العطور العالمي 2022 في ميامي لتبسيط عملية التنقل في محفظة Aroma Ingredients من BASF للعملاء من صناعة النكهات والعطور. يمكن الوصول إلى Virtual Aroma Assistants على موقع virtual-aroma-assistants.basf.com.

- أبريل 2022 أعلنت شركة Cargill Salt أنها يمكن أن تستثمر ما يصل إلى 68 مليار دولار أمريكي في توسيع ST. نبات كلير. يمكن أن يؤدي هذا التوسع في المصنع إلى زيادة مساحة المصنع إلى 50000 قدم مربع ويستخدم في معالجة الملح.

- مارس 2022 عقدت شركة Brenntag SE شراكة مع BASF لتوزيع عوامل المعالجة القائمة على الأمينات Baxxodur® في أمريكا الشمالية، وهي شركة راسخة في قطاع المضافات الغذائية. كانت الإستراتيجية الكامنة وراء حركة الشركة هذه هي توسيع إيراداتها وصورة علامتها التجارية من خلال توسيع قناة توزيع أعمالها.

تقرير سوق المضافات الغذائية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 نطاق السوق

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 تحليل القوى الخمس لبورتر

4.3.1 القدرة التفاوضية للموردين

4.3.2 القوة التفاوضية للمشترين

4.3.3 تهديد الوافدين الجدد

4.3.4 تهديد المنتجات البديلة

4.3.5 درجة المنافسة

5. تجزئة السوق

5.1 يكتب

5.1.1 مواد حافظة

5.1.1.1 طبيعي

5.1.1.2 الاصطناعية

5.1.1.2.1 السوربات

5.1.1.2.2 البنزوات

5.1.1.2.3 مواد حافظة أخرى

5.1.2 المحليات السائبة

5.1.2.1 السكروز

5.1.2.2 الفركتوز

5.1.2.3 شراب الذرة عالي الفركتوز

5.1.2.4 اللاكتوز

5.1.2.5 المحليات السائبة الأخرى

5.1.3 بدائل السكر

5.1.3.1 سكرالوز

5.1.3.2 إكسيليتول

5.1.3.3 ستيفيا

5.1.3.4 الأسبارتام

5.1.3.5 السكرين

5.1.3.6 بدائل السكر الأخرى

5.1.4 المستحلبات

5.1.4.1 الجلسريدات الأحادية والثنائية ومشتقاتها

5.1.4.2 الليسيثين

5.1.4.3 استرات السوربات

5.1.4.4 مستحلبات أخرى

5.1.5 عوامل مكافحة التكتل

5.1.5.1 مركبات الكالسيوم

5.1.5.2 مركبات الصوديوم

5.1.5.3 ثاني أكسيد السيليكون

5.1.5.4 عوامل أخرى مضادة للتكتل

5.1.6 الانزيمات

5.1.6.1 الكربوهيدرات

5.1.6.2 البروتياز

5.1.6.3 الليباز

5.1.6.4 الانزيمات الأخرى

5.1.7 الغرويات المائية

5.1.7.1 نشاء

5.1.7.2 صمغ الجيلاتين

5.1.7.3 صمغ زنتان

5.1.7.4 الغرويات المائية الأخرى

5.1.8 النكهات الغذائية والمحسنات

5.1.8.1 نكاهات طبيعيه

5.1.8.2 النكهات الاصطناعية

5.1.8.3 معززات النكهة

5.1.9 ملونات غذائية

5.1.9.1 ملونات غذائية صناعية

5.1.9.2 ملونات غذائية طبيعية

5.1.10 المحمضات

5.1.10.1 حمض الستريك

5.1.10.2 حمض الفسفوريك

5.1.10.3 حمض اللاكتيك

5.1.10.4 حمضيات أخرى

5.2 عن طريق التطبيق

5.2.1 المخابز والحلويات

5.2.2 الألبان والحلويات

5.2.3 المشروبات

5.2.4 اللحوم ومنتجات اللحوم

5.2.5 الحساء والصلصات والضمادات

5.2.6 تطبيقات أخرى

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.1.1 الولايات المتحدة

5.3.1.2 كندا

5.3.1.3 المكسيك

5.3.1.4 بقية أمريكا الشمالية

5.3.2 أوروبا

5.3.2.1 ألمانيا

5.3.2.2 المملكة المتحدة

5.3.2.3 إسبانيا

5.3.2.4 فرنسا

5.3.2.5 إيطاليا

5.3.2.6 روسيا

5.3.2.7 بقية أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.3.1 الصين

5.3.3.2 اليابان

5.3.3.3 الهند

5.3.3.4 أستراليا

5.3.3.5 بقية منطقة آسيا والمحيط الهادئ

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 BASF SE

6.3.2 Ajinomoto Co. Inc.

6.3.3 DuPont de Nemours Inc.

6.3.4 Archer Daniels Midland Company

6.3.5 Tate & Lyle PLC

6.3.6 أغرانا Beteiligungs AG

6.3.7 Corbion NV

6.3.8 Kerry Group PLC

6.3.9 Givaudan SA

6.3.10 DSM NV

7. فرص السوق والاتجاهات المستقبلية

تقسيم صناعة المضافات الغذائية

المضافات الغذائية هي مواد تضاف إلى الغذاء للحفاظ على أو تحسين سلامته أو نضارته أو طعمه أو ملمسه أو مظهره.

يتم تقسيم سوق المضافات الغذائية العالمية حسب نوع المنتج والتطبيق والجغرافيا. بناءً على نوع المنتج، يتم تقسيم السوق إلى المواد الحافظة، والمحليات السائبة، وبدائل السكر، والمستحلبات، وعوامل مكافحة التكتل، والإنزيمات، والغرويات المائية، ونكهات الطعام والمعززات، وملونات الطعام، والمحمضات. بناءً على التطبيق، يتم تقسيم السوق إلى المخابز والحلويات ومنتجات الألبان والحلويات والمشروبات واللحوم ومنتجات اللحوم والحساء والصلصات والضمادات وغيرها من التطبيقات. علاوة على ذلك، يتم تقسيم السوق حسب الجغرافيا إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. يقدم التقرير أحجام السوق وتوقعات المضافات الغذائية بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| يكتب | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| عن طريق التطبيق | ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق المضافات الغذائية

ما هو حجم سوق المضافات الغذائية؟

من المتوقع أن يصل حجم سوق المضافات الغذائية إلى 141.00 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 3.55٪ ليصل إلى 167.88 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق المضافات الغذائية الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق المضافات الغذائية إلى 141.00 مليار دولار أمريكي.

من هم الباعة الرئيسيون في نطاق سوق المكملات الغذائية؟

Cargill, Incorporated، Archer Daniels Midland Company، Ingredion Incorporated، Givuadan SA، Kerry Group plc هي الشركات الكبرى العاملة في سوق المضافات الغذائية.

ما هي المنطقة الأسرع نموًا في سوق المضافات الغذائية؟

من المتوقع أن تنمو منطقة الشرق الأوسط وأفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المضافات الغذائية؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق المضافات الغذائية.

ما هي السنوات التي يغطيها سوق المكملات الغذائية وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق المضافات الغذائية بنحو 136.17 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق المواد الغذائية للأعوام 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق المواد الغذائية للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

تقرير صناعة المضافات الغذائية

إحصائيات الحصة السوقية للمضافات الغذائية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المضافات الغذائية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.