تحليل سوق العصائر في دول مجلس التعاون الخليجي

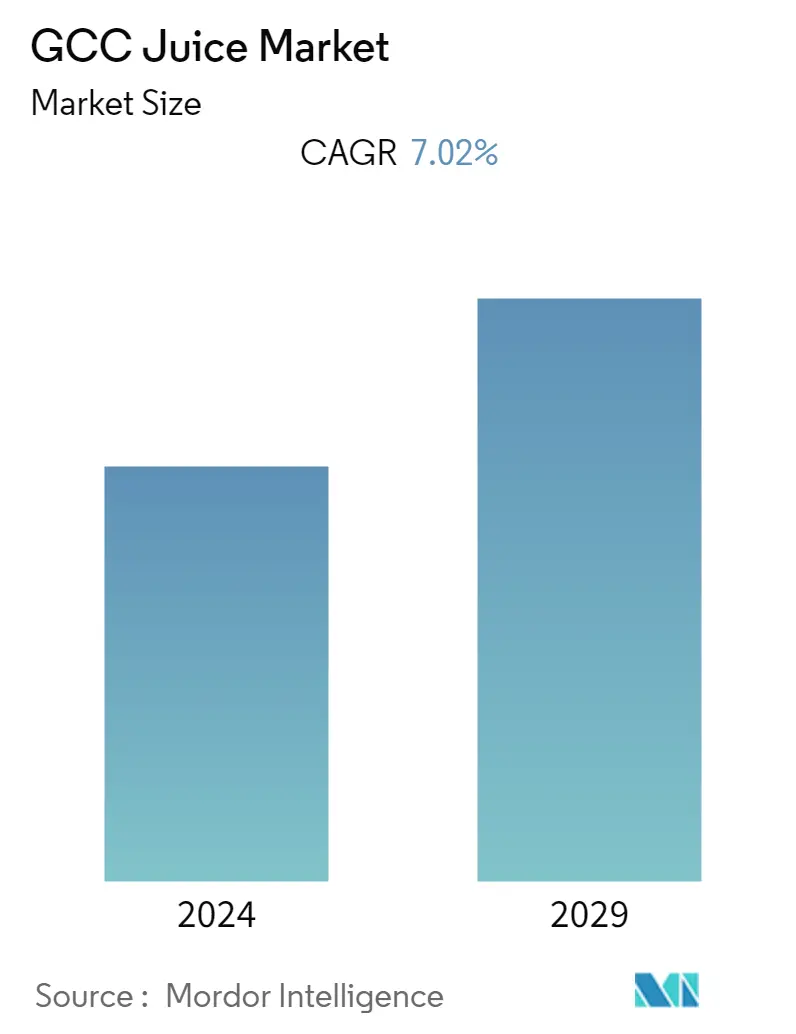

ومن المتوقع أن ينمو سوق العصائر في دول مجلس التعاون الخليجي بمعدل نمو سنوي مركب قدره 7.02% خلال الفترة المتوقعة.

في جميع أنحاء دول الشرق الأوسط، تضاعف الطلب على العصائر والنكتار خلال العامين الماضيين، وخاصة على منتجات العصائر المتميزة. فالاستهلاك آخذ في الارتفاع، مدفوعا بدول الخليج الغنية، وخاصة المملكة العربية السعودية والإمارات العربية المتحدة. وقد شهدنا في السنوات الأخيرة ارتفاع الطلب على المنتجات ذات القيمة المضافة، مثل العصائر التي تحتوي على الخضار والبذور وغيرها من المكونات. من المتوقع أن يمثل عصير الفاكهة حصة كبيرة من السوق التي تمت دراستها. تعد العروض الجديدة للعلامات التجارية، وتزايد وعي المستهلك تجاه استهلاك العصير، وزيادة الدخل المتاح، من العوامل الرئيسية التي تحرك سوق العصائر في دول مجلس التعاون الخليجي.

علاوة على ذلك، فإن شرب المشروبات المضاف إليها مواد التحلية الاصطناعية يمكن أن يزيد من خطر السمنة وغيرها من المشاكل الصحية مثل مرض السكري من النوع 2، وأمراض القلب والأوعية الدموية، وغيرها. وهذا يزيد الطلب على المشروبات الطبيعية، مثل عصائر الفاكهة التي لا تحتوي على مواد حافظة مضافة. وفقًا لجمعية التجارة العضوية، نظرًا لارتفاع معدل انتشار السمنة في بعض دول مجلس التعاون الخليجي، مثل الإمارات العربية المتحدة، حيث يعاني 40% من السكان من السمنة اعتبارًا من عام 2022، أصبح المستهلكون في منطقة دول مجلس التعاون الخليجي أكثر اهتمامًا بالصحة. ولتشجيع الناس على اتخاذ خيارات صحية، فرضت معظم بلدان المنطقة ضريبة على المشروبات المحلاة بالسكر والمركزات. تعمل هذه العوامل على دفع سوق العصائر العضوية الخالية من المواد العضوية إلى أسواق دول مجلس التعاون الخليجي.

اتجاهات سوق العصائر في دول مجلس التعاون الخليجي

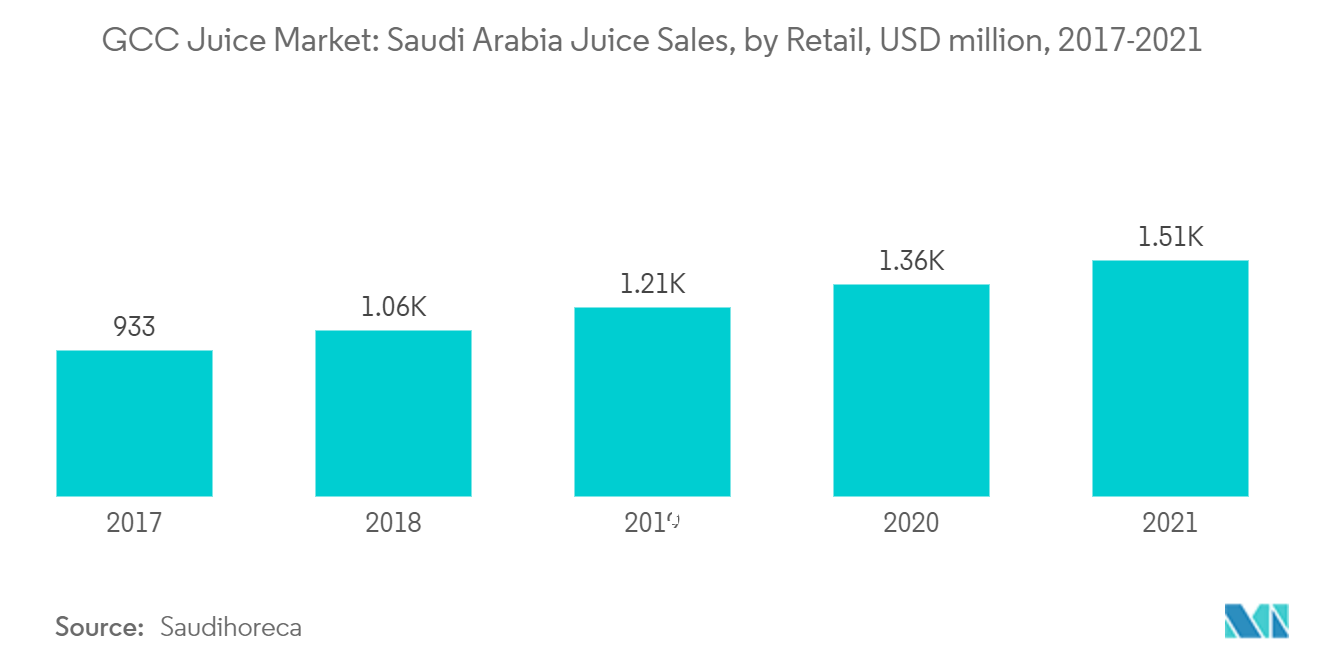

النمط المتغير لاستهلاك المشروبات بين المستهلكين السعوديين

وفي المملكة العربية السعودية، تم حظر المشروبات الكحولية والإعلان عن مشروبات الطاقة. كما تم فرض حظر جزئي على مبيعات مشروبات الطاقة من بعض المنشآت. هذه العوامل تقود سوق المشروبات الغازية إلى الازدهار في البلاد. ويعزز نمو السوق المناخ الحار وسوق الشباب الكبير الذي ينجذب إلى منتجات نمط الحياة الغربي. يتمتع السوق السعودي بعدد كبير من الخصائص التي يتمتع بها المستثمرون الدوليون والتي تحظى باهتمام خاص. في معظم الأسواق، يشكل قطاع المشروبات الكحولية منافسة شديدة لقطاع المشروبات الغازية، لكن الكحول محظور في المملكة العربية السعودية، مما يوفر ميزة لسوق المشروبات الغازية. علاوة على ذلك، يعد انتظام عملية معالجة الجفاف بسبب المناخ الحار أحد العوامل المهمة التي ساهمت في نمو سوق المشروبات في المملكة العربية السعودية. وعلى حساب المشروبات الغازية، من المتوقع أن تكون المشروبات ذات القيمة الأعلى مثل العصير الممتاز بنسبة 100%، تليها مياه الفيتامين والمشروبات الوظيفية، هي المحرك الرئيسي للنمو خلال السنوات المقبلة.

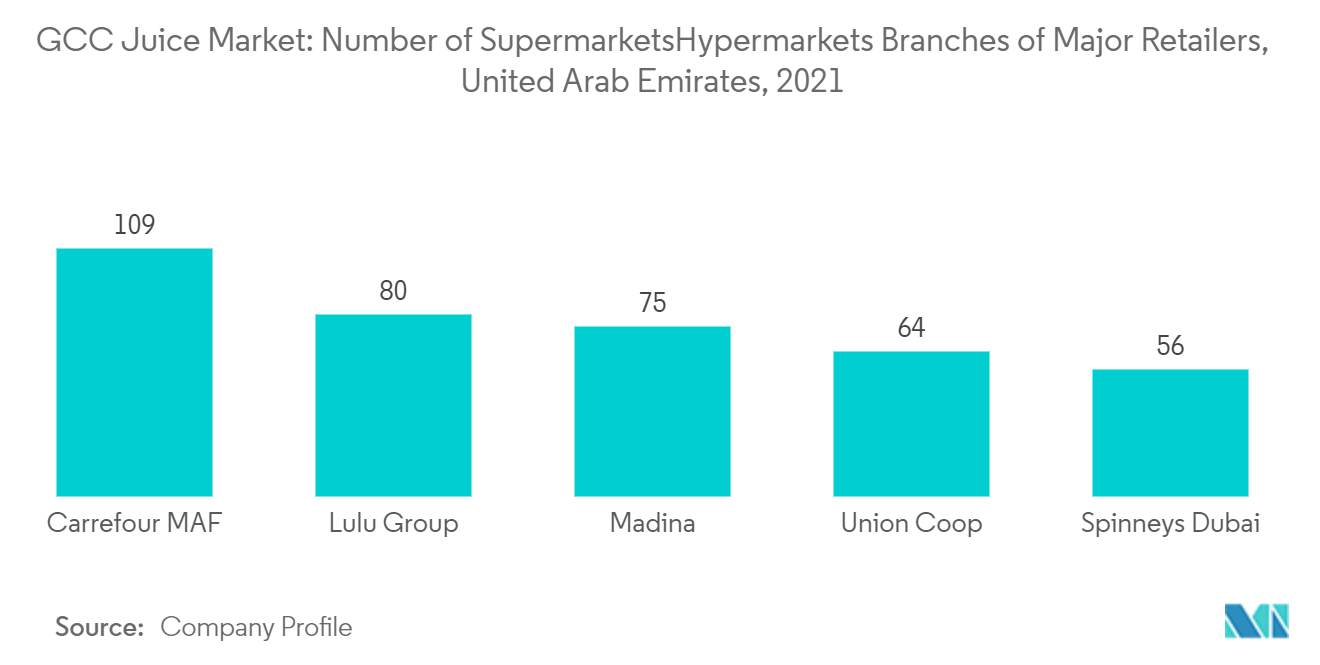

ومن المتوقع أن تنمو المبيعات من خلال محلات السوبر ماركت والهايبر ماركت بشكل كبير

تشهد صناعة التجزئة في دول مجلس التعاون الخليجي تغيرات غير مسبوقة. يدخل المزيد من العملاء المهتمين بالأسعار إلى السوق بسبب الحصة المتزايدة من أنماط الهجرة والاتصال النشط مع وسائل الإعلام عبر جميع المنصات. علاوة على ذلك، يطالب المستهلكون بالتخصيص والقيمة والخبرة والراحة. هناك العديد من مراكز التسوق ومراكز التسوق واسعة النطاق التي تضم قسمًا مخصصًا فقط لمحلات السوبر ماركت قيد التطوير حاليًا في دول مجلس التعاون الخليجي. وتستثمر الحكومة والقطاع الخاص في تطوير البنية التحتية لتكملة النمو السكاني، وارتفاع قطاع السياحة، وزيادة نصيب الفرد من الناتج المحلي الإجمالي. من المتوقع أن تتوسع مبيعات العصائر من خلال سوق التجارة الإلكترونية بالتجزئة في دول مجلس التعاون الخليجي بسبب الانتشار المتزايد للهواتف الذكية ومنصات التواصل الاجتماعي. علاوة على ذلك، فإن الوصول الأفضل إلى بوابات الدفع الآمنة، إلى جانب التحسن التدريجي في القدرات اللوجستية، يؤدي إلى زيادة مستويات الاختراق مما يؤدي إلى نمو الصناعة.

نظرة عامة على صناعة العصائر في دول مجلس التعاون الخليجي

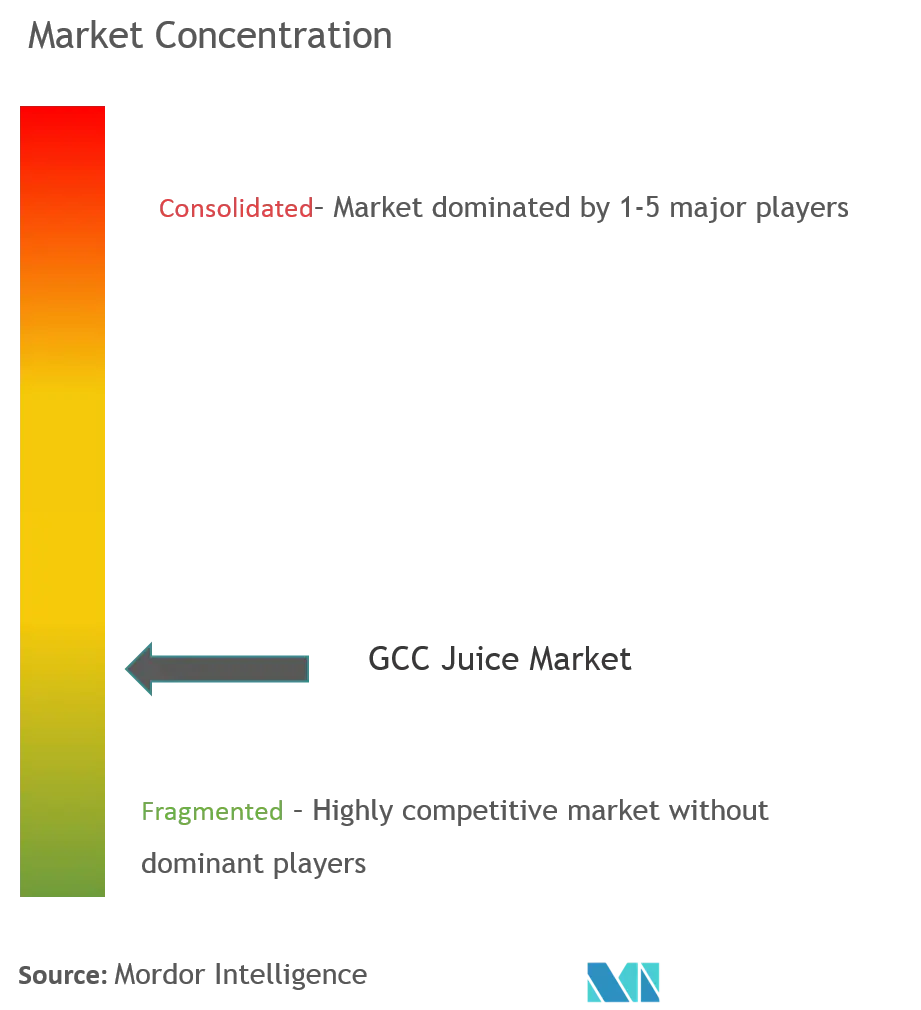

يعتبر سوق العصائر في دول مجلس التعاون الخليجي مجزأ للغاية، حيث يعمل العديد من اللاعبين المحليين والعالميين في جميع أنحاء البلاد. وبالتالي، للحفاظ على مكانتهم في السوق، يقوم اللاعبون النشطون بطرح عروض جديدة لتلبية الطلب المتزايد للمستهلكين على مشروبات العصير المختلطة. يركز اللاعبون الرئيسيون الآن على توسيع القدرة لزيادة الإنتاج والوصول إلى المزيد من المستهلكين. ومن ناحية أخرى، كانت عمليات الاندماج والاستحواذ على العلامات التجارية المحلية بارزة، مما يمكنها من تبادل الخبرات الفنية ومجموعة المنتجات الحالية. ومن بين اللاعبين الرئيسيين في سوق العصائر في دول مجلس التعاون الخليجي شركة المراعي، وشركة كوكا كولا، وشركة بيري، وشركة ديل مونتي للأغذية القابضة المحدودة، وشركة الربيع السعودية للأغذية.

قادة سوق العصائر في دول مجلس التعاون الخليجي

-

Almarai Company

-

The Coco Cola Company

-

Al Rabie Saudi Foods Co

-

Del Monte Foods, Inc

-

The Berry Company, LLC

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق العصائر في دول مجلس التعاون الخليجي

- في أكتوبر 2022، افتتحت Pret A Manger موقعها الأول في الكويت وتخطط لزيادة عدد متاجرها العالمية بحلول عام 2026. وقد تم افتتاح الموقع من قبل شريك الامتياز الكويتي One PM في برج الحمراء للأعمال في عاصمة البلاد.

- في سبتمبر 2022، افتتح متجر Joe The Juice، وهو متجر دنماركي، أبوابه في موقعين في دبي. يضم المتجر الرئيسي 154 غطاءً في منطقة دبي للتصميم (D3) ويوفر فناءً خارجيًا يطل على برج خليفة ومساحة داخلية للاستراحة.

- في نوفمبر 2021، قدمت شركة ستار، وهي شركة مشروبات في دولة الإمارات العربية المتحدة، مشروب فواكه محلى طبيعيًا مصنوع باستخدام ستيفيا. تؤكد العلامة التجارية الرائدة للمشروبات التابعة لشركة International Beverage andfilling Industries LLC (IBFI)، Star، أن هذا المنتج الأحدث هو نتيجة أشهر من البحث والتطوير ويتوافق مع رغبات المستهلكين.

تقسيم صناعة العصائر في دول مجلس التعاون الخليجي

وفقًا لنطاق التقرير، العصير هو مشروب يتم تحضيره عن طريق ضغط أو استخلاص السائل الطبيعي الموجود في الفواكه والخضروات. يتم تقسيم سوق العصائر في دول مجلس التعاون الخليجي حسب نوع المنتج وقناة التوزيع والجغرافيا. بناءً على نوع المنتج، يتم تقسيم السوق إلى عصير الفاكهة وعصير الخضار والرحيق وأنواع المنتجات الأخرى، من خلال قناة التوزيع إلى محلات السوبر ماركت ومحلات السوبر ماركت والمتاجر الصغيرة والمتاجر عبر الإنترنت وقنوات التوزيع الأخرى. ومن خلال الجغرافيا، تتم دراسة السوق في المملكة العربية السعودية والإمارات العربية المتحدة وقطر وبقية دول مجلس التعاون الخليجي. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بملايين الدولارات الأمريكية).

| عصير فواكه |

| عصير خضار |

| رحيق |

| أنواع المنتجات الأخرى |

| السوبر ماركت والهايبر ماركت |

| المتاجر |

| محلات نشطة |

| قنوات التوزيع الأخرى |

| الإمارات العربية المتحدة |

| المملكة العربية السعودية |

| دولة قطر |

| بقية دول مجلس التعاون الخليجي |

| نوع المنتج | عصير فواكه |

| عصير خضار | |

| رحيق | |

| أنواع المنتجات الأخرى | |

| قناة توزيع | السوبر ماركت والهايبر ماركت |

| المتاجر | |

| محلات نشطة | |

| قنوات التوزيع الأخرى | |

| جغرافية | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| دولة قطر | |

| بقية دول مجلس التعاون الخليجي |

الأسئلة الشائعة حول أبحاث سوق العصائر في دول مجلس التعاون الخليجي

ما هو الحجم الحالي لسوق العصائر في دول مجلس التعاون الخليجي؟

من المتوقع أن يسجل سوق العصائر في دول مجلس التعاون الخليجي معدل نمو سنوي مركب قدره 7.02% خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في سوق العصائر في دول مجلس التعاون الخليجي؟

Almarai Company، The Coco Cola Company، Al Rabie Saudi Foods Co، Del Monte Foods, Inc، The Berry Company, LLC هي الشركات الكبرى العاملة في سوق العصائر في دول مجلس التعاون الخليجي.

ما هي السنوات التي يغطيها سوق العصائر في دول مجلس التعاون الخليجي؟

يغطي التقرير حجم السوق التاريخي لسوق العصائر في دول مجلس التعاون الخليجي للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق العصائر في دول مجلس التعاون الخليجي للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة عصائر الفاكهة في دول مجلس التعاون الخليجي

إحصائيات الحصة السوقية لعصير الفاكهة في دول مجلس التعاون الخليجي وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل عصير الفاكهة في دول مجلس التعاون الخليجي توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.