| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| حجم السوق (2024) | USD 74.88 Billion |

| حجم السوق (2029) | USD 117.87 Billion |

| CAGR (2024 - 2029) | 9.50 % |

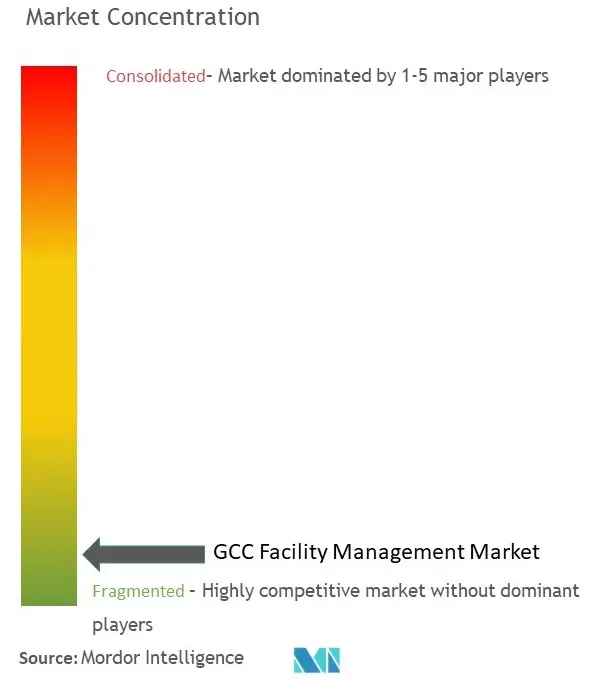

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق إدارة المرافق في دول مجلس التعاون الخليجي

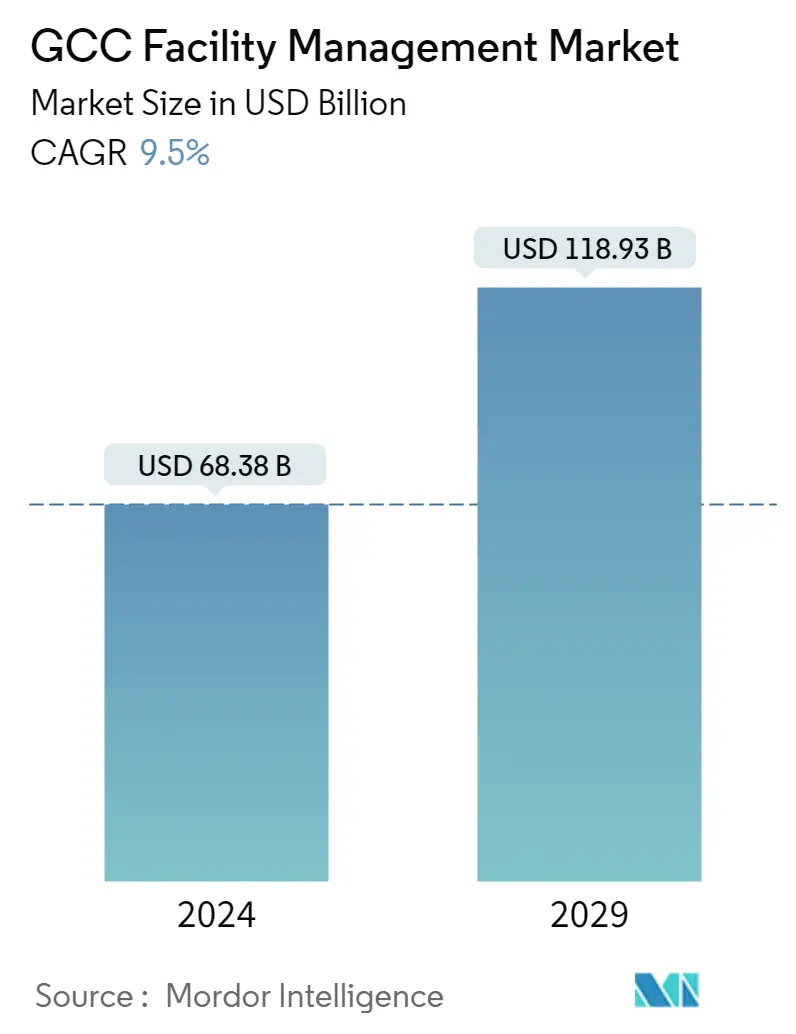

ويقدر حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي بنحو 68.38 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 118.93 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.5٪ خلال الفترة المتوقعة (2024-2029).

تشهد إدارة المرافق في دول مجلس التعاون الخليجي نموًا في الدراسات بسبب عوامل مختلفة مثل التحضر وتطوير البنية التحتية والوعي المتزايد بأهمية خدمات إدارة المرافق الاحترافية.

- وتستثمر دول مجلس التعاون الخليجي بكثافة في مشاريع البنية التحتية، بما في ذلك المباني التجارية والسكنية والمطارات والمستشفيات ومراكز التسوق. ومع استمرار توسع هذه الأصول، يرتفع الطلب على خدمات إدارة المرافق. وقد ساهم النمو والازدهار الاقتصادي الذي تشهده المنطقة في ظهور العقارات التجارية والسكنية، الأمر الذي أدى بدوره إلى ارتفاع الطلب على خدمات إدارة المرافق.

- لقد خلق الاقتصاد القطري المتنامي وخطط تطوير البنية التحتية الطموحة فرصًا كبيرة لقطاع إدارة المرافق. استثمرت قطر في مشاريع البنية التحتية استعدادًا للأحداث الكبرى مثل كأس العالم لكرة القدم 2022. وتشمل هذه المشاريع بناء الملاعب وشبكات النقل والفنادق وغيرها من العقارات التجارية والسكنية. ومع اكتمال هذه المشاريع، هناك طلب متزايد على خدمات إدارة المرافق لصيانة هذه المرافق وتشغيلها بكفاءة.

- وكان التركيز المتزايد على الاستعانة بمصادر خارجية للعمليات غير الأساسية محركا هاما لسوق إدارة المرافق في دول مجلس التعاون الخليجي. مع استمرار الشركات والمؤسسات في المنطقة في التركيز على أنشطتها وكفاءاتها الأساسية، فإنها تدرك فوائد تفويض المهام غير الأساسية لمقدمي الخدمات المتخصصين.

- يتعين على شركات إدارة المرافق العاملة في دول مجلس التعاون الخليجي أن تكون نسبة معينة من القوى العاملة لديها مكونة من مواطنين محليين. وقد يؤدي ذلك إلى تحديات في العثور على المواهب المحلية المؤهلة في بعض الأدوار المتخصصة، مما قد يؤثر على جودة الخدمة.

- أدت جائحة كوفيد-19 إلى اضطرابات اقتصادية بسبب عمليات الإغلاق اللاحقة. كما أثرت على صناعة إدارة المرافق. وعلى عكس ذلك، من المتوقع أن يؤدي الوعي المتزايد بالنظافة وإدارة الصيانة والأمن إلى دفع دراسة السوق في المستقبل القريب. علاوة على ذلك، تستثمر الحكومات في البلدان الأكثر تضررا، مثل الإمارات العربية المتحدة، في هذه الخدمات.

اتجاهات سوق إدارة المرافق في دول مجلس التعاون الخليجي

من المتوقع أن يحظى قطاع المستخدم النهائي للحكومة والبنية التحتية والجهات العامة بحصة سوقية كبيرة

- أدت طفرة البناء التي تقودها الحكومة والتركيز المتزايد على ممارسات البناء الأخضر إلى زيادة الطلب على إدارة المرافق في منطقة وسط وشرق أوروبا. بالإضافة إلى مشاريع النقل، تهدف حكومة قطر إلى التوسع السريع في مجالات السياحة والتعليم والعقارات للحفاظ على كفاءاتها في إطار رؤية قطر الوطنية 2030 (QNV 2030).

- وبحسب وزارة المالية القطرية، فقد تم تخصيص 74 مليار ريال قطري (20.33 مليار دولار أمريكي) لمشاريع البنية التحتية، أي ما يقارب 36.0% مقابل اهتمام الدولة بإنجاز المشاريع التنموية الكبرى في الموعد المحدد لها، خاصة تلك المتعلقة باستضافة بطولة كأس العالم لكرة القدم قطر 2022. وشددت الوزارة على التركيز بشكل خاص على قطاعين رئيسيين هما التعليم والرعاية الصحية، اللذين من المتوقع أن يشهدا تطوير وتوسع المدارس والمؤسسات التعليمية ومشاريع وبرامج الرعاية الصحية. وقد تم تخصيص ما يقرب من 17.8 مليار ريال قطري (4.89 مليار دولار أمريكي) للتعليم، في حين تم تخصيص حوالي 20 مليار ريال قطري (5.49 مليار دولار أمريكي) لقطاع الصحة.

- من المتوقع أن تؤثر المبادرة الأخيرة لتوفير تأشيرات سياحية دولية إلكترونية في المملكة العربية السعودية، كجزء من مبادرات رؤية 2030 لتعزيز السياحة لتظل قادرة على المنافسة عالميًا، على سوق العقارات في البلاد بشكل كبير.

- وفي إطار الجهود المبذولة لتنويع اقتصاد البلاد بعيدًا عن الدخل المعتمد على النفط، أطلقت الحكومة مؤخرًا مشاريع سياحية ضخمة في جميع أنحاء المملكة العربية السعودية وتأشيرات إلكترونية جديدة لـ 49 دولة لتحفيز وصول الزوار الدوليين. وقد ساهمت هذه المبادرات المؤثرة والإصلاحات المستمرة في تشكيل مشهد ضيافة أكثر تنوعًا، مما حفز التطوير العقاري في البلاد.

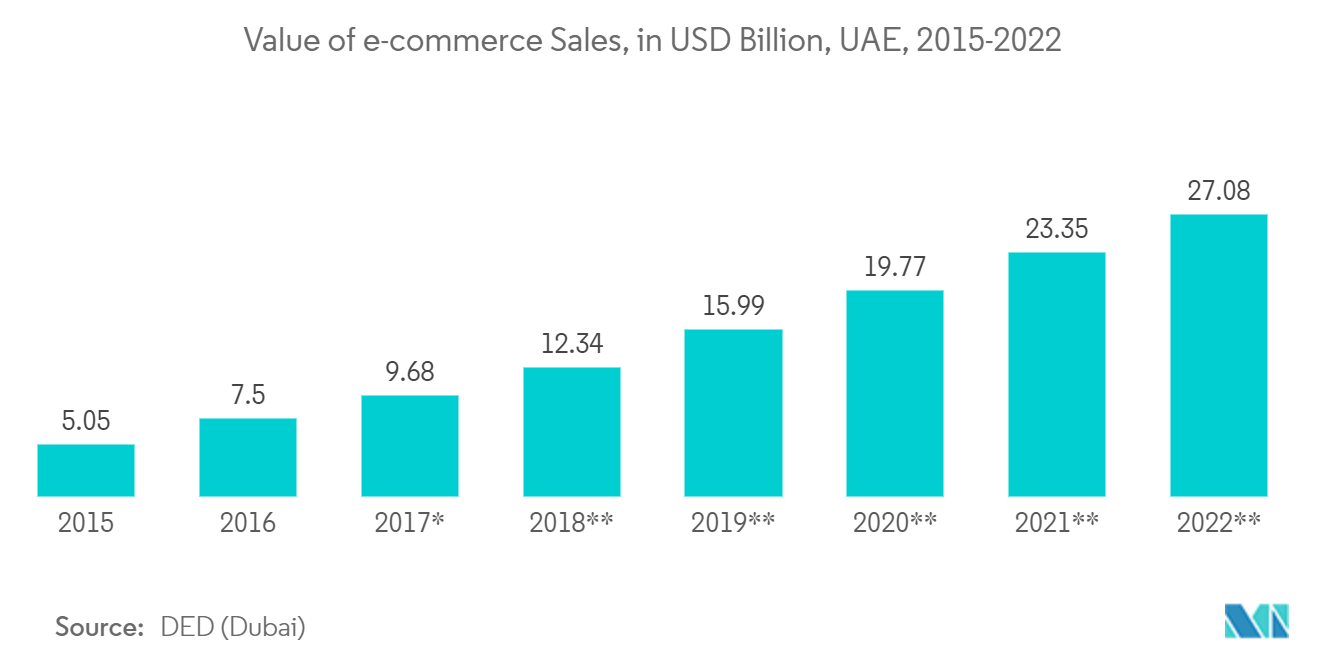

- أحد مصادر الطلب الكبيرة على خدمات إدارة المرافق هو مراكز التخزين والمخزون. ويؤدي النمو الكبير في صناعة التجزئة التقليدية والتجارة الإلكترونية في البلاد إلى تعزيز نمو خدمات المرافق. وقد أدى الطلب المتزايد في البلاد على الإدارة المتكاملة للمرافق إلى تعزيز نمو السوق في السنوات الأخيرة. وفقًا لدائرة التنمية الاقتصادية (دبي)، في عام 2022، بلغت القيمة المتوقعة لمبيعات التجارة الإلكترونية في دولة الإمارات العربية المتحدة حوالي 27 مليار دولار أمريكي. ومن المتوقع أن تنمو مبيعات التجارة الإلكترونية في دولة الإمارات العربية المتحدة بمعدل 23% سنوياً بين عامي 2018 و2022.

ومن المتوقع أن تمتلك المملكة العربية السعودية حصة سوقية كبيرة

- أصبحت خدمات إدارة المرافق في الرياض وجدة ومكة المكرمة ومنطقة الدمام أسواقًا ناضجة ومتنامية. ومع زيادة مشاريع تطوير البنية التحتية في جميع أنحاء المملكة العربية السعودية والتي تساهم في نموها الاقتصادي، أصبحت خدمات إدارة المرافق مطلوبة أيضًا إلى حد كبير.

- ومن المتوقع أن تؤدي الفرص في شكل عدد متزايد من الخدمات تحت كل بائع ونقص القوى العاملة إلى تعزيز المشهد وتعزيزه، حيث قد يفضل اللاعبون تقديم مشاريع واسعة النطاق بشكل مشترك. تواصل مبادرة المدينة الذكية ورؤية 2030 نمو قطاع البناء وزيادة مخزون البناء من منظور طويل المدى. بالإضافة إلى ذلك، من المتوقع أن ينمو تحول البائعين لتقديم خدمات IFM وزيادة مشاركة مشغلي إدارة المرافق من مرحلة التصميم ويصبح سائدًا، ويرجع ذلك أساسًا إلى ارتفاع الهوامش في مثل هذه المشاريع والميزة التنافسية.

- تستفيد صناعة البناء والتشييد في المملكة العربية السعودية من الجهات الفاعلة في القطاعين العام والخاص مع زيادة التركيز على الإصلاحات، ودعم رؤية المنطقة 2030. وبموجب هذه الرؤية طويلة المدى، خططت الحكومة للعديد من الإصلاحات الاقتصادية والتعليمية وغيرها من الإصلاحات ذات الصلة لابتكار وتنويع اقتصاد المملكة العربية السعودية. منظر جمالي.

- في السنوات الأخيرة، زادت مرافق الرعاية الصحية في البلاد بوتيرة كبيرة، مما خلق فرصًا كبيرة لشركات إدارة المرافق. علاوة على ذلك، تعمل العديد من المبادرات التي تقودها الحكومة على تغيير ديناميكيات سوق إدارة المرافق، وإعادة تشكيل مشهد الرعاية الصحية في المملكة العربية السعودية، وإنشاء إطار مؤسسي أكثر قوة وأطر تنظيمية فعالة لتشجيع استثمارات القطاع الخاص في الرعاية الصحية.

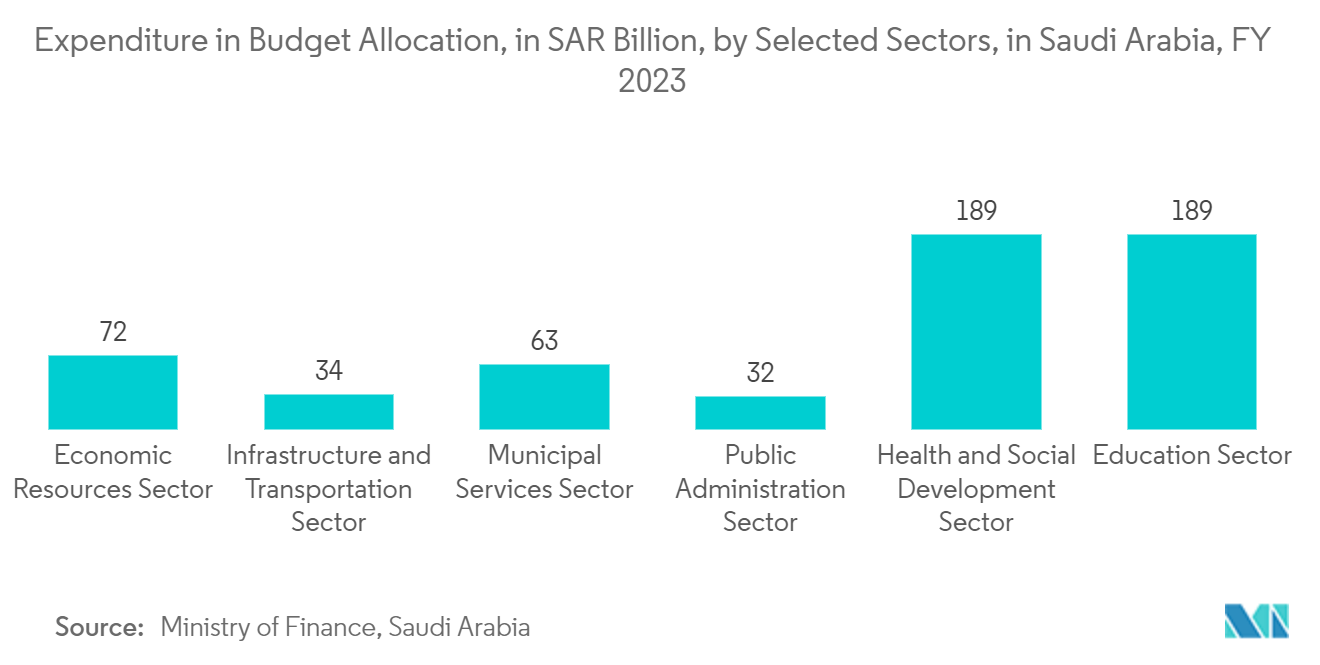

- علاوة على ذلك، وفقًا لوزارة المالية، تبلغ مخصصات الميزانية لقطاعات الإسكان والبنية التحتية والنقل في السنة المالية 2023 حوالي 34 مليار ريال سعودي (9.06 مليار دولار أمريكي). علاوة على ذلك، في مخصصات القطاع، تساهم الحكومة في دعم أكثر من 120 ألف أسرة من خلال برنامج الإسكان الوطني سكني. إن مثل هذه المخصصات الكبيرة في الميزانية من الحكومة من شأنها أن تخلق فرصًا كبيرة لموردي إدارة المرافق العاملين في البلاد.

نظرة عامة على صناعة إدارة المرافق في دول مجلس التعاون الخليجي

يعتبر سوق إدارة المرافق في دول مجلس التعاون الخليجي مجزأ للغاية، مع وجود لاعبين رئيسيين مثل شركة إمكور لخدمات المرافق ذ.م.م، والفيصل القابضة (MMG قطر)، وسوديكسو قطر للخدمات، والأصمخ لإدارة المرافق، وجي فور إس قطر إس بي سي. يتبنى اللاعبون في السوق استراتيجيات مثل الشراكات وعمليات الاستحواذ لتعزيز عروض منتجاتهم واكتساب ميزة تنافسية مستدامة.

في يوليو 2023، أصبحت MMS واحدة من الشركات المحلية الرائدة في مجال إدارة المرافق في قطر، حيث تقدم خدمات متكاملة لإدارة المرافق، بما في ذلك خدمات الصيانة الوقائية والتصحيحية، وإدارة الخدمات الصلبة واللينة، والخدمات الهندسية ذات القيمة المضافة. توفر MMS أيضًا صيانة MEP، والحلول الهندسية، وإدارة الطاقة، وأنظمة التدفئة والتهوية وتكييف الهواء، والمناظر الطبيعية، والعديد من الخدمات الأخرى. أعلنت شركة أعمال ش.م.ع.ق، إحدى الشركات الرائدة في المنطقة التي تعمل في مجالات متنوعة، أن شركة أعمال للخدمات، التابعة والمملوكة لها بالكامل، قد أعلنت عن استحواذها على شركة حلول إدارة الصيانة (MMS)، وهي شركة تابعة مملوكة بالكامل لشركة الفيصل القابضة.

وفي يوليو 2022، ستوفر شركة ENGIE Solutions الكويت حلولاً شاملة لتوجيه تحول الكويت إلى الطاقة المتجددة. وبصرف النظر عن توفير مياه الزور المحلاة، ركزت الشركة على نماذج شركات خدمات الطاقة (ESCO)، وعقود أداء الطاقة، وأنظمة إدارة المرافق المتكاملة، حيث تستهلك التهوية وتكييف الهواء والإضاءة 85 بالمائة من الطاقة التي تستهلكها المباني في الكويت خلال الصيف. توفر شركة ENGIE Solutions حلول كفاءة الطاقة للعديد من المرافق الكويتية، بما في ذلك المساجد والمستشفيات ومراكز البيع بالتجزئة والفنادق الخمس نجوم.

قادة سوق إدارة المرافق في دول مجلس التعاون الخليجي

-

Emcor Facilities Services WLL

-

Al Faisal Holdings (MMG Qatar)

-

Sodexo Qatar Services

-

Al-Asmakh Facilities Management

-

G4S Qatar SPC

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق إدارة المرافق في دول مجلس التعاون الخليجي

- يناير 2023 أعلنت شركة النهضة، الشركة الرائدة في سلطنة عمان في مجال حلول الإقامة والخدمات وإدارة المرافق المتكاملة، عن تعاونها مع SOURCE Global، PBC لتوليد مياه الشرب من مصادر مستدامة لقرية النهضة بالدقم (RSVD) في المنطقة الاقتصادية الخاصة بالدقم في سلطنة عمان (SEZAD). مع خطط للتوسع في مواقع إضافية.

- أكتوبر 2022 وقعت دوبال القابضة، الذراع الاستثماري لحكومة دبي، وإمداد، مجموعة من المؤسسات التي تتخذ من دبي مقراً لها والتي تقدم خدمات متكاملة لإدارة المرافق المستدامة (FM)، اتفاقية مذكرة تفاهم للاستثمار واستكشاف المشاريع التي تركز على بشأن تعزيز قطاع إعادة التدوير والاستدامة في دولة الإمارات العربية المتحدة.

- سبتمبر 2022 أطلقت شركة Phixe Solutions Technical Services، وهي شركة تابعة لشركة الإمارات لإدارة المرافق LLC، شركة Bluefinch. يسمح حل إدارة المرافق بنظام الدفع أولاً بأول لأصحاب العقارات بالدفع فقط مقابل خدمات الصيانة المقدمة، وبالتالي الاستمتاع بمزايا عقد الصيانة السنوي دون تحمل التكلفة العالية.

تجزئة صناعة إدارة المرافق في دول مجلس التعاون الخليجي

تتضمن خدمات إدارة المرافق صيانة المباني والمرافق وعمليات الصيانة وخدمات النفايات والأمن وما إلى ذلك. وتنقسم هذه الخدمات أيضًا إلى إدارة المرافق الصلبة ومجالات إدارة المرافق الناعمة. تشمل الخدمات الصلبة الصيانة الميكانيكية والكهربائية، والسلامة من الحرائق وخدمات الطوارئ، وضوابط أنظمة إدارة المباني، والمصاعد / المصاعد، وصيانة الناقلات، وما إلى ذلك. وتشمل الخدمات الناعمة التنظيف، وإعادة التدوير، والأمن، ومكافحة الآفات، والخدمات اليدوية، والصيانة الأرضية، والتخلص من النفايات ، إلخ.

يتم تقسيم سوق إدارة المرافق في دول مجلس التعاون الخليجي حسب نوع إدارة المرافق (الصلبة واللينة)، حسب النوع (داخلي، والاستعانة بمصادر خارجية (إدارة FM واحدة، وإدارة إدارة مجمعة، وإدارة إدارة متكاملة))، وحسب المستخدم النهائي (التجاري والتجزئة والتصنيع والصناعي)، الحكومة والبنية التحتية والهيئات العامة والرعاية الصحية والمستخدمين النهائيين الآخرين)، حسب البلد (قطر، الإمارات العربية المتحدة، الكويت، المملكة العربية السعودية، عمان، والبحرين). يتم توفير أحجام السوق والتوقعات من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| حسب نوع FM | صعب | ||

| ناعم | |||

| حسب النوع | في بيت | ||

| الاستعانة بمصادر خارجية | FM واحد | ||

| FM المجمعة | |||

| FM متكامل | |||

| بواسطة المستخدم النهائي | التجارية والتجزئة | ||

| التصنيع والصناعية | |||

| الحكومة والبنية التحتية والجهات العامة | |||

| الرعاىة الصحية | |||

| المستخدمين النهائيين الآخرين | |||

| حسب البلد | دولة قطر | ||

| الإمارات العربية المتحدة | |||

| الكويت | |||

| المملكة العربية السعودية | |||

| خاصتي | |||

| البحرين | |||

الأسئلة الشائعة حول أبحاث السوق الخاصة بإدارة المرافق في دول مجلس التعاون الخليجي

ما هو حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي؟

ومن المتوقع أن يصل حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي إلى 68.38 مليار دولار أمريكي في عام 2024، وأن ينمو بمعدل نمو سنوي مركب قدره 9.5% ليصل إلى 118.93 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق إدارة المرافق في دول مجلس التعاون الخليجي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي إلى 68.38 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق إدارة المرافق في دول مجلس التعاون الخليجي؟

Emcor Facilities Services WLL، Al Faisal Holdings (MMG Qatar)، Sodexo Qatar Services، Al-Asmakh Facilities Management، G4S Qatar SPC هي الشركات الكبرى العاملة في سوق إدارة المرافق في دول مجلس التعاون الخليجي.

ما هي السنوات التي يغطيها سوق إدارة المرافق في دول مجلس التعاون الخليجي، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي بنحو 62.45 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق إدارة المرافق في دول مجلس التعاون الخليجي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق إدارة المرافق في دول مجلس التعاون الخليجي للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Automation Reports

Popular Technology, Media and Telecom Reports

تقرير صناعة إدارة المرافق في دول مجلس التعاون الخليجي

إحصائيات الحصة السوقية لسوق إدارة المرافق في دول مجلس التعاون الخليجي وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل إدارة المرافق في دول مجلس التعاون الخليجي توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.