حجم سوق الأثاث

| فترة الدراسة | 2020 - 2029 |

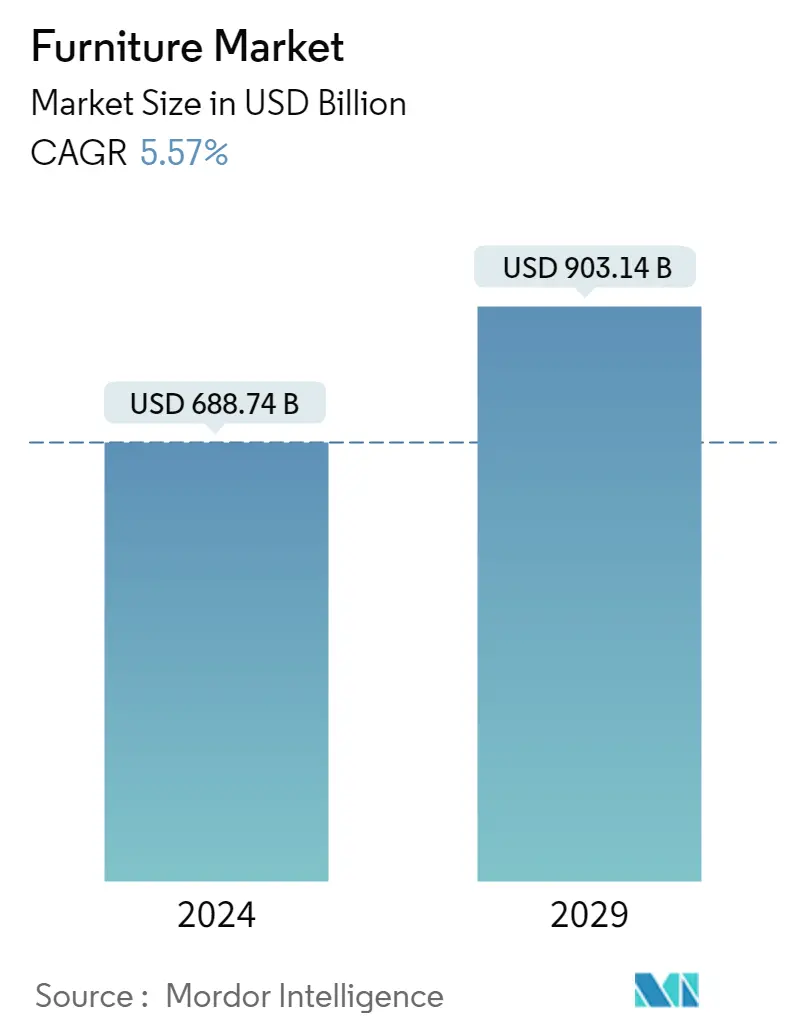

| حجم السوق (2024) | USD 688.74 مليار دولار أمريكي |

| حجم السوق (2029) | USD 903.14 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 5.57 % |

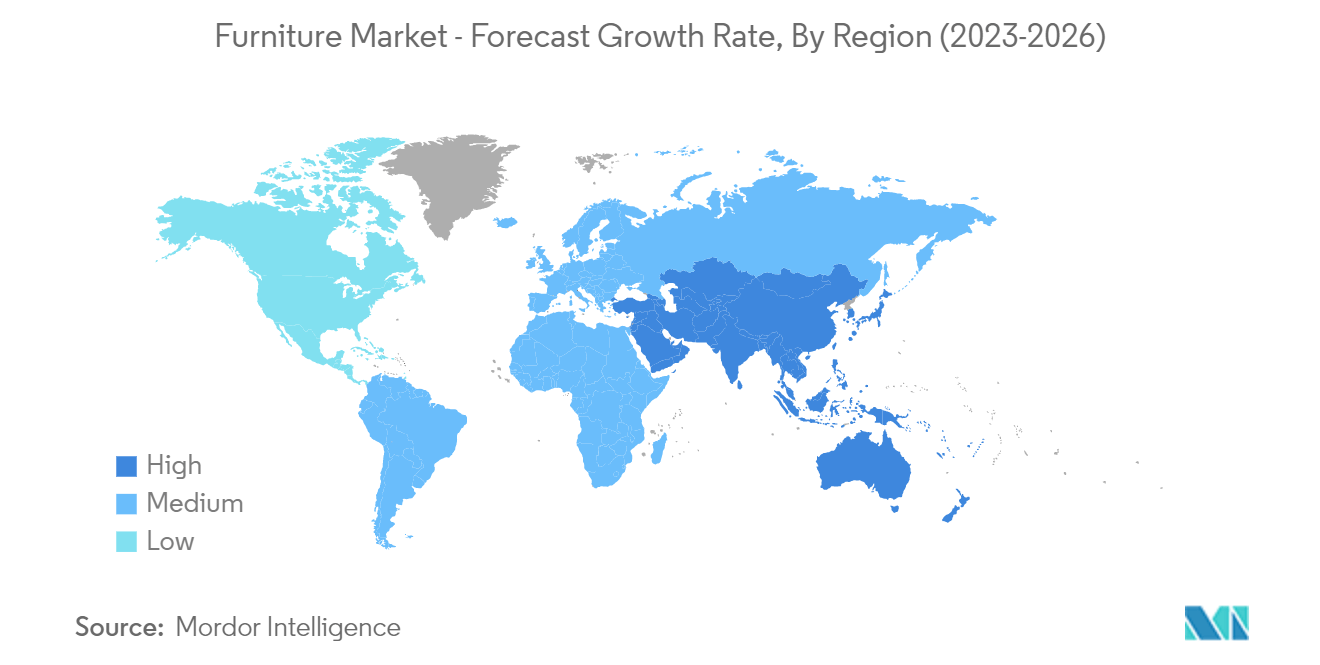

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

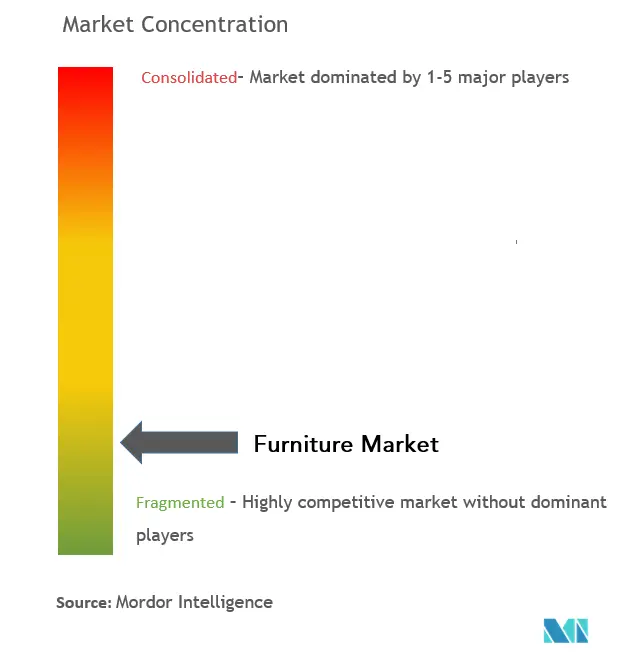

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأثاث

يقدر حجم سوق الأثاث بـ 688.74 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 903.14 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.57٪ خلال الفترة المتوقعة (2024-2029).

أدى جائحة كوفيد-19 غير المتوقع الذي ضرب العالم في الأيام الأولى من عام 2020 إلى تغيير مشهد صناعة الأثاث بشكل جذري. أثر انقطاع سلسلة التوريد والحظر المؤقت على التجارة العالمية بشكل كبير على البلدان التي اعتمدت بشكل كبير على الواردات من أجل الأثاث. وقد دفع الوباء حوالي 58% من سكان العالم إلى الالتزام بسياسة البقاء في المنزل لفترة طويلة، مما حفز العملاء على تحسين منازلهم وأثاثهم استجابةً للوقت المتزايد الذي يقضونه في المنزل. وشدد كوفيد-19 أيضًا على أهمية تقليل الاعتماد على الواردات وتعزيز أتمتة الصناعة ورقمنتها.

ومن بين العوامل الرئيسية التي تؤثر بشكل إيجابي على السوق تزايد عدد السكان في جميع أنحاء العالم، وزيادة التحضر، والتطور المتزايد للمباني السكنية والتجارية. بالإضافة إلى ذلك، فإن الطلب على الأثاث الخفيف والقابل للتكيف والمحمول مع مساحة تخزين كبيرة يتزايد عالميًا بسبب نمو صناعات السفر والسياحة، وارتفاع مستويات الدخل، وتغيير أنماط الحياة، ورفع مستويات المعيشة. بالإضافة إلى ذلك، فإن ارتفاع عدد الأسر النووية يؤدي إلى زيادة الطلب على الأثاث المدمج القابل للطي والذي يسهل تركيبه في أماكن محدودة.

بالإضافة إلى ذلك، فإن انتشار الخلل في الوضعية يغذي الرغبة في الأثاث المصمم هندسيًا لمنع المشكلات الصحية ومشاكل الوضعية لدى الأطفال والبالغين. بالإضافة إلى ذلك، فإن سهولة توفير المنتجات المبتكرة من خلال بوابات الشراء عبر الإنترنت تعمل على توسيع الصناعة. تقوم الشركات المصنعة الرائدة أيضًا بإنشاء تصميمات جديدة والعمل مع مصممي الديكور الداخلي لزيادة حصتها في السوق وجذب المزيد من العملاء. بالإضافة إلى ذلك، يقومون بإطلاق أثاث قابل لإعادة التدوير والذي من المتوقع أن يتصدر السوق. تم بناء هذا الأثاث من الخشب المنقذ والمنسوجات والمنصات الخشبية.

اتجاهات سوق الأثاث

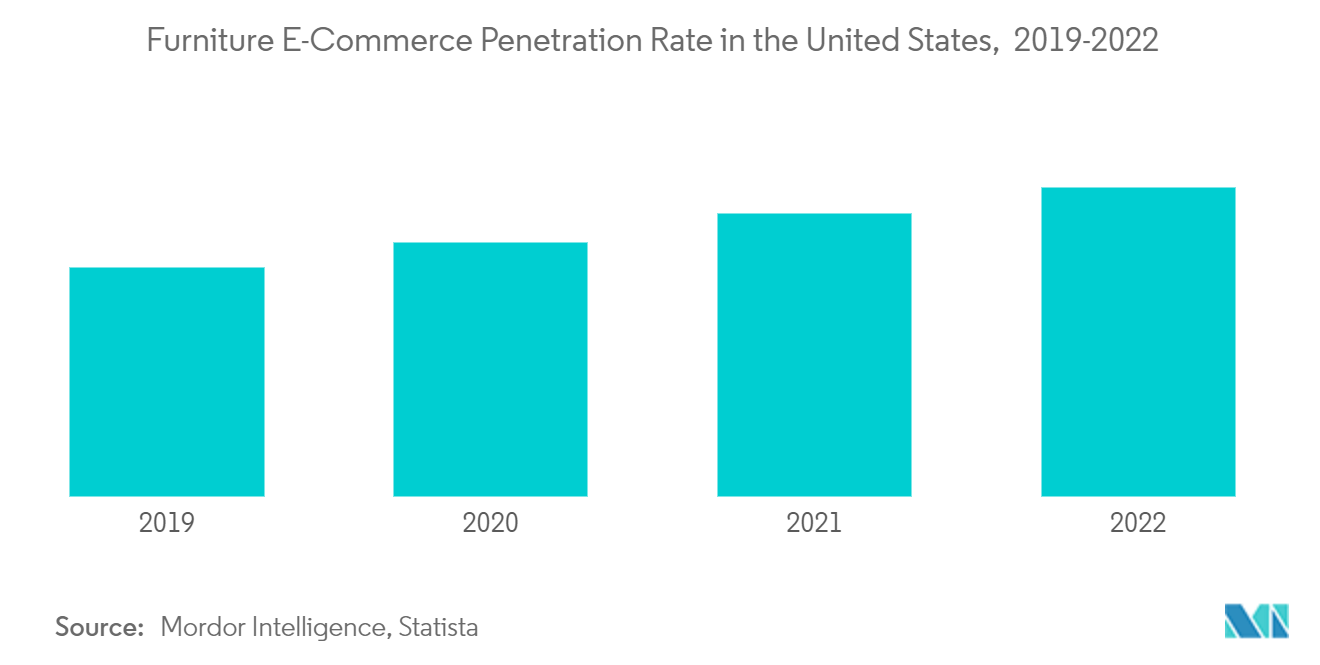

ارتفاع التجارة الإلكترونية بسبب انتشار الهواتف الذكية هو الذي يقود السوق

وقد أدى انتشار الهواتف الذكية في كل مكان إلى انخفاض تكاليف الإنترنت، كما أدى التوفر البسيط للهواتف منخفضة التكلفة إلى زيادة هائلة في عدد المشترين عبر الإنترنت في جميع أنحاء العالم. بسبب التوسع العالمي في انتشار الإنترنت، يمكن للعديد من المستهلكين الوصول إلى القناة عبر الإنترنت. علاوة على ذلك، تقدم العديد من الشركات خدمات التصميم الداخلي أثناء الجلوس في المنزل باستخدام برنامج مصمم الغرف التفاعلي عبر الإنترنت. من المرجح أن تدفع هذه العوامل مبيعات الأثاث عبر صناعة التجارة الإلكترونية خلال فترة التوقعات.

بالإضافة إلى ذلك، نظرًا لأن المستهلكين يقومون بتأثيث منازلهم لزيادة مستوى راحتهم وعيش نمط حياة فاخر، فقد زاد الطلب على الأثاث بشكل عام بين الأسر الحضرية. وينتج هذا النمو عن سهولة الوصول إلى التمويل للسلع الاستهلاكية المعمرة وزيادة الوعي بمنتجات الأثاث العالمية. خلال فترة التوقعات، من المتوقع أن يزداد الطلب على الأثاث بسبب التأثيرات الإيجابية لجميع هذه العوامل على صناعة الأثاث.

منطقة آسيا والمحيط الهادئ هي الأسرع نموًا في السوق

تهيمن منطقة آسيا والمحيط الهادئ على سوق الأثاث، وهو ما يعزى إلى العدد الكبير من منتجي الأثاث الخشبي في دول مثل الصين والهند. نظرا لعدد سكانها الكبير وتوسيع البناء السكني، فإن منطقة آسيا والمحيط الهادئ تتوسع بسرعة. بدأ العملاء في شراء الأثاث والديكور المنزلي في الصين مع ارتفاع مستوى المعيشة في البلاد. وقد نما سوق الأثاث في المنطقة بسبب ارتفاع القدرة الشرائية الاستهلاكية. من المتوقع أن ينمو سوق الأثاث في المنطقة نتيجة لإطلاق اللاعبين الرئيسيين في الصناعة منصاتهم الحصرية عبر الإنترنت وتشكيل تحالفات مع منصات التجارة الإلكترونية لتوسيع شبكات التوزيع الخاصة بهم. أصبح التنافس في البلاد والمنطقة أكثر تعقيدًا مع وصول ايكيا إلى شبه القارة الهندية، مما ساعد الشركة في تعزيز مكانتها العالمية. بالإضافة إلى ذلك، فإن الاعتماد المتزايد على عناصر الديكور المنزلي عالية الجودة بين السكان في دول مثل الهند وأستراليا يزيد من نمو سوق الأثاث في المنطقة.

نظرة عامة على صناعة الأثاث

يغطي التقرير اللاعبين الدوليين الرئيسيين العاملين في سوق الأثاث. وفيما يتعلق بحصة السوق، فإن بعض اللاعبين الرئيسيين يهيمنون حاليا على السوق. بعض اللاعبين الرئيسيين هم شركة Ashley Furniture Industries, Inc.، وInter IKEA Group، وHerman Miller, Inc.، وHNI Corp.، وSteelcase, Inc. ومع ذلك، ومع التقدم التكنولوجي وابتكارات المنتجات، تعمل الشركات المتوسطة والصغيرة الحجم على زيادة تواجدها في السوق من خلال تأمين عقود جديدة والاستفادة من أسواق جديدة.

قادة سوق الأثاث

-

Ashley Furniture Industries, Inc.

-

Inter IKEA Group

-

Herman Miller, Inc.

-

HNI Corp.

-

Steelcase Inc.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأثاث

- مارس 2023 أعلنت شركة Wriver عن إطلاق مجموعة من قطع الأثاث الجديدة المصممة بالتعاون مع استوديوهات التصميم المرموقة الحائزة على جوائز Morph Lab وMuseLAB وStudio Sumeet Nagi وWriver Design Studio، حصريًا في India Design 2023. لتضافر الحرفية النادرة و بفضل الابتكار المادي وتعزيز رؤيتهم المتمثلة في تنشيط الحياة العصرية، ارتكزت المجموعات على الحساسيات الدولية وتم تصميمها لتمكين التصميمات الداخلية.

- فبراير 2023 أطلقت ايكيا ثلاث مجموعات كجزء من مجموعة Transitions الجديدة - Vivid Wonderland، وGlorious Green، وSimple Serenity. بدلاً من استبدال العناصر الموجودة في المنزل بانتظام، يشجع بائع التجزئة السويدي الأسر على أن تكون أكثر استدامة في مشترياتها، واختيار العناصر طويلة الأمد التي يمكن استخدامها بشكل متكرر في الأسر لتكون أكثر استدامة في مشترياتها، واختيار العناصر طويلة الأمد التي يمكن استخدامها بشكل متكرر. تستخدم مرارا وتكرارا.

تقرير سوق الأثاث - جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.3 قيود السوق

4.4 فرص السوق

4.5 تحليل سلسلة القيمة الصناعية

4.6 تحليل القوى الخمس لبورتر

4.6.1 القدرة التفاوضية للمشترين / المستهلكين

4.6.2 القدرة التفاوضية للموردين

4.6.3 تهديد الوافدين الجدد

4.6.4 تهديد المنتجات البديلة

4.6.5 شدة التنافس تنافسية

4.7 الابتكارات التكنولوجية في الصناعة

4.8 تأثير كوفيد-19 على السوق

5. تجزئة السوق

5.1 عن طريق التطبيق

5.1.1 الأثاث المنزلي

5.1.2 أثاث المكاتب

5.1.3 أثاث الضيافة

5.1.4 أثاث آخر

5.2 بواسطة قناة التوزيع

5.2.1 المراكز المنزلية

5.2.2 المتاجر الرائدة

5.2.3 متاجر متخصصة

5.2.4 متصل

5.2.5 قنوات التوزيع الأخرى

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.2 أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.4 أمريكا اللاتينية

5.3.5 الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 نظرة عامة على تركيز السوق

6.2 ملف الشركة

6.2.1 Ashley Furniture Industries Inc.

6.2.2 Inter IKEA Group

6.2.3 Herman Miller Inc.

6.2.4 HNI Corp.

6.2.5 Steelcase Inc.

6.2.6 La-Z-Boy

6.2.7 Okamura Corporation

6.2.8 L. and J. G. Stickley

6.2.9 Global Furniture Group

6.2.10 Knoll Inc.*

7. مستقبل السوق

8. تنصل

تقسيم صناعة الأثاث

يشير سوق الأثاث إلى إجمالي المبيعات المسجلة لمنتجات الأثاث في جميع أنحاء العالم. يغطي التقرير تحليلًا أساسيًا كاملاً لسوق الأثاث، والذي يتضمن تقييمًا للحسابات القومية والاقتصاد واتجاهات السوق الناشئة حسب القطاعات والتغيرات الكبيرة في ديناميكيات السوق ونظرة عامة على السوق. يتم تقسيم سوق الأثاث حسب التطبيق (الأثاث المنزلي، أثاث المكاتب، أثاث الضيافة، وغيرها من الأثاث)، وقناة التوزيع (المراكز المنزلية، والمتاجر الرئيسية، والمتاجر المتخصصة، عبر الإنترنت، وقنوات التوزيع الأخرى)، والجغرافيا (أمريكا الشمالية وأوروبا، آسيا والمحيط الهادئ، وأمريكا اللاتينية، والشرق الأوسط، وأفريقيا). يتم توفير حجم السوق والتوقعات من حيث القيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| عن طريق التطبيق | ||

| ||

| ||

| ||

|

| بواسطة قناة التوزيع | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الأثاث

ما هو حجم سوق الأثاث؟

من المتوقع أن يصل حجم سوق الأثاث إلى 688.74 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.57٪ ليصل إلى 903.14 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق الأثاث الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الأثاث إلى 688.74 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق الأثاث؟

Ashley Furniture Industries, Inc.، Inter IKEA Group، Herman Miller, Inc.، HNI Corp.، Steelcase Inc. هي الشركات الكبرى العاملة في سوق الأثاث.

ما هي المنطقة الأسرع نموا في سوق الأثاث؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأثاث؟

في عام 2024، تمثل أمريكا الشمالية أكبر حصة سوقية في سوق الأثاث.

ما هي السنوات التي يغطيها سوق الأثاث هذا وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الأثاث بنحو 652.40 مليار دولار أمريكي. يغطي التقرير حجم سوق الأثاث التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأثاث للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الأثاث

من المتوقع أن يتوسع السوق العالمي لعناصر مثل الطاولات والكراسي والأرائك والأسرة والمكاتب وخزائن الملابس وخزائن الكتب وخزائن الملابس بسبب عوامل مثل زيادة التحضر ونمو المباني السكنية والتجارية والطلب على المنتجات خفيفة الوزن، عناصر محمولة وقابلة للتكيف مع مساحة تخزين كبيرة. كما تعمل الزيادة في عدد الأسر النووية على زيادة الطلب على العناصر المدمجة وسهلة الإعداد. يؤدي انتشار الخلل الوضعي إلى زيادة الحاجة إلى العناصر المصممة هندسيًا. كما تساهم سهولة شراء المنتجات المبتكرة مثل الأرائك عبر الإنترنت وإنشاء تصميمات جديدة من قبل الشركات المصنعة الرائدة في توسيع السوق. ويشهد السوق أيضًا اتجاهًا نحو العناصر القابلة لإعادة التدوير المصنوعة من المواد التي تم إنقاذها. يتم تقسيم سوق هذه العناصر حسب قناة التطبيق والتوزيع، حيث تشهد المبيعات عبر الإنترنت زيادة كبيرة. وتهيمن منطقة آسيا والمحيط الهادئ، التي تضم عددًا كبيرًا من منتجي المواد الخشبية، على السوق. ومن بين اللاعبين الدوليين الرئيسيين في هذا السوق شركة Ashley Furniture Industries, Inc.، وInter IKEA Group، وHerman Miller, Inc.، وHNI Corp.، وSteelcase, Inc. للحصول على تحليل أكثر تفصيلاً، يتوفر تنزيل مجاني للتقرير بصيغة PDF.