حجم سوق المطاعم ذات الخدمة الكاملة في المملكة العربية السعودية

|

|

فترة الدراسة | 2017 - 2029 |

|

|

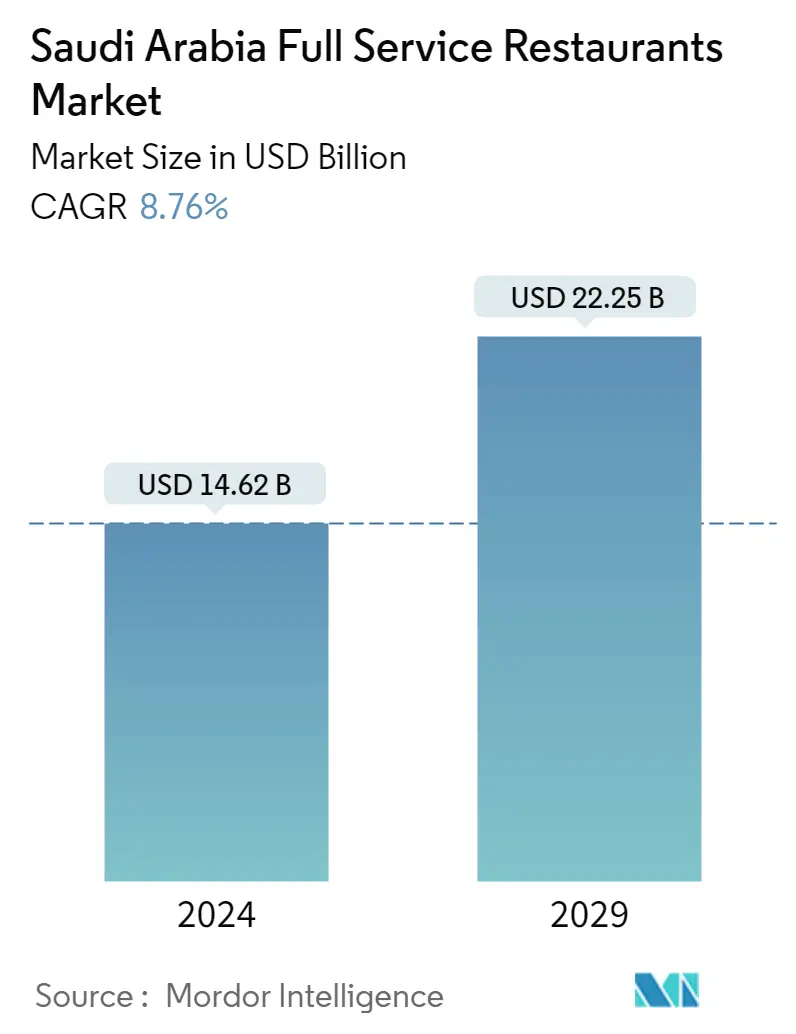

حجم السوق (2024) | USD 14.62 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 22.25 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر مشاركة حسب المطبخ | شرق اوسطي |

|

|

CAGR(2024 - 2029) | 8.76 % |

|

|

الأسرع نموًا حسب المطبخ | أمريكي لاتيني |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق المطاعم ذات الخدمة الكاملة في المملكة العربية السعودية

يقدر حجم سوق مطاعم الخدمة الكاملة في المملكة العربية السعودية بـ 14.62 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 22.25 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.76٪ خلال الفترة المتوقعة (2024-2029).

تلعب الزيادة السريعة في عدد السكان المغتربين من الدول الآسيوية دورًا محوريًا في دفع نمو السوق

- يحتل مطبخ الشرق الأوسط شريحة كبيرة في السوق. وقد سجلت معدل نمو سنوي مركب قدره 3.71%، من حيث القيمة، من عام 2017 إلى عام 2022. إن المأكولات الشرق أوسطية المحلية مألوفة ومريحة لكثير من الناس في المملكة العربية السعودية. لقد نشأوا وهم يتناولون هذه الأطباق وغالبًا ما كانت لديهم روابط عاطفية قوية معهم. وهذا يمكن أن يجعل المطبخ المحلي أكثر جاذبية من المأكولات الأجنبية. وبذلك يبلغ عدد المطاعم في السعودية حوالي 1500 مطعم لكل مليون نسمة. تتجه المأكولات الشرق أوسطية إلى ما هو أبعد من كونها مجرد أطباق شهيرة مثل الكباب والشاورما.

- مطبخ أمريكا اللاتينية هو الأسرع نموا في البلاد. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 11.76% من حيث القيمة خلال فترة التوقعات. شهدت السنوات العديدة الماضية ارتفاعًا في شعبية المطبخ المكسيكي في المملكة العربية السعودية. تقدم المطاعم المكسيكية مجموعة من الأطباق المكسيكية التقليدية والحديثة مثل التاكو والبوريتو والسلطات والانتشلادا والجواكامولي. في عام 2022، بلغ سعر الأطباق المكسيكية مثل السلطات والتاكو 6.8 دولارًا أمريكيًا لكل 300 جرام. بعض المطاعم المكسيكية الشهيرة في المملكة العربية السعودية تشمل Taqado Mexican Kitchen، وEl Chico، وFuego Cocina y Cantina.

- المطبخ الآسيوي يحمل ثاني حصة سوقية رئيسية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 9.20٪ خلال فترة التوقعات. كانت المأكولات الصينية واليابانية والتايلاندية من بين المأكولات الآسيوية الأكثر شعبية بين السعوديين. من المتوقع أن ينمو الطلب على المطبخ الياباني في السنوات القادمة، مما يدفع هذا القطاع إلى الأمام. تهدف المملكة العربية السعودية إلى جذب 3.9 مليون زائر من الصين سنويًا بحلول عام 2030. وكانت مطاعم السوشي موجودة منذ فترة. ومع ذلك، في السنوات الأخيرة، بدأت الشركات والمطاعم الأخرى التي تركز على اليابان في الازدهار في المنطقة.

زيادة الطلب على تجارب تناول الطعام الذواقة

- إن المستويات العالية من الدخل المتاح السائدة بين السكان السعوديين، إلى جانب الظروف المناخية القاسية في البلاد والنطاق المحدود نسبيا من وسائل التسلية والأنشطة الترفيهية الأخرى، تجعل تناول الطعام في الخارج والتسوق خيارا ترفيهيا لشريحة كبيرة من السكان السعوديين.

- لا تزال الولايات المتحدة تحتفظ بحصة كبيرة من سوق سلسلة المطاعم ذات الخدمات الكاملة في المملكة العربية السعودية ، وقد حافظت على هيمنتها على سوق المطاعم الراقية وغير الرسمية على الطراز الغربي. تحظى المطاعم الفاخرة في الولايات المتحدة ، مثل Chili's و Applebee's و Sizzler و On The Boarder ، بشعبية كبيرة وتقع في جميع مدن المملكة العربية السعودية الرئيسية. وكثيرا ما تزور العائلات السعودية هذه المطاعم، وتعتبر شكلا من أشكال الترفيه.

- تقدم المطاعم كاملة الخدمات خدمة تناول الطعام وقائمة واسعة وهي أغلى من سلاسل الوجبات السريعة. يدل إطلاق مثل هذه المطاعم في المملكة العربية السعودية على شعبية منافذ الطعام على الطراز الأمريكي. تتبع المملكة العربية السعودية دول الخليج الأخرى في تبني ثقافة الذواقة، حيث يدير الطهاة مطاعم في المملكة والعديد من المطاعم الأخرى التي تدخل من خلال منافذ البيع المنبثقة والمطاعم المفاهيمية.

- تتوفر بالفعل العديد من الخيارات لتناول الطعام الراقي والطعام الفاخر في المملكة العربية السعودية ، بما في ذلك مطعم نوزومي الآسيوي القوي ، وملاذ اللحوم التركي سلطانز ستيك هاوس ، ومطعم ذا جلوب الشهير. وبالتالي ، فإن ارتفاع الطلب على تجارب تناول الطعام الذواقة بين السكان وارتفاع عدد المغتربين في المملكة العربية السعودية يعمل كعامل دافع للسوق للمطاعم ذات الخدمة الكاملة في البلاد.

التوسع في العديد من المطاعم العالمية والإقليمية كاملة الخدمات

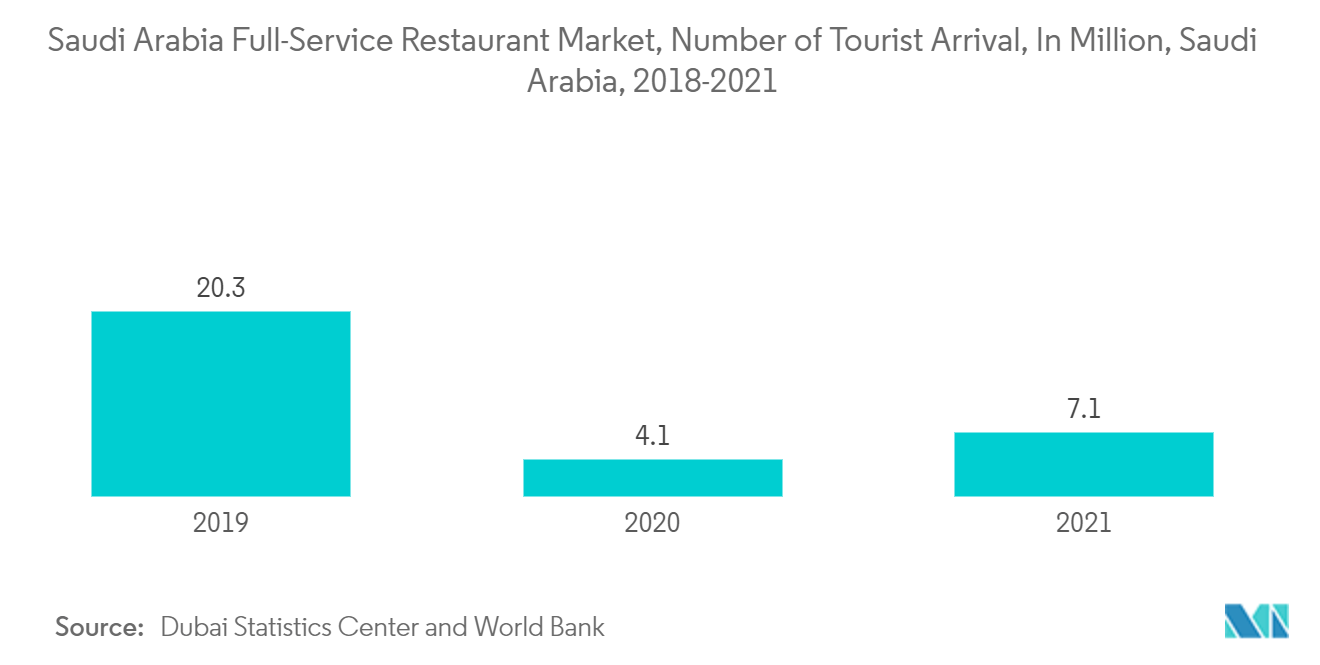

- مع تركيز المملكة العربية السعودية على توسيع قطاع السياحة ومجتمع المغتربين المتنامي، هناك تجربة طعام راقية ضخمة تقدم تجارب تذوق استثنائية للمستهلكين. وفقا لتقرير الهجرة العالمية لعام 2022 الذي نشرته المنظمة الدولية للهجرة التابعة للأمم المتحدة (IOM) ، اجتذبت المملكة العربية السعودية 13.5 مليون من السكان الوافدين.

- من ولائم البحر الأبيض المتوسط إلى الأطباق المرصعة بالجواهر من الشرق الأقصى ، يوجد في البلاد مطاعم حائزة على جوائز للحد من جميع الرغبة الشديدة في الطهي للمستهلكين في ظل التركيبة السكانية المختلفة. علاوة على ذلك، تتجه المملكة العربية السعودية نحو أن تصبح مركزا عالميا للسياحة، مدعوما بمزايا تنافسية تجذب المسافرين الدوليين الباحثين عن تجارب جديدة. وبالتالي ، فإن هذا يخلق فرصة هائلة للمطاعم كاملة الخدمات في البلاد ، لأنها توفر تجارب طهي رائعة مع أجواء جيدة.

- أدى التميز في تجارب تناول الطعام إلى زيادة عدد المطاعم / المطاعم المنبثقة ذات السلسلة الكاملة العالمية المتميزة في البلاد. على سبيل المثال ، في عام 2022 ، افتتح مطعم كويا ، وهو مطعم بيروفي شهير ، في حي السليمانية بالرياض ، بعد النوافذ المنبثقة التي نالت استحسانا كبيرا في المملكة العربية السعودية. تم وضعه كواحد من أكبر وأجمل مطاعم كويا على مستوى العالم. يعد المطعم البيروفي الحائز على جوائز بتقديم الأطباق المميزة والأجواء في أحد أكبر مطاعم كويا حتى الآن.

- علاوة على ذلك ، فإن The Entertainer هو تطبيق للهاتف المحمول يقدم عروض اشتر واحدة واحصل على الثانية مجانا للمطاعم والسفر ومناطق الجذب الترفيهية والمنتجعات الصحية والصالات الرياضية وأماكن الترفيه. تحظى بشعبية كبيرة في الشرق الأوسط ، بما في ذلك المملكة العربية السعودية ، حيث يمكن للمستخدمين الاستفادة من المطاعم المختارة على تطبيقهم. هذه العوامل المتطورة والتوسع في مختلف اللاعبين العالميين والإقليميين تدفع السوق المدروسة بشكل استباقي.

نظرة عامة على صناعة المطاعم ذات الخدمة الكاملة في المملكة العربية السعودية

يعتبر سوق المطاعم ذات الخدمة الكاملة في المملكة العربية السعودية مجزأ، حيث تشغل أكبر خمس شركات 1.30%. واللاعبون الرئيسيون في هذا السوق هم مطاعم أمريكانا إنترناشيونال بي إل سي، وشركة الإمدادات الغذائية العربية، وشركة فواز عبد العزيز الحكير، ومجموعة لاندمارك، وشركة إم إتش الشايع ذ.م.م (مرتبة أبجديًا).

المملكة العربية السعودية رواد سوق المطاعم ذات الخدمة الكاملة

Americana Restaurants International PLC

Arabian Food Supplies

Fawaz Abdulaziz AlHokair Company

Landmark Group

M.H. Alshaya Co. WLL

Other important companies include Al Faisaliah Group, Arabian Entertainment Co. Ltd, Bloomin' Brands Inc., RAVE Restaurant Group.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق مطاعم الخدمة الكاملة في المملكة العربية السعودية - جدول المحتويات

-

1. الملخص التنفيذي والنتائج الرئيسية

-

2. عروض التقرير

-

3. مقدمة

-

3.1 افتراضات الدراسة وتعريف السوق

-

3.2 مجال الدراسة

-

3.3 مناهج البحث العلمي

-

-

4. اتجاهات الصناعة الرئيسية

-

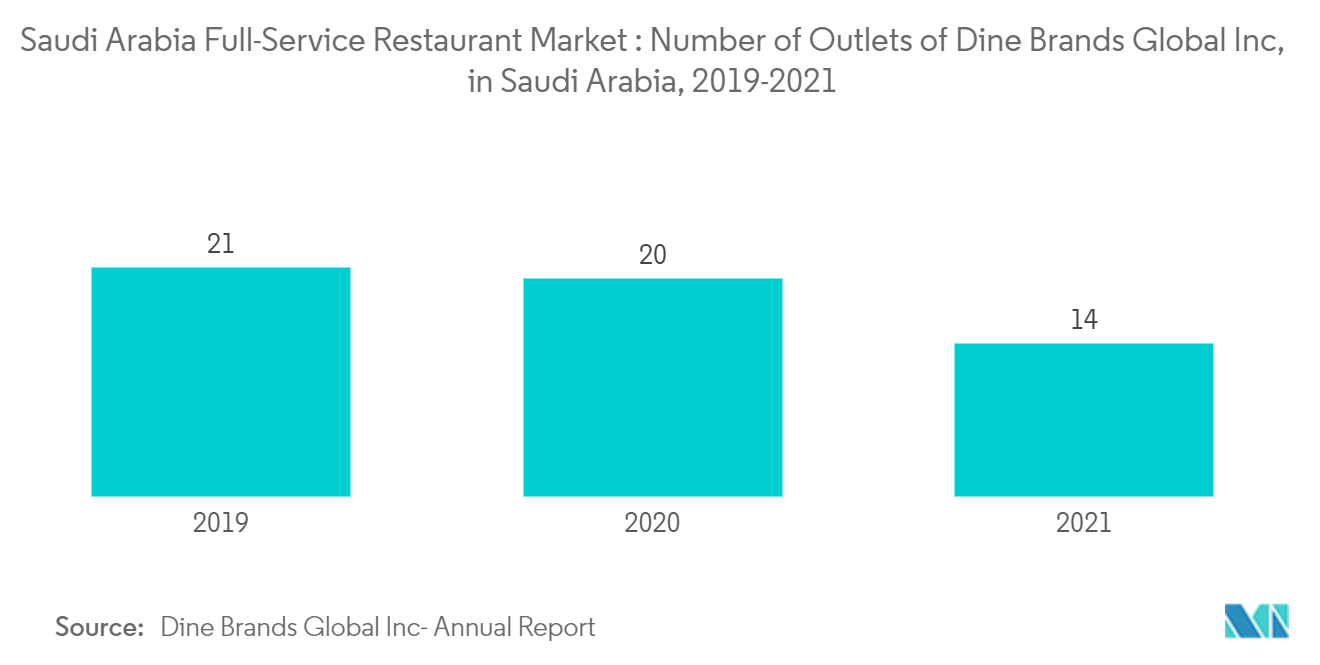

4.1 عدد المنافذ

-

4.2 متوسط قيمة الطلب

-

4.3 الإطار التنظيمي

-

4.3.1 المملكة العربية السعودية

-

-

4.4 تحليل القائمة

-

-

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 مطبخ

-

5.1.1 الآسيوية

-

5.1.2 الأوروبية

-

5.1.3 أمريكي لاتيني

-

5.1.4 شرق اوسطي

-

5.1.5 امريكي شمالي

-

5.1.6 مطابخ FSR الأخرى

-

-

5.2 مَنفَذ

-

5.2.1 منافذ متسلسلة

-

5.2.2 منافذ مستقلة

-

-

5.3 موقع

-

5.3.1 فراغ

-

5.3.2 إقامة

-

5.3.3 بيع بالتجزئة

-

5.3.4 مستقل

-

5.3.5 يسافر

-

-

-

6. مشهد تنافسي

-

6.1 تحليل حصة السوق

-

6.2 المناظر الطبيعية للشركة

-

6.3 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

-

6.3.1 Al Faisaliah Group

-

6.3.2 Americana Restaurants International PLC

-

6.3.3 Arabian Entertainment Co. Ltd

-

6.3.4 Arabian Food Supplies

-

6.3.5 Bloomin' Brands Inc.

-

6.3.6 Fawaz Abdulaziz AlHokair Company

-

6.3.7 Landmark Group

-

6.3.8 M.H. Alshaya Co. WLL

-

6.3.9 RAVE Restaurant Group

-

-

-

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

-

8. زائدة

-

8.1 نظرة عامة عالمية

-

8.1.1 ملخص

-

8.1.2 إطار القوى الخمس لبورتر

-

8.1.3 تحليل سلسلة القيمة العالمية

-

8.1.4 ديناميكيات السوق (DROs)

-

-

8.2 المصادر والمراجع

-

8.3 قائمة الجداول والأشكال

-

8.4 رؤى أولية

-

8.5 حزمة البيانات

-

8.6 مسرد للمصطلحات

-

قائمة الجداول والأشكال

- شكل 1:

- عدد وحدات منافذ البيع في مطاعم الخدمة الكاملة، المملكة العربية السعودية، 2017 - 2029

- شكل 2:

- متوسط قيمة الطلب، مطاعم الخدمة الكاملة، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 3:

- سوق مطاعم الخدمة الكاملة في المملكة العربية السعودية، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 4:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 5:

- حصة القيمة من مطاعم الخدمة الكاملة سوق خدمات الأغذية حسب المطبخ،٪، المملكة العربية السعودية، 2017 مقابل 2023 مقابل 2029

- شكل 6:

- قيمة سوق الخدمات الغذائية الآسيوية، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 7:

- حصة القيمة لسوق الخدمات الغذائية الآسيوية من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 8:

- قيمة سوق الخدمات الغذائية الأوروبية، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 9:

- حصة القيمة من سوق الخدمات الغذائية الأوروبية من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 10:

- قيمة سوق الخدمات الغذائية في أمريكا اللاتينية، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 11:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا اللاتينية من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 12:

- قيمة سوق الخدمات الغذائية في الشرق الأوسط، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق خدمات الأغذية في الشرق الأوسط من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 14:

- قيمة سوق الخدمات الغذائية في أمريكا الشمالية، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 15:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا الشمالية من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 16:

- قيمة سوق مطابخ FSR الأخرى، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 17:

- حصة القيمة من مطابخ FSR الأخرى في سوق خدمات الأغذية من خلال منافذ البيع،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 18:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة من خلال OUTLET، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 19:

- حصة القيمة من سوق خدمات المطاعم ذات الخدمة الكاملة حسب OUTLET، %، المملكة العربية السعودية، 2017 مقابل 2023 مقابل 2029

- شكل 20:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر منافذ البيع المتسلسلة، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 21:

- حصة القيمة من منافذ البيع المتسلسلة لسوق خدمات الأغذية حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 22:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر منافذ البيع المستقلة، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 23:

- حصة القيمة من منافذ البيع المستقلة في سوق الخدمات الغذائية حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 24:

- قيمة سوق خدمات الأغذية لمطاعم الخدمة الكاملة حسب الموقع، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق خدمات الأغذية لمطاعم الخدمة الكاملة حسب الموقع، %، المملكة العربية السعودية، 2017 مقابل 2023 مقابل 2029

- شكل 26:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر المواقع الترفيهية، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق خدمات الأغذية الترفيهية حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 28:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر موقع السكن، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 29:

- حصة القيمة من سوق خدمات الطعام الفندقية حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 30:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر مواقع البيع بالتجزئة، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق خدمات الأغذية بالتجزئة حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 32:

- قيمة سوق مطاعم الخدمة الكاملة عبر موقع مستقل، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 33:

- حصة القيمة لسوق الخدمات الغذائية المستقلة حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 34:

- قيمة سوق المطاعم ذات الخدمة الكاملة عبر موقع السفر، بالدولار الأمريكي، المملكة العربية السعودية، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق خدمات أغذية السفر حسب المطبخ،٪، المملكة العربية السعودية، 2022 مقابل 2029

- شكل 36:

- حصة القيمة من اللاعبين الرئيسيين،٪، المملكة العربية السعودية، 2022

المملكة العربية السعودية قطاع صناعة المطاعم ذو الخدمة الكاملة

يتم تغطية آسيا وأوروبا وأمريكا اللاتينية والشرق الأوسط وأمريكا الشمالية كقطاعات حسب المطبخ. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- يحتل مطبخ الشرق الأوسط شريحة كبيرة في السوق. وقد سجلت معدل نمو سنوي مركب قدره 3.71%، من حيث القيمة، من عام 2017 إلى عام 2022. إن المأكولات الشرق أوسطية المحلية مألوفة ومريحة لكثير من الناس في المملكة العربية السعودية. لقد نشأوا وهم يتناولون هذه الأطباق وغالبًا ما كانت لديهم روابط عاطفية قوية معهم. وهذا يمكن أن يجعل المطبخ المحلي أكثر جاذبية من المأكولات الأجنبية. وبذلك يبلغ عدد المطاعم في السعودية حوالي 1500 مطعم لكل مليون نسمة. تتجه المأكولات الشرق أوسطية إلى ما هو أبعد من كونها مجرد أطباق شهيرة مثل الكباب والشاورما.

- مطبخ أمريكا اللاتينية هو الأسرع نموا في البلاد. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 11.76% من حيث القيمة خلال فترة التوقعات. شهدت السنوات العديدة الماضية ارتفاعًا في شعبية المطبخ المكسيكي في المملكة العربية السعودية. تقدم المطاعم المكسيكية مجموعة من الأطباق المكسيكية التقليدية والحديثة مثل التاكو والبوريتو والسلطات والانتشلادا والجواكامولي. في عام 2022، بلغ سعر الأطباق المكسيكية مثل السلطات والتاكو 6.8 دولارًا أمريكيًا لكل 300 جرام. بعض المطاعم المكسيكية الشهيرة في المملكة العربية السعودية تشمل Taqado Mexican Kitchen، وEl Chico، وFuego Cocina y Cantina.

- المطبخ الآسيوي يحمل ثاني حصة سوقية رئيسية. ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 9.20٪ خلال فترة التوقعات. كانت المأكولات الصينية واليابانية والتايلاندية من بين المأكولات الآسيوية الأكثر شعبية بين السعوديين. من المتوقع أن ينمو الطلب على المطبخ الياباني في السنوات القادمة، مما يدفع هذا القطاع إلى الأمام. تهدف المملكة العربية السعودية إلى جذب 3.9 مليون زائر من الصين سنويًا بحلول عام 2030. وكانت مطاعم السوشي موجودة منذ فترة. ومع ذلك، في السنوات الأخيرة، بدأت الشركات والمطاعم الأخرى التي تركز على اليابان في الازدهار في المنطقة.

| مطبخ | |

| الآسيوية | |

| الأوروبية | |

| أمريكي لاتيني | |

| شرق اوسطي | |

| امريكي شمالي | |

| مطابخ FSR الأخرى |

| مَنفَذ | |

| منافذ متسلسلة | |

| منافذ مستقلة |

| موقع | |

| فراغ | |

| إقامة | |

| بيع بالتجزئة | |

| مستقل | |

| يسافر |

تعريف السوق

- مطاعم متكاملة الخدمات - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك