حجم سوق الخدمات الغذائية في فرنسا

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 82.06 مليار دولار أمريكي | |

| حجم السوق (2029) | 108.5 مليار دولار أمريكي | |

| أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة السريعة | |

| CAGR (2024 - 2029) | 6.13 % | |

| الأسرع نموًا حسب نوع خدمة الطعام | المطبخ السحابي | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في فرنسا

يقدر حجم سوق الخدمات الغذائية في فرنسا بـ 77.28 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 104.08 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.13٪ خلال الفترة المتوقعة (2024-2029).

يجذب الاستهلاك المرتفع للقهوة في البلاد عددًا كبيرًا من اللاعبين الدوليين الذين يقودون نمو المقاهي.

- استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في عام 2022. ويمكن أن يعزى توسع السوق إلى النمو المستمر في تفضيل الوجبات السريعة في الدولة. يعد البرجر من أكثر المأكولات شعبية بين الفرنسيين، حيث يتم تناول حوالي مليار برجر سنويًا. ويتزايد استهلاكها سنويا بنسبة 10% في فرنسا. كما يؤدي ميل السكان نحو البيتزا إلى نمو مؤسسات البيتزا، وذلك بسبب النمو الكبير في مطاعم الخدمة السريعة. ومن المتوقع أن يسجل هذا القطاع معدل نمو سنوي مركب قدره 6.57% من حيث القيمة خلال فترة التوقعات.

- من المتوقع أن يسجل قطاع المقاهي والحانات في الدولة معدل نمو سنوي مركب قدره 7.53٪ من حيث القيمة خلال الفترة المتوقعة. يعد استهلاك القهوة مرتفعًا بشكل عام في البلاد، وكان حوالي 68٪ من الفرنسيين يشربون القهوة بانتظام في عام 2022. ويجذب تفضيل المستهلك المتزايد للمأكولات المختلفة سلاسل توريد الأطعمة والمشروبات، بما في ذلك اللاعبين المحليين والدوليين في البلاد. كان التقدم في صناعة السياحة عاملاً مهمًا آخر أدى إلى ارتفاع الطلب على النبيذ والمأكولات البحرية ولحم البقر والجبن، وهي المكونات الأساسية للعديد من المأكولات العالمية.

- تعد مطاعم الخدمة الكاملة أيضًا أحد أنواع خدمات الطعام الرئيسية في البلاد. وشكلت المأكولات الآسيوية والأوروبية معًا حصة كبيرة تبلغ 66.69% في عام 2022. ويعد المطبخ الآسيوي أحد أشهر المأكولات الأجنبية في فرنسا، مع وجود العديد من المطاعم الآسيوية (اليابانية، الصينية، التايلاندية، وغيرها) في جميع أنحاء البلاد. وقد افتتح العديد من الطهاة الفرنسيين المشهورين مطاعم آسيوية أو آسيوية أوروبية، مثل سيريل ليجناك وجويل روبوشون، حيث تمتزج الوجبات الفرنسية مع النكهات الآسيوية، مثل التارتار الآسيوي الشهير.

ارتفاع في سوق الخدمات الغذائية المتصاعدة للسياحة

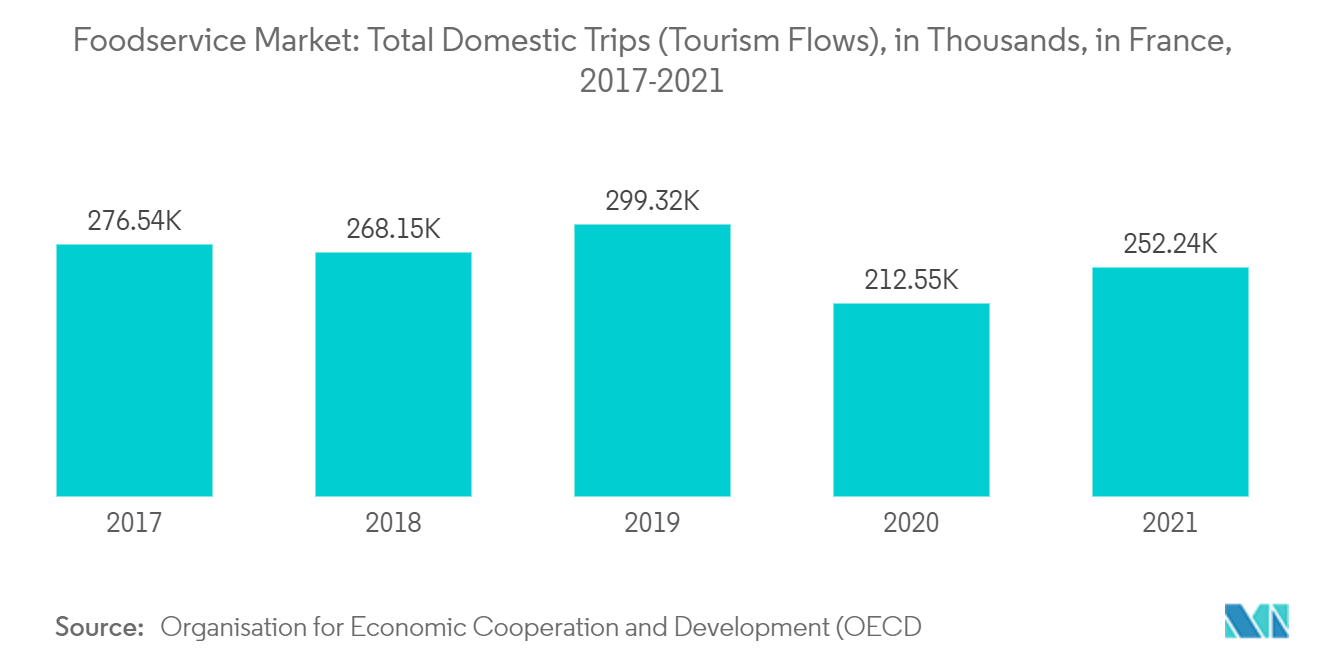

تشهد فرنسا نموا كبيرا في السفر والسياحة بمرور الوقت. أثبت ارتفاع السياحة أنه مربح للعلامات التجارية الدولية للخدمات الغذائية الموجودة في البلاد. يزداد الطلب على المأكولات المختلفة بسبب تدفق السياح من مناطق جغرافية مختلفة. أدى البحث عن المأكولات المختلفة من قبل السياح إلى زيادة مبيعات مطاعم الخدمة الكاملة والخدمة السريعة في البلاد. وفقا لمنظمة السياحة العالمية التابعة للأمم المتحدة (UNWTO) ، شهدت فرنسا أكبر عدد من السياح الدوليين في عام 2019 ، على مستوى العالم. علاوة على ذلك ، حتى في عام 2020 ، عندما تضرر الاقتصاد العالمي من جائحة Covid-19 ، كانت البلاد لا تزال تتصدر قائمة مخاطبة أكبر عدد من السياح الدوليين في العام ، ثم الدول الأخرى في العالم. تشهد صناعة السفر والسياحة نموا مطردا في فرنسا ، لكن الوباء أصاب الصناعة مما أدى إلى انخفاضها المؤقت في عام 2020. في مكان آخر ، تركز البلاد على زيادة تدفق السياح بعد حالة كوفيد. العدد المتزايد من السياح في فرنسا ، يضيف إلى النمو المتصاعد لسوق الخدمات الغذائية في البلاد.

وفقا لمنظمة التعاون الاقتصادي والتنمية (OECD) ، كان هناك تحسن طفيف في عام 2021 ، مع زيادة 48.4 مليون مسافر دولي. في سبتمبر 2022 ، في أعقاب الوباء ، أطلقت فرنسا حملة تسويقية مهمة تسمى Conquérir et Reconquérir les Talents لمعالجة القضايا التي تواجه القوى العاملة في مجال السياحة وزيادة جاذبية القطاع. ويهدف البرنامج، الذي يعد جزءا مهما من خطة ديستينيشن فرانس، إلى بناء والحفاظ على الوظائف والمهارات في صناعة السياحة. بينما في مايو 2021 ، لتعزيز السياحة الجبلية المرنة والمستدامة ، قدمت فرنسا مبادرة مستقبل الجبال (Avenir Montagnes) وفي نهاية عام 2021 ، لغرض إحياء صناعة السياحة وتحويلها ، تم تقديم استراتيجية Destination France. تضع الاستراتيجية الأساس لسياسة السياحة الفرنسية خلال السنوات العشر التالية. لذلك ، تم تخصيصها بأموال تبلغ حوالي 2 مليار يورو. يتوسع سوق الخدمات الغذائية في البلاد بمعدل أسي بسبب ارتفاع عدد السياح ومبادرات التسويق الحكومية للترويج للسفر إلى فرنسا.

ارتفاع شعبية مطاعم الخدمة السريعة

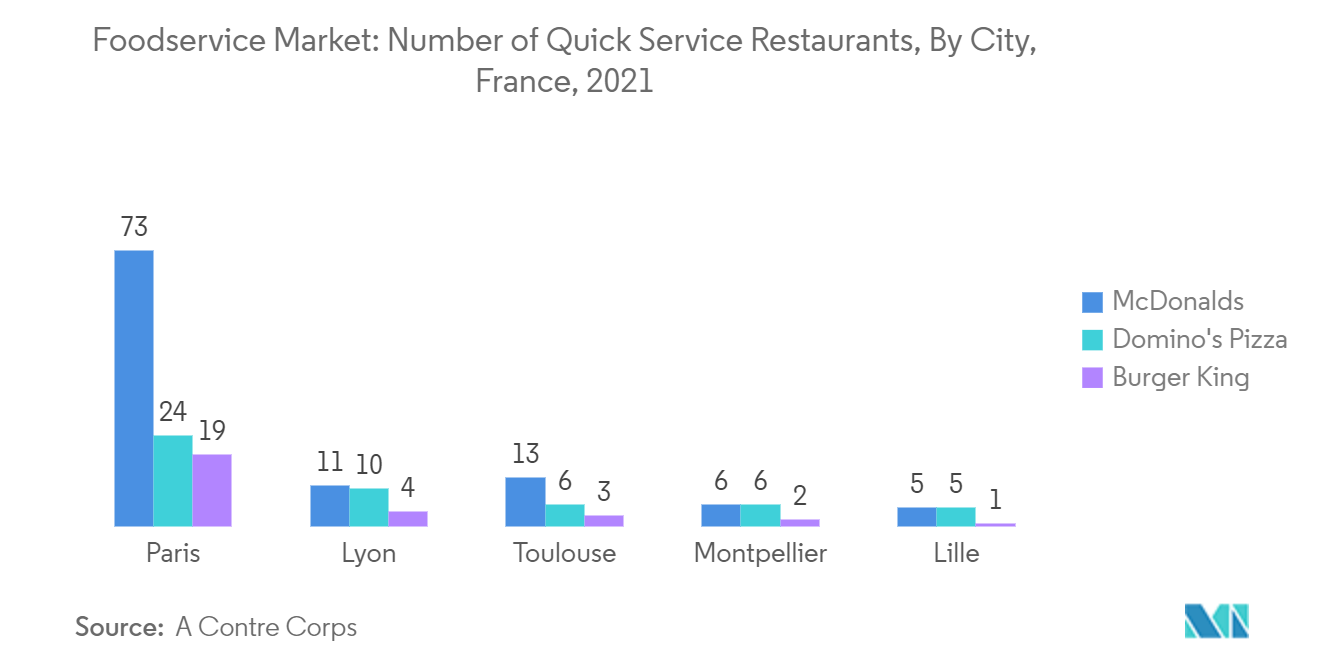

مطاعم الخدمة السريعة (QSR) هي مطاعم للوجبات السريعة تختلف عن مطاعم الخدمة الكاملة من حيث الخدمة السريعة والحد الأدنى من خدمة المائدة. القائمة في هذه المطاعم محدودة أيضا ، وتلبي راحة العميل ، وتوفر لهم الطعام في وقت أقل. تشمل مطاعم الخدمة السريعة شاحنات الطعام وبارات المشروبات وأماكن تناول الطعام ذات الخدمة المحدودة ومؤسسات توصيل البيتزا وغيرها الكثير. يجذب تنوع عروض الطعام في شاحنات الطعام عشاق الطعام في البلاد. يظهر سكان البلاد اهتماما كبيرا بالراحة فيما يتعلق بالطعام ويفضلون الطعام أثناء التنقل والوجبات السريعة. إلى جانب ذلك ، يؤدي ميل السكان نحو البيتزا إلى نمو مؤسسات البيتزا ، بسبب النمو الكبير لمطاعم الخدمة السريعة. تلجأ أماكن البيتزا هذه أيضا إلى التوصيل عبر الإنترنت ، مما يلبي عامل الطلب والراحة للمستهلكين.

بشكل عام ، يشمل قطاع خدمات الوجبات السريعة مطاعم الخدمة السريعة والمطاعم التي تبيع في المقام الأول الأطعمة والمشروبات الجاهزة في حاويات تستخدم مرة واحدة ، ومعدات خدمات الطعام المتنقلة مثل شاحنات الطعام بهدف رئيسي هو توفير الوقت. على سبيل المثال ، الشركات الأمريكية الكبيرة مثل ماكدونالدز وبرجر كنج وكنتاكي فرايد تشيكن ، بالإضافة إلى اللاعبين الفرنسيين مثل Le DUFF Group ، التي تمتلك علامات تجارية بما في ذلك Brioche Dorée و Del Arte ، هي الشركات الرائدة في السوق وتحقق إيرادات مبيعات كبيرة. يدور صراع بين كبار اللاعبين في فرنسا نتيجة لعودة برجر كنج إلى البلاد بعد شراء العلامة التجارية الفرنسية كويك. تواصل ماكدونالدز هيمنتها في فرنسا من حيث الإيرادات والتغطية مع 1530 منفذا تشغيليا في عام 2020.

نظرة عامة على صناعة الخدمات الغذائية في فرنسا

سوق الخدمات الغذائية في فرنسا مجزأ، حيث تشغل الشركات الخمس الكبرى 3.98%. اللاعبين الرئيسيين في هذا السوق هم مناطق SAU، Domino's Pizza Enterprises Ltd، Groupe Bertrand، Groupe Le Duff وشركة ماكدونالدز (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في فرنسا

Areas SAU

Domino's Pizza Enterprises Ltd

Groupe Bertrand

Groupe Le Duff

McDonald's Corporation

Other important companies include Agapes Restauration, AmRest Holdings SE, Carrefour SA, Doctor's Associates Inc., Groupe Delineo, Hana Group, La Mie Câline, Lagardère Group, QSR Platform Holding SCA, Soleo, Starbucks Corporation, The Blachere Group, Yum! Brands Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في فرنسا

- أبريل 2023 أعلنت QSR Platform Holding SCA أنها ستعقد شراكة مع Foodtastic لجلب العلامة التجارية Pita Pit إلى فرنسا وأوروبا الغربية من خلال افتتاح 50 Pita Pits. في المقابل، ستقوم Foodtastic بتوسيع O'Tacos في كندا من خلال افتتاح 50 موقعًا على الأقل في عام 2023.

- مارس 2023 استبدلت شركة ماكدونالدز فرنسا بطاطسها بالبطاطا المقلية وقدمت البطاطس المقلية بالخضروات لفترة محدودة. خلال هذه الفترة، حل البنجر والجزر والجزر الأبيض محل البطاطس المقلية الشهيرة.

- نوفمبر 2022 وقعت Lagardère Travel Retail اتفاقية للاستحواذ على 100% من أسهم Marché International AG، الشركة القابضة لمجموعة Marché.

تقرير سوق الخدمات الغذائية في فرنسا – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

- 4.3 الإطار التنظيمي

- 4.3.1 فرنسا

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 الحانات والحانات

- 5.1.1.1.2 المقاهي

- 5.1.1.1.3 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.4 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

- 5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

- 5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Agapes Restauration

- 6.4.2 AmRest Holdings SE

- 6.4.3 Areas SAU

- 6.4.4 Carrefour SA

- 6.4.5 Doctor's Associates Inc.

- 6.4.6 Domino's Pizza Enterprises Ltd

- 6.4.7 Groupe Bertrand

- 6.4.8 Groupe Delineo

- 6.4.9 Groupe Le Duff

- 6.4.10 Hana Group

- 6.4.11 La Mie Câline

- 6.4.12 Lagardère Group

- 6.4.13 McDonald's Corporation

- 6.4.14 QSR Platform Holding SCA

- 6.4.15 Soleo

- 6.4.16 Starbucks Corporation

- 6.4.17 The Blachere Group

- 6.4.18 Yum! Brands Inc.

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

فرنسا تجزئة صناعة الخدمات الغذائية

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في عام 2022. ويمكن أن يعزى توسع السوق إلى النمو المستمر في تفضيل الوجبات السريعة في الدولة. يعد البرجر من أكثر المأكولات شعبية بين الفرنسيين، حيث يتم تناول حوالي مليار برجر سنويًا. ويتزايد استهلاكها سنويا بنسبة 10% في فرنسا. كما يؤدي ميل السكان نحو البيتزا إلى نمو مؤسسات البيتزا، وذلك بسبب النمو الكبير في مطاعم الخدمة السريعة. ومن المتوقع أن يسجل هذا القطاع معدل نمو سنوي مركب قدره 6.57% من حيث القيمة خلال فترة التوقعات.

- من المتوقع أن يسجل قطاع المقاهي والحانات في الدولة معدل نمو سنوي مركب قدره 7.53٪ من حيث القيمة خلال الفترة المتوقعة. يعد استهلاك القهوة مرتفعًا بشكل عام في البلاد، وكان حوالي 68٪ من الفرنسيين يشربون القهوة بانتظام في عام 2022. ويجذب تفضيل المستهلك المتزايد للمأكولات المختلفة سلاسل توريد الأطعمة والمشروبات، بما في ذلك اللاعبين المحليين والدوليين في البلاد. كان التقدم في صناعة السياحة عاملاً مهمًا آخر أدى إلى ارتفاع الطلب على النبيذ والمأكولات البحرية ولحم البقر والجبن، وهي المكونات الأساسية للعديد من المأكولات العالمية.

- تعد مطاعم الخدمة الكاملة أيضًا أحد أنواع خدمات الطعام الرئيسية في البلاد. وشكلت المأكولات الآسيوية والأوروبية معًا حصة كبيرة تبلغ 66.69% في عام 2022. ويعد المطبخ الآسيوي أحد أشهر المأكولات الأجنبية في فرنسا، مع وجود العديد من المطاعم الآسيوية (اليابانية، الصينية، التايلاندية، وغيرها) في جميع أنحاء البلاد. وقد افتتح العديد من الطهاة الفرنسيين المشهورين مطاعم آسيوية أو آسيوية أوروبية، مثل سيريل ليجناك وجويل روبوشون، حيث تمتزج الوجبات الفرنسية مع النكهات الآسيوية، مثل التارتار الآسيوي الشهير.

| المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | ||

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | |||

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم متكاملة الخدمات - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك