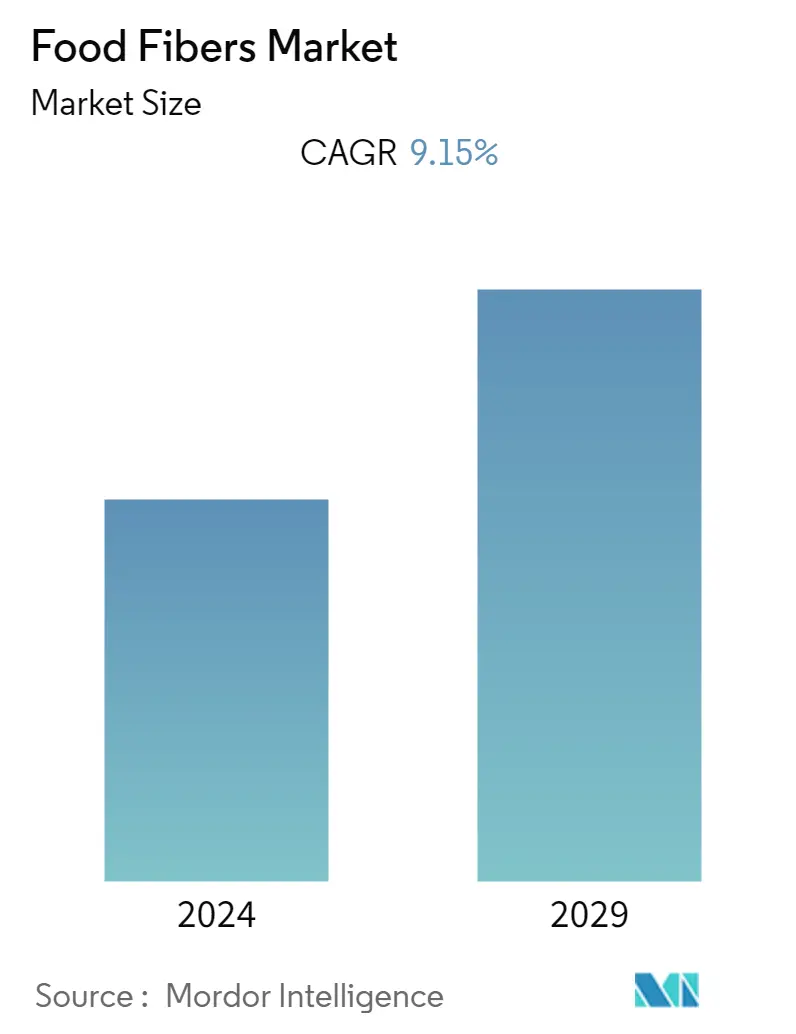

حجم سوق الألياف الغذائية

| فترة الدراسة | 2018 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 9.15 % |

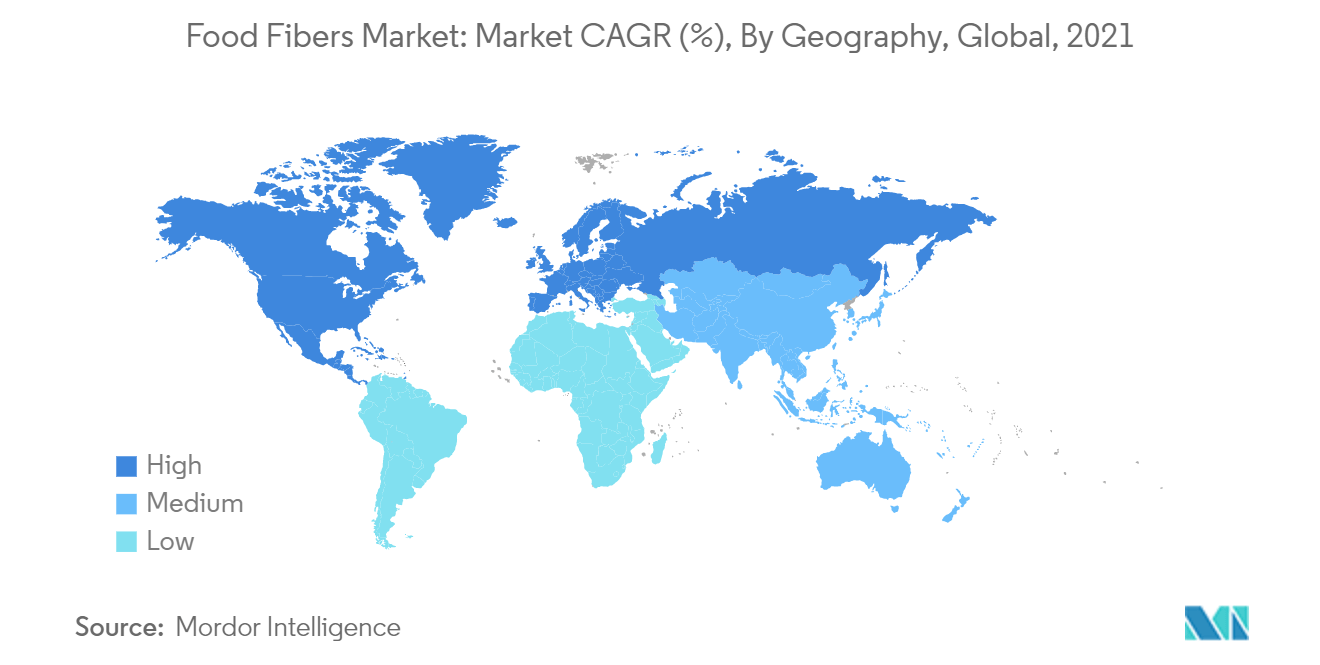

| أسرع سوق نمواً | أوروبا |

| أكبر سوق | أمريكا الشمالية |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الألياف الغذائية

من المتوقع أن يسجل سوق الألياف الغذائية العالمية معدل نمو سنوي مركب قدره 9.15٪ على مدى السنوات الخمس المقبلة.

على مدى العامين الماضيين، كانت هناك زيادة في الطلب على المواد الغذائية ذات القيمة الغذائية العالية من قبل المستهلكين. وبما أن الوعي بفوائد الألياف الغذائية على الصحة أصبح أكثر انتشاراً خلال السنوات القليلة الماضية، فقد زاد أيضاً استهلاك الألياف الغذائية بشكل ملحوظ. يتخذ المستهلكون المهتمون بالصحة تدابير استباقية ووقائية لصحتهم بسبب زيادة الوعي بين ميكروبيوم الأمعاء الصحي ووظيفة المناعة، والعافية الأيضية، وصحة الجهاز الهضمي، والرفاهية العقلية. الألياف هي عنصر وظيفي يدعم الميكروبيوم.

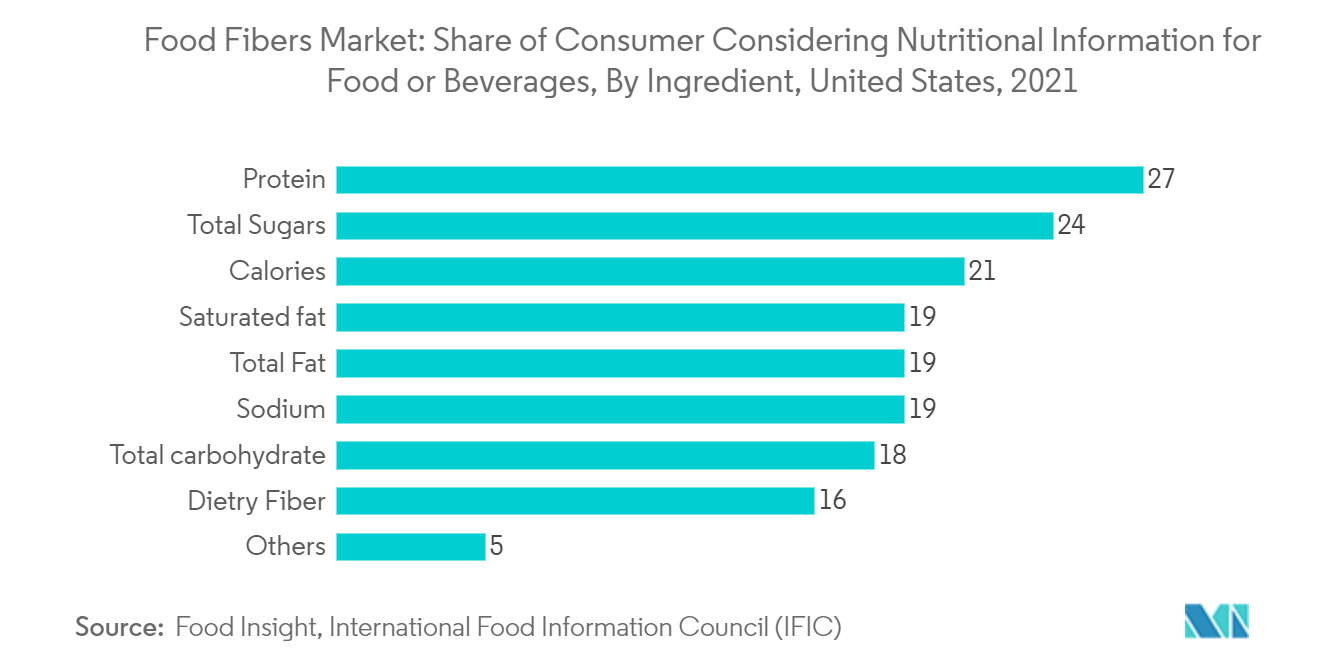

وبالتالي، وفقًا لمسح الغذاء والصحة لعام 2021 الصادر عن المجلس الدولي لمعلومات الأغذية (IFIC)، أضاف أكثر من 56٪ من المستهلكين محتوى الألياف أو زادوه في نظامهم الغذائي. في حين يسعى معظم المستهلكين (92%) إلى الحصول على الألياف من الطعام، لا يزال واحد من كل خمسة يكمل نظامه الغذائي بمكملات الألياف. بالإضافة إلى ذلك، يتم تعزيز نمو صناعة الألياف الغذائية من خلال تحصينها في المنتجات الغذائية الثابتة على الرف، مثل المحليات البديلة الطبيعية، مثل مستخلصات فاكهة الراهب، وستيفيا، والقضبان الثابتة على الرف، والحبوب، ورقائق البطاطس، والمعجنات، والوجبات الخفيفة الأخرى. علاوة على ذلك، تضمنت مكملات البروتين وخيارات استبدال الوجبات أليافًا غذائية من مصادر متنوعة، مثل المكسرات والبذور وجذر الهندباء.

اتجاهات سوق الألياف الغذائية

الاتجاه المتزايد لتحصين الألياف في صناعة الأغذية

توفر الألياف الغذائية فوائد صحية مثبتة، بما في ذلك إدارة الوزن، وصحة القلب، والمناعة، والشبع، وصحة الجهاز الهضمي، حيث يحاول أكثر من نصف المستهلكين في جميع أنحاء العالم زيادة تناولهم للألياف. وقد دفع هذا الشركات المصنعة إلى تحصين المنتجات ذات القيمة الأعلى، مثل رقائق البطاطس، والنفث، والرقائق، والألياف الغذائية الأخرى. علاوة على ذلك، أوصت منظمة الصحة العالمية بتناول الألياف بنسبة 25 جرامًا يوميًا للنساء البالغات و38 جرامًا يوميًا للرجال البالغين. ومع ذلك، على المستوى العالمي، يبلغ متوسط المعلومات أقل من 20 جرامًا في اليوم. بالإضافة إلى ذلك، وفقًا لأحدث دراسة أجرتها جامعة كاليفورنيا سان فرانسيسكو هيلث، يبلغ متوسط تناول الألياف لدى البالغين في الولايات المتحدة حوالي 15 جرامًا يوميًا. وهذا يمثل نصف الكمية اليومية الموصى بها. وقد أدت هذه الفجوة، إلى جانب زيادة اهتمام المستهلك بالصحة والعافية، إلى ظهور اتجاه إغناء الألياف في صناعة الأغذية.

في سبتمبر 2021، أطلق اتحاد الأغذية والمشروبات في المملكة المتحدة (FDF) مبادرة جديدة لتعزيز استهلاك الألياف في البلاد. حاليًا، 9٪ فقط من البالغين يحصلون على كمية الألياف الموصى بها. وقد دعمت العديد من العلامات التجارية للأغذية، بما في ذلك Nestlé وBirdsEye وKellogs، مبادرة العمل على الألياف وتعهدت بتعهدات مثل تسليط الضوء على خيارات الألياف الأعلى في عبوات المنتجات والالتزامات بإطلاق منتجات جديدة تحتوي على كميات كبيرة من الألياف. وفي السنوات القليلة الماضية، أدى الطلب المتزايد على الألياف أيضًا إلى تعزيز التجارة العالمية للألياف النباتية ذات العلامات النظيفة مثل الإينولين.

أوروبا لا تزال بارزة في السوق

يعد الوعي المتزايد بشأن استهلاك الألياف الغذائية والفوائد الصحية المرتبطة بها من العوامل الرئيسية التي تدعم نمو السوق في المنطقة. وقد أدى ذلك إلى زيادة التحول من استهلاك الأطعمة التقليدية إلى الأطعمة الغنية بالألياف. بالإضافة إلى ذلك، ارتفع الطلب على الألياف القابلة للذوبان في هذه المنطقة أيضًا، حيث أن الألياف القابلة للذوبان الموجودة في الفول والشوفان وبذور الكتان ونخالة الشوفان قد تساعد في خفض مستويات الكوليسترول في الدم. في يوليو 2021، نظرًا للنمو المستمر في الطلب على الألياف القابلة للذوبان، استثمرت شركة Cargill مبلغ 45 مليون دولار أمريكي (38 مليون يورو) في توسيع محفظتها الأوروبية من النشويات والمحليات والمواد النسيجية لتشمل الألياف القابلة للذوبان.

اعتمدت وكالة معايير الأغذية في المملكة المتحدة (FSA) طريقة دولية AOAC للسماح بوضع العلامات على الأنسولين كألياف. يسمح هذا التطور الأخير للمصنعين بتسمية الأنسولين والأوليجوفركتوز كألياف غذائية في المملكة المتحدة. تدعي الشركات المصنعة الآن الفوائد التالية على ملصق المكونات - غنية بالألياف، والألياف المضافة، وغنية بالألياف. علاوة على ذلك، فإن الإقبال الكبير على الأغذية ذات العلامات التجارية النظيفة، والمنتجات الغذائية الوظيفية، والمنتجات الغذائية النباتية والمستدامة في المنطقة من المرجح أن يجعل الألياف عنصرا رئيسيا في صناعة الأغذية الأوروبية في السنوات المقبلة.

نظرة عامة على صناعة الألياف الغذائية

سوق الألياف الغذائية تنافسي، حيث يتنافس العديد من اللاعبين المركزيين والمحليين للحصول على حصة في السوق. يحاول اللاعبون الرئيسيون توسيع أسواقهم من خلال تعزيز قنوات التوزيع الخاصة بهم من خلال الاستحواذ على شركات صغيرة وتطوير منتجات جديدة وتوسيع تواجدهم الجغرافي. تركز الشركات على تقديم منتجات مبتكرة جديدة لزيادة حصتها في السوق، وذلك في المقام الأول من خلال استهداف مصادر جديدة للألياف النباتية، مثل القنب والبازلاء والبطاطس. تعد شركة كارجيل إنكوربوريتد، وشركة آرتشر دانيلز ميدلاند، وشركة كيري، وإنجريديون إنكوربوريتد، وتيت آند لايل من اللاعبين الرئيسيين الذين يعملون في سوق الألياف الغذائية.

قادة سوق الألياف الغذائية

-

Ingredion Incorporated

-

Cargill, Incorporated

-

Kerry Group PLC

-

Tate & Lyle PLC

-

Archer Daniels Midland Company

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الألياف الغذائية

- في سبتمبر 2022، أعلنت شركة كارجيل أنها ستطرح تجاريًا مكونًا من ألياف الذرة القابلة للذوبان في العام المقبل. وبما أن المكون يحتوي على 80% على الأقل من الألياف الجافة، فمن الممكن المطالبة بمحتوى عالي من الألياف في المنتجات. بالإضافة إلى كونها عاملًا منتفخًا، فإن ألياف الذرة القابلة للذوبان منخفضة السعرات الحرارية ولها تأثير ضئيل على نسيج ولون الطعام.

- في أبريل 2022، استحوذت Tate Lyle على شركة Quantum Hi-Tech (Guangdong) Biological، وهي شركة تصنيع البريبايوتك ومقرها الصين، مقابل 237 مليون دولار أمريكي. تمتاشى عملية الاستحواذ مع هدف Tate Lyle في أن تصبح شركة حلول للأغذية والمشروبات تركز على النمو مع تعزيز مكانتها كلاعب في سوق الألياف الغذائية العالمية سريعة التوسع.

- في يناير 2022، كشفت مجموعة كيري، شركة المذاق والتغذية، رسميًا عن منشأة جديدة على أحدث طراز في جدة تغطي مساحة 21500 قدم مربع. وعلى مدى السنوات الأربع الماضية، استثمرت الشركة أكثر من 90 مليون دولار أمريكي في المنطقة. تعتبر هذه المنشأة الجديدة، وهي المنشأة الأبرز لشركة كيري في منطقة الشرق الأوسط وشمال أفريقيا وتركيا، واحدة من أحدث المنشآت وأكثرها كفاءة في العالم، حيث تنتج مكونات غذائية مغذية ومستدامة للتوزيع في جميع أنحاء الشرق الأوسط.

تقرير سوق الألياف الغذائية – جدول المحتويات

1. مقدمة

1.1 مراحل البحث ومخرجات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 جاذبية الصناعة – تحليل القوى الخمس لبورتر

4.3.1 القوة التفاوضية للموردين

4.3.2 القوة التفاوضية للمستهلكين

4.3.3 تهديد الوافدين الجدد

4.3.4 تهديد المنتجات البديلة

4.3.5 درجة المنافسة

5. تجزئة السوق

5.1 يكتب

5.1.1 الألياف القابلة للذوبان

5.1.1.1 الأنسولين

5.1.1.2 البكتين

5.1.1.3 بوليدكستروز

5.1.1.4 جلوكان بيتا

5.1.1.5 ألياف أخرى قابلة للذوبان

5.1.2 ألياف غير قابلة للذوبان

5.1.2.1 السليلوز

5.1.2.2 اللجنين

5.1.2.3 الهيمسيلولوز

5.1.2.4 الكيتين والشيتوزان

5.1.2.5 انشاء مقاوم

5.1.2.6 ألياف أخرى غير قابلة للذوبان

5.2 طلب

5.2.1 الأغذية والمشروبات

5.2.1.1 المخابز والحلويات

5.2.1.2 ألبان

5.2.1.3 اللحوم والدواجن والمأكولات البحرية

5.2.1.4 المشروبات

5.2.1.5 آحرون

5.2.2 المكملات الغذائية

5.2.3 المستحضرات الصيدلانية

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.1.1 الولايات المتحدة

5.3.1.2 كندا

5.3.1.3 المكسيك

5.3.1.4 بقية أمريكا الشمالية

5.3.2 أوروبا

5.3.2.1 المملكة المتحدة

5.3.2.2 فرنسا

5.3.2.3 ألمانيا

5.3.2.4 إيطاليا

5.3.2.5 روسيا

5.3.2.6 إسبانيا

5.3.2.7 بقية أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.3.1 الصين

5.3.3.2 اليابان

5.3.3.3 أستراليا

5.3.3.4 الهند

5.3.3.5 بقية منطقة آسيا والمحيط الهادئ

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات المعتمدة من قبل اللاعبين الرئيسيين

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 Cargill, Incorporated

6.3.2 Tate & Lyle PLC

6.3.3 Archer Daniels Midland Company

6.3.4 إنغريديون إنكوربوريتد

6.3.5 Roquette Freres SA

6.3.6 Kerry Group PLC

6.3.7 Süddeutsche Zuckerrübenverwertungs-Genossenschaft eG (Beneo Remy NV)

6.3.8 International Flavors & Fragrances Inc.

6.3.9 J. Rettenmaier & Söhne GmbH + Co. KG

6.3.10 Nexira Inc.

7. فرص السوق والاتجاهات المستقبلية

تقسيم صناعة الألياف الغذائية

الألياف الغذائية، والمعروفة أيضًا باسم الألياف الغذائية، هي مجموعة من المركبات الموجودة في النباتات والتي لا يمكن هضمها بالكامل في أمعاء الإنسان. تجاريًا، يتم الحصول على الألياف من الفواكه والخضروات ويمكن عزلها أو تعديلها بعد المعالجة. يتم تقسيم سوق الألياف الغذائية إلى النوع والتطبيق والجغرافيا. حسب النوع، يتم تقسيم السوق إلى ألياف قابلة للذوبان وغير قابلة للذوبان. وينقسم قطاع الألياف القابلة للذوبان أيضًا إلى الأنسولين والبكتين والبولي دكستروز والبيتا جلوكان والألياف القابلة للذوبان الأخرى. يتم تقسيم الألياف غير القابلة للذوبان إلى السليلوز واللجنين والهيميسيلولوز والكيتين والشيتوزان والنشا المقاوم والألياف الأخرى غير القابلة للذوبان. بناءً على التطبيق، يتم تقسيم السوق إلى الأطعمة والمشروبات والمكملات الغذائية والأدوية.

علاوة على ذلك، بناءً على تطبيق الأغذية والمشروبات، يتم تقسيم السوق إلى المخابز والحلويات ومنتجات الألبان واللحوم والدواجن والمأكولات البحرية والمشروبات وغيرها من منتجات الأغذية والمشروبات. حسب الجغرافيا، يحلل التقرير الاقتصادات الرئيسية في أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بملايين الدولارات الأمريكية).

| يكتب | ||||||||||||||

| ||||||||||||||

|

| طلب | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| جغرافية | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الألياف الغذائية

ما هو حجم سوق الألياف الغذائية الحالي؟

من المتوقع أن يسجل سوق الألياف الغذائية معدل نمو سنوي مركب قدره 9.15٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق الألياف الغذائية؟

Ingredion Incorporated، Cargill, Incorporated، Kerry Group PLC، Tate & Lyle PLC، Archer Daniels Midland Company هي الشركات الكبرى العاملة في سوق الألياف الغذائية.

ما هي المنطقة الأسرع نمواً في سوق الألياف الغذائية؟

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الألياف الغذائية؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق الألياف الغذائية.

ما هي السنوات التي يغطيها سوق الألياف الغذائية؟

يغطي التقرير حجم السوق التاريخي لسوق الألياف الغذائية للأعوام 2018 و2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الألياف الغذائية للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

تقرير صناعة الألياف الغذائية

إحصائيات الحصة السوقية للألياف الغذائية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الألياف الغذائية توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.