| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| حجم السوق (2024) | USD 477.97 Billion |

| حجم السوق (2029) | USD 732.05 Billion |

| CAGR (2024 - 2029) | 8.90 % |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأسمدة في دول مجلس التعاون الخليجي

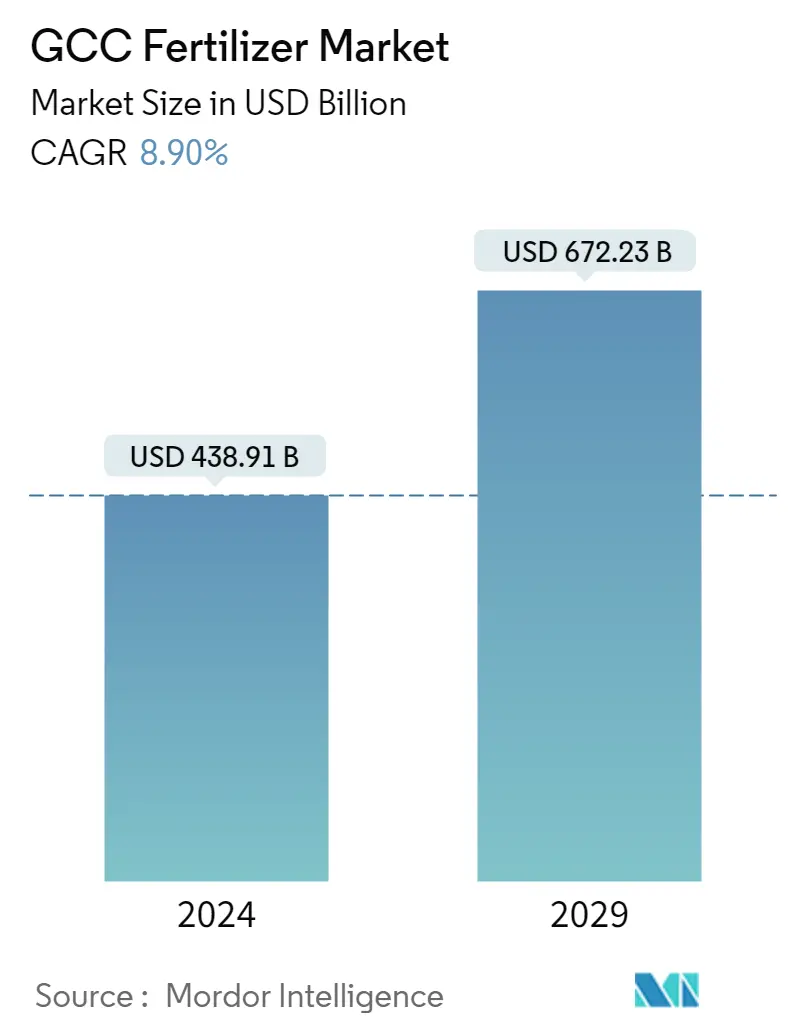

ويقدر حجم سوق الأسمدة في دول مجلس التعاون الخليجي بنحو 438.91 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 672.23 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.90٪ خلال الفترة المتوقعة (2024-2029).

أثرت جائحة كوفيد-19 بشكل كبير على اقتصاد دول مجلس التعاون الخليجي في عام 2020 بسبب إجراءات التباعد الاجتماعي، وعمليات الإغلاق الوطنية، وانخفاض أسعار الأسمدة. ترتبط الصناعة الكيميائية في المنطقة ارتباطًا وثيقًا بالنشاط الاقتصادي، والرياح المعاكسة للطلب والعرض، والتقلبات في أسعار المواد الخام، والنمو في صناعات المستخدم النهائي. لقد شهدت الآثار السلبية للوباء والوضع الاقتصادي العام.

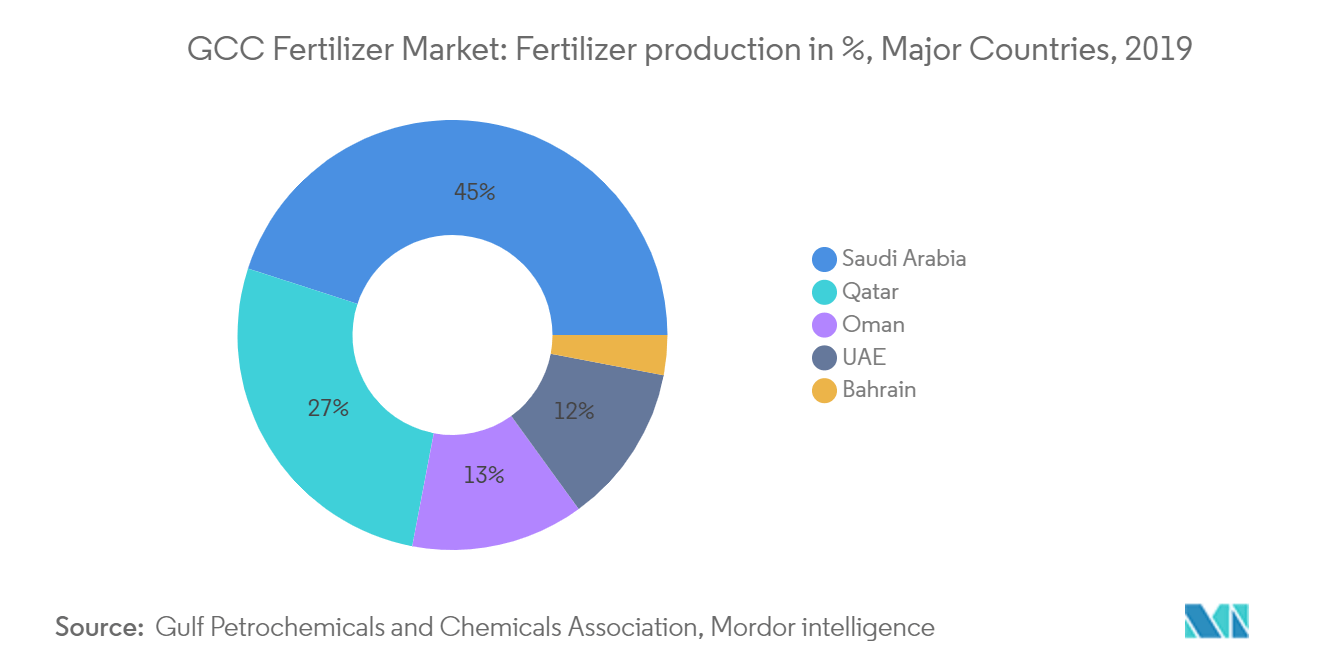

إن الطلب المتزايد على الحبوب الغذائية وتزايد الوعي بين المجتمعات الزراعية حول استخدام الأسمدة لزيادة الإنتاجية يقودان سوق الأسمدة. ويؤدي الطلب المتزايد على الأسمدة من الدول الأخرى إلى زيادة الإنتاج في دول مجلس التعاون الخليجي. وساهمت السعودية بنسبة 49% من إجمالي إنتاج الأسمدة لدول مجلس التعاون الخليجي في عام 2019.

يحتل قطاع الأسمدة النيتروجينية جزءًا أكبر من السوق. ومع ذلك، فإن استخدام الأسمدة البوتاسية ينمو بسرعة، لأنه قد يعزز قدرة النباتات على تحمل الإجهاد اللاأحيائي، وخاصة نقص المياه، مما قد يقلل بشكل كبير من إنتاجية المحاصيل.

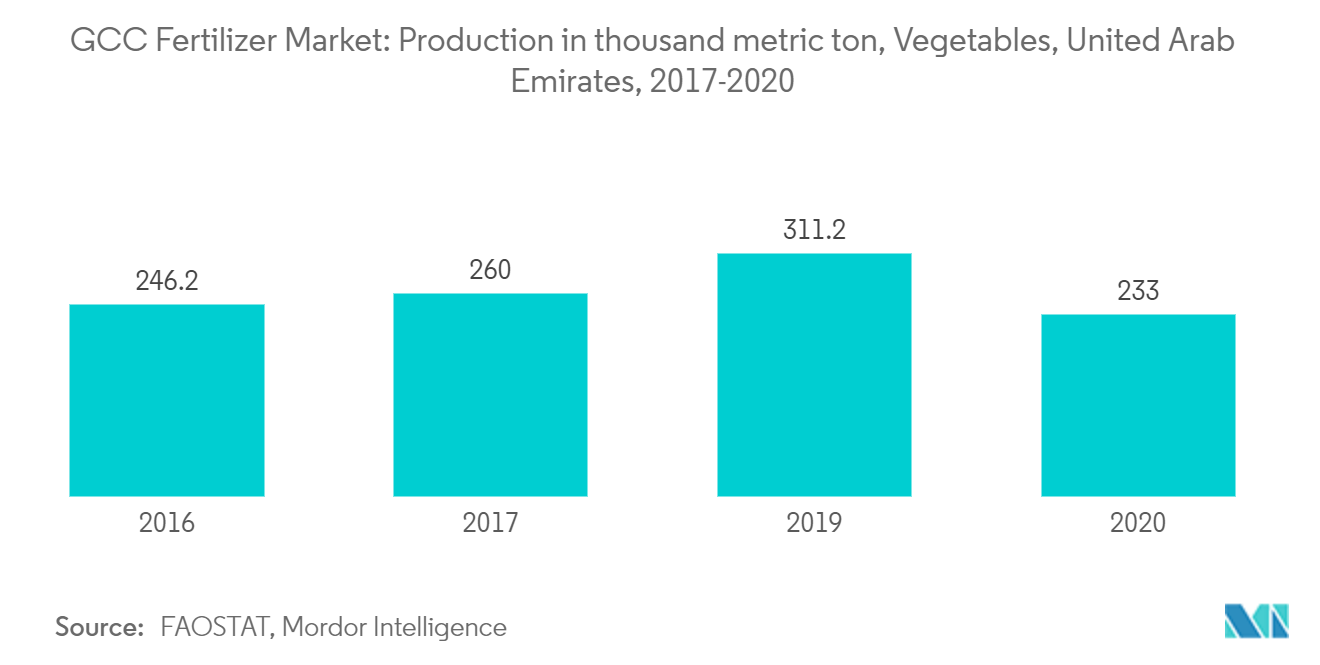

يتزايد إنتاج الفواكه والخضروات في المنطقة حيث تركز الحكومات في دول مجلس التعاون الخليجي على تحقيق الاكتفاء الذاتي. علاوة على ذلك، ركزت جائحة كوفيد-19 على تطوير مصادر الغذاء المحلية. وبحسب منظمة الأغذية والزراعة، بلغ إنتاج الفواكه والخضروات الأولية في عام 2020 2,913.9 ألف طن متري و1,052.1 ألف طن متري في المملكة العربية السعودية.

اتجاهات سوق الأسمدة في دول مجلس التعاون الخليجي

التوسع في إنتاج المحاصيل وسط زيادة الطلب على الحبوب الغذائية

ومن العوامل الرئيسية التي تساعد على نمو سوق الأسمدة زيادة الطلب على الحبوب الغذائية وتزايد الوعي بين المجتمعات الزراعية حول استخدام الأسمدة لتعزيز الإنتاجية سنويا، بمعدل نمو قدره 10.3%. إن الكثافة السكانية العالية التي تؤدي إلى ندرة الغذاء هي التي تدفع نمو السوق. كما أن الطلب المرتفع على الأسمدة من الهند والبرازيل يحفز نمو صناعة الأسمدة في منطقة دول مجلس التعاون الخليجي.

وتقوم المملكة العربية السعودية حاليًا بتصدير القمح والتمور والفواكه والخضروات والزهور إلى السوق العالمية. التمور التي كانت ذات يوم غذاءً أساسيًا في النظام الغذائي السعودي، أصبحت الآن تُزرع بشكل أساسي من أجل المساعدات الإنسانية العالمية. وتؤدي مثل هذه المبادرات إلى زيادة استخدام الأسمدة في إنتاج المحاصيل. علاوة على ذلك، قامت الحكومة السعودية بتحسين قطاعها الزراعي كجزء من رؤية 2030. ومن الأولويات القصوى للمملكة زيادة الكفاءة في استخدام الموارد الطبيعية المحدودة أثناء تطوير المناطق الريفية.

قد يؤدي تكثيف الزراعة الحديث في البلاد إلى زيادة الأنشطة الزراعية المستمرة والتسميد بسبب الري المستمر. على سبيل المثال، وفقًا لبيانات البنك الدولي، ارتفع استهلاك الأسمدة في دولة الإمارات العربية المتحدة من 708.5 كجم لكل هكتار من الأراضي الصالحة للزراعة في عام 2017 إلى 745.35 كجم لكل هكتار من الأراضي الصالحة للزراعة في عام 2018. وبالتالي، فإن استخدام الأسمدة والطلب عليها في السوق المحلية يتأثران. ومن المتوقع أن يرتفع تدريجيا.

المملكة العربية السعودية هي أكبر منتج للأسمدة

تعد المملكة العربية السعودية وقطر مركزين رئيسيين لإنتاج الأمونيا واليوريا في المنطقة، حيث يتوفر إنتاج DAP حاليًا في المملكة العربية السعودية فقط.

ومن المتوقع أن تستحوذ المملكة على 40% من حصة إنتاج الأمونيا في دول مجلس التعاون الخليجي و25% من إنتاج اليوريا في دول مجلس التعاون بحلول عام 2024، في حين قد تستحوذ قطر على 24% و34% على التوالي. وكانت الأسمدة في السابق هي منتجات التصدير الرئيسية من دول مجلس التعاون الخليجي إلى الصين. ولكن مع تركيز الصين بشكل متزايد على تلبية احتياجاتها من الأسمدة، اختفى هذا الهيكل التجاري تقريبا.

ونتيجة لذلك، أصبحت الهند أكبر سوق لتصدير الأسمدة لدول مجلس التعاون الخليجي في عام 2018، حيث استحوذت على 27.9% من إجمالي الصادرات، تليها الولايات المتحدة والبرازيل وتايلاند وأستراليا وجنوب أفريقيا. تشهد صناعة الأسمدة في دول مجلس التعاون الخليجي تطوراً مستمراً في النمو، حيث يغتنم المنتجون الإقليميون فرص نمو جديدة داخل المنطقة وخارجها. ولا تزال الصناعة تسير على مسار نمو إيجابي مع زيادة الطاقة الإنتاجية ومجموعة المنتجات المتطورة.

نظرة عامة على صناعة الأسمدة في دول مجلس التعاون الخليجي

سوق الأسمدة في دول مجلس التعاون الخليجي مجزأ. بعض اللاعبين الرئيسيين في السوق هم شركة قطر للأسمدة، وشركة الأسمدة العربية السعودية، وشركة الخليج لصناعة البتروكيماويات، وفرتل، ومصنع الإمارات للأسمدة الحيوية. وفي فبراير 2017، وقعت شركة JGC Gulf International اليابانية اتفاقية مع شركة الخليج لصناعة البتروكيماويات لإنتاج اليوريا فورمالدهايد بقيمة 8.8 مليون دولار أمريكي.

قادة سوق الأسمدة في دول مجلس التعاون الخليجي

-

Qatar Fertilizer Company

-

Saudi Arabian Fertilizer Company

-

Gulf Petrochemical Industries Company

-

Emirates Bio Fertilizer Factory

-

Fertil

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسمدة في دول مجلس التعاون الخليجي

في يناير 2022، استحوذت شركة (سابك) للمغذيات الزراعية على مجموعة ETC (ETG)، بحصة قدرها 49% في شركة ETG Inputs Holdco Limited، مقابل قيمة صفقة تبلغ 320 مليون دولار أمريكي. وتأتي هذه الاتفاقية في إطار استراتيجية شركة (سابك) للمغذيات الزراعية لتكامل سلسلة القيمة وتوزيع أسواق المغذيات الزراعية.

في أكتوبر 2021، قامت شركة JAS Global Industries بتوسيع تواجدها في المملكة العربية السعودية من خلال افتتاح منشأة تصنيع جديدة في الرياض. يتيح هذا الاستثمار الاستراتيجي لشركة JAS توسيع تواجدها وتعزيز خدماتها في المملكة العربية السعودية.

وفي عام 2020، في دولة الإمارات العربية المتحدة، شكلت شركة Fertil مشروعًا مشتركًا مع منتجي شركة OCI في مصر والجزائر، مما يجعلها أكبر شركة للأسمدة المعتمدة على النيتروجين في الشرق الأوسط وشمال إفريقيا.

في عام 2020، تم تأسيس الشركة العمانية الهندية للأسمدة ش.م.ع.م (OMIFCO)، بمبادرة من حكومتي سلطنة عمان والهند، من أجل بناء وامتلاك وتشغيل مصنع حديث لتصنيع أسمدة الأمونيا واليوريا على مستوى عالمي في مدينة صور الصناعية في سلطنة عمان.

تقسيم صناعة الأسمدة في دول مجلس التعاون الخليجي

يتضمن نطاق التقرير أيضًا قائمة شاملة من اللاعبين الرئيسيين في السوق، وتحليلاً لمصالحهم الاستراتيجية الحالية، وغيرها من المعلومات الأساسية. يتم تقسيم سوق الأسمدة في دول مجلس التعاون الخليجي حسب نوع المنتج والجغرافيا. يقدم التقرير حجم السوق وتوقعاته من حيث القيمة (مليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| نوع المنتج | نيتروجينية | اليوريا | |

| نترات الأمونيوم الكالسيوم (CAN) | |||

| نترات الأمونيوم | |||

| كبريتات الامونيوم | |||

| الأمونيا | |||

| الأسمدة النيتروجينية الأخرى | |||

| فوسفاتية | فوسفات أحادي الأمونيوم (MAP) | ||

| ثنائي فوسفات الأمونيوم (DAP) | |||

| السوبر فوسفات الثلاثي (TSP) | |||

| الأسمدة الفوسفاتية الأخرى | |||

| بوتاسي | موريات البوتاس (MOP) | ||

| كبريتات البوتاس (SOP) | |||

| الأسمدة المغذية الثانوية | |||

| الأسمدة ذات المغذيات الدقيقة | |||

| طلب | الحبوب والحبوب | ||

| البقوليات والبذور الزيتية | |||

| فواكه وخضراوات | |||

| المحاصيل التجارية | |||

| تطبيقات أخرى | |||

| جغرافية | المملكة العربية السعودية | ||

| دولة قطر | |||

| خاصتي | |||

| الإمارات العربية المتحدة | |||

| بقية دول مجلس التعاون الخليجي | |||

الأسئلة الشائعة حول أبحاث سوق الأسمدة في دول مجلس التعاون الخليجي

ما هو حجم سوق الأسمدة في دول مجلس التعاون الخليجي؟

ومن المتوقع أن يصل حجم سوق الأسمدة في دول مجلس التعاون الخليجي إلى 438.91 مليار دولار أمريكي في عام 2024، وأن ينمو بمعدل نمو سنوي مركب قدره 8.90% ليصل إلى 672.23 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق الأسمدة في دول مجلس التعاون الخليجي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الأسمدة في دول مجلس التعاون الخليجي إلى 438.91 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق الأسمدة في دول مجلس التعاون الخليجي؟

Qatar Fertilizer Company، Saudi Arabian Fertilizer Company، Gulf Petrochemical Industries Company، Emirates Bio Fertilizer Factory، Fertil هي الشركات الكبرى العاملة في سوق الأسمدة في دول مجلس التعاون الخليجي.

ما هي السنوات التي يغطيها سوق الأسمدة في دول مجلس التعاون الخليجي، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الأسمدة في دول مجلس التعاون الخليجي بنحو 403.04 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق الأسمدة في دول مجلس التعاون الخليجي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأسمدة في دول مجلس التعاون الخليجي للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Fertilizers Reports

Popular Agriculture Reports

تقرير صناعة الأسمدة بدول مجلس التعاون الخليجي

إحصائيات لحصة سوق الأسمدة في دول مجلس التعاون الخليجي وحجمها ومعدل نمو الإيرادات لعام 2024، تم إعدادها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل الأسمدة في دول مجلس التعاون الخليجي توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.