تحليل سوق المغذيات في أوروبا

يقدر حجم سوق المغذيات في أوروبا بـ 83.88 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 106.59 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.91٪ خلال الفترة المتوقعة (2024-2029).

في المنطقة الأوروبية، تكتسب المواد الغذائية أهمية كبيرة وتصبح جزءًا من النظام الغذائي اليومي للمستهلك. أسباب هذا التغيير هي زيادة انتشار الأمراض المرتبطة بنمط الحياة والأشخاص الذين يتخذون تدابير الرعاية الصحية الوقائية. مع زيادة متوسط العمر المتوقع والزيادة اللاحقة في الأمراض المرتبطة بنمط الحياة، ظهرت المغذيات كضرورة للمستهلكين، خاصة في الأسواق المتقدمة، مثل المنطقة الأوروبية. تعتبر الأغذية الوظيفية أكبر فئة مساهمة في السوق، تليها المشروبات الوظيفية والمكملات الغذائية. المشروبات الوظيفية هي القطاع الأسرع نموًا، وتتمتع الأسواق النامية بإمكانات نمو لهذه المشروبات.

علاوة على ذلك، وبسبب ارتفاع عدد كبار السن، تتزايد أمراض مثل السمنة والأمراض المرتبطة بالقلب والتهاب المفاصل وغيرها الكثير. وفقًا لبيانات البنك الدولي لعام 2021، فإن حوالي 21.13% من السكان في أوروبا تزيد أعمارهم عن 65 عامًا. ولهذا السبب، تتزايد متطلبات المنطقة من المغذيات والأغذية الوظيفية. كما أن الحاجة إلى مكملات البروبيوتيك تزداد بسبب المشاكل المتزايدة المتعلقة بالهضم والسمنة وغيرها. في أكتوبر 2022، قامت OptiBiotix Health Plc (OptiBiotix)، وهي شركة رائدة عالميًا في السوق في حلول تعديل الميكروبيوم، OptiXOS، وهو مادة أولية حيوية جديدة للزيلو-أوليغوساكاريد للسوق الأوروبية والإفريقية. يدعي المنتج أنه يزيد من ميكروبات صحة الأمعاء الإيجابية بجرعات نشطة منخفضة.

اتجاهات سوق المغذيات في أوروبا

ألمانيا تهيمن على السوق

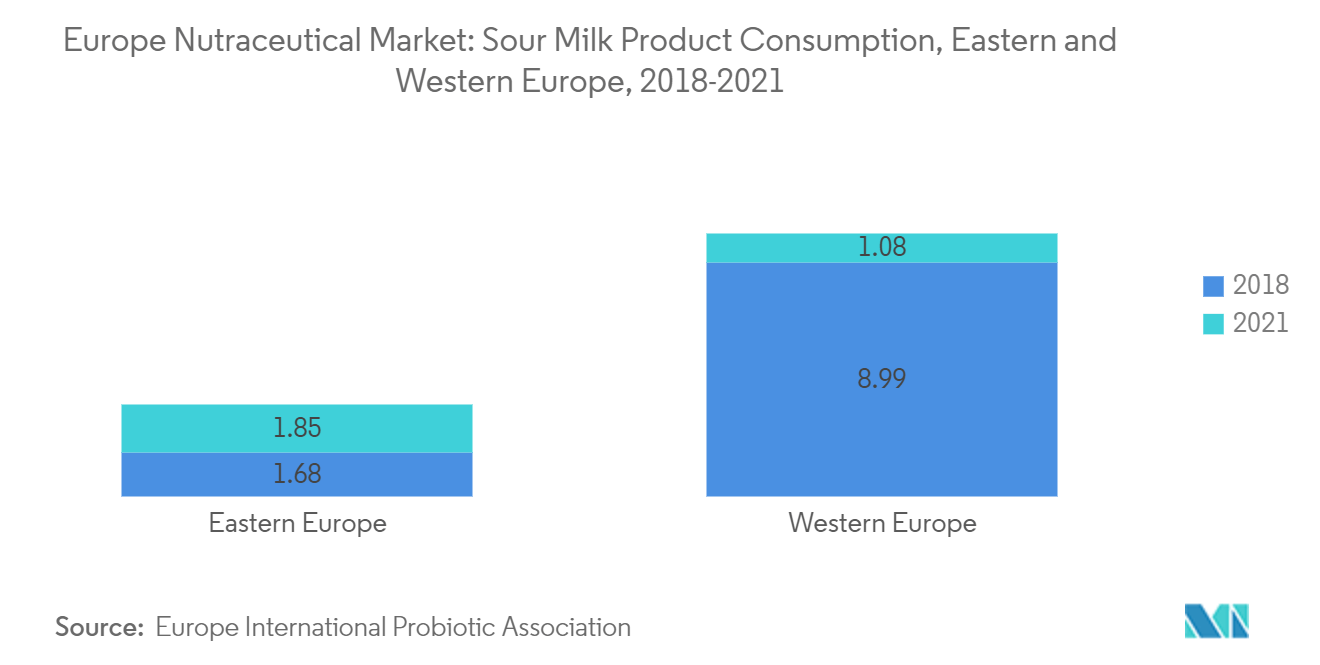

وتمتلك ألمانيا حصة سوقية بارزة، تليها المملكة المتحدة وفرنسا. الفئة الأكثر شيوعًا التي تحتوي على نسبة عالية من البروتين هي حبوب الإفطار. يوجد في ألمانيا حوالي 108 مليون مستهلك، مما يجعلها أكبر سوق لبيع المواد الغذائية والمشروبات بالتجزئة في أوروبا. يميل المستهلكون في ألمانيا إلى الشراء بشكل أقل وأقل. ومع ذلك، فهم يطالبون بمنتجات عالية الجودة، بما في ذلك المنتجات العضوية ومنتجات الصحة والعافية. زاد الطلب في البلاد على المشروبات والأطعمة الوظيفية في السنوات القليلة الماضية. ونتيجة لذلك، يطلق العديد من اللاعبين منتجات جديدة مثل الزبادي الذي يحتوي على البروبيوتيك ومنتجات الحليب الحامض في ألمانيا. وفقًا لبيانات جمعية البروبيوتيك الدولية الأوروبية لعام 2021، يتم استهلاك 74% من منتجات الحليب الزبادي في أوروبا. على سبيل المثال، في أبريل 2021، أطلقت شركة PepsiCo مشروبًا جديدًا، Rockstar Energy + Hemp، باستخدام مستخلص بذور القنب جنبًا إلى جنب مع الجينسنغ والجوارانا وفيتامينات ب والكافيين والسكر والتورين. يتوفر خط الإنتاج الجديد في ثلاثة أصناف - Original، Tropical Burst، وPrickly Cactus. يستفيد سوق المواد الغذائية في ألمانيا من الاقتصاد القوي وانخفاض معدل البطالة.

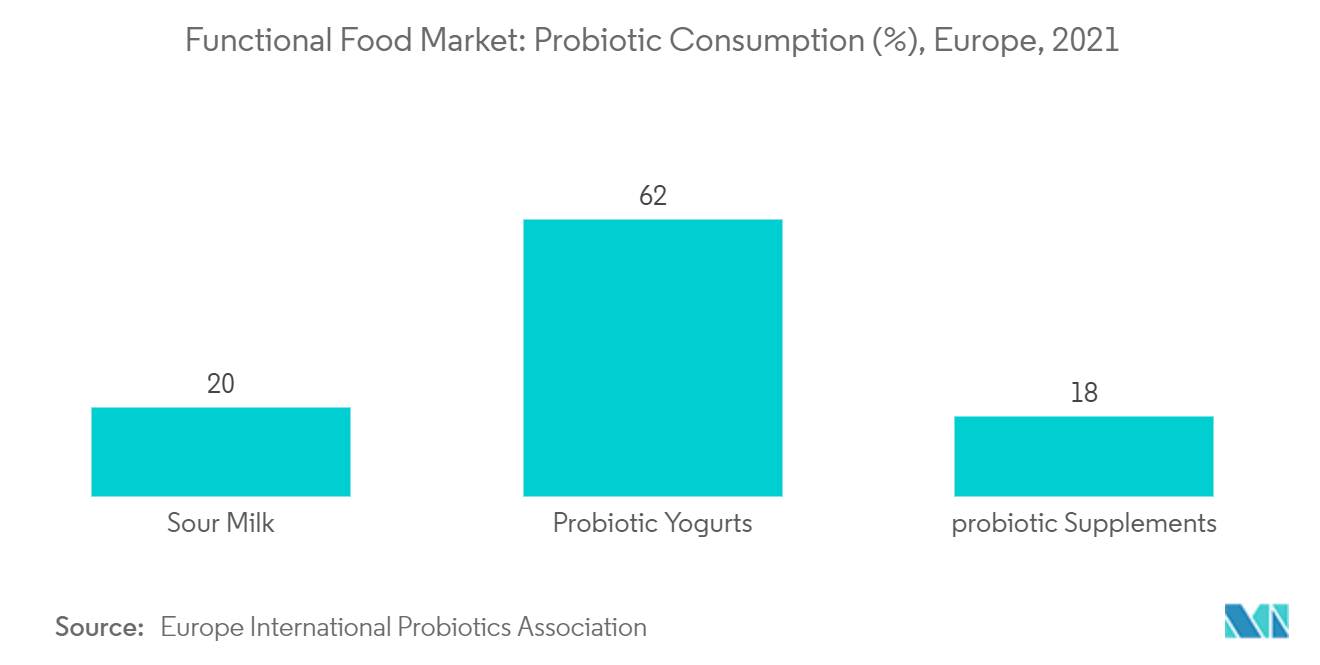

زيادة الطلب على الأطعمة الوظيفية والصحية

إن العدد المتزايد من المستهلكين المهتمين بالصحة وطلبهم على المنتجات التي تحتوي على مكونات صحية يغذي السوق الأوروبية. ونظرًا لسهولة دمج المكونات الغذائية، يتزايد الطلب على المنتجات النهائية الوظيفية مثل منتجات الألبان والمخابز والحلويات والوجبات الخفيفة والحبوب والدهون والزيوت واللحوم. يشمل التحصين الشعبي الفيتامينات والمعادن والألياف والبروتين. يتزايد أيضًا الطلب على أغذية البروبيوتيك مثل الزبادي والمكملات الغذائية وغيرها من الأطعمة التي تحتوي على البروبيوتيك في المنطقة بسبب فوائدها مثل وظائف الأمعاء وتعزيز المناعة. أطلق اللاعبون في السوق منتجات بروبيوتيك جديدة ومبتكرة لجذب المستهلكين من جميع الفئات العمرية. على سبيل المثال، في يوليو 2022، أطلقت BioGaia منتجًا جديدًا BioGaia Pharax، وهو منتج بروبيوتيك لدعم صحة الجهاز التنفسي للأطفال، في سوق المملكة المتحدة. يتم تقديم المنتجات المدعمة بأحجام مناسبة للخدمة الفردية. وقد أدى هذا إلى خلق الطلب على مطاعم الوجبات الخفيفة الوظيفية. على سبيل المثال، في يوليو 2021، قامت شركة Kellogg's بتوسيع عروضها من المكسرات المقرمشة من خلال تقديم مجموعة جديدة من ألواح زبدة الجوز، المتوفرة في نوعين مختلفين، الكاكاو والبندق واللوز. المجموعة الجديدة من القضبان خالية من الغلوتين ولا تحتوي على زيت النخيل أو الألوان الاصطناعية أو المواد الحافظة.

نظرة عامة على صناعة المواد الغذائية في أوروبا

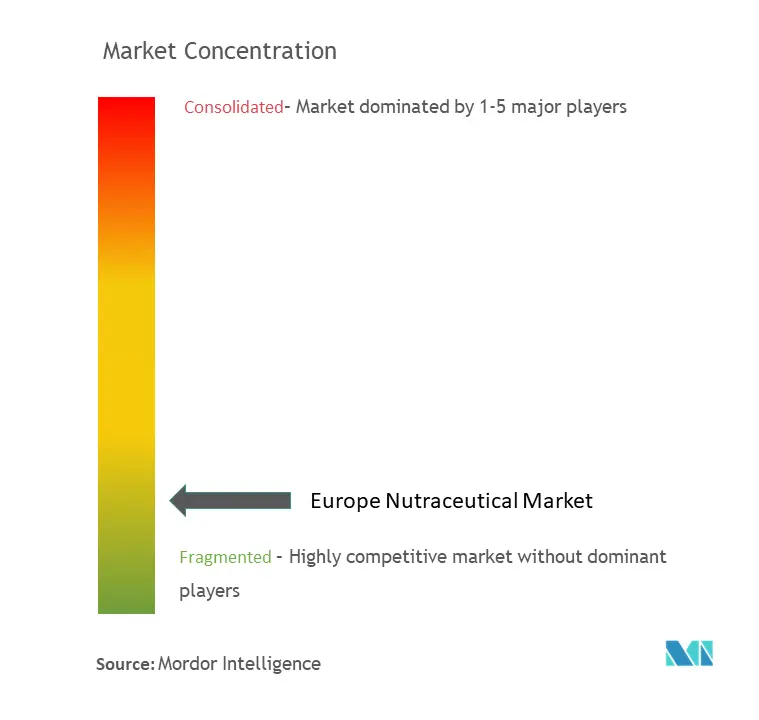

يتميز سوق المغذيات في أوروبا بقدرة تنافسية عالية، مع وجود العديد من اللاعبين الدوليين والمحليين. ومن بين اللاعبين الرئيسيين في السوق شركة Nestle SA، وشركة Kelloggs، وشركة Amway Corporation، وشركة Herbalife Nutrition Ltd، وشركة Coca-Cola. تركز صناعة المواد الغذائية الأوروبية على الابتكار وتطوير المنتجات الجديدة، مما أدى إلى زيادة نفقات البحث والتطوير. ومع ذلك، فقد برزت أوروبا وألمانيا وهولندا والسويد كمراكز رئيسية للابتكار في مجال التغذية، وقد اجتذبت بالفعل العديد من الشركات الكبرى. بعد النظر في الفرص المتزايدة في السوق، تتطلع العديد من الشركات إلى دخول السوق. من المرجح أن تساعد عمليات الإطلاق الجديدة التي تتوافق مع اتجاهات المستهلك في القطاعات المستهدفة الشركات على وضع نفسها بشكل أفضل في السوق.

قادة سوق المغذيات في أوروبا

-

Amway

-

The Coca-Cola Company

-

The Kellogg's Company

-

Nestlé S.A.

-

Herbalife Nutrition U.S.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المغذيات في أوروبا

- أبريل 2022 دخلت Bioiberica، وهي شركة عالمية لعلوم الحياة مقرها في إسبانيا، في شراكة مع شركة Apsen متعددة الجنسيات المتخصصة في مجال الصحة والأدوية لتطوير منتجات تنقل مبتكرة للسوق البرازيلية. يجمع Motilex HA من Apsen بين اثنين من المكونات الصحية الرائدة للمفاصل من Bioiberica، وهما الكولاجين b-2 الأصلي من النوع II وMobile.

- في يناير 2022، قامت شركة DFE Pharma، وهي شركة ألمانية، بتوسيع عروضها من السواغات الغذائية من خلال إطلاق مجموعة نشا Nutrofeli، التي تشمل Nutrofeli ST100 (النشا الأصلي)، وNutrofeli ST200 (النشا المجيلتن جزئيًا) وNutrofeli ST300 (النشا المجيلتن بالكامل).

- في أكتوبر 2021، أطلقت Nexira Heptura، وهو مكون جديد لحماية الكبد وإزالة السموم. Heptura هو مزيج عضوي من الخلود والقرنفل من الأراضي الصخرية والمشمسة في جزر كورسيكا في فرنسا. يمكن أن يساعد التخلص من السموم في الحفاظ على الطاقة والحيوية وتقوية جهاز المناعة.

تجزئة صناعة المغذيات في أوروبا

المنتجات الغذائية هي مواد لها فوائد فسيولوجية، تحمي من الأمراض المزمنة، تحسن الصحة، تؤخر الشيخوخة، وتزيد من متوسط العمر المتوقع. يتم تقسيم سوق المغذيات الأوروبية حسب نوع المنتج إلى أغذية وظيفية ومشروبات وظيفية ومكملات غذائية. حسب قناة التوزيع، يتم تقسيم السوق إلى محلات السوبر ماركت/هايبر ماركت، والمتاجر الصغيرة، والمتاجر المتخصصة، ومتاجر البيع بالتجزئة عبر الإنترنت، وقنوات التوزيع الأخرى. بناءً على الجغرافيا، يتم تقسيم السوق إلى المملكة المتحدة وألمانيا وفرنسا وإسبانيا وإيطاليا وروسيا وبقية أوروبا. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بمليون دولار أمريكي).

| نوع المنتج | الأغذية الوظيفية |

| المشروبات الوظيفية | |

| مكمل غذائي | |

| قناة توزيع | سوبر ماركت/هايبر ماركت |

| المتاجر | |

| المتاجر المتخصصة | |

| متاجر البيع بالتجزئة على الإنترنت | |

| قنوات التوزيع الأخرى | |

| دولة | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| إيطاليا | |

| روسيا | |

| بقية أوروبا |

الأسئلة الشائعة حول أبحاث سوق المغذيات في أوروبا

ما هو حجم سوق المغذيات في أوروبا؟

من المتوقع أن يصل حجم سوق المواد الغذائية في أوروبا إلى 83.88 مليار دولار أمريكي في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 4.91٪ ليصل إلى 106.59 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق المغذيات في أوروبا؟

في عام 2024، من المتوقع أن يصل حجم سوق المواد الغذائية في أوروبا إلى 83.88 مليار دولار أمريكي.

من هم الباعة الرئيسيون في نطاق سوق المكملات الغذائية في أوروبا؟

Amway، The Coca-Cola Company، The Kellogg's Company، Nestlé S.A.، Herbalife Nutrition U.S. هي الشركات الكبرى العاملة في سوق المغذيات في أوروبا.

ما هي السنوات التي يغطيها سوق المكملات الغذائية في أوروبا وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق المواد الغذائية في أوروبا بنحو 79.95 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق المكملات الغذائية في أوروبا للسنوات 2018 و 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المواد الغذائية في أوروبا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Food Supplements Reports

Popular Food & Beverage Reports

المغذيات في تقرير صناعة أوروبا

إحصائيات حصة سوق المغذيات في أوروبا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المغذيات في أوروبا توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.