تحليل سوق أنظمة بطاريات المركبات الكهربائية في أوروبا

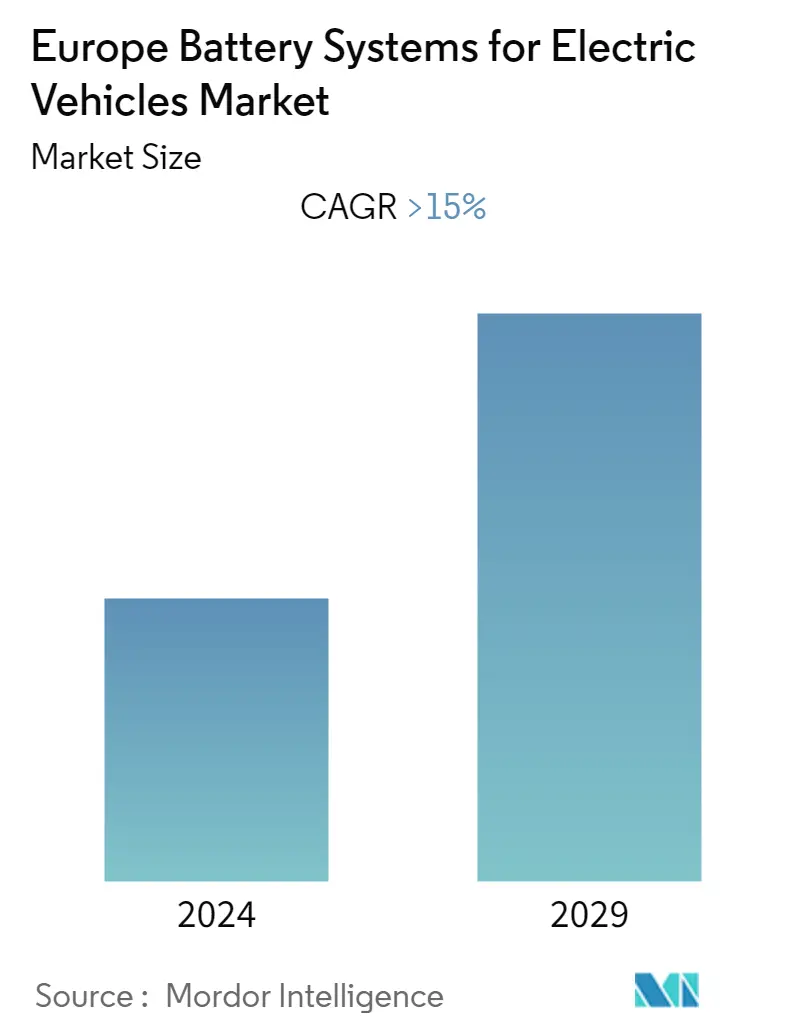

بلغت قيمة سوق أنظمة البطاريات الأوروبية 10.11 مليار دولار أمريكي في عام 2021 ومن المتوقع أن تصل إلى 23.12 مليار دولار أمريكي بحلول عام 2027، مسجلاً معدل نمو سنوي مركب قدره 15.01٪ خلال الفترة المتوقعة 2022-2027.

كان لـCOVID-19 تأثير سلبي للغاية على سوق أنظمة البطاريات في أوروبا بسبب عمليات إغلاق التصنيع وعمليات الإغلاق والقيود التجارية. علاوة على ذلك، فإن انخفاض إنتاج السيارات، وانخفاض مبيعات السيارات بسبب قيود السفر، ونقص العمالة أثر سلبًا على السوق. نظرًا لأن شركات تصنيع السيارات استأنفت عملياتها بسبب الارتفاع المطرد في مبيعات السيارات في البلدان التي لديها عدد محدود من حالات الإصابة بفيروس كورونا، فمن المرجح أن يتعافى السوق خلال السوق المتوقعة.

علاوة على ذلك، تقوم الشركات المصنعة بتنفيذ خطط طوارئ للتخفيف من حالات عدم اليقين في الأعمال المستقبلية للحفاظ على الاستمرارية مع العملاء في القطاعات الحيوية لصناعة السيارات. على سبيل المثال، شهدت أوروبا في عام 2021 مبيعات بلغت 2.27 مليون سيارة كهربائية، ارتفاعًا من 1.36 مليون في عام 2020، مسجلة نموًا بنسبة 66.91% على أساس سنوي.

على المدى الطويل، فإن زيادة الاستثمارات في البحث والتطوير من قبل اللاعبين الرئيسيين في الصناعة، وإنشاء مصانع جديدة لتصنيع البطاريات، وارتفاع مبيعات السيارات الكهربائية والهجينة، فضلاً عن الحوافز القوية من الحكومة لتشجيع التنقل بالكهرباء، تعمل على خلق الطلب في قطاعي السيارات والنقل. الصناعة مع زيادة في مبيعات أنظمة البطاريات للمركبات الكهربائية. تعد التكلفة العالية للمركبات الكهربائية التي تعمل بالبطارية والاستثمارات الضخمة اللازمة لإنشاء مصانع عملاقة للبطاريات من بين أهم هذه العوامل.

يقوم اللاعبون الرئيسيون في السوق بتوسيع طاقتهم الإنتاجية لتلبية الطلب المتزايد على أنظمة البطاريات. على سبيل المثال، أعلنت مجموعة BMW في مايو 2022 عن بدء إنتاج خلايا البطاريات في مصنع بارسدورف في ألمانيا، بحلول أواخر عام 2022. وفي يوليو 2022، قالت شركة Daimler SE إنها ستنشئ ثمانية مصانع جديدة لتصنيع البطاريات في العالم، بما في ذلك أربعة في أوروبا كجزء من خطتها التي تبلغ قيمتها 47 مليار دولار أمريكي للتحول بالكامل إلى الكهرباء بحلول عام 2030.

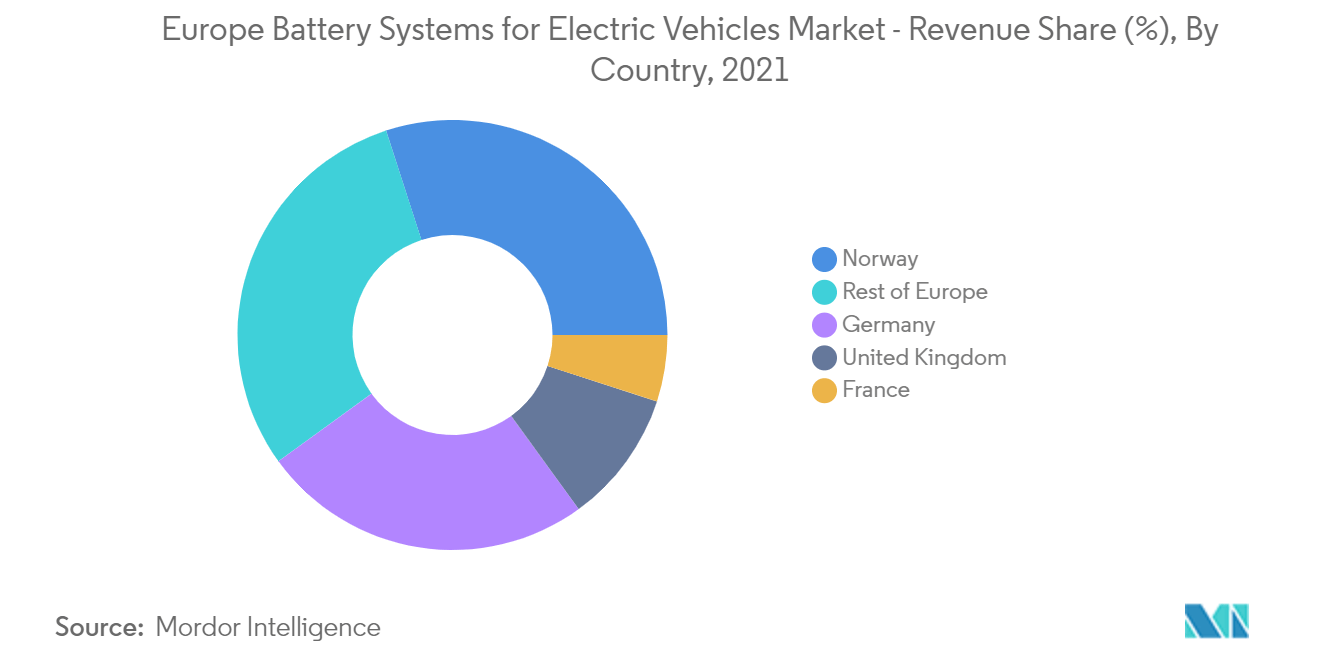

تعد ألمانيا والسويد ثاني أكبر سوقين لأنظمة البطاريات للسيارات الكهربائية بسبب الارتفاع السريع في مبيعات السيارات الكهربائية والاستثمارات الكبيرة من قبل الشركات المصنعة للبطاريات لإنشاء مصانع عملاقة للبطاريات في هذه البلدان. تعد النرويج أكبر سوق من حيث القيمة لأن 86٪ من السيارات الجديدة المباعة في النرويج في عام 2021 كانت عبارة عن سيارات كهربائية تعمل بالبطارية. ومن المتوقع أيضًا أن تدعم الحوافز الحكومية للسيارات الكهربائية نمو السوق.

اتجاهات سوق أنظمة بطاريات السيارات الكهربائية في أوروبا

الطلب على المركبات الكهربائية ستؤدي المركبات إلى زيادة الطلب في المنطقة

يتوسع سوق السيارات الكهربائية في أوروبا بسرعة في المبيعات حيث يبحث المستهلكون عن سيارات صديقة للبيئة توفر تكاليف تشغيل منخفضة للغاية. على سبيل المثال، شهدت أوروبا 2.27 مليون مبيعات من السيارات الكهربائية في عام 2021 ارتفاعًا من 1.36 مليون في عام 2020، مسجلة نموًا بنسبة 66.91% على أساس سنوي. كان هذا التحول المحتمل في تفضيلات المستهلك مدفوعًا بالمعايير الصارمة لانبعاثات السيارات، والحوافز الحكومية لتعزيز التنقل الكهربائي، والمستويات العالية جدًا من الوعي البيئي بين مشتري السيارات في أسواق مثل الدول الاسكندنافية وألمانيا وهولندا وفرنسا والمملكة المتحدة، مسؤولاً عن هذا الارتفاع الهائل في شعبية السيارات الكهربائية.

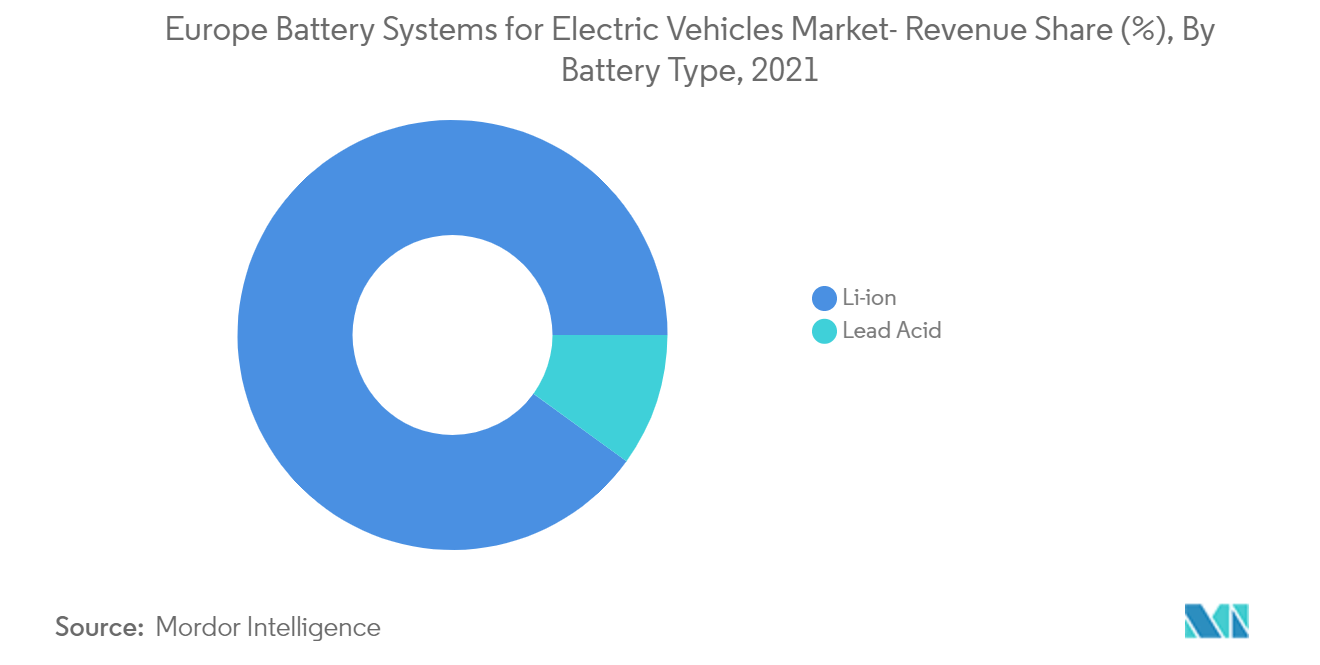

من المرجح أن تهيمن بطارية Li-ion على السوق خلال الفترة المتوقعة. تعد بطاريات Li-ion أكثر صداقة للبيئة وتدوم لفترة أطول وتوفر نطاق قيادة جيد للمركبات الكهربائية مقارنة ببطاريات الرصاص الحمضية. على سبيل المثال، 90% من السيارات الكهربائية التي تعمل بالبطاريات والتي تم بيعها في أوروبا في عام 2021 كانت مدعومة ببطاريات Li-ion. وبالتالي، فإن الابتكارات الجديدة في مجال السيارات الكهربائية، واعتماد معايير صارمة لانبعاثات السيارات ومعايير كفاءة استهلاك الوقود، والحوافز الحكومية لمبيعات السيارات الكهربائية وإنشاء العديد من المصانع العملاقة الجديدة في المنطقة، من المتوقع أن ينمو سوق أنظمة بطاريات السيارات الكهربائية خلال التوقعات. فترة. على سبيل المثال،.

- في سبتمبر 2022، أعلنت شركة تصنيع البطاريات الصينية SVOLT عن إعداد مصنعها الثاني للبطاريات في أوروبا في براندنبورغ بألمانيا بقدرة سنوية تبلغ 16 جيجاوات في الساعة. ومن المتوقع أن يتم تشغيل جيجافيوري بحلول أوائل عام 2025.

- في مارس 2022، وافقت المفوضية الأوروبية على مساعدة بقيمة 230 مليون دولار أمريكي لبناء مصنع لبطاريات السيارات الكهربائية لشركة SK Innovation في منطقة Kozep-Duantul في المجر. ستبلغ قدرة المحطة السنوية 30 جيجاوات في الساعة وستستثمر شركة SK Innovation 1.6 مليار دولار أمريكي في المحطة.

ومن المتوقع أن تهيمن ألمانيا على السوق خلال فترة التوقعات

من المتوقع أن يحتفظ قطاع ألمانيا من السوق الذي تمت دراسته بحصة كبيرة في السوق خلال الفترة المتوقعة. قامت العديد من شركات السيارات الألمانية باستثمارات ضخمة في تكنولوجيا السيارات الكهربائية، والتي تشمل البطاريات والمكونات ذات الصلة والتي من المتوقع أن تقود سوق نظام إدارة بطاريات السيارات الكهربائية في البلاد خلال الفترة المتوقعة.

تعد ألمانيا والسويد أيضًا من الأسواق الرئيسية لأنظمة بطاريات السيارات الكهربائية نظرًا للحوافز الحكومية القوية المقدمة لشراء السيارات الكهربائية، والاستثمارات الكبيرة في تصنيع البطاريات ووجود الشركات الناشئة التي تدخل سوق أنظمة بطاريات السيارات الكهربائية. وبالتالي، مع قيام الشركات باستثمارات جديدة في هذا القطاع،

من المتوقع أن ينمو سوق أنظمة البطاريات للسيارات الكهربائية خلال الفترة المتوقعة للسوق. على سبيل المثال،.

- في مايو 2022، جمعت شركة Morrow Batteries النرويجية الناشئة 100 مليون يورو من ABB وSiemens لبدء الإنتاج المحلي لبطاريات السيارات الكهربائية في النرويج بحلول العام المقبل.

- وفي فبراير 2022، أعلنت شركة Freyr Battery عن إنشاء مصنع لتصنيع البطاريات الكهربائية بقدرة إنتاجية سنوية تبلغ 25 جيجاوات في الساعة، والذي سيتم تشغيله في عام 2023.

نظرة عامة على صناعة أنظمة بطاريات السيارات الكهربائية في أوروبا

تم توحيد أنظمة البطاريات الأوروبية للسيارات الكهربائية بشكل معتدل. يتميز السوق بوجود لاعبين كبار حصلوا على عقود توريد طويلة الأجل مع كبار مصنعي المعدات الأصلية للسيارات بالإضافة إلى بعض الشركات الناشئة التي حصلت على تمويل جديد لإنشاء مصانع تصنيع البطاريات. ويشارك هؤلاء اللاعبون أيضًا في مشاريع مشتركة وعمليات دمج واستحواذ وإطلاق منتجات جديدة وتطوير المنتجات لتوسيع محافظ علاماتهم التجارية وتعزيز مواقعهم في السوق.

بعض اللاعبين الرئيسيين الذين يهيمنون على السوق الأوروبية هم LG Energy Solution وSamsung SDI وCATL وPanasonic Corp. وNorthvolt AB. يقوم اللاعبون الرئيسيون بتوسيع طاقتهم الإنتاجية وإبرام عقود طويلة الأجل مع الشركات المصنعة للمركبات الكهربائية لتأمين مكانتهم في السوق والبقاء في صدارة منحنى السوق. على سبيل المثال،.

- في مارس 2022، أعلنت شركة خلايا السيارات (ACC) المشتركة بين Stellantis NV وLG Energy Solutions عن تحويل مصنع Stellantis الحالي في تيرمولي بإيطاليا إلى مصنع عملاق للبطاريات يبلغ إنتاجه السنوي 120 جيجاوات في الساعة بحلول عام 2030.

- في مارس 2022، أعلنت شركة تصنيع البطاريات السويدية Northvolt AB عن مصنع جيجا جديد في شليسفيغ هولشتاين في ألمانيا بإنتاج سنوي يبلغ 60 جيجاوات في الساعة. سيتم تشغيل Gigafactory بحلول عام 2025.

رواد سوق أنظمة بطاريات السيارات الكهربائية في أوروبا

LG Energy Solution

Samsung SDI Europe GmbH

Panasonic Industry Europe Gmbh

Northvolt AB

Contemporary Amperex Technology Ltd. (CATL)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أنظمة بطاريات السيارات الكهربائية في أوروبا

- في أغسطس 2022، أعلنت CATL (شركة Contemporary Amperex Technology Ltd.) عن إنشاء مصنعها الضخم الأوروبي الثاني في ديبريسين، المجر باستثمار قدره 7.34 مليار دولار أمريكي وإنتاج سنوي قدره 100 جيجاوات في الساعة. ومن المتوقع أن يبدأ المصنع عملياته بحلول منتصف العام المقبل وسيقوم بتوريد الخلايا والوحدات إلى شركات تصنيع السيارات الأوروبية الرائدة مثل Daimler SE وStellantis NV ومجموعة BMW. يعد Gigafactory ثاني منشأة تصنيع تابعة لشركة CATL في أوروبا.

- في يوليو 2022، أعلنت شركة Samsung SDI عن إنشاء أول مركز للبحث والتطوير لها في أوروبا في ميونيخ، ألمانيا. وسيعمل مركز البحث والتطوير مع الجامعات المحلية والشركات الناشئة التي تعمل على تقنيات الجيل التالي من البطاريات.

- في يوليو 2022، حصلت شركة SK On التابعة لشركة SK Innovation على تمويل بقيمة 2 مليار دولار أمريكي من شركة Euler Hermes، وهي مؤسسة تأمين الائتمان التجاري في ألمانيا، وشركة Korea Trade Insurance Corporation، وبنك التصدير والاستيراد الكوري للاستثمارات في مصنع بطاريات في إيفانسكا، المجر..

- في أغسطس 2022، أعلنت شركة Morrow Batteries النرويجية الناشئة للبطاريات عن مشروع مشترك مع وكالة Siva الحكومية لبناء المرحلة الأولى من مصنعها العملاق في النرويج. ستوفر Siva 67% من الاستثمار المخطط له البالغ 480 مليون كرونة نرويجية للمصنع في أريندال بالنرويج والذي سيبدأ البناء في سبتمبر. سيقوم المصنع بتصنيع خلايا بطاريات مستدامة وفعالة من حيث التكلفة.

تجزئة صناعة أنظمة بطاريات السيارات الكهربائية في أوروبا

بطارية السيارة الكهربائية هي نوع من البطاريات القابلة لإعادة الشحن المستخدمة لتشغيل السيارة الكهربائية. تُستخدم البطاريات لتشغيل جميع أنواع السيارات الكهربائية الثلاثة (بطاريات السيارات الكهربائية، والمركبات الهجينة، والمركبات الهجينة الموصولة بالكهرباء).

تم تقسيم سوق أنظمة البطاريات للسيارات الكهربائية في أوروبا حسب نوع البطارية ونوع السيارة ونوع المكون والبلد. حسب نوع البطارية، يتم تقسيم السوق إلى ليثيوم أيون وحمض الرصاص. حسب نوع السيارة، يتم تقسيم السوق إلى مركبات الركاب والمركبات التجارية.

حسب البلد، يتم تقسيم السوق إلى ألمانيا والمملكة المتحدة والنرويج والسويد وفرنسا وهولندا وبقية أوروبا. تم تحديد حجم السوق وتوقعاته لكل قطاع على أساس القيمة (مليار دولار أمريكي).

| سيارات الركاب |

| المركبات التجارية |

| ليثيوم أيون |

| حمض الرصاص |

| ألمانيا |

| المملكة المتحدة |

| إيطاليا |

| فرنسا |

| إسبانيا |

| بقية أوروبا |

| نوع السيارة | سيارات الركاب |

| المركبات التجارية | |

| نوع البطارية | ليثيوم أيون |

| حمض الرصاص | |

| جغرافية | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| بقية أوروبا |

الأسئلة الشائعة حول أبحاث سوق أنظمة بطاريات السيارات الكهربائية في أوروبا

ما هو حجم سوق أنظمة البطاريات الأوروبية للسيارات الكهربائية الحالي؟

من المتوقع أن يسجل سوق أنظمة البطاريات الأوروبية للمركبات الكهربائية معدل نمو سنوي مركب يزيد عن 15٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في أنظمة البطاريات الأوروبية لسوق المركبات الكهربائية؟

LG Energy Solution، Samsung SDI Europe GmbH، Panasonic Industry Europe Gmbh، Northvolt AB، Contemporary Amperex Technology Ltd. (CATL) هي الشركات الكبرى العاملة في سوق أنظمة البطاريات الأوروبية للمركبات الكهربائية.

ما هي المنطقة الأسرع نموًا في أوروبا لسوق أنظمة البطاريات للمركبات الكهربائية؟

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في أنظمة البطاريات الأوروبية لسوق المركبات الكهربائية؟

في عام 2024، استحوذت أوروبا على أكبر حصة سوقية في سوق أنظمة البطاريات الأوروبية للمركبات الكهربائية.

ما هي السنوات التي تغطيها أنظمة البطاريات الأوروبية لسوق المركبات الكهربائية؟

يغطي التقرير حجم السوق التاريخي لأنظمة بطاريات السيارات الكهربائية في أوروبا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق أنظمة بطاريات السيارات الكهربائية في أوروبا للسنوات 2024 و2025 و2026 و2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير أنظمة البطاريات الأوروبية لصناعة المركبات الكهربائية

إحصائيات الحصة السوقية لأنظمة البطاريات الأوروبية للسيارات الكهربائية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أنظمة البطاريات الأوروبية للمركبات الكهربائية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.