حجم وحصة سوق المنتجات الحيوية المفيدة

تحليل سوق المنتجات الحيوية المفيدة من قبل موردور إنتلجنس

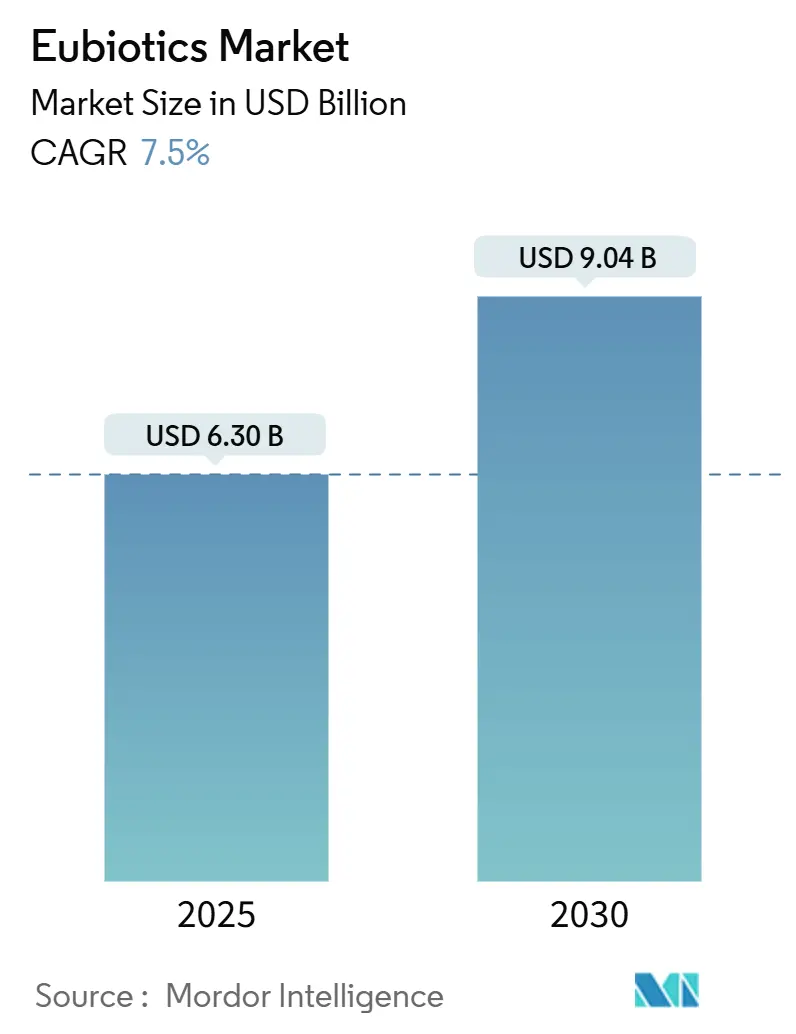

يُقدر حجم سوق المنتجات الحيوية المفيدة بـ 6.30 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 9.04 مليار دولار أمريكي بحلول 2030، بمعدل نمو سنوي مركب قدره 7.50% خلال فترة التوقع (2025-2030). إن تزايد القيود على محفزات النمو المضادة للحيوية، والمكاسب المطردة في إنتاج الاستزراع المائي، وتقنيات التغذية الدقيقة تسرع من اعتماد البروبايوتكس والأحماض العضوية والبريبايوتكس والإضافات النباتية عبر جميع قطاعات الثروة الحيوانية. تُعزز تجار التجزئة الكبار التي تفرض سلاسل توريد خالية من المضادات الحيوية زخم الطلب، بينما تُظهر أنظمة الثروة الحيوانية الرقمية وفورات قابلة للقياس في تكاليف العلف وانخفاض إفراز النيتروجين عند إقترانها ببرامج المنتجات الحيوية المفيدة المستهدفة. تُقوي مرونة سلسلة التوريد ومصادر الاقتصاد الدائري الموضع التنافسي، والتقارب التنظيمي في أمريكا الشمالية وآسيا والمحيط الهادئ يقلل تعقيد الموافقة لإطلاق المنتجات المنسقة عالمياً. يترك التركز المعتدل للسوق مجالاً للمتخصصين الإقليميين الذين يمكنهم تخصيص التركيبات لقواعد المواد الخام المحلية والضغوط البيئية. عبر جميع الاتجاهات، يستمر سوق المنتجات الحيوية المفيدة في التحول من المضادات الحيوية واسعة الطيف نحو حلول صحة الأمعاء المستدامة التي توفر عوائد قابلة للقياس على مستوى المزرعة.

النقاط الرئيسية للتقرير

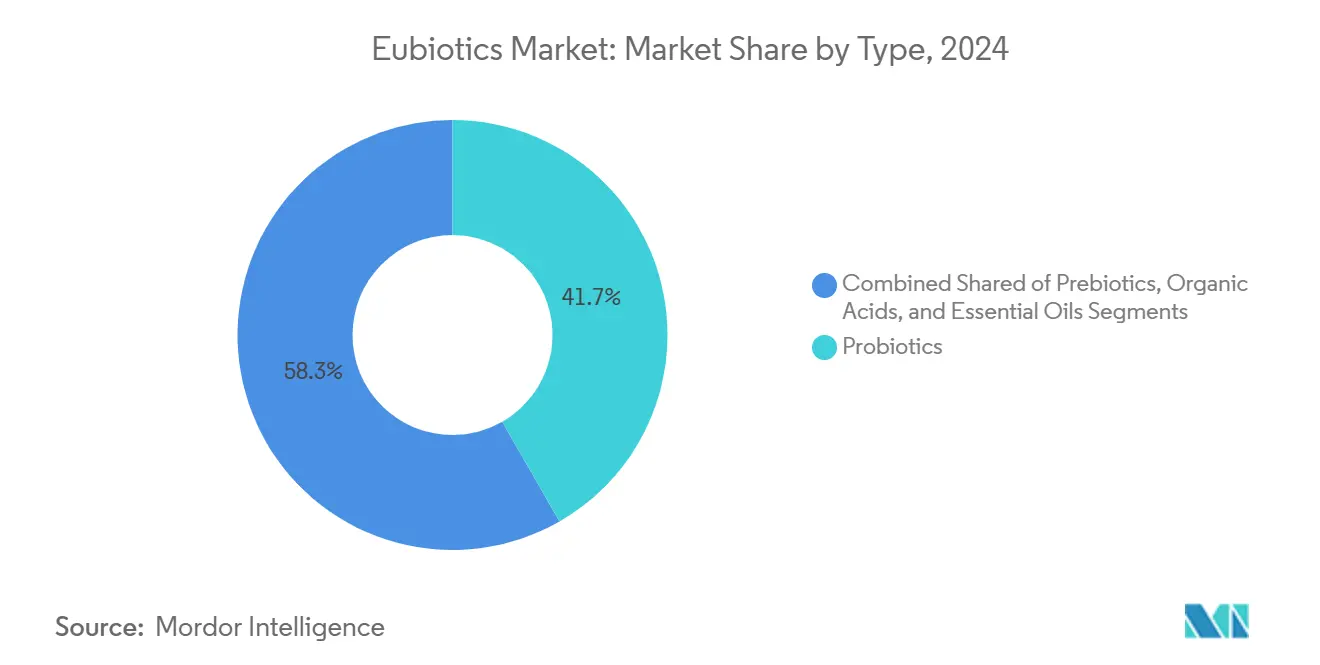

- حسب النوع، تصدرت البروبايوتكس بنسبة 41.7% من حصة سوق المنتجات الحيوية المفيدة في 2024؛ من المتوقع أن تتوسع الزيوت الأساسية بمعدل نمو سنوي مركب قدره 9.80% حتى 2030.

- حسب نوع الحيوان، استحوذت الدواجن على 34.5% من حصة سوق المنتجات الحيوية المفيدة في 2024، بينما من المتوقع أن ينمو الاستزراع المائي بمعدل نمو سنوي مركب قدره 8.60% بحلول 2030.

- حسب الوظيفة، استحوذت تطبيقات صحة الأمعاء والأداء على 55% من إيرادات 2024، ومن المتوقع أن يتقدم تحسين كفاءة العلف بمعدل نمو سنوي مركب قدره 8.50% حتى 2030.

- حسب الشكل، تصدرت المساحيق الجافة بنسبة 63% من إيرادات 2024؛ تسجل التركيبات السائلة أقوى معدل نمو سنوي مركب قدره 8.60% خلال فترة التوقع.

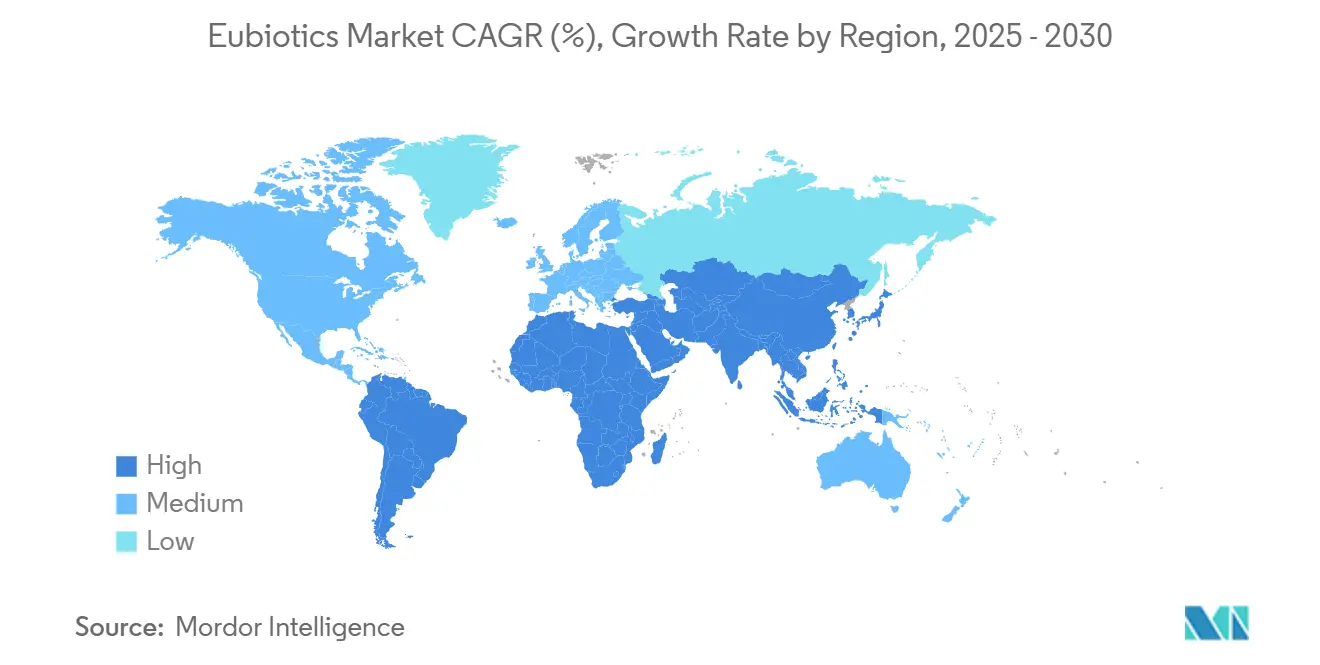

- حسب الجغرافيا، استحوذت أوروبا على 34.9% من حجم سوق المنتجات الحيوية المفيدة في 2024؛ من المتوقع أن يتقدم الشرق الأوسط بمعدل نمو سنوي مركب قدره 7.90% خلال فترة التوقع.

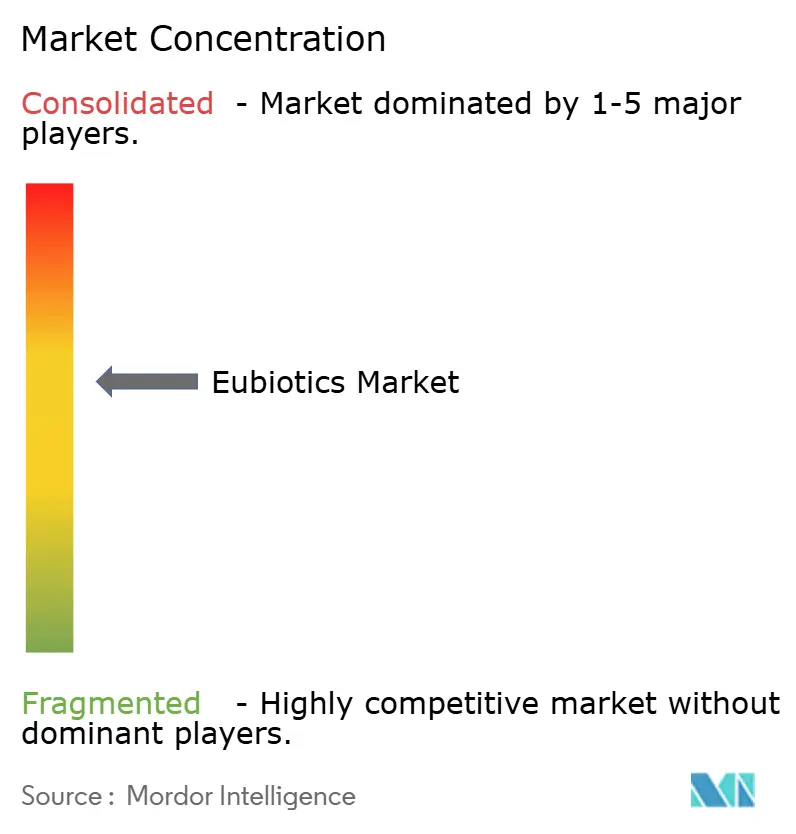

- تحكم أكبر خمسة موردين في 43.8% من إيرادات 2024، مع تصدر BASF SE بحصة سوقية قدرها 11.5%.

اتجاهات ورؤى السوق العالمي للمنتجات الحيوية المفيدة

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| القيود التنظيمية على محفزات النمو المضادة للحيوية | +2.1% | عالمي، بقيادة الاتحاد الأوروبي وأمريكا الشمالية | متوسط الأجل (2-4 سنوات) |

| تزايد طلب المستهلكين على منتجات حيوانية خالية من المضادات الحيوية | +1.8% | أمريكا الشمالية، أوروبا، المراكز الحضرية في آسيا والمحيط الهادئ | طويل الأجل (≥ 4 سنوات) |

| توسع إنتاج الاستزراع المائي عالمياً | +1.4% | آسيا والمحيط الهادئ، الشرق الأوسط، أمريكا الجنوبية | طويل الأجل (≥ 4 سنوات) |

| التطورات التكنولوجية في التغذية الدقيقة وأنظمة التوصيل | +1.2% | عالمي، مُركز في الأسواق المتقدمة | متوسط الأجل (2-4 سنوات) |

| تزايد الوعي بأهمية صحة الأمعاء في أداء الحيوانات | +0.9% | عالمي، اعتماد أسرع في مناطق الزراعة المكثفة | متوسط الأجل (2-4 سنوات) |

| زيادة التركيز على الممارسات المستدامة والاقتصاد الدائري | +0.7% | أوروبا، أمريكا الشمالية، الأسواق الآسيوية المتقدمة | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

القيود التنظيمية على محفزات النمو المضادة للحيوية

لقد أوجد التخلص التدريجي الرسمي من محفزات النمو المضادة للحيوية عبر المناطق الرئيسية للثروة الحيوانية تحولاً لا رجعة فيه نحو المنتجات الحيوية المفيدة. أنشأت اللائحة (EC) رقم 1831/2003 عملية ملف سلامة صارمة تحاكيها الآن العديد من الولايات القضائية الأخرى، مما أدى إلى مسار موافقة أكثر وضوحاً ومعايير موحدة يكافئ الموردين الذين لديهم حزم بيانات سريرية قوية.[1]European Food Safety Authority, "Guidance on the Assessment of the Safety of Feed Additives," efsa.europa.eu مع إدخال قانون FEED المبتكر من إدارة الغذاء والدواء الأمريكية تبسيطاً مماثلاً، يمكن للمنتجين متعددي الجنسيات تنسيق تقديم الملفات، وتقصير الوقت للوصول للسوق، ونشر تركيبات منسقة تلبي حدود السلامة المشتركة.

تزايد طلب المستهلكين على منتجات حيوانية خالية من المضادات الحيوية

انتقل الطلب على اللحوم ومنتجات الألبان الخالية من المضادات الحيوية من السوق المتخصصة إلى التيار الرئيسي. تفرض سلاسل البقالة الكبيرة سياسات موردين تلغي استخدام المضادات الحيوية، مما يدفع المنتجين نحو المنتجات الحيوية المفيدة رغم ارتفاع تكاليف الإضافات. تعوض أسعار الرفوف المتميزة هذه التكاليف وتخلق حالة اقتصادية مقنعة، خاصة في أوروبا الحضرية وأمريكا الشمالية والاقتصادات الآسيوية المتقدمة حيث يربط المستهلكون إدارة المضادات الحيوية بالصحة وسلامة الغذاء.[2]U.S. Food and Drug Administration, "Innovative FEED Act Summary," fda.gov

توسع إنتاج الاستزراع المائي عالمياً

إن التوسع السريع في الاستزراع المائي محرك رئيسي لاعتماد المنتجات الحيوية المفيدة، حيث تسعى مزارع الأسماك والروبيان بشكل متزايد إلى بدائل مستدامة للمضادات الحيوية لمنع الأمراض وإدارة صحة الأمعاء. ترتفع قدرة الاستزراع المائي العالمية بحدة، مع مشاريع الخليج مثل مشروع كارجيل-نيوم المستهدف إنتاج 600,000 طن متري بحلول 2030. تقلل التركيبات البروبايوتيكية والنباتية المستقرة في الماء من حمولة مسببات الأمراض وتحسن تحويل العلف في أنظمة الاستزراع المائي المُعاد تدويرها، متماشية مع لوائح التصريف البيئي وتفويضات الاستدامة للمستثمرين.

التطورات التكنولوجية في التغذية الدقيقة وأنظمة التوصيل

تعدل أجهزة الاستشعار المُدمجة في المُغذيات جرعة المنتجات الحيوية المفيدة في الوقت الفعلي، محاذية معدلات تضمين البروبايوتك والنباتات مع منحنيات نمو الحيوانات اليومية لكفاءة تحويل أعلى للعلف. تحمي التغليف المجهري الدقيق الزيوت الأساسية الحساسة للحرارة وجراثيم البروبايوتك، مضمونة بقاء أكبر من أو يساوي 90% خلال درجات حرارة التحبيب والعبور المعدي. تُبلغ التجارب في المزارع عن انخفاض 25% في تناول البروتين الخام و40% أقل في إفراز النيتروجين عندما توفر منصات التغذية الدقيقة مزائج منتجات حيوية مفيدة مستهدفة، مدعومة بحدود امتثال بيئي أكثر صرامة. تجرع الخوارزميات الخاصة بالأنواع في أنظمة الاستزراع المائي المُعاد تدويرها بروبايوتكس مستقرة في الماء تقطع عدد الفيبريو بنسبة 30% في أحواض نمو الروبيان، محسنة معدلات البقاء ومقللة استخدام المضادات الحيوية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكاليف العالية وعمليات الموافقة التنظيمية المعقدة | -1.5% | عالمي، خاصة صارم في الاتحاد الأوروبي وأمريكا الشمالية | متوسط الأجل (2-4 سنوات) |

| تقلبات سلسلة التوريد وتحديات مصادر المواد الخام | -1.1% | عالمي، حاد في الأسواق النامية | قصير الأجل (≤ 2 سنوات) |

| محدودية الوعي والخبرة التقنية في الأسواق النامية | -0.8% | أفريقيا، أجزاء من آسيا والمحيط الهادئ، أمريكا الجنوبية | متوسط الأجل (2-4 سنوات) |

| نتائج فعالية غير متسقة وافتقار للمعايرة | -0.6% | عالمي، أكثر وضوحاً في التطبيقات الناشئة | قصير الأجل (≤ 2 سنوات) |

| المصدر: Mordor Intelligence | |||

التكاليف العالية وعمليات الموافقة التنظيمية المعقدة

تبطئ التكاليف العالية وعمليات الموافقة التنظيمية المعقدة إطلاق المنتجات وترفع حواجز الدخول للموردين الأصغر. يمكن أن يكلف تقديم ملف سلامة EFSA كامل عدة ملايين يورو ويمدد الجداول الزمنية إلى 3-4 سنوات، مُقيداً رؤوس الأموال التي يمكن أن تمول البحث والتطوير بخلاف ذلك. تعني القواعد المتباينة ما بعد بريكسيت أن الشركات يجب أن تُعد الآن تقديمات منفصلة للاتحاد الأوروبي والمملكة المتحدة، مُضاعفة التوثيق والدراسات المعملية. تميل هذه الأعباء الميزة التنافسية نحو الشركات متعددة الجنسيات مع فرق تنظيمية مخصصة ويمكن أن تثبط الاستثمار في آليات عمل جديدة تفتقر لمسار واضح للموافقة السريعة.

تقلبات سلسلة التوريد وتحديات مصادر المواد الخام

تخلق تقلبات سلسلة التوريد وتحديات مصادر المواد الخام تكاليف مدخلات غير متوقعة تآكل هوامش المنتجين. أدت التقلبات المناخية في مصايد الأنشوجة البيروفية، مصدر رئيسي لأوميغا-3، إلى ارتفاع في الأسعار بنسبة 35% بعد إغلاق النينو في 2023 وكشفت هشاشة خطوط توريد المكونات البحرية. تضيف الاضطرابات اللوجستية - تتراوح من نقص الحاويات إلى تحويلات توجيه البحر الأحمر - مزيداً من عدم اليقين وتؤخر وصول الزيوت النباتية الحرجة ووسائط الأحماض العضوية. يحوط المنتجون المخاطر بشكل متزايد من خلال التكامل العمودي والزراعة المحلية لمحاصيل الأعشاب والشراكات مع مشاريع البروتين وحيد الخلية التي تفصل التركيبات عن تيارات السلع المتقلبة.

تحليل القطاعات

حسب النوع: البروبايوتكس تقود بينما الزيوت الأساسية تتسارع

استحوذت البروبايوتكس على حصة إيرادات 41.7% في 2024، مدعمة أكبر شريحة من سوق المنتجات الحيوية المفيدة. تنبع هيمنتها من التحقق السريري الواسع والأداء الموثوق عبر المناخات والسوابق التنظيمية المستوعبة التي تسرع الموافقات. تتحمل جراثيم باسيلوس في القطاع درجات حرارة التحبيب، مضمونة التوصيل بعد البروفنتريكولوس وإلى الدقاق، حيث يمارس الإقصاء التنافسي تأثيره. تُظهر التركيبات التكافلية التي تمزج البروبايوتكس مع بريبايوتكس فركتو-أليجوساكاريد تحسينات في تحويل العلف بنسبة 3-4%، مُصدقة الآليات التكميلية.

تسجل الزيوت الأساسية أسرع معدل نمو سنوي مركب قدره 9.80% إلى 2030. تدفع تفضيلات المستهلك للمضادات الميكروبية النباتية والإجراءات متعددة الطبقات للمركبات على ميكروبات الأمعاء الاستخدام. يثبت التغليف المجهري للثيمول والكارفاكرول والسينامالديهايد المركبات المتطايرة، ومعدلات التضمين منخفضة تصل إلى 100 جزء في المليون تُوصل كبح مسببات أمراض قابل للقياس. تحتفظ الأحماض العضوية والبريبايوتكس بأدوار متخصصة في التحمض وتوفير الركائز، بينما تهدف المزائج متعددة الأنماط لالتقاط الفوائد التآزرية. يُرسخ التقدم الجماعي في علوم التركيب سوق المنتجات الحيوية المفيدة كالمنصة المركزية لابتكار صحة الأمعاء.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع الحيوان: هيمنة الدواجن تواجه تحدياً من نمو الاستزراع المائي

ساهمت الدواجن بنسبة 34.5% من إيرادات 2024، مُعكسة عقوداً من برامج بدائل المضادات الحيوية في الدجاج اللاحم والبياض. تبلغ معدلات التضمين في المتوسط 500 جرام لكل طن متري من العلف، والمكاسب التراكمية مدى الحياة في تحويل العلف توفر نسب تكلفة-فائدة قوية. يُحول معدل النمو السنوي المركب المتوقع للاستزراع المائي البالغ 8.60% النمو النسبي نحو الأنواع البحرية ومياه عذبة. تشير تجارب الروبيان والبلطي والهامور الهجين إلى تخفيضات حمولة مسببات الأمراض تتجاوز 30% عند جرع البروبايوتكس الدقيقة المستقرة في الماء من خلال المُغذيات الآلية.

تدمج عمليات الخنازير البروبايوتكس متعددة السلالات بعد الفطام لكبح الإشريكية القولونية المعوية السامة. يتأخر اعتماد المجترات بسبب ديناميكيات الكرش المعقدة، لكن مزائج البروبيونيباكتريم التي تعدل نسب الأحماض الدهنية المتطايرة تكتسب جاذبية كأدوات تقليل الميثان. تضيف تركيبات الحيوانات المصاحبة طبقة متميزة حيث يستفيد مسوقو أطعمة الحيوانات الأليفة من اتجاه الإنسانية لتبرير نقاط أسعار أعلى. جماعياً، يوسع التحسين الخاص بالحيوانات حجم سوق المنتجات الحيوية المفيدة بينما يسمح للموردين المتخصصين بالتقاط الهامش من خلال السلالات المُلكية.

حسب الوظيفة: تطبيقات الأداء تقود تطور السوق

مثلت تطبيقات صحة الأمعاء والأداء 55% من إيرادات 2024، مؤكدة الدور المركزي لسلامة الهضم في إنتاجية الحيوانات. تُعزز هذه المنتجات ارتفاع الزغب، وتحسن امتصاص المغذيات، وتُعدل الاستجابات الالتهابية، موفرة فوائد زيادة وزن متسقة تحت مجموعة من ظروف المزرعة. تحمل وظائف منع الأمراض، رغم كونها أصغر في حصة الإيرادات، أهمية تنظيمية في المناطق التي تحد مستويات بقايا المضادات الحيوية في صادرات اللحوم. يسجل تحسين كفاءة العلف معدل نمو سنوي مركب قدره 8.50%، مما يجعله أسرع محرك وظيفي داخل سوق المنتجات الحيوية المفيدة. يُكمّي المنتجون تحسينات تحويل العلف من خلال مقاييس الكسب اليومي، مُمكنين التحقق المباشر لتكلفة-فائدة للتضمينات المتميزة.

يكتسب تعزيز الجهاز المناعي بروزاً كما تُدرك الفرق البيطرية محور الأمعاء-المناعة؛ مشتقات جدار خلايا الخميرة المحددة ترفع مستويات الأمينوغلوبولين A في الدجاج اللاحم. تستهدف وظائف تخفيف الضغط تحديات كثافة التخزين والضغط الحراري، خاصة في بيوت الدواجن الاستوائية حيث موجات الحر تعرض سلامة حاجز الأمعاء للخطر. يُدخل تكامل خوارزميات التغذية الدقيقة جرعات ديناميكية، مضموناً أن الإضافات الوظيفية تدعم الأداء بالضبط عندما تُواجه الحيوانات قمم أيضية. جماعياً، تُعزز اتجاهات مستوى الوظيفة هذه محور سوق المنتجات الحيوية المفيدة من تأمين صحة أساسي إلى تحسين اقتصاديات الإنتاج.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الشكل: التطبيقات السائلة تتحدى هيمنة المسحوق

حافظت المساحيق الجافة على 63% من الإيرادات في 2024، مُدفوعة بعمر تخزيني طويل وتكلفة لوجستية منخفضة وتوافق مع براغي مطحنة العلف الموجودة. يُشهد سوق المنتجات الحيوية المفيدة مع ذلك ارتفاع التركيبات السائلة بمعدل نمو سنوي مركب قدره 8.60%، مدعومة بكيمياء الاستقرار التي تمنع التلف الميكروبي والترسيب. تُجرع السوائل بدقة من خلال أنظمة الرش الآلية، مقللة تباين التضمين الذي يمكن أن يآكل الفعالية. تفيد طبيعتها القابلة للذوبان في الماء خنازير الحضانة وبدائل لبن العجول، حيث التشتت المنتظم حرج.

تشغل الحبيبات المُغلفة سوقاً متميزة لأن الطلاءات الدهنية تُحفز الإطلاق المُتحكم فقط بعد الحاجز المعدي، مضمونة وصول المكونات النشطة للدقاق أو الأعور. تلبي تركيبات المعجون والجل قطاعات الاستزراع المائي والحيوانات المصاحبة التي تتطلب استقرار مائي أو قبول حسي. يمزج التغليف المجهري الآن استقرار الشكل الجاف مع التوافر الحيوي للشكل السائل، مُقدماً حلول هجينة تجمع كلا الفائدتين. في نهاية المطاف، يستمر ابتكار عامل الشكل في تمييز الموردين ويوسع سوق المنتجات الحيوية المفيدة من خلال معالجة قيود تشغيلية محددة عبر أنظمة الثروة الحيوانية.

التحليل الجغرافي

تنبع حصة أوروبا الإيرادية البالغة 34.9% في 2024 من قواعد إضافات العلف الصارمة ووعي المنتج العالي والبنية التحتية للتوزيع المثبتة. يستفيد مطورو المنتج من القرب من مدخلات التخمير والجامعات البيطرية ومختبرات البحث التعاقدية التي تُسرع فحص السلالات المُلكية. تُحفز خطة العمل العضوية للاتحاد الأوروبي طلباً إضافياً على المنتجات الحيوية المفيدة المُعتمدة التي تُكمل أنظمة الثروة الحيوانية العضوية بينما تُعالج فجوات الفيتامين والأحماض الأمينية.[3]European Commission, "EU Organic Action Plan 2021-2027," ec.europa.eu يُدخل التباين التنظيمي بعد بريكسيت تكاليف تسجيل مزدوجة لكن أيضاً فرص متخصصة للموافقات السريعة تحت إرشادات المملكة المتحدة.

يُوفر الشرق الأوسط أسرع معدل نمو سنوي مركب قدره 7.90%، مُثبت بمشاريع الاستزراع المائي الضخمة تحت رؤية السعودية 2030. تستثمر دول مجلس التعاون الخليجي في مرافق أعلاف مائية لمناخ صحراوي تزاوج بين بروتين وحيد الخلية والمنتجات الحيوية المفيدة لسد فجوات البروتين المحلية. تُكافئ مخططات دعم العلف الحكومية المنتجين المحليين الذين يدمجون حلول صحة أمعاء مستدامة لتقليل بقايا المضادات الحيوية والتوافق مع معايير الحلال والتسمية الخضراء.

تُظهر آسيا والمحيط الهادئ أنماطاً متجانسة. تؤكد الأسواق المتقدمة مثل اليابان وكوريا الجنوبية تركيبات ذات قيمة مضافة وإمكانية التتبع، بينما تركز الصين والهند على مزائج فعالة التكلفة بسبب الحجم. تبقى المُوافقة التنظيمية أبطأ في الصين، لكن مجمعات الإنتاج المحلية في مقاطعات شاندونغ وفوجيان تُقصر سلاسل التوريد. يستفيد منتجو أمريكا الجنوبية من المواد الخام النباتية الوفيرة لتطوير مزائج زيوت أساسية محلياً، مُقدمين مزايا تكلفة في قطاعات البقر والدواجن الموجهة للتصدير.

المشهد التنافسي

يُسيطر أكبر خمسة لاعبين على 43.8% من إيرادات 2024، مُشيراً إلى تركز معتدل لا يزال يسمح للمبتكرين الإقليميين مساحة للعمل. تحمل BASF SE حصة 11.5% من خلال خطوط BalanGut والجليسريد الأحادي الواسعة التي تُعالج سلامة حاجز الأمعاء، بينما تواجه حصة dsm-firmenich البالغة 10.3% إعادة هيكلة مع تخلص الشركة من وحدة التغذية والصحة الحيوانية في 2025. يمكن أن يُحفز هذا التخلص إعادة توزيع الحصة، خاصة إذا دمج مشترو الأسهم الخاصة الأصل في منصات علف موجودة.

يتمركز التمييز الاستراتيجي حول مكتبات سلالات مُلكية وبراءات تغليف وخدمات تكامل رقمي تُنمذج استجابات محول العلف في الوقت الفعلي. يُوضح المشروع المُشترك لإيفونيك مع شاندونغ فيلاند بايوتك أهمية التصنيع المحلي الذي يُقلل تكاليف اللوجستية ويُلبي قواعد المحتوى المحلي في الصين. يُعزز استحواذ ليسافر على بيوريجين قدرة البريبايوتك المُشتق من الخميرة، مُضمناً توريد آمن للمان-أليجوساكاريد وسط تزايد الطلب البرازيلي.

تُدعم مرونة سلسلة التوريد النجاح التنافسي. تُكامل الشركات تدفقات مدخلات التخمر عمودياً أو تشارك مع مشاريع بروتين وحيد الخلية لتحوط نقص دقيق السمك. لا تحمي هذه الاستثمارات الهوامش فحسب بل تتجاوب أيضاً مع التزامات الاستدامة التي تتابعها تجار التجزئة والمستثمرون من خلال لوحات أميال انبعاثات النطاق-3. النتيجة سوق منتجات حيوية مفيدة ديناميكي حيث يجب أن يبتكر لاعبو الحجم باستمرار بينما يستفيد الداخلون الرشيقون من التركيز والسرعة لالتقاط نمو متخصص.

قادة صناعة المنتجات الحيوية المفيدة

-

BASF SE

-

dsm-firmenich

-

Novonesis

-

Cargill, Incorporated

-

ADM

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: قدمت إيفونيك Ecobiol، بروبايوتك قائم على باسيلوس سوبتيليس يهدف إلى تعزيز صحة أمعاء الدواجن وكفاءة العلف في البر الرئيسي للصين. يتماشى التوسع مع الطلب المتزايد على الإضافات العلفية الوظيفية المستدامة في إنتاج الثروة الحيوانية.

- يناير 2025: شكلت نوفوس إنترناشيونال وريزيلينت بايوتكس شراكة لتطوير حل علف ميكروبي يحسن صحة المناعة ويقلل مشاكل الجهاز التنفسي في الخنازير. يركز التعاون على استخدام مناهج قائمة على الميكروبيوم لتعزيز صحة الأمعاء والجهاز التنفسي، دعماً لإنتاج ثروة حيوانية خالية من المضادات الحيوية.

- أكتوبر 2024: أسست نوفوس إنترناشيونال وجينكو بايوووركس شراكة لتطوير إضافات علف تهدف إلى تعزيز صحة وإنتاجية الثروة الحيوانية. ركزت الشركات في البداية على تطوير إنزيمات بفعالية محسنة.

نطاق التقرير العالمي لسوق المنتجات الحيوية المفيدة

المنتجات الحيوية المفيدة هي إضافات علف تدعم أداء الحيوانات ورفاهيتها من خلال تعزيز صحة الأمعاء. يُقسم سوق المنتجات الحيوية المفيدة حسب النوع (البريبايوتكس، البروبايوتكس، الأحماض العضوية، والزيوت الأساسية)، نوع الحيوان (المجترات، الدواجن، الخنازير، الاستزراع المائي، وآخرين)، والجغرافيا (أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ، أمريكا الجنوبية، الشرق الأوسط وأفريقيا). يوفر التقرير حجم السوق والتوقعات بمليون دولار أمريكي لجميع القطاعات.

| البروبايوتكس | اللاكتوباسيلي |

| البيفيدوباكتيريا | |

| بروبايوتكس أخرى (باسيلوس سوبتيليس، ساكارومايسيس بولاردي، إلخ.) | |

| البريبايوتكس | الإنولين |

| فركتو-أليجوساكاريد | |

| جالاكتو-أليجوساكاريد | |

| بريبايوتكس أخرى (مان-أليجوساكاريد، بيتا-جلوكان، إلخ.) | |

| الأحماض العضوية | |

| الزيوت الأساسية (النباتية) |

| المجترات |

| الدواجن |

| الخنازير |

| الاستزراع المائي |

| أنواع حيوانات أخرى (الحيوانات المصاحبة، الخيول، إلخ.) |

| جاف (مسحوق، حبيبة) |

| سائل (محلول، معلق، مستحلب) |

| تعزيز صحة الأمعاء والأداء |

| تعزيز المناعة |

| السيطرة على مسببات الأمراض / تخفيف الأمراض |

| تحسين كفاءة العلف |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إسبانيا | |

| إيطاليا | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط | المملكة العربية السعودية |

| تركيا | |

| بقية الشرق الأوسط | |

| أفريقيا | جنوب أفريقيا |

| بقية أفريقيا |

| حسب النوع | البروبايوتكس | اللاكتوباسيلي |

| البيفيدوباكتيريا | ||

| بروبايوتكس أخرى (باسيلوس سوبتيليس، ساكارومايسيس بولاردي، إلخ.) | ||

| البريبايوتكس | الإنولين | |

| فركتو-أليجوساكاريد | ||

| جالاكتو-أليجوساكاريد | ||

| بريبايوتكس أخرى (مان-أليجوساكاريد، بيتا-جلوكان، إلخ.) | ||

| الأحماض العضوية | ||

| الزيوت الأساسية (النباتية) | ||

| حسب نوع الحيوان | المجترات | |

| الدواجن | ||

| الخنازير | ||

| الاستزراع المائي | ||

| أنواع حيوانات أخرى (الحيوانات المصاحبة، الخيول، إلخ.) | ||

| حسب الشكل | جاف (مسحوق، حبيبة) | |

| سائل (محلول، معلق، مستحلب) | ||

| حسب الوظيفة (الهدف الأساسي) | تعزيز صحة الأمعاء والأداء | |

| تعزيز المناعة | ||

| السيطرة على مسببات الأمراض / تخفيف الأمراض | ||

| تحسين كفاءة العلف | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إسبانيا | ||

| إيطاليا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط | المملكة العربية السعودية | |

| تركيا | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| بقية أفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو حجم سوق المنتجات الحيوية المفيدة في 2025 وما مدى سرعة نموه؟

يقف السوق عند 6.30 مليار دولار أمريكي في 2025 ومن المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 7.5% ليصل إلى 9.04 مليار دولار أمريكي بحلول 2030.

أي نوع من المنتجات الحيوية المفيدة يقود أكبر حصة إيرادات؟

تقود البروبايوتكس المشهد بنسبة 41.7% من إيرادات 2024، مدعومة بالتحقق السريري الواسع والسوابق التنظيمية المساعدة.

ما هي أسرع قطاعات المنتج والحيوان نمواً؟

تسجل الزيوت الأساسية أسرع معدل نمو سنوي مركب قدره 9.80% حتى 2030، بينما يسجل قطاع الاستزراع المائي معدل نمو سنوي مركب قدره 8.60% مع تزايد إنتاج الأسماك والروبيان العالمي.

ما العوامل الرئيسية التي تغذي الطلب على المنتجات الحيوية المفيدة؟

تُسرع الحظر التنظيمي على محفزات النمو المضادة للحيوية وتفضيل المستهلك للحوم ومنتجات الألبان ذات التسمية النظيفة والتوسع السريع في الاستزراع المائي وتقنيات التغذية الدقيقة مجتمعة الاعتماد.

آخر تحديث للصفحة في: