| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

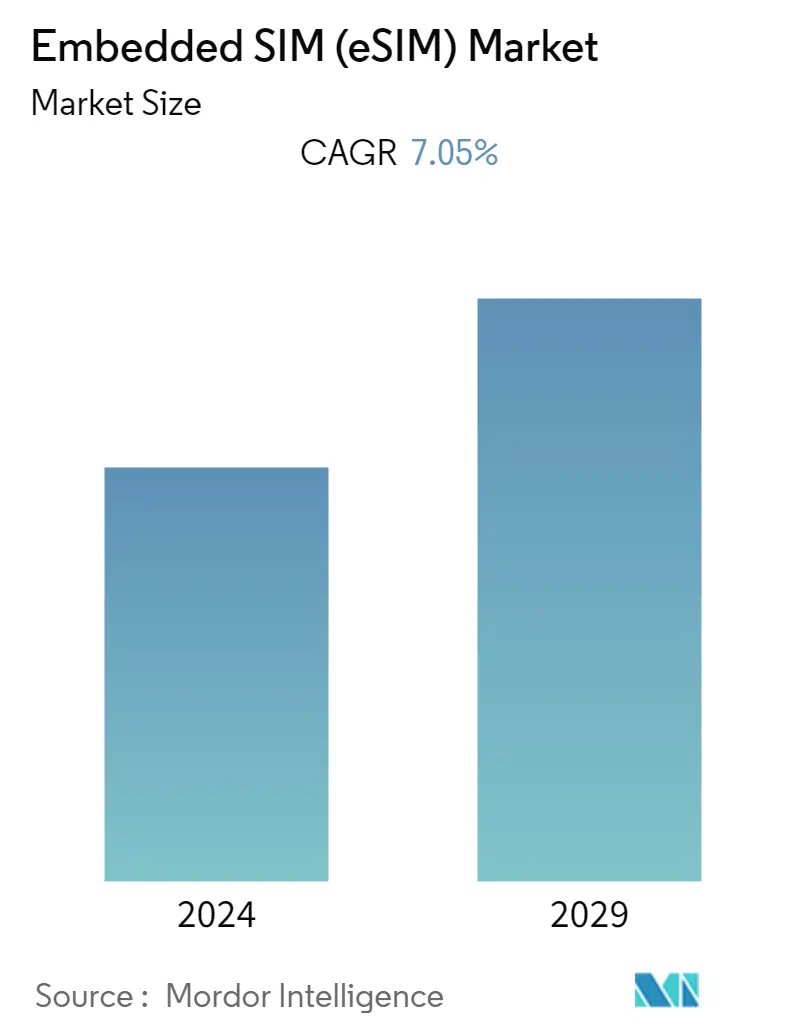

| CAGR | 7.05 % |

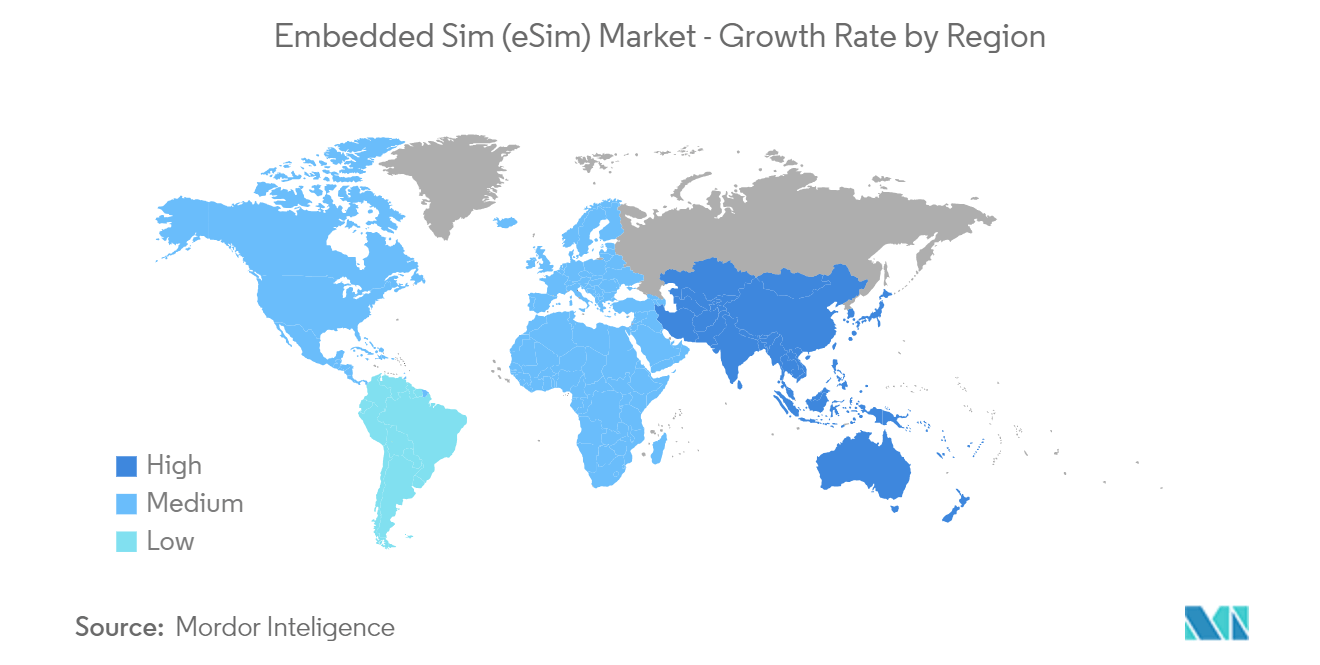

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق شرائح SIM المدمجة (eSIM).

بلغت قيمة سوق شرائح SIM المدمجة (eSIM) 7.71 مليار دولار أمريكي في العام الحالي، ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 7.05% ليصل إلى 11.71 مليار دولار أمريكي في خمس سنوات. شريحة eSIM عبارة عن شريحة صغيرة قابلة للبرمجة مدمجة مباشرة في الأجهزة، مثل الهواتف الذكية والأجهزة اللوحية والأجهزة القابلة للارتداء وأجهزة إنترنت الأشياء الأخرى، مما يسمح بتوفير شريحة SIM عن بعد دون الحاجة إلى بطاقة SIM فعلية.

- كان إنترنت الأشياء (IoT) أحد المحركات الرئيسية لاعتماد شريحة eSIM الإلكترونية. مع زيادة عدد الأجهزة المتصلة، أصبحت إدارة بطاقات SIM الفعلية لكل جهاز محايدة. قدمت شريحة eSIM حلاً قابلاً للتطوير لنشر وإدارة أجهزة إنترنت الأشياء على مستوى العالم.

- كانت التطورات في النظام البيئي المتصل ونظام M2M (آلة إلى آلة) هي المحرك الرئيسي لنمو السوق. كما يخلق نمو شبكة 5G فرصًا جديدة لاعتماد شريحة eSIM الإلكترونية. تبنت الشركات شريحة eSIM الإلكترونية في عمليات نشر تقنية M2M، مثل تتبع الأصول، والعدادات الذكية، والمراقبة الصناعية، وإدارة سلسلة التوريد.

- كان الطلب المتزايد على الأجهزة الذكية أحد المحركات الرئيسية التي أدت إلى زيادة اعتماد تقنية eSIM. أصبحت الأجهزة الذكية، بما في ذلك الهواتف الذكية والأجهزة اللوحية والأجهزة القابلة للارتداء والسيارات المتصلة ومختلف أجهزة إنترنت الأشياء (IoT)، أكثر انتشارًا في التطبيقات الاستهلاكية والصناعية.

- تعمل مشكلات توحيد الأمان وقابلية التشغيل البيني على تقييد نمو السوق. مع بطاقات SIM التقليدية، يلزم الوصول الفعلي للتلاعب ببطاقة SIM أو استبدالها، مما يزيد من صعوبة قيام الجهات الخبيثة باختراق الاتصال. ومع ذلك، نظرًا لأن شريحة eSIM ملحومة مباشرة على دوائر الجهاز، فإن احتمال الوصول غير المصرح به أو الاستنساخ يمكن أن يشكل خطرًا أمنيًا كبيرًا.

- أجبرت جائحة كوفيد-19 المؤسسات على التكيف بسرعة مع العمل عن بعد والحلول الرقمية. وهذا الاعتماد المتزايد على الأجهزة المتصلة وتقنيات إنترنت الأشياء، حيث تعد بطاقة eSIM أمرًا حيويًا لتمكين الاتصال الآمن والسلس.

اتجاهات سوق شرائح SIM المدمجة (eSIM).

من المتوقع أن يحظى قطاع تطبيقات الهواتف الذكية بحصة سوقية كبيرة

- تم دمج تقنية eSIM بشكل متزايد في الهواتف الذكية، مما يوفر فوائد عديدة للمستهلكين ومشغلي شبكات الهاتف المحمول (MNOs). تلغي بطاقة eSIM الحاجة إلى بطاقات SIM الفعلية، مما يسمح للمستخدمين بالتنشيط والتبديل بين شركات الاتصالات المتنقلة بسهولة أكبر. باستخدام شرائح eSIM، يمكن للمستخدمين تزويد أجهزتهم عن بعد بملف تعريف شركة الاتصالات الجديدة دون الحاجة إلى الحصول على بطاقة SIM فعلية وانتظار تسليمها.

- أتاحت تقنية eSIM اعتماد وظيفة بطاقة SIM المزدوجة في الهواتف الذكية. ومن خلال مجموعة من فتحات بطاقات eSIM الفعلية، يمكن للمستخدمين الحصول على رقمي هاتف نشطين على نفس الأجهزة، وهو أمر مفيد بشكل خاص للمسافرين أو محترفي الأعمال أو الأشخاص الذين لديهم اشتراكات خلوية متعددة.

- بالنسبة لمشغلي شبكات الهاتف المحمول، توفر تقنية eSIM مرونة أكبر في استقطاب عملاء جدد. بدلاً من توزيع بطاقات SIM الفعلية عبر قنوات البيع بالتجزئة، يمكن لمشغلي شبكات الهاتف المحمول توفير شرائح eSIM عن بُعد، مما يؤدي إلى تبسيط عملية التنشيط وتقليل تكاليف التوزيع.

- تلعب eSIM دورًا مهمًا في تمكين الاتصال لأجهزة إنترنت الأشياء. تعد الهواتف الذكية بوابة لمختلف تطبيقات إنترنت الأشياء، وتوفر تقنية eSIM طريقة آمنة وفعالة لتوصيل أجهزة إنترنت الأشياء بالشبكات الخلوية.

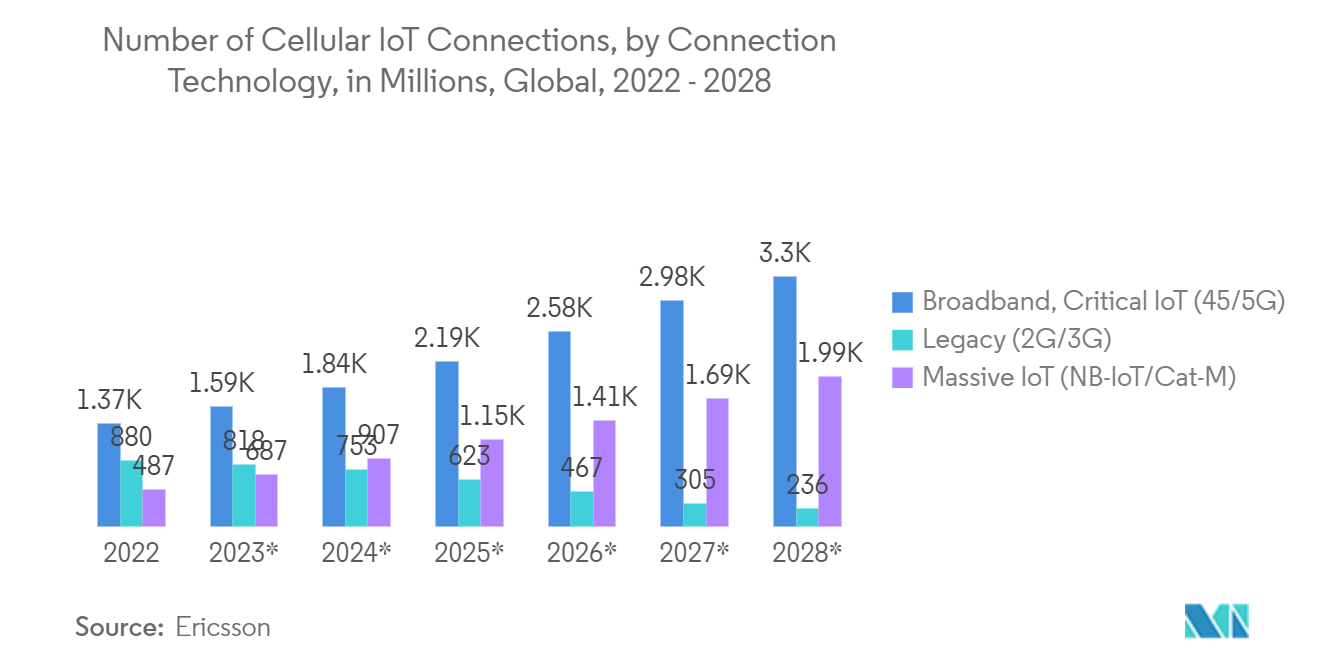

- ومن المتوقع أن يؤدي التطوير المستمر لشبكات 5G وانتشار أجهزة إنترنت الأشياء إلى تعزيز تكامل شريحة eSIM الإلكترونية في الهواتف الذكية والأجهزة المتصلة الأخرى. وفقًا لشركة إريكسون، بلغ عدد اتصالات إنترنت الأشياء الخلوية مع إنترنت الأشياء المهمة والنطاق العريض على مستوى العالم في عام 2022 حوالي 1.5 مليار. وفي غضون خمس سنوات، من المتوقع أن يستمر عدد اتصالات إنترنت الأشياء الخلوية بنفس نوع الاتصال في الارتفاع بشكل مطرد كل عام، ليصل إلى 3.3 مليار.

من المتوقع أن تمتلك أمريكا الشمالية حصة سوقية كبيرة

- شهدت أمريكا الشمالية ارتفاعًا سريعًا في اعتماد أجهزة إنترنت الأشياء في مختلف الصناعات، بما في ذلك الرعاية الصحية والسيارات والمنزل الذكي والتطبيقات الصناعية. تلعب تقنية eSIM دورًا حاسمًا في توفير اتصال سلس لهذه الأجهزة، مما يدفع نمو سوق eSIM.

- قامت الشركات المصنعة بدمج تقنية eSIM في العديد من الأجهزة، بما في ذلك الهواتف الذكية والأجهزة اللوحية والأجهزة القابلة للارتداء وأجهزة إنترنت الأشياء. مع زيادة عدد الأجهزة التي تدعم تقنية eSIM، من المتوقع أن يرتفع الطلب على خدمات eSIM.

- يكتسب نشر شبكات 5G في أمريكا الشمالية زخمًا. تعمل تقنية eSIM على استكمال قدرات شبكة 5G من خلال توفير اتصال سلس وتسهيل على المستهلكين التبديل بين شركات الاتصالات والخطط. وفقًا لشركة Cisco Systems، سيكون لدى أمريكا الشمالية أكبر عدد من اتصالات 5G التي يتم إجراؤها باستخدام الأجهزة القابلة للارتداء في عام 2022. وستكون 439 مليون اتصال في أمريكا الشمالية أكثر بمقدار 222 مليون اتصال من تلك التي تم إجراؤها لشبكات 4G في عام 2017.

- أصبحت الخطط المتعلقة ببطاقة eSIM رخيصة الثمن بشكل كبير في المنطقة، كما أن حل التجوال الدولي الآمن يدفع بشكل كبير إلى اعتماد بطاقة eSIM في المنطقة. على الهواتف التي تدعم eSIM، يمكن للمستخدم الاختيار من بين العديد من البلدان الفردية أو خطط التجوال، حيث يميل المشغلون متعددو البلدان إلى أن يكونوا أكثر تكلفة بكثير من حل US Mobile. إذا كان المستخدم مسافرًا إلى الخارج، فيمكنه اختيار خطة التجوال الخاصة بشركة الاتصالات. يمكن للمستخدم أيضًا شراء بطاقة SIM محلية أو بطاقة SIM للسفر لعدة دول مثل KnowRoaming، وهي الأكثر تكلفة. تتيح شريحة eSIM للمستخدم مسح رمز الاستجابة السريعة أو اختيار شركة اتصالات جديدة من القائمة الموجودة على الجهاز، مما يسهل كثيرًا تبديل شركات الاتصالات أو التجوال.

- في ديسمبر 2022، كشفت شركة Grover، وهي واحدة من أفضل موفري الاشتراكات في مجال التكنولوجيا الاستهلاكية، عن شركة Grover Connect، وهي شبكة MVNO للعملاء الذين يستأجرون التكنولوجيا في الولايات المتحدة. يمكن لعملاء الدولة تنشيط أي أداة تقنية تدعم تقنية eSIM بسرعة باستخدام Grover Connect. أيضًا، دخلت Grover في شراكة مع Gigs، إحدى الشركات الرائدة عالميًا في منصات الاتصالات كخدمة في العالم والتي تمكن أي شركة أو علامة تجارية من أن تصبح MVNO، لتقديم هذا العرض الجديد المبتكر. يمكن للعملاء شراء شريحة Grover eSIM عند الخروج في الولايات المتحدة، والتي ستكون متاحة قريبًا في مناطقها الأوروبية.

نظرة عامة على صناعة شريحة SIM المدمجة (eSIM).

إن سوق بطاقات SIM المدمجة (eSIM) مجزأ، مع وجود لاعبين رئيسيين مثل Gemalto NV (Thales Group)، وGiesecke+Devrient GmbH، وSTMicroelectronics NV، وInfineon Technologies AG، وValid SA Players في السوق الذين يعتمدون استراتيجيات مثل الشراكات و عمليات الاستحواذ لتعزيز عروض منتجاتها واكتساب ميزة تنافسية مستدامة.

في فبراير 2023، أطلقت Giesecke+Devrient (G+D) وشريكتها NetLync AirOn360 ES، مما يمكّن مشغلي شبكات الهاتف المحمول من نشر الاستحقاقات، بما في ذلك النقل السلس لبطاقة SIM على iPhone من بطاقة SIM الفعلية أو eSIM، مما يسمح لمشغلي الهاتف المحمول بتقديم خدمات مريحة مثل كعمليات التنشيط المبسطة والرقمية، أو مزامنة جميع الأجهزة، أو (ه) عمليات نقل SIM. بالنسبة للمستخدمين، تسمح لهم شريحة eSIM بالاتصال بسهولة أو نقل خططهم الحالية بسرعة رقميًا وتوفر خططًا خلوية متعددة على جهاز واحد.

في نوفمبر 2022، تعاونت شركة STMicroelectronics مع شركة Thales، التي توفر الراحة الآمنة بدون تلامس في Google Pixel 7. تتحد وحدة التحكم NFC ذات الشريحة الواحدة ST54K والعنصر الآمن مع نظام التشغيل الآمن من Thales للحصول على أداء فائق في شريحة SIM المضمنة، وتذاكر العبور، ومفتاح السيارة الرقمي. التطبيقات.

رواد سوق شرائح SIM المدمجة (eSIM).

-

Gemalto N.V. (Thales Group)

-

Giesecke+Devrient GmbH

-

STMicroelectronics N.V.

-

Infineon Technologies AG

-

Valid S.A.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق لبطاقة SIM المدمجة (eSIM).

- مارس 2023: تدعم شركة Thales، إحدى الشركات العالمية الرائدة في إدارة eSIM، نمو الأجهزة الاستهلاكية والصناعية التي تدعم eSIM من خلال خبرة Google Cloud. يجمع الحل السحابي الرائد من Thales بين أصوله الأمنية والتواجد السحابي لـ Google في 200 دولة لتوفير أمان محسّن ومرونة وتوافر الخدمة لمشغلي شبكات الهاتف المحمول.

- نوفمبر 2022: أطلقت شركة Mobilise، وهي شركة مطورة لبطاقة eSIM كخدمة ومورد لبرامج الاتصالات، مجموعة تطوير برامج eSIM (SDK) استجابة للطلب المتزايد على الخدمات الرقمية من مقدمي الخدمات (SPs) وعملائهم. تتيح حزمة تطوير البرامج (SDK) لمقدمي الخدمات تزويد العملاء باتصالات عالمية ضمن تطبيقهم الحالي، بما في ذلك ميزة تنشيط eSIM داخل التطبيق.

- نوفمبر 2022: في كوريا، أطلقت سامسونج هواتفها الذكية التي تدعم شريحة eSIM، Galaxy Z Fold4 وFlip4. بدأت شركات الاتصالات الكورية في تمكين تفعيل شريحة eSIM للهواتف الذكية، إيذانا ببدء عصر جديد للهواتف المحمولة في كوريا. من eSIM V1 إلى V3، شاركت شركة Samsung Research بنشاط في عملية توحيد GSMA eSIM وقادتها. كما ساهم بشكل كبير في نجاح تسويق أجهزة Samsung eSIM.

- سبتمبر 2022: تم إصدار النظام البيئي eSIM الشامل والمحدد برمجيًا في نسخة تجريبية من قبل شركة البرمجيات المبتكرة RiPSIM Technologies, Inc.، مما يتيح لمقدمي الخدمات اللاسلكية ومشغلي شبكات المؤسسات أن يصبحوا مستقلين عن منتجي بطاقات SIM التقليدية. ويمكن للعملاء إنتاج وتنزيل بطاقات eSIM في دقائق بدلاً من أشهر بفضل تقنية RiPSIM، ويمكنهم الاستفادة من نموذج أعمال مدمر يخلو من العمليات غير الفعالة والمعاملات باهظة الثمن.

تجزئة صناعة شرائح SIM المدمجة (eSIM).

بطاقة SIM/eSIM المدمجة، والمعروفة أيضًا باسم بطاقة الدائرة المتكاملة العالمية المدمجة (eUICC)، أصغر حجمًا مرة أخرى بطول 6 مم وعرض 5 مم ويتم لحامها باللوحة الأم للجهاز أثناء التصنيع ولها نفس وظيفة الشريحة القابلة للإزالة. سيم. لديها إمكانيات التزويد عن بعد وM2M (آلة إلى آلة).

يتم تقسيم سوق بطاقات SIM المدمجة (eSIM) حسب التطبيق (الهواتف الذكية والأجهزة اللوحية وأجهزة الكمبيوتر المحمولة والأجهزة القابلة للارتداء وM2M)، حسب الجغرافيا (أمريكا الشمالية (الولايات المتحدة وكندا)، وأوروبا (المملكة المتحدة، وألمانيا، وفرنسا، وبقية أوروبا)، وآسيا. المحيط الهادئ (الصين وكوريا الجنوبية واليابان وبقية دول آسيا والمحيط الهادئ) وأمريكا اللاتينية والشرق الأوسط وأفريقيا.

يتم توفير أحجام السوق والتوقعات من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| عن طريق التطبيق | الهواتف الذكية | ||

| أجهزة لوحية وأجهزة كمبيوتر محمولة | |||

| الأجهزة القابلة للارتداء | |||

| M2M (الصناعية، السيارات، الخ) | |||

| بواسطة الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| كوريا الجنوبية | |||

| اليابان | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا اللاتينية | |||

| الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث السوق الخاصة ببطاقة SIM المدمجة (eSIM).

ما هو حجم السوق الحالي لبطاقة SIM المدمجة (eSIM)؟

من المتوقع أن يسجل سوق بطاقات SIM المدمجة (eSIM) معدل نمو سنوي مركب قدره 7.05% خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق شرائح SIM المدمجة (eSIM)؟

Gemalto N.V. (Thales Group)، Giesecke+Devrient GmbH، STMicroelectronics N.V.، Infineon Technologies AG، Valid S.A. هي الشركات الكبرى العاملة في سوق شرائح SIM المدمجة (eSIM).

ما هي المنطقة الأسرع نموًا في سوق شرائح SIM المدمجة (eSIM)؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق شرائح SIM المدمجة (eSIM)؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق شرائح SIM المدمجة (eSIM).

ما هي السنوات التي يغطيها سوق شرائح SIM المدمجة (eSIM)؟

يغطي التقرير حجم السوق التاريخي لسوق شرائح الاتصال المدمجة (eSIM) للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق شرائح الاتصال المدمجة (eSIM) للسنوات 2024 و2025 و2026 و2027 و2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

تقرير صناعة شرائح SIM المدمجة (eSIM).

إحصائيات الحصة السوقية لبطاقة SIM المدمجة (eSIM) لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل بطاقة SIM المدمجة (eSIM) توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.

_Market_Concentration.webp)