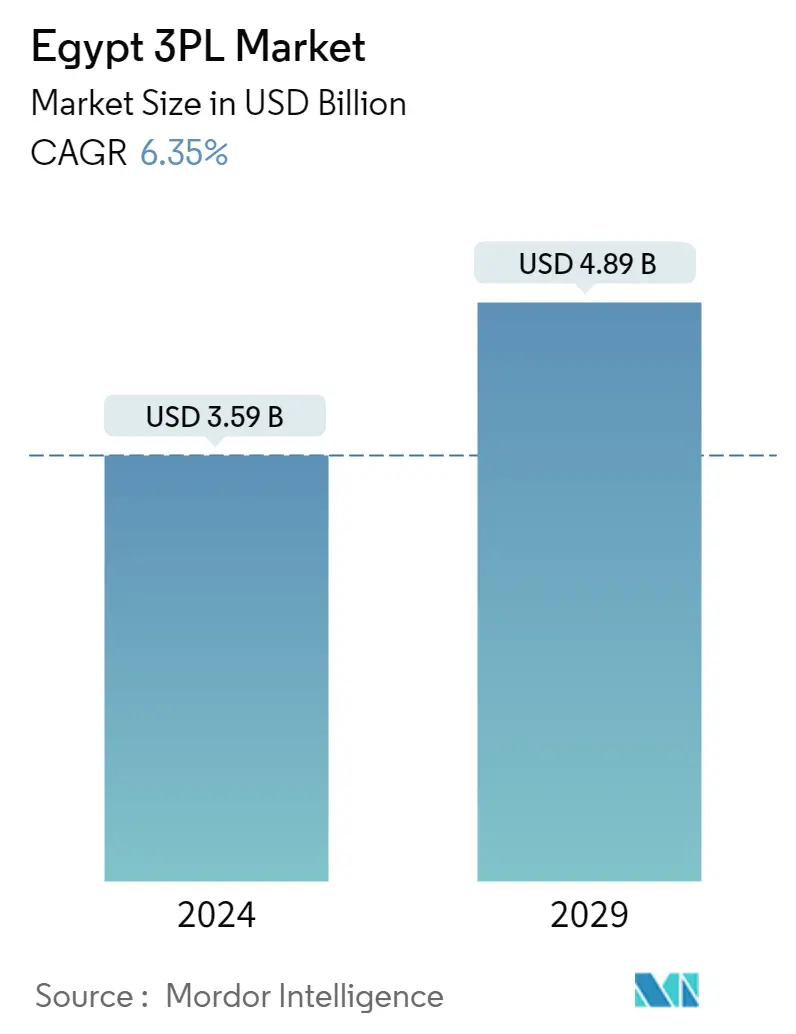

حجم السوق المصرية للوجستيات الطرف الثالث (3PL).

| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| حجم السوق (2024) | USD 3.59 مليار دولار أمريكي |

| حجم السوق (2029) | USD 4.89 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 6.35 % |

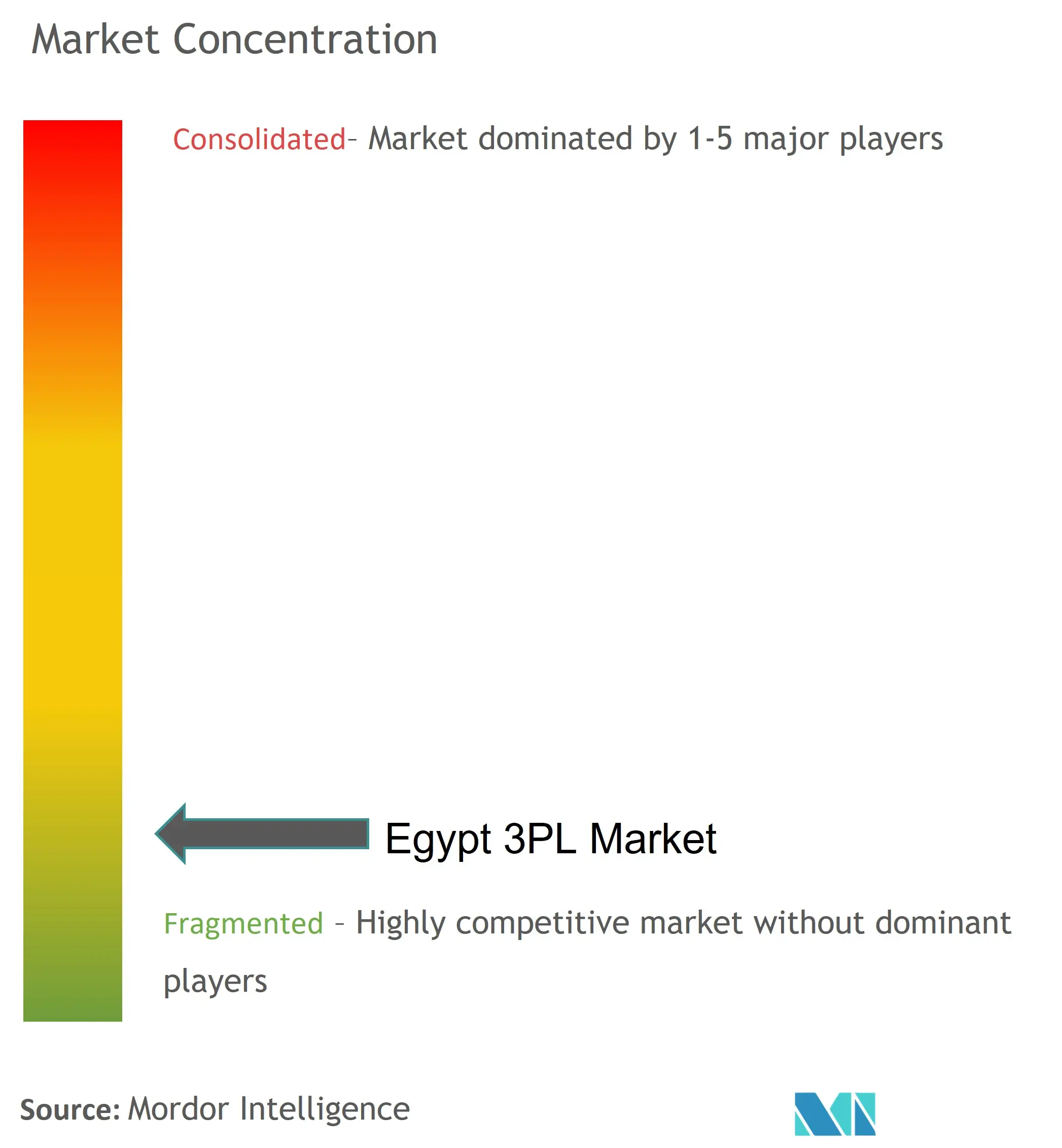

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل السوق للوجستيات الطرف الثالث (3PL) في مصر

يقدر حجم سوق 3PL في مصر بـ 3.59 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 4.89 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.35٪ خلال الفترة المتوقعة (2024-2029).

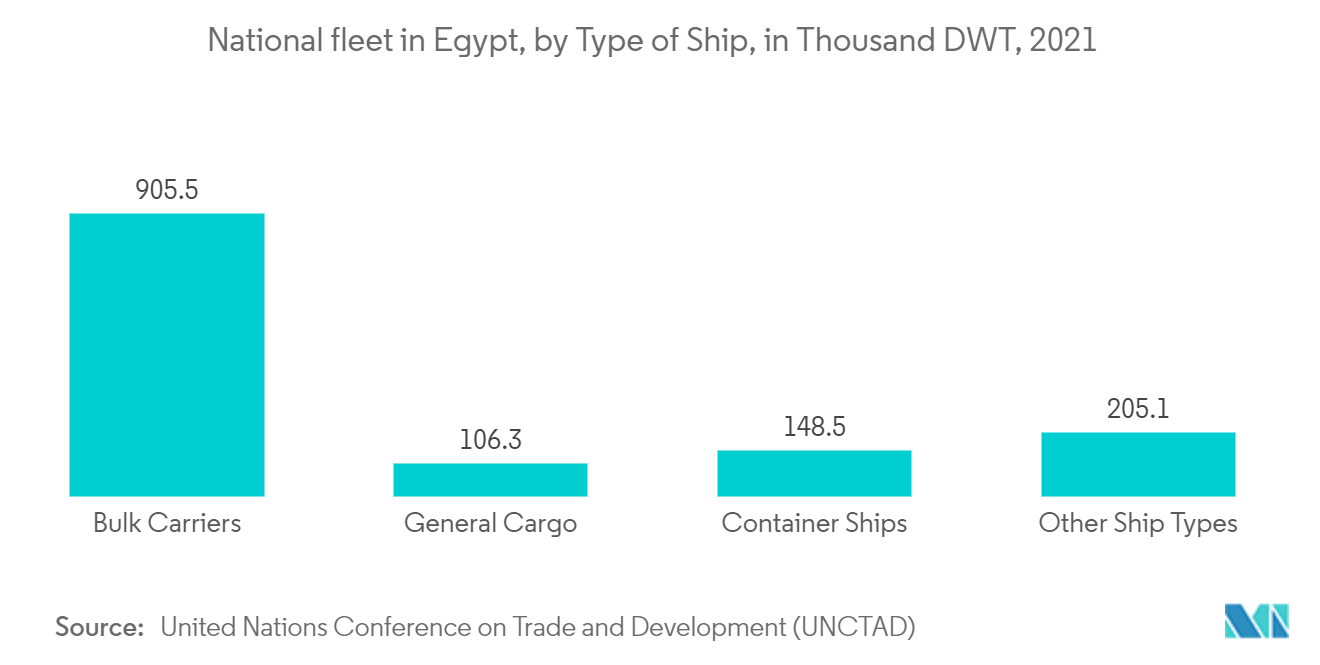

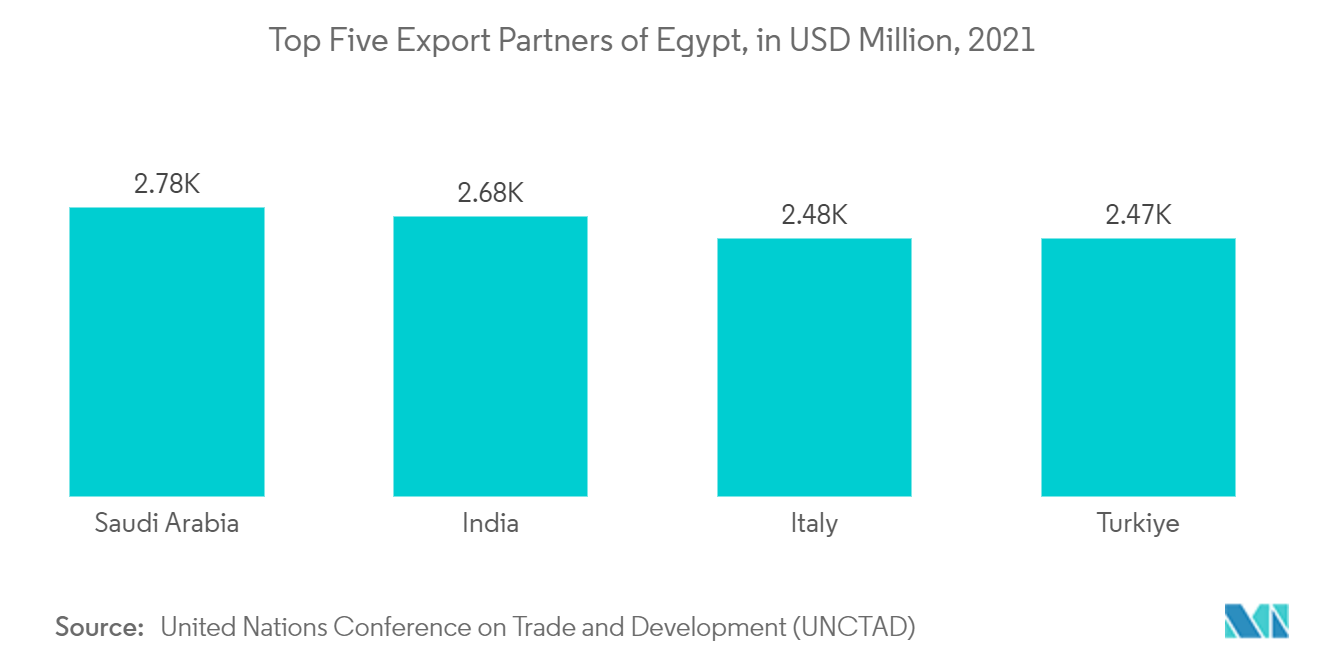

إن نمو سوق خدمات النقل الثالث في مصر مدفوع في المقام الأول بالتوسع في النقل البحري، في حين أن بعض العقبات، مثل ارتفاع تكاليف الخدمات اللوجستية، قد تحد من توسع السوق. تعد زيادة الحركة البحرية أحد العوامل الرئيسية التي تغذي النمو في صناعة الخدمات الطرفية الثالثة في مصر. مع إمكانية الوصول إلى البحر الأحمر والبحر الأبيض المتوسط، فإن موقع مصر يجعل الصناعة البحرية واحدة من أهم قطاعات النقل في البلاد.

- يتم تنفيذ أكثر من 90٪ من التجارة الخارجية للبلاد عن طريق النقل البحري. تتوسع صناعة النقل البحري بفضل توسع الصناعات الرئيسية مثل النفط والغاز والمنسوجات وتجهيز الأغذية والبناء.

- سيتم بناء وإدارة مركز جمركي ولوجستي من قبل شركة أجيليتي، الشركة الرائدة في خدمات سلسلة التوريد والبنية التحتية والاستثمار، في المنطقة الاقتصادية لقناة السويس. أنفقت أجيليتي 60 مليون دولار أمريكي لإنشاء مركزين جمركيين ولوجستيين بمساحة 100 ألف متر مربع، أحدهما في المنطقة الصناعية بالعين السخنة والآخر في شرق بورسعيد. سيتم تنفيذ المشروع في النصف الثاني من عام 2023.

- تتوسع صناعة النقل البحري بسبب توسع الصناعات الرئيسية مثل النفط والغاز والمنسوجات وتجهيز الأغذية والبناء. ومع تدفق 8.0% من حركة المرور البحرية العالمية عبر قناة السويس سنوياً، تليها زيادة في عدد الشركات الأجنبية من تركيا وأسبانيا والهند والصين، يجري استغلال مصر كمركز لوجستي للسلع الموجهة إلى السوق الأوروبية. وفي المقابل، من المتوقع أن يؤدي هذا إلى توسيع سوق 3PL في مصر طوال فترة التوقعات.

اتجاهات السوق للوجستيات الطرف الثالث (3PL) في مصر

نمو النقل البحري في مصر

وتقوم مصر بتوسيع قناة السويس من خلال توسيع وتعميق 30 كيلومترًا إضافيًا مع فتح 10 كيلومترات إضافية للتجارة البينية. وتشتمل المرحلة الثانية من المشروع على حفر 40 مترًا من الجانب الشرقي للقناة لتوسيع الجزء الممتد جنوبًا حتى مصب القناة بطول 30 كيلومترًا. سيكون هناك أيضًا زيادة في العمق بمقدار ستة أقدام في هذه المنطقة حيث تم إرساء سفينة Ever Give.

تم نقل 22400 طن متري من الشحن الجوي عبر مصر في أبريل 2022. ويمثل هذا انخفاضًا عن أبريل 2021 والشهر السابق. تم نقل 42.1 مليون طن متري من البضائع عن طريق البحر في الربع الأخير من عام 2021. وتعد الإسكندرية والسخنة وبورسعيد ودمياط الموانئ الأربعة الرئيسية في مصر وتقترب من الاستخدام الكامل. وبلغت معدلات استغلال السخنة ودمياط 94% و90% على التوالي. ونتيجة لذلك، قام مشغلو المحطات بتوسيع المرافق الحالية وبناء مرافق جديدة.

أعلنت شركة هاتشيسون للموانئ في أغسطس عن استثمارات بقيمة إجمالية 700 مليون دولار أمريكي لإنشاء مينائيين جديدين في الدخيلة بالإسكندرية والسخنة. وقد بدأ تطوير المحطة الجديدة في أبو قير، شمال شرق الإسكندرية، منذ عامين. بالإضافة إلى ذلك، تقوم شركة CMA CGM ببناء محطة للبضائع العامة والدحرجة (RO/RO)، ومحطة حاويات بسعة 1.5 مليون حاوية نمطية في الإسكندرية.

زيادة الاستثمار في البنية التحتية يقود السوق

وفقًا لتقرير صادر عن وزارة التخطيط والتنمية الاقتصادية في أغسطس 2022، يقدر إجمالي الاستثمارات المستهدفة لقطاع النقل المصري بحوالي 307 مليار جنيه (12.48 مليار دولار أمريكي) في الخطة العامة للعام المالي 2022. /2023، مقابل 240.7 مليار جنيه (9.78 مليار دولار) للعام المالي 2021. وبحسب البيانات، من المتوقع أن ينتج قطاع النقل 672.4 مليار جنيه (27.33 مليار دولار) بالأسعار الجارية في العام المالي 2022/2023، بزيادة 14.7% عن الجنيه. 586.5 مليار (23.84 مليار دولار) في سنة الأساس 2021/2022.

وفقًا لوزارة النقل، خططت مصر لما يقرب من 80 مشروعًا في قطاع النقل، بما في ذلك تطوير الموانئ ومحطات الحاويات وأرصفة الرحلات البحرية ومحطات الركاب البحرية والنقل متعدد الوسائط والموانئ النهرية ومترو الأنفاق، مما يوفر فرصًا استثمارية للقطاع الخاص. قطاع. وتبلغ التكلفة المتوقعة لهذه المبادرات، والتي هي إما في مراحل التخطيط أو البناء، 129 مليار جنيه مصري (6.6 مليار دولار أمريكي).

نظرة عامة على صناعة الخدمات اللوجستية للأطراف الثالثة (3PL) في مصر

يعتبر سوق 3PL في مصر مجزأ للغاية، مع وجود لاعبين محليين ودوليين في البلاد، بما في ذلك DHL وFedEx وUPS وAramex. الشركات الكبرى العاملة في مجال الشحن البحري هي Kuehne + Nagel، وPanalpina، وExpeditors، وAgility. ومع تطبيق رؤية 2030 وكون التنمية المستدامة أحد مجالات التركيز الرئيسية لمقدمي الخدمات اللوجستية، تتبنى الشركات تحسينات تكنولوجية، مثل تبادل البيانات الإلكترونية (EDI)، وتحديد الترددات الراديوية (RFID)، والتخزين السحابي، والآلات الآلية، والروبوتات. والمركبات الإلكترونية لزيادة الإنتاجية وخفض تكاليف التشغيل.

رواد السوق المصري للوجستيات الطرف الثالث (3PL).

-

Agility

-

Aramex

-

DB Schenker

-

DCM

-

DHL Supply Chain

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار السوق للوجستيات الطرف الثالث في مصر (3PL).

سبتمبر 2022 – أكملت مجموعة أبوظبي للموانئ الاستحواذ على حصة 70% في شركتي النقل البحري المصريتين، شركة ترانسمار للشحن الدولي (ترانسمار)، وترانس كارجو إنترناشيونال إس إيه إي (تي سي آي)، وذلك تماشيًا مع استراتيجيتها لزيادة تواجدها في الحاويات. قطاعات الشحن والموانئ في جميع أنحاء مصر ومنطقة الخليج وعلى طول البحر الأحمر.

مايو 2022 - تعتزم شركة Mylerz، وهي شركة تنفيذ للتجارة الإلكترونية مقرها القاهرة، التوسع في جميع أنحاء مصر في ضوء التمويل الأخير الذي تلقته بقيمة 9.6 مليون دولار أمريكي. وتضع الشركة أيضًا نصب أعينها توسيع قطاع التجارة الإلكترونية في شرق إفريقيا، بهدف طويل المدى يتمثل في التطور لتصبح مزودًا للوجستيات الشحن على مستوى إفريقيا.

تقرير السوق للوجستيات الطرف الثالث (3PL) في مصر – جدول المحتويات

1. مقدمة

1.1 مخرجات الدراسة

1.2 افتراضات الدراسة

1.3 مجال الدراسة

2. مناهج البحث العلمي

2.1 منهجية التحليل

2.2 مراحل البحث

3. ملخص تنفيذي

4. ديناميكيات السوق والرؤى

4.1 سيناريو السوق الحالي

4.2 ديناميات السوق

4.2.1 السائقين

4.2.2 القيود

4.2.3 فرص

4.3 سلسلة القيمة / تحليل سلسلة التوريد

4.4 سياسات ولوائح الصناعة

4.5 الاتجاهات العامة في سوق التخزين

4.6 الطلب من القطاعات الأخرى، مثل CEP، وLast Mile Delivery، والخدمات اللوجستية لسلسلة التبريد

4.7 رؤى في أعمال التجارة الإلكترونية

4.8 التطورات التكنولوجية في القطاع اللوجستي

4.9 جاذبية الصناعة – تحليل القوى الخمس لبورتر

4.9.1 تهديد الوافدين الجدد

4.9.2 القدرة التفاوضية للمشترين / المستهلكين

4.9.3 القوة التفاوضية للموردين

4.9.4 تهديد المنتجات البديلة

4.9.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 حسب الخدمة

5.1.1 إدارة النقل الداخلي

5.1.2 إدارة النقل الدولي

5.1.3 تخزين وتوزيع القيمة المضافة

5.2 بواسطة المستخدم النهائي

5.2.1 التصنيع والسيارات

5.2.2 النفط والغاز والكيماويات

5.2.3 تجارة التوزيع (تجارة الجملة والتجزئة بما في ذلك التجارة الإلكترونية)

5.2.4 فارما والرعاية الصحية

5.2.5 بناء

5.2.6 المستخدمون النهائيون الآخرون

6. مشهد تنافسي

6.1 نظرة عامة على تركيز السوق

6.2 ملف الشركة

6.2.1 Agility

6.2.2 Aramex

6.2.3 DB Schenker

6.2.4 DCM

6.2.5 DHL Supply Chain

6.2.6 DP World Sokhna

6.2.7 Eastern Logistics

6.2.8 El Nada For International Services

6.2.9 Expeditors

6.2.10 FedEx

6.2.11 Intex Express

6.2.12 Kuehne+Nagel

6.2.13 Panalpina

6.2.14 UPS*

7. تحليل الاستثمار

7.1 عمليات الاندماج والاستحواذ الأخيرة

8. مستقبل السوق

9. تنصل

تجزئة الصناعة للوجستيات الطرف الثالث (3PL) في مصر

يقدم موفر 3PL (لوجستيات الطرف الثالث) خدمات لوجستية خارجية، والتي تشمل إدارة جانب أو أكثر من أنشطة الشراء والتنفيذ. يتم تقسيم سوق 3PL المصري حسب الخدمة (إدارة النقل المحلي، وإدارة النقل الدولي، والتخزين والتوزيع ذي القيمة المضافة) والمستخدم النهائي (التصنيع والسيارات والنفط والغاز والكيماويات وتجارة التوزيع (تجارة الجملة والتجزئة بما في ذلك التجارة الإلكترونية). التجارة)، والأدوية والرعاية الصحية، والبناء، والمستخدمين النهائيين الآخرين). يقدم التقرير حجم السوق وتوقعات لسوق 3PL في مصر بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب الخدمة | ||

| ||

| ||

|

| بواسطة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث السوق للوجستيات الطرف الثالث (3PL) في مصر

ما هو حجم سوق 3PL في مصر؟

من المتوقع أن يصل حجم سوق 3PL في مصر إلى 3.59 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.35٪ ليصل إلى 4.89 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق 3PL في مصر؟

وفي عام 2024، من المتوقع أن يصل حجم سوق 3PL في مصر إلى 3.59 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق 3PL مصر؟

Agility، Aramex، DB Schenker، DCM، DHL Supply Chain هي الشركات الكبرى العاملة في سوق 3PL المصري.

ما هي السنوات التي يغطيها سوق 3PL المصري، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق 3PL في مصر بنحو 3.38 مليار دولار أمريكي. يغطي التقرير حجم سوق مصر 3PL التاريخي للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مصر 3PL للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

3PL في تقرير الصناعة في مصر

إحصائيات 2024 3PL لحصة السوق وحجمها ومعدل نمو الإيرادات في مصر، تم إعدادها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل 3PL في مصر توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.