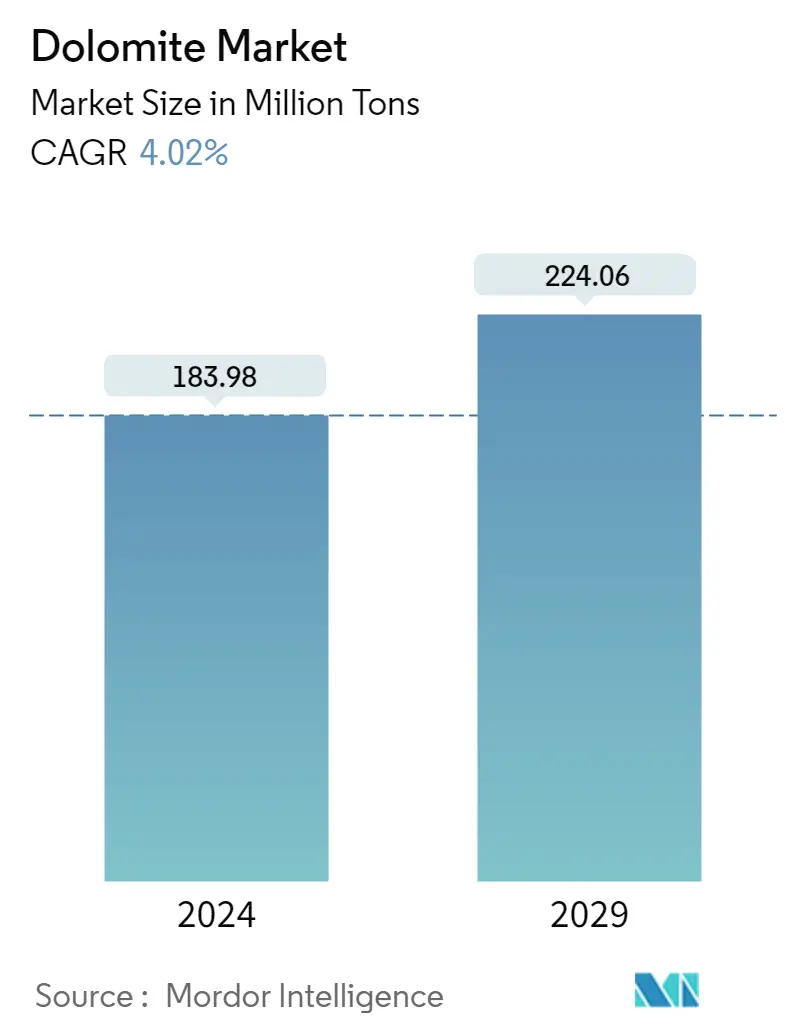

حجم سوق الدولوميت

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 183.98 مليون طن |

| حجم السوق (2029) | 224.06 مليون طن |

| CAGR(2024 - 2029) | 4.02 % |

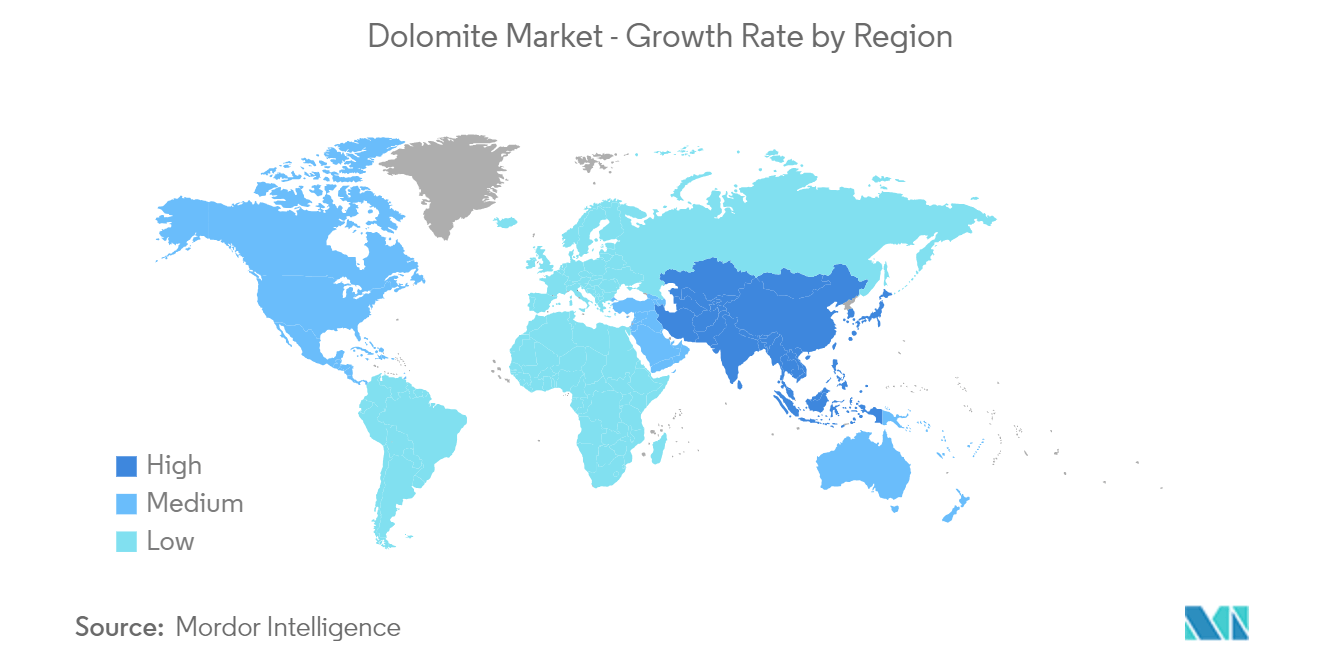

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

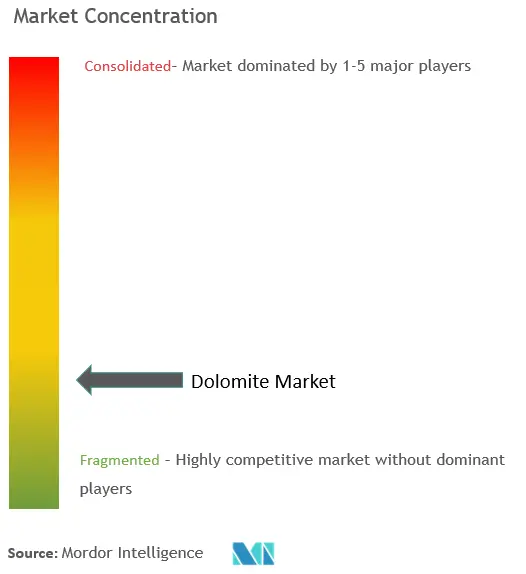

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الدولوميت

ويقدر حجم سوق الدولوميت بـ 183.98 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 224.06 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.02٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بجائحة كوفيد-19 في عام 2020 حيث كان هناك تباطؤ في الإنتاج والتنقل، حيث اضطرت صناعات مثل الأسمنت والسيراميك وغيرها إلى تأخير إنتاجها بسبب تدابير الاحتواء والاضطرابات الاقتصادية. وفي الوقت الحالي، تعافى السوق من الوباء. وصل السوق إلى مستويات ما قبل الوباء في عام 2022 ومن المتوقع أن ينمو بشكل مطرد في المستقبل.

- أدت التطبيقات المتزايدة في صناعات البناء وتوسيع إنتاج الصلب في منطقة آسيا والمحيط الهادئ إلى دفع نمو السوق.

- ومع ذلك، فإن استبدال الدولوميت الخام بالصخور النارية التي تحتوي على معادن الزبرجد الزيتوني قد يعيق الطلب في السوق المدروسة.

- علاوة على ذلك، من المتوقع أن يؤدي استخدام الدولوميت كمكمل للكالسيوم والمغنيسيوم إلى توليد فرصة في السوق في صناعة الأدوية.

- سيطرت منطقة آسيا والمحيط الهادئ على الطلب في السوق حول العالم، حيث كانت دول مثل الصين والهند واليابان أكبر المستهلكين.

اتجاهات سوق الدولوميت

زيادة الطلب من صناعة البناء والتشييد

- يستخدم الدولوميت كركام في الخرسانة الأسمنتية البورتلاندية، والتي تستخدم في الطرق والمباني وغيرها من الهياكل. ويستخدم الدولوميت أيضًا مع المواد البيتومينية في الطرق والإنشاءات المماثلة. يجد مطحون الدولوميت تطبيقًا كبيرًا في صناعة الحديد والصلب نظرًا لقوته وتوافقه في عملية تنقية الحديد والصلب.

- في إنتاج الأسمنت، يتم تكليس الدولوميت، ثم يتم تقطيعه إلى كتل ذات حجم معين. صناعة البناء والتشييد هي واحدة من أكبر المستهلكين للأسمنت. تشهد أنشطة البناء التجارية والصناعية المتنامية طفرة على مستوى العالم.

- وبحسب مكتب الإحصاء الأمريكي، ارتفع الإنفاق على البناء خلال الأشهر التسعة الأولى من عام 2023 بنحو 4.6% ليصل إلى 1.46 تريليون دولار، مقارنة بالفترة نفسها من عام 2022.

- ويعد قطاع البناء في منطقة آسيا والمحيط الهادئ هو الأكبر في العالم، ومن المتوقع أن يتم تسجيل أعلى نمو للإسكان في منطقة آسيا والمحيط الهادئ، بسبب توسع أسواق بناء المساكن في الصين والهند.

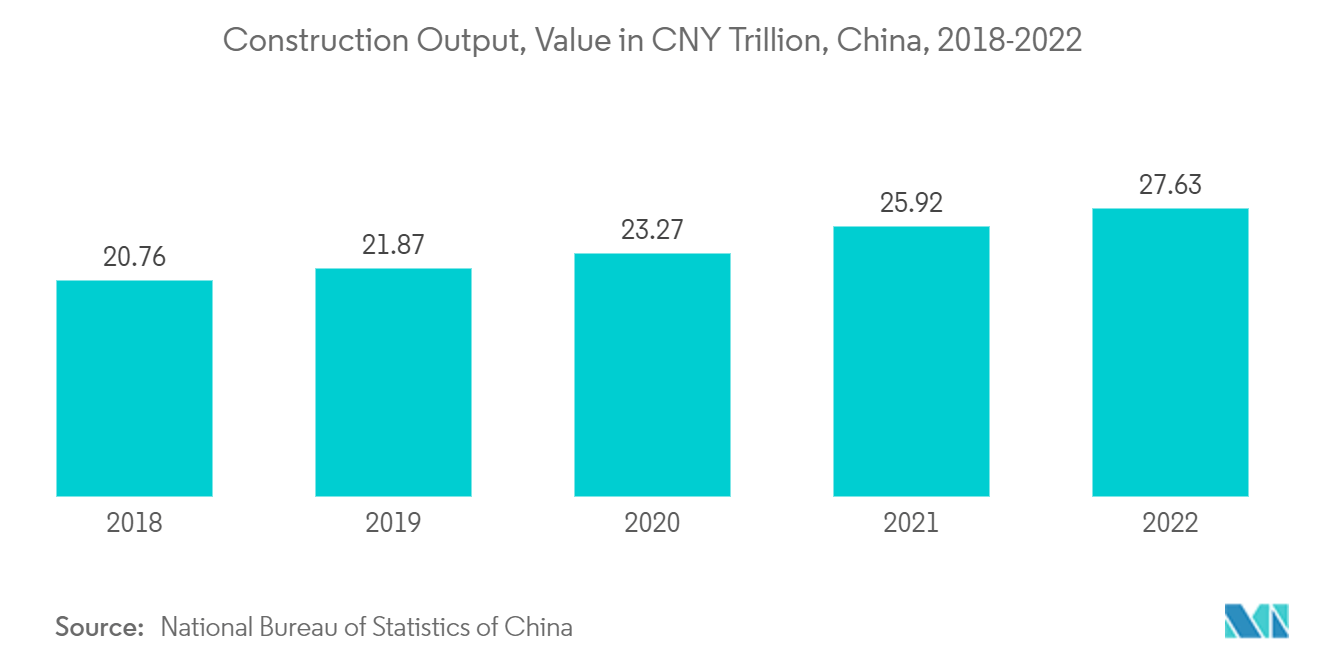

- ووفقا للمكتب الوطني للإحصاء في الصين، بلغ إنتاج البناء المحلي ذروته في عام 2022 بقيمة حوالي 4.11 تريليون دولار أمريكي.

- علاوة على ذلك، تعمل الهند على توسيع قطاعها التجاري. تم تنفيذ العديد من المشاريع في البلاد. على سبيل المثال، بدأ إنشاء مجمع المكاتب التجارية CommerzIII بقيمة 900 مليون دولار أمريكي في الربع الأول من عام 2022. ويتضمن المشروع بناء مجمع مكاتب تجارية مكون من 43 طابقًا بمساحة أرضية مسموحة تبلغ 2,60,128 مترًا مربعًا في جوريجاون، مومباي. ومن المتوقع أن يتم الانتهاء من المشروع في الربع الرابع من عام 2027، مما يعود بالنفع على السوق المدروسة في وقت واحد خلال فترة التوقعات.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن يرتفع استهلاك الدولوميت بمعدل صحي من صناعة البناء والتشييد خلال الفترة المتوقعة.

آسيا والمحيط الهادئ للسيطرة على السوق

- من المتوقع أن تمثل منطقة آسيا والمحيط الهادئ الحصة الأكبر من سوق الدولوميت العالمي خلال الفترة المتوقعة بسبب توسع القطاعات الصناعية، مثل البناء والرعاية الصحية، في البلدان الكبرى مثل الصين والهند واليابان وغيرها.

- وتستضيف الصين قطاع بناء واسع النطاق، وقد دعمت التطورات في البنية التحتية والقطاعات السكنية في العامين الماضيين نمو قطاع البناء بشكل عام، سواء من حيث الحجم أو القيمة.

- تعد الصين أكبر منتج للأسمنت على مستوى العالم، ويتزايد الطلب على الأسمنت باستمرار، مدعومًا بصناعة البناء والتشييد سريعة النمو. على سبيل المثال، وفقًا للمكتب الوطني للإحصاء (NBS) الصيني، ارتفع إنتاج الأسمنت في النصف الأول من عام 2023 إلى 980 مليون طن متري من 979 مليون طن متري في نفس الفترة من عام 2022، مما يدعم نمو السوق.

- أيضًا، وفقًا للمكتب الوطني للإحصاء الصيني، حققت صناعة البناء في الصين قيمة مضافة تبلغ حوالي 8.3 تريليون يوان صيني (~ 1.23 تريليون دولار أمريكي) في عام 2022، مما يعكس زيادة بأكثر من 3٪ مقارنة بالعام السابق.

- ومن المتوقع أيضًا أن يؤدي توسع قطاع الرعاية الصحية إلى تعزيز نمو السوق. على سبيل المثال، تعد الهند مركزًا عالميًا للأدوية، وفقًا لـ IBEF، تعد صناعة الأدوية الهندية ثالث أكبر صناعة في العالم من حيث الحجم والرابع عشر من حيث القيمة. يساهم قطاع الأدوية الهندي بحوالي 1.72% من الناتج المحلي الإجمالي للبلاد.

- ولذلك، وبسبب هذه الاتجاهات المذكورة أعلاه، من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق الدولوميت خلال الفترة المتوقعة.

نظرة عامة على صناعة الدولوميت

سوق الدولوميت مجزأ جزئيًا بطبيعته. ومن بين اللاعبين الرئيسيين في السوق المدروسة (وليس بأي ترتيب معين) Sibelco، وCalcinor، وRHI Magnesita، وJFE Mineral Alloy Company, Ltd.، وDillon، من بين آخرين.

قادة سوق الدولوميت

-

Sibelco

-

Calcinor

-

JFE Mineral & Alloy Company,Ltd.

-

Dillon

-

RHI Magnesita

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الدولوميت

- يناير 2023 أعلنت شركة RHI Magnesita عن الاستحواذ على حصة أغلبية في شركة Jinan New Emei Industries Co. Ltd.، وهي شركة صينية لتصنيع المواد الحرارية. سيسمح الاستحواذ لشركة RHI Magnesita بتوسيع خط إنتاجها في حراريات التحكم في تدفق الفولاذ. كما سيوفر قدرة تصنيعية إضافية لزيادة إمدادات المواد الحرارية في الصين ومنطقة شرق آسيا الأوسع.

- يناير 2022 وقعت Sibelco وCelSian اتفاقية لتقاسم مسؤوليات المختبر وإجراء أبحاث مشتركة لتقديم خدمات متزايدة للعملاء في صناعة الزجاج، مما يزيد الطلب على الدولوميت في صناعة الزجاج.

تقرير سوق الدولوميت – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 تزايد أنشطة البناء في آسيا والمحيط الهادئ

4.1.2 التوسع في إنتاج الصلب

4.1.3 السائقين الآخرين

4.2 القيود

4.2.1 استبدال الدولوميت الخام بالصخور النارية

4.2.2 قيود أخرى

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 النوع المعدني

5.1.1 متكتل

5.1.2 المكلس

5.1.3 ملبدة

5.2 صناعة المستخدم النهائي

5.2.1 الزراعة

5.2.2 السيراميك والزجاج

5.2.3 يبني

5.2.4 التعدين والمعادن

5.2.5 المستحضرات الصيدلانية

5.2.6 معالجة المياه

5.2.7 صناعات المستخدم النهائي الأخرى (أعلاف الحيوانات، وما إلى ذلك)

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق (٪) ** / تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Calcinor

6.4.2 Carmeuse

6.4.3 Dillon

6.4.4 Imerys

6.4.5 JFE Mineral & Alloy Company,Ltd.

6.4.6 Lhoist

6.4.7 Omya AG

6.4.8 Raw Edge Industrial Solutions Limited

6.4.9 RHI Magnesita

6.4.10 Sibelco

7. فرص السوق والاتجاهات المستقبلية

7.1 زيادة الطلب على مكملات الكالسيوم والمغنيسيوم

7.2 فرص أخرى

سوق الدولوميت - تجزئة الصناعة

الدولوميت هو معدن كربونات لا مائي يحتوي على نسبة عالية من المغنيسيوم والكالسيوم وبعض كمية الحديد. تعدين الدولوميت هو معدن غير معدني يمكن استخدامه لإنتاج السيراميك والمواد المركبة والزجاج والمواد المقاومة للحرارة. ويستخدم الدولوميت في التعدين والتصنيع والتكرير والبناء، من بين أمور أخرى.

يتم تقسيم سوق الدولوميت حسب نوع المعدن وصناعة المستخدم النهائي والجغرافيا. حسب نوع المعدن، يتم تقسيم السوق إلى مكتلة، ومكلسة، ومتكلسة. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى الزراعة والسيراميك والزجاج والأسمنت والتعدين والمعادن والأدوية ومعالجة المياه وغيرها (الأعلاف الحيوانية، وما إلى ذلك). يغطي التقرير أيضًا حجم السوق وتوقعات السوق في 15 دولة حول العالم. بالنسبة لكل قطاع، تم تحديد حجم السوق والتنبؤات على أساس الحجم (بالطن).

| النوع المعدني | ||

| ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الدولوميت

ما هو حجم سوق الدولوميت؟

من المتوقع أن يصل حجم سوق الدولوميت إلى 183.98 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 4.02٪ ليصل إلى 224.06 مليون طن بحلول عام 2029.

ما هو حجم سوق الدولوميت الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الدولوميت إلى 183.98 مليون طن.

من هم البائعون الرئيسيون في نطاق سوق الدولوميت؟

Sibelco، Calcinor، JFE Mineral & Alloy Company,Ltd.، Dillon، RHI Magnesita هي الشركات الكبرى العاملة في سوق الدولوميت.

ما هي المنطقة الأسرع نمواً في سوق الدولوميت؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الدولوميت؟

في عام 2024، تمثل منطقة آسيا والمحيط الهادئ أكبر حصة سوقية في سوق الدولوميت.

ما هي السنوات التي يغطيها سوق الدولوميت وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الدولوميت بنحو 176.87 مليون طن. يغطي التقرير حجم سوق الدولوميت التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الدولوميت للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الدولوميت

إحصائيات لحصة سوق الدولوميت وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل الدولوميت توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.