| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

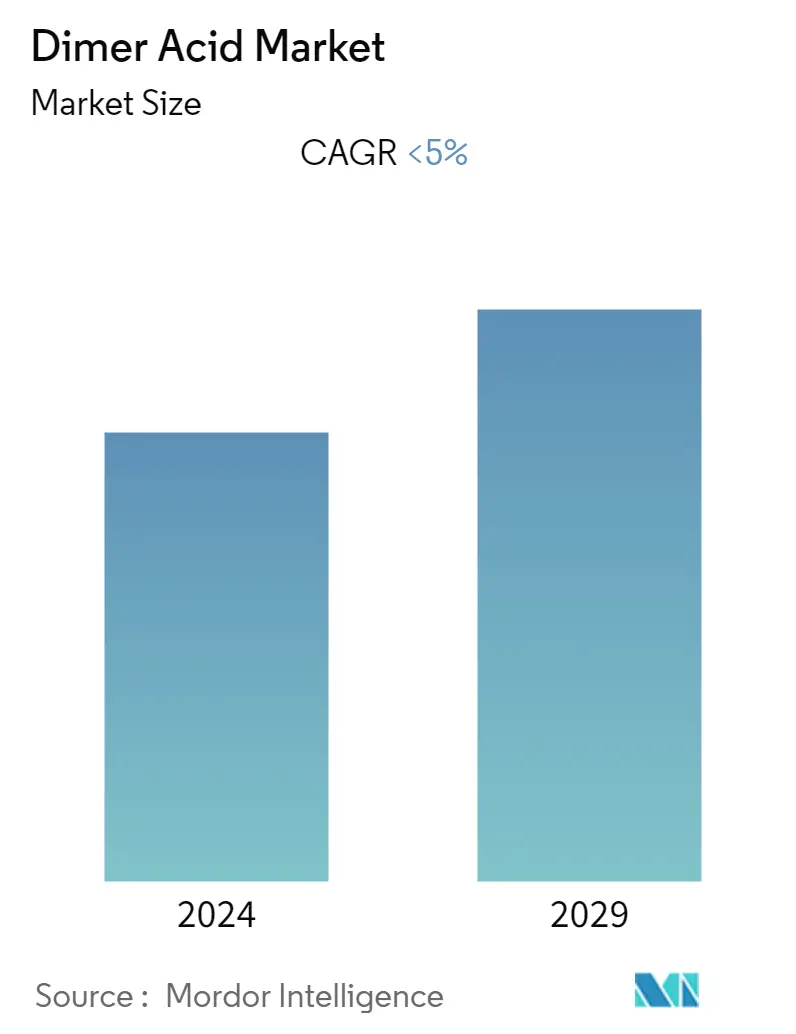

| CAGR | 5.00 % |

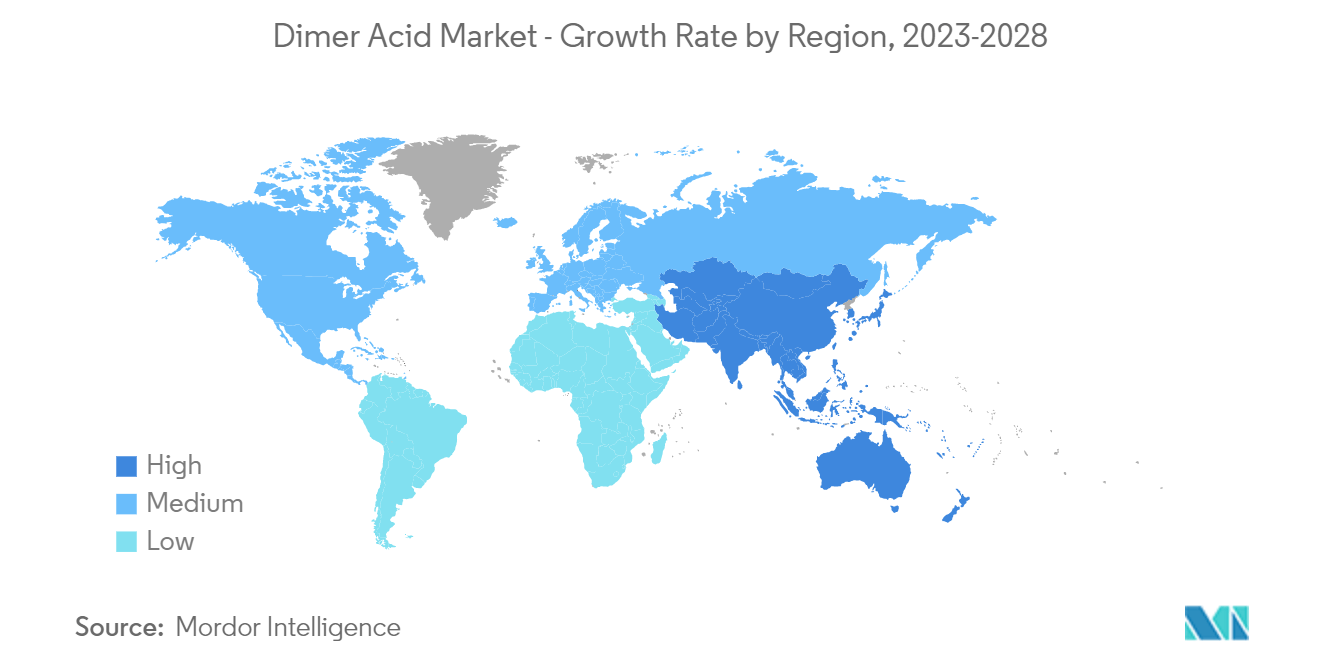

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق حمض الديمر

من المتوقع أن يسجل سوق حمض الديمر معدل نمو سنوي مركب يزيد عن 5٪ خلال الفترة المتوقعة.

تأثرت السوق بسبب جائحة كوفيد-19، حيث أدت عمليات الإغلاق والمسافات الاجتماعية والعقوبات التجارية إلى اضطرابات هائلة في شبكات سلسلة التوريد العالمية. وشهدت صناعة البناء والتشييد تراجعا بسبب توقف الأنشطة. ومع ذلك، من المتوقع أن تعود الحالة التي تم استردادها في عام 2021 بالنفع على السوق خلال الفترة المتوقعة.

- تؤدي التطبيقات المتزايدة لراتنجات البولياميد والاستخدام المتزايد للمواد اللاصقة ومضافات زيت الوقود إلى دفع نمو السوق.

- من المتوقع أن يؤدي تقلب أسعار المواد الخام وعدم اليقين في إنتاج زيت بذور اللفت وزيت بذرة القطن وزيت فول الصويا إلى إعاقة نمو السوق.

اتجاهات سوق حمض الديمر

تزايد الطلب على راتنجات الألكيد والمواد اللاصقة

- يُعرف حمض الديمر بالأحماض الدهنية ثنائية الكربوكسيل وينتمي إلى مجموعة حمض ثنائي الكربوكسيل. يجد حمض الديمر تطبيقه في الطلاءات السطحية ومواد التشحيم والمواد المضافة للوقود.

- يستخدم حمض الديمر لتصنيع راتنجات الألكيد، التي تستخدم بشكل رئيسي في الطلاءات والطلاءات الاصطناعية وتستخدم في صناعة البناء والتشييد بسبب خصائصها.

- وفي عام 2021، أنتجت الولايات المتحدة 123.9 مليار رطل من الراتنجات. كان البولي إيثيلين عالي الكثافة (HDPE) هو المادة الراتنجية الأكثر إنتاجًا في ذلك العام، حيث بلغ إنتاجه 22 مليار جنيه إسترليني. وشكل البولي إيثيلين الخطي منخفض الكثافة (LLDPE) حجم إنتاج مماثل بلغ 21.7 مليار جنيه.

- تشمل خصائص حمض الديمر الوزن الجزيئي العالي، وصعوبة التبلور والتقطير، والبنية الدورية المرنة للغاية، والقابل للذوبان في الهيدروكربونات، والتفاعل الذي يمكن التحكم فيه بسهولة.

- تستخدم المواد اللاصقة المذوبة بالحرارة من مادة البولي أميد إلى حد كبير حمض الديمر في عملية التصنيع. تُستخدم هذه المواد اللاصقة المذوبة بالحرارة على المعادن والورق والخشب والعديد من المواد البلاستيكية، مثل PVC والبولي بروبيلين المعالج سطحيًا والبولي إيثيلين، لأغراض التصاق ممتازة، نظرًا لخصائصها.

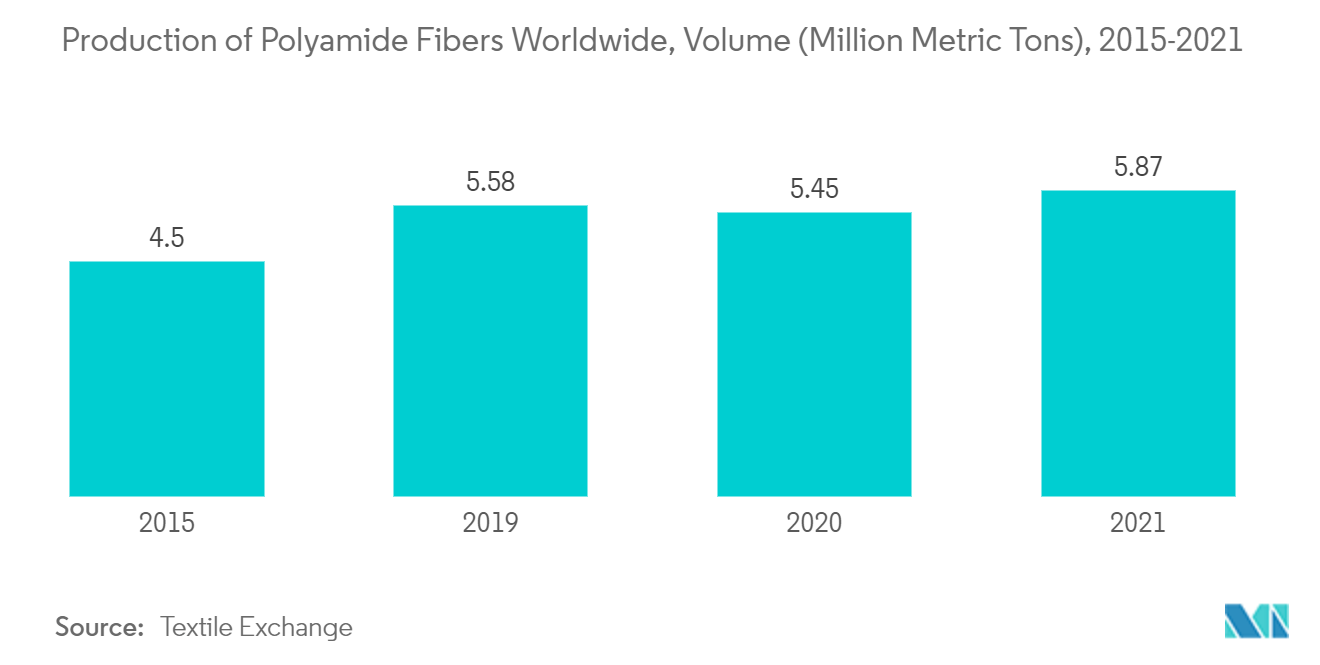

- تُستخدم مادة البولي أميد الاصطناعية بشكل شائع في المنسوجات وصناعة السيارات والسجاد وأدوات المطبخ والملابس الرياضية نظرًا لمتانتها وقوتها العالية. تعد صناعة النقل هي المستهلك الرئيسي، حيث تمثل 35٪ من استهلاك مادة البولي أميد (PA).

- تتميز المواد اللاصقة المذوبة بالحرارة بثبات حراري عالي ونقاط انصهار ومقاومة كيميائية للعديد من المركبات. تعمل هذه الخصائص على زيادة الطلب على هذه المواد اللاصقة مقارنة بالمواد اللاصقة الأخرى في السيناريو الحالي. وفي عام 2021، بلغ إنتاج البولياميد العالمي 5.87 مليون طن متري.

- وفقًا لشركة Statista، بحلول عام 2027، من المتوقع أن ترتفع القيمة السوقية للمواد اللاصقة إلى ما يقرب من 65 مليار دولار أمريكي، وستصل قيمة المواد المانعة للتسرب إلى ما يزيد قليلاً عن 15 مليار دولار أمريكي.

- نظرًا للطلب القوي من صناعات المستخدم النهائي مثل الأغذية والمشروبات، فإن التطبيقات المتزايدة للمواد اللاصقة في صناعة التعبئة والتغليف تقود سوق حمض الديمر.

آسيا والمحيط الهادئ للسيطرة على السوق

- كانت هناك تطورات تدريجية في قطاع البناء في منطقة آسيا والمحيط الهادئ والإنتاج المتزايد. يؤدي الطلب على المواد اللاصقة في الصين والهند ودول الآسيان من القطاعات الأخرى إلى زيادة الطلب على حمض الديمر المستخدم في الطلاء وإنتاج المواد اللاصقة المذوبة بالحرارة.

- تستخدم صناعة البناء الدهانات والطلاءات والراتنجات الأخرى للتطبيقات الداخلية والخارجية. تستخدم هذه التطبيقات حمض الديمر في الإنتاج لأنه يوفر متانة أفضل ضد التغيرات البيئية، مثل درجات الحرارة المرتفعة والأمطار الحمضية والثلوج.

- ومن المتوقع أن تنمو إيرادات صناعة البناء العالمية بشكل مطرد خلال السنوات القليلة المقبلة لتصل إلى 4.4 تريليون دولار أمريكي بحلول عام 2030. وتشهد الصين نموا هائلا في قطاع البناء لديها. وفقًا للمكتب الوطني للإحصاء في الصين، في عام 2021، بلغت قيمة ناتج البناء في الصين حوالي 4.29 تريليون دولار أمريكي.

- تستثمر الصين 1.43 تريليون دولار أمريكي في مشاريع البناء الكبرى في السنوات الخمس المقبلة حتى عام 2025. وفي عام 2022، ساهمت الهند بحوالي 640 مليار دولار أمريكي في صناعة البناء والتشييد بسبب المبادرات الحكومية في تطوير البنية التحتية والإسكان بأسعار معقولة.

- تشمل المواد الخام المستخدمة في تحضير البوليستر جميع الزيوت النباتية والأحماض الدهنية ومشتقاتها. وبحسب وزارة الزراعة الأمريكية 2021، بلغ حجم استهلاك الزيوت النباتية في اليابان نحو 75 ألف طن متري في عام 2021.

- في عام 2022، كانت الدولة الرائدة في استهلاك زيت بذور عباد الشمس هي دول الاتحاد الأوروبي الـ 27، تليها الصين والهند. ووفقا لوزارة الزراعة الأمريكية، في عام 2021، استهلك سكان الصين حوالي 2.6 مليون طن متري من زيت بذور عباد الشمس.

- من المتوقع أن تؤدي زيادة تطبيقات الطلاء من مختلف الصناعات والطلب المتزايد على راتنجات البولياميد لتطبيقات مختلفة إلى دفع سوق حمض الديمر خلال السنوات القادمة.

نظرة عامة على صناعة حمض ديمر

تم توحيد سوق حمض الديمر جزئيًا، مع سيطرة عدد قليل من اللاعبين الرئيسيين على جزء كبير. بعض الشركات الكبرى هي BASF، وCroda International، وOleon NV، وHarima Chemicals، وEmery Oleochemicals.

قادة السوق حمض ديمر

-

BASF

-

Croda International

-

Oleon N.V

-

Harima Chemicals

-

Emery Oleochemicals

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق حمض الديمر

- فبراير 2023 استحوذت شركة Croda International Plc على شركة Solus Biotech الرائدة عالميًا في مجال مستحضرات التجميل المتميزة المشتقة من التكنولوجيا الحيوية. يتيح الاستحواذ لشركة Croda International Plc الوصول إلى تقنيات السيراميد والفوسفوليبيد المشتقة من التكنولوجيا الحيوية الحالية لشركة Solus وقدراتها الناشئة في مجال الريتينول الطبيعي.

- ديسمبر 2022 قامت شركة Oleon NV بتوسيع بصمتها العالمية من خلال الاستحواذ على مصنع خلط في كونرو، تكساس، باستثمار قدره 50 مليون دولار أمريكي. يمكن للشركة تقديم خدمات التخزين والمزج لمختلف الأسواق من خلال مصنع التصنيع الجديد هذا.

تجزئة صناعة حمض الديمر

أحماض ديمر (الأحماض الدهنية ثنائية الكربوكسيل) هي أحماض ثنائية الكربوكسيل يتم إنتاجها عن طريق خفض الأحماض الدهنية غير المشبعة. أحماض الديمر هي سوائل لزجة شفافة ذات لون أصفر فاتح ذات طبيعة غير سامة. يمكن استخدام أحماض الديمر لتصنيع راتنجات البولياميد والمواد اللاصقة المذوبة بالحرارة. كما أنها تستخدم في راتنجات الألكيد والمواد اللاصقة والمواد الخافضة للتوتر السطحي ومضافات زيت الوقود ومواد التشحيم. يتم تقسيم سوق حمض الديمر حسب التطبيق والجغرافيا. حسب التطبيق، يتم تقسيم السوق إلى راتنجات الألكيد والمواد اللاصقة واللدائن ومواد التشحيم وراتنج البولي أميد ومضافات زيت الوقود وغيرها من التطبيقات. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق حمض الديمر في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (كيلو طن متري).

| طلب | راتنجات الألكيد | ||

| المواد اللاصقة واللدائن | |||

| مواد التشحيم | |||

| راتنج البولياميد | |||

| إضافات زيت الوقود | |||

| تطبيقات أخرى | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق حمض الديمر

ما هو حجم سوق حمض ديمر الحالي؟

من المتوقع أن يسجل سوق حمض الديمر معدل نمو سنوي مركب أقل من 5٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق Dimer Acid؟

BASF، Croda International، Oleon N.V، Harima Chemicals، Emery Oleochemicals هي الشركات الكبرى العاملة في سوق حمض ديمر.

ما هي المنطقة الأسرع نموًا في سوق حمض الديمر؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق حمض ديمر؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق حمض الديمر.

ما هي السنوات التي يغطيها سوق حمض ديمر؟

يغطي التقرير حجم السوق التاريخي لسوق حمض ثنائي الفينيل للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق حمض ثنائي الفينيل للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

تقرير صناعة حمض الديمر

إحصائيات الحصة السوقية لـ Dimer Acid لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل Dimer Acid توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا في شكل تقرير PDF مجاني تحميل.