تحليل سوق أجهزة الأشعة السينية الرقمية

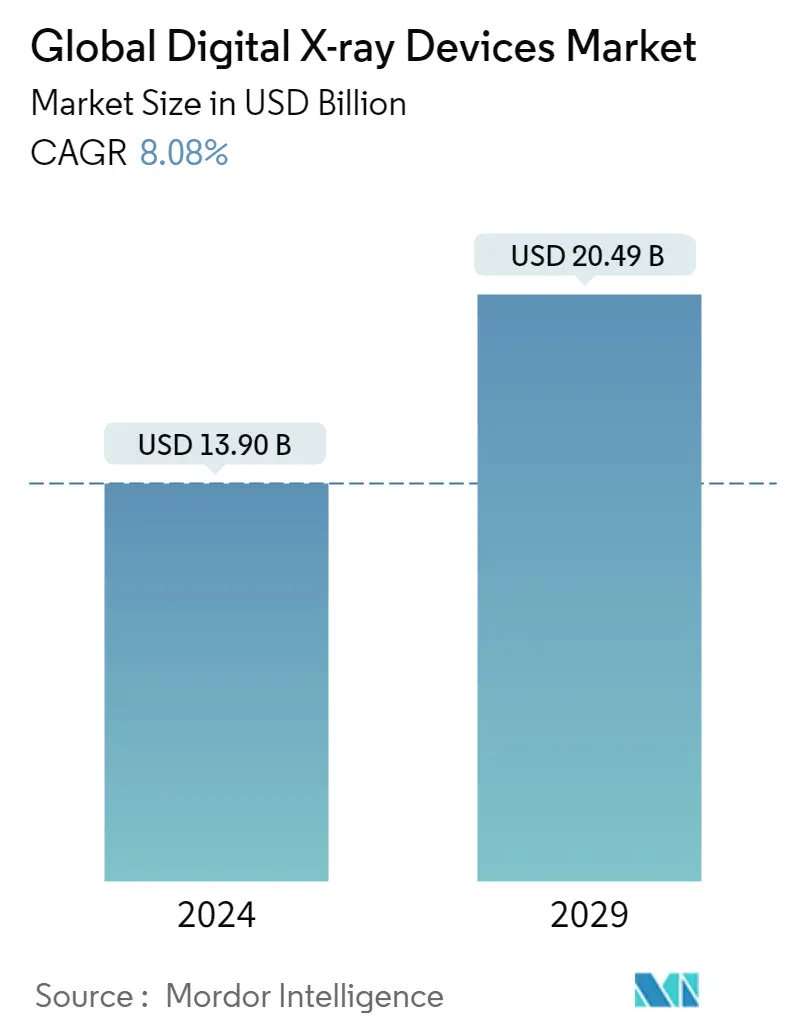

يقدر حجم السوق العالمية لأجهزة الأشعة السينية الرقمية بـ 13.90 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 20.49 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.08٪ خلال الفترة المتوقعة (2024-2029).

لقد سلطت جائحة كوفيد-19 الضوء على التصوير التشخيصي، وخاصة على أجهزة الأشعة السينية الرقمية. يلعب التصوير الرقمي دورًا رئيسيًا في تشخيص فيروس كورونا (COVID-19) ويشير إلى أنسجة الرئة المصابة لدى المرضى المصابين. وقد ركز العديد من اللاعبين الرئيسيين في السوق على الابتكارات في إنتاج معدات التصوير الشعاعي. على سبيل المثال، في ديسمبر 2020، أطلقت Agfa HealthCare محفظة SmartXR الجديدة للذكاء الاصطناعي للأشعة السينية (AI) للتصوير الشعاعي الرقمي للمساعدة أثناء روتين الأشعة، والذي أثبت أهميته خلال أزمة كوفيد-19. وبالتالي، خلال الوباء، من المتوقع أن يتأثر سوق أجهزة الأشعة السينية الرقمية بشكل إيجابي من خلال التشخيص والعلاج الدقيق لفيروس كوفيد-19.

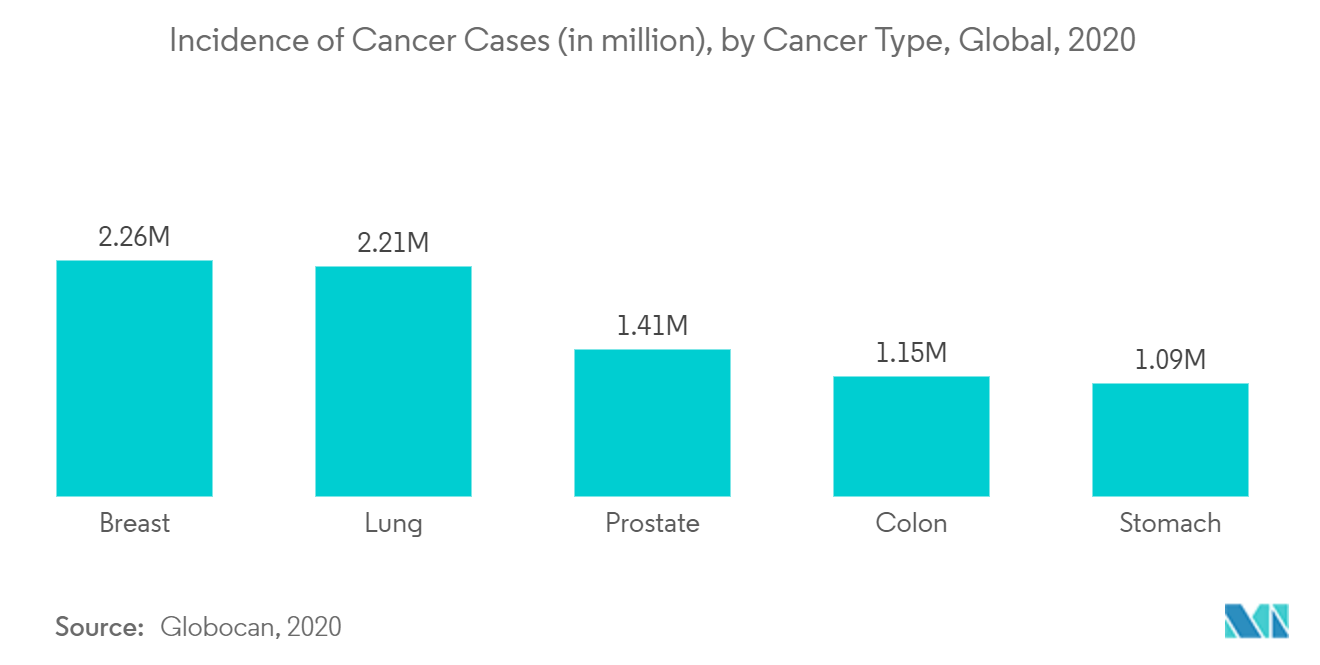

يمكن أن يعزى نمو السوق المدروس إلى حد كبير إلى عوامل، مثل تزايد حدوث أمراض العظام والسرطانات، والعدد المتزايد من الإصابات الخطيرة، ومزايا أنظمة الأشعة السينية الرقمية على الأشعة السينية التقليدية، والتقدم التكنولوجي، وتطوير المنتجات. تستخدم أجهزة الأشعة السينية الرقمية مستشعرات الأشعة السينية الرقمية بدلاً من الأفلام لالتقاط الصور. وينتج عن ذلك معاينة فورية للصور مما يؤدي في النهاية إلى تحسين كفاءة الوقت والقدرة على نقل الصور رقميًا.

المزايا الرئيسية للتصوير الرقمي هي فعالية التكلفة وسهولة الوصول إليها. يمكن للمستشفيات إدارة خفض التكاليف عن طريق خفض سعر الفيلم، وتقليل متطلبات مساحة التخزين، وتقليل عدد الأشخاص المطلوبين لتشغيل الخدمات وأقسام الأرشيف. كما أن الصور متاحة على الفور للتوزيع على الخدمات السريرية دون الحاجة إلى الوقت والجهد البدني اللازمين لاسترداد حزم الأفلام ومراجعة الصور السابقة للمريض بشكل أسهل بكثير. يؤثر هذا العامل بشكل كبير على نمو سوق أجهزة الأشعة السينية الرقمية. تعرض الأشعة السينية الرقمية إشعاعًا أقل بنسبة 70-80٪ تقريبًا من الأشعة السينية التقليدية. وهذا مفيد للغاية لصحة المرضى على المدى الطويل، وخاصة النساء الحوامل أو المرضى الذين يعانون بالفعل من المرض، وبالتالي ضمان السلامة. بمساعدة الأشعة السينية الرقمية، يمكن لأطباء الأسنان الآن التعرف بسهولة على مشاكل الفم، مما يؤدي إلى انخفاض الحاجة إلى إجراء تحقيق جراحي في مرحلة التشخيص. بالإضافة إلى ذلك، يقوم التصوير الشعاعي الرقمي بتخزين الأشعة السينية للمريض بشكل آمن، مما يؤدي إلى عدم فقدان الحاملات.

وأيضًا، نظرًا لتزايد عدد أمراض الأسنان واضطرابات القلب والسرطانات وخاصة سرطان الثدي، هناك طلب متزايد على أجهزة الأشعة السينية الرقمية عالميًا. جمعية القلب الأمريكية (AHA)، إحصاءات أمراض القلب والسكتات الدماغية - تظهر بيانات التحديث لعام 2022 أن أمراض القلب والأوعية الدموية (CVD) مدرجة باعتبارها السبب الرئيسي الكامن وراء الوفاة حيث بلغت 19.05 مليون حالة وفاة في جميع أنحاء العالم في عام 2020. وفقًا لـ المصدر نفسه، يُعزى حوالي 7.08 مليون حالة وفاة في جميع أنحاء العالم إلى أمراض الأوعية الدموية الدماغية في عام 2020. وقد أدى هذا الانتشار المرتفع لأمراض القلب بين السكان في البلاد إلى زيادة الطلب على أجهزة التصوير ذات التشخيص الدقيق، ومن هنا تكتسب أجهزة الأشعة السينية الرقمية أهميتها في هذا السياق.

بالإضافة إلى ذلك، فإن التقدم في التكنولوجيا وزيادة الموافقات على المنتجات، إلى جانب الشراكات والتعاون بين اللاعبين الرئيسيين يساعد في نمو السوق. على سبيل المثال، في فبراير 2022، أعلنت شركة Carestream Health India عن إطلاق DRX Compass، وهو حل إشعاع رقمي دقيق ومريح وقابل للتكوين يوفر لأخصائيي الأشعة مستوى جديد تمامًا من الكفاءة. بالإضافة إلى ذلك، توفر DRX Compass تنوعًا في تكوين التكوينات المطلوبة من مجموعة واسعة من أجهزة الكشف والأنابيب والمولدات والمراحل وأجهزة موازنة الإشعاع، وكيفية نشر مرافق الإشعاع لتكنولوجيا الإشعاع الرقمي المستقبلية هذه.

وبالتالي، فإن جميع العوامل المذكورة أعلاه تعمل حاليًا على زيادة نمو سوق أجهزة الأشعة السينية الرقمية. ومع ذلك، فإن ارتفاع تكاليف التركيب والجهاز، إلى جانب الزيادة في استخدام الأجهزة المجددة، من المرجح أن يعيق نمو السوق.

اتجاهات سوق أجهزة الأشعة السينية الرقمية

من المتوقع أن يهيمن قطاع الأنظمة المحمولة على السوق خلال فترة التوقعات

تشمل العوامل الرئيسية التي تدفع نمو الأنظمة المحمولة التكنولوجيا المتقدمة، والعدد المتزايد للمرضى الذين يعانون من أمراض مزمنة، وزيادة عدد كبار السن، وزيادة الوعي بشأن توفر الأنظمة المحمولة. بالإضافة إلى ذلك، يتمتع جهاز الأشعة السينية المحمول بالقدرة على التغلب على عوائق الموقع وإفادة المرضى الذين هم في حالات تهدد حياتهم ويحتاجون إلى علاج فوري أينما كانوا، وربما يحتاجون إلى تشخيص فوري.

وبالتالي، تلعب أجهزة الأشعة السينية المحمولة دورًا حيويًا في تشخيص ومراقبة سرير المريض، دون أي عقبة في نقل المريض إلى غرفة الأشعة السينية. توفر أنظمة الأشعة السينية المحمولة العديد من المزايا مقارنة بأنظمة الأشعة السينية التقليدية. على سبيل المثال، وفقًا لتوصيات الكلية الأمريكية للأشعة (ACR) المنشورة في مارس 2020، فإن إزالة التلوث بالأشعة المقطعية المطلوبة بعد فحص مرضى كوفيد-19 قد يعطل توفر الخدمة الإشعاعية، واقترحت إمكانية أخذ التصوير الشعاعي المحمول للصدر في الاعتبار لتقليل مخاطر انتقال العدوى. -العدوى أثناء الوباء.

يؤدي إطلاق المنتجات المتزايدة المتعلقة بأجهزة الأشعة السينية المحمولة إلى زيادة نمو السوق المدروسة. على سبيل المثال، في أغسطس 2020، أطلقت Canon Medical USA نظام الأشعة السينية الرقمي المحمول SOLTUS 500 المجهز بتحسينات يمكنها تبسيط الاختبارات بجانب السرير للمساعدة في تحسين سير العمل والإنتاجية. مرة أخرى، في مارس 2021، أعلنت شركة Fujifilm India Private Limited عن إطلاق نظام الأشعة الرقمي المحمول الخاص بها - FDR nano وهو أخف وزنًا بنسبة 80٪ تقريبًا مقارنة بالأشعة السينية المحمولة التقليدية.

أيضًا، في يوليو 2022، أعلنت شركة Shimadzu عن إضافة نظام الأشعة السينية المحمول الرقمي MobileDaRt Evolution MX8 الإصدار v من النوع v إلى تشكيلة أنظمة الأشعة السينية المحمولة، لإصداره خارج اليابان. يتضمن النظام التصوير الشعاعي الرقمي (DR)، وهو مطلوب خارج اليابان.

وبالتالي، ونظرًا لمزايا الأنظمة المحمولة وزيادة إطلاق المنتجات، فمن المتوقع أن ينمو هذا القطاع بشكل ملحوظ خلال الفترة المتوقعة.

كانت أمريكا الشمالية هي المهيمنة في سوق أجهزة الأشعة السينية الرقمية ومن المتوقع حدوث ذلك خلال فترة التوقعات.

داخل أمريكا الشمالية، تمتلك الولايات المتحدة الحصة السوقية الرئيسية للسوق المدروسة ومن المتوقع أن تهيمن على الفترة المتوقعة. يعد الاعتماد المتزايد لأنظمة الرعاية الصحية نحو التكنولوجيا المتطورة والعبء المتزايد للأمراض المزمنة مثل السرطان والسكري في المنطقة من العوامل الرئيسية التي تدفع سوق أجهزة الأشعة السينية الرقمية في أمريكا الشمالية. تظهر بيانات GLOBOCON 2020 أنه في عام 2020، بلغت حالات السرطان الجديدة التي تم تشخيصها 2,281,658 حالة في الولايات المتحدة، مع 612,390 حالة وفاة.

علاوة على ذلك، وفقًا لصحيفة حقائق مؤسسة التهاب المفاصل لعام 2019، من المتوقع أن يصل عدد البالغين في الولايات المتحدة المصابين بالتهاب المفاصل الذي تم تشخيصه بواسطة الطبيب إلى 78.4 مليون بحلول عام 2040. وأيضًا، وفقًا لبيانات مؤسسة التهاب المفاصل المحدثة في أكتوبر 2021، هناك 1.5 مليون شخص في تعاني الولايات المتحدة من التهاب المفاصل الروماتويدي، حيث يبدأ التهاب المفاصل بشكل شائع بين سن 30 و60 عامًا عند النساء. يؤدي ارتفاع معدل الإصابة بهذه الأمراض المزمنة إلى زيادة الطلب على التشخيص الدقيق وخطط العلاج الفعال وفي الوقت المناسب من قبل مقدم الرعاية الصحية. ومن ثم يدفع نمو السوق المدروسة في أمريكا الشمالية.

بالإضافة إلى ذلك، من المتوقع أن يؤدي التركيز العالي للاعبين الرئيسيين، إلى جانب زيادة الموافقات على المنتجات وإطلاقها، إلى دفع السوق قيد الدراسة. على سبيل المثال، في ديسمبر 2020، أطلقت شركة Canon Medical System USA, Inc.، نظام التصوير الشعاعي الرقمي OMNERA 500A مع ميزة تحديد المواقع التلقائي الذكية المتقدمة لتحسين سير العمل. أيضًا، في أبريل 2022، قدمت سامسونج جهاز GM85 Fit، وهو تكوين جديد لجهاز AccE GM85 المتميز، وهو جهاز تصوير شعاعي رقمي يتميز بتصميم يركز على المستخدم ويساعد في رعاية المرضى بكفاءة وفعالية. حصل GM85 Fit مؤخرًا على تصريح 510(k) من إدارة الغذاء والدواء الأمريكية للاستخدام التجاري في الولايات المتحدة.

وبالتالي، وبالنظر إلى العوامل المذكورة أعلاه، من المتوقع أن ينمو سوق أجهزة الأشعة السينية الرقمية بشكل ملحوظ خلال الفترة المتوقعة في أمريكا الشمالية.

نظرة عامة على صناعة أجهزة الأشعة السينية الرقمية

يعد سوق أجهزة الأشعة السينية الرقمية موحدًا تقريبًا ويتمتع بتنافسية معتدلة وفقًا للتحليل التنافسي نظرًا لوجود عدد قليل من الشركات التي تهيمن على السوق حاليًا. وتشمل هذه الشركات GE Healthcare، وKoninklijke Philips NV، وFujifilm Holdings Corporation، وSiemens Healthineers، وشركة Canon Medical System Corporation (شركة Toshiba) وغيرها. تعتمد المنافسة في السوق بشكل رئيسي على التقدم التكنولوجي وأسعار معدات الأشعة السينية الرقمية. بالإضافة إلى ذلك، شارك اللاعبون الرئيسيون في العديد من التحالفات الإستراتيجية مثل عمليات الاستحواذ والتعاون إلى جانب إطلاق منتجات متقدمة لتأمين مكانتهم في السوق العالمية.

رواد سوق أجهزة الأشعة السينية الرقمية

-

Canon Medical Systems Corporation(Toshiba Corporation)

-

GE Healthcare

-

Koninklijke Philips NV

-

Fujifilm Holdings Corporation

-

Siemens Healthineers

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أجهزة الأشعة السينية الرقمية

- في يوليو 2022، أعلنت Fujifilm عن إطلاق FDR Cross في الولايات المتحدة، وهو حل هجين مبتكر للأشعة السينية ومحمول للأشعة السينية مصمم للمستشفيات ومراكز الجراحة المتنقلة (ASC). يُعد الذراع c مزدوج الوظيفة الأول من نوعه الذي يقدم التصوير الفلوري والتصوير الشعاعي المحمول على منصة واحدة، مما يقلل الحاجة إلى جلب معدات تصوير إضافية للإجراءات الأساسية الموجهة بالصور.

- في مارس 2022، أطلقت شركة كونيكا مينولتا AeroDR TX m01، وهو نظام أشعة سينية متنقل يتميز بوظيفة التصوير الشعاعي الرقمي الديناميكي اللاسلكي في اليابان.

تجزئة صناعة أجهزة الأشعة السينية الرقمية

وفقًا لنطاق هذا التقرير، تعد الأشعة السينية الرقمية أو التصوير الشعاعي الرقمي أحد أشكال التصوير بالأشعة السينية حيث يتم استخدام مستشعرات الأشعة السينية الرقمية بدلاً من أفلام التصوير الفوتوغرافي التقليدية. وهذا له ميزة إضافية تتمثل في كفاءة الوقت والقدرة على نقل الصور رقميًا، بالإضافة إلى تحسينها للحصول على رؤية أفضل. تتجاوز هذه الطريقة المعالجة الكيميائية للأفلام الفوتوغرافية. يتزايد الطلب على التصوير الرقمي بالأشعة السينية، لأنه يتطلب تعرضًا أقل للإشعاع مقارنة بالأشعة السينية التقليدية. يتم تقسيم سوق أجهزة الأشعة السينية الرقمية حسب التطبيق (جراحة العظام والسرطان وطب الأسنان والقلب والأوعية الدموية وغيرها من التطبيقات)، والتكنولوجيا (التصوير الشعاعي المحوسب والتصوير الشعاعي المباشر)، وقابلية النقل (الأنظمة الثابتة والأنظمة المحمولة)، والمستخدم النهائي (المستشفيات، مراكز التشخيص والمستخدمين النهائيين الآخرين) والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية). يغطي تقرير السوق أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة مختلفة عبر المناطق الرئيسية على مستوى العالم. يقدم التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| عن طريق التطبيق | تقويم العظام | ||

| سرطان | |||

| طب الأسنان | |||

| القلب والأوعية الدموية | |||

| تطبيقات أخرى | |||

| بواسطة التكنولوجيا | التصوير الشعاعي المحوسب | ||

| التصوير الشعاعي المباشر | |||

| بواسطة قابلية النقل | الأنظمة الثابتة | ||

| الأنظمة المحمولة | |||

| بواسطة المستخدم النهائي | المستشفيات | ||

| مراكز التشخيص | |||

| المستخدمون النهائيون الآخرون | |||

| جغرافية | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| إسبانيا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| أستراليا | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

الأسئلة الشائعة حول أبحاث سوق أجهزة الأشعة السينية الرقمية

ما هو حجم سوق أجهزة الأشعة السينية الرقمية العالمية؟

من المتوقع أن يصل حجم السوق العالمية لأجهزة الأشعة السينية الرقمية إلى 13.90 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 8.08٪ ليصل إلى 20.49 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم السوق العالمي لأجهزة الأشعة السينية الرقمية؟

في عام 2024، من المتوقع أن يصل حجم السوق العالمية لأجهزة الأشعة السينية الرقمية إلى 13.90 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق أجهزة الأشعة السينية الرقمية؟

Canon Medical Systems Corporation(Toshiba Corporation)، GE Healthcare، Koninklijke Philips NV، Fujifilm Holdings Corporation، Siemens Healthineers هي الشركات الكبرى العاملة في السوق العالمية لأجهزة الأشعة السينية الرقمية.

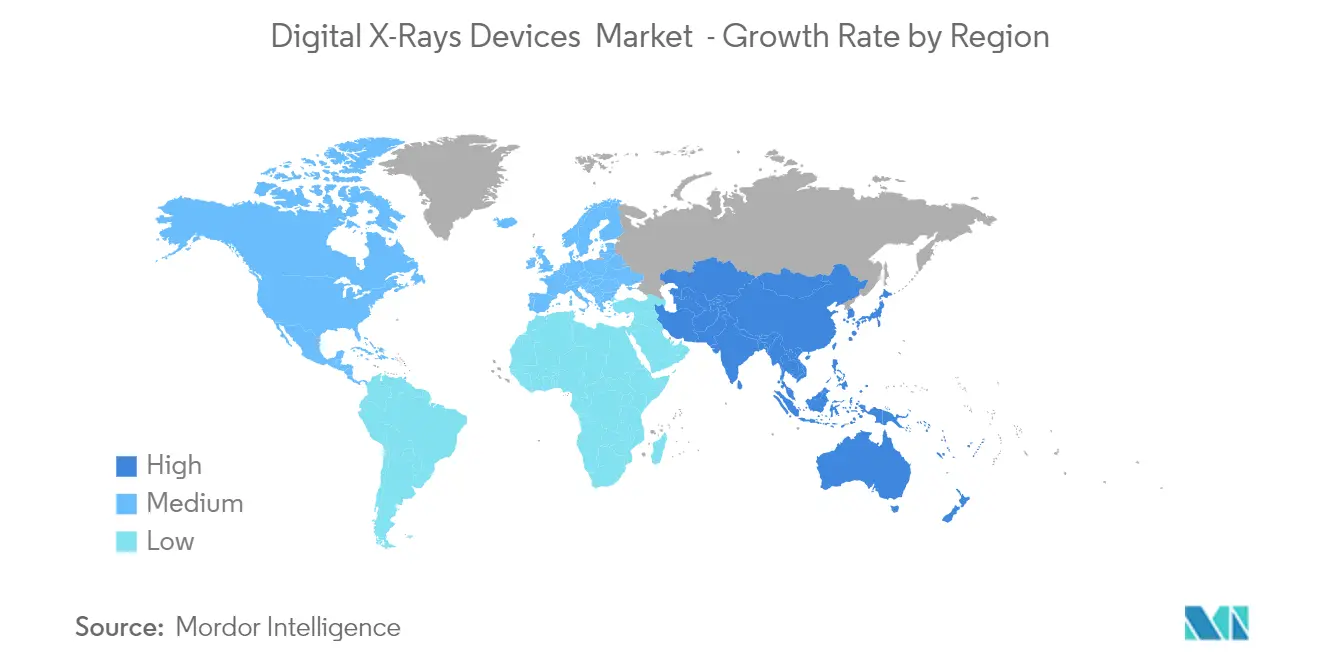

ما هي المنطقة الأسرع نموًا في سوق أجهزة الأشعة السينية الرقمية العالمية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أجهزة الأشعة السينية الرقمية العالمية؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في السوق العالمية لأجهزة الأشعة السينية الرقمية.

ما هي السنوات التي يغطيها سوق أجهزة الأشعة السينية الرقمية العالمية وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم السوق العالمية لأجهزة الأشعة السينية الرقمية بمبلغ 12.86 مليار دولار أمريكي. ويغطي التقرير الحجم التاريخي لسوق أجهزة الأشعة السينية الرقمية العالمية للسنوات 2019 و2020 و2021 و2022 و2023. كما يشمل التقرير ويتوقع حجم السوق العالمية لأجهزة الأشعة السينية الرقمية للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

تقاريرنا الأكثر مبيعًا

Popular Medical Devices Reports

Popular Healthcare Reports

تقرير صناعة أجهزة الأشعة السينية الرقمية

إحصائيات الحصة السوقية لأجهزة الأشعة السينية الرقمية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أجهزة الأشعة السينية الرقمية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.