حجم سوق الشاحنات المتصلة

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

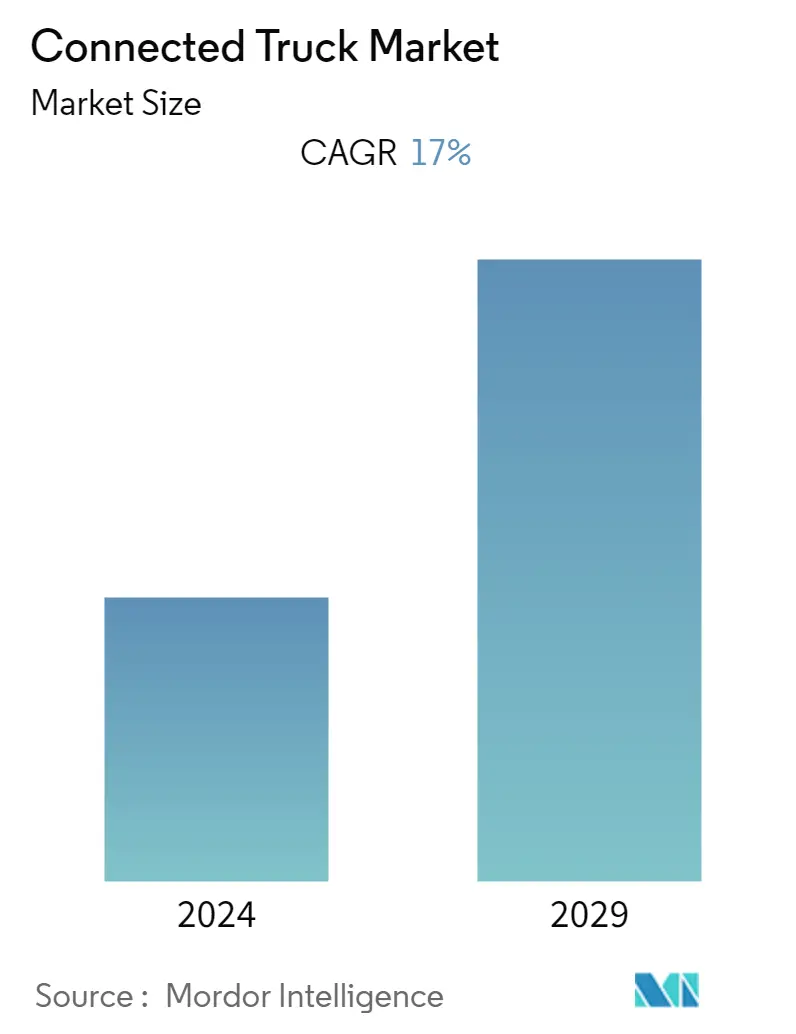

| CAGR | 17.00 % |

| أسرع سوق نمواً | أوروبا |

| أكبر سوق | أمريكا الشمالية |

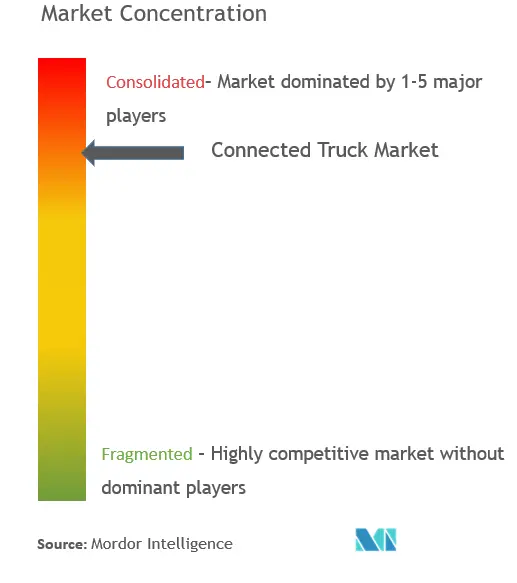

| تركيز السوق | عالي |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الشاحنات المتصلة

وقد بلغت قيمة سوق الشاحنات المتصلة 20.94 مليار دولار أمريكي في سنة الأساس، ومن المتوقع أن تصل إلى 53.72 مليار دولار أمريكي في السنوات الخمس المقبلة، مسجلة معدل نمو سنوي مركب قدره 17٪ من حيث الإيرادات.

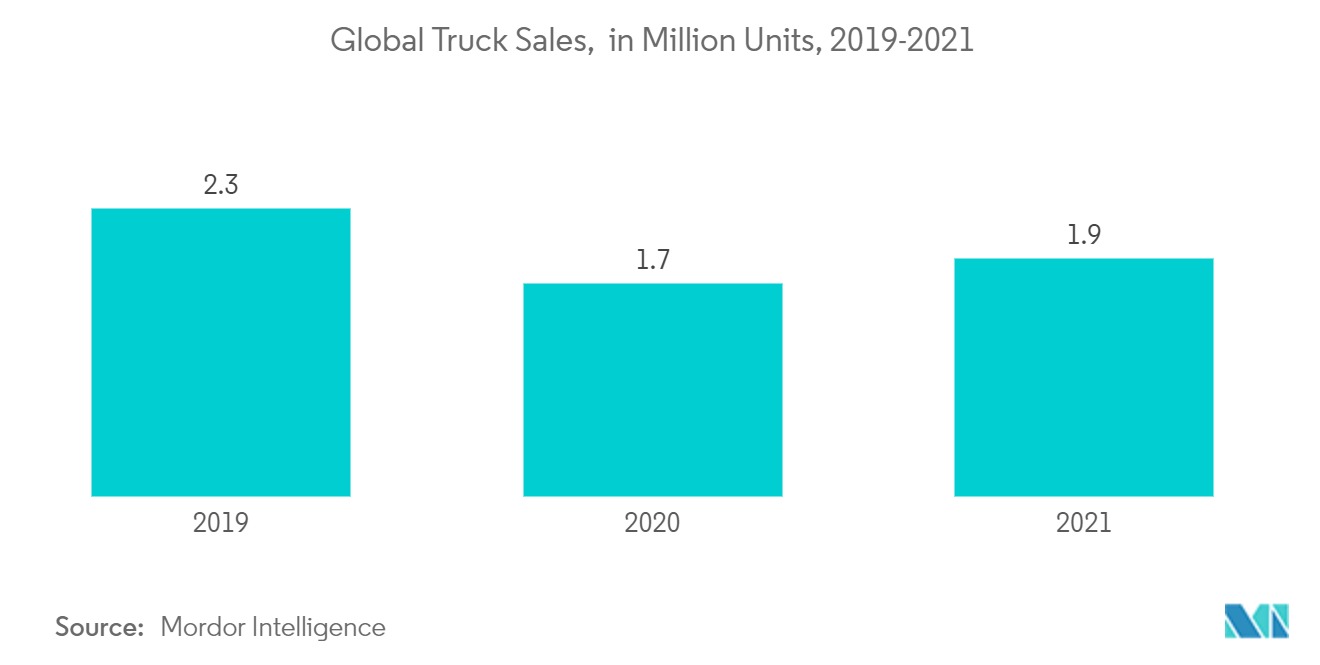

أثرت عمليات إغلاق التصنيع وعمليات الإغلاق والقيود التجارية خلال جائحة فيروس كورونا (COVID-19) سلبًا على صناعة الشاحنات المتصلة. علاوة على ذلك، أثر انخفاض إنتاج السيارات ونقص العمالة بشكل كبير على السوق. ومع استئناف شركات تصنيع السيارات عملياتها بسبب الارتفاع المطرد في مبيعات السيارات في البلدان التي لديها عدد محدود من حالات الإصابة بفيروس كورونا، فمن المرجح أن يتعافى السوق في السنوات القليلة المقبلة. علاوة على ذلك، تقوم الشركات المصنعة بتنفيذ خطط طوارئ للتخفيف من حالات عدم اليقين في الأعمال المستقبلية للحفاظ على الاستمرارية مع العملاء في القطاعات الحيوية لصناعة السيارات.

على المدى المتوسط، من المرجح أن يؤدي ظهور صناعة التجارة الإلكترونية وتطبيق إنترنت الأشياء في صناعة النقل بالشاحنات لمراقبة الأساطيل عن بعد من أجل الأداء والصيانة التنبؤية وكفاءة استهلاك الوقود إلى تعزيز نمو سوق الشاحنات المتصلة. ومن خلال تكنولوجيا الشاحنات المتصلة، يتوقع مشغلو الأساطيل تحسين العوامل، مثل الوقود والصيانة وأجور السائقين، والتي تساهم معًا بأكثر من 60% من إجمالي تكلفة الملكية.

تدفع التحسينات التكنولوجية المتزايدة مديري الأساطيل إلى الاعتقاد بأن الشاحنات المتصلة ضرورية، حيث تقوم بلدان مختلفة بإنشاء طرق ذكية ومدن ذكية. بعض أحدث الاتجاهات في السوق هي الذكاء الاصطناعي والتقنيات المستقلة والطباعة ثلاثية الأبعاد وتأثيرها وقيمتها على صناعة الخدمات اللوجستية العالمية.

يعد الاستخدام المتزايد لتقنية المعلومات في الشاحنات أيضًا أحد الاتجاهات المهمة في السوق. ومن المتوقع أن يتم توصيل أكثر من 35 مليون شاحنة على مستوى العالم خلال السنوات الخمس المقبلة.

يقوم اللاعبون الرئيسيون في السوق بتكوين شراكات جديدة وإطلاق منتجات جديدة لتلبية الطلب المتزايد على الشاحنات المتصلة. على سبيل المثال،.

- أطلقت شركة Daimler Trucks Europe حل إدارة الشحن الجديد ودمجته في تطبيق FleetBoard الخاص بشاحنات مرسيدس بنز eActros الكهربائية. تم تطوير حل إدارة الشحن بواسطة Digital Product Studio tb.lx في لشبونة، البرتغال.

- وقعت شركة Bosch Mobility Solutions India Ltd وPTV Group شراكة جديدة لتطوير حلول متطورة للتنقل المتصل في المجال اللوجستي من أجل مستقبل مستدام وصديق للبيئة وأكثر اخضرارًا. وستقوم الشركتان أيضًا بمتابعة المشاريع الحكومية بشكل مشترك في صناعة الخدمات اللوجستية المتصلة في الهند.

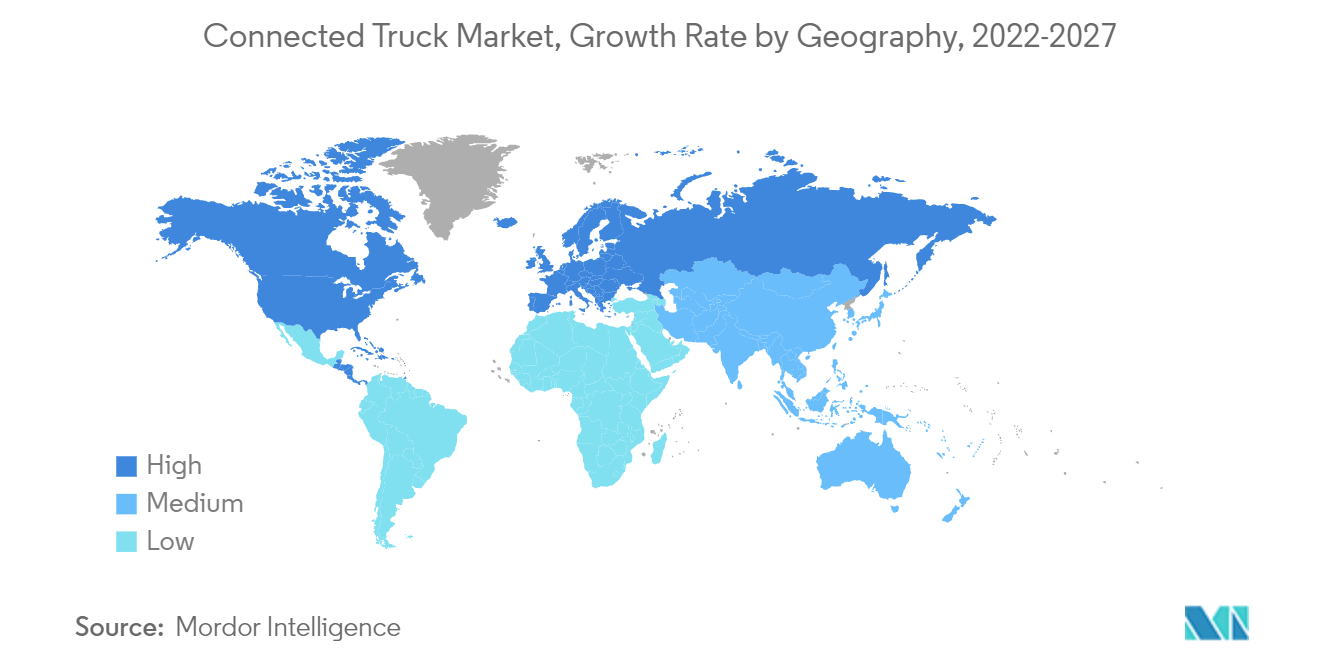

تم تحديد أمريكا الشمالية كأكبر سوق للشاحنات المتصلة في العالم بسبب مجموعة متنوعة من العوامل مثل الاتصال بالإنترنت المتطور والاستخدام المتزايد لإنترنت الأشياء وتكنولوجيا المعلومات في الأساطيل التجارية والرقمنة المتزايدة لشركات الخدمات اللوجستية.

تعد أوروبا السوق الأسرع نموًا للشاحنات المتصلة نظرًا للتطبيق المتزايد لإنترنت الأشياء وتكنولوجيا المعلومات لمراقبة الأساطيل من قبل أصحاب الأساطيل عن بعد.

اتجاهات سوق الشاحنات المتصلة

تزايد الطلب على تكنولوجيا المعلومات واستخدامها في سوق المركبات التجارية لدفع سوق الشاحنات المتصلة

تلعب تقنية المعلومات دورًا مهمًا في تطوير حلول فريدة للوجستيات سلسلة التوريد وإدارة الأسطول بكفاءة. توفر تقنية المعلومات عن بعد رؤية وبيانات في الوقت الفعلي لتحسين الإجراءات والعمليات، والحفاظ على سلامة المنتج، وتحسين العمر الافتراضي، وتقليل الخسائر ومخاطر التأمين عبر سلسلة التوريد.

أصبحت تكنولوجيا المعلومات عنصرًا حاسمًا في الخدمات اللوجستية التجارية وسلاسل التوريد لأنها تعالج التحديات الرئيسية المتعلقة بالسلامة والامتثال التنظيمي ومراقبة السائقين والتأمين والبنية التحتية.

تدمج حلول تكنولوجيا المعلومات إمكانيات مثل تحديثات حركة المرور المباشرة، والتوجيه والتتبع الذكي، والمساعدة السريعة على الطريق في حالة وقوع حوادث أو أعطال، ومعاملات الرسوم التلقائية، ومعلومات التأمين عن بعد. ولذلك، فهي ضرورية لتحسين المقاييس التشغيلية للأساطيل، مثل تقليل تكلفة الوقود، وتحسين الموارد، والاتصال في الوقت الفعلي.

كما ساهم قطاع التجارة الإلكترونية المتنامي، بسبب جائحة كوفيد-19 وزيادة التسوق عبر الإنترنت، بشكل كبير في الطلب المتزايد على الشاحنات المتصلة. وفقًا لبعض التقديرات، وصل إجمالي مبيعات صناعة التجارة الإلكترونية في عام 2021 إلى 5.2 تريليون دولار أمريكي، مسجلة زيادة سنوية قدرها 22.66% مقارنة بعام 2020. وتمتلك العديد من شركات التجارة الإلكترونية عمليات لوجستية داخلية وتطلب أساطيل كبيرة من الشاحنات المتصلة. وهذا يتيح لهم مراقبة الشاحنات المتصلة عن بعد لأغراض السلامة وأداء الأسطول وكفاءة استهلاك الوقود وسلوك السائقين والصيانة التنبؤية.

على سبيل المثال،.

- في أكتوبر 2022، أعلنت أمازون أنها ستستثمر مليار يورو في الشاحنات الكهربائية ومراكز الطرود منخفضة الانبعاثات في جميع أنحاء أوروبا، على مدى السنوات الخمس المقبلة. تتميز هذه المركبات أيضًا بتقنيات الجيل التالي المتصلة مثل تكنولوجيا المعلومات. تهدف الشركة إلى زيادة أسطولها من الشاحنات الكهربائية والمتصلة من 3000 إلى 10000. وتخطط الشركة أيضًا لنشر 1500 شاحنة كهربائية ثقيلة في أوروبا لعمليات التسليم لمسافات متوسطة.

- في نوفمبر 2021، طلبت أمازون 1064 شاحنة تعمل بالغاز الطبيعي S WAY من شركة Iveco، وهي شركة تابعة لشركة CNH Industrial. يتم استخدام الشاحنات في أوروبا ويتم تثبيتها مسبقًا مع IVECO Driver Pal، وهو نظام اتصال على متنها يتميز بقدرات التعرف على الصوت المتكاملة من Amazon Alexa.

تنفق الشركات مبالغ ضخمة من المال على جعل تكنولوجيا المعلوماتية أكثر تقدمًا ودمج أجهزة المعلوماتية في المركبات التجارية. على سبيل المثال،.

- في مارس 2022، قامت Navistar بتركيب جهاز معلومات عن بعد بشكل قياسي في جميع الإصدارات الجديدة من مجموعات منتجات مركبات الشاحنات الدولية وحافلات IC الكاملة من الفئة 6-8، بما في ذلك الطرازات الكهربائية. في يناير 2022، قامت شركة Scania AB، الشركة المصنعة التجارية السويدية والتي تعد جزءًا من Traton SE، شركة المركبات التجارية التابعة لشركة Volkswagen SE، باختيار شركة الملاحة العالمية HERE Technologies لتنفيذ حل HERE ISA Map في أنظمة المعلومات والترفيه لمركباتها من الجيل التالي الامتثال لقانون الاتحاد الأوروبي الجديد، الذي جعل من الضروري تزويد جميع المركبات التجارية المباعة في أوروبا بحلول ذكية لمساعد السرعة.

من المتوقع أن تشهد صناعة السيارات زيادة في اعتماد الشاحنات المتصلة بسبب التقدم التكنولوجي في صناعة السيارات. من المتوقع أن تلعب الشاحنات المتصلة دورًا مهمًا في تطوير الشاحنات ذاتية القيادة، وبالتالي توفير الفرص لمصنعي السيارات، على الرغم من أنه من المتوقع أن تكون البنية التحتية المحدودة للشبكة عاملاً مهمًا من المحتمل أن يعيق سوق الشاحنات المتصلة خلال السنوات القليلة المقبلة.

على سبيل المثال،.

- في أكتوبر 2022، تعاونت ايكيا مع شركة Kodiak Robotics الناشئة للشاحنات ذاتية القيادة لاختبار ونشر الشاحنات ذاتية القيادة لتوصيلات ايكيا في دالاس وتكساس والولايات المتحدة.

تلعب أمريكا الشمالية وأوروبا دورًا رئيسيًا في نمو سوق الشاحنات المتصلة

ومن الناحية الجغرافية، تمتلك أوروبا وأمريكا الشمالية الحصص الكبرى من سوق الشاحنات المتصلة، وذلك بسبب توسع قطاع السيارات في هذه المناطق، مما أدى إلى زيادة عدد الشاحنات المتصلة.

ومن المتوقع أن تسجل الشاحنات المتصلة في المناطق المتقدمة نمواً كبيراً خلال السنوات الخمس المقبلة بسبب ارتفاع معدلات الاعتماد وتحسين البنية التحتية. يعمل الوعي بالسلامة أثناء القيادة ولوائح السلامة الحكومية على تمكين صناعة السيارات، وبالتالي دفع سوق الشاحنات المتصلة في هذه المناطق خلال الفترة المتوقعة. تعقد شركات الاتصالات الكبرى في جميع أنحاء أمريكا الشمالية شراكات مع شركات الشاحنات المتصلة الرائدة لتوسيع حافظات منتجاتها. على سبيل المثال،.

- في أكتوبر 2022، دخلت Drivewyze، الشركة الرائدة في خدمات الشاحنات المتصلة والمشغلة لأكبر شبكة تجاوز لمحطات الوزن العامة والخاصة في أمريكا الشمالية، في شراكة مع شركة الاتصالات الكبرى Verizon Connect لتزويد عملاء Verizon Connect Reveal بوصول متكامل إلى تجاوز محطة وزن Drivewyze وDrivewyze خدمات السلامة+.

من المتوقع أن ينمو الطلب على الشاحنات المتصلة في منطقة آسيا والمحيط الهادئ بسرعة على مدى السنوات الخمس المقبلة حيث يقوم مصنعو المعدات الأصلية ومصنعو التكنولوجيا بتطوير العديد من حلول المركبات المتصلة، وذلك بسبب الزيادة في استخدام حلول التحكم عن بعد وإدارة الأسطول للمركبات التجارية المتصلة في منطقة آسيا والمحيط الهادئ. منطقة.

تركز الحكومة الصينية على العديد من تكنولوجيا المركبات المتقدمة، مثل ميزات ADAS، إلى جانب التنقل الكهربائي. وبهذا، تعمل شركات صناعة السيارات الكبرى في البلاد على تحديث محفظتها من خلال تقديم ميزات ADAS الجديدة من المستوى 2 والمستوى 3.

على سبيل المثال،.

- في يوليو 2022، حصلت Dongfeng Chenglong H5 على ترخيص أول شاحنة ذاتية القيادة للخدمة الشاقة في الصين. يعمل نظام القيادة عن بعد الخاص بـ Chenglong H5 على شبكة 5G الخاصة بشركة China Mobile.

نظرة عامة على صناعة الشاحنات المتصلة

يهيمن عدد قليل من اللاعبين العالميين على سوق الشاحنات المتصلة بشكل كبير، بما في ذلك Daimler Truck SE وTraton SE وTata Motors Ltd وVolvo Trucks Corporation وPACCAR. يشارك هؤلاء اللاعبون أيضًا في مشاريع مشتركة وعمليات دمج واستحواذ وإطلاق منتجات جديدة وتطوير المنتجات لتوسيع محافظ علاماتهم التجارية وتعزيز مواقعهم في السوق.

على سبيل المثال،.

- في سبتمبر 2022، أطلقت شركة تاتا موتورز أحدث الإصدارات من مجموعة شاحنات بريما المجهزة بميزات مساعد السائق المساعد. تاتا بريما هي أول شاحنة مزودة بنظام ADAS يتم إطلاقها في الهند.

- في أغسطس 2022، أعلنت شركة MiX Telematics، الشركة الرائدة في مجال توفير حلول إدارة الأسطول والأصول، عن شراكتها مع شاحنات هينو. ومن المتوقع أن تزود هذه الشراكة عملاء MiX في أمريكا الشمالية الذين يقومون بتشغيل شاحنات هينو بمجموعات بيانات غنية، تساعد في اتخاذ القرارات الذكية فيما يتعلق بصيانة المركبات والسلامة والكفاءة والامتثال.

- في مايو 2022، تعاونت شركة شاحنات فولفو وشركة DHL لتجربة خدمة النقل بالشاحنات المستقلة من مركز إلى مركز في أمريكا الشمالية. تم تصميم هذه الخدمة لخدمة الشاحنين والناقلين ومقدمي الخدمات اللوجستية ووسطاء الشحن.

- في مارس 2022، أطلقت شركة Daimler India Commercial Vehicles، التي تصنع وتبيع الشاحنات والحافلات تحت العلامة التجارية BharatBenz وهي شركة فرعية مملوكة بالكامل لشركة Daimler Truck SE، رسميًا مركز Daimler Truck Innovation Center India (DTICI)، وهو حاضنة مملوكة بالكامل لتطوير ابتكارات الاتصال الرقمي القابلة للتطوير لمجموعة المنتجات العالمية للشركة.

رواد سوق الشاحنات المتصلة

-

Daimler Truck SE

-

Traton SE

-

Tata Motors Ltd.

-

Volvo Trucks Corporation

-

PACCAR

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الشاحنات المتصلة

- في أكتوبر 2022، أعلنت شركة Lytx Inc. وشركة Daimler Trucks، أمريكا الشمالية، عن شراكتهما الجديدة حيث ستطلق شركة Lytx Inc. حلًا جديدًا لتكنولوجيا المعلومات والكاميرات سيتم تركيبه في المصنع على طرز مختارة من Western Star وFreightliner المباعة في أمريكا الشمالية.

- في أكتوبر 2022، تعاونت شركة Aurora Innovation Inc. وشركة Ryder Technology Inc. لتجربة صيانة الأسطول في الموقع. سيقوم رايدر بتضمين فنيين ماهرين للعمل جنبًا إلى جنب مع فنيي Aurora في حرم Aurora بجنوب دالاس.

- في أغسطس 2022، تعاونت شركة Waymo Inc.، وهي شركة المركبات ذاتية القيادة التابعة لشركة Alphabet Inc.، مع شركة Daimler Trucks North America لإجراء أول اختبار على الإطلاق للشاحنات ذاتية القيادة من الفئة 8 على الطرق العامة في أمريكا الشمالية.

- في أبريل 2022، اختارت Isuzu Trucks Australia نظام HERE Navigation لحل الملاحة المضمن في أنظمة المعلومات والترفيه داخل السيارة ليتم تثبيته في مجموعة شاحنات 2022 من سلسلة F وFX وFY المباعة في أستراليا.

تقرير سوق الشاحنات المتصلة – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 جاذبية الصناعة – تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القوة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق حسب القيمة - مليار دولار أمريكي)

5.1 نوع السيارة

5.1.1 المركبات التجارية الخفيفة

5.1.2 المركبات التجارية الثقيلة

5.2 يتراوح

5.2.1 الاتصالات المخصصة قصيرة المدى (ADAS)

5.2.2 بعيدة المدى (وحدة التحكم عن بعد)

5.3 نوع الاتصال

5.3.1 من مركبة إلى مركبة (V2V)

5.3.2 من المركبة إلى السحابة (V2C)

5.3.3 من السيارة إلى البنية التحتية (V2I)

5.4 جغرافية

5.4.1 أمريكا الشمالية

5.4.1.1 الولايات المتحدة

5.4.1.2 كندا

5.4.1.3 بقية أمريكا الشمالية

5.4.2 أوروبا

5.4.2.1 ألمانيا

5.4.2.2 المملكة المتحدة

5.4.2.3 فرنسا

5.4.2.4 إيطاليا

5.4.2.5 إسبانيا

5.4.2.6 بقية أوروبا

5.4.3 آسيا والمحيط الهادئ

5.4.3.1 الصين

5.4.3.2 الهند

5.4.3.3 اليابان

5.4.3.4 كوريا الجنوبية

5.4.3.5 بقية منطقة آسيا والمحيط الهادئ

5.4.4 بقية العالم

5.4.4.1 أمريكا الجنوبية

5.4.4.2 الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 حصة سوق البائع

6.2 ملف الشركة*

6.2.1 Robert Bosch GmbH

6.2.2 Continental AG

6.2.3 Denso Corporation

6.2.4 Aptiv Global Operations Limited

6.2.5 ZF Friedrichshafen AG

6.2.6 NXP Semiconductors NV

6.2.7 Magna International Inc.

6.2.8 Sierra Wireless

6.2.9 Mercedes-Benz Group AG

6.2.10 AB Volvo

6.2.11 Harman International

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة الشاحنات المتصلة

تتكون الشاحنة المتصلة من عدة أجهزة استشعار ومزودة بتقنيات متقدمة، مثل نظام مساعدة السائق المتقدم، ونظام إدارة الأسطول، وتقنيات أخرى تساعد في حالة المركبة، مثل نظام إدارة الوقود، ونظام صيانة المركبة الذي يساعد في تقليل وقت التوقف عن العمل للمركبة التجارية.

يتم تقسيم سوق الشاحنات المتصلة حسب نوع المركبة (مركبة تجارية خفيفة ومركبة تجارية ثقيلة)، والمدى (اتصالات مخصصة قصيرة المدى (ADAS) وطويلة المدى (وحدة التحكم عن بعد))، ونوع الاتصال (من مركبة إلى مركبة (V2V) )، ومن السيارة إلى السحابة (V2C)، ومن السيارة إلى البنية التحتية (V2I)) والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وبقية العالم). يقدم التقرير حجم السوق والتوقعات من حيث القيمة بمليار دولار أمريكي والحجم بالوحدات لجميع القطاعات المذكورة أعلاه.

| نوع السيارة | ||

| ||

|

| يتراوح | ||

| ||

|

| نوع الاتصال | ||

| ||

| ||

|

| جغرافية | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الشاحنات المتصلة

ما هو الحجم الحالي لسوق الشاحنات المتصلة؟

من المتوقع أن يسجل سوق الشاحنات المتصلة معدل نمو سنوي مركب قدره 17% خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الشاحنات المتصلة؟

Daimler Truck SE، Traton SE، Tata Motors Ltd.، Volvo Trucks Corporation، PACCAR هي الشركات الكبرى العاملة في سوق الشاحنات المتصلة.

ما هي المنطقة الأسرع نموًا في سوق الشاحنات المتصلة؟

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الشاحنات المتصلة؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق الشاحنات المتصلة.

ما هي السنوات التي يغطيها سوق الشاحنات المتصلة؟

يغطي التقرير حجم السوق التاريخي للشاحنات المتصلة للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق للشاحنات المتصلة للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الشاحنات المتصلة

إحصائيات الحصة السوقية للشاحنات المتصلة وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل Connected Truck توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.