تحليل سوق تشخيص الحيوانات المرافقة

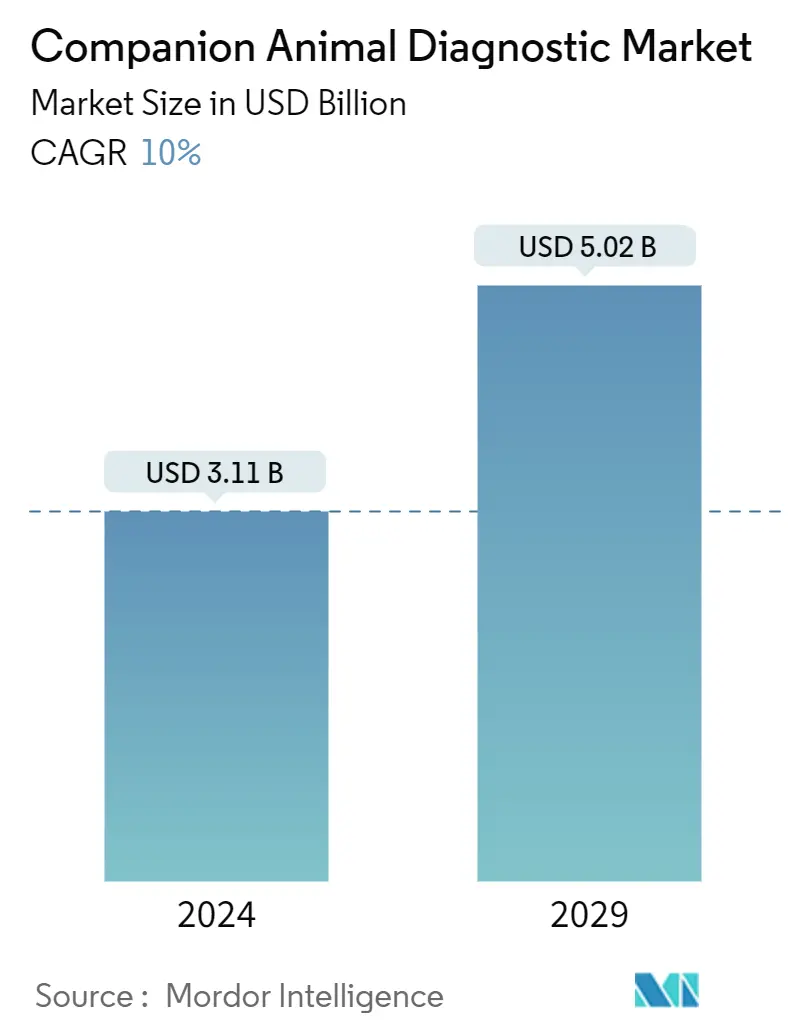

يقدر حجم سوق تشخيص الحيوانات المرافقة بمبلغ 3.11 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 5.02 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10٪ خلال الفترة المتوقعة (2024-2029).

أدى جائحة كوفيد-19 إلى خفض الطلب على رعاية الحيوانات. وبسبب إجراءات مكافحة العدوى وعمليات الإغلاق على مستوى الولاية، أثر الوباء على عدد الزيارات إلى المستشفيات والعيادات البيطرية. على سبيل المثال، أفاد مقال نشرته JAAWS في فبراير 2022 أن كوفيد-19 أدى إلى إغلاق 70% من العيادات البيطرية في كندا والولايات المتحدة أثناء الوباء. وبالتالي، في البداية، تم إعاقة نمو السوق قيد الدراسة من خلال تعليق خدمات التشخيص البيطري لتقليل الإصابة بفيروس كورونا. ومع ذلك، وفقًا لتقرير المستوصف الشعبي للحيوانات المريضة (PDSA) PAW المنشور في يونيو 2021، كان 2.0 مليون شخص في المملكة المتحدة يمتلكون حيوانات أليفة بين مارس 2020 ومايو 2021. ومع ذلك، في السيناريو الحالي، من المتوقع أن ينخفض عدد حالات كوفيد-19. -19 حالة تؤدي إلى استئناف خدمات التشخيص البيطري والزيادة الكبيرة في تبني الحيوانات الأليفة التي تم الإبلاغ عنها بعد الإغلاق ستؤدي إلى نمو مستقر للسوق المدروسة خلال الفترة المتوقعة.

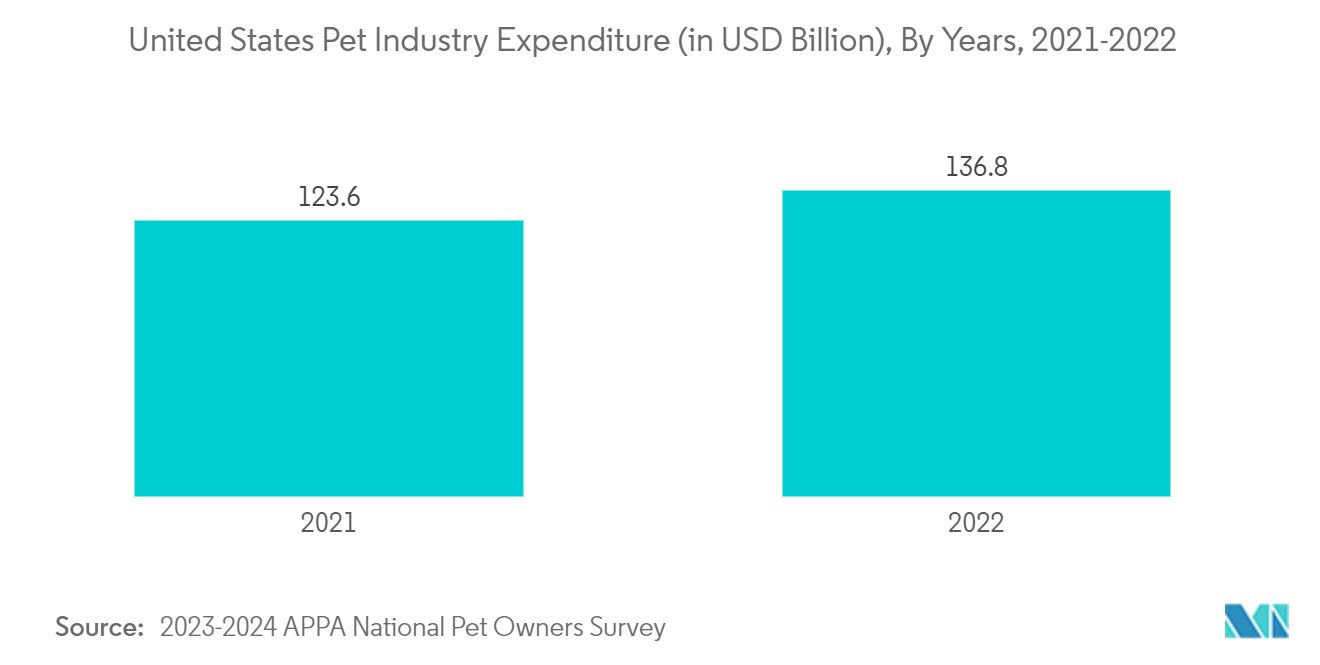

يعد ارتفاع الإنفاق على الرعاية الصحية البيطرية، وتزايد الطلب على التأمين على الحيوانات الأليفة، وتزايد عدد الحيوانات الأليفة من العوامل الرئيسية التي تدفع نمو السوق. وفقًا للجمعية الأمريكية لمنتجات الحيوانات الأليفة (APPA) للفترة 2023-2024، هناك زيادة في الإنفاق على صناعة الحيوانات الأليفة في الولايات المتحدة. سيبلغ إجمالي نفقات صناعة الحيوانات الأليفة في الولايات المتحدة 143.6 مليار دولار أمريكي في عام 2023، مقارنة بـ 136.8 مليار دولار أمريكي في عام 2018. وبالتالي، فإن ارتفاع الإنفاق على الحيوانات الأليفة يزيد من الطلب على منتجات الرعاية. وبالمثل، وفقًا للتقرير الذي نشرته جمعية التأمين الصحي للحيوانات الأليفة في أمريكا الشمالية (NAPHIA) في عام 2021، تجاوز قطاع التأمين على الحيوانات الأليفة في أمريكا الشمالية 2.83 مليار دولار أمريكي بحلول نهاية عام 2021، وشهدت الصناعة نموًا بأكثر من الضعف على مدار العام. السنوات الأربع الماضية (2018-2021). وأفادت أيضًا أن إجمالي حجم أقساط التأمين على الحيوانات الأليفة في الولايات المتحدة بلغ حوالي 2.6 مليار دولار أمريكي في عام 2021. وبلغ إجمالي عدد الحيوانات الأليفة المؤمن عليها في الولايات المتحدة في نهاية عام 2021 3.9 مليون، أي بزيادة قدرها 28.0٪ تقريبًا عن عام 2020. ولذلك، تشير مثل هذه الحالات إلى نمو كبير في السوق خلال الفترة المتوقعة.

علاوة على ذلك، من المتوقع أن تؤدي الزيادة في عدد الحيوانات الأليفة إلى دفع نمو السوق، حيث أن الحيوانات الأليفة أكثر عرضة للأمراض المعدية والمزمنة التي تحتاج إلى تشخيص مبكر. على سبيل المثال، وفقًا لجمعية مصنعي أغذية الحيوانات الأليفة، اعتبارًا من عام 2021، حصلت 3.2 مليون أسرة في المملكة المتحدة على حيوان أليف منذ بدء تفشي المرض. يوجد حاليًا 34 مليون حيوان أليف في المملكة المتحدة، بما في ذلك 12 مليون قطة، و12 مليون كلب، و3.2 مليون من الثدييات الصغيرة مثل الخنازير الغينية والهامستر، و3 ملايين طائر، و1.5 مليون من الزواحف. علاوة على ذلك، من المتوقع أن يؤدي إطلاق المنتجات من قبل اللاعبين في السوق إلى تعزيز السوق خلال الفترة المتوقعة. على سبيل المثال، في أغسطس 2021، أطلقت شركة HORIBA UK Limited العديد من اختبارات PCR الجديدة لمسببات الأمراض لشركة POCKIT Central. إنه محلل PCR بيطري داخلي مع إمكانية إجراء اختبار PCR سريع ودقيق في كل مختبر بيطري. تعمل عمليات الإطلاق هذه أيضًا على دفع نمو السوق.

ومع ذلك، من المتوقع أن يؤدي العبء المتزايد لرعاية الحيوانات الأليفة على مستوى العالم إلى إعاقة نمو السوق خلال الفترة المتوقعة.

اتجاهات سوق تشخيص الحيوانات المرافقة

من المتوقع أن تشهد التشخيصات الجزيئية نموًا خلال فترة التنبؤ

من المتوقع أن يشهد قطاع التشخيص الجزيئي نموًا كبيرًا خلال الفترة المتوقعة بسبب تفضيل أصحاب الحيوانات الأليفة المتزايد لنتائج الاختبارات السريعة وفعاليتها من حيث التكلفة. من المتوقع أن يكون التوسع القطاعي مدفوعًا بالعدد المتزايد من الاختبارات المصممة لتحديد الأمراض الحيوانية السائدة مثل سرطان الدم لدى القطط، والفيروس الصغير في الكلاب، والدودة القلبية، والتهاب الصفاق المعدي. علاوة على ذلك، فإن العدد المتزايد من أصحاب الحيوانات الأليفة والاهتمام المتزايد بصحة حيواناتهم، وارتفاع معدل انتشار الأمراض الحيوانية المصاحبة، وإمكانية الوصول إلى اختبارات المقايسة المناعية بأسعار معقولة والتي تسمح بإجراء اختبارات متكررة في المنزل، كلها عوامل تساهم في نمو هذا القطاع. وفي كل عام، يتزايد عدد هذه الحيوانات تدريجياً، مع ما يصاحبها من أمراض. بالإضافة إلى ذلك، وفقًا للتقرير السنوي لـ FEDIAF لعام 2022، كانت الكلاب والقطط هي الحيوانات الأليفة الرئيسية المعتمدة في أوروبا. علاوة على ذلك، فإن ما يقدر بنحو 90 مليون أسرة أوروبية تمتلك حيوانًا أليفًا واحدًا على الأقل. وبالتالي، فإن تزايد عدد الحيوانات المرافقة يزيد من مستوى رعاية الحيوانات، وهو ما من المتوقع أن يعزز نمو السوق خلال الفترة المتوقعة.

يتم تعزيز قطاع السوق أيضًا من خلال إطلاق المنتجات من قبل مختلف اللاعبين في السوق لتعزيز مكانتهم في السوق. على سبيل المثال، في يوليو 2021، أطلقت Vidium Animal Health SpotLight ePARR، وهو اختبار تشخيصي جزيئي دقيق للغاية وسريع لسرطان الغدد الليمفاوية في الكلاب. تم تطوير Spotlight ePARR بواسطة Vidium بالتعاون مع معهد أبحاث الجينوم الانتقالي (TGen)، التابع لمدينة الأمل، وEthos Discovery.

علاوة على ذلك، في يناير 2022، أطلقت Ringbio موقعًا إلكترونيًا احترافيًا باسم petrapidtest.com لتسويق اختبار Flexy Pet Rapid Test. تعتمد هذه المجموعات على المقايسة المناعية للتدفق الجانبي، وELISA، وPCR في الوقت الفعلي للكشف عن الأمراض الحيوانية المصاحبة، والتي يمكن أن تكون مفيدة لأصحاب الحيوانات الأليفة والعيادات البيطرية. ومن بين هذه المنتجات، تم تصميم تفاعل البوليميراز المتسلسل في الوقت الحقيقي خصيصًا للعيادات البيطرية الصغيرة ويمكنه تأكيد الإصابة بالفيروسات والميكوبلازما والطفيليات. مثل هذه المبادرات التسويقية التي يتخذها اللاعبون تزيد أيضًا من نمو هذا القطاع.

ولذلك، من المتوقع نمو كبير في القطاع خلال فترة التنبؤ بسبب مثل هذه الحالات.

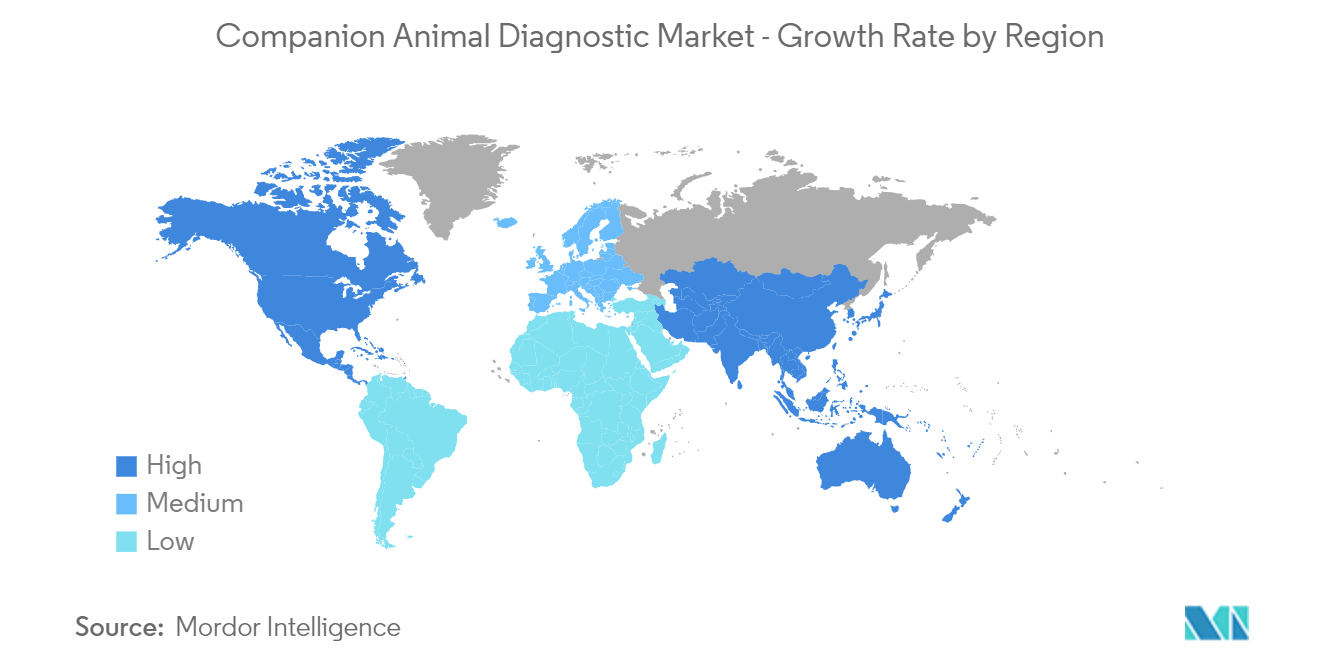

من المتوقع أن تحتفظ أمريكا الشمالية بحصة كبيرة في سوق تشخيص الحيوانات المرافقة خلال الفترة المتوقعة

من المتوقع أن تشهد أمريكا الشمالية نموًا كبيرًا في سوق تشخيص الحيوانات المرافقة خلال الفترة المتوقعة. تتمثل العوامل الرئيسية التي تساهم في نمو السوق في المنطقة في انتشار عدد متزايد من الأشخاص الذين يتبنون الحيوانات الأليفة ووجود العديد من المرافق التي تقدم خدمات رعاية الحيوانات الأليفة. من المتوقع أن يؤدي الاعتماد المتزايد للاستراتيجيات الرئيسية مثل الشراكات وعمليات الاستحواذ والاستثمارات المتزايدة إلى نمو السوق. على سبيل المثال، وفقًا للمسح الوطني لأصحاب الحيوانات الأليفة 2023-2024، فإن 66% من الأسر الأمريكية تمتلك حيوانًا أليفًا، وهو ما يعادل 86.9 مليون أسرة، بما في ذلك 46.5 مليون قطة و65.1 مليون كلب. قد يؤدي تزايد اعتماد الحيوانات الأليفة إلى نمو التشخيص البيطري على المدى الطويل في هذه المنطقة.

يعد إطلاق المنتجات الرئيسية، والتركيز العالي للاعبين في السوق أو حضور الشركات المصنعة، وعمليات الاستحواذ والشراكات بين اللاعبين الرئيسيين في الولايات المتحدة من بين العوامل التي تدفع نمو سوق تشخيص الحيوانات المرافقة في البلاد. على سبيل المثال، في يوليو 2021، أطلقت Vidium Animal Health إصلاح SpotLight. إنه اختبار تشخيصي جزيئي دقيق وسريع للغاية لسرطان الغدد الليمفاوية في الكلاب. قامت شركة Vidio بتطويره بالتعاون مع معهد أبحاث الجينوم الانتقالي (TGen)، التابع لمدينة الأمل، وEthos Discovery. ومن ثم، فإن الوجود الجغرافي للاعبين الرئيسيين في السوق، إلى جانب أنشطة تطوير السوق المتزايدة من قبل هؤلاء اللاعبين، من المتوقع أن يوفر نموًا مربحًا في هذه المنطقة.

ولذلك، ونظراً للعوامل المذكورة أعلاه، فمن المتوقع نمو السوق المدروسة في منطقة أمريكا الشمالية.

نظرة عامة على صناعة تشخيص الحيوانات المصاحبة

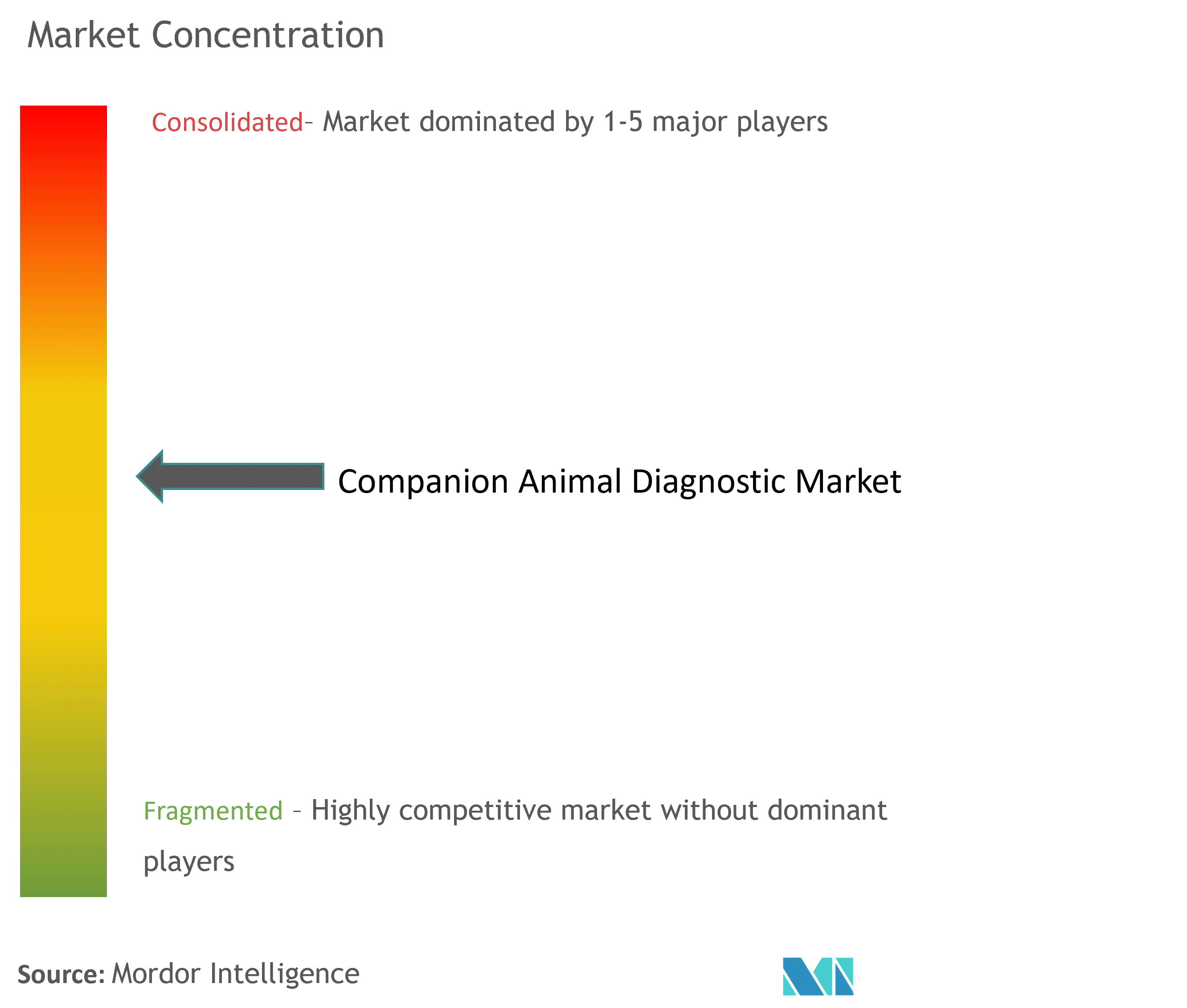

يتميز سوق تشخيص الحيوانات المرافقة بالمنافسة المعتدلة ويضم العديد من اللاعبين الرئيسيين. من حيث الحصة السوقية، هناك عدد قليل من اللاعبين الرئيسيين الذين يسيطرون حاليًا على السوق التي تمت دراستها. يتضمن المشهد التنافسي تحليلاً لعدد قليل من الشركات الدولية والمحلية التي تمتلك حصصًا في السوق ومعروفة جيدًا، بما في ذلك شركة Heska Corporation، وAgrolabo SpA، وZoetis Inc.، وIDEXX Laboratories Inc.، وInnovative Diagnostics Neogen Corporation، وThermo Fisher Scientific Inc..، Randox Laboratories Ltd، وVirbac من بين آخرين.

رواد سوق تشخيص الحيوانات المصاحبة

Heska Corporation

Neogen Corporation

Zoetis Inc.

IDEXX Laboratories Inc.

Innovative Diagnostics

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق تشخيص الحيوانات المصاحبة

- أغسطس 2022 أطلقت شركة PepiPets خدمة اختبار تشخيصي متنقلة جديدة تتيح للعملاء تلقي الاختبارات التشخيصية في المنزل لحيواناتهم الأليفة.

- يناير 2022 أعلنت شركة Idexx Laboratories, Inc. عن سلسلة من تحسينات المنتجات والخدمات، مثل اختبار IDEXX 4Dx Plus، وتطبيق VetConnectPLUS للهاتف المحمول، ومحلل رواسب البول SediVue Dx، واختبار Catalyst SDMA الجديد، التي تمكن الممارسات البيطرية من أن تكون أكثر كفاءة أثناء العمل. إدارة أعداد المرضى المتزايدة. توفر التحسينات رؤى أعمق وقابلة للتنفيذ ودعمًا شخصيًا لتسهيل اتخاذ قرارات سريرية أسرع وأكثر ثقة.

تجزئة صناعة تشخيص الحيوانات المرافقة

وفقًا للنطاق، يتعامل تشخيص الحيوانات المرافقة مع تحديد وكشف وشدة العديد من الأمراض المرتبطة بالحيوانات المرافقة. يتم تقسيم سوق تشخيص الحيوانات الأليفة حسب الحيوانات (القطط والكلاب والحيوانات الأخرى)، والتطبيق (علم الجراثيم، وعلم الطفيليات، وعلم الأمراض السريرية، والتطبيقات الأخرى)، والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا)، وأمريكا الجنوبية). يغطي تقرير السوق أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة مختلفة عبر المناطق الرئيسية على مستوى العالم. يقدم التقرير القيمة (بالدولار الأمريكي) للقطاعات المذكورة أعلاه.

| القطط |

| كلاب |

| حيوانات أخرى |

| علم الجراثيم |

| علم الطفيليات |

| علم الأمراض السريري |

| تطبيقات أخرى |

| اختبارات التشخيص المناعي |

| التشخيص الجزيئي |

| التصوير التشخيصي |

| تشخيصات أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

| بواسطة الحيوانات | القطط | |

| كلاب | ||

| حيوانات أخرى | ||

| عن طريق التطبيق | علم الجراثيم | |

| علم الطفيليات | ||

| علم الأمراض السريري | ||

| تطبيقات أخرى | ||

| بواسطة التكنولوجيا | اختبارات التشخيص المناعي | |

| التشخيص الجزيئي | ||

| التصوير التشخيصي | ||

| تشخيصات أخرى | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الشائعة حول أبحاث السوق لتشخيص الحيوانات المصاحبة

ما هو حجم سوق تشخيص الحيوانات المرافقة؟

من المتوقع أن يصل حجم سوق تشخيص الحيوانات المرافقة إلى 3.11 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 10٪ ليصل إلى 5.02 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم السوق الحالي لتشخيص الحيوانات المرافقة؟

وفي عام 2024، من المتوقع أن يصل حجم سوق تشخيص الحيوانات المرافقة إلى 3.11 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق تشخيص الحيوانات المرافقة؟

Heska Corporation، Neogen Corporation، Zoetis Inc.، IDEXX Laboratories Inc.، Innovative Diagnostics هي الشركات الكبرى العاملة في Companion Animal Diagnostic Market.

ما هي المنطقة الأسرع نموًا في سوق تشخيص الحيوانات المرافقة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق تشخيص الحيوانات المرافقة؟

في عام 2024، استحوذت أمريكا الشمالية على أكبر حصة سوقية في سوق تشخيص الحيوانات المرافقة.

ما هي السنوات التي يغطيها سوق تشخيص الحيوانات الأليفة وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق تشخيص الحيوانات المرافقة بنحو 2.80 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق تشخيص الحيوانات الأليفة للأعوام 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق تشخيص الحيوانات الأليفة للأعوام 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة تشخيص الحيوانات المصاحب

إحصائيات الحصة السوقية لتشخيصات الحيوانات الأليفة لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل Companion Animal Diagnostics توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.