حجم سوق العقارات التجارية في تركيا

| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2020 - 2022 |

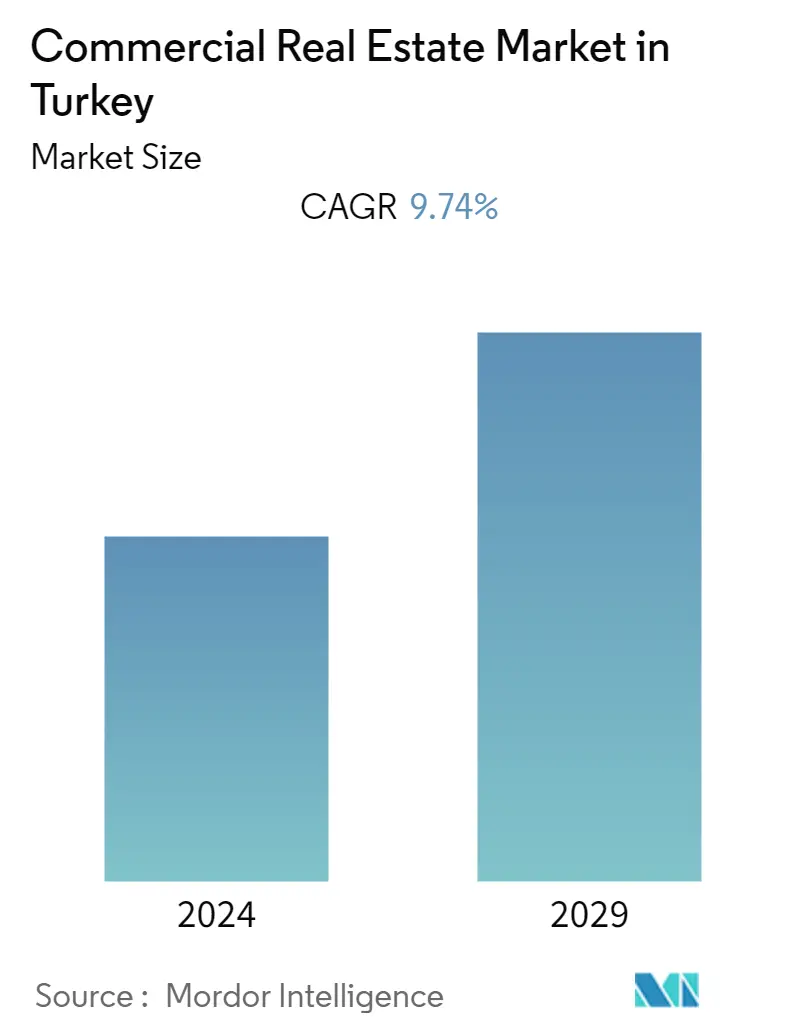

| CAGR | 9.74 % |

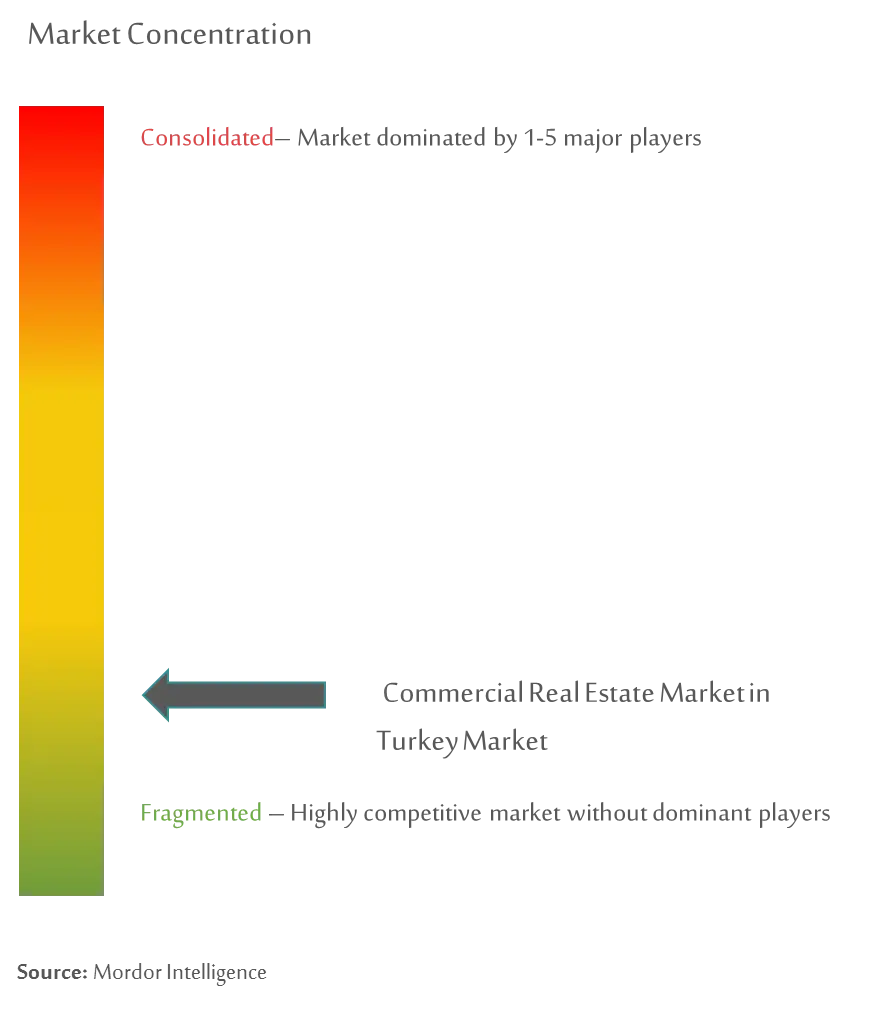

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق العقارات التجارية في تركيا

من المتوقع أن ينمو سوق العقارات التجارية في تركيا بمعدل نمو سنوي مركب قدره 9.74٪ خلال الفترة المتوقعة 2022-2027.

ومع تسجيل نمو الناتج المحلي الإجمالي السنوي في عام 2020 بنسبة 1.8%، أصبحت تركيا واحدة من الاقتصادات القليلة التي سجلت نموًا على خلفية جائحة كوفيد-19.

واستمر هذا المناخ الإيجابي حتى عام 2021؛ وفاق الاقتصاد التركي التوقعات بنموه بنسبة 7.4% في الربع الأول من عام 2021، و22.0% في الربع الثاني من عام 2021، و7.4% في الربع الثالث من عام 2021 سنويًا. وبينما أدت التأثيرات الأساسية إلى رفع معدلات النمو المسجلة على أساس سنوي، فإن التوسع في الاقتصاد التركي كان مدفوعًا بشكل أساسي بإنفاق الأسر.

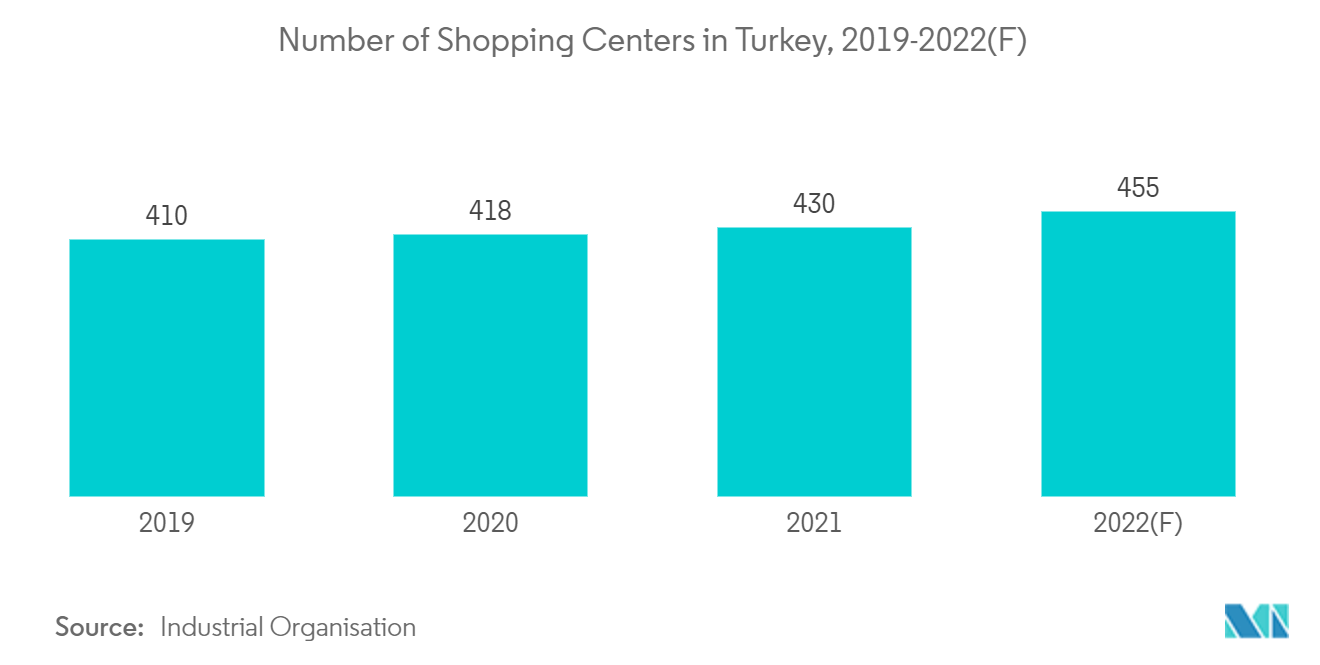

وصل المعروض من مراكز التسوق الحالية إلى 14 مليون متر مربع في 453 مركزًا في تركيا اعتبارًا من نهاية عام 2021. بفضل انتعاش أنشطة تأجير متاجر التجزئة، تسارعت وتيرة افتتاح مراكز التسوق بسرعة، خاصة في أكتوبر 2021. حاليًا، هناك ما يقرب من 883 ألف متر مربع من المساحة القابلة للتأجير في 28 مركزًا قيد الإنشاء، مما يضيف ما يصل إلى 883 ألف متر مربع. 14.9 مليون متر مربع العرض بنهاية عام 2024.

في قطاع المكاتب، في حين وصل المعروض الحالي من المكاتب من الدرجة الأولى في إسطنبول إلى 5.8 مليون متر مربع للتأجير اعتبارًا من نهاية العام 2021، هناك حوالي 1.6 مليون متر مربع من المكاتب قيد الإنشاء، ومن المتوقع أن يصل إجمالي المعروض من المكاتب من الدرجة الأولى إلى 5.8 مليون متر مربع اعتبارًا من نهاية عام 2021. سيتجاوز المعروض من المكاتب 7.4 مليون متر مربع بحلول نهاية عام 2023. وتتكون غالبية المعروض المستقبلي من مشروع مركز إسطنبول المالي الدولي الواقع في أتاشهير، والذي من المقرر أن يكتمل بحلول نهاية عام 2022.

بالنسبة لقطاع الضيافة، خلال النصف الثاني من عام 2021، استفاد سوق الفنادق من تخفيف القيود وإعادة فتح الرحلات الدولية، وكذلك من العطلات المؤجلة، كما هو متوقع. وكان الانتعاش في قطاع الفنادق حيويا بشكل خاص في موسم الصيف، وخاصة في منطقة الريفييرا في تركيا.

اتجاهات سوق العقارات التجارية في تركيا

تحسن في قطاع الضيافة

شهد قطاع الضيافة تراجعًا طوال فترة الوباء ولكنه أظهر تحسنًا في عام 2021 مع إزالة قيود السفر وزيادة التطعيمات. تحسنت معايير السياحة بشكل ملحوظ مقارنة بالعام الماضي ولكنها تخلفت عن فترة ما قبل الوباء. ارتفع متوسط الإشغال بنسبة 45% وتم تسجيله بنسبة 52% في جميع أنحاء تركيا في عام 2021 مقارنة بالفترة نفسها من العام السابق، حيث بلغ متوسط الإشغال 55% في إسطنبول 2021. وبلغ متوسط السعر اليومي 82 يورو و91 يورو في عام 2021. وسجلت تركيا وإسطنبول، على التوالي، زيادات على أساس سنوي في عام 2021. وسجل متوسط الإشغال وسعر الغرفة اليومي في أوروبا 43% و104 يورو على التوالي في عام 2021، في حين سجل متوسط سعر الغرفة في تركيا متأخرًا في نفس الفترة.

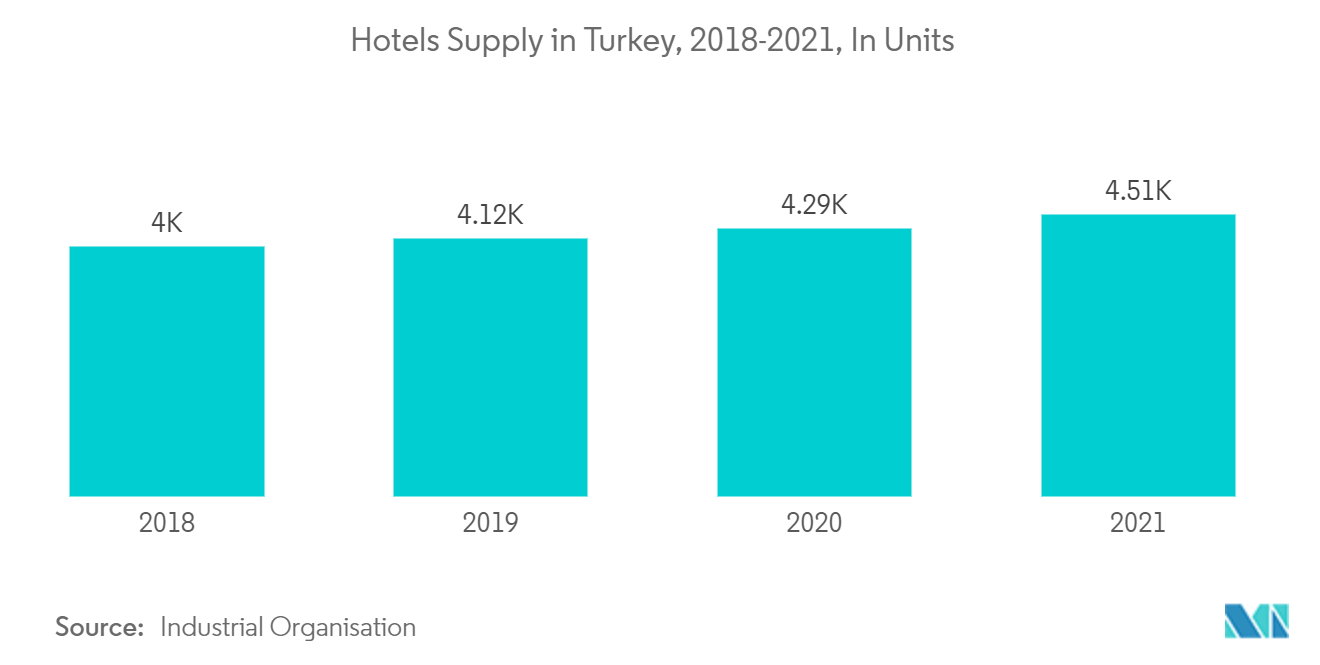

ووصل إجمالي عدد المرافق الفندقية في تركيا إلى 4511 منشأة في عام 2021، وتبلغ حصة فنادق الخمس نجوم في السوق 16.7%. ووصل عدد الفنادق المصنفة في إسطنبول إلى 671 فندقاً، حيث مثلت فنادق الخمس نجوم 18% في عام 2021.

وفي نهاية النصف الأول من عام 2021، كانت هناك زيادة كبيرة في طلب الركاب مع رفع قيود السفر. في عام 2020، بلغ إجمالي عدد الركاب 128.5 مليونًا بشكل عام في تركيا، بزيادة 57.4% مقارنة بالعام السابق. وسجل إجمالي عدد المسافرين القادمين إلى إسطنبول عبر مطار إسطنبول 37.2 مليون مسافر، ومطار صبيحة كوكجن إلى 25 مليونًا، بزيادة كبيرة بنسبة 59% و47% على أساس سنوي في عام 2021 على التوالي.

نمو قطاع التجزئة في النصف الثاني من عام 2021

كان النصف الأول من عام 2021 هو العام الذي شعرت فيه البلاد بتأثير الوباء على الاقتصاد بشكل أكثر وضوحًا وكان راكدًا بسبب حظر التجول. في النصف الثاني من العام في قطاع التجزئة، ومع زيادة عدد الأشخاص الذين تم تطعيمهم، وإزالة القيود المفروضة في عطلة نهاية الأسبوع، وإدخال ساعات العمل العادية، والعودة إلى التعليم وجهاً لوجه في سبتمبر، بدأت علامات التعافي ليعرض. تسببت المتغيرات الجديدة لفيروس Covid-19 والزيادة في عدد الحالات، التي ظهرت على جدول الأعمال في الربع الأخير من العام، في إثارة القلق ولكنها لم تؤثر على تجارة التجزئة المادية بالقدر المتوقع.

وأشار مسار التعافي بوتيرة أبطأ إلى انتعاش جزئي قبل الموجة الثانية من حظر التجول في نوفمبر. لذلك ارتفع مؤشر حجم الأعمال بشكل ملحوظ بنسبة 80.2% في نوفمبر 2021 مقارنة بالعام السابق، بالنظر إلى نتائج بيانات البيع بالتجزئة في مراكز التسوق المقدمة من AYD/ Akademetre. ارتفعت مبيعات جميع الفئات على أساس سنوي في نوفمبر 2021. وسجلت الملابس والأحذية زيادات بنسبة 89% و102.9% على التوالي. الملابس انخفضت بحوالي 4% وزادت فئة الأحذية بشكل طفيف بنسبة 0.8% شهر/شهر. وكانت الزيادة الأعلى والهامة مرة أخرى بنسبة 136% في فئة الأغذية والمشروبات، بينما ارتفعت مع تسارع أقل مقارنة بالفئات الأخرى كانت التكنولوجيا بنسبة 28.7% في هذا الربع. في نوفمبر 2021، عندما ظهرت متغيرات جديدة لكوفيد-19، وازداد عدد الحالات، كان هناك انخفاض بنسبة 6.25% في مؤشر الإقبال مقارنة بالشهر السابق. ومع ذلك، فقد تم تسجيل زيادة قدرها 38.9% مقارنة بنفس الشهر من العام السابق.

نظرة عامة على صناعة العقارات التجارية في تركيا

سوق العقارات التجارية في تركيا مجزأ ويتمتع ببيئة تنافسية للغاية من أجل جذب الطلب المحدود بين أصحاب العقارات. يتمتع السوق بفرص رائعة للمطورين والمستثمرين العقاريين الأتراك والأجانب.

أنشأ مطورو العقارات الأتراك مكاتبهم الدولية لجذب المستثمرين الأجانب المحتملين والترويج لمشاريعهم. وقد أبدى المستثمرون من قطر وروسيا وإيران والمملكة العربية السعودية والجمهورية التركية والإمارات العربية المتحدة وأذربيجان اهتمامهم الشديد بالمشاريع التركية.

قادة سوق العقارات التجارية في تركيا

-

Ağaoğlu Group

-

Artaş Group

-

Ege Yapı

-

Calik holding

-

Rönesans Holding

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق العقارات التجارية في تركيا

أكتوبر 2021 وقعت Stolthaven Terminals وRönesans Holding اتفاقية شراكة للتطوير المشترك لمحطة جديدة في جيهان، أضنة، تركيا، وتوفير خدمات التخزين والمناولة لمنطقة جيهان الصناعية للبتروكيماويات، التي تطورها شركة Rönesans Holding.

يوليو 2021 وقعت الحكومة التركية عقدًا مع شركة كاليك القابضة لبناء توربينين غازيين جديدين متطورين لمجمع مصفاة النفط في تركمانباشي وإعادة بناء محطة الطاقة. وبموجب العقد سيتم تسليم المشروع جاهزا تماما للتشغيل خلال 18 شهرا.

تقرير سوق العقارات التجارية في تركيا - جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. رؤى السوق

4.1 السيناريو الاقتصادي الحالي ومعنويات المستهلك

4.2 اتجاهات شراء العقارات التجارية - رؤى اجتماعية واقتصادية وديموغرافية

4.3 المبادرات الحكومية والجوانب التنظيمية لقطاع العقارات التجارية

4.4 رؤى حول المشاريع الحالية والقادمة

4.5 نظرة ثاقبة نظام أسعار الفائدة للاقتصاد العام والإقراض العقاري

4.6 رؤى حول عوائد الإيجار في قطاع العقارات التجارية

4.7 رؤى حول اختراق سوق رأس المال ووجود صناديق الاستثمار العقارية في العقارات التجارية

4.8 رؤى حول الشراكات بين القطاعين العام والخاص في مجال العقارات التجارية

4.9 رؤى حول التكنولوجيا العقارية والشركات الناشئة النشطة في قطاع العقارات (الوساطة، وسائل التواصل الاجتماعي، إدارة المرافق، وإدارة الممتلكات)

4.10 تأثير كوفيد-19 على السوق

5. ديناميكيات السوق

5.1 السائقين

5.2 القيود

5.3 فرص

5.4 جاذبية الصناعة – تحليل القوى الخمس لبورتر

5.4.1 القوة التفاوضية للموردين

5.4.2 القوة التفاوضية للمستهلكين

5.4.3 تهديد الوافدين الجدد

5.4.4 تهديد البدائل

5.4.5 شدة التنافس تنافسية

6. تجزئة السوق

6.1 حسب النوع

6.1.1 مكاتب

6.1.2 بيع بالتجزئة

6.1.3 صناعي

6.1.4 الخدمات اللوجستية

6.1.5 عدة عائلات

6.1.6 ضيافة

6.2 حسب المدن الرئيسية

6.2.1 اسطنبول

6.2.2 بورصة

6.2.3 أنطاليا

7. مشهد تنافسي

7.1 تركيز السوق

7.2 ملف الشركة

7.2.1 Agaoglu Group

7.2.2 Artas Group

7.2.3 Ege Yapi

7.2.4 Calik holding

7.2.5 Ronesans Holding

7.2.6 PEGA

7.2.7 IC Ibrahim Cecen Investment Holding

7.2.8 Emlak Konut GYO

7.2.9 Ozak GYO

7.2.10 Kiler GYO*

8. مستقبل السوق وتوصيات المحللين

9. تحليل الاستثمار

9.1 الاستثمارات المباشرة

9.2 الاستثمارات غير المباشرة

10. تنصل

11. معلومات عنا

تجزئة صناعة العقارات التجارية في تركيا

يقدم تقرير سوق العقارات التجارية في تركيا رؤى حول السيناريو الاقتصادي الحالي ومعنويات المستهلكين، واتجاهات شراء العقارات التجارية - رؤى اجتماعية واقتصادية وديموغرافية، والمبادرات الحكومية، والجوانب التنظيمية لقطاع العقارات التجارية، ورؤى حول المشاريع الحالية والقادمة، ورؤى في نظام أسعار الفائدة للاقتصاد العام والإقراض العقاري، رؤى حول عوائد الإيجار في قطاع العقارات التجارية، رؤى حول اختراق سوق رأس المال ووجود صناديق الاستثمار العقارية في العقارات التجارية، رؤى حول الشراكات بين القطاعين العام والخاص في العقارات التجارية، رؤى حول العقارات التكنولوجيا العقارية والشركات الناشئة النشطة في قطاع العقارات (الوساطة، وسائل التواصل الاجتماعي، إدارة المرافق، إدارة الممتلكات)، وديناميكيات السوق، من بين أمور أخرى.

تم تقسيم التقرير الخاص بسوق العقارات التجارية في تركيا حسب النوع (المكاتب، والتجزئة، والصناعية، والخدمات اللوجستية، والضيافة، والعائلات المتعددة) والمدن الرئيسية (إسطنبول، وبورصة، وأنطاليا). يقدم التقرير حجم السوق وتوقعات سوق العقارات التجارية في تركيا بقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه. يقدم التقرير أيضًا تحليلاً متعمقًا لتأثير Covid-19 على المدى القصير والطويل على السوق. بالإضافة إلى ذلك، يقدم التقرير ملفات تعريف الشركة لفهم المشهد التنافسي للسوق.

| حسب النوع | ||

| ||

| ||

| ||

| ||

| ||

|

| حسب المدن الرئيسية | ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق العقارات التجارية في تركيا

ما هو الحجم الحالي لسوق العقارات التجارية في تركيا؟

من المتوقع أن يسجل سوق العقارات التجارية في تركيا معدل نمو سنوي مركب قدره 9.74% خلال الفترة المتوقعة (2024-2029)

من هم اللاعبون الرئيسيون في سوق العقارات التجارية في تركيا؟

Ağaoğlu Group، Artaş Group، Ege Yapı، Calik holding، Rönesans Holding هي الشركات الكبرى العاملة في سوق العقارات التجارية في تركيا.

ما هي السنوات التي يغطيها سوق العقارات التجارية في تركيا؟

يغطي التقرير حجم السوق التاريخي لسوق العقارات التجارية في تركيا للسنوات 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق العقارات التجارية في تركيا للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

تقرير صناعة العقارات التجارية في تركيا

إحصائيات الحصة السوقية للعقارات التجارية في تركيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل العقارات التجارية في تركيا توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.