نطاق سوق مكابح الكربون للطائرات التجارية

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

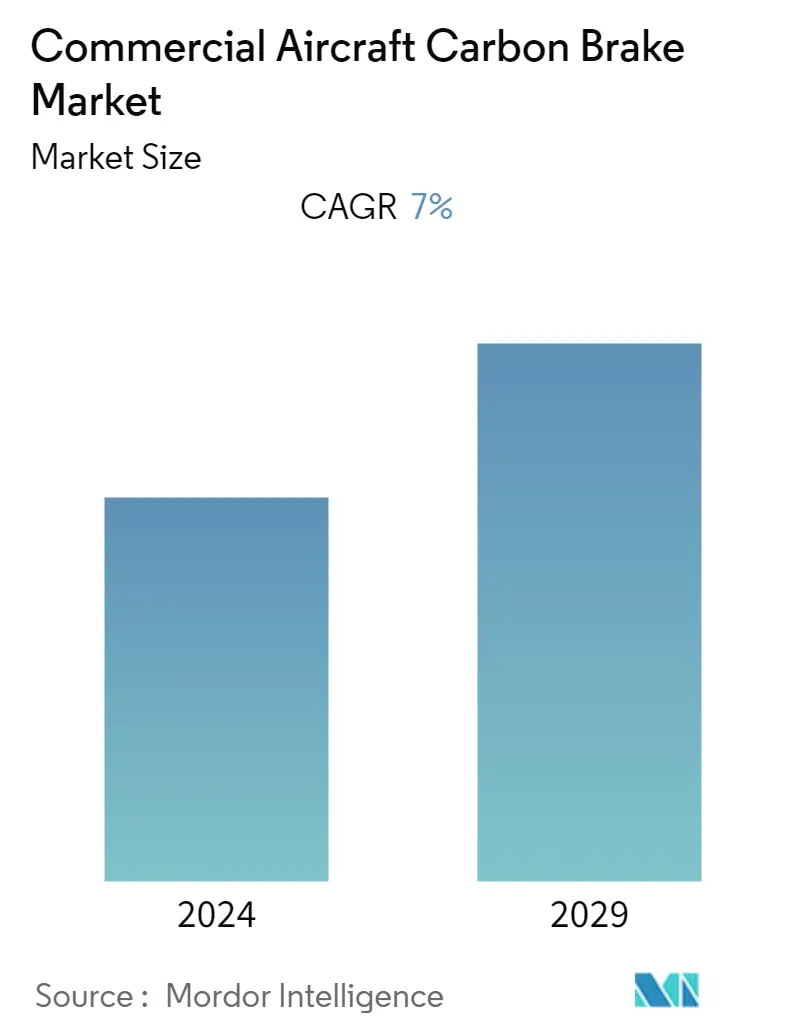

| CAGR | 7.00 % |

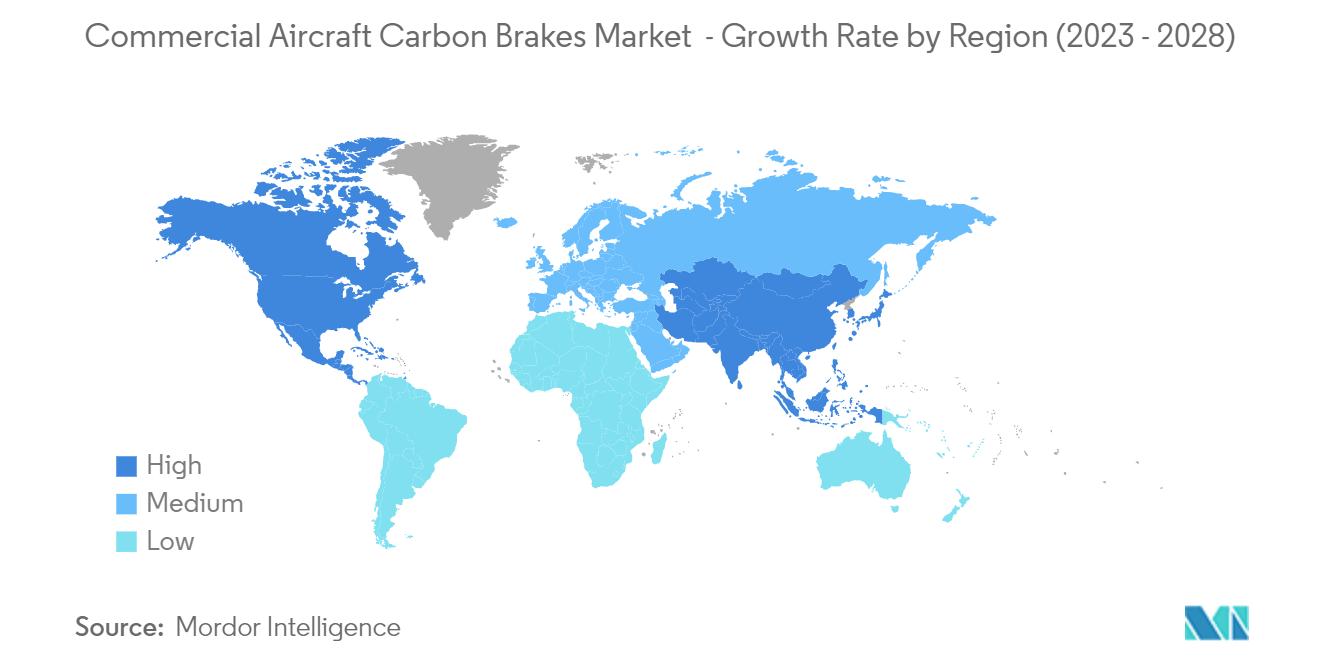

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

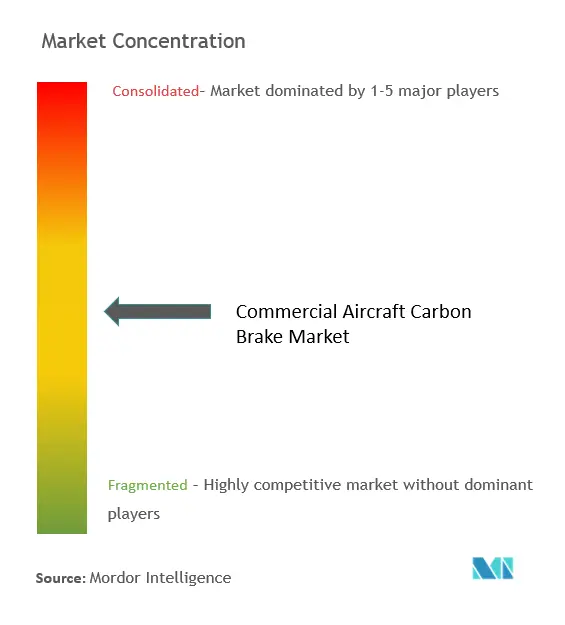

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق مكابح الكربون للطائرات التجارية

من المتوقع أن يسجل سوق مكابح الكربون للطائرات التجارية معدل نمو سنوي مركب قدره 7٪ خلال الفترة المتوقعة.

- يشهد سوق أجهزة التوجيه السكنية حاليًا تحولًا حيث تعمل سيناريوهات استخدام النطاق الترددي وتقديم الخدمة الجديدة على إعادة تشكيل البنية التحتية للشبكة. ولتلبية هذه المتطلبات المتغيرة، تعمل الشركات المصنعة للمعدات على تطوير أجهزة توجيه من فئة الناقل التي توفر نطاقًا أوسع من الخدمات والتطبيقات، وتدعم قابلية التوسع في السعة، وتتميز بمعدلات بيانات أعلى. السوق مجزأ للغاية، مع مشاركة العديد من اللاعبين، ولديه القدرة على النمو بشكل أكبر حيث يستثمر المصنعون في ميزات الأجهزة والبرامج المبتكرة في منتجاتهم. ومن بين اللاعبين المهمين الذين يقدمون الخدمات في هذا القطاع شركة D-Link، وNetgear Inc.، وLinksys Group (Foxconn)، وSynology Inc.، وغيرها.

- في مايو 2022، تعاونت شركة HFCL المحدودة، الشركة الرائدة في تصنيع معدات الاتصالات، مع شركة Wipro لتقديم حلول النقل بتقنية 5G. تم تصميم هذه الحلول لتمكين المؤسسات من تحقيق رؤيتها الداعمة لتقنية 5G وزيادة السرعة التي يمكنها من خلالها تقديم حلول 5G عالية الجودة إلى السوق.

- في أكتوبر 2022، تعاونت MediaTek مع Invendis لإطلاق أجهزة توجيه 5G وحلول Wi-Fi مصنوعة في الهند. ستساعد أجهزة التوجيه هذه المستهلكين والعملاء من المؤسسات على توفير حلول شبكات لاسلكية آمنة وقوية وسلسة.

- في فبراير 2023، تعاونت Telecom26 وTrasna Solutions لتطوير حلول إدارة eSIM لأجهزة التوجيه الخلوية. يتيح هذا الحل لمصنعي أجهزة التوجيه أن يقدموا لعملائهم طريقة فعالة وسهلة الاستخدام لإدارة بطاقات eSIM الخاصة بهم على أجهزتهم الحالية المستندة إلى بطاقة SIM.

اتجاهات سوق مكابح الكربون للطائرات التجارية

ومن المتوقع أن يشهد قطاع الطائرات ذات الجسم الضيق نموًا كبيرًا خلال فترة التوقعات

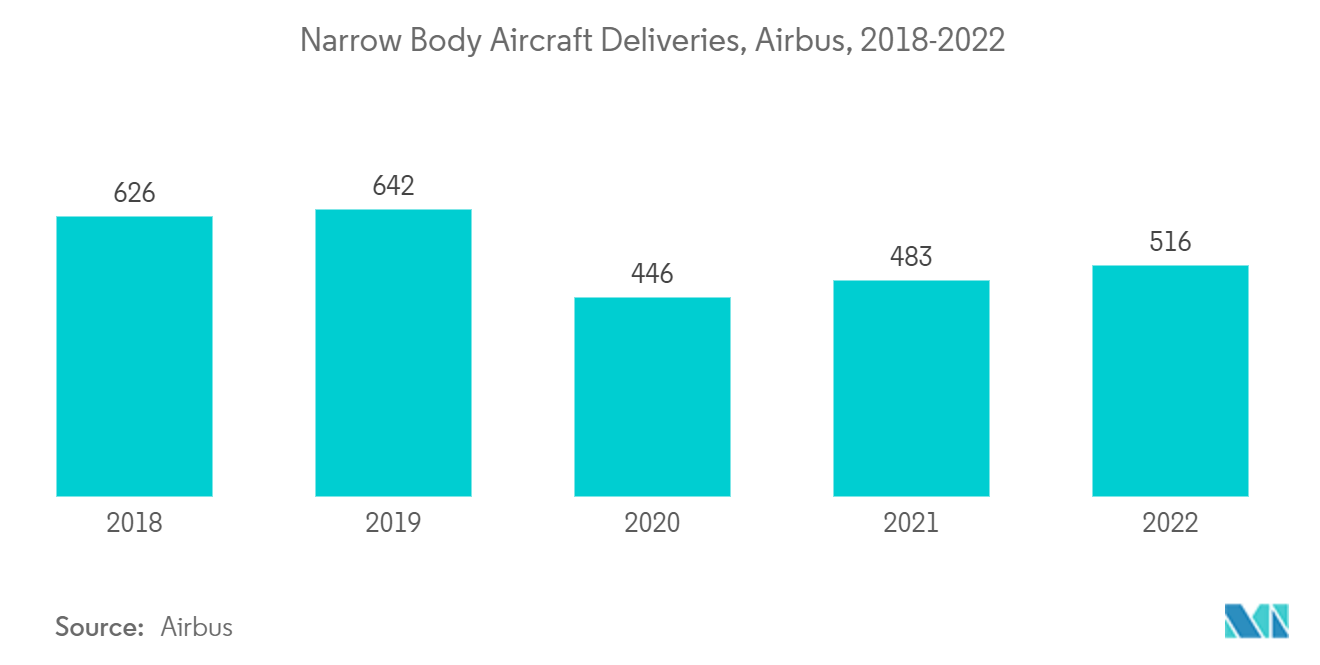

- وبحسب نوع الطائرة، من المتوقع أن يشهد قطاع الطائرات ضيقة البدن نموًا كبيرًا خلال فترة التوقعات. كانت هناك زيادة في عدد تسليمات الطائرات ذات الجسم الضيق في جميع أنحاء العالم. توقع تقرير الاتحاد الدولي للنقل الجوي (IATA) أنه سيكون هناك 24285 وحدة من الطائرات ضيقة البدن مستخدمة عالميًا بحلول عام 2032.

- يمكن أن يعزى نمو الطائرات ضيقة البدن في جميع أنحاء العالم إلى الطلب المتزايد على السفر الجوي، وارتفاع حركة الركاب، والحاجة المتزايدة للطائرات الموفرة للوقود. ووفقا للبيانات الصادرة عن اتحاد النقل الجوي الدولي، فإن كل جيل جديد من الطائرات يكون في المتوسط أكثر كفاءة في استهلاك الوقود بنسبة 20٪ من الطراز الذي يحل محله. وهذا يعني أن الطائرات ذات البدن الضيق أصبحت صالحة للاستخدام بشكل خاص في الرحلات الطويلة. اعتبارًا من السيناريو الحالي، كانت طائرة A321 الجديدة ذات الجسم الضيق هي الطائرة التي غيرت قواعد اللعبة نظرًا لأن طائرة A321 neo هي أكثر الطائرات ذات الجسم الضيق كفاءة وستظل كما هي في السنوات القليلة المقبلة.

- علاوة على ذلك، فإن المزايا الإضافية المرتبطة بالطائرات ضيقة البدن، مثل سهولة العمليات بالإضافة إلى اتصال الطيران بمختلف المطارات، تجعل من الطائرات ضيقة البدن أكثر ربحية ليتم تشغيلها من قبل مختلف مشغلي الطائرات في جميع أنحاء العالم.

- من ناحية أخرى، يمكن أن يعزى النمو المتزايد للطائرات ذات الجسم الضيق إلى استخدامها على نطاق واسع من قبل شركات النقل منخفضة التكلفة في شركات الطيران منخفضة التكلفة حيث تركز شركات الطيران منخفضة التكلفة بشكل أكبر على خفض التكلفة عن طريق تقليل الطاقم والحفاظ على كفاءة تشغيلية عالية من خلال التقدم التكنولوجي في صيانة الطائرات و عمليات. ومن المتوقع أن يؤدي هذا الاتجاه إلى زيادة الطلب على الطائرات ضيقة البدن ذات تطبيقات الدعم الذاتي في مختلف المناطق حول العالم.

- لقد شكل النمو السريع في النقل الجوي تحديًا للصناعة لإيجاد حلول جديدة للتحدي المستمر المتمثل في تلبية طلب الركاب مع توفير كفاءة متزايدة في سوق شديدة التنافسية. وقد أدى ذلك إلى تطوير طائرات مثل إيرباص A321neoLR وبوينغ 737 ماكس. توفر هذه الطائرات ذات الجسم الضيق نطاقًا وكفاءة أكبر، مما يتيح لها التنافس في السوق التي كانت تهيمن عليها في السابق الطائرات النفاثة ذات الجسم العريض. على سبيل المثال، يبلغ مدى طائرة A321LR 7400 كيلومتر، في حين أن طائرة 737 ماكس قادرة أيضًا على الوصول إلى مسافات مماثلة.

- وبالتالي، فإن الزيادة في الطلب على الطائرات ذات الجسم الضيق الجديدة والفعالة لتلبية حركة الركاب الجوية المتزايدة في العالم ومع قدرة الطائرات ضيقة الجسم على الطيران لمسافات طويلة، ستدفع هذا القطاع إلى النمو خلال الفترة المتوقعة.

من المتوقع أن تشهد منطقة آسيا والمحيط الهادئ نموًا كبيرًا خلال فترة التوقعات

- وبحسب نوع الطائرة، من المتوقع أن يشهد قطاع الطائرات ضيقة البدن نموًا كبيرًا خلال فترة التوقعات. كانت هناك زيادة في عدد تسليمات الطائرات ضيقة البدن في جميع أنحاء العالم. توقع تقرير الاتحاد الدولي للنقل الجوي (IATA) أنه سيكون هناك 24285 وحدة من الطائرات ضيقة البدن مستخدمة عالميًا بحلول عام 2032.

- يمكن أن يعزى نمو الطائرات ضيقة البدن في جميع أنحاء العالم إلى الطلب المتزايد على السفر الجوي، وزيادة حركة الركاب، والحاجة المتزايدة للطائرات الموفرة للوقود. ووفقا للبيانات الصادرة عن اتحاد النقل الجوي الدولي، فإن كل جيل جديد من الطائرات يكون، في المتوسط، أكثر كفاءة في استهلاك الوقود بنسبة 20٪ من النموذج الذي يحل محله، وهذا يعني أن الطائرات ضيقة البدن أصبحت قابلة للاستخدام بشكل خاص على خطوط المسافات الطويلة. اعتبارًا من السيناريو الحالي، كانت طائرة A321 الجديدة ذات الجسم الضيق هي الطائرة التي غيرت قواعد اللعبة نظرًا لأن طائرة A321 neo هي أكثر الطائرات ضيقة البدن كفاءة وستظل كما هي في السنوات القليلة المقبلة.

- علاوة على ذلك، فإن المزايا الإضافية المرتبطة بالطائرات ضيقة البدن، مثل سهولة العمليات بالإضافة إلى اتصال الطيران بمختلف المطارات، تجعل من الطائرات الضيقة البدن أكثر ربحية ليتم تشغيلها من قبل مختلف مشغلي الطائرات في جميع أنحاء العالم. من ناحية أخرى، يمكن أن يعزى النمو المتزايد للطائرات ذات الجسم الضيق إلى استخدامها على نطاق واسع من قبل شركات النقل منخفضة التكلفة في شركات الطيران منخفضة التكلفة حيث تركز شركات الطيران منخفضة التكلفة بشكل أكبر على خفض التكلفة عن طريق تقليل الطاقم والحفاظ على كفاءة تشغيلية عالية من خلال التقدم التكنولوجي في صيانة الطائرات و عمليات. ومن المتوقع أن يؤدي هذا الاتجاه إلى زيادة الطلب على الطائرات ضيقة البدن ذات تطبيقات الدعم الذاتي في مختلف المناطق حول العالم.

- لقد شكل النمو السريع في النقل الجوي تحديًا للصناعة لإيجاد حلول جديدة للتحدي المستمر المتمثل في تلبية طلب الركاب مع توفير كفاءة متزايدة في سوق شديدة التنافسية. وقد أدى ذلك إلى تطوير طائرات مثل إيرباص A321neoLR وبوينغ 737 ماكس. توفر هذه الطائرات ذات الجسم الضيق مدى وكفاءة أكبر، مما يسمح لها بالمنافسة في السوق التي كانت تهيمن عليها في السابق الطائرات النفاثة ذات الجسم العريض. على سبيل المثال، يبلغ مدى طائرة A321LR 7400 كيلومتر، في حين أن طائرة 737 ماكس قادرة أيضًا على الوصول إلى مسافات مماثلة.

- وبالتالي، فإن الزيادة في الطلب على الطائرات ضيقة البدن الجديدة والفعالة لتلبية حركة الركاب الجوية المتزايدة في العالم ومع قدرة الطائرات ضيقة البدن على الطيران لمسافات طويلة ستدفع هذا القطاع إلى النمو خلال الفترة المتوقعة.

نظرة عامة على صناعة مكابح الكربون للطائرات التجارية

السوق مجزأ إلى حد ما بطبيعته، حيث يمتلك العديد من اللاعبين حصصًا كبيرة في السوق. بعض اللاعبين البارزين في سوق مكابح الكربون للطائرات التجارية هم شركة Honeywell International Inc.، وBoeing، وSafran، وCollins Aerospace، وParker Hannifin Corp، وغيرها. قامت هذه الشركات بتوسيع تواجدها في مناطق مختلفة من أجل توفير خيارات تصنيع مرنة لأنظمة مكابح الكربون للطائرات، مما يسهل الإنتاج الفعال من حيث التكلفة وتوريد هذه الأنظمة إلى شركات تكامل الأنظمة أو مصنعي المعدات الأصلية للطائرات وشركات الصيانة والإصلاح والإصلاح. ومن المتوقع أن تزداد جاذبية السوق حيث أن نمو السوق سيكون متماشيا مع انتعاش صناعة الطيران العالمية، وسيتم إنشاء الطلب على هذه الأنظمة من خلال قنوات OEM و MRO.

رواد سوق مكابح الكربون للطائرات التجارية

-

Honeywell International Inc.

-

Safran

-

Collins Aerospace

-

Parker Hannifin Corp

-

Boeing

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق مكابح الكربون للطائرات التجارية

يوليو 2021 وقعت الخطوط الجوية السنغافورية (SIA) عقدًا مع شركة Safran Landing Systems لتوفير العجلات ومكابح الكربون لأسطولها بالكامل من طائرات Boeing 777-9. وبموجب العقد، سيتم تنفيذ جميع عمليات تبادل المبددات الحرارية بواسطة منشأة Safran Landing Systems في سيندايان بماليزيا.

مارس 2022 أعلنت شركة Avelo Airlines وCollins Aerospace عن اتفاقية لتحديث أسطول Avelo من طائرات Boeing Next-Generation (NG) 737 بعجلات جديدة ومكابح كربونية. وتشمل الاتفاقية خدمات صيانة مكابح العجلات والكربون والدعم اللوجستي لشركة الطيران الأمريكية الجديدة.

تقرير سوق مكابح الكربون للطائرات التجارية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.3 قيود السوق

4.4 تحليل القوى الخمس لبورتر

4.4.1 القدرة التفاوضية للمشترين / المستهلكين

4.4.2 القوة التفاوضية للموردين

4.4.3 تهديد الوافدين الجدد

4.4.4 تهديد المنتجات البديلة

4.4.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع الطائرة

5.1.1 الطائرات ذات الجسم الضيق

5.1.2 الطائرات ذات الجسم العريض

5.1.3 الطائرات الإقليمية

5.2 جغرافية

5.2.1 أمريكا الشمالية

5.2.1.1 الولايات المتحدة

5.2.1.2 كندا

5.2.2 أوروبا

5.2.2.1 ألمانيا

5.2.2.2 المملكة المتحدة

5.2.2.3 فرنسا

5.2.2.4 بقية أوروبا

5.2.3 آسيا والمحيط الهادئ

5.2.3.1 الصين

5.2.3.2 الهند

5.2.3.3 اليابان

5.2.3.4 كوريا الجنوبية

5.2.3.5 بقية منطقة آسيا والمحيط الهادئ

5.2.4 أمريكا اللاتينية

5.2.4.1 البرازيل

5.2.4.2 بقية أمريكا اللاتينية

5.2.5 الشرق الأوسط وأفريقيا

5.2.5.1 الإمارات العربية المتحدة

5.2.5.2 المملكة العربية السعودية

5.2.5.3 إسرائيل

5.2.5.4 جنوب أفريقيا

5.2.5.5 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 حصة سوق البائع

6.2 ملف الشركة

6.2.1 Honeywell International Inc.

6.2.2 Safran

6.2.3 Collins Aerospace

6.2.4 Parker Hannifin Corp

6.2.5 SGL Carbon

6.2.6 Boeing

6.2.7 CFCCARBON CO, LTD.

6.2.8 Saywell International Limited

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة مكابح الكربون للطائرات التجارية

يُستخدم نظام مكابح الطائرة عمومًا لإبطاء سرعة الطائرة أثناء هبوطها على المدرج. وهو عنصر ضروري لضمان السلامة والتحكم الاتجاهي للطائرة أثناء العمليات الأرضية، مثل التاكسي والهبوط والإقلاع. يوفر نظام المكابح الكربونية حماية ضد الانزلاق وتحكمًا متكاملاً في المكابح، بما في ذلك وظائف مكابح الطوارئ وفرامل الانتظار، من خلال دمج تقنية التحكم في المكابح عن طريق الأسلاك مع تشغيل المكابح الكهروميكانيكية.

تم تقسيم سوق مكابح الكربون للطائرات التجارية حسب نوع الطائرة (الطائرات ذات الجسم الضيق والطائرات ذات الجسم العريض والطائرات الإقليمية) والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا اللاتينية والشرق الأوسط وأفريقيا).

علاوة على ذلك، يقدم التقرير توقعات السوق ويمثلها مليون دولار أمريكي.

| نوع الطائرة | ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق مكابح الكربون للطائرات التجارية

ما هو حجم سوق مكابح الكربون للطائرات التجارية؟

من المتوقع أن يسجل سوق مكابح الكربون للطائرات التجارية معدل نمو سنوي مركب قدره 7٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق مكابح الكربون للطائرات التجارية؟

Honeywell International Inc.، Safran، Collins Aerospace، Parker Hannifin Corp، Boeing هي الشركات الكبرى العاملة في سوق مكابح الكربون للطائرات التجارية.

ما هي المنطقة الأسرع نموًا في سوق مكابح الكربون للطائرات التجارية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق مكابح الكربون للطائرات التجارية؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق مكابح الكربون للطائرات التجارية.

ما هي السنوات التي يغطيها سوق مكابح الكربون للطائرات التجارية؟

يغطي التقرير حجم السوق التاريخي لسوق مكابح الكربون للطائرات التجارية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مكابح الكربون للطائرات التجارية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة مكابح الكربون للطائرات التجارية

إحصائيات الحصة السوقية لفرامل الكربون للطائرات التجارية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الفرامل الكربونية للطائرات التجارية توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.