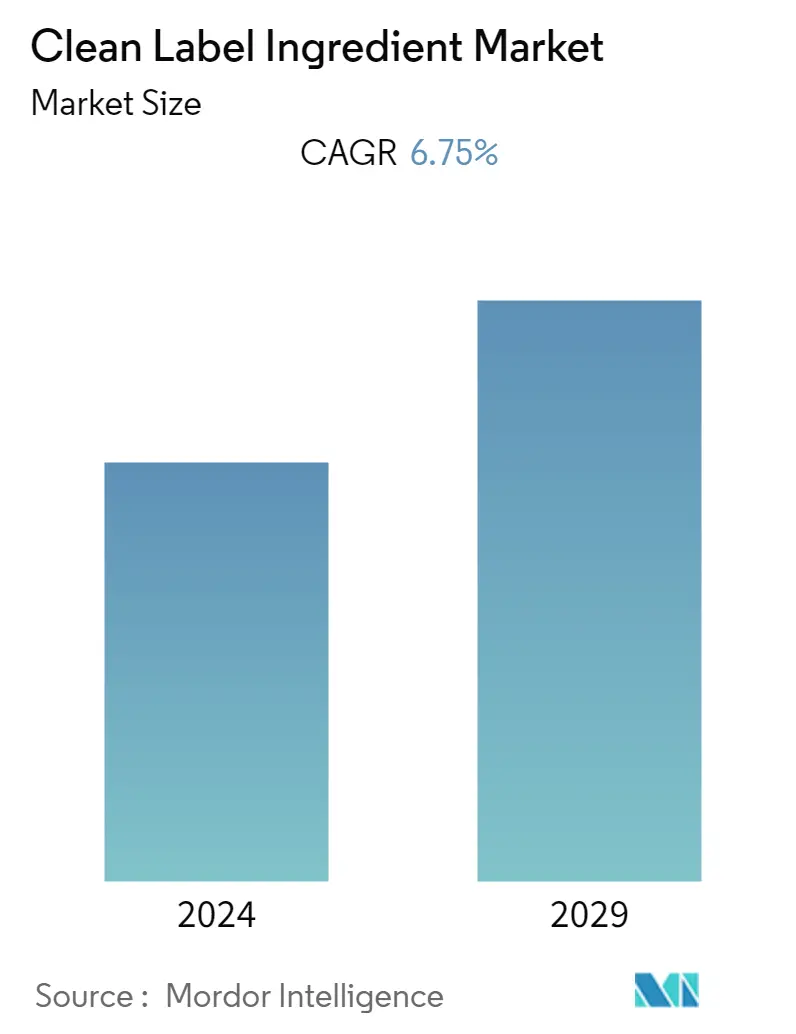

حجم سوق المكونات النظيفة

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 6.75 % |

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

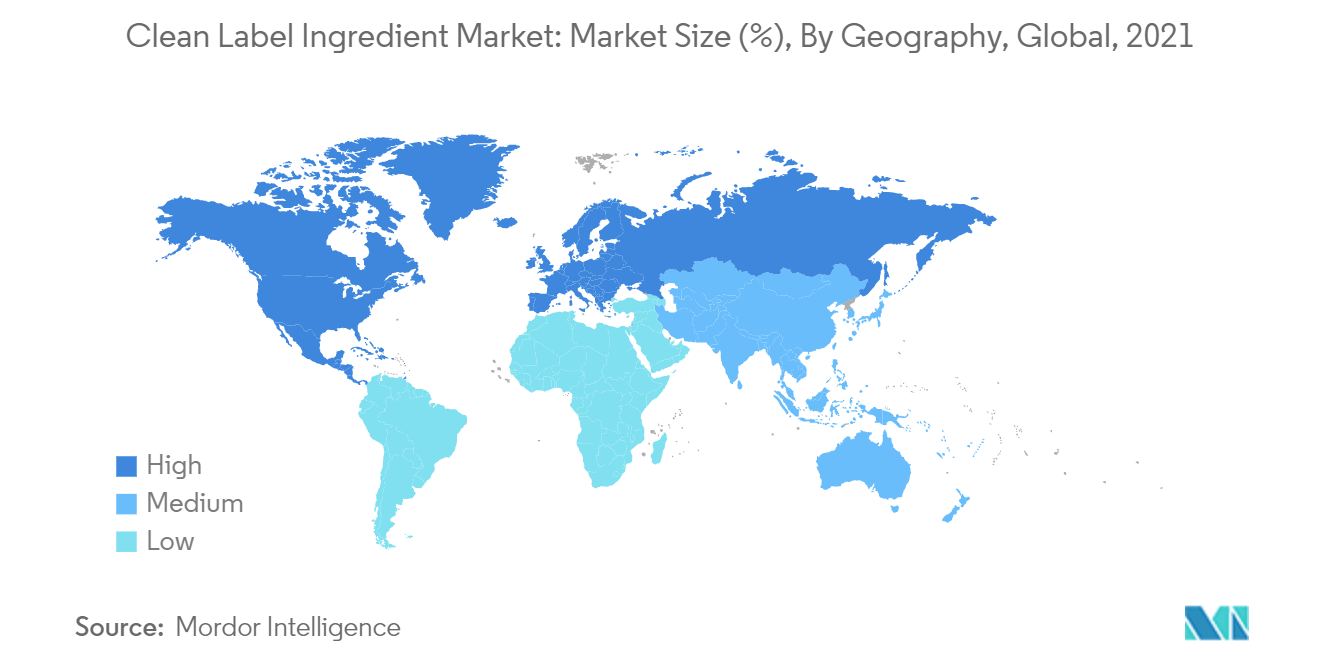

| أكبر سوق | أمريكا الشمالية |

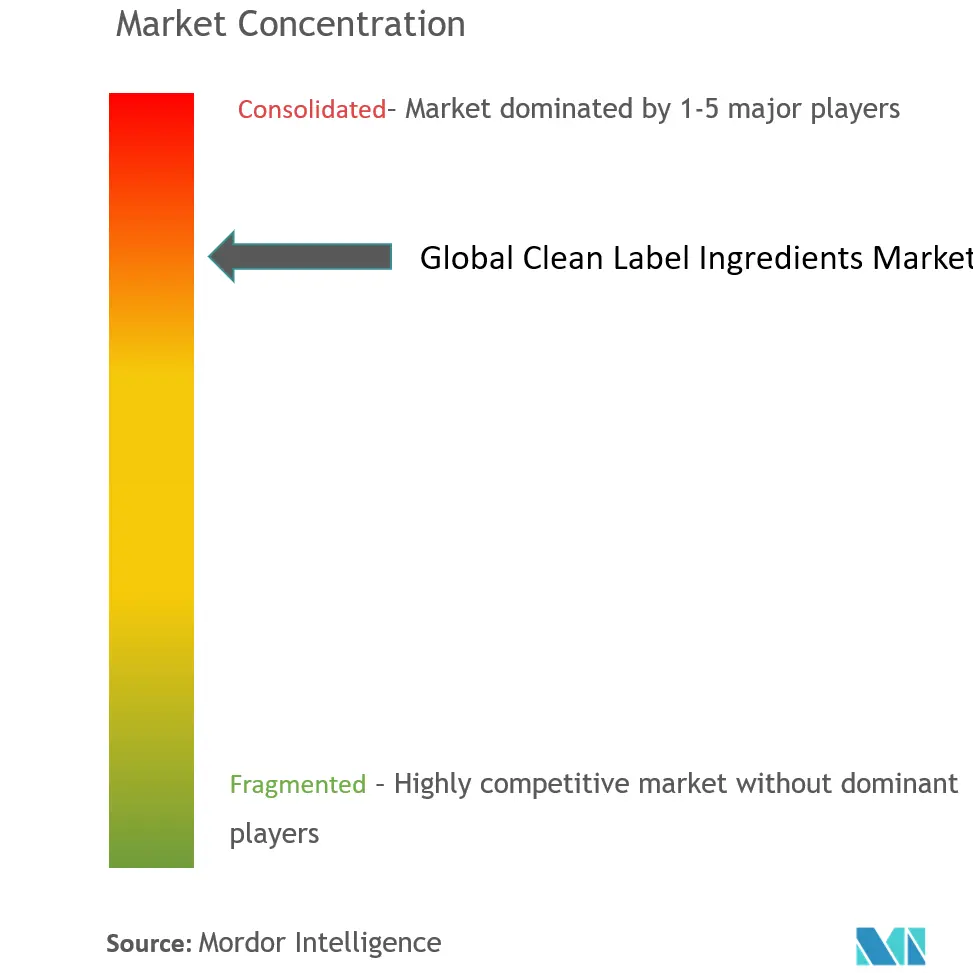

| تركيز السوق | عالي |

اللاعبين الرئيسيين.webp)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق مكونات الملصقات النظيفة

من المتوقع أن ينمو السوق العالمي للمكونات ذات العلامات النظيفة بمعدل نمو سنوي مركب قدره 6.75٪ على مدى السنوات الخمس المقبلة.

لم يعد وضع العلامات النظيفة اتجاهًا بل أصبح طلبًا استهلاكيًا عالي التصنيف تستجيب له صناعة الأغذية العالمية من خلال التركيز بشكل إضافي على هذه الجوانب أثناء معالجة المنتج الغذائي. نظرًا للعديد من المشاريع البحثية والحظر والقيود التي قدمتها الحكومات، أصبح المستهلكون أكثر وعيًا بالآثار الصحية الضارة الناجمة عن استهلاك مختلف المضافات الغذائية الاصطناعية، مثل الملونات والنكهات والمواد النسيجية وبدائل الدهون والمحليات. على سبيل المثال، يمكن أن يؤدي استهلاك هذه المكونات الاصطناعية إلى فرط الحركة، والأورام، والطفح الجلدي، وتلف الكلى، والصداع النصفي، واضطراب النوم، والربو، واعتلال صحة الأمعاء. وقد أدت هذه القضايا الصحية إلى تحول المستهلك نحو المضافات الطبيعية. تشارك الهيئات التنظيمية الحكومية في مختلف الدول في وضع العلامات على المنتجات من صناعات متعددة بسبب زيادة المنتجات الاصطناعية في السوق. على سبيل المثال، تشرف إدارة الغذاء والدواء (FDA) على التأكد من أن الأطعمة المباعة في الولايات المتحدة صحية وآمنة وملصقة بشكل صحيح. نظرًا للعديد من مبادرات الدراسات الحكومية والمحظورات، أصبح المستهلكون أكثر وعيًا بشكل متزايد بالآثار الصحية الضارة الناجمة عن استهلاك مختلف المضافات الغذائية الاصطناعية. على الصعيد العالمي، تظهر المنتجات الغذائية التي تحمل ادعاءات خالية من بشكل متكرر على رفوف متاجر البقالة وقوائم المطاعم.

ويعزى نمو السوق إلى الاهتمام المتزايد بتحديد المكونات في منتجات الأغذية والمشروبات على مستوى العالم، وخاصة بين المستهلكين المهتمين بالصحة. لقد ازدهرت المنتجات الخالية من المنتجات في مساحات أرفف البيع بالتجزئة خلال الماضي القريب بجميع التنسيقات.

العامل الأساسي الذي يدفع نمو السوق هو الطلب المتزايد على الأطعمة الجاهزة. ينفق المستهلكون الشباب معظم دخلهم على المنتجات الغذائية المريحة والجاهزة للأكل، والتي تتطور مع غزو مفهوم المكونات الصحية، وبالتالي الترويج للمكونات النظيفة في المقابل.

اتجاهات سوق المكونات النظيفة

تفضيل متزايد للمكونات العضوية والطبيعية

قام مصنعو المضافات الغذائية أيضًا بتكييف إنتاج المضافات العضوية التي يمكن أن تكون مفيدة أثناء تطوير منتجات ذات علامة نظيفة. تستخدم هذه الإضافات في العديد من المنتجات الغذائية، بما في ذلك استبدال البيض في الأطعمة النباتية قليلة أو عالية الدهون، والصلصات، وصلصات الطبخ البيضاء، والوجبات الجاهزة، وغيرها من التطبيقات. وبالتالي، يقوم مصنعو الأغذية والمشروبات أيضًا بإعادة صياغة منتجاتهم بشكل متزايد لتلبية الطلب الاستهلاكي المتغير على المكونات الطبيعية والعضوية. على سبيل المثال، في مارس 2020، قدمت شركة Ingredion Inc. أول مستحلب نظيف لها، EvanesseCB6194، إلى أسواق الولايات المتحدة وكندا. تلبي مجموعة المستحلبات هذه الطلب المتزايد على الملصقات النظيفة وتعمل كحل مناسب للمنتجات النباتية، حيث أنها عبارة عن مرق حمص نباتي. لذلك، من المتوقع أن تؤدي هذه المكونات إلى دفع السوق إلى تصاعد النزعة النباتية. وبالمثل، ونظرًا لاتجاه ملونات الطعام العضوية ذات الألوان النابضة بالحياة في السوق، يقدم اللاعبون البارزون مثل Diana Food خطًا جديدًا من الألوان العضوية لتطبيقات الأطعمة والمشروبات في أوروبا.

كما يساعد استخدام المكونات ذات العلامة النظيفة الشركات المصنعة في استراتيجيات التسويق والعلامة التجارية الخاصة بهم. نتيجة للطلب المتزايد على قدر أكبر من الشفافية فيما يتعلق بالمكونات والمواد المضافة المستخدمة في الأغذية الاستهلاكية، من المتوقع أن يزداد سوق المكونات الغذائية ذات العلامات التجارية النظيفة خلال الفترة المتوقعة. وبالتالي، يقوم مصنعو الأغذية والمشروبات أيضًا بإعادة صياغة منتجاتهم بشكل متزايد لتلبية الطلب الاستهلاكي المتغير على المكونات الطبيعية.

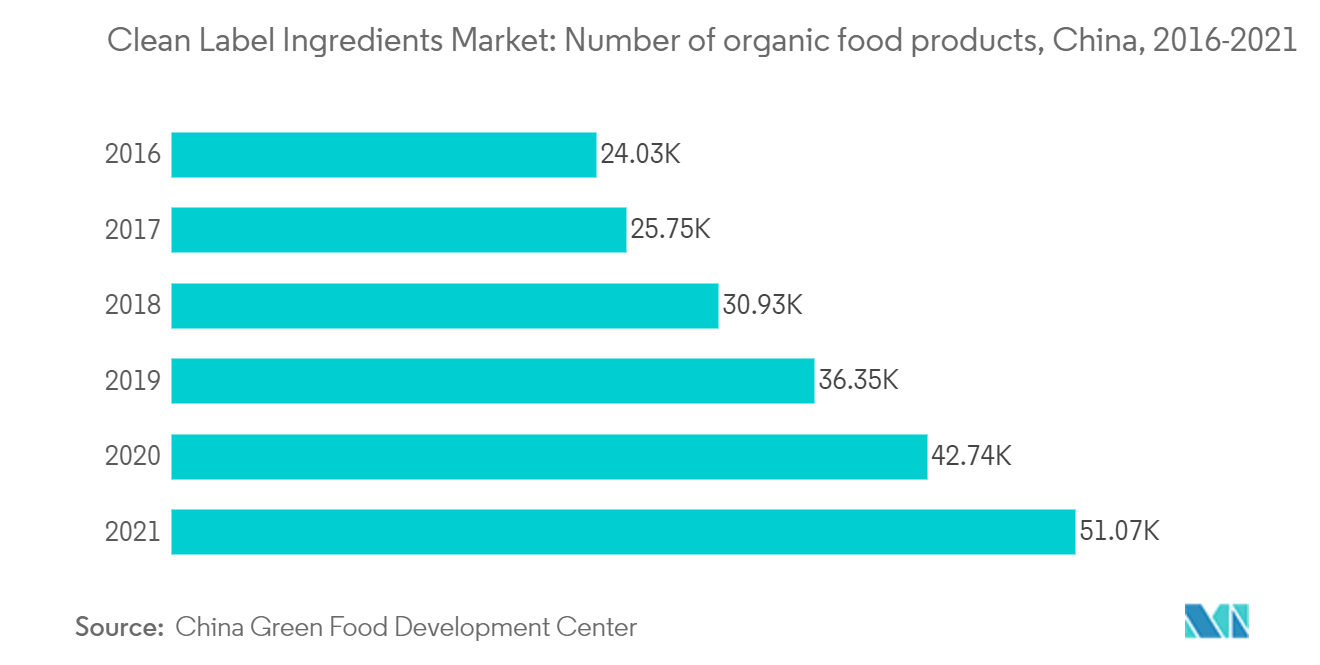

منطقة آسيا والمحيط الهادئ هي السوق الأسرع نموا

يعد سوق المكونات ذات العلامات النظيفة في منطقة آسيا والمحيط الهادئ من بين الأسواق الأسرع نموًا للمكونات ذات العلامات النظيفة. السبب الرئيسي للسوق سريع الحركة في آسيا هو زيادة مستويات معيشة المستهلك. يأخذ المستهلكون في المنطقة وقتًا متزايدًا للتحقق من قائمة مكونات المنتج قبل الشراء. كما أن الزيادة في الطلب على السلع المريحة ذات الملصقات النظيفة تعمل أيضًا على تعزيز السوق. تعد الصين أكبر سوق للمكونات النظيفة في منطقة آسيا والمحيط الهادئ. يركز اللاعبون الرئيسيون على منطقة آسيا والمحيط الهادئ لتعزيز فوائد المكونات النظيفة بسبب اهتمام المستهلكين الكبير بعادات الأكل الصحية وزيادة الوعي بالمكونات المستخدمة في المنتجات الغذائية. علاوة على ذلك، فإن العديد من مقدمي الخدمات الغذائية في المنطقة، بما في ذلك العديد من المطاعم، يتحولون نحو اتجاه العلامة النظيفة ويبتعدون عن المضافات الغذائية الاصطناعية لتلبية الطلب الاستهلاكي المتزايد. وبالتالي، فهو يدفع إلى مزيد من تطبيق المكونات النظيفة في المنطقة.

نظرة عامة على صناعة مكونات الملصقات النظيفة

سوق المكونات ذات العلامات النظيفة تنافسي ويهيمن عليه اللاعبون الرئيسيون. استحوذ اللاعبون الرائدون، مثل شركة Cargill Inc.، وKerry Group plc، وIngredion، وTate Lyle، على حصة كبيرة من السوق العالمية. تهيمن شركة Cargill Inc. على السوق بواحدة من أعلى حصص السوق. يقوم اللاعبون الكبار بزيادة استثماراتهم في البحث والتطوير وتوسيع أعمالهم للحفاظ على مكانتهم في السوق التي تمت دراستها. على سبيل المثال، في يونيو 2020، وقعت شركتا Renmatix وCargill اتفاقية تطوير مشتركة لاستكشاف تكنولوجيا جديدة لتصنيع مكونات غذائية وظيفية وصديقة للملصقات من مواد نباتية غير مستخدمة لتلبية طلب المستهلكين. وعلى نحو مماثل، أنشأت شركة كارجيل، إحدى الشركات الرائدة في السوق، مراكز للبحث والتطوير في مينيابوليس وشنغهاي لتقديم مكونات غذائية مبتكرة.

قادة سوق مكونات الملصقات النظيفة

-

Archer-Daniels-Midland Company

-

Koninklijke DSM N.V.

-

Cargill, Incorporated

-

Kerry Group plc

-

Ingredion Incorporated

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المكونات النظيفة

- أبريل 2022 أطلقت Ingredion اثنين من نشاء الأرز الأصلي الوظيفي المصمم خصيصًا لتحسين إطلاق اللون والنكهة. تدعي الشركة أنها تمكن النكهات والألوان الطبيعية للتطبيقات من التألق، حتى في المنتجات البيضاء.

- مارس 2022 أطلقت DSM ثقافات DelvoGuard، التي تستهدف المنتجين الذين يبحثون عن حلول ذات علامات نظيفة مع تزويدهم أيضًا بحل لإطالة العمر الافتراضي لمنتجات الألبان الخاصة بهم، مثل الزبادي والجبن الطازج والقشدة الحامضة.

- أكتوبر 2021 أطلقت شركة Cargill Incorporated دقيق الأرز SimPure، وهو عامل ضخم ذو علامة نظيفة له طعم وملمس ووظيفة مماثلة للمالتوديكسترين. كشفت الشركة رسميًا عن العنصر الجديد في معرض SupplySide West التجاري. وكانت الإستراتيجية الأساسية وراء هذا الابتكار هي توسيع محفظة منتجات الشركة.

تقرير سوق مكونات الملصقات النظيفة – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 تحليل القوى الخمس لبورتر

4.3.1 القوة التفاوضية للموردين

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 تهديد الوافدين الجدد

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع المكون

5.1.1 ملونات

5.1.2 النكهات ومحسنات النكهة

5.1.3 المحليات الغذائية

5.1.4 مواد حافظة

5.1.5 نشاء

5.1.6 مكونات أخرى

5.2 طلب

5.2.1 المشروبات

5.2.2 المخابز والحلويات

5.2.3 صلصة وبهارات

5.2.4 الألبان والحلويات المجمدة

5.2.5 اللحوم ومنتجات اللحوم

5.2.6 تطبيقات أخرى

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.1.1 الولايات المتحدة

5.3.1.2 كندا

5.3.1.3 المكسيك

5.3.1.4 بقية أمريكا الشمالية

5.3.2 أوروبا

5.3.2.1 إسبانيا

5.3.2.2 المملكة المتحدة

5.3.2.3 ألمانيا

5.3.2.4 فرنسا

5.3.2.5 إيطاليا

5.3.2.6 روسيا

5.3.2.7 بقية أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.3.1 الصين

5.3.3.2 اليابان

5.3.3.3 الهند

5.3.3.4 أستراليا

5.3.3.5 بقية منطقة آسيا والمحيط الهادئ

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 جنوب أفريقيا

5.3.5.2 الإمارات العربية المتحدة

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 الاستراتيجيات الأكثر اعتماداً

6.2 تحليل حصة السوق

6.3 ملف الشركة

6.3.1 Cargill Inc.

6.3.2 Archer Daniels Midland Company

6.3.3 Corbion Inc.

6.3.4 Kerry Group PLC

6.3.5 إنجريديون إنكوربوريتد

6.3.6 Tate & Lyle

6.3.7 Sensient Technologies

6.3.8 IFF (International Flavors & Fragrances Inc.)

6.3.9 Koninklijke DSM NV

6.3.10 Chr Hansen Holding A/S

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة المكونات النظيفة

المكونات ذات العلامة النظيفة هي تلك المكونات الطبيعية والتي تمت معالجتها بأقل قدر ممكن ولا تحتوي على أي إضافات أو مواد حافظة. يتضمن تقرير سوق المكونات النظيفة دراسة عن التجزئة حسب أنواع المكونات مثل الملونات والنكهات ومعززات النكهة والمحليات الغذائية والمواد الحافظة والنشا وأنواع المكونات الأخرى. حسب التطبيق، يتم تقسيم السوق إلى المشروبات والمخبوزات والحلويات والصلصة والبهارات ومنتجات الألبان والحلوى المجمدة واللحوم ومنتجات اللحوم وغيرها من التطبيقات. حسب الجغرافيا، يتم تقسيم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بملايين الدولارات الأمريكية).

| نوع المكون | ||

| ||

| ||

| ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق المكونات النظيفة

ما هو حجم سوق مكونات الملصقات النظيفة الحالي؟

من المتوقع أن يسجل سوق مكونات الملصقات النظيفة معدل نمو سنوي مركب قدره 6.75% خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق مكونات العلامة النظيفة؟

Archer-Daniels-Midland Company، Koninklijke DSM N.V.، Cargill, Incorporated، Kerry Group plc، Ingredion Incorporated هي الشركات الكبرى العاملة في سوق مكونات الملصقات النظيفة.

ما هي المنطقة الأسرع نموًا في سوق مكونات العلامة النظيفة؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق مكونات العلامة النظيفة؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في سوق مكونات الملصقات النظيفة.

ما هي السنوات التي يغطيها سوق مكونات الملصقات النظيفة؟

يغطي التقرير حجم السوق التاريخي لسوق مكونات الملصقات النظيفة للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق مكونات الملصقات النظيفة للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة مكونات التسمية النظيفة

إحصائيات الحصة السوقية لمكونات الملصقات النظيفة لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل مكونات العلامة النظيفة توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.