حجم سوق الخدمات اللوجستية للمشروع في الصين

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

| CAGR | > 2.00 % |

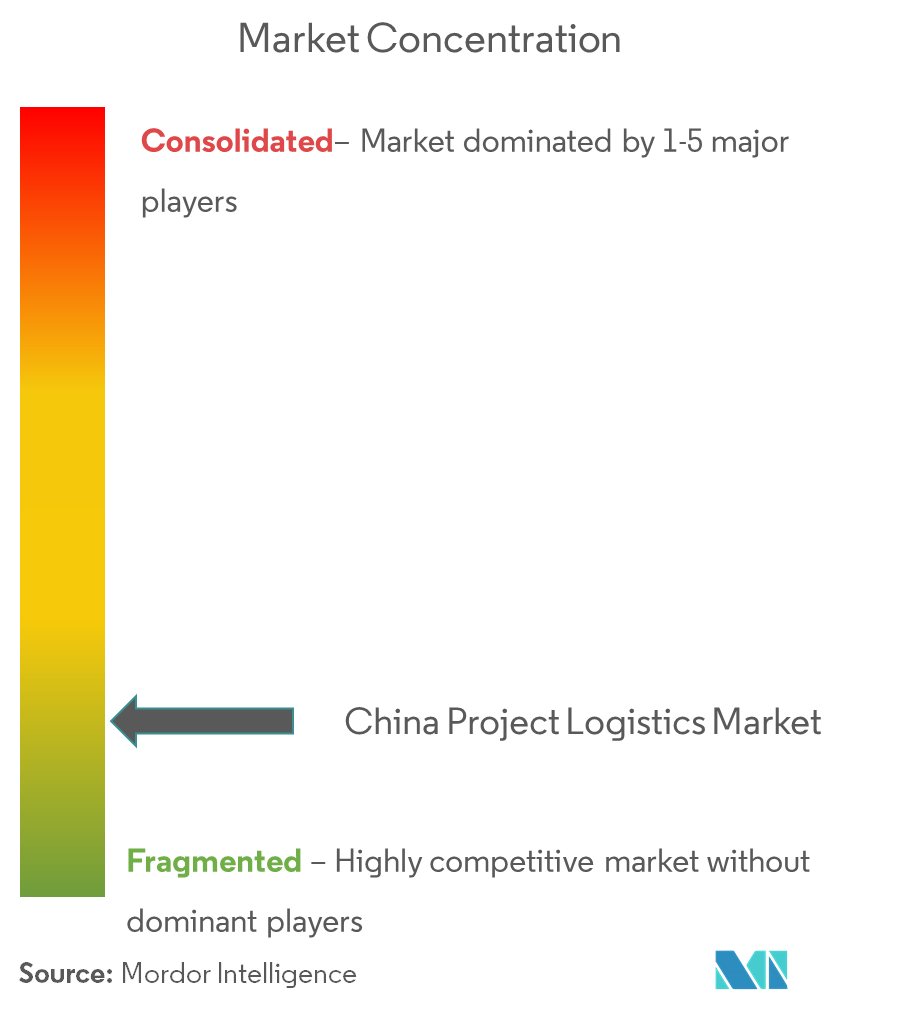

| تركيز السوق | قليل |

اللاعبين الرئيسيين_-_Copy.webp)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الخدمات اللوجستية لمشروع الصين

من المتوقع أن ينمو سوق لوجستيات المشاريع في الصين بمعدل نمو سنوي مركب يزيد عن 2٪ خلال الفترة المتوقعة.

- ومن المتوقع أن يساعد ارتفاع أسعار النفط على المدى القصير صناعة شحن المشاريع حول العالم. ومن ناحية أخرى، من المتوقع حدوث انخفاض طويل الأجل في أسعار النفط، مما سيؤدي إلى تقليل الأموال المستثمرة في المشاريع الجديدة.

- تنتج الصين كمية كبيرة من البضائع الثقيلة التي يتم إرسالها إلى الخارج. إن الصين هي أكبر منتج للصلب على مستوى العالم، وقدرتها أكبر بعشر مرات من نظيرتها في الولايات المتحدة. ونتيجة لذلك، تعد الدولة وجهة شائعة للدول الأخرى لاستيراد الهياكل الفولاذية الكبيرة.

- بالإضافة إلى ذلك، وبفضل مبادرة الحزام والطريق، يرتفع الإنفاق على البنية التحتية في الصين وجيرانها بسرعة. ويعزز المشروع الترويج للتجارة والبنية التحتية للنقل.

- وتُظهِر الأبحاث الحديثة أن النهج الذي تتبناه الصين في التعامل مع الإقراض الدولي قد تغير. وانخفضت استثمارات الصين في مشاريع البنية التحتية في إطار مبادرة الحزام والطريق، في حين ارتفعت مساعدة بكين على المدى القصير والمتوسط للدول الشريكة، والتي يتعامل بعضها مع مستويات الديون المتزايدة.

- يقول تقرير صادر عن مركز التمويل والتنمية الأخضر (GFDC) بجامعة فودان بشانغهاي، إن استثمارات الصين وعقودها في 147 دولة أضافت ما يصل إلى 28.4 مليار دولار أمريكي في النصف الأول من عام 2022. وهذا يمثل زيادة بنسبة 47٪ عن نفس الوقت من العام الماضي..من خلال الاستثمارات تم تحقيق 11.8 مليار دولار، ومن خلال عقود المشاريع تم تحقيق 16.5 مليار دولار.

- تتزايد مخاطر نقل بضائع المشروع، ليس فقط من حيث الحد الأقصى للكمية التي يمكن نقلها، ولكن أيضًا من حيث قيم التأخير في بدء التشغيل (DSU) في النهاية، حيث يمكن أن تصل مبالغ التأمين إلى مليار دولار أمريكي.

- عندما يتم أخذ عناصر مثل إعادة التصنيع، والشحن، والرسوم، والإيرادات المفقودة، والتكاليف التشغيلية الأخرى في الاعتبار، فإن فشل الشحنة في الوصول سليمة يمكن أن يؤدي إلى خسارة هائلة تقدر بملايين الدولارات في تأخير بدء التشغيل (DSU). وتعمل مشاريع مبادرة الحزام والطريق، التي تتطلب شحن السلع عبر عمليات عبور داخلية طويلة للغاية إلى مناطق مثل جنوب شرق آسيا، على زيادة هذه المخاطر.

- في الصين، تُستخدم عادةً موانئ تشينغداو وداليان وقوانغتشو، وخاصة شنغهاي وتيانجين، للتعامل مع بضائع المشاريع.

- كان لسياسة الصين الخالية من كوفيد-19 تأثير كبير على سلاسل التوريد العالمية لأنها أغلقت العديد من المدن الكبرى لفترة طويلة، وهو أمر لم يكن من الممكن تصوره قبل الوباء. أدت القيود المرتبطة بكوفيد-19 إلى انخفاض كبير في قدرة الصين على الإنتاج والخدمات اللوجستية وتنقل الأشخاص، فضلاً عن ثقة الشركات والمستهلكين.

- تعد الصين مصدرًا رئيسيًا للعديد من السلع الاستهلاكية وأجزاء تصنيع الأشياء والمواد الخام. وكان فقدانها لقدراتها الصناعية واللوجستية سبباً في تفاقم التضخم العالمي من خلال التسبب في نقص مستمر في الإمدادات في الأسواق العالمية المترابطة جميعها.

اتجاهات السوق اللوجستية لمشروع الصين

ومن المتوقع أن تعمل طاقة الرياح على دفع الطلب على الخدمات اللوجستية للمشروع خلال فترة التنبؤ

- أحد قطاعات النمو المهمة في سوق الخدمات اللوجستية للمشروع هو شحن طاقة الرياح. أصبحت طاقة الرياح عملاً ناضجًا في جميع أنحاء العالم، لذلك يتم بناء المزيد والمزيد من توربينات الرياح لإنتاج الكهرباء بشكل أكثر كفاءة.

- معدات طاقة الرياح كبيرة جدًا وثقيلة جدًا، حيث يصل وزن بعض أجزائها إلى أكثر من 300 طن. يتطلب الأمر الكثير من المهارة لتحريكها بأمان وأمان. يكون النقل إلى المواقع البعيدة والبحرية ضروريًا في بعض الأحيان.

- مع استخدام المزيد من البلدان لطاقة الرياح، يقع الضغط على الشركات المصنعة لإيصال المعدات إلى البلدان بشكل أسرع. واستجابة للحاجة المتزايدة لشحن مكونات طاقة الرياح، تركز بعض شركات بناء السفن على صنع سفن خاصة مصممة لحمل معدات طاقة الرياح..

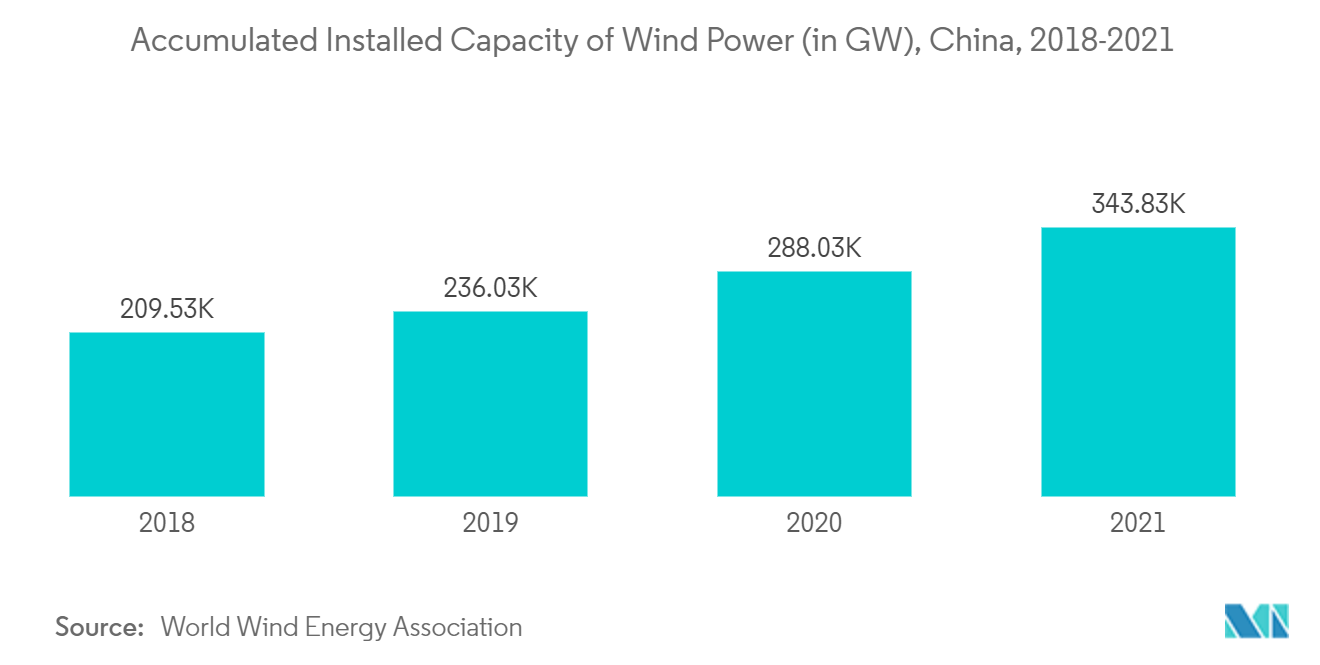

- قامت الصين بتركيب 55.8 جيجاوات بمفردها في عام 2021، محطمة الرقم القياسي السابق البالغ 52 جيجاوات المسجل في عام 2020. وهذه زيادة بنسبة 19.4%. ويبلغ إجمالي القدرة المركبة لتوربينات الرياح في الصين حاليًا 344 جيجاوات.

- على الرغم من الوباء العالمي والضغوط الاقتصادية المتزايدة، استمرت أعمال طاقة الرياح البحرية في النمو، وفقًا لتقرير حديث صادر عن معهد أبحاث الشحن كلاركسونز. وارتفع حجم الإنتاج بنسبة 177% على أساس سنوي ليصل إلى أكثر من 3400 وحدة، مسجلاً رقماً قياسياً.

- وبحلول نهاية عام 2021، سيبلغ إجمالي كمية طاقة الرياح البحرية المنتجة حول العالم 50.5 جيجاوات. وهذه قفزة كبيرة بنسبة 58٪ عن العام السابق. أصبحت طاقة الرياح البحرية أكثر أهمية باعتبارها إحدى الطرق الرئيسية التي تجعل نظام الطاقة محايدًا للكربون. وذلك لأن هناك عددًا أقل من موارد الأراضي والرياح على الأرض التي يمكن استخدامها لإنتاج الطاقة.

- وفقًا للقدرة العالمية المركبة لتوربينات الرياح البحرية، يمكنها المساعدة في توفير ما يقرب من 9000 طن من انبعاثات الكربون الناتجة عن إنتاج الطاقة كل عام.

- يقول المجلس العالمي لطاقة الرياح (GWEC) إن قدرة توليد الرياح البحرية المثبتة ستنمو بأكثر من 235 جيجاوات بين عامي 2021 و2030، بمعدل حوالي 23.6% سنويًا في المتوسط. وسيتجاوز إجمالي القدرة المركبة 270 جيجاوات بحلول عام 2030.

- لقد وضعت جميع الدول خططًا استثمارية كبيرة لنمو طاقة الرياح البحرية. ومن بينها الصين وأوروبا، وهما العاملان الرئيسيان اللذان يدفعان نمو السوق العالمية. وفي السنوات العشر التالية، من المتوقع أن تصل القدرة المبنية حديثًا إلى 58 جيجاوات و102 جيجاوات على التوالي.

الزيادة في السيارات تقود السوق

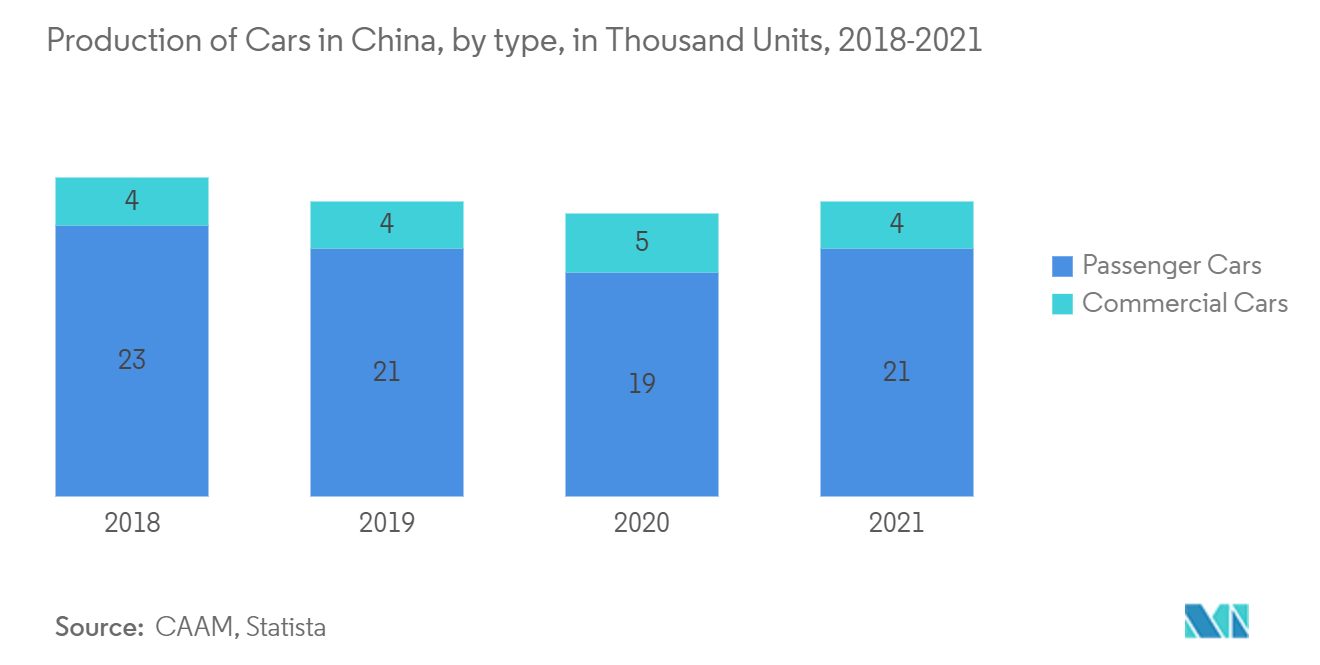

- ويقول صانعو السفن والأشخاص الذين يتابعون الصناعة إن أسطول حاملات السيارات البحرية في الصين سوف يكبر وسيحصل على حصة أكبر من السوق في السنوات القادمة بسبب ارتفاع صادرات البلاد من السيارات والطلب المتزايد على السيارات الكهربائية في جميع أنحاء العالم..

- شهد السوق العالمي لحاملات السيارات توسعًا قويًا هذا العام وسيبدأ في التعافي في عام 2021. وشهدت الأشهر الثمانية الأولى تداول إجمالي 43 حاملة سيارات جديدة على مستوى العالم، وهو أكبر عدد منذ عام 2008، وفقًا للجمعية الصينية للسيارات ومقرها بكين. صناعة بناء السفن الوطنية، أو CANSI.

- مع متوسط حجم سفينة يبلغ 5,300 مساحة، يحتوي الأسطول العالمي المكون من 756 حاملة سيارات على ما يقرب من 4 ملايين مساحة للمركبات الفردية. تمتلك الصين حاليًا أسطولًا مكونًا من 51 حاملة سيارات، تسع منها حاملات سيارات كبيرة تتسع كل منها لـ 7600 مكان لوقوف السيارات، واثنتان منها حاملتان سيارات كبيرتان تتسع كل منهما لـ 7800 مكان لوقوف السيارات، ومن المقرر تسليمهما في عامي 2024 و2025 على التوالي..

- قبل عام 2021، هيمنت التجارة المحلية على أسطول حاملات السيارات في الصين أكثر من غيرها. ومع ذلك، مع تسليم السفن الجديدة المطلوبة من مالكي السفن وشركات صناعة السيارات الصينية على مدى السنوات العديدة التالية، فمن المتوقع أن يزداد الأسطول، وفقًا لليو هاو، مدير في منشأة التصنيع Longkou في يانتاي، CIMC Raffles Offshore Ltd ومقرها مقاطعة شاندونغ. ووفقا لليو، تلقت الشركة أكبر عدد من الطلبات في تاريخها، بإجمالي 12 طلبًا لـ 12 حاملة سيارات. وأمامها حتى عام 2026 لاستكمال خطة الإنتاج اللازمة لإكمال هذه الطلبيات.

نظرة عامة على الصناعة اللوجستية لمشروع الصين

سوق لوجستيات المشاريع في الصين مجزأ بسبب وجود الكثير من الشركات الصغيرة والمتوسطة الحجم في هذا المجال. بعض الشركات المعروفة تشمل Chirey Group وSinotrans وCOSCO Shipping Logistics Co., Ltd. وتهيمن الشركات المحلية على السوق. ولتلبية الطلب المتزايد وصادرات البضائع الثقيلة من البلاد، يجب على الشركات توسيع شبكاتها. تتمتع المعدات الحيوية للمشروع بمعايير صارمة للغاية لإنشاء استراتيجية نقل البضائع، ونشر شاحنات النقل، وتنسيق الشاحنات والسفن والرافعات العائمة، بالإضافة إلى إدارة الوقت. ويجب تسليم هذه المعدات بشكل آمن خلال فترات زمنية أقصر. ونتيجة لذلك، عند التعامل مع شحنات المشروع، يجب على الشركات اتخاذ خيارات الشريك الصحيحة.

قادة سوق الخدمات اللوجستية للمشروع الصيني

-

COSCO Shipping Logistics Co., Ltd.

-

Chirey Group

-

Sinotrans (HK) Logistics Ltd.

-

CJ Smart Cargo

-

Tiba Group

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات اللوجستية لمشروع الصين

- يناير 2023: وقعت شركة ميرسك والهيئة الإدارية لمنطقة التجارة الحرة في شنغهاي اتفاقية منحة أرض في أواخر ديسمبر 2022 لمنطقة لين جانج الجديدة. هذا هو أول مركز لوجستي رائد صديق للبيئة وذكي من شركة ميرسك يتم افتتاحه في الصين. لديها انبعاثات غازات الدفيئة منخفضة أو منخفضة للغاية. وسيبدأ المشروع في الربع الثالث من عام 2024 بتكلفة 174 مليون دولار أمريكي.

- يناير 2022: وقع أعضاء تحالف المحيطات، CMA CGM، COSCO Shipping Lines، OOCL، وEvergreen على منتج Ocean Alliance Day 7، الذي سيتم إطلاقه في يناير 2023. وقد تم الإعلان عن 26 سفينة CMA CGM تعمل بالوقود المزدوج وتعمل بالغاز الطبيعي المسال. سيتم تخصيص السفن لـ Ocean Alliance. وسيحتوي المنتج الجديد على إجمالي 353 حاوية، منها 125 سيتم تشغيلها بواسطة مجموعة CMA CGM، و40 خدمة، وسعة سنوية إجمالية تقدر بحوالي 22.4 مليون حاوية مكافئة. وسيتزامن إطلاق الخدمة الجديدة مع دخول نظام تصنيف مؤشر كثافة الكربون (CII) الخاص بالمنظمة البحرية الدولية حيز التنفيذ، والذي تعرض لانتقادات كبيرة مؤخرًا لعدم ملاءمته للغرض.

تقرير سوق الخدمات اللوجستية لمشروع الصين – جدول المحتويات

1. مقدمة

1.1 مخرجات الدراسة

1.2 افتراضات الدراسة

1.3 مجال الدراسة

2. مناهج البحث العلمي

2.1 منهجية التحليل

2.2 مراحل البحث

3. ملخص تنفيذي

4. ديناميكيات السوق والرؤى

4.1 سيناريو السوق الحالي

4.2 ديناميات السوق

4.2.1 السائقين

4.2.1.1 زيادة استخدام الطاقات المتجددة يعزز الفرص أمام Logistics Companies للمشاريع

4.2.1.2 نمو التجارة الإلكترونية

4.2.2 القيود

4.2.2.1 التكلفة - مكثفة

4.2.2.2 نقص العمالة الماهرة

4.2.3 فرص

4.2.3.1 ستخلق مبادرة الحزام والطريق المزيد من الفرص للشركات

4.3 اللوائح والمبادرات الحكومية

4.4 الاتجاهات التكنولوجية

4.5 أضواء كاشفة – مبادرة الحزام والطريق والاستثمارات

4.6 توضيح المخاطر التي تنطوي عليها حركة بضائع المشروع

4.7 تأثير كوفيد-19 على السوق

4.8 سلسلة القيمة / تحليل سلسلة التوريد

4.9 جاذبية الصناعة - تحليل القوى الخمس لبورتر

4.9.1 تهديد الوافدين الجدد

4.9.2 القدرة التفاوضية للمشترين / المستهلكين

4.9.3 القوة التفاوضية للموردين

4.9.4 تهديد المنتجات البديلة

4.9.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 حسب الخدمة

5.1.1 مواصلات

5.1.2 إعادة توجيه

5.1.3 التخزين

5.1.4 خدمات القيمة المضافة الأخرى

5.2 بواسطة المستخدم النهائي

5.2.1 النفط والغاز والبتروكيماويات

5.2.2 التعدين واستغلال المحاجر

5.2.3 الطاقة والقوة

5.2.4 بناء

5.2.5 تصنيع

5.2.6 المستخدمون النهائيون الآخرون (الفضاء والدفاع، السيارات، إلخ.)

6. مشهد تنافسي

6.1 نظرة عامة (تركيز السوق، اللاعبين الرئيسيين)

6.2 ملفات تعريف الشركة (بما في ذلك عمليات الدمج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات)

6.2.1 شركات الخدمات اللوجستية

6.2.1.1 شركة كوسكو للوجستيات الشحن المحدودة

6.2.1.2 مجموعة شيري

6.2.1.3 مجموعة ترانس لينك الدولية للخدمات اللوجستية

6.2.1.4 شبكة كيري اللوجستية المحدودة

6.2.1.5 مجموعة المشاريع عبر العالمية (TGP)

6.2.1.6 سينوترانس (هونج كونج) اللوجستية المحدودة.

6.2.1.7 سي جيه سمارت كارجو

6.2.1.8 وصلت المجموعة

6.2.1.9 شركة ميتسوبيشي اللوجستية

6.2.1.10 InterMax الحلول اللوجستية المحدودة

6.2.1.11 شركة وانجفونج للنقل المحدودة

6.2.1.12 شركة جلوبال ستار لوجيستيكس (الصين) المحدودة

6.2.1.13 شركة صن شاين الدولية للخدمات اللوجستية المحدودة

6.2.1.14 كوهني + ناجل

6.2.1.15 أجيليتي للخدمات اللوجستية الجندي. المحدودة.

6.2.2 Engineering/EPC Companies

6.2.2.1 شركة مجموعة جيزوبا الصينية للهندسة الدولية

6.2.2.2 مجموعة قوانغدونغ يوديان

6.2.2.3 المجموعة الوطنية الصينية للهندسة الكيميائية

6.2.2.4 شركة بناء السكك الحديدية الصينية

6.2.2.5 الشركة الصينية للهندسة المدنية والإنشاءات*

6.2.3 Other companies (Key Information/Overview)

6.2.3.1 Broekman Logistics، Rhenus Logistics، Trans Global Projects Group (TGP)، SFSystems(Group)Ltd.، Ziegler Group، Dextrans Worldwide Group، GEFCO SA، Keyun Group، Dolphin Logistcis Co. Ltd.، TPL Project Stock Company، Shanghai Beetle Supply Chain شركة الإدارة المحدودة*

7. فرص السوق والاتجاهات المستقبلية

8. زائدة

8.1 توزيع الناتج المحلي الإجمالي حسب النشاط والمنطقة

8.2 رؤى حول تدفقات رأس المال

8.3 الإحصاءات الاقتصادية - قطاع النقل والتخزين، المساهمة في الاقتصاد

8.4 إحصاءات التجارة الخارجية - التصدير والاستيراد حسب المنتج والوجهة

8.5 رؤى حول المشاريع الكبرى القادمة في الصين

تجزئة صناعة الخدمات اللوجستية في الصين

تشير لوجستيات المشروع إلى الإدارة اللوجستية لمشروع محدد. وهذا يشمل تنظيم النقل وإدارته والإشراف عليه. إن نقل البضائع بشكل آمن ومأمون إلى موقع البناء لمشروع معين هو محور الخدمات اللوجستية للمشروع.

يتضمن البحث تحليلاً شاملاً لخلفية صناعة لوجستيات المشاريع في الصين، ونظرة عامة على السوق، وتقديرات حجم السوق للقطاعات المهمة، والاتجاهات الناشئة حسب القطاعات، وديناميكيات السوق. يتم تقسيم سوق لوجستيات المشاريع حسب الخدمة (النقل والشحن والتخزين وغيرها من خدمات القيمة المضافة)، وحسب المستخدمين النهائيين (النفط والغاز والبتروكيماويات والتعدين واستغلال المحاجر والطاقة والبناء والتصنيع وغيرها من الخدمات النهائية). المستخدمين). يقدم التقرير حجم السوق وتوقعات سوق لوجستيات المشاريع الصينية من حيث القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب الخدمة | ||

| ||

| ||

| ||

|

| بواسطة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الخدمات اللوجستية في الصين

ما هو الحجم الحالي لسوق لوجستيات المشاريع في الصين؟

من المتوقع أن يسجل سوق لوجستيات المشاريع في الصين معدل نمو سنوي مركب يزيد عن 2٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق لوجستيات المشاريع في الصين؟

COSCO Shipping Logistics Co., Ltd.، Chirey Group، Sinotrans (HK) Logistics Ltd.، CJ Smart Cargo، Tiba Group هي الشركات الكبرى العاملة في سوق لوجستيات المشاريع الصينية.

ما هي السنوات التي يغطيها سوق لوجستيات المشاريع الصينية؟

يغطي التقرير حجم السوق التاريخي لسوق لوجستيات مشاريع الصين للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق لوجستيات مشاريع الصين للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الخدمات اللوجستية لمشروع الصين

إحصائيات الحصة السوقية لسوق الخدمات اللوجستية لمشروع الصين لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن التحليل اللوجستي لمشروع الصين توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.