حجم سوق البلاستيك الهندسي في الصين

|

|

فترة الدراسة | 2017 - 2029 |

|

|

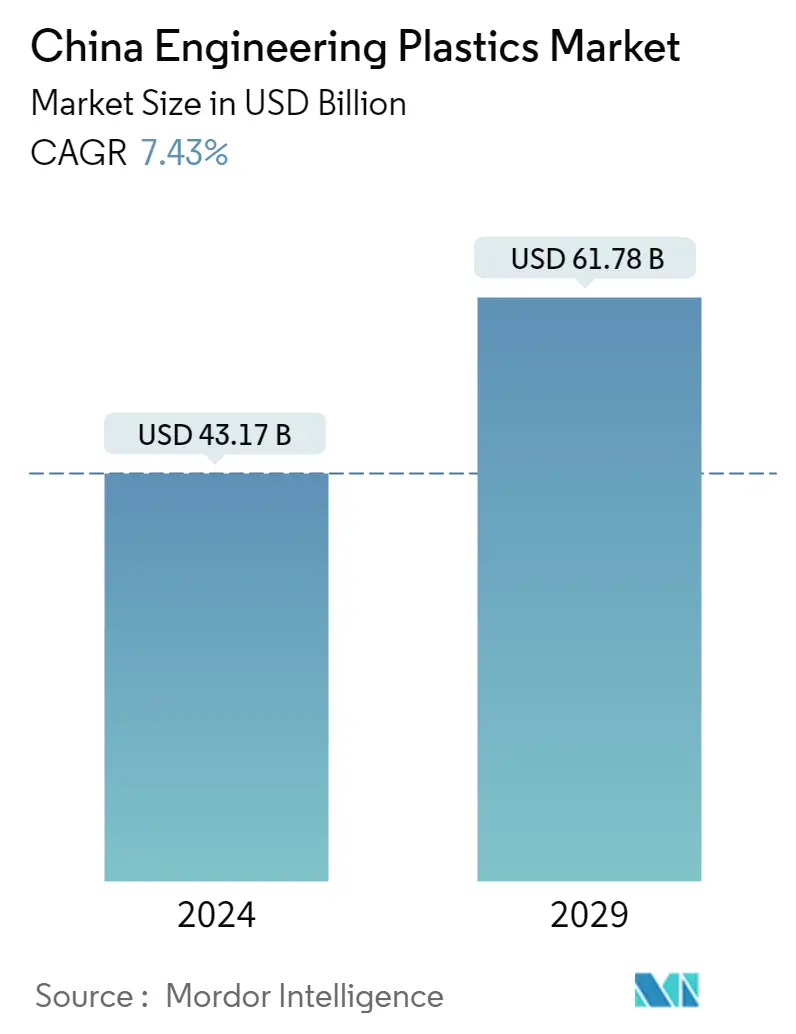

حجم السوق (2024) | 43.17 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 61.78 مليار دولار أمريكي |

|

|

أكبر حصة حسب صناعة المستخدم النهائي | الكهرباء والالكترونيات |

|

|

CAGR (2024 - 2029) | 7.43 % |

|

|

الأسرع نموًا حسب صناعة المستخدم النهائي | السيارات |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق البلاستيك الهندسي في الصين

يقدر حجم سوق اللدائن الهندسية في الصين بـ 43.17 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 61.78 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 7.43٪ خلال الفترة المتوقعة (2024-2029).

التعبئة والتغليف تفقد حصتها في السوق من حيث الحجم لصناعة الكهرباء والإلكترونيات

- للبلاستيك الهندسي تطبيقات تتراوح من ألواح الجدران الداخلية والأبواب في صناعة الطيران إلى التغليف الصلب والمرن. يقود سوق اللدائن الهندسية في منطقة آسيا والمحيط الهادئ صناعات التغليف والصناعات الكهربائية والإلكترونية والسيارات. وشكلت صناعات التعبئة والتغليف الكهربائية والإلكترونية حوالي 39.65% و35.86% على التوالي من سوق اللدائن الهندسية من حيث الحجم في عام 2022.

- وفي عام 2020، انخفض استهلاك اللدائن الهندسية في الصين بنسبة 2.88% من حيث الحجم مقارنة بالعام السابق بسبب الاضطرابات في سلسلة التوريد العالمية. ومع ذلك، انتعش الاستهلاك في عام 2021 واستمر في النمو بشكل مطرد، حيث زاد حجمه بنسبة 2.35٪ في عام 2022.

- تستهلك صناعة التعبئة والتغليف أعلى كميات من اللدائن الهندسية في البلاد بسبب الإنتاج الواسع النطاق للزجاجات البلاستيكية المستخدمة في تعبئة المشروبات ومياه الشرب والعناية الشخصية ومنتجات العناية المنزلية وغيرها. وتعد الصين أكبر سوق للتجارة الإلكترونية على مستوى العالم، حيث تصل حصتها إلى ما يقرب من 50%. ومن المتوقع أن يصل سوق التجارة الإلكترونية في البلاد إلى إيرادات تبلغ حوالي 2.3 تريليون دولار أمريكي في عام 2027 من 1.4 تريليون دولار أمريكي في عام 2023. وفي عام 2022، استهلكت الصناعة 7.09 مليون طن من الراتينج، ومن المتوقع أن تصل إلى 9.6 مليون طن بحلول عام 2029. تعمل هذه العوامل على تعزيز استهلاك الصناعة، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 6.47٪ من حيث القيمة خلال الفترة المتوقعة.

- السيارات هي صناعة المستخدم النهائي الأسرع نموًا في سوق البلاستيك الهندسي الصيني، ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 9.40٪ من خلال الإيرادات خلال الفترة المتوقعة. ويتماشى ذلك مع الطلب المتزايد في الصناعة على المركبات البلاستيكية الهندسية خفيفة الوزن، مثل البولي كربونات والبولي أميد والبوليمر الفلوري، لاستخدامها في مكونات المركبات نظرًا لفوائدها مثل الاستخدام في درجات الحرارة العالية، والخمول الكيميائي، ومقاومة التآكل، وعدم قدرات الترشيح التي تضمن الأداء المتسق.

اتجاهات سوق البلاستيك الهندسي في الصين

- ارتفاع الإنفاق الدفاعي لتعزيز الطلب على مكونات الطائرات العسكرية

- سياسات حكومية داعمة للسيارات الكهربائية لدفع إنتاج السيارات

- ارتفاع الدخل المتاح والتوسع الحضري المتزايد لدفع صناعة البناء والتشييد

- تطور اتجاهات المستهلك إلى جانب تزايد التجارة الإلكترونية لتعزيز النمو

- وفرة المواد الخام والصناعة التحويلية الراسخة لدعم التجارة

- ستستمر أسعار الراتنج في التأثر بأسعار النفط الخام العالمية

- تفرض الحكومة الصينية لوائح جديدة لتعزيز معدل إعادة التدوير في البلاد

- ومن المتوقع أن يصل إنتاج راتينج البولي كربونات إلى 3.0 مليون طن بحلول عام 2029، مما يؤدي إلى إنتاج المزيد من البولي كربونات المعاد تدويرها في السنوات القادمة.

- تمثل إعادة التدوير الميكانيكية ما يقرب من 85-90٪ من rPET المنتج في البلاد

- وصلت نفايات المعدات الكهربائية والإلكترونية (WEEE) في الصين إلى حوالي 10 ملايين طن ومن المتوقع أن تعزز إعادة تدوير ABS

نظرة عامة على صناعة البلاستيك الهندسي في الصين

سوق اللدائن الهندسية في الصين مجزأ، حيث تشغل الشركات الخمس الكبرى 31.57%. اللاعبون الرئيسيون في هذا السوق هم شركة CHIMEI وشركة China Resources (Holdings) Co.,Ltd. وشركة Far Eastern New Century Corporation ومجموعة Formosa Plastics Group ومجموعة Sanfame (مرتبة أبجديًا).

قادة سوق البلاستيك الهندسي في الصين

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Formosa Plastics Group

Sanfame Group

Other important companies include Chang Chun Group, China Petroleum & Chemical Corporation, Covestro AG, Dongyue Group, Henan Energy Group Co., Ltd., Highsun Holding Group, Jilin Joinature Polymer Co., Ltd., PetroChina Company Limited, Shenzhen Wote Advanced Materials Co.,Ltd., Zhejiang Hengyi Group Co., Ltd..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البلاستيك الهندسي في الصين

- فبراير 2023 طرحت شركة Covestro AG مادة Makrolon 3638 polycarbonate لتطبيقات الرعاية الصحية وعلوم الحياة مثل أجهزة توصيل الأدوية، والأجهزة الصحية والأجهزة القابلة للارتداء، والحاويات ذات الاستخدام الواحد لتصنيع المستحضرات الصيدلانية الحيوية.

- أكتوبر 2022 أكملت مجموعة Dongyue بناء مشروع PVDF الخاص بها بطاقة تبلغ حوالي 10000 طن سنويًا في الصين. وعند الانتهاء من هذا المشروع، بلغت الطاقة الإنتاجية الإجمالية للشركة من مادة PVDF 25,000 طن/سنة.

- أغسطس 2022 أعلنت شركة Covestro AG عن خطط لبناء أول خط مخصص لإعادة التدوير الميكانيكي (MCR) للبولي كربونات في شنغهاي، الصين، لإنشاء حلول أكثر استدامة، في المقام الأول للتطبيقات الكهربائية والإلكترونية والسيارات والسلع الاستهلاكية.

تقرير سوق البلاستيك الهندسي في الصين – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

-

4.1 اتجاهات المستخدم النهائي

- 4.1.1 الفضاء الجوي

- 4.1.2 السيارات

- 4.1.3 البناء والتشييد

- 4.1.4 الكهرباء والالكترونيات

- 4.1.5 التعبئة والتغليف

- 4.2 اتجاهات الاستيراد والتصدير

- 4.3 اتجاهات الأسعار

-

4.4 نظرة عامة على إعادة التدوير

- 4.4.1 اتجاهات إعادة تدوير مادة البولي أميد (PA).

- 4.4.2 اتجاهات إعادة تدوير البولي كربونات (PC).

- 4.4.3 اتجاهات إعادة تدوير البولي إيثيلين تيريفثاليت (PET).

- 4.4.4 اتجاهات إعادة تدوير بوليمرات الستايرين (ABS وSAN).

-

4.5 الإطار التنظيمي

- 4.5.1 الصين

- 4.6 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 صناعة المستخدم النهائي

- 5.1.1 الفضاء الجوي

- 5.1.2 السيارات

- 5.1.3 البناء والتشييد

- 5.1.4 الكهرباء والالكترونيات

- 5.1.5 الصناعية والآلات

- 5.1.6 التعبئة والتغليف

- 5.1.7 صناعات المستخدم النهائي الأخرى

-

5.2 نوع الراتنج

- 5.2.1 فلوروبوليمر

- 5.2.1.1 حسب نوع الراتنج الفرعي

- 5.2.1.1.1 إيثيلين رباعي فلورو إيثيلين (ETFE)

- 5.2.1.1.2 الإيثيلين البروبيلين المفلور (FEP)

- 5.2.1.1.3 بولي تترافلوروإيثيلين (PTFE)

- 5.2.1.1.4 بولي فينيل فلوريد (PVF)

- 5.2.1.1.5 فلوريد البولي فينيلدين (PVDF)

- 5.2.1.1.6 أنواع أخرى من الراتنجات الفرعية

- 5.2.2 بوليمر بلوري سائل (LCP)

- 5.2.3 مادة البولي أميد (PA)

- 5.2.3.1 حسب نوع الراتنج الفرعي

- 5.2.3.1.1 أداء

- 5.2.3.1.2 مادة البولي أميد (PA) 6

- 5.2.3.1.3 مادة البولي أميد (PA) 66

- 5.2.3.1.4 بولي فثالاميد

- 5.2.4 بولي بيوتيلين تيريفثالات (PBT)

- 5.2.5 البولي (كمبيوتر)

- 5.2.6 بولي إيثر إيثر كيتون (نظرة خاطفة)

- 5.2.7 البولي إيثيلين تيريفثاليت (PET)

- 5.2.8 بوليميد (PI)

- 5.2.9 بولي ميثيل ميثاكريليت (PMMA)

- 5.2.10 بولي أوكسي ميثيلين (بوم)

- 5.2.11 بوليمرات الستايرين المشتركة (ABS وSAN)

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Chang Chun Group

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Dongyue Group

- 6.4.7 Far Eastern New Century Corporation

- 6.4.8 Formosa Plastics Group

- 6.4.9 Henan Energy Group Co., Ltd.

- 6.4.10 Highsun Holding Group

- 6.4.11 Jilin Joinature Polymer Co., Ltd.

- 6.4.12 PetroChina Company Limited

- 6.4.13 Sanfame Group

- 6.4.14 Shenzhen Wote Advanced Materials Co.,Ltd.

- 6.4.15 Zhejiang Hengyi Group Co., Ltd.

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للهندسة البلاستيكية

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر (تحليل جاذبية الصناعة)

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة البلاستيك الهندسية في الصين

يتم تغطية مجالات الطيران والسيارات والبناء والتشييد والكهرباء والإلكترونيات والصناعات والآلات والتغليف كقطاعات حسب صناعة المستخدم النهائي. فلوروبوليمر، بوليمر كريستال سائل (LCP)، بولي أميد (PA)، بولي بوتيلين تيريفثالات (PBT)، بولي كربونات (PC)، بولي إيثر إيثر كيتون (PEEK)، بولي إيثيلين تيريفثاليت (PET)، بوليميد (PI)، بولي ميثيل ميثاكريلات (PMMA)، بولي أوكسي ميثيلين (POM)، يتم تغطية البوليمرات المشتركة الستايرين (ABS وSAN) كقطاعات حسب نوع الراتنج.

- للبلاستيك الهندسي تطبيقات تتراوح من ألواح الجدران الداخلية والأبواب في صناعة الطيران إلى التغليف الصلب والمرن. يقود سوق اللدائن الهندسية في منطقة آسيا والمحيط الهادئ صناعات التغليف والصناعات الكهربائية والإلكترونية والسيارات. وشكلت صناعات التعبئة والتغليف الكهربائية والإلكترونية حوالي 39.65% و35.86% على التوالي من سوق اللدائن الهندسية من حيث الحجم في عام 2022.

- وفي عام 2020، انخفض استهلاك اللدائن الهندسية في الصين بنسبة 2.88% من حيث الحجم مقارنة بالعام السابق بسبب الاضطرابات في سلسلة التوريد العالمية. ومع ذلك، انتعش الاستهلاك في عام 2021 واستمر في النمو بشكل مطرد، حيث زاد حجمه بنسبة 2.35٪ في عام 2022.

- تستهلك صناعة التعبئة والتغليف أعلى كميات من اللدائن الهندسية في البلاد بسبب الإنتاج الواسع النطاق للزجاجات البلاستيكية المستخدمة في تعبئة المشروبات ومياه الشرب والعناية الشخصية ومنتجات العناية المنزلية وغيرها. وتعد الصين أكبر سوق للتجارة الإلكترونية على مستوى العالم، حيث تصل حصتها إلى ما يقرب من 50%. ومن المتوقع أن يصل سوق التجارة الإلكترونية في البلاد إلى إيرادات تبلغ حوالي 2.3 تريليون دولار أمريكي في عام 2027 من 1.4 تريليون دولار أمريكي في عام 2023. وفي عام 2022، استهلكت الصناعة 7.09 مليون طن من الراتينج، ومن المتوقع أن تصل إلى 9.6 مليون طن بحلول عام 2029. تعمل هذه العوامل على تعزيز استهلاك الصناعة، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 6.47٪ من حيث القيمة خلال الفترة المتوقعة.

- السيارات هي صناعة المستخدم النهائي الأسرع نموًا في سوق البلاستيك الهندسي الصيني، ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 9.40٪ من خلال الإيرادات خلال الفترة المتوقعة. ويتماشى ذلك مع الطلب المتزايد في الصناعة على المركبات البلاستيكية الهندسية خفيفة الوزن، مثل البولي كربونات والبولي أميد والبوليمر الفلوري، لاستخدامها في مكونات المركبات نظرًا لفوائدها مثل الاستخدام في درجات الحرارة العالية، والخمول الكيميائي، ومقاومة التآكل، وعدم قدرات الترشيح التي تضمن الأداء المتسق.

| الفضاء الجوي |

| السيارات |

| البناء والتشييد |

| الكهرباء والالكترونيات |

| الصناعية والآلات |

| التعبئة والتغليف |

| صناعات المستخدم النهائي الأخرى |

| فلوروبوليمر | حسب نوع الراتنج الفرعي | إيثيلين رباعي فلورو إيثيلين (ETFE) |

| الإيثيلين البروبيلين المفلور (FEP) | ||

| بولي تترافلوروإيثيلين (PTFE) | ||

| بولي فينيل فلوريد (PVF) | ||

| فلوريد البولي فينيلدين (PVDF) | ||

| أنواع أخرى من الراتنجات الفرعية | ||

| بوليمر بلوري سائل (LCP) | ||

| مادة البولي أميد (PA) | حسب نوع الراتنج الفرعي | أداء |

| مادة البولي أميد (PA) 6 | ||

| مادة البولي أميد (PA) 66 | ||

| بولي فثالاميد | ||

| بولي بيوتيلين تيريفثالات (PBT) | ||

| البولي (كمبيوتر) | ||

| بولي إيثر إيثر كيتون (نظرة خاطفة) | ||

| البولي إيثيلين تيريفثاليت (PET) | ||

| بوليميد (PI) | ||

| بولي ميثيل ميثاكريليت (PMMA) | ||

| بولي أوكسي ميثيلين (بوم) | ||

| بوليمرات الستايرين المشتركة (ABS وSAN) |

| صناعة المستخدم النهائي | الفضاء الجوي | ||

| السيارات | |||

| البناء والتشييد | |||

| الكهرباء والالكترونيات | |||

| الصناعية والآلات | |||

| التعبئة والتغليف | |||

| صناعات المستخدم النهائي الأخرى | |||

| نوع الراتنج | فلوروبوليمر | حسب نوع الراتنج الفرعي | إيثيلين رباعي فلورو إيثيلين (ETFE) |

| الإيثيلين البروبيلين المفلور (FEP) | |||

| بولي تترافلوروإيثيلين (PTFE) | |||

| بولي فينيل فلوريد (PVF) | |||

| فلوريد البولي فينيلدين (PVDF) | |||

| أنواع أخرى من الراتنجات الفرعية | |||

| بوليمر بلوري سائل (LCP) | |||

| مادة البولي أميد (PA) | حسب نوع الراتنج الفرعي | أداء | |

| مادة البولي أميد (PA) 6 | |||

| مادة البولي أميد (PA) 66 | |||

| بولي فثالاميد | |||

| بولي بيوتيلين تيريفثالات (PBT) | |||

| البولي (كمبيوتر) | |||

| بولي إيثر إيثر كيتون (نظرة خاطفة) | |||

| البولي إيثيلين تيريفثاليت (PET) | |||

| بوليميد (PI) | |||

| بولي ميثيل ميثاكريليت (PMMA) | |||

| بولي أوكسي ميثيلين (بوم) | |||

| بوليمرات الستايرين المشتركة (ABS وSAN) | |||

تعريف السوق

- صناعة المستخدم النهائي - التعبئة والتغليف والكهرباء والإلكترونيات والسيارات والبناء والتشييد وغيرها هي صناعات المستخدم النهائي التي يتم أخذها في الاعتبار في سوق البلاستيك الهندسي.

- مادة صمغية - تحت نطاق الدراسة، يتم النظر في استهلاك الراتنجات الخام مثل الفلوروبوليمر، البولي كربونات، البولي إيثيلين تيريفثالات، البولي بوتيلين تيريفثاليت، البولي أوكسي ميثيلين، بولي ميثيل ميثاكريلات، بوليمرات الستايرين المشتركة، البوليمر البلوري السائل، بولي إيثر إيثر كيتون، بوليميد، والبولي أميد في أشكالها الأولية. وقد تم توفير إعادة التدوير بشكل منفصل تحت الفصل الفردي الخاص بها.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس الكمي (الصناعة والخارجية) المتعلقة بقطاع المنتج المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدبيات؛ جنبا إلى جنب مع مدخلات الخبراء الأساسية. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يكون ذلك مطلوبًا).

- الخطوة الثانية بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك