حجم سوق زيوت التشحيم للمركبات التجارية في الصين

|

|

فترة الدراسة | 2015 - 2026 |

|

|

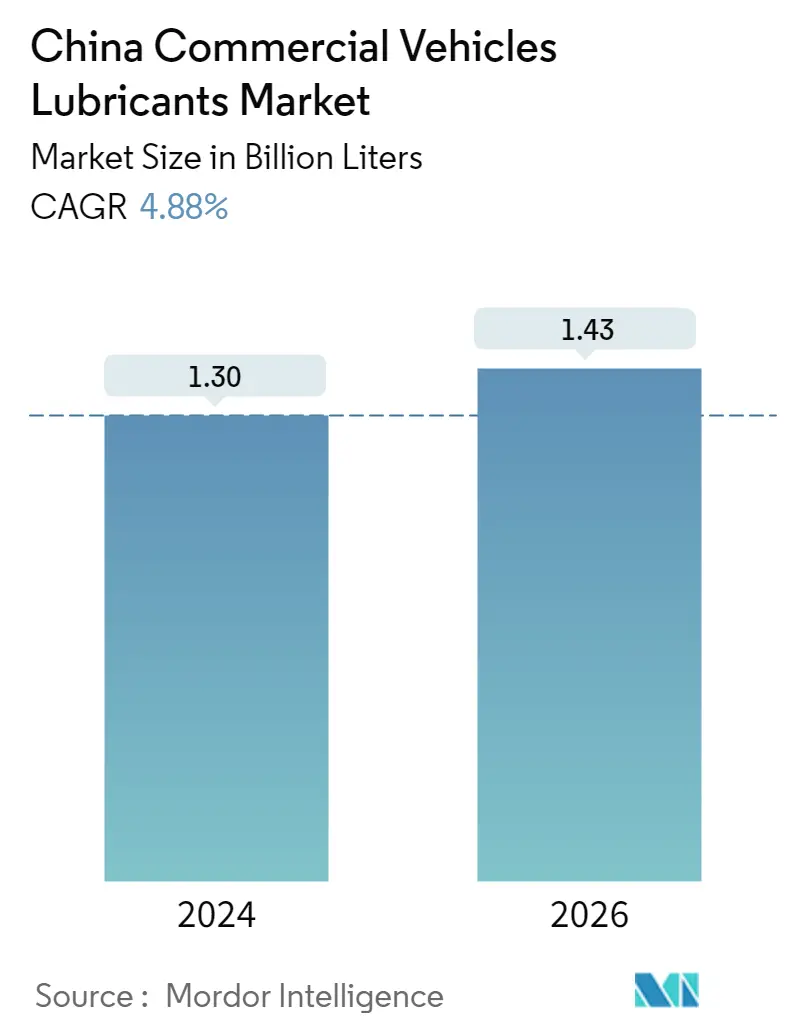

حجم السوق (2024) | 1.30 مليار لتر |

|

|

حجم السوق (2026) | 1.43 مليار لتر |

|

|

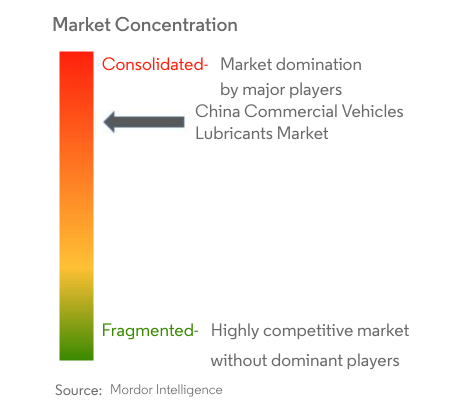

تركيز السوق | عالي |

|

|

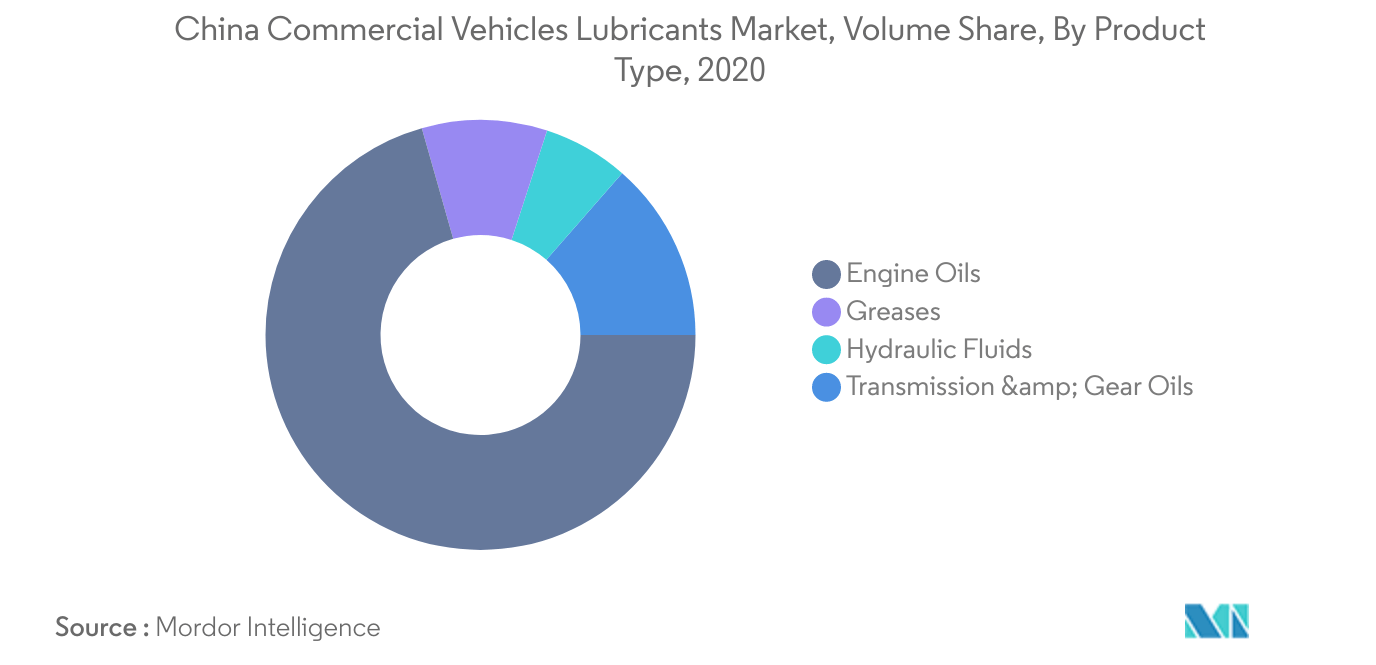

أكبر حصة حسب نوع المنتج | زيوت المحركات |

|

|

CAGR(2024 - 2026) | 4.88 % |

|

|

الأسرع نموًا حسب نوع المنتج | زيوت ناقل الحركة وناقل الحركة |

اللاعبين الرئيسيين |

||

|

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق زيوت التشحيم للمركبات التجارية في الصين

يقدر حجم سوق زيوت التشحيم للمركبات التجارية في الصين بـ 1.30 مليار لتر في عام 2024، ومن المتوقع أن يصل إلى 1.43 مليار لتر بحلول عام 2026، بمعدل نمو سنوي مركب قدره 4.88٪ خلال الفترة المتوقعة (2024-2026).

- أكبر شريحة حسب نوع المنتج - زيوت المحرك يعد زيت المحرك هو نوع المنتج الرائد نظرًا لمتطلباته الكبيرة من حيث الحجم وفترات التصريف المنخفضة. يتم استخدامه لتطبيقات درجات الحرارة العالية والضغط العالي.

- أسرع شريحة حسب نوع المنتج - زيوت ناقل الحركة وزيوت التروس خلال السنوات القادمة، من المتوقع أن يكون الطلب على زيوت ناقل الحركة مدفوعًا بالنمو المتوقع في إنتاج المركبات التجارية ومبيعاتها واستخدامها في الدولة.

أكبر شريحة حسب نوع المنتج زيوت المحركات

- في الصين، من بين جميع أنواع المنتجات، شكلت زيوت المحركات حصة 70.6% من إجمالي الطلب على زيوت التشحيم من المركبات التجارية خلال عام 2020. وخلال الفترة 2015-2019، زاد الاستهلاك الإجمالي لزيت المحرك بمعدل نمو سنوي مركب يبلغ حوالي 1.6% بسبب إلى ارتفاع مبيعات الشاحنات، مدفوعًا بإصلاح قطاع التوريد في البلاد.

- وفي عام 2020، سجل قطاع زيوت ناقل الحركة أعلى نمو في استهلاك زيوت تشحيم السيرة الذاتية بنحو 7.8%. وقد دعمت الحوافز المالية لشراء مركبات تجارية تعمل بالطاقة الجديدة استهلاك زيت ناقل الحركة خلال العام.

- خلال الفترة 2021-2026، من المرجح أن يكون قطاع زيوت ناقل الحركة هو القطاع الأسرع نموًا، بمعدل نمو سنوي مركب يبلغ 6٪. ومن المتوقع أن تؤدي الحوافز الضريبية المقدمة لشراء المركبات التجارية وزيادة مخرجات الإنتاج إلى زيادة الطلب على زيوت ناقل الحركة في البلاد على مدى السنوات الخمس المقبلة.

نظرة عامة على صناعة زيوت التشحيم للمركبات التجارية في الصين

تم توحيد سوق زيوت تشحيم المركبات التجارية في الصين إلى حد ما، حيث تحتل الشركات الخمس الكبرى 75.19٪. اللاعبون الرئيسيون في هذا السوق هم BP PLC (Castrol)، وشركة البترول الوطنية الصينية، وشركة الصين للبترول والكيماويات، وشركة إكسون موبيل، وشركة Royal Dutch Shell Plc (مرتبة أبجديًا).

قادة سوق زيوت التشحيم للمركبات التجارية في الصين

BP PLC (Castrol)

China National Petroleum Corporation

China Petroleum & Chemical Corporation

ExxonMobil Corporation

Royal Dutch Shell Plc

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم للمركبات التجارية في الصين

- يناير 2022 اعتبارًا من 1 أبريل، تم تنظيم شركة إكسون موبيل على طول ثلاثة خطوط عمل - شركة إكسون موبيل للتنقيب، وحلول منتجات إكسون موبيل، وحلول إكسون موبيل منخفضة الكربون.

- أغسطس 2021 قررت شركة FUCHS توسيع مصنع الشحوم الخاص بها الموجود في الصين والذي يحمل اسم Yingkou Fox Oil Products Co. Ltd. وقد يساعد هذا التوسع الشركة على إنتاج كميات أكبر من الشحوم لتلبية الطلب في الصين.

- مارس 2021 أعلنت شركة Castrol عن إطلاق Castrol ON (مجموعة السوائل الإلكترونية من Castrol التي تشمل زيوت التروس الإلكترونية والمبردات الإلكترونية والشحوم الإلكترونية) إلى مجموعة منتجاتها. تم تصميم هذا النطاق خصيصًا للسيارات الكهربائية.

تقرير سوق زيوت التشحيم للمركبات التجارية في الصين - جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

2.1. افتراضات الدراسة وتعريف السوق

2.2. مجال الدراسة

2.3. مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

3.1. اتجاهات صناعة السيارات

3.2. الإطار التنظيمي

3.3. تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق

4.1. حسب نوع المنتج

4.1.1. زيوت المحركات

4.1.2. الشحوم

4.1.3. السوائل الهيدروليكية

4.1.4. زيوت ناقل الحركة وناقل الحركة

5. مشهد تنافسي

5.1. التحركات الاستراتيجية الرئيسية

5.2. تحليل حصة السوق

5.3. ملف الشركة

5.3.1. Beijing Zhongrun Huayou Petrochemical Co. Ltd

5.3.2. BP PLC (Castrol)

5.3.3. Chevron Corporation

5.3.4. China National Petroleum Corporation

5.3.5. China Petroleum & Chemical Corporation

5.3.6. ExxonMobil Corporation

5.3.7. FUCHS

5.3.8. Jiangsu Lopal Tech Co. Ltd

5.3.9. Royal Dutch Shell Plc

5.3.10. Tongyi Petrochemical Co. Ltd

6. زائدة

6.1. الملحق -1 المراجع

6.2. الملحق -2 قائمة الجداول والأشكال

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين لمواد التشحيم

قائمة الجداول والأشكال

- شكل 1:

- عدد المركبات التجارية، عدد الوحدات، الصين، 2015 - 2026

- شكل 2:

- سوق زيوت تشحيم المركبات التجارية في الصين، الحجم باللتر، حسب نوع المنتج، 2015-2026

- شكل 3:

- سوق زيوت تشحيم المركبات التجارية في الصين، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 4:

- سوق زيوت تشحيم المركبات التجارية في الصين، الحجم باللتر، زيوت المحركات، 2015-2026

- شكل 5:

- سوق زيوت تشحيم المركبات التجارية في الصين، زيوت المحركات، حصة الحجم (٪)، حسب نوع السيارة، 2020

- شكل 6:

- سوق زيوت تشحيم المركبات التجارية في الصين، الحجم باللتر، الشحوم، 2015-2026

- شكل 7:

- سوق زيوت تشحيم المركبات التجارية في الصين، الشحوم، حصة الحجم (٪)، حسب نوع السيارة، 2020

- شكل 8:

- سوق زيوت تشحيم المركبات التجارية في الصين، الحجم باللتر، السوائل الهيدروليكية، 2015-2026

- شكل 9:

- سوق زيوت تشحيم المركبات التجارية في الصين، السوائل الهيدروليكية، حصة الحجم (٪)، حسب نوع السيارة، 2020

- شكل 10:

- سوق زيوت تشحيم المركبات التجارية في الصين، الحجم باللتر، زيوت ناقل الحركة والتروس، 2015-2026

- شكل 11:

- سوق زيوت تشحيم المركبات التجارية في الصين، زيوت ناقل الحركة والتروس، حصة الحجم (٪)، حسب نوع السيارة، 2020

- شكل 12:

- سوق زيوت تشحيم المركبات التجارية في الصين، الشركات الأكثر نشاطًا، حسب عدد التحركات الإستراتيجية، 2018 - 2021

- شكل 13:

- سوق زيوت تشحيم المركبات التجارية في الصين، الاستراتيجيات الأكثر اعتماداً، 2018 - 2021

- شكل 14:

- حصة سوق زيوت التشحيم للمركبات التجارية الصينية (%)، حسب اللاعبين الرئيسيين، 2020

تجزئة صناعة زيوت التشحيم للمركبات التجارية في الصين

| حسب نوع المنتج | |

| زيوت المحركات | |

| الشحوم | |

| السوائل الهيدروليكية | |

| زيوت ناقل الحركة وناقل الحركة |

تعريف السوق

- أنواع المركبات - تعتبر المركبات التجارية ضمن سوق زيوت تشحيم المركبات التجارية.

- أنواع المنتجات - لغرض هذه الدراسة تم أخذ منتجات التشحيم مثل زيوت المحركات وزيوت ناقل الحركة وناقل الحركة والسوائل الهيدروليكية والشحوم بعين الاعتبار.

- إعادة تعبئة الخدمة - يتم أخذ إعادة تعبئة الخدمة/الصيانة بعين الاعتبار عند حساب استهلاك زيوت التشحيم للمركبات التجارية قيد الدراسة.

- تعبئة المصنع - تمت دراسة عمليات تعبئة زيوت التشحيم الأولى للمركبات التجارية المنتجة حديثًا.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.