حجم سوق الأسمدة الحيوية في الصين

|

|

فترة الدراسة | 2017 - 2029 |

|

|

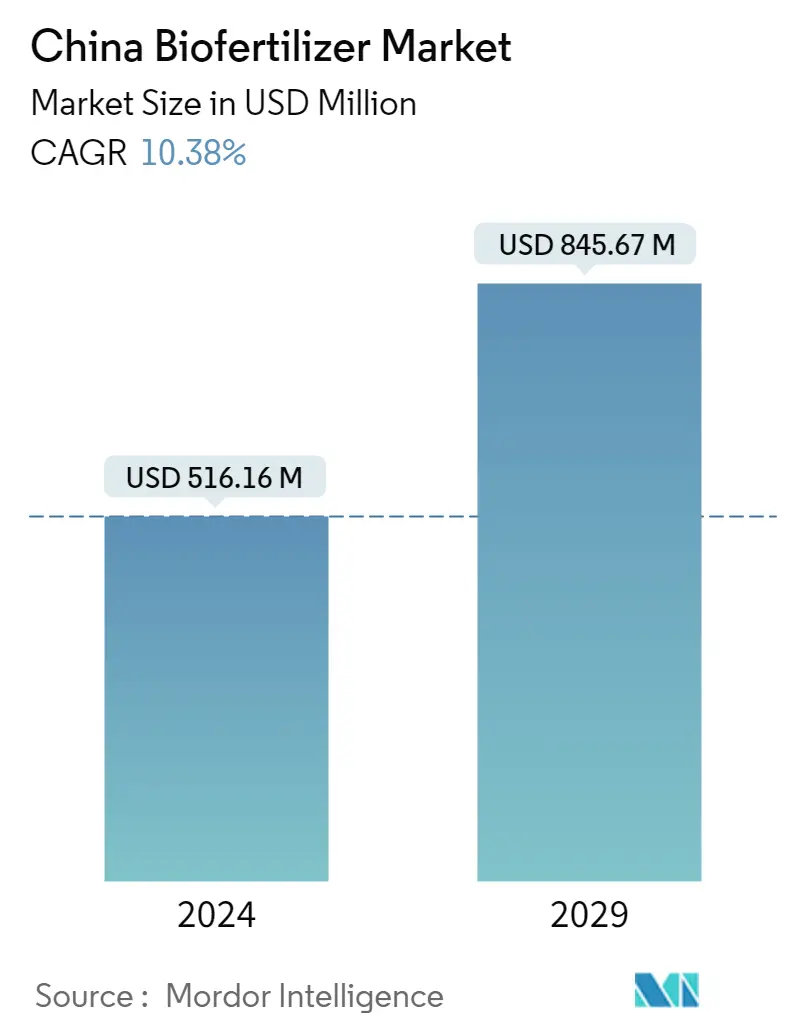

حجم السوق (2024) | USD 516.16 مليون دولار أمريكي |

|

|

حجم السوق (2029) | USD 845.67 مليون دولار أمريكي |

|

|

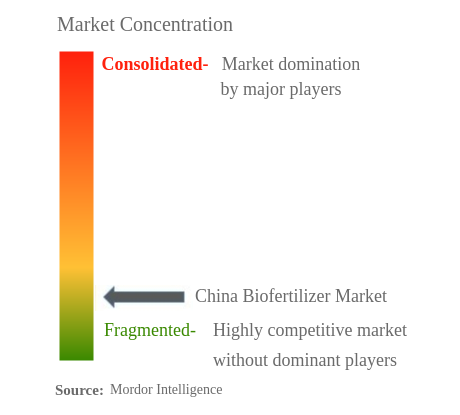

تركيز السوق | عالي |

|

|

أكبر مشاركة حسب النموذج | آزوتوباكتر |

|

|

CAGR(2024 - 2029) | 10.38 % |

|

|

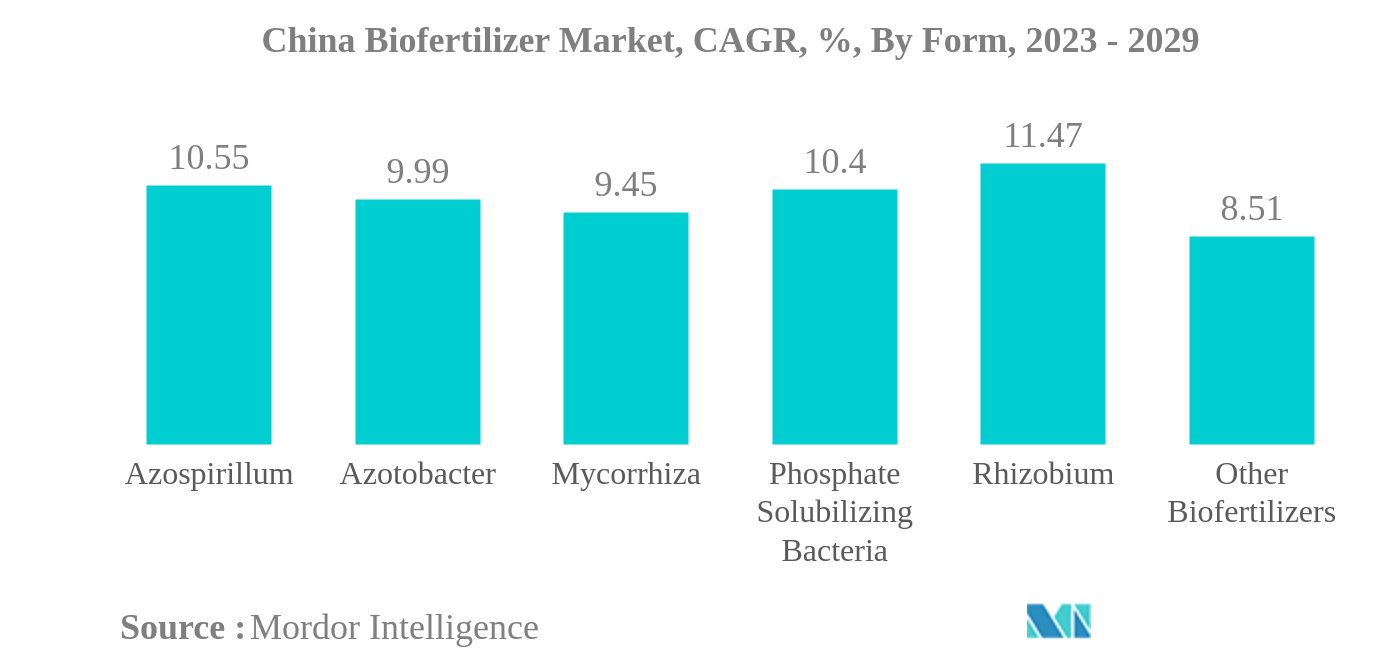

الأسرع نموًا حسب النموذج | ريزوبيوم |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأسمدة الحيوية في الصين

يقدر حجم سوق الأسمدة الحيوية في الصين بـ 516.16 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 845.67 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10.38٪ خلال الفترة المتوقعة (2024-2029).

- الآزوتوباكتر هو الشكل الأكبر الآزوتوباكتر هي بكتيريا مثبتة للنيتروجين قادرة على تثبيت ما يقرب من 20.0 كجم من النيتروجين لكل هكتار ويمكن استخدامها كبديل للأسمدة النيتروجينية المعدنية.

- الريزوبيوم هو الشكل الأسرع نموًا الريزوبيوم، وهو عضو في عائلة البكتيريا Rhizobiaceae، يمكنه تثبيت N2 في كل من البقوليات والمحاصيل غير البقولية وقادر على تثبيت ما يصل إلى 300 كجم N/هكتار/سنة في مختلف محاصيل البقوليات.

- محاصيل الصف هي أكبر نوع من المحاصيل محاصيل الصف الرئيسية المزروعة في الصين هي الأرز والقمح والذرة والفول السوداني والدخن والشعير والبذور الزيتية. يعد Azotobacter من الأسمدة الحيوية الأكثر استهلاكًا في المحاصيل الصفية بنسبة 31.7% في عام 2022.

- المحاصيل النقدية هي نوع المحاصيل الأسرع نموًا تشمل المحاصيل النقدية الرئيسية المزروعة في الصين قصب السكر والشاي والقطن والتبغ وما إلى ذلك. وتعد مستخلصات الأعشاب البحرية هي الأسمدة الحيوية الأكثر استهلاكًا في المحاصيل النقدية بنسبة 29.6٪ في عام 2022.

Azotobacter هو الشكل الأكبر

- الأسمدة الحيوية هي كائنات حية دقيقة تعمل على تحسين تغذية النبات عن طريق تعبئة أو زيادة توافر العناصر الغذائية في التربة. الأسمدة الحيوية هي مكونات أساسية للزراعة العضوية التي تلعب دورا هاما في خصوبة التربة واستدامتها على المدى الطويل من خلال تثبيت النيتروجين في الغلاف الجوي، وتعبئة المغذيات الكبيرة والصغرى الثابتة، أو تحويل الفوسفور غير القابل للذوبان في التربة إلى أشكال متاحة للنباتات.

- في سوق الأسمدة الحيوية الصينية، تعد الآزوتوباكتر الأسمدة الحيوية الأكثر استهلاكًا، حيث تهيمن على السوق بحصة 31.3% بقيمة 137.1 مليون دولار أمريكي، تليها المايكورايزا والأزوسبيريلوم والريزوبيوم والبكتيريا القابلة للذوبان في الفوسفات بحصص 22% و22.0%. و11.6% و11.2% على التوالي في عام 2022.

- اعتبارًا من عام 2021، حققت الصين حصاد الحبوب الوفير الثامن عشر على التوالي. إلا أن هذا الإنجاز تم تحقيقه بسبب مشاكل مثل الإفراط المزمن في استخدام الأسمدة الزراعية. الصين تتجاوز الحد الأعلى المقبول دوليا للأسمدة الزراعية لكل وحدة مساحة. وباعتبارها منتجا زراعيا رئيسيا على مستوى العالم، اقترحت الصين مبادرة لخفض الأسمدة وكفاءتها في عام 2015 لتحقيق معدل نمو صفر للأسمدة وخفض استخدام الأسمدة صفر بحلول عام 2020. وحققت الصين خفضا للأسمدة بنسبة 12.82% في الفترة من 2015 إلى 2020. وقد أدت هذه المبادرة إلى زيادة حجم الأسمدة. ارتفاع قيمة استهلاك الأسمدة الحيوية في القطاع الزراعي الصيني بنسبة 7.0% خلال الفترة التاريخية (2017-2022)

- وتتزايد الزراعة العضوية أيضًا في الصين مع استمرار ارتفاع الطلب على الأغذية العضوية. وفي الفترة من 2017 إلى 2022، زادت 29.6% من المساحات العضوية. من المتوقع أن تؤدي زيادة المساحات العضوية والمبادرات الحكومية إلى تعزيز قيمة سوق الأسمدة الحيوية الصينية خلال الفترة المتوقعة بنسبة 78.8٪.

نظرة عامة على صناعة الأسمدة الحيوية في الصين

سوق الأسمدة الحيوية في الصين مجزأ، حيث تشغل أكبر خمس شركات 3.08%. اللاعبون الرئيسيون في هذا السوق هم Biolchim SpA، وGenliduo Bio-tech Corporation Ltd، وKiwa Bio-Tech، وNovozymes، وShandong Sukahan Bio-Technology Co. Ltd (مرتبة أبجديًا).

قادة سوق الأسمدة الحيوية في الصين

Biolchim SpA

Genliduo Bio-tech Corporation Ltd

Kiwa Bio-Tech

Novozymes

Shandong Sukahan Bio-Technology Co. Ltd

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسمدة الحيوية في الصين

- سبتمبر 2022 وافقت شركة Corteva Agriscience على الاستحواذ على شركة Symborg Inc. لتعزيز حضورها العالمي من خلال شبكة توزيع قوية.

- يناير 2021 قامت شركة Atlántica Agrícola بتطوير Micomix، وهو منبه حيوي يتكون بشكل أساسي من الفطريات الفطرية والبكتيريا الجذرية والمغذيات الدقيقة المخلبة. إن وجود هذه الكائنات الحية الدقيقة وتطورها في منطقة الجذور يخلق علاقة تكافلية مع النبات الذي يفضل امتصاص الماء والمواد المغذية المعدنية ويزيد من تحمله لإجهاد الماء والملح.

تقرير سوق الأسمدة الحيوية في الصين – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. مجال الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. المساحة الخاضعة للزراعة العضوية

2.2. نصيب الفرد من الإنفاق على المنتجات العضوية

2.3. الإطار التنظيمي

2.4. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق

3.1. استمارة

3.1.1. أزوسبيريلوم

3.1.2. آزوتوباكتر

3.1.3. الميكوريزا

3.1.4. البكتيريا المذيبة للفوسفات

3.1.5. ريزوبيوم

3.1.6. الأسمدة الحيوية الأخرى

3.2. نوع المحاصيل

3.2.1. المحاصيل النقدية

3.2.2. المحاصيل البستانية

3.2.3. المحاصيل الصف

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملف الشركة

4.4.1. Atlántica Agrícola

4.4.2. Binzhou Jingyang Biological Fertilizer Co. Ltd

4.4.3. Biolchim SpA

4.4.4. Dora Agri-Tech

4.4.5. Genliduo Bio-tech Corporation Ltd

4.4.6. Kiwa Bio-Tech

4.4.7. Novozymes

4.4.8. Shandong Sukahan Bio-Technology Co. Ltd

4.4.9. Suståne Natural Fertilizer Inc.

4.4.10. Symborg Inc.

5. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين للبيولوجيا الزراعية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- سوق الأسمدة الحيوية في الصين، المساحة الخاضعة للزراعة العضوية، هكتار، 2017 - 2022

- شكل 2:

- سوق الأسمدة الحيوية في الصين، نصيب الفرد من الإنفاق على المنتجات العضوية، بالدولار الأمريكي، 2017 - 2022

- شكل 3:

- سوق الأسمدة الحيوية في الصين، الحجم، الطن المتري، 2017 - 2029

- شكل 4:

- سوق الأسمدة الحيوية في الصين، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 5:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 6:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 7:

- سوق الأسمدة الحيوية في الصين، حصة الحجم (٪)، حسب النموذج، 2017 - 2029

- شكل 8:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب الشكل، 2017 - 2029

- شكل 9:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 10:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 11:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 12:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 13:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 14:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 15:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 16:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 17:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 18:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 19:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 20:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 21:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 22:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 23:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 24:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والحجم والطن المتري، 2017-2029

- شكل 25:

- سوق الأسمدة الحيوية في الصين، حسب الشكل والقيمة والدولار الأمريكي، 2017 - 2029

- شكل 26:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2022 - 2029

- شكل 27:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، الحجم، الطن المتري، 2017-2029

- شكل 28:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، القيمة، الدولار الأمريكي، 2017-2029

- شكل 29:

- سوق الأسمدة الحيوية في الصين، حصة الحجم (٪)، حسب نوع المحصول، 2017 - 2029

- شكل 30:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب نوع المحصول، 2017 - 2029

- شكل 31:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، الحجم، الطن المتري، 2017-2029

- شكل 32:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، القيمة، الدولار الأمريكي، 2017-2029

- شكل 33:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب الشكل، 2022 - 2029

- شكل 34:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، الحجم، الطن المتري، 2017-2029

- شكل 35:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، القيمة، الدولار الأمريكي، 2017-2029

- شكل 36:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب الشكل، 2022 - 2029

- شكل 37:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، الحجم، الطن المتري، 2017-2029

- شكل 38:

- سوق الأسمدة الحيوية في الصين، حسب نوع المحصول، القيمة، الدولار الأمريكي، 2017-2029

- شكل 39:

- سوق الأسمدة الحيوية في الصين، حصة القيمة (٪)، حسب الشكل، 2022 - 2029

- شكل 40:

- سوق الأسمدة الحيوية في الصين، الشركات الأكثر نشاطًا، حسب عدد التحركات الإستراتيجية، 2017-2022

- شكل 41:

- سوق الأسمدة الحيوية في الصين، الاستراتيجيات الأكثر اعتماداً، 2017-2022

- شكل 42:

- حصة سوق الأسمدة الحيوية في الصين (%)، حسب اللاعبين الرئيسيين، 2022

تجزئة صناعة الأسمدة الحيوية في الصين

تتم تغطية Azospirillum، وAzotobacter، وMycorrhiza، والبكتيريا المذيبة للفوسفات، وRhizobium كقطاعات حسب الشكل. تتم تغطية المحاصيل النقدية والمحاصيل البستانية والمحاصيل الصفية كقطاعات حسب نوع المحصول.| استمارة | |

| أزوسبيريلوم | |

| آزوتوباكتر | |

| الميكوريزا | |

| البكتيريا المذيبة للفوسفات | |

| ريزوبيوم | |

| الأسمدة الحيوية الأخرى |

| نوع المحاصيل | |

| المحاصيل النقدية | |

| المحاصيل البستانية | |

| المحاصيل الصف |

تعريف السوق

- متوسط معدل الجرعة - يشير هذا إلى متوسط حجم الأسمدة الحيوية المطبقة لكل هكتار من الأراضي الزراعية في البلاد.

- نوع المحاصيل - المحاصيل الصفية الحبوب والبقول والبذور الزيتية والمحاصيل العلفية البستنة الفواكه والخضروات والمحاصيل النقدية المحاصيل الزراعية والتوابل.

- المهام - الأسمدة الحيوية

- مستوى تقدير السوق - تم إجراء تقديرات السوق لأنواع مختلفة من الأسمدة الحيوية على مستوى المنتج.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءا من التسعير، ومتوسط سعر البيع (ASP) يظل ثابتا طوال فترة التوقعات.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.