حجم سوق الخدمات اللوجستية للمشروع في كندا

| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

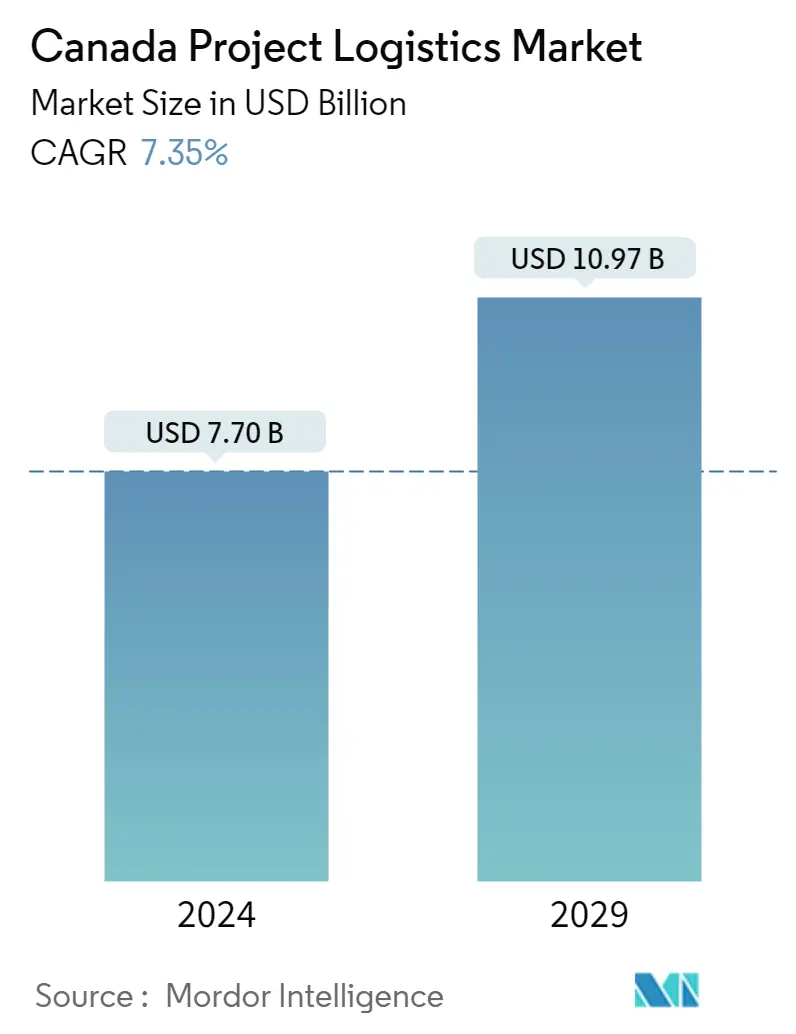

| حجم السوق (2024) | USD 7.70 مليار دولار أمريكي |

| حجم السوق (2029) | USD 10.97 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 7.35 % |

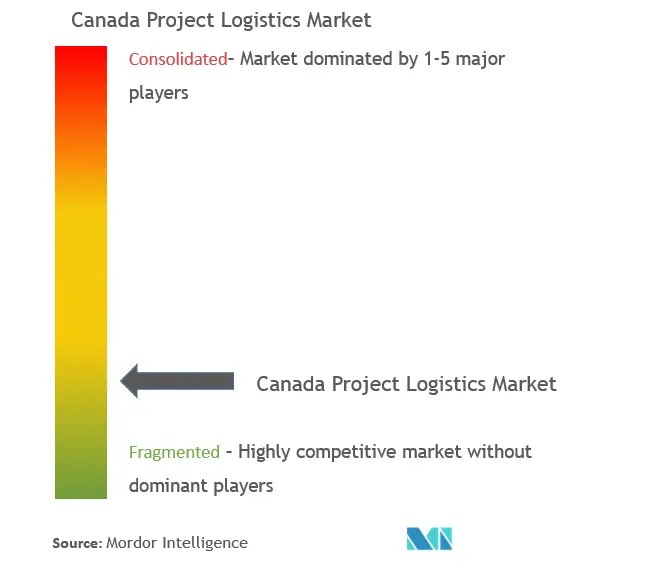

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الخدمات اللوجستية لمشروع كندا

يقدر حجم سوق لوجستيات المشاريع في كندا بـ 7.70 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 10.97 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 7.35٪ خلال الفترة المتوقعة (2024-2029).

- تعد كندا ثاني أكبر دولة في العالم وتوفر مصدرًا واسعًا للموارد الطبيعية التي تحرك اقتصاد البلاد. وتشمل هذه الموارد الطبيعية مصادر الطاقة مثل النفط والغاز والفحم والطاقة المتجددة والمعادن مثل الذهب والفضة وغيرها. وتتطلب المشاريع الجديدة لاستخراج هذه الموارد الطبيعية وتوسيع المشاريع الكبيرة شحن بضائع المشاريع الثقيلة في البلاد. أتاح ارتفاع أسعار النفط والغاز الطبيعي المسال القوي وسوق البناء البتروكيماويات فرصًا لصناعة النقل اللوجستي للمشروع في عام 2020.

- وتعتبر منطقة غرب كندا مصدرا أساسيا لهذه الموارد الطبيعية، وتضم العديد من المشاريع الهامة. تعد ألبرتا موطنًا للعديد من الرمال النفطية وتضم أحد أفضل ممرات نقل البضائع كبيرة الحجم في العالم. من ناحية أخرى، يتضمن شرق كندا الكثير من تطوير البنية التحتية. ومن بين مشاريع البنية التحتية، يتطلب بناء الجسور بشكل خاص نقل البضائع كبيرة الحجم. ينطوي نقل حمولة أكبر من المعتاد على تحديات لوجستية وقانونية.

- نظرًا لأن العالم أصبح أكثر رقمية يوميًا، فقد أصبح التواصل فوريًا. تعتمد الشركات المشاركة في أعمال شحن المشاريع التقنيات الرقمية مثل تطبيقات الهاتف المحمول أو البرامج للتواصل بسهولة مع الشركات الهندسية وأصحاب المشاريع. تقوم بعض المنظمات القائمة بتنفيذ الأنشطة اللوجستية للمشروع في جميع أنحاء العالم.

- على سبيل المثال، شركة Sea Cargo Air Cargo Logistics Inc. (SCACLI) هي شبكة من وكلاء الخدمات اللوجستية المستقلين للمشاريع الصغيرة والمتوسطة. يتعامل أعضاء SCACLI مع المشاريع الصناعية، بدءًا من البنية التحتية وحتى مشاريع الطاقة المهمة. يقدم الأعضاء خدمات مثل النقل، والتعبئة/الصناديق، ورفع البضائع الثقيلة، كبيرة الحجم، والخارجة عن نطاق القياس.

اتجاهات سوق الخدمات اللوجستية للمشروع في كندا

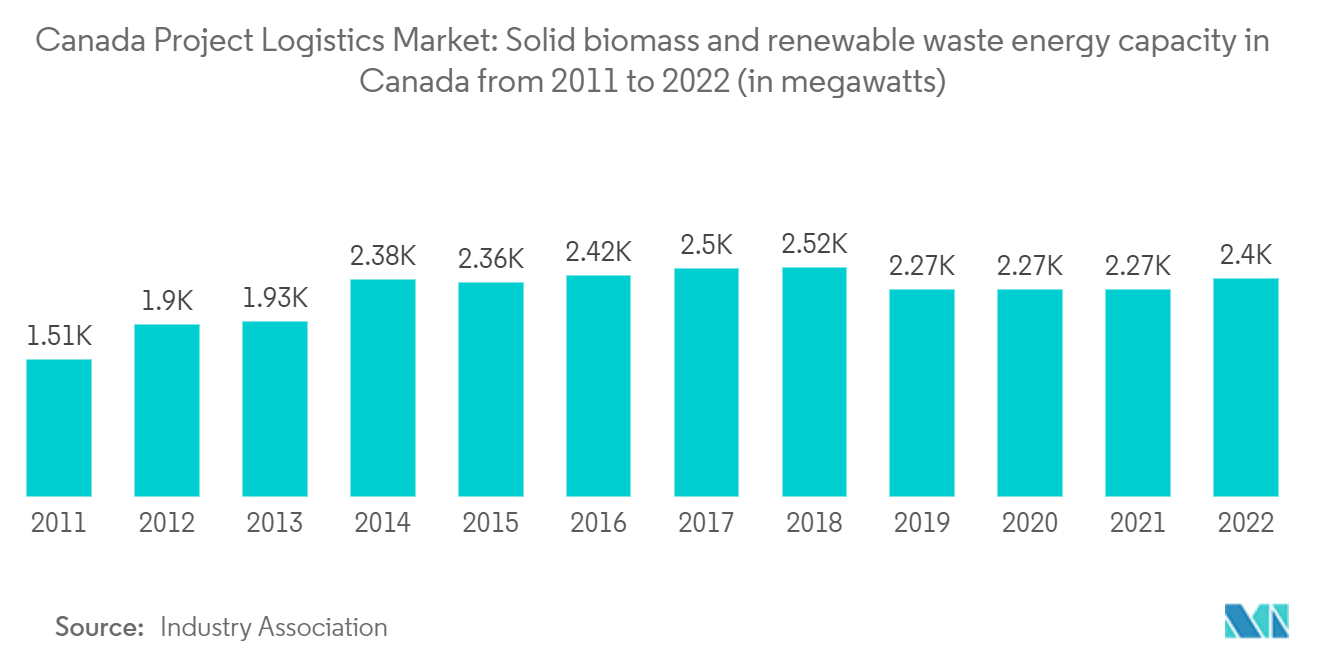

زيادة استخدام الطاقات المتجددة يعزز الفرص أمام شركات الخدمات اللوجستية للمشاريع

- أعلنت الجمعية الكندية للطاقة المتجددة (CanREA) عن بيانات نهاية العام للصناعة، حيث أفادت أن قطاعي طاقة الرياح والطاقة الشمسية في كندا نما بشكل ملحوظ في عام 2021، مما أضاف ما يقرب من 1 جيجاوات من قدرة التوليد الجديدة. كان عام 2021 عامًا إيجابيًا بالنسبة لصناعاتنا، حيث تم تشغيل 677 ميجاوات من طاقة الرياح الجديدة و288 ميجاوات من الطاقة الشمسية الجديدة على نطاق المرافق. استحوذت ألبرتا على أكثر من 60% من القدرة الكندية الجديدة المثبتة في عام 2021، بينما استحوذت ساسكاتشوان على 20% أخرى.

- وقد خلقت قدرة كندا الجديدة على طاقة الرياح والطاقة الشمسية ما يقرب من 2400 شخص/سنة من فرص العمل، في المقام الأول في بناء مرافق جديدة وصيانة هذه المواقع. وتتوقع CanREA أن يشهد عامي 2022 و2023 نموًا أكبر بكثير في نشر طاقة الرياح والطاقة الشمسية، مع وجود العديد من المشاريع قيد الإنشاء حاليًا أو في مراحل متقدمة من التطوير.

- وقد تم تشغيل أكثر من 3000 ميجاوات في عام 2022، وعدد مماثل في عام 2023. بالإضافة إلى ذلك، ستؤدي الالتزامات الجديدة في جميع أنحاء كندا في عام 2021 (على سبيل المثال، في ساسكاتشوان وكيبيك ونوفا سكوتيا) إلى نشر طاقة الرياح والطاقة الشمسية الجديدة بعد عام 2023. توضح رؤية CanREA لعام 2050، والتي تدعم رحلة كندا إلى صافي الصفر، أنه يجب علينا نشر أكثر من 5000 ميجاوات من طاقة الرياح والطاقة الشمسية الجديدة سنويًا على مدار الثلاثين عامًا القادمة إذا أرادت كندا الوفاء بالتزامها بخفض صافي انبعاثات الغازات الدفيئة إلى الصفر بحلول عام 2050. كل هذا يقود الفرص المتاحة في Project Logistics في كندا.

لوجستيات مشاريع النفط والغاز في كندا

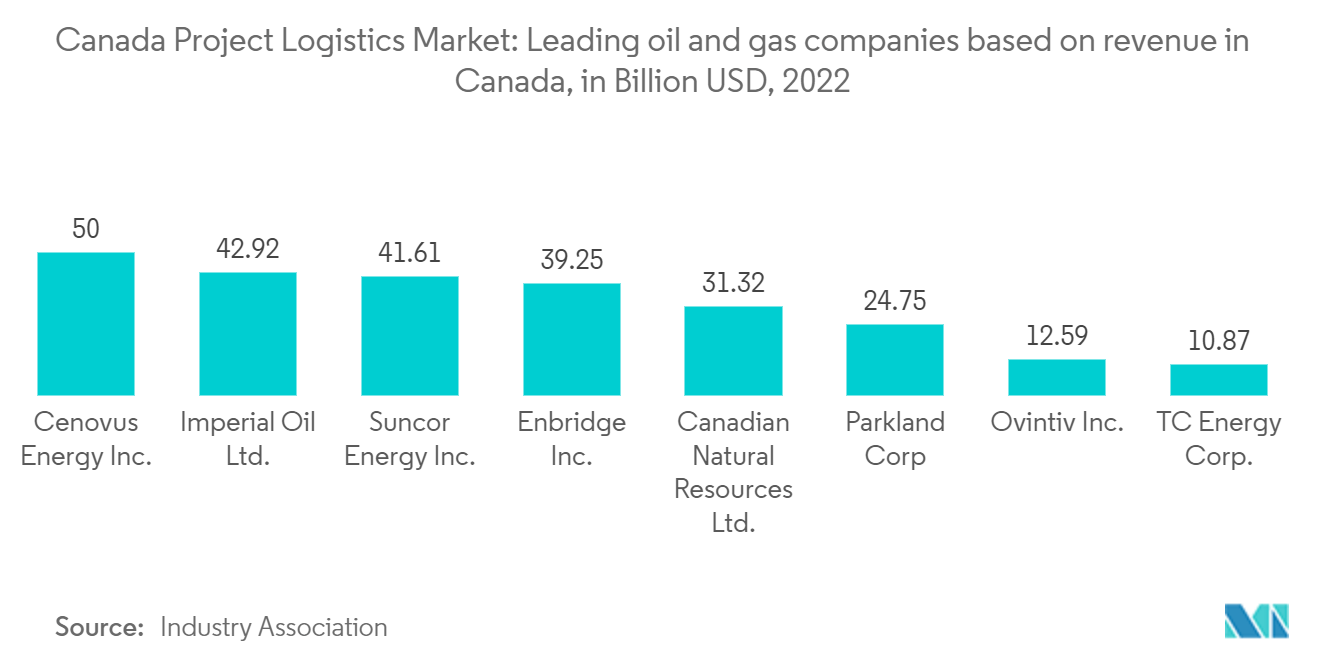

- ومن المتوقع أن يتعزز سوق شحن المشاريع العالمي بفضل ارتفاع أسعار النفط على المدى القصير. ومع ذلك، من المتوقع أن تنخفض أسعار النفط على المدى الطويل، مما يؤدي إلى انخفاض استثمارات المشاريع الجديدة. تضم كندا ثالث أكبر احتياطي من النفط الخام في العالم، بعد فنزويلا والمملكة العربية السعودية، ويتكون أكثر من 95٪ منها من احتياطيات الرمال النفطية في ألبرتا وساسكاتشوان.

- تشترك مقاطعات ألبرتا وساسكاتشوان وكولومبيا البريطانية في الحوض الرسوبي لإنتاج الغاز الطبيعي في كندا. تساهم صناعة الرمال النفطية في كندا بحوالي 60 مليار دولار كندي (44.36 مليار دولار أمريكي) في الناتج المحلي الإجمالي للبلاد. ويعادل 3% من الناتج المحلي الإجمالي.

- تعد صناعة النفط والغاز الطبيعي قوة دافعة حيوية في الاقتصاد الكندي، حيث تمثل حوالي 7٪ من الناتج المحلي الإجمالي لكندا وتوظف أكثر من 500000 شخص. يعد قطاعا النفط والغاز والتعدين في البلاد من أسواق التصدير الرئيسية لمزودي الآلات والمعدات وسلع وخدمات سلسلة التوريد ذات الصلة في الولايات المتحدة.

- هناك مائة وتسعة مشروعات قيد الإنشاء أو مخطط لها على مدى السنوات العشر القادمة في كولومبيا البريطانية، وهو ما يمثل استثمارات بقيمة 206 مليار دولار أمريكي. وتمثل مشاريع الطاقة أكثر من 90% من قيمة استثمارات المشاريع الكبيرة في المحافظة.

نظرة عامة على صناعة الخدمات اللوجستية لمشروع كندا

سوق لوجستيات المشاريع في كندا مجزأ بسبب وجود العديد من اللاعبين المشاركين في تقديم خدمات شحن المشاريع. الدمج هو الاتجاه الحالي الذي يركز عليه مزود الخدمات اللوجستية لتوسيع التواجد والخدمات المقدمة. ولوحظت اتجاهات مماثلة في سوق الخدمات اللوجستية الكندية، وخاصة الخدمات اللوجستية للمشاريع. ومن بين اللاعبين الرئيسيين شركة Challenger Motor Freight Inc.، وشركة ENTREC Corporation، وشركة Ex Trans Cargo Inc.، وشركة Sea Cargo Air Cargo Logistics Inc. (SCACLI من بين شركات أخرى.

قادة سوق الخدمات اللوجستية للمشروع في كندا

-

Challenger Motor Freight Inc.

-

ENTREC Corporation

-

Ex Trans Cargo Inc.

-

Sea Cargo Air Cargo Logistics Inc. (SCACLI)

-

Canaan Group

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات اللوجستية لمشروع كندا

- يناير 2023 تعاونت شركة النقل الإسرائيلية ZIM مع شركة رأس المال الاستثماري Team8 التابعة لمجموعة Cannon Group للاستثمار في شركة التكنولوجيا المالية 40Seas ومقرها تل أبيب، بتمويل قدره 111 مليون دولار أمريكي. تعمل 40Seas على إنشاء حل تجاري عالمي للشركات الصغيرة والمتوسطة (المؤسسات الصغيرة والمتوسطة) للوصول إلى التمويل الرقمي.

- أكتوبر 2022: أنهت KAG Logistics عملية الاستحواذ على Connecttrans Logistics، ودخلت السوق الكندية عن طريق شراء 3PL في تورونتو، أونتاريو. من خلال عملية الشراء هذه، يمكن لعملاء Connecttrans الوصول إلى السوق الأمريكية والتقنيات المتطورة والمعرفة اللوجستية الإضافية من فريق قيادة متمرس.

- فبراير 2022: أعلنت AP Moller-Maersk عن خطط للاستحواذ على Pilot Freight Services (Pilot)، وهي المزود الأول لحلول الميل الأول والأوسط والأخير بالإضافة إلى حلول عبور الحدود مع التركيز على الشحن الكبير والضخم في أمريكا الشمالية لكل من B2C وB2C. نماذج التوزيع B2B. ومن خلال الاستحواذ المخطط له على شركة Pilot، ستقوم شركة Maersk بتوسيع نطاق خدماتها اللوجستية المتكاملة إلى سلاسل التوريد الخاصة بعملائها.

تقرير سوق الخدمات اللوجستية لمشروع كندا – جدول المحتويات

1. مقدمة

1.1 مخرجات الدراسة

1.2 افتراضات الدراسة

1.3 مجال الدراسة

2. مناهج البحث العلمي

2.1 منهجية التحليل

2.2 مراحل البحث

3. ملخص تنفيذي

4. ديناميكيات السوق والرؤى

4.1 سيناريو السوق الحالي

4.2 ديناميات السوق

4.2.1 السائقين

4.2.1.1 زيادة استخدام الطاقات المتجددة يعزز الفرص أمام Logistics Companies للمشاريع

4.2.1.2 نمو التجارة الإلكترونية

4.2.2 القيود

4.2.2.1 التكلفة - مكثفة

4.2.2.2 نقص العمالة الماهرة

4.2.3 فرص

4.2.3.1 الابتكارات التكنولوجية

4.3 اللوائح والمبادرات الحكومية

4.4 الاتجاهات التكنولوجية

4.5 أضواء كاشفة – مبادرة الحزام والطريق والاستثمارات

4.6 توضيح المخاطر التي تنطوي عليها حركة بضائع المشروع

4.7 تأثير كوفيد-19 على السوق

4.8 سلسلة القيمة / تحليل سلسلة التوريد

4.9 جاذبية الصناعة - تحليل القوى الخمس لبورتر

4.9.1 تهديد الوافدين الجدد

4.9.2 القدرة التفاوضية للمشترين / المستهلكين

4.9.3 القوة التفاوضية للموردين

4.9.4 تهديد المنتجات البديلة

4.9.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 حسب الخدمة

5.1.1 مواصلات

5.1.2 إعادة توجيه

5.1.3 التخزين

5.1.4 خدمات القيمة المضافة الأخرى

5.2 بواسطة المستخدم النهائي

5.2.1 النفط والغاز والبتروكيماويات

5.2.2 التعدين واستغلال المحاجر

5.2.3 الطاقة والقوة

5.2.4 بناء

5.2.5 تصنيع

5.2.6 المستخدمون النهائيون الآخرون (الفضاء والدفاع، السيارات، إلخ.)

6. مشهد تنافسي

6.1 نظرة عامة (تركيز السوق، اللاعبين الرئيسيين)

6.2 ملفات تعريف الشركة (بما في ذلك عمليات الدمج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات)

6.2.1 شركات الخدمات اللوجستية

6.2.1.1 شركة كوسكو للوجستيات الشحن المحدودة

6.2.1.2 مجموعة شيري

6.2.1.3 مجموعة ترانس لينك الدولية للخدمات اللوجستية

6.2.1.4 شبكة كيري اللوجستية المحدودة

6.2.1.5 مجموعة المشاريع عبر العالمية (TGP)

6.2.1.6 سينوترانس (هونج كونج) اللوجستية المحدودة.

6.2.1.7 سي جيه سمارت كارجو

6.2.1.8 وصلت المجموعة

6.2.1.9 شركة ميتسوبيشي اللوجستية

6.2.1.10 InterMax الحلول اللوجستية المحدودة

6.2.1.11 شركة وانجفونج للنقل المحدودة

6.2.1.12 شركة جلوبال ستار لوجيستيكس (الصين) المحدودة

6.2.1.13 شركة صن شاين الدولية للخدمات اللوجستية المحدودة

6.2.1.14 كوهني + ناجل

6.2.1.15 أجيليتي للخدمات اللوجستية الجندي. المحدودة.

6.2.2 Engineering/EPC Companies

6.2.2.1 شركة مجموعة جيزوبا الصينية للهندسة الدولية

6.2.2.2 مجموعة قوانغدونغ يوديان

6.2.2.3 المجموعة الوطنية الصينية للهندسة الكيميائية

6.2.2.4 شركة بناء السكك الحديدية الصينية

6.2.2.5 الشركة الصينية للهندسة المدنية والإنشاءات*

6.2.3 Other companies (Key Information/Overview)

6.2.3.1 Broekman Logistics، Rhenus Logistics، Trans Global Projects Group (TGP)، SFSystems(Group)Ltd.، Ziegler Group، Dextrans Worldwide Group، GEFCO SA، Keyun Group، Dolphin Logistcis Co. Ltd.، TPL Project Stock Company، Shanghai Beetle Supply Chain شركة الإدارة المحدودة*

7. فرص السوق والاتجاهات المستقبلية

8. زائدة

8.1 توزيع الناتج المحلي الإجمالي حسب النشاط والمنطقة

8.2 رؤى حول تدفقات رأس المال

8.3 الإحصاءات الاقتصادية - قطاع النقل والتخزين، المساهمة في الاقتصاد

8.4 إحصاءات التجارة الخارجية - التصدير والاستيراد حسب المنتج والوجهة

8.5 رؤى حول المشاريع الكبرى القادمة في الصين

كندا مشروع تجزئة الصناعة اللوجستية

تتضمن لوجستيات المشروع عملية متكاملة من التخطيط والتنظيم والإدارة والمعالجة والتحكم في التدفق الممتاز والمواد والمعلومات المرتبطة بإكمال المشروع بنجاح. تتطلب البضائع ذات الأبعاد الأكبر معدات وبنية تحتية وموظفين ذوي خبرة مختلفة تمامًا. يمثل التعامل مع حمولة ذات أبعاد خاصة تحديًا دائمًا بالنسبة للناقل.

يقدم التقرير تحليلاً شاملاً لخلفية السوق، يغطي اتجاهات السوق الحالية والقيود والتحديثات التكنولوجية ومعلومات مفصلة عن مختلف القطاعات والمشهد التنافسي للصناعة. بالإضافة إلى ذلك، تم دمج تأثير كوفيد-19 وأخذه في الاعتبار أثناء الدراسة. يتم تقسيم سوق الخدمات اللوجستية للمشروعات الكندية حسب الخدمة (النقل والشحن والتخزين وغيرها من خدمات القيمة المضافة) والمستخدم النهائي (النفط والغاز والبتروكيماويات والتعدين واستغلال المحاجر والطاقة والبناء والتصنيع وغيرها من الخدمات النهائية). المستخدمين (الفضاء والدفاع، السيارات، إلخ.)). يقدم التقرير حجم السوق وتوقعات القيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| حسب الخدمة | ||

| ||

| ||

| ||

|

| بواسطة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الخدمات اللوجستية في كندا

ما هو حجم سوق لوجستيات المشاريع في كندا؟

من المتوقع أن يصل حجم سوق لوجستيات المشاريع في كندا إلى 7.70 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 7.35٪ ليصل إلى 10.97 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق لوجستيات المشاريع في كندا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الخدمات اللوجستية للمشروعات في كندا إلى 7.70 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق لوجستيات المشاريع في كندا؟

Challenger Motor Freight Inc.، ENTREC Corporation، Ex Trans Cargo Inc.، Sea Cargo Air Cargo Logistics Inc. (SCACLI)، Canaan Group هي الشركات الكبرى العاملة في سوق لوجستيات المشاريع في كندا.

ما هي السنوات التي يغطيها سوق لوجستيات المشاريع في كندا، وما هو حجم السوق في عام 2023؟

في عام 2023، قُدر حجم سوق الخدمات اللوجستية للمشروعات في كندا بنحو 7.17 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق لوجستيات مشاريع كندا للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق لوجستيات مشاريع كندا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الخدمات اللوجستية لمشروع كندا

إحصائيات الحصة السوقية لسوق الخدمات اللوجستية لمشروع كندا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن التحليل اللوجستي لمشروع كندا توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.