تحليل سوق نترات الكالسيوم

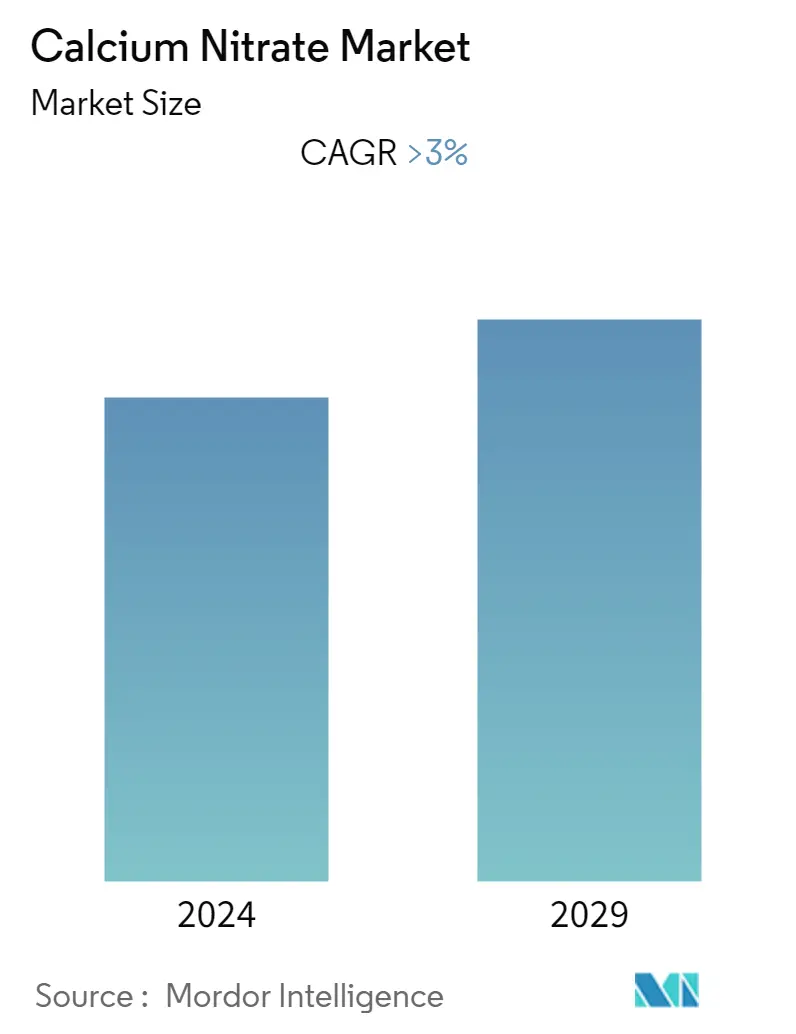

من المتوقع أن يسجل سوق نترات الكالسيوم معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة. أثر فيروس كورونا كوفيد-19 سلبًا على السوق في عام 2020. ومع ذلك، تشير التقديرات الآن إلى أن السوق قد وصل إلى مستويات ما قبل الوباء ومن المتوقع أن ينمو بشكل مطرد.

- من المتوقع أن يؤدي الطلب المتزايد على نترات الكالسيوم من الأسمدة إلى دفع نمو السوق خلال الفترة المتوقعة.

- ومن ناحية أخرى، من المتوقع أن يؤدي الاستخدام المتزايد للأسمدة العضوية إلى إعاقة نمو السوق خلال الفترة المتوقعة.

- من المتوقع أن توفر الحاجة المتزايدة لمرافق معالجة مياه الصرف الصحي فرصًا مختلفة لنمو السوق خلال الفترة المتوقعة.

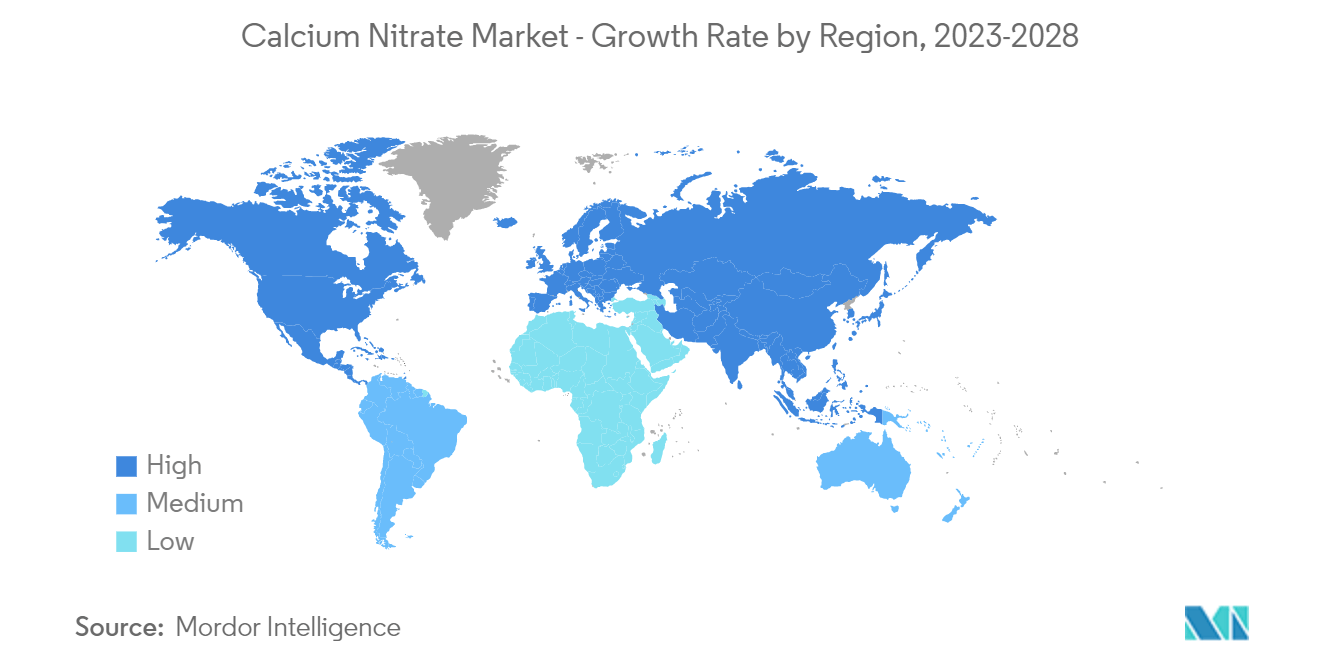

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق العالمية، مع الاستهلاك الأكبر من دول مثل الصين والهند واليابان.

اتجاهات سوق نترات الكالسيوم

قطاع الأسمدة للسيطرة على نمو السوق

- نترات الكالسيوم عبارة عن مركب غير عضوي يتم إنتاجه عن طريق معالجة الحجر الجيري بحمض النيتريك، ثم معادلته بالأمونيا، ويستخدم في تطبيقات مختلفة مثل الأسمدة والمتفجرات والخرسانة ومواد التبريد وغيرها.

- سماد نترات الكالسيوم هو سماد متعدد الوظائف يمكن استخدامه في رعاية النباتات وعلاج الأمراض والوقاية منها خاصة بين النباتات المثمرة. يحتوي على الكالسيوم والنيتروجين ويمكنه علاج النباتات التي تعاني من نقص في هذه المكملات.

- ويشمل تطبيقات أوسع في البستنة لأنه يحسن جودة الفاكهة وأقل حساسية للحفر المر وتعفن نهاية الزهرة ومدة الصلاحية. بالإضافة إلى ذلك، فهو مناسب أيضًا للتطبيقات الورقية.

- إن النمو السكاني المتزايد والطلب المتزايد باستمرار على الغذاء يستلزم استخدام المزيد من الأسمدة لزيادة إنتاج الهكتار الواحد، مما يزيد الضغط على الأراضي الزراعية المتضائلة.

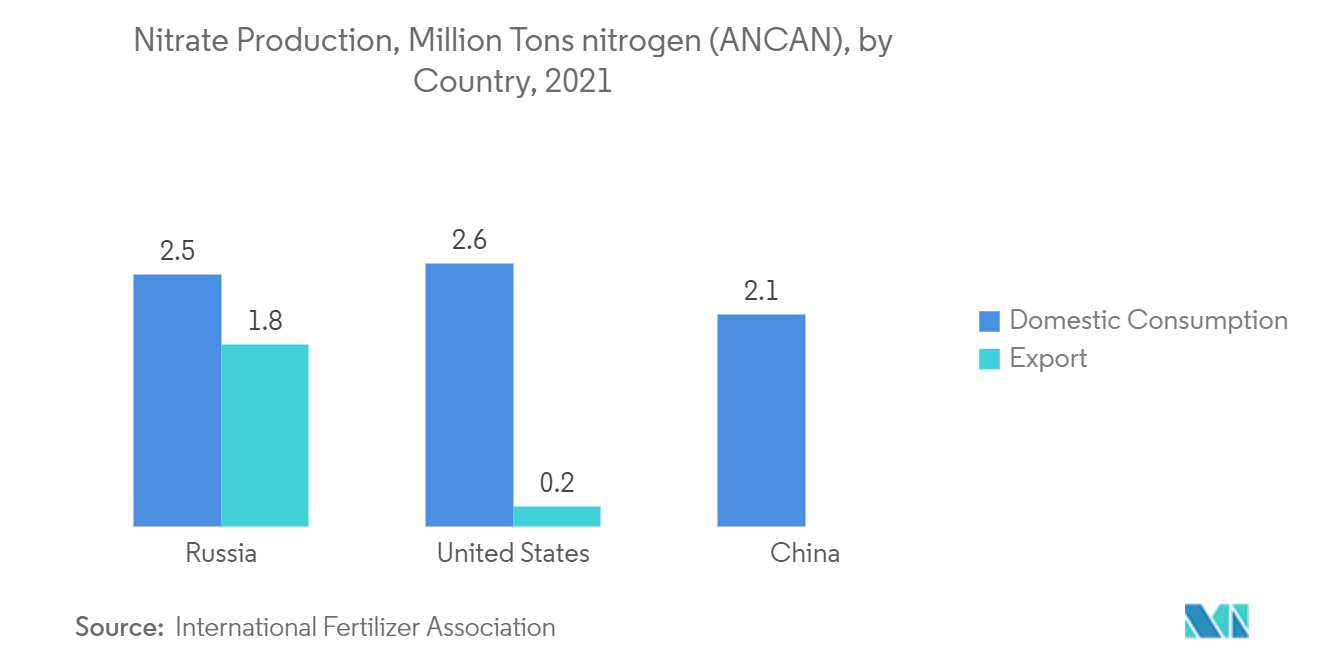

- ومع زيادة الإنتاج العالمي من النترات، يزداد أيضًا استهلاك نترات الكالسيوم في الأسمدة. ووفقا للجمعية الدولية للأسمدة، أنتجت روسيا أكبر كمية من النيتروجين في عام 2021، ويصل استهلاكها المحلي إلى 2.5 مليون طن من النيتروجين (AN/CAN).

- اتبعت الولايات المتحدة روسيا بإجمالي استهلاك محلي للنيتروجين قدره 2.6 مليون طن وتصدير 0.2 مليون طن في عام 2021. وبالتالي، تؤدي زيادة إنتاج النيتروجين إلى نمو إنتاج الأسمدة، مما يدعم نمو السوق خلال فترة التوقعات.

- ومن ثم، وبسبب العوامل المذكورة أعلاه، من المرجح أن يهيمن استخدام نترات الكالسيوم من الأسمدة خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق نترات الكالسيوم خلال فترة التنبؤ. ومن المتوقع أن يؤدي الطلب المتزايد على الأسمدة من الزراعة والتطبيق المتزايد في مرافق معالجة مياه الصرف الصحي في البلدان النامية مثل الصين واليابان والهند إلى زيادة الطلب على نترات الكالسيوم في هذه المنطقة.

- يقع أكبر منتجي نترات الكالسيوم في منطقة آسيا والمحيط الهادئ. بعض الشركات الرائدة في إنتاج نترات الكالسيوم هي URALCHEM JSC، وShanxi Jiaocheng Tianlong Chemical Industry Co. Ltd.، وYara، وGFS Chemicals Inc، وRural Liquid Fertilizers، وغيرها.

- ومع ارتفاع مستويات المعيشة واتساع الطبقة المتوسطة، زادت واردات المنتجات البستانية في الصين بشكل كبير في السنوات الأخيرة، حيث أصبح المستهلكون الصينيون أكثر انتقائية فيما يتعلق بجودة المنتجات المعروضة وتنوعها.

- وبحسب المكتب الوطني للإحصاء الصيني، فإن حجم إنتاج الأسمدة الكيماوية (بما في ذلك الأسمدة النيتروجينية والفوسفاتية والبوتاس) في البلاد بلغ 55.44 مليون طن عام 2021، وهو ما يمثل زيادة بنسبة 0.9% مقارنة بعام 2020.

- علاوة على ذلك، وفقًا لجمعية الأسمدة الهندية، بلغ إنتاج مغذيات الأسمدة 43.743 كيلو طن للسنة المالية 2021-2022، وهو ما يمثل زيادة بأكثر من 5% مقارنة بالسنة المالية 2017-2018. ولذلك، مع زيادة إنتاج الأسمدة، يزداد أيضًا استهلاك نترات الكالسيوم، مما يدعم نمو السوق بشكل كبير.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن ينمو سوق نترات الكالسيوم في منطقة آسيا والمحيط الهادئ بشكل ملحوظ خلال فترة الدراسة.

نظرة عامة على صناعة نترات الكالسيوم

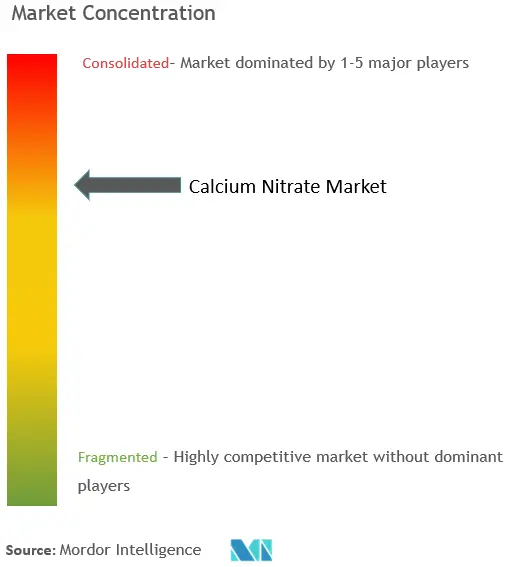

تم توحيد سوق نترات الكالسيوم العالمي جزئيًا بطبيعته. بعض اللاعبين الرئيسيين في السوق يشملون URALCHEM JSC، وShanxi Jiaocheng Tianlong Chemical Industry Co. Ltd.، وYara، وGFS Chemicals, Inc.، وRLF AgTech، من بين آخرين (بدون ترتيب معين).

قادة سوق نترات الكالسيوم

-

URALCHEM JSC

-

Shanxi Jiaocheng Tianlong Chemical Industry Co.,Ltd

-

Yara

-

GFS Chemicals, Inc.

-

RLF AgTech

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق نترات الكالسيوم

- أغسطس 2022 أطلقت مجموعة أكرون، وهي شركة منتجة للأسمدة المعدنية ومقرها روسيا، وحدة بطاقة 100 ألف طن سنويًا لإنتاج نترات الكالسيوم المحببة في منشأتها في فيليكي نوفغورود.

- أبريل 2022 أعلنت شركة Casale عن الاستحواذ على شركة Green Granulation، التي تصمم وتصنع أنظمة تحبيب اليوريا ونترات الأمونيوم (AN) / نترات الأمونيوم الكالسيوم (CAN). ومن شأن هذا الاستحواذ الاستراتيجي أن يعزز مكانة كاسال في السوق.

تجزئة صناعة نترات الكالسيوم

نترات الكالسيوم هو مركب كيميائي يذوب في الماء وله عدة تطبيقات، بما في ذلك معالجة المياه والأسمدة والخرسانة والكمادات الباردة. تستخدم نترات الكالسيوم في الغالب في معالجة مياه الصرف الصحي لإزالة الروائح المرتبطة بكبريتيد الهيدروجين والحماية من نقص الأكسجين. يتم تقسيم سوق نترات الكالسيوم حسب نوع المنتج والتطبيق والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى السائل، والذوبان، والبلورات. حسب التطبيق، يتم تقسيم السوق إلى الأسمدة ومعالجة مياه الصرف الصحي والخرسانة والمتفجرات والمبردات وغيرها. يغطي التقرير أيضًا حجم السوق والتوقعات في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| سائل |

| إنصهار |

| بلورات |

| سماد |

| معالجة مياه الصرف الصحي |

| أسمنت |

| المتفجرات |

| المبرد |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع المنتج | سائل | |

| إنصهار | ||

| بلورات | ||

| طلب | سماد | |

| معالجة مياه الصرف الصحي | ||

| أسمنت | ||

| المتفجرات | ||

| المبرد | ||

| تطبيقات أخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق نترات الكالسيوم

ما هو الحجم الحالي لسوق نترات الكالسيوم؟

من المتوقع أن يسجل سوق نترات الكالسيوم معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق نترات الكالسيوم؟

URALCHEM JSC، Shanxi Jiaocheng Tianlong Chemical Industry Co.,Ltd، Yara، GFS Chemicals, Inc.، RLF AgTech هي الشركات الكبرى العاملة في سوق نترات الكالسيوم.

ما هي المنطقة الأسرع نموًا في سوق نترات الكالسيوم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق نترات الكالسيوم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق نترات الكالسيوم.

ما هي السنوات التي يغطيها سوق نترات الكالسيوم؟

يغطي التقرير حجم سوق نترات الكالسيوم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق نترات الكالسيوم للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة نترات الكالسيوم

إحصائيات حصة سوق نترات الكالسيوم وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل نترات الكالسيوم توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.