تحليل سوق هيدروكسيد الكالسيوم

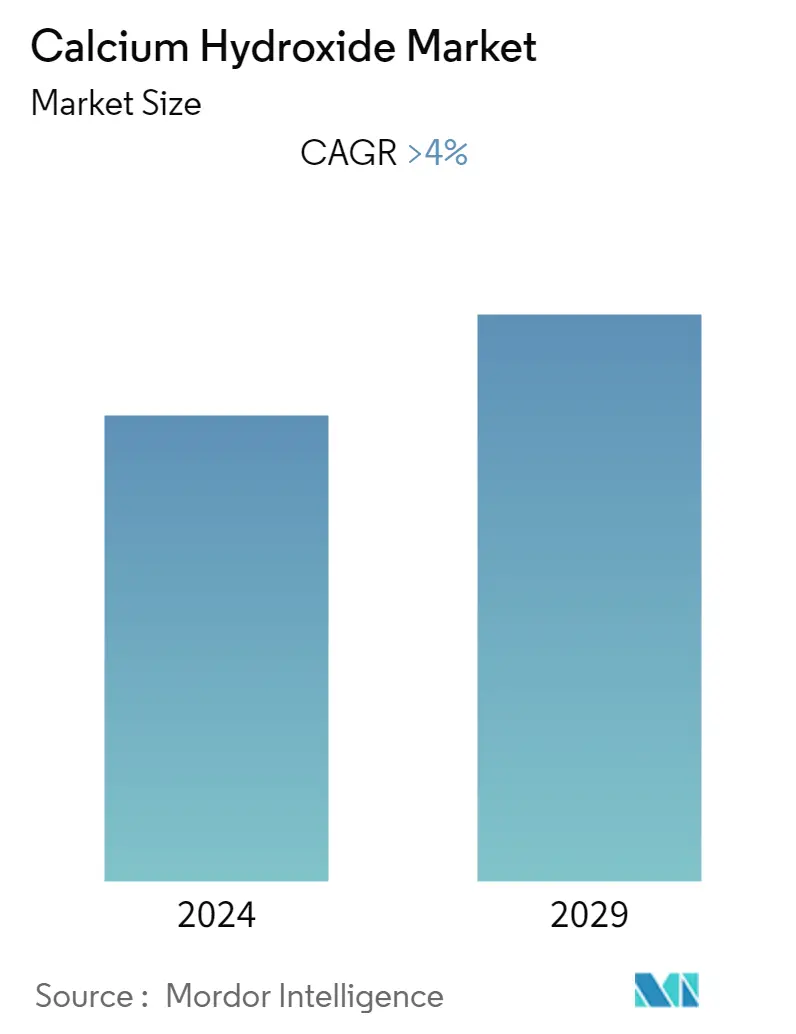

من المتوقع أن يسجل سوق هيدروكسيد الكالسيوم معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة.

أثر فيروس كورونا بشكل كبير على صناعات البناء ومعالجة المياه ولب الورق والورق، مما أعاق نمو السوق. ومع ذلك، تعافت الصناعة منذ ذلك الوقت فصاعدًا، والسوق مدفوع بالتوسع المطرد في صناعات البناء واللب والورق ومعالجة مياه الصرف الصحي.

- أحد العوامل الرئيسية التي تحرك السوق المدروسة هو الاستثمار المتزايد في قطاع البناء في الولايات المتحدة. بسبب اللوائح الصارمة لمياه الشرب، سيطرت صناعة معالجة مياه الصرف الصحي على السوق عالميًا ومن المتوقع أن تنمو خلال الفترة المتوقعة.

- ومع ذلك، فإن الاعتماد المتزايد لمصادر الطاقة المتجددة لتوليد الطاقة في محطات المرافق، حيث أنها تتجنب الحاجة إلى معالجة غاز المداخن، من المتوقع أن يعيق نمو السوق.

- أحدث التطورات في تكنولوجيا FGD (إزالة الكبريت من غاز المداخن) تؤدي إلى كفاءة أعلى. ومن المتوقع أن تكون بمثابة فرصة في المستقبل القريب.

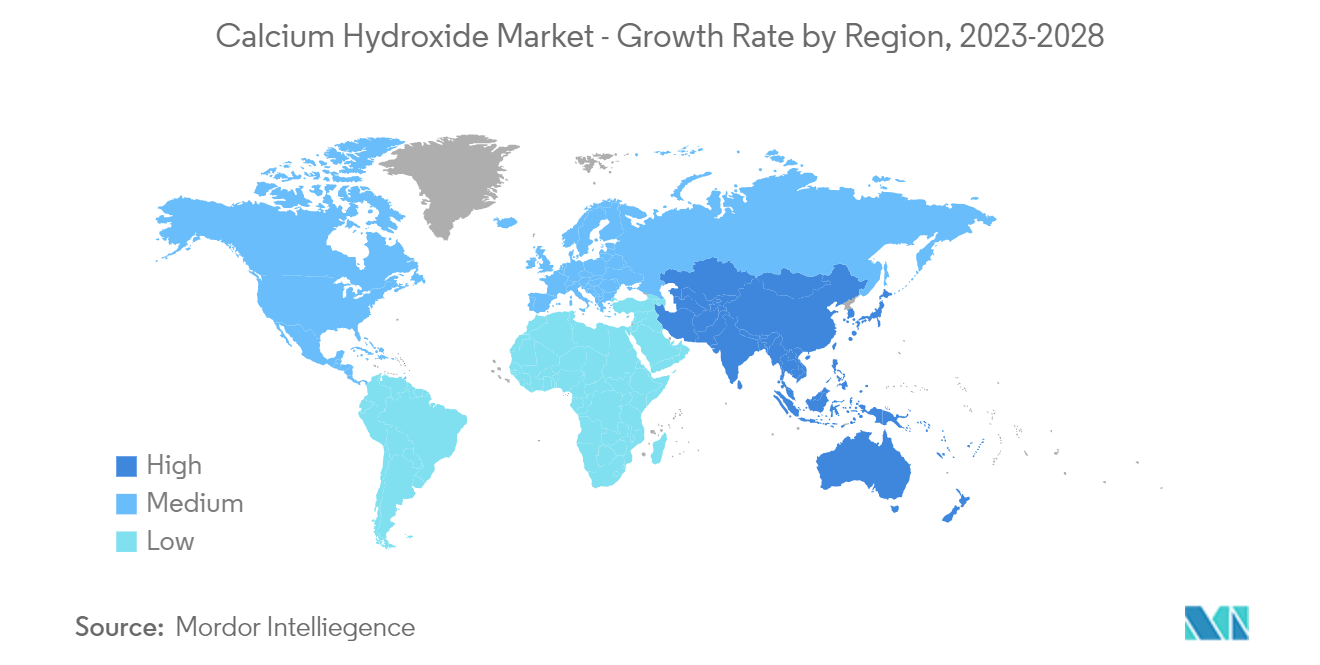

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق العالمية، مع استهلاك هائل من الصين تليها الهند.

اتجاهات سوق هيدروكسيد الكالسيوم

معالجة مياه الصرف الصحي للسيطرة على السوق

- يستخدم هيدروكسيد الكالسيوم كمندد في معالجة مياه الصرف الصحي لتنظيف المياه الصناعية ومياه الشرب. ويمكن استخدامه أيضًا لتقليل صلابة الماء. أحد أكثر المنتجات القلوية نجاحًا وفعالية من حيث التكلفة المستخدمة في إنتاج مياه الشرب ومعالجة مياه الصرف الصحي والحمأة هو هيدروكسيد الكالسيوم، المعروف أحيانًا باسم الجير المطفأ.

- يعمل على تحسين جودة مياه الشرب عن طريق تليين وتحييد وإزالة الملوثات العالقة. ويمكن أيضًا تطهير المياه عن طريق معالجتها بهيدروكسيد الكالسيوم. تتم إزالة البكتيريا والفيروسات الموجودة في الماء في المقام الأول عندما يتم رفع الرقم الهيدروجيني للمياه إلى 10.5 - 11 عن طريق إضافة هيدروكسيد الكالسيوم على مدى 24-72 ساعة. كما يتم التخلص من وجود المعادن الثقيلة الذائبة.

- توصي وكالة حماية البيئة (EPA) باستخدام هيدروكسيد الكالسيوم في معالجة مياه الصرف الصحي في الولايات المتحدة وأوروبا. هناك قوانين مختلفة تحكم معالجة الحمأة. يحدد العلاج استخدام هيدروكسيد الكالسيوم لمعالجة وتنظيف الحمأة.

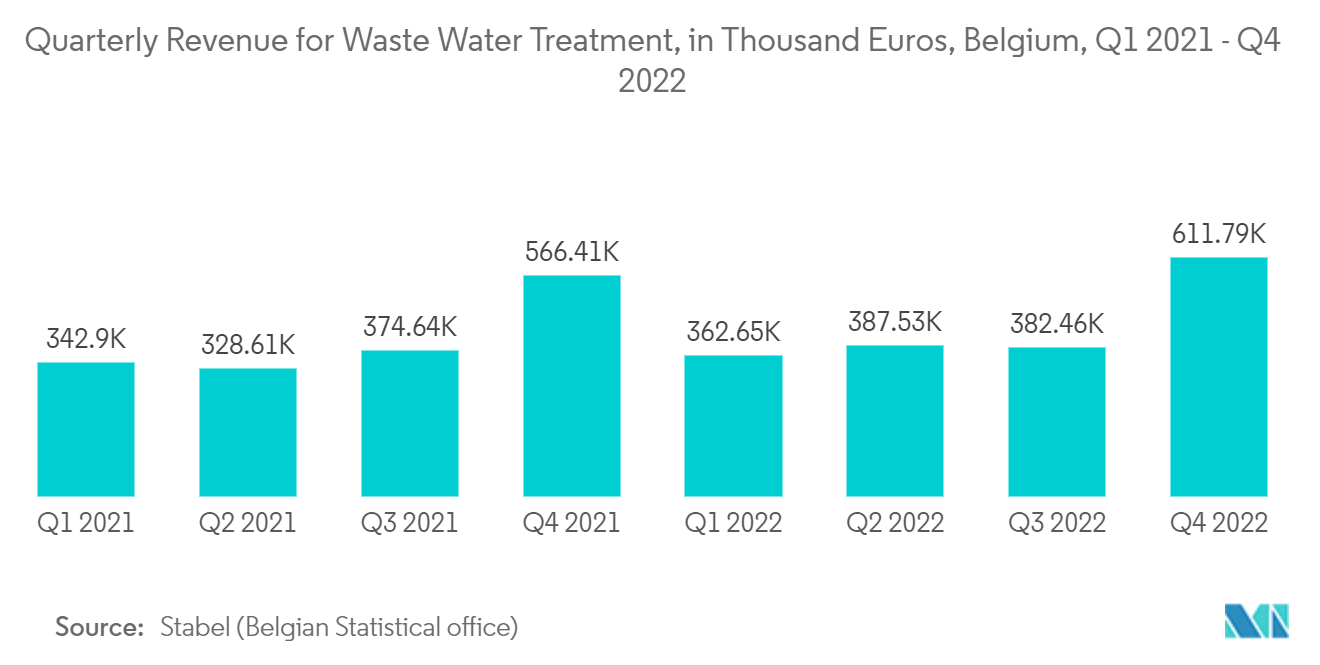

- وفقًا لمكتب الإحصاء البلجيكي Stabel، بلغت إيرادات بلجيكا من معالجة مياه الصرف الصحي حوالي 612 مليون يورو (حوالي 650 مليون دولار أمريكي) اعتبارًا من نهاية عام 2022، بزيادة قدرها 8٪ مقارنة بنفس الفترة من العام السابق. حققت معالجة مياه الصرف الصحي حوالي 1.7 مليار يورو (1.8 مليار دولار أمريكي) من إجمالي الإيرادات في عام 2022.

- ومن المتوقع أن تزيد الولايات المتحدة، التي تقدم الخدمات لملايين الأميركيين، عدد محطات معالجة مياه الصرف الصحي في السنوات المقبلة. ويرجع ذلك إلى الأموال التي منحتها الحكومة كجزء من قانون تمويل البنية التحتية للمياه والابتكار (WIFIA).

- وفقًا لمكتب الإحصاء الأمريكي، اقترب إجمالي النفقات الرأسمالية للمياه والصرف الصحي ومرافق الأنظمة الأخرى في الولايات المتحدة في عام 2021 من 6 مليارات دولار أمريكي، بزيادة قدرها 8٪ عن النفقات في العام السابق، والتي كانت قريبة من 5.5 مليار دولار أمريكي.

- وفقًا لتقارير الشركة المختلفة، حققت BASF SE أعلى إيرادات في عام 2021 بحوالي 89.4 مليار دولار أمريكي من إيرادات معالجة المياه ومياه الصرف الصحي. وتلاه مؤشر داو جونز بنحو 55 مليار دولار، ثم 3M بنحو 35.5 مليار دولار.

- تتزايد أهمية معالجة المياه ومياه الصرف الصحي بسبب ارتفاع عدد السكان، وندرة المياه، وانخفاض جودة المياه، ولهذا السبب قامت دول مثل المملكة المتحدة وألمانيا وفرنسا بوضع لوائح صارمة فيما يتعلق بمعالجة مياه الصرف الصحي. ومن المرجح أن يؤدي هذا التركيز المتزايد على معالجة مياه الصرف الصحي إلى زيادة الطلب على هيدروكسيد الكالسيوم.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية على مستوى العالم. مع تزايد أنشطة البناء، وزيادة الأغذية والمشروبات، ومعالجة المياه، وصناعة اللب والورق في بلدان مثل الصين والهند، يتزايد استخدام هيدروكسيد الكالسيوم في المنطقة. يتضمن هيدروكسيد الكالسيوم تطبيقات متعددة في البناء كعنصر حاسم في تحضير الأسفلت والملاط.

- توجد في الصين ما بين 6% إلى 7% فقط من المياه العذبة على مستوى العالم، على الرغم من أن البلاد تضم حوالي 20% من سكان العالم. ووفقا لإدارة التجارة الدولية، تعتزم الصين بناء أو تحديث 80 ألف كيلومتر من شبكات خطوط أنابيب جمع مياه الصرف الصحي بين عامي 2021 و2025، مما يزيد من قدرة معالجة مياه الصرف الصحي بمقدار 20 مليون متر مكعب في اليوم. بالإضافة إلى ذلك، فإن تطوير مرافق معالجة مياه الصرف الصحي في مدن الدرجة الثانية والثالثة وفرص صيانة خطوط أنابيب الصرف الصحي سوف يصبح ممكنا بفضل الدعم التنظيمي القوي من الصين والتركيز الاستثماري.

- في الهند، في إطار مهمة Swachh Bharat (الحضرية) 2.0 التي تم إطلاقها في أكتوبر 2021، تم تخصيص 15,883 كرور روبية هندية (حوالي 2.16 مليار دولار أمريكي) للولايات/الأقاليم الاتحادية لإدارة مياه الصرف الصحي/المياه المستخدمة. ويتضمن أيضًا إنشاء محطات معالجة الحمأة البرازية (STPs) وFSTPs (محطات معالجة الحمأة البرازية).

- وبالإضافة إلى ذلك، تتوسع صناعة البناء في الصين بشكل كبير. شهد الربع الرابع من عام 2022 زيادة في إنتاج البناء في الصين بنحو 50٪ مقارنة بالربع السابق (27.6 مليار دولار أمريكي)، ليصل إلى ما يقدر بـ 276 مليار يوان صيني (حوالي 40 مليار دولار أمريكي)، وفقًا للمكتب الوطني للإحصاء الصيني.

- خصصت الحكومة الهندية أيضًا، في ميزانية الاتحاد 2022-2023، 48000 كرور روبية هندية (حوالي 5.8 مليار دولار أمريكي) لمشروع رئيس الوزراء أواس يوجانا، مؤكدة التزامها ببناء منازل بأسعار معقولة لفقراء الحضر.

- كما شهد قطاع البناء والتشييد في اليابان نموا كبيرا. وفقًا لوزارة الأراضي والبنية التحتية والنقل والسياحة اليابانية (MLIT)، من المتوقع أن يصل إجمالي الاستثمارات في قطاع البناء إلى أكثر من 66,990 مليار ين ياباني (508,16 مليار دولار أمريكي) في عام 2022، بزيادة قدرها 0.6٪ تقريبًا عن العام السابق.

- ومن المتوقع أن يؤدي ارتفاع الاستثمار في قطاع البناء والتشييد في رابطة أمم جنوب شرق آسيا إلى تعزيز توسع السوق في هذا المجال. وبالإضافة إلى ذلك، فإن التحضر السريع في جنوب شرق آسيا قد يغذي التوسع في قطاع معالجة المياه الصناعية، والذي بدوره قد يزيد من حاجة المنطقة إلى هيدروكسيد الكالسيوم.

نظرة عامة على صناعة هيدروكسيد الكالسيوم

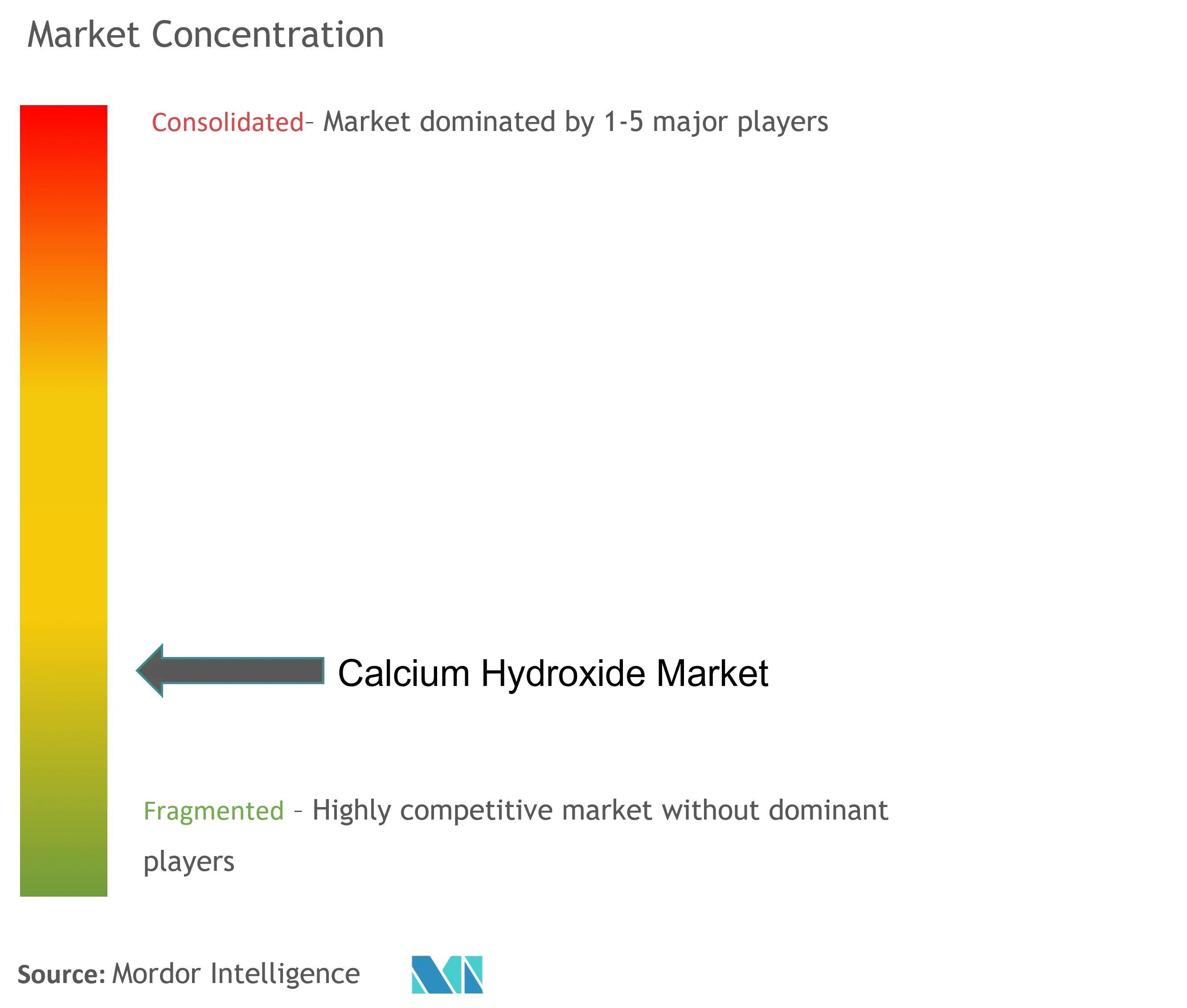

سوق هيدروكسيد الكالسيوم مجزأ جزئيًا، حيث يمثل كبار اللاعبين حصة سوقية صغيرة. تشمل بعض الشركات الكبرى في هذا السوق شركة Carmeuse، وGraymont Limited، وLhoist، وHydrite Chemical، وMississippi Lime Company، وغيرها.

قادة سوق هيدروكسيد الكالسيوم

-

Graymont Limited

-

Lhoist

-

Mississippi Lime Company

-

Hydrite Chemical

-

Carmeuse

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق هيدروكسيد الكالسيوم

- سيغطي التقرير الكامل التطورات الأخيرة في السوق التي تمت دراستها.

تجزئة صناعة هيدروكسيد الكالسيوم

يتم الحصول على هيدروكسيد الكالسيوم Ca(OH)2، المعروف أيضًا باسم الجير المطفأ، من خلال تفاعل الماء مع أكسيد الكالسيوم. قد يظهر كمسحوق أبيض عديم الرائحة أو في شكل حبيبات وهو مرير قليلاً وقلوي في الطعم. وإذا خلط مع الماء فإنه يذوب بنسبة قليلة مكوناً محلولاً يسمى ماء الجير. يتم تقسيم سوق هيدروكسيد الكالسيوم حسب المستخدم النهائي والجغرافيا. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى معالجة المياه، والبناء، ومعالجة الغاز البيئي، والأغذية والمشروبات، واللب والورق، وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات في 15 دولة عبر المناطق الرئيسية. يعتمد حجم السوق وتوقعاته على قيمة كل قطاع (مليون دولار أمريكي).

| معالجة المياه |

| بناء |

| معالجة الغازات البيئية |

| الأطعمة والمشروبات |

| الورق ولب الورق |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| صناعة المستخدم النهائي | معالجة المياه | |

| بناء | ||

| معالجة الغازات البيئية | ||

| الأطعمة والمشروبات | ||

| الورق ولب الورق | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق هيدروكسيد الكالسيوم

ما هو حجم سوق هيدروكسيد الكالسيوم الحالي؟

من المتوقع أن يسجل سوق هيدروكسيد الكالسيوم معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعين الرئيسيين في نطاق سوق هيدروكسيد الكالسيوم؟

Graymont Limited، Lhoist، Mississippi Lime Company، Hydrite Chemical، Carmeuse هي الشركات الكبرى العاملة في سوق هيدروكسيد الكالسيوم.

ما هي المنطقة الأسرع نموًا في سوق هيدروكسيد الكالسيوم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق هيدروكسيد الكالسيوم؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق هيدروكسيد الكالسيوم.

ما هي السنوات التي يغطيها سوق هيدروكسيد الكالسيوم؟

يغطي التقرير حجم سوق هيدروكسيد الكالسيوم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق هيدروكسيد الكالسيوم للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة هيدروكسيد الكالسيوم

إحصائيات الحصة السوقية لهيدروكسيد الكالسيوم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل هيدروكسيد الكالسيوم توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.