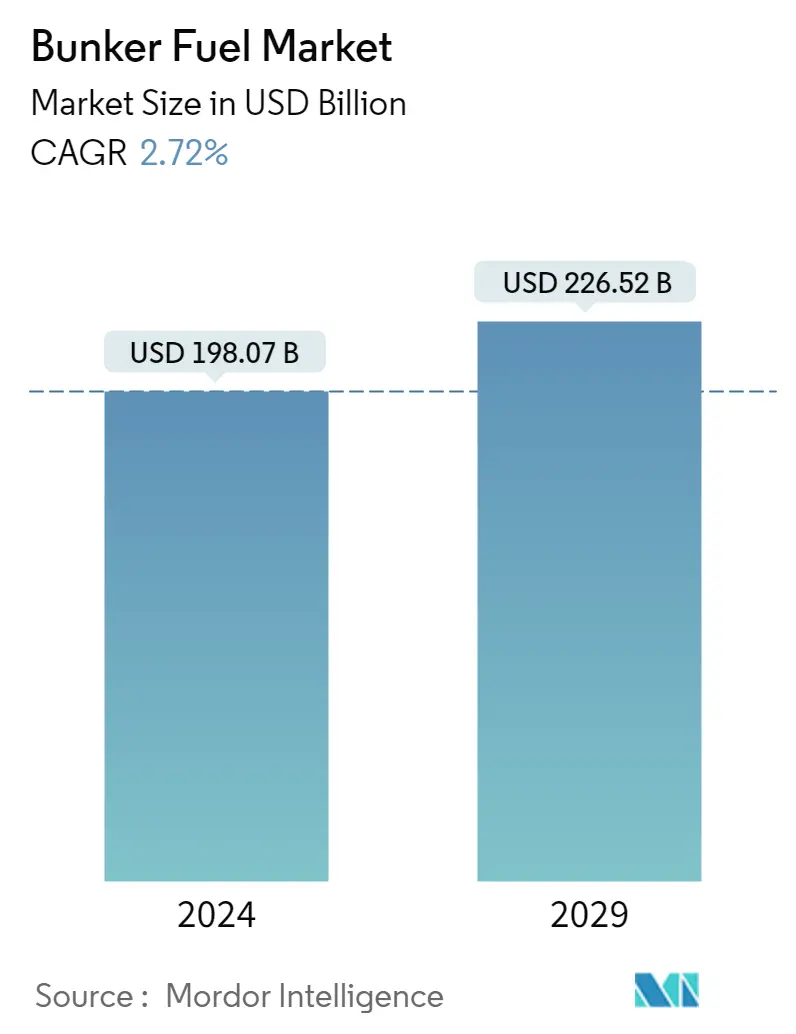

حجم سوق وقود القبو

| فترة الدراسة | 2020 - 2029 |

| حجم السوق (2024) | USD 198.07 مليار دولار أمريكي |

| حجم السوق (2029) | USD 226.52 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 2.72 % |

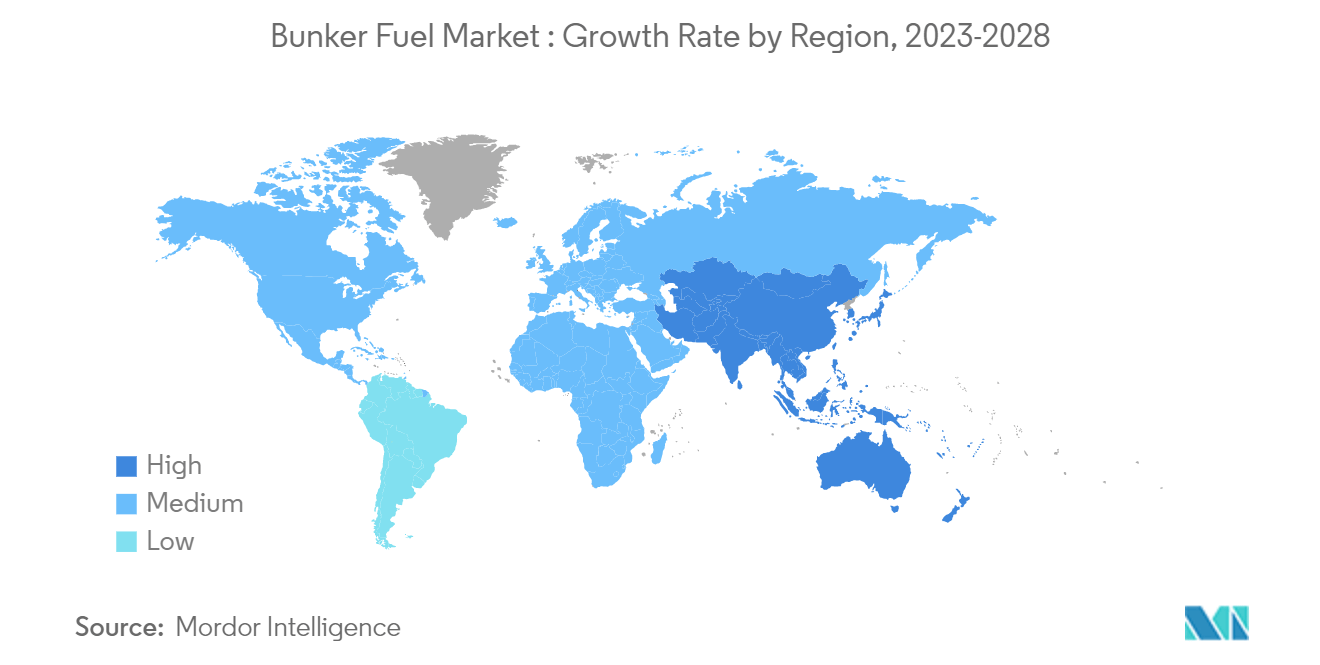

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق وقود السفن

يُقدر حجم سوق وقود السفن بـ 198.07 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 226.52 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.72٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بكوفيد-19 في عام 2020. وفي الوقت الحالي، وصل السوق الآن إلى مستويات ما قبل الوباء.

- على المدى المتوسط، من المتوقع أن تؤدي زيادة تجارة الغاز الطبيعي المسال إلى زيادة الطلب على وقود السفن. يتم تداول الغاز الطبيعي المسال بشكل رئيسي في قطاع الطاقة في القطاعات الصناعية والتجارية والسكنية. وتتجه البلدان التي تعتمد بشكل كبير على الفحم، مثل الصين والهند، تدريجياً نحو الطاقة النظيفة من خلال زيادة حجم واردات الغاز الطبيعي من دول الشرق الأوسط وعدد قليل من الدول الأخرى، مثل الاتحاد الروسي وأستراليا ونيجيريا.

- من ناحية أخرى، من المتوقع أن تؤدي المخاوف البيئية واللوائح الصارمة المتعلقة بالانبعاثات الناتجة عن الصناعة البحرية إلى الحد من استخدام وقود السفن الثقيل، وخاصة زيت الوقود عالي الكبريت، خلال فترة التنبؤ.

- ومع ذلك، ومع تحسن الأداء الاقتصادي للبلدان النامية في مناطق مثل آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا، من المتوقع أن يزداد الطلب على النقل البحري وعدد السفن العاملة، مما يتيح فرصة نمو كبيرة لبلدان المنطقة. اللاعبين في سوق وقود القبو في السنوات القادمة.

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق خلال الفترة المتوقعة، حيث يأتي غالبية الطلب من دول مثل الصين والهند وغيرها.

اتجاهات سوق وقود السفن

من المرجح أن يشهد الغاز الطبيعي المسال كوقود للوقود نموًا كبيرًا

- تطور السوق العالمي لتزويد السفن بالغاز الطبيعي المسال على مدار العقد الماضي، مدفوعًا بالنمو في الاستخدام العالمي للغاز الطبيعي المسال، والطلب على الطاقة النظيفة، وقدرته على تقليل انبعاثات الغازات الدفيئة. يتزايد طلب وتسليم السفن التي تعمل بالغاز الطبيعي المسال، وكان انخفاض أسعار الغاز الطبيعي في عام 2014 بمثابة بداية توسيع الفرص لمثل هذه السفن.

- إن تحويل السفن العاملة الحالية إلى سفن تعمل بالغاز الطبيعي المسال أمر مكلف للغاية. وبالتالي، فهي ليست مجدية اقتصاديا. ومع ذلك، من المتوقع أن تكون التكلفة التشغيلية للسفن التي تعمل بالغاز الطبيعي المسال هي الأقل بين جميع بدائل الوقود، بمجرد أن تصبح لوائح الانبعاثات الجديدة قابلة للتطبيق. علاوة على ذلك، يعد التحول التدريجي إلى الغاز الطبيعي المسال للدفع أكثر فائدة، مقارنة بالطرق التقليدية لتزويد السفن بالوقود الثقيل، وزيت الغاز البحري، وزيت الديزل البحري، وما إلى ذلك. ويعمل الدفع المعتمد على الغاز الطبيعي المسال على تقليل البصمة الكربونية بشكل كبير ويزيد من القدرة التشغيلية للسفينة. كفاءة.

- سجلت صناعة تزويد السفن بالغاز الطبيعي المسال أيضًا استثمارات كبيرة في إنشاء البنية التحتية، واعتبارًا من يناير 2022، هناك 33 سفينة لتزويد السفن بالغاز الطبيعي المسال و141 ميناء للغاز الطبيعي المسال قيد التشغيل، ومن المتوقع أن يتم تشغيل 170 ميناء آخر للغاز الطبيعي المسال بحلول نهاية عام 2022. ونتيجة لذلك، ومع ذلك، فإن أصحاب السفن، وخاصة تلك التي تعمل في البحر الأوروبي أو الأمريكي، يفضلون الآن السفن التي تعمل بالغاز الطبيعي المسال على السفن التقليدية. علاوة على ذلك، لم تخترق السفن التي تعمل بالغاز الطبيعي المسال سوق ناقلات البضائع السائبة إلى حد كبير، حيث أن هذه السفن مصممة لحمل حمولات ثقيلة، وتعد تكنولوجيا الغاز الطبيعي المسال جديدة نسبيًا لتطبيقها على هذا النوع من السفن. تمثل ناقلات البضائع السائبة الحصة الأكبر من السفن العاملة.

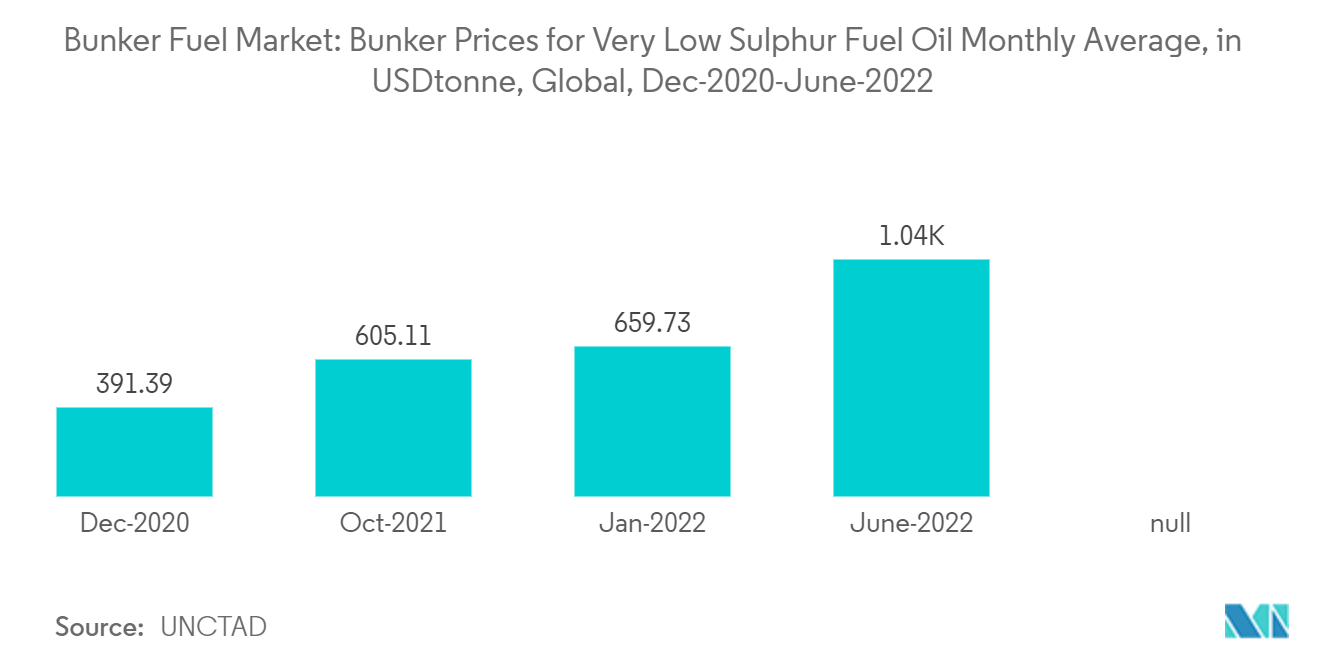

- علاوة على ذلك، كان الطلب على زيت الوقود المنخفض الوقود في الجانب الإيجابي بسبب القيود المنخفضة على الكبريت التي حفزت الطلب منذ يناير 2020. علاوة على ذلك، فإن استخدام الغاز الطبيعي المسال كوقود يعد حلاً مثبتًا ومتوفرًا تجاريًا. يوفر الغاز الطبيعي المسال مزايا هائلة، خاصة للسفن في ضوء لوائح الانبعاثات المشددة باستمرار. ومن المتوقع أن يظل الوقود التقليدي المعتمد على النفط هو خيار الوقود الأساسي لمعظم السفن على المدى المتوسط، في حين من المرجح أن يصبح الغاز الطبيعي المسال خيارًا شائعًا على المدى الطويل. في يونيو 2022، بلغت أسعار زيت الوقود منخفض الكبريت (VLSFO) 1,043.84 دولارًا أمريكيًا للطن (المتوسط الشهري).

- على سبيل المثال، في مايو 2022، وقعت شركة Titan LNG وشركة Brittany Ferries اتفاقية طويلة الأجل لتزويد السفن بالوقود بالغاز الطبيعي المسال والميثان الحيوي المسال (LBM) إلى سفينتين Ro-Pax هجينتين جديدتين تعملان بالغاز الطبيعي المسال، ومن المرجح أن تعمل بريتاني فيريز بينهما. إنجلترا وفرنسا اعتبارًا من عام 2025. ومن المتوقع أن تخدم هذه السفن الطرق القائمة التي تربط بورتسموث بسانت مالو، وبورتسموث بأويسترهام. كما تهدف Titans إلى توفير الوقود لكلتا السفينتين أثناء عمليات الشحن المعتادة إلى جانب SIMOPS (العمليات المتزامنة).

- من المرجح أن يزداد الطلب على الغاز الطبيعي المسال بشكل كبير خلال الفترة المتوقعة مع استمرار زيادة طلب سفن الغاز الطبيعي المسال، وهي أرخص نسبيًا من الوقود التقليدي، مما يوفر خفضًا بنسبة 23٪ في انبعاثات الغازات الدفيئة مقارنة بالوقود البحري المعتمد على النفط، مما سيساعد على تلبية عملية إزالة الكربون على مستوى العالم. أهداف تجعله الوقود البحري الأكثر شعبية في المستقبل.

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق وقود السفن بسبب إمكانات التجارة البحرية الهائلة لدول مثل الهند والصين وسنغافورة واليابان ودول أخرى.

- اعتبارًا من عام 2022، تحتل الصين المرتبة الأولى بالنسبة للسلع المصدرة والثانية بالنسبة للسلع المستوردة من حيث القيمة. الصادرات الرئيسية للصين هي الآلات والمعدات الميكانيكية والكهربائية، ومنتجات السيارات، بما في ذلك قطع غيار المركبات، والمواد الكيميائية والبلاستيكية، ومصنوعات الحديد والصلب، والأثاث، وما إلى ذلك.

- علاوة على ذلك، يسجل الأسطول في البلاد حالة فائض كبير في العرض. وبحسب وزارة النقل بجمهورية الصين الشعبية، فقد تصدر ميناء شانغهاي في عام 2021 حجم إنتاجية الحاويات، حيث وصل إلى أكثر من 47.03 مليون حاوية نمطية، مسجلاً زيادة بنسبة 8.1% مقارنة بمستويات عام 2020.

- وتعد أستراليا من بين أكبر مصدري الغاز الطبيعي المسال على مستوى العالم. وقد دعمت صادرات الغاز الطبيعي المسال المتزايدة التجارة الدولية لأستراليا. ومن المرجح أن يرتفع حجم الصادرات في السنوات القادمة مع تزايد الطلب على الغاز الطبيعي المسال بشكل كبير في جميع أنحاء العالم.

- ولزيادة حصة القطاع البحري في التجارة الدولية والمحلية، أعلنت الحكومة الهندية عن استثمار بقيمة 22 مليار دولار أمريكي بحلول عام 2035 لتحديث الموانئ الحالية وبناء موانئ جديدة. من المتوقع أن يؤدي تطوير البنية التحتية للموانئ إلى زيادة الطلب من الصناعة البحرية وموردي الوقود البحري في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة.

- في مارس 2022، تم تنفيذ أول عملية تسليم وقود بحري حيوي VLSFO (زيت الوقود منخفض الكبريت جدًا) بواسطة شركة TotalEnergies Marine Fuels في مياه ميناء سنغافورة. كان التسليم جزءًا من تجربة الوقود الحيوي التي أجرتها NYK Line و Anglo American مؤخرًا. تم تسليم التسليم إلى MT Friendship عبر النقل من سفينة إلى سفينة ويتكون من مزيج الوقود الحيوي B10 المكون من VLSFO الممزوج بنسبة 10٪ من الجيل الثاني، المعتمد على النفايات والمعتمد من ISCC (استر ميثيل زيت الطهي المستخدم).. تم استخدام الوقود الحيوي خلال رحلة السفينة في الاتجاهين بين سنغافورة وخليج سالدانها في جنوب أفريقيا.

- لذلك، بناءً على العوامل المذكورة أعلاه، من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق وقود السفن خلال الفترة المتوقعة.

نظرة عامة على صناعة وقود السفن

سوق وقود السفن مجزأ بطبيعته. بعض اللاعبين الرئيسيين في السوق (بدون ترتيب معين) يشملون شركة Gazpromneft Marine Bunker LLC وشركة ExxonMobil وShell PLC وTotalEnergies SE وBP PLC وغيرها.

قادة سوق وقود السفن

-

Exxon Mobil Corporation

-

BP Plc

-

Royal Dutch Shell Plc

-

Gazpromneft Marine Bunker LLC

-

TotalEnergies SE

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق وقود القبو

- في يناير 2022، حصلت شركة Titan LNG على مناقصة لتسليم الغاز الطبيعي المسال في ميناء مرسيليا لعبارة Ro-Pax LNG الجديدة التي تعمل بالوقود التابعة لشركة Corsica Linea. تشير هذه الشراكة إلى توسع عمليات Titan LNG في منطقة البحر الأبيض المتوسط مما سيعزز توافر الغاز الطبيعي المسال والغاز الطبيعي المسال الحيوي، وعلى المدى الطويل، الغاز الطبيعي المسال المشتق من الهيدروجين في المنطقة.

- في نوفمبر 2022، وقعت شركة Nimofast BrasilSA، وهي شركة تجارة الغاز الطبيعي، اتفاقية شراكة مع الشركة النرويجية KanferShipping AS حيث ستوفر Nimofast شحن الغاز الطبيعي المسال على نطاق صغير ومتوسط، ووحدات تخزين عائمة صغيرة الحجم (FSU) وتموين الغاز الطبيعي المسال. حلول لعملاء Kanfer في البرازيل.

تقرير سوق وقود السفن – جدول المحتويات

1. مقدمة

1.1 مجال الدراسة

1.2 تعريف السوق

1.3 افتراضات الدراسة

2. ملخص تنفيذي

3. مناهج البحث العلمي

4. نظرة عامة على السوق

4.1 مقدمة

4.2 حجم السوق وتوقعات الطلب بمليار دولار أمريكي، حتى عام 2028

4.3 الاتجاهات والتطورات الأخيرة

4.4 السياسات واللوائح الحكومية

4.5 ديناميات السوق

4.5.1 السائقين

4.5.1.1 زيادة تجارة الغاز الطبيعي المسال في جميع أنحاء العالم

4.5.1.2 زيادة الاعتماد على الغاز الطبيعي لتوليد الطاقة

4.5.2 القيود

4.5.2.1 المخاوف البيئية والأنظمة الصارمة المتعلقة بالانبعاثات الناتجة عن الصناعة البحرية

4.6 تحليل سلسلة التوريد

4.7 تحليل القوى الخمس لبورتر

4.7.1 القوة التفاوضية للموردين

4.7.2 القوة التفاوضية للمستهلكين

4.7.3 تهديد الوافدين الجدد

4.7.4 التهديد بالمنتجات والخدمات البديلة

4.7.5 شدة التنافس تنافسية

5. تجزئة السوق

5.1 نوع الوقود

5.1.1 زيت الوقود عالي الكبريت (HSFO)

5.1.2 زيت الوقود منخفض الكبريت جدًا (VLSFO)

5.1.3 زيت الغاز البحري (MGO)

5.1.4 الغاز الطبيعي المسال (LNG)

5.1.5 أنواع الوقود الأخرى

5.2 نوع السفينة

5.2.1 حاويات

5.2.2 ناقلات

5.2.3 شحن عام

5.2.4 ناقلات البضائع السائبة

5.2.5 أنواع السفن الأخرى

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.1.1 الولايات المتحدة

5.3.1.2 كندا

5.3.1.3 بقية أمريكا الشمالية

5.3.2 أوروبا

5.3.2.1 ألمانيا

5.3.2.2 فرنسا

5.3.2.3 المملكة المتحدة

5.3.2.4 بقية أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.3.1 الصين

5.3.3.2 الهند

5.3.3.3 اليابان

5.3.3.4 كوريا الجنوبية

5.3.3.5 بقية منطقة آسيا والمحيط الهادئ

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 الإمارات العربية المتحدة

5.3.5.3 جنوب أفريقيا

5.3.5.4 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.3 ملف الشركة

6.3.1 Fuel Suppliers

6.3.1.1 شركة اكسون موبيل

6.3.1.2 شل بي ال سي

6.3.1.3 شركة غازبرومنفت مارين بنكر ذ.م.م

6.3.1.4 بي بي إل سي

6.3.1.5 شركة لوك أويل للنفط PJSC

6.3.1.6 توتال انيرجيز SE

6.3.1.7 شركة شيفرون

6.3.1.8 زيت المقص

6.3.1.9 شركة وكالة الخليج المحدودة

6.3.1.10 Bomin Bunker Holding GmbH & Co. كلغ

6.3.2 Ship Owners

6.3.2.1 إيه بي مولر ميرسك إيه إس

6.3.2.2 شركة البحر الأبيض المتوسط للشحن ش.م

6.3.2.3 شركة كوسكو الصينية للشحن المحدودة

6.3.2.4 مجموعة CMA CGM

6.3.2.5 هاباغ لويد إيه جي

6.3.2.6 أوشن نتورك إكسبرس

6.3.2.7 شركة إيفرجرين مارين كورب تايوان المحدودة

6.3.2.8 شركة يانغ مينغ للنقل البحري

6.3.2.9 شركة اتش ام ام المحدودة

6.3.2.10 شركة باسيفيك إنترناشيونال لاينز بي تي إي المحدودة

7. فرص السوق والاتجاهات المستقبلية

7.1 ارتفاع الطلب على النقل البحري وزيادة عدد السفن العاملة

تجزئة صناعة وقود السفن

وقود السفن هو المصطلح العام الذي يطلق على أي وقود يتم سكبه في مستودعات السفينة لتشغيل محركاتها. عادةً ما تحرق سفن الشحن في أعماق البحار النفط الثقيل المتبقي بعد البنزين والديزل وغيرها من الهيدروكربونات الخفيفة التي يتم استخراجها من النفط الخام أثناء عملية التكرير. يتم تقسيم سوق وقود السفن حسب نوع الوقود ونوع السفينة والجغرافيا. حسب نوع الوقود، يتم تقسيم السوق إلى زيت الوقود عالي الكبريت (HSFO)، وزيت الوقود منخفض الكبريت جدًا (VLSFO)، وزيت الغاز البحري (MGO)، والغاز الطبيعي المسال (LNG)، وأنواع الوقود الأخرى. حسب نوع السفينة، يتم تقسيم السوق إلى حاويات وناقلات وبضائع عامة وناقلات سائبة وأنواع السفن الأخرى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق وقود السفن عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليار دولار أمريكي).

| نوع الوقود | ||

| ||

| ||

| ||

| ||

|

| نوع السفينة | ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق وقود السفن

ما هو حجم سوق وقود السفن؟

من المتوقع أن يصل حجم سوق وقود السفن إلى 198.07 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.72٪ ليصل إلى 226.52 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق وقود السفن؟

وفي عام 2024، من المتوقع أن يصل حجم سوق وقود السفن إلى 198.07 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق وقود السفن؟

Exxon Mobil Corporation، BP Plc، Royal Dutch Shell Plc، Gazpromneft Marine Bunker LLC، TotalEnergies SE هي الشركات الكبرى العاملة في سوق وقود السفن.

ما هي المنطقة الأسرع نموًا في سوق وقود السفن؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق وقود السفن؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق وقود السفن.

ما هي السنوات التي يغطيها سوق وقود السفن وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق وقود السفن بنحو 192.83 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق وقود السفن للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق وقود السفن للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة وقود القبو

إحصائيات حصة سوق وقود السفن وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل وقود السفن توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.