حجم سوق زيوت التشحيم في البرازيل

|

|

فترة الدراسة | 2015 - 2026 |

|

|

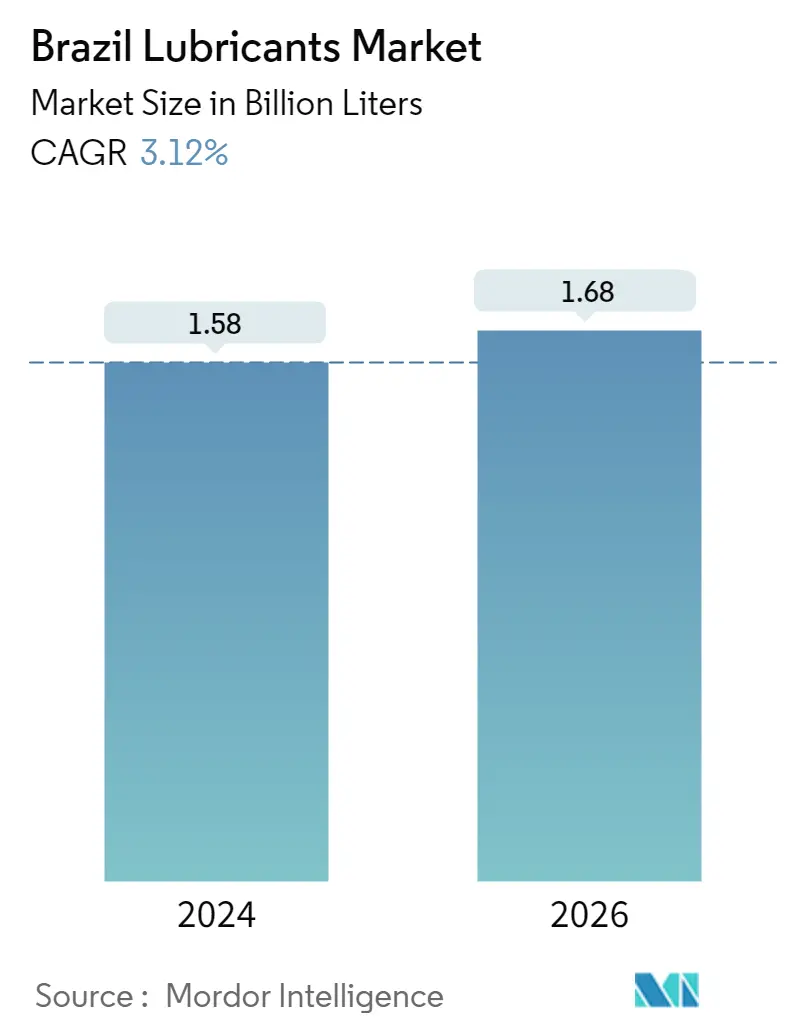

حجم السوق (2024) | 1.58 مليار لتر |

|

|

حجم السوق (2026) | 1.68 مليار لتر |

|

|

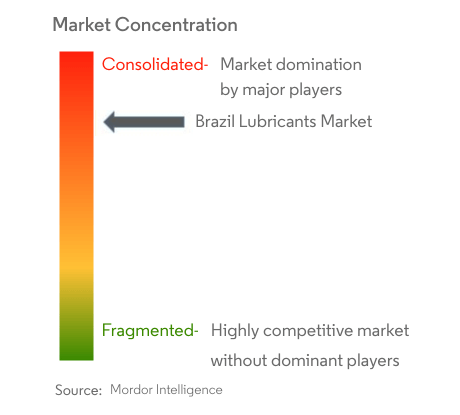

تركيز السوق | عالي |

|

|

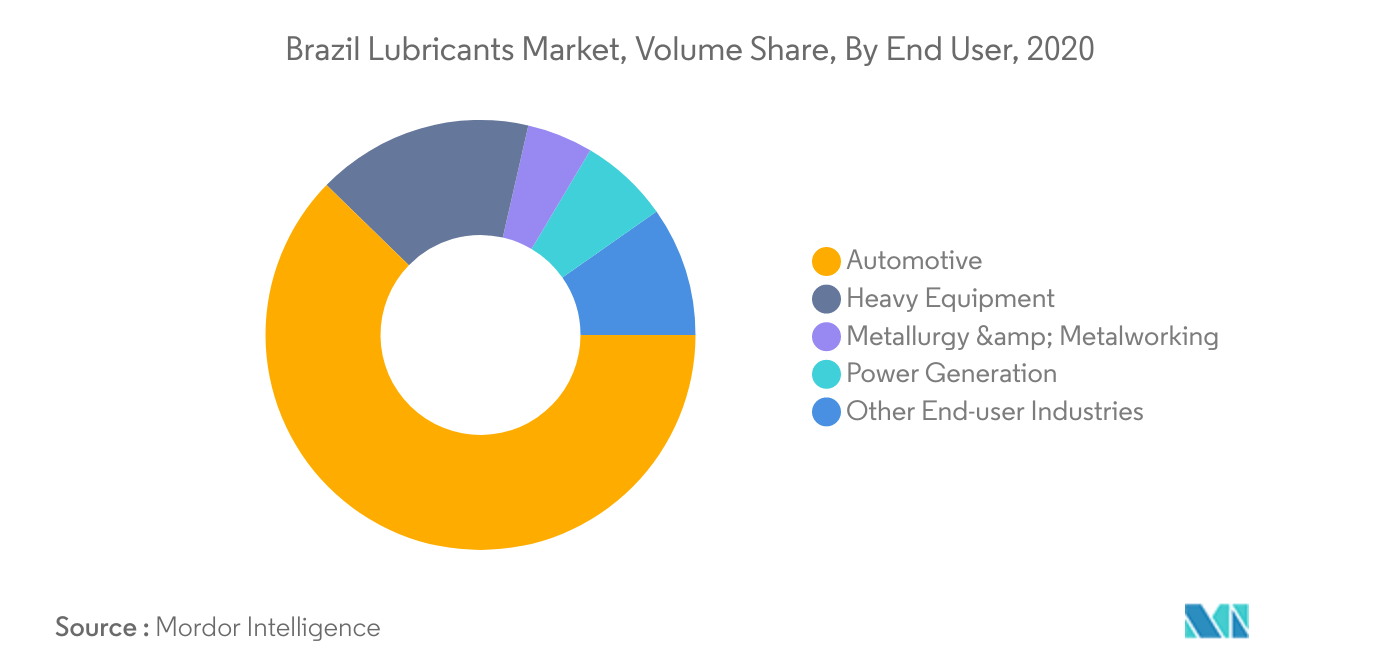

أكبر مشاركة من قبل المستخدم النهائي | السيارات |

|

|

CAGR(2024 - 2026) | 3.12 % |

|

|

الأسرع نموًا من قبل المستخدم النهائي | السيارات |

اللاعبين الرئيسيين |

||

|

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق زيوت التشحيم في البرازيل

يقدر حجم سوق زيوت التشحيم في البرازيل بـ 1.58 مليار لتر في عام 2024، ومن المتوقع أن يصل إلى 1.68 مليار لتر بحلول عام 2026، بمعدل نمو سنوي مركب قدره 3.12٪ خلال الفترة المتوقعة (2024-2026).

- أكبر قطاع حسب صناعة المستخدم النهائي - السيارات كانت السيارات هي أكبر قطاع للمستخدم النهائي في البرازيل نظرًا للنسبة الكبيرة من أسطول المركبات النشط، ومخرجات الإنتاج، والترددات العالية لتغيير الزيت.

- أسرع شريحة حسب صناعة المستخدم النهائي - السيارات من المرجح أن تكون السيارات هي المستخدم النهائي الأسرع نموًا في البرازيل بسبب ارتفاع ملكية السيارات والدراجات النارية التي تعمل بالوقود المرن وتوافر التمويل الائتماني منخفض الفائدة.

- أكبر شريحة حسب نوع المنتج - زيوت المحركات نظرًا للكمية الكبيرة من زيوت المحركات وتكرارات الاستبدال العالية المطلوبة لتزييت محركات المركبات، فإن زيت المحرك هو نوع المنتج الأكثر استهلاكًا في البرازيل.

- أسرع تقسيم حسب نوع المنتج - الشحوم الشحوم ضرورية للتشغيل السليم للآلات الصناعية، ومن المتوقع أن يرتفع استهلاك الشحوم بشكل أسرع مع نمو الصناعة التحويلية في البلاد.

أكبر شريحة من قبل المستخدم النهائي السيارات

- وفي عام 2020، هيمن قطاع السيارات على سوق زيوت التشحيم البرازيلية، والذي استحوذ على حوالي 62.3% من إجمالي استهلاك زيوت التشحيم في البلاد. وخلال الأعوام 2015-2019، ارتفع استهلاك زيوت التشحيم في قطاع السيارات بنحو 9.5%.

- في عام 2020، أدت القيود المرتبطة بجائحة كوفيد-19 إلى انخفاض متطلبات الصيانة في عدة قطاعات. ولوحظ التأثير الرئيسي في قطاع المعادن وأشغال المعادن، الذي سجل انخفاضا بنسبة 16.1% خلال 2019-2020، يليه قطاع السيارات (7.7%) خلال العام.

- من المرجح أن تكون السيارات هي قطاع المستخدم النهائي الأسرع نموًا في السوق الذي تمت دراسته، ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 3.53٪ خلال الفترة 2021-2026، تليها المعدات الثقيلة (3٪). من المرجح أن يؤدي تزايد عدد المركبات في البلاد إلى زيادة استهلاك مواد التشحيم في قطاع السيارات.

نظرة عامة على صناعة زيوت التشحيم في البرازيل

تم توحيد سوق زيوت التشحيم في البرازيل إلى حد ما، حيث تشغل الشركات الخمس الكبرى 77.25٪. اللاعبون الرئيسيون في هذا السوق هم شركة ExxonMobil، وIconic Lubrificantes، وPetrobras، وPETRONAS Lubricants International، وRoyal Dutch Shell PLC (مرتبة أبجديًا).

قادة سوق زيوت التشحيم في البرازيل

ExxonMobil Corporation

Iconic Lubrificantes

Petrobras

PETRONAS Lubricants International

Royal Dutch Shell PLC

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم في البرازيل

- مارس 2022 قامت شركة ExxonMobil Corporation بتعيين جاي هولي في منصب العضو المنتدب الرئيسي للشركة.

- يناير 2022 اعتبارًا من 1 أبريل، تم تنظيم شركة إكسون موبيل على طول ثلاثة خطوط عمل - شركة إكسون موبيل للتنقيب، وحلول منتجات إكسون موبيل، وحلول إكسون موبيل منخفضة الكربون.

- يناير 2022 اعتبارًا من 21 يناير 2022، غيرت شركة Royal Dutch Shell plc اسمها إلى Shell plc.

تقرير سوق زيوت التشحيم في البرازيل – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

2.1. افتراضات الدراسة وتعريف السوق

2.2. مجال الدراسة

2.3. مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

3.1. اتجاهات صناعة السيارات

3.2. اتجاهات الصناعة التحويلية

3.3. اتجاهات صناعة توليد الطاقة

3.4. الإطار التنظيمي

3.5. تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق

4.1. بواسطة المستخدم النهائي

4.1.1. السيارات

4.1.2. معدات ثقيلة

4.1.3. تعدين وتشغيل المعادن

4.1.4. توليد الطاقة

4.1.5. صناعات المستخدم النهائي الأخرى

4.2. حسب نوع المنتج

4.2.1. زيوت المحركات

4.2.2. الشحوم

4.2.3. السوائل الهيدروليكية

4.2.4. سوائل تشغيل المعادن

4.2.5. زيوت ناقل الحركة وناقل الحركة

4.2.6. أنواع المنتجات الأخرى

5. مشهد تنافسي

5.1. التحركات الاستراتيجية الرئيسية

5.2. تحليل حصة السوق

5.3. ملف الشركة

5.3.1. Energis 8 Brasil

5.3.2. ExxonMobil Corporation

5.3.3. Iconic Lubrificantes

5.3.4. Ingrax Industria e Comercio de Graxas S/A

5.3.5. Lumax Lubrificantes

5.3.6. Marcio Benedito Vecchi EIRELI

5.3.7. Petrobras

5.3.8. PETRONAS Lubricants International

5.3.9. Royal Dutch Shell PLC

5.3.10. TotalEnergies

6. زائدة

6.1. الملحق -1 المراجع

6.2. الملحق -2 قائمة الجداول والأشكال

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين لمواد التشحيم

قائمة الجداول والأشكال

- شكل 1:

- عدد المركبات، عدد الوحدات، البرازيل، 2015 - 2026

- شكل 2:

- عدد المركبات التجارية، عدد الوحدات، البرازيل، 2015 - 2026

- شكل 3:

- عدد الدراجات النارية، عدد الوحدات، البرازيل، 2015 - 2026

- شكل 4:

- عدد سيارات الركاب، عدد الوحدات، البرازيل، 2015 - 2026

- شكل 5:

- القيمة المضافة للتصنيع، مليار دولار أمريكي (القيمة الحالية)، البرازيل، 2015 - 2020

- شكل 6:

- قدرة توليد الطاقة، جيجاوات، البرازيل، 2015 - 2020

- شكل 7:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، حسب المستخدم النهائي، 2015-2026

- شكل 8:

- سوق زيوت التشحيم البرازيلية، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 9:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، السيارات، 2015-2026

- شكل 10:

- سوق زيوت التشحيم في البرازيل، السيارات، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 11:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، المعدات الثقيلة، 2015-2026

- شكل 12:

- سوق زيوت التشحيم البرازيلية، المعدات الثقيلة، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 13:

- سوق زيوت التشحيم في البرازيل، الحجم باللتر، التعدين وأشغال المعادن، 2015-2026

- شكل 14:

- سوق زيوت التشحيم في البرازيل، المعادن والأشغال المعدنية، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 15:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، توليد الطاقة، 2015-2026

- شكل 16:

- سوق زيوت التشحيم البرازيلية، توليد الطاقة، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 17:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، صناعات المستخدم النهائي الأخرى، 2015-2026

- شكل 18:

- سوق زيوت التشحيم البرازيلية، صناعات المستخدم النهائي الأخرى، حصة الحجم (٪)، حسب نوع المنتج، 2020

- شكل 19:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، حسب نوع المنتج، 2015-2026

- شكل 20:

- سوق زيوت التشحيم البرازيلية، الحصة الحجمية (٪)، حسب نوع المنتج، 2020

- شكل 21:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، زيوت المحركات، 2015-2026

- شكل 22:

- سوق زيوت التشحيم البرازيلية، زيوت المحركات، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 23:

- سوق زيوت التشحيم في البرازيل، الحجم باللترات، الشحوم، 2015-2026

- شكل 24:

- سوق زيوت التشحيم البرازيلية، الشحوم، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 25:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، السوائل الهيدروليكية، 2015-2026

- شكل 26:

- سوق زيوت التشحيم البرازيلية، السوائل الهيدروليكية، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 27:

- سوق زيوت التشحيم في البرازيل، الحجم باللتر، سوائل تشغيل المعادن، 2015-2026

- شكل 28:

- سوق زيوت التشحيم البرازيلية، سوائل تشغيل المعادن، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 29:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، زيوت ناقل الحركة والتروس، 2015-2026

- شكل 30:

- سوق زيوت التشحيم في البرازيل، زيوت ناقل الحركة وزيوت التروس، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 31:

- سوق زيوت التشحيم البرازيلية، الحجم باللتر، أنواع المنتجات الأخرى، 2015-2026

- شكل 32:

- سوق زيوت التشحيم البرازيلية، أنواع المنتجات الأخرى، حصة الحجم (٪)، حسب المستخدم النهائي، 2020

- شكل 33:

- سوق زيوت التشحيم البرازيلية، الشركات الأكثر نشاطاً، حسب عدد التحركات الإستراتيجية، 2018 - 2021

- شكل 34:

- سوق زيوت التشحيم البرازيلية، الاستراتيجيات الأكثر اعتماداً، 2018 - 2021

- شكل 35:

- الحصة السوقية لزيوت التشحيم في البرازيل (%)، حسب اللاعبين الرئيسيين، 2020

تجزئة صناعة زيوت التشحيم في البرازيل

| بواسطة المستخدم النهائي | |

| السيارات | |

| معدات ثقيلة | |

| تعدين وتشغيل المعادن | |

| توليد الطاقة | |

| صناعات المستخدم النهائي الأخرى |

| حسب نوع المنتج | |

| زيوت المحركات | |

| الشحوم | |

| السوائل الهيدروليكية | |

| سوائل تشغيل المعادن | |

| زيوت ناقل الحركة وناقل الحركة | |

| أنواع المنتجات الأخرى |

تعريف السوق

- أنواع المركبات والمعدات الصناعية - السيارات (مركبات الركاب والمركبات التجارية والدراجات النارية)، وتوليد الطاقة، والمعدات الثقيلة، والمعادن وصناعة المعادن وغيرها من صناعات المستخدم النهائي (البحرية والطيران وما إلى ذلك) تعتبر ضمن سوق مواد التشحيم.

- أنواع المنتجات - لغرض هذه الدراسة تم أخذ منتجات التشحيم مثل زيوت المحركات وزيوت ناقل الحركة وناقل الحركة والسوائل الهيدروليكية وسوائل تشغيل المعادن والشحوم بعين الاعتبار.

- إعادة تعبئة الخدمة - يتم أخذ إعادة تعبئة الخدمة/الصيانة في الاعتبار عند حساب استهلاك مواد التشحيم لكل من المركبات والمعدات محل الدراسة.

- تعبئة المصنع - تمت دراسة عمليات تعبئة مواد التشحيم الأولى للمركبات والمعدات الصناعية المنتجة حديثًا.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.