تحليل سوق البناء في البرازيل

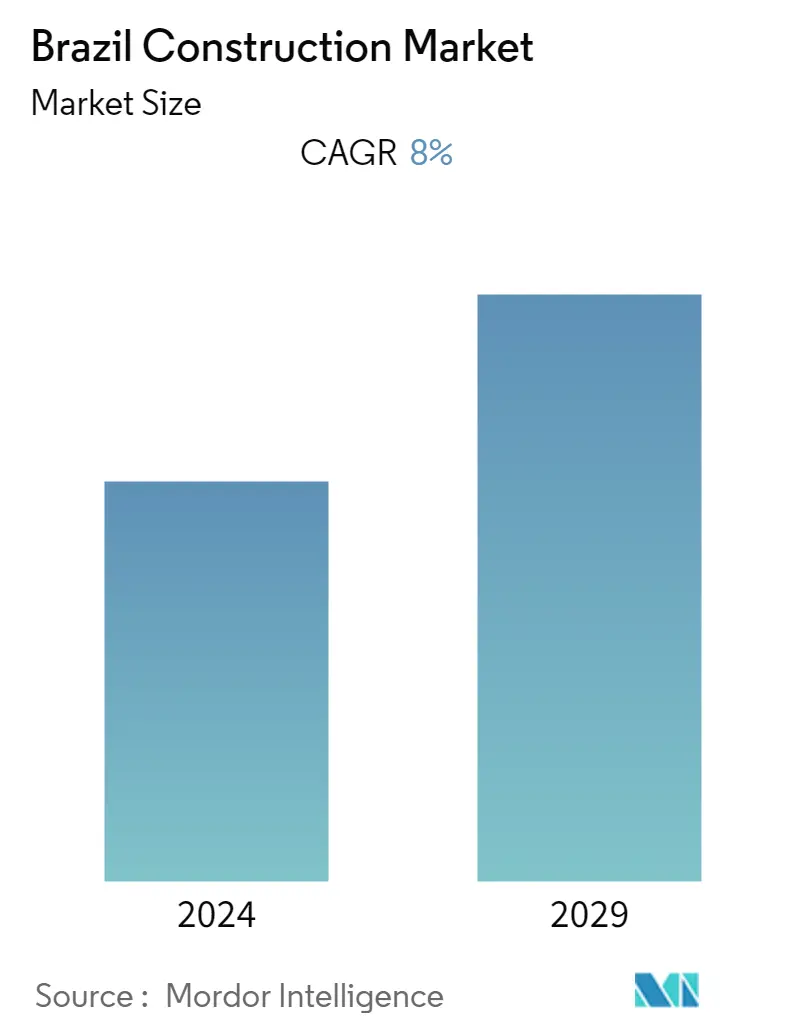

من المتوقع أن يسجل سوق البناء في البرازيل معدل نمو سنوي مركب يبلغ حوالي 8٪ خلال الفترة المتوقعة. ويحرك السوق أسعار الفائدة المنخفضة وبرامج الإسكان الحكومية مثل Casa Verde e Amarela. وعلى الرغم من العجز الكبير في ميزانية البرازيل وضعف الظروف الاقتصادية بسبب الأزمة السياسية في البلاد، أصدرت السلطات برنامجًا لتطوير البنية التحتية. ومن شأن بيئة أسعار الفائدة المنخفضة أن تشجع المشترين على العودة إلى السوق والبنائين على القيام بمشاريع جديدة.

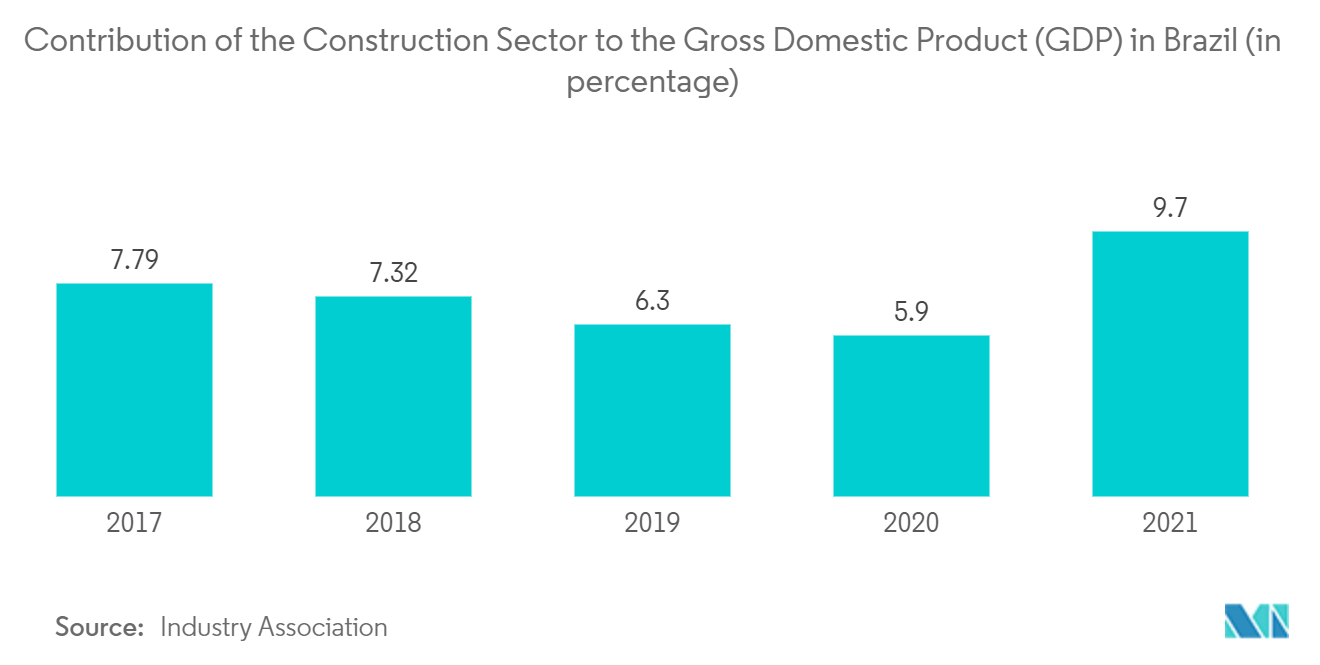

أدى جائحة كوفيد-19 إلى توقف نمو السوق. وعلى الرغم من استمرار نشاط البناء في معظم الولايات، إلا أن عدم اليقين المتزايد دفع شركات البناء إلى تأخير إطلاق مشاريع جديدة بينما أخر المشترون قرارات الشراء. ومن المتوقع أن يتسارع القطاعان السكني والتجاري في صناعة البناء والتشييد خلال الفترة المتوقعة. من المتوقع أن تشهد الصناعة نموًا مستقرًا خلال الفترة المتوقعة بسبب تعافي سوق العمل ونمو الائتمان والأجندة المواتية من قبل الحكومة من خلال دعمها المكثف للخصخصة مما سيعزز المؤسسات الحكومية والجهات الفاعلة الدولية الكبرى التي تستثمر وتخصص الأموال للبنية التحتية. تطوير الطرق والموانئ والمطارات.

وعلى الرغم من الطلب القوي على الإسكان، فمن المتوقع أن يؤدي نقص مواد البناء وارتفاع الأسعار إلى كبح الاستثمار في سوق الإسكان والصناعة بأكملها على المدى القصير. وتشمل العوامل الأخرى التي تعيق الاستثمار في الصناعة المستويات العالية من البيروقراطية وفضائح الفساد.

اتجاهات سوق البناء في البرازيل

المبادرات الحكومية لتطوير البنية التحتية

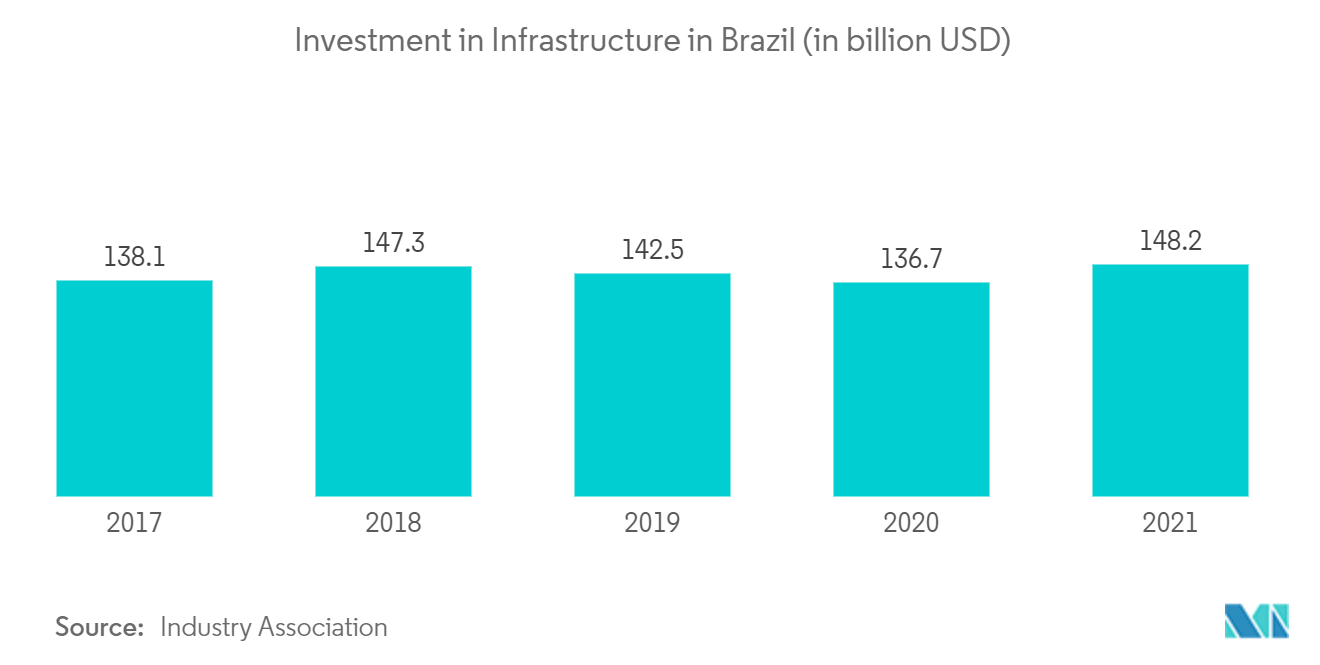

وفي البرازيل، أطلقت الحكومة برنامج امتيازات البنية التحتية بهدف تطوير الموانئ والطرق والسكك الحديدية وخطوط نقل الطاقة والبنية التحتية للصرف الصحي في البلاد. وبموجب هذه الخطة، تهدف الحكومة إلى استثمار 45.0 مليار ريال برازيلي (14.1 مليار دولار أمريكي) من خلال نموذج الشراكة بين القطاعين العام والخاص (PPP). علاوة على ذلك، من المتوقع أن تدعم البرامج الحكومية مثل Minha Casa Minha Vida (MCMV)، وPlano Decenal de Expansao de Energia 2026، وخطة التعليم الوطنية نمو الصناعة خلال الفترة المتوقعة.

ومن المتوقع أن يتسارع القطاعان السكني والتجاري في صناعة البناء والتشييد خلال الفترة المتوقعة. ولا تزال الآفاق المستقبلية لقطاع البناء قاتمة مقارنة بقطاعات الاقتصاد الأخرى. ويمكن أن يصبح حاسما في الجهود الرامية إلى تعزيز الاقتصاد في الفترة المتوقعة، لأنه قطاع كثيف العمالة للغاية.

تم استثمار 866 مليون دولار أمريكي في 762 مشروعًا للبنية التحتية في عام 2022 للارتقاء بحالة المدن السياحية البرازيلية وتعظيم إمكانات الصناعة، وجذب المزيد من السياح وتزويدهم بإقامة أكثر راحة.

وشملت التحسينات، من بين تدخلات أخرى، إعادة تأهيل وبناء مساحات الفعاليات والساحات العامة والواجهات البحرية ورصف الأسفلت والمناظر الطبيعية. وباستثمارات إجمالية بلغت 274.7 مليون دولار أمريكي، تم الانتهاء من 268 مشروعًا في الشمال الشرقي وحده. مع 219 مشروعًا، حصلت المنطقة الجنوبية على ثاني أكبر عدد من التحسينات، بعد الجنوب الشرقي فقط بـ 155 مشروعًا.

زيادة الفرص الاستثمارية للمستثمرين الأجانب والمحليين

لقد كانت جهود الحكومة البرازيلية لحشد الخصخصة كوسيلة لتحفيز النمو الاقتصادي بمثابة فرصة كبيرة، وبعد ذلك قدمت مشروع Projeto Crescer (نمو المشروع).

ومن المؤكد أيضًا أن الحكومة الصينية ستستثمر في مشاريع البنية التحتية والطاقة والتصنيع والتعدين. بالإضافة إلى ذلك، وكجزء من خطة الطاقة الجديدة PDE 2024، قامت وزارة المناجم والطاقة بمراجعة أهداف الطاقة الشمسية في البلاد مقارنة بالهدف المخطط لعام 2023. ويتضمن الهدف الأولي إنتاج 3500 ميجاوات من الطاقة الشمسية بحلول عام 2023، في حين أن الهدف الجديد ويشمل الهدف توليد 7000 ميجاوات من الطاقة الشمسية بحلول عام 2024.

يلعب بنك التنمية البرازيلي (BNDES) دورًا مهيمنًا في التمويل طويل الأجل في البرازيل. كما قام البنكان الكبيران الآخران المملوكان للدولة، وهما Caixa Economica Federal وBanco do Brasil، بزيادة حصتهما في السوق. بالنسبة للمشاريع الواقعة في شمال شرق البرازيل، فإن المصادر الرئيسية الأخرى لتمويل مشاريع البنية التحتية هي Caixa Economica Federal، وBanco do Brasil، وBanco do Nordeste، وغيرها من البنوك المملوكة للحكومة.

نظرة عامة على صناعة البناء في البرازيل

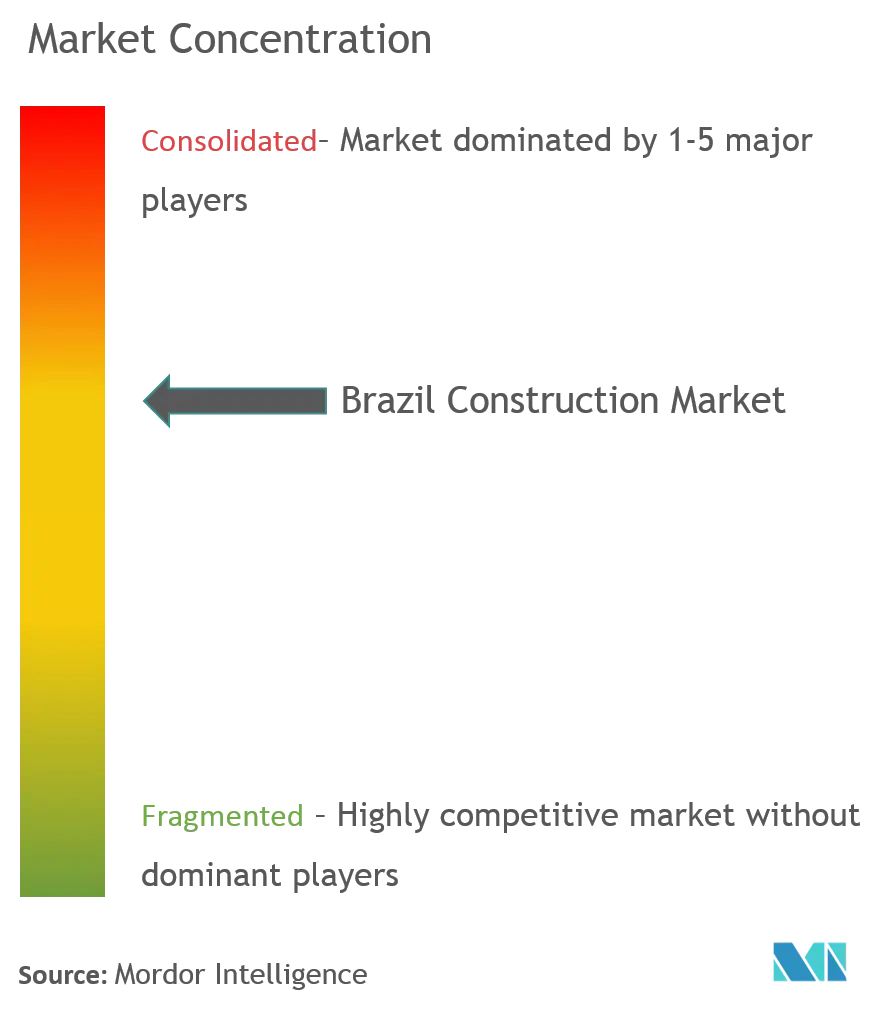

يتميز سوق البناء البرازيلي بقدرة تنافسية عالية، مع وجود لاعبين دوليين رئيسيين. يقدم سوق البناء في البرازيل فرصا للنمو خلال الفترة المتوقعة، والتي من المتوقع أن تدفع المنافسة في السوق بشكل أكبر. ومع وجود عدد قليل من اللاعبين الذين يمتلكون حصة كبيرة، يتمتع سوق البناء البرازيلي بمستوى ملحوظ من الاندماج. اللاعبون الرئيسيون هم Construtora Oas SA وMRV وTeixeira Duarte وAndrade Gutierrez Engenharia SA وConstran Internacional.

قادة سوق البناء في البرازيل

-

Construtora Oas SA

-

MRV

-

Teixeira Duarte

-

Andrade Gutierrez Engenharia SA

-

Constran Internacional

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البناء في البرازيل

- أغسطس 2022: أعطت هيئة مراقبة مكافحة الاحتكار البرازيلية CADE الضوء الأخضر لصفقات بقيمة 1.025 مليار دولار أمريكي وأجازت بيع قسم الأسمنت المحلي التابع لشركة Holcim AG إلى شركة صناعة الصلب Cia Siderurgica Nacional. تحاول شركة Holcim، وهي أكبر شركة مصنعة للأسمنت في العالم ومقرها في سويسرا، التنويع بعيدًا عن صناعتها الأساسية، وأعلنت CSN في البداية عن الاستحواذ على شركة LafargeHolcim Brasil في سبتمبر 2021.

- يوليو 2022: أعلنت شركة ArcelorMittal أنها توصلت إلى اتفاق مع مالكي شركة Companhia Siderrgica do Pecém (CSP) لشرائها مقابل حوالي 2.2 مليار دولار أمريكي. ولا تزال الصفقة في انتظار عدد من الموافقات المؤسسية والتنظيمية، بما في ذلك موافقة CADE (وكالة مكافحة الاحتكار البرازيلية)، والتي من المتوقع أن تنتهي بحلول نهاية عام 2022. ومن المحتمل أن تعزز شركة ArcelorMittal مكانة الشركة في سوق الصلب البرازيلي سريع التوسع نتيجة لـ الاستحواذ.

تجزئة صناعة البناء في البرازيل

يتضمن سوق البناء مجموعة واسعة من الأنشطة التي تغطي مشاريع البناء القادمة والمستمرة والمتنامية في مختلف القطاعات، والتي تشمل على سبيل المثال لا الحصر، الجيوتقنية (الهياكل تحت الأرض) والهياكل الفوقية في الهياكل السكنية والتجارية والصناعية وكذلك إنشاء البنية التحتية ( مثل الطرق والسكك الحديدية والمطارات) وتوليد الطاقة (البنية التحتية المرتبطة بنقل الطاقة). يغطي هذا التقرير رؤى السوق، مثل ديناميكيات السوق، والمحركات، والقيود، والفرص، والابتكار التكنولوجي وتأثيره، وتحليل القوى الخمس لبورتر، وتأثير COVID-19 على السوق. وبالإضافة إلى ذلك، يقدم التقرير أيضًا ملفات تعريفية للشركة لفهم المشهد التنافسي للسوق.

يتم تقسيم سوق البناء البرازيلي حسب القطاع (البناء التجاري، والبناء السكني، والبناء الصناعي، وبناء البنية التحتية (النقل)، وبناء الطاقة والمرافق).

| حسب القطاع | البناء التجاري |

| البناء السكني | |

| البناء الصناعي | |

| بناء البنية التحتية (النقل). | |

| بناء الطاقة والمرافق |

الأسئلة الشائعة حول أبحاث سوق البناء في البرازيل

ما هو الحجم الحالي لسوق البناء في البرازيل؟

من المتوقع أن يسجل سوق البناء البرازيلي معدل نمو سنوي مركب قدره 8٪ خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في نطاق سوق البناء في البرازيل؟

Construtora Oas SA، MRV، Teixeira Duarte، Andrade Gutierrez Engenharia SA، Constran Internacional هي الشركات الكبرى العاملة في سوق البناء البرازيلي.

ما هي السنوات التي يغطيها سوق البناء في البرازيل؟

يغطي التقرير الحجم التاريخي لسوق البناء في البرازيل للأعوام 2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق البناء في البرازيل للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

تقاريرنا الأكثر مبيعًا

Popular Construction Reports

Popular Real Estate and Construction Reports

تقرير صناعة البناء في البرازيل

إحصائيات لحصة سوق البناء في البرازيل وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence ™ Industry Reports. يتضمن تحليل البناء في البرازيل توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.