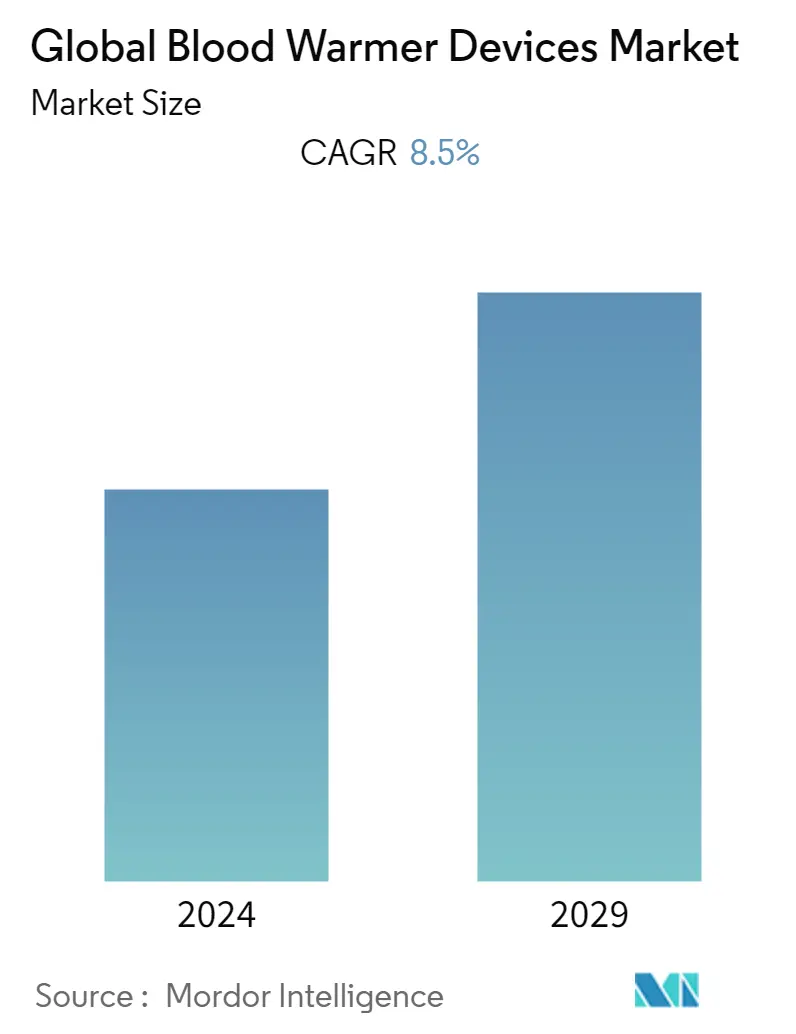

حجم سوق أجهزة تدفئة الدم

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | 8.50 % |

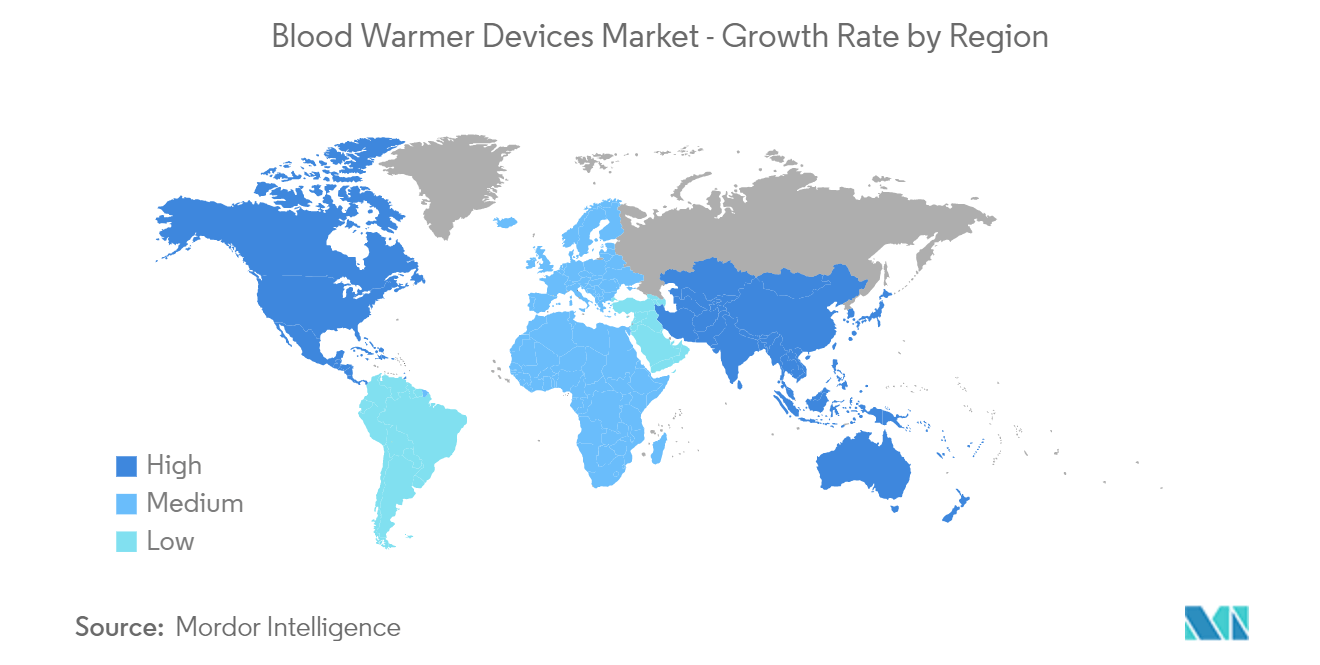

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق أجهزة تدفئة الدم

من المتوقع أن يشهد سوق أجهزة تدفئة الدم معدل نمو سنوي مركب قدره 8.5٪ خلال الفترة المتوقعة. عوامل مثل العدد المتزايد من العمليات الجراحية وحالات الصدمات، وزيادة عبء حالات انخفاض حرارة الجسم، وارتفاع عدد كبار السن والرضع، هي التي تدفع نمو سوق أجهزة تدفئة الدم.

خلال جائحة كوفيد-19، تم إجراء العديد من الدراسات لفهم تأثير تدفئة الجسم على السيطرة على شدة العدوى. على سبيل المثال، وفقًا للبيانات التي نشرتها Clinicaltrials.gov، كانت هناك دراسة أجريت في أكتوبر 2020 لتقييم ما إذا كان الاحترار الأساسي يحسن فسيولوجيا الجهاز التنفسي للمرضى الذين يخضعون للتهوية الميكانيكية والمصابين بكوفيد-19، مما يسمح بالفطام المبكر عن التهوية، وزيادة البقاء على قيد الحياة بشكل عام. وخلصت النتائج إلى أن أجهزة تدفئة الدم تساعد في السيطرة على العدوى. ومع ذلك، فقد ورد في البيانات أن هناك حاجة إلى مزيد من الدراسة لفهم الفعالية الفعلية. لذلك، لوحظ أن تأثير فيروس كورونا (COVID-19) طفيف على السوق المدروسة.

بالإضافة إلى ذلك، يساهم العدد المتزايد من العمليات الجراحية وحالات الصدمات في نمو السوق. ويرتبط العدد المتزايد من العمليات الجراحية بنمو اعتماد غسيل الكلى في المراحل الشديدة من المريض الطبي وتعقيد المرض. وفقًا للإحصائيات المحدثة لعام 2022 المنشورة في إطار صندوق الكلى الأمريكي، يعاني حوالي 37 مليون أمريكي من أمراض الكلى في الولايات المتحدة وما يقدر بنحو 810.000 أمريكي يعانون من الفشل الكلوي اعتبارًا من عام 2021، مما يدفع إلى اعتماد آلات غسيل الكلى ومحركات الأقراص بدورها. الطلب على أجهزة تدفئة الدم. يزيد انخفاض حرارة الجسم من المخاطر أثناء العمليات الجراحية ويستغرق أيضًا وقتًا طويلاً للشفاء. وبالتالي، من المهم الحفاظ على درجة الحرارة المناسبة لتسريع عملية الشفاء بعد الجراحة. ولذلك، من المتوقع أن يؤدي التركيز المتزايد على تطوير خيارات علاجية أفضل، إلى جانب العبء المتزايد لحالات انخفاض حرارة الجسم، إلى دفع سوق أجهزة تدفئة الدم.

ومع ذلك، من المتوقع أن يؤدي توافر الأساليب البديلة والإطار التنظيمي الصارم إلى تقييد نمو السوق العالمية في الفترة المتوقعة.

اتجاهات سوق أجهزة تدفئة الدم

من المتوقع أن يهيمن قطاع أنظمة التدفئة الوريدية على السوق

تم تصميم أجهزة تدفئة الدم لتوصيل السوائل حول درجة حرارة الجسم (37 درجة مئوية)، وقد يوصى باستخدامها لجميع عمليات الحقن أثناء العملية الجراحية، ويمكن لأنظمة التدفئة الوريدية أن تقلل من حدوث انخفاض حرارة الجسم العرضي المحيطة بالجراحة بشكل كبير أثناء العمليات الجراحية. ويعزى هذا النمو المرتفع إلى العدد المتزايد من العمليات الجراحية، والذي يرجع بشكل رئيسي إلى ارتفاع معدل انتشار العديد من الأمراض المزمنة الشديدة، وغيرها من الأمراض التي تؤثر على الكلى خلال فترة المرض الطويلة.

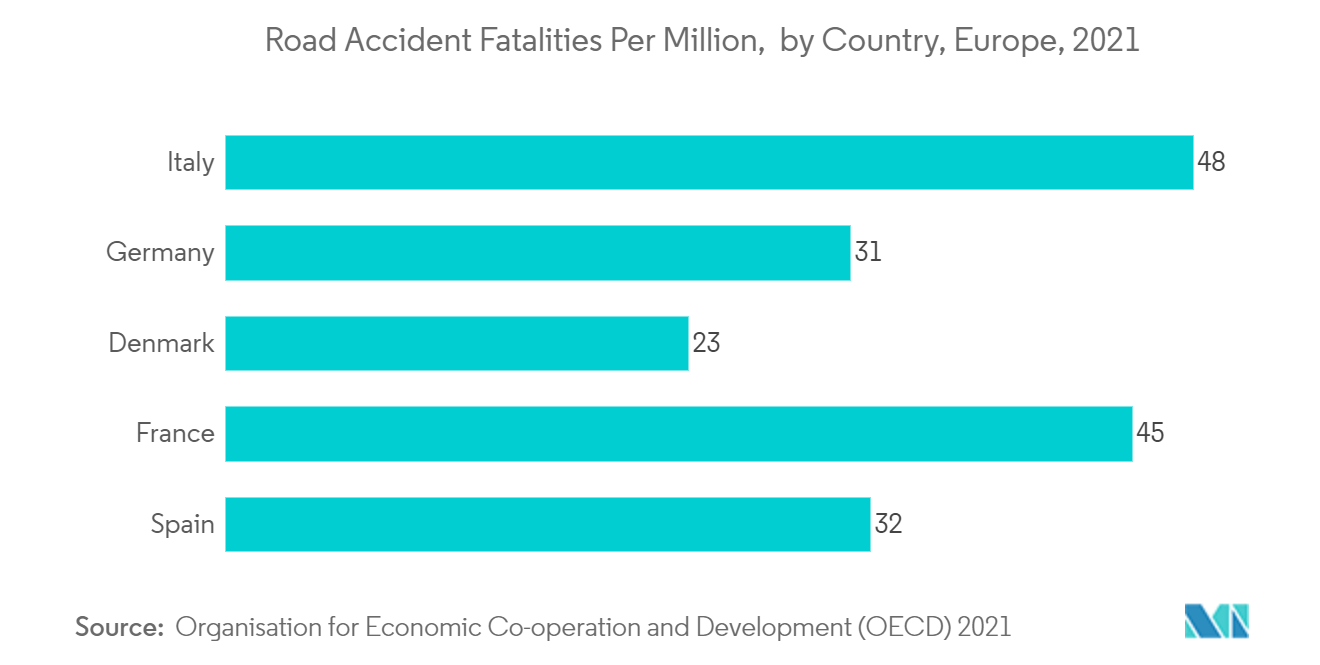

ووفقا لبيانات منظمة الصحة العالمية لعام 2021، يولد حوالي 15 مليون طفل قبل الأوان كل عام، ومن المتوقع أن يؤدي ذلك إلى زيادة إمداد المستشفيات والعيادات بأجهزة تدفئة الدم. تتسبب هذه الإصابات الناجمة عن حركة المرور على الطرق في خسائر اقتصادية ودموية كبيرة للأفراد. وبالتالي فإن ارتفاع حالات العرض هو أحد العوامل الدافعة لزيادة الطلب على هذه الأجهزة. ووفقا لبيانات منظمة الصحة العالمية لعام 2020، تتعرض حياة ما يقرب من 1.35 مليون شخص سنويا للخطر نتيجة للإصابات الناجمة عن حوادث المرور. ويعاني نحو 20 إلى 50 مليون شخص من إصابات غير مميتة، ويعاني العديد منهم من إعاقة نتيجة لإصابتهم. في المملكة المتحدة، عدد العمليات الجراحية آخذ في الارتفاع. على سبيل المثال، في عام 2020، كان هناك 70,230 حالة حوادث وطوارئ مسجلة في المملكة المتحدة، مقارنة بـ 59,396 حالة في عام 2013. وتتطلب معظم حالات الحوادث والطوارئ إجراءات طبية.

تؤدي مثل هذه الحالات الطارئة وإصابات الحوادث إلى عمليات جراحية، والتي بدورها ستقود سوق أجهزة تدفئة الدم. وبالتالي، بسبب العوامل المذكورة أعلاه، من المتوقع أن يشهد نظام التدفئة الوريدية نموًا سريعًا خلال الفترة المتوقعة.

من المتوقع أن توفر أمريكا الشمالية نموًا جيدًا في سوق أجهزة تدفئة الدم خلال الفترة المتوقعة

من المتوقع أن تكون الولايات المتحدة دولة مهيمنة تساهم في نمو السوق خلال الفترة المتوقعة. في كل عام، تنفق حكومة الولايات المتحدة نسبة كبيرة من ناتجها المحلي الإجمالي على الرعاية الصحية. وبحسب تقرير نشرته منظمة التعاون الاقتصادي والتنمية (OECD)، تم إنفاق حوالي 17% من الناتج المحلي الإجمالي للدولة في عام 2020 على الرعاية الصحية.

تعد الزيادة في عدد العمليات الجراحية وارتفاع معدل انتشار الأمراض المزمنة من العوامل الرئيسية التي تدفع نمو السوق الذي تمت دراسته. كما أن عدد زيارات قسم الطوارئ مرتفع أيضًا في البلاد. وفقًا لتقرير عام 2021 الصادر عن مركز السيطرة على الأمراض والوقاية منها (CDC)، بلغ عدد زيارات قسم الطوارئ التي أدت إلى دخول المستشفى 16.2 مليونًا. ومن بين هؤلاء، احتاج 2.3 مليون شخص إلى دخول وحدات الرعاية الحرجة. غالبًا ما تتطلب هذه الحالات الحرجة نقل دم طارئ لمنع انخفاض حرارة الجسم لدى المرضى، مما سيؤدي إلى زيادة الطلب على أجهزة تدفئة الدم في المنطقة.

علاوة على ذلك، فإن معدل الأطفال المبتسرين المولودين في الولايات المتحدة أعلى منه في الدول المتقدمة الأخرى. وفقا لمركز السيطرة على الأمراض والوقاية منها، كل عام، واحد من كل 10 أطفال يولدون سابق لأوانه في البلاد. وتشير نفس البيانات إلى أن كل ستة من كل 10 بالغين يعانون من بعض الأشكال الأخرى من الأمراض المزمنة.

وبالتالي، بسبب العوامل المذكورة أعلاه، من المتوقع أن يشهد نمو سوق أجهزة تدفئة الدم نموًا ملحوظًا في البلاد.

نظرة عامة على صناعة أجهزة تسخين الدم

يتميز سوق أجهزة تدفئة الدم بالمنافسة المعتدلة وتعمل العديد من الشركات العالمية في هذا السوق. الشركات الرائدة في السوق العالمية لأجهزة تدفئة الدم هي 3M، وBelmont Medical Technologies، وBiegler GmbH، وGentherm Incorporated، وGeratherm Medical، وSarstedt AG Co. KG Smiths Group، وStryker Corporation.

قادة سوق أجهزة تدفئة الدم

-

3M

-

Geratherm Medical

-

Stryker Corporation

-

Smiths Group

-

The 37Company

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أجهزة تدفئة الدم

- في مايو 2022، أطلقت LifeWarmer نظام الكم لتدفئة الدم والسوائل. المنتج عبارة عن ابتكار ثوري نجح في سد الفجوة الحرجة في القدرة التي تم تركها مكشوفة في السابق بواسطة سخانات السوائل التجارية الأخرى المتوفرة حاليًا.

- في أبريل 2021، أطلقت شركة MedTech الدنماركية، MEQU حلاً داخل المستشفى، M Station، لجهاز تدفئة الدم والسوائل الوريدية، M Warmer System.

تقرير سوق أجهزة تدفئة الدم – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.2.1 تزايد عدد العمليات الجراحية وحالات الصدمات

4.2.2 ارتفاع عدد المسنين والرضع

4.3 قيود السوق

4.3.1 توافر طرق بديلة

4.3.2 إطار تنظيمي صارم

4.4 تحليل القوى الخمس لبورتر

4.4.1 تهديد الوافدين الجدد

4.4.2 القدرة التفاوضية للمشترين / المستهلكين

4.4.3 القدرة التفاوضية للموردين

4.4.4 تهديد المنتجات البديلة

4.4.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق - القيمة بملايين الدولارات الأمريكية)

5.1 ثانوية

5.1.1 نظام تدفئة السطح

5.1.2 نظام التدفئة الوريدي

5.1.3 ملحقات تدفئة المريض

5.2 بواسطة المستخدم النهائي

5.2.1 المستشفيات

5.2.2 بنوك الدم

5.2.3 آحرون

5.3 جغرافية

5.3.1 أمريكا الشمالية

5.3.1.1 الولايات المتحدة

5.3.1.2 كندا

5.3.1.3 المكسيك

5.3.2 أوروبا

5.3.2.1 ألمانيا

5.3.2.2 المملكة المتحدة

5.3.2.3 فرنسا

5.3.2.4 إيطاليا

5.3.2.5 إسبانيا

5.3.2.6 بقية أوروبا

5.3.3 آسيا والمحيط الهادئ

5.3.3.1 الصين

5.3.3.2 اليابان

5.3.3.3 الهند

5.3.3.4 أستراليا

5.3.3.5 كوريا الجنوبية

5.3.3.6 بقية منطقة آسيا والمحيط الهادئ

5.3.4 الشرق الأوسط وأفريقيا

5.3.4.1 مجلس التعاون الخليجي

5.3.4.2 جنوب أفريقيا

5.3.4.3 بقية دول الشرق الأوسط وأفريقيا

5.3.5 أمريكا الجنوبية

5.3.5.1 البرازيل

5.3.5.2 الأرجنتين

5.3.5.3 بقية أمريكا الجنوبية

6. مشهد تنافسي

6.1 ملف الشركة

6.1.1 3M Company

6.1.2 Belmont Medical Technologies

6.1.3 Biegler GmbH

6.1.4 Gentherm Incorporated

6.1.5 جيراثيرم الطبية

6.1.6 Sarstedt AG & Co. KG

6.1.7 Smiths Medical, Inc.

6.1.8 Stryker Corporation

6.1.9 The 37Company

7. فرص السوق والاتجاهات المستقبلية

تقسيم صناعة أجهزة تدفئة الدم

وفقًا لنطاق التقرير، تم تصميم أجهزة تدفئة الدم بشكل أساسي لتدفئة السوائل أو الغرويات أو البلورات أو منتجات الدم، قبل تناولها لمنع انخفاض حرارة الجسم للمرضى الداخليين. يسبب انخفاض حرارة الجسم مضاعفات في العمليات الجراحية مثل الغيبوبة أو السكتة القلبية. يتم تقسيم سوق أجهزة تدفئة الدم حسب المنتج (نظام التدفئة السطحية، ونظام التدفئة الوريدي، وملحقات تدفئة المرضى)، حسب المستخدم النهائي (المستشفيات، وبنوك الدم، وغيرها)، وحسب الجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا وأمريكا الجنوبية). يغطي تقرير السوق أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة مختلفة عبر المناطق الرئيسية على مستوى العالم. يعرض التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| ثانوية | ||

| ||

| ||

|

| بواسطة المستخدم النهائي | ||

| ||

| ||

|

| جغرافية | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق أجهزة تدفئة الدم

ما هو حجم سوق أجهزة تدفئة الدم العالمية حاليًا؟

من المتوقع أن يسجل السوق العالمي لأجهزة تدفئة الدم معدل نمو سنوي مركب قدره 8.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق أجهزة تدفئة الدم العالمية؟

3M، Geratherm Medical، Stryker Corporation، Smiths Group، The 37Company هي الشركات الكبرى العاملة في السوق العالمية لأجهزة تدفئة الدم.

ما هي المنطقة الأسرع نموًا في سوق أجهزة تدفئة الدم العالمية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في السوق العالمية لأجهزة تدفئة الدم؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في السوق العالمية لأجهزة تدفئة الدم.

ما هي السنوات التي يغطيها سوق أجهزة تدفئة الدم العالمية؟

يغطي التقرير حجم السوق العالمي لأجهزة تدفئة الدم الحجم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق العالمية لأجهزة تدفئة الدم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة أجهزة تدفئة الدم العالمية

إحصائيات الحصة السوقية العالمية لأجهزة تدفئة الدم لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن التحليل العالمي لأجهزة تدفئة الدم توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.