حجم سوق أكياس المخاطر البيولوجية

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

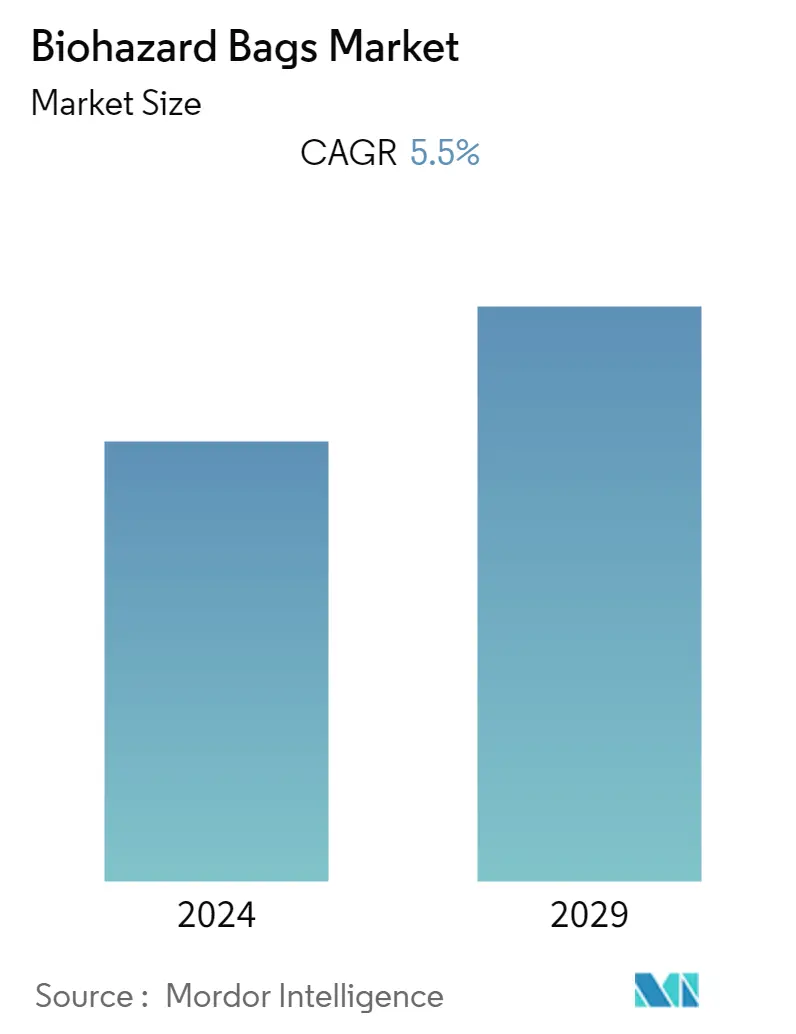

| CAGR | 5.50 % |

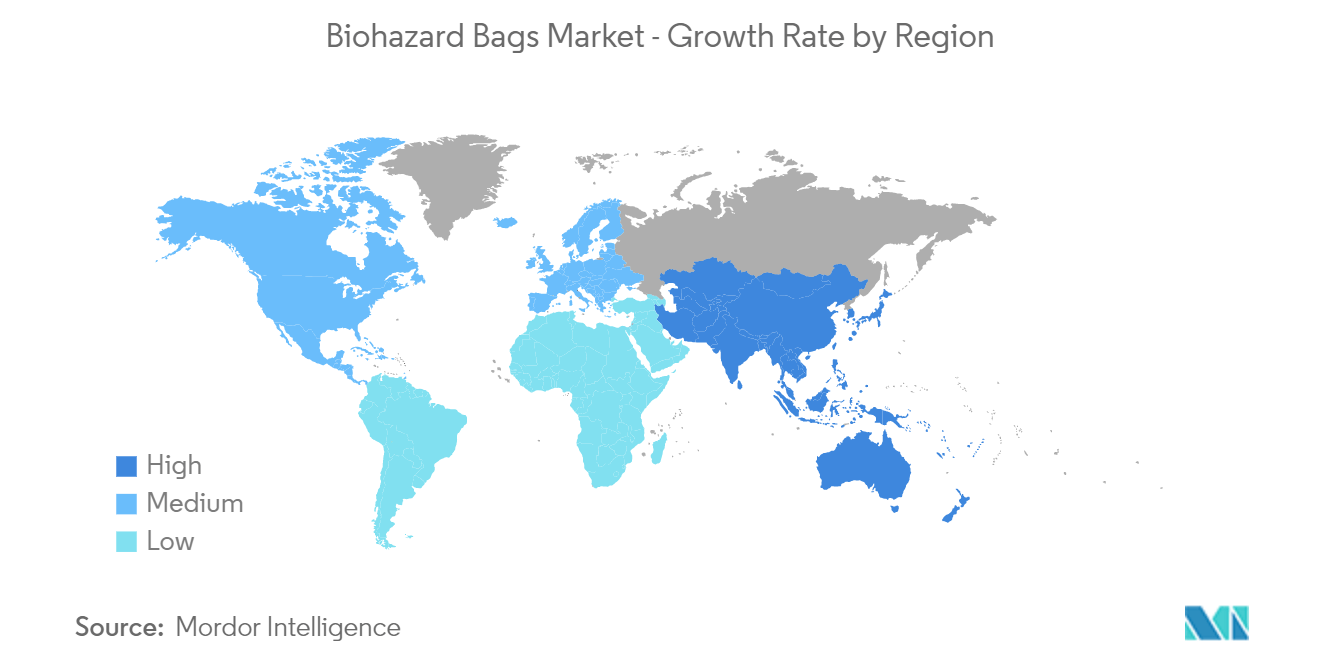

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | أمريكا الشمالية |

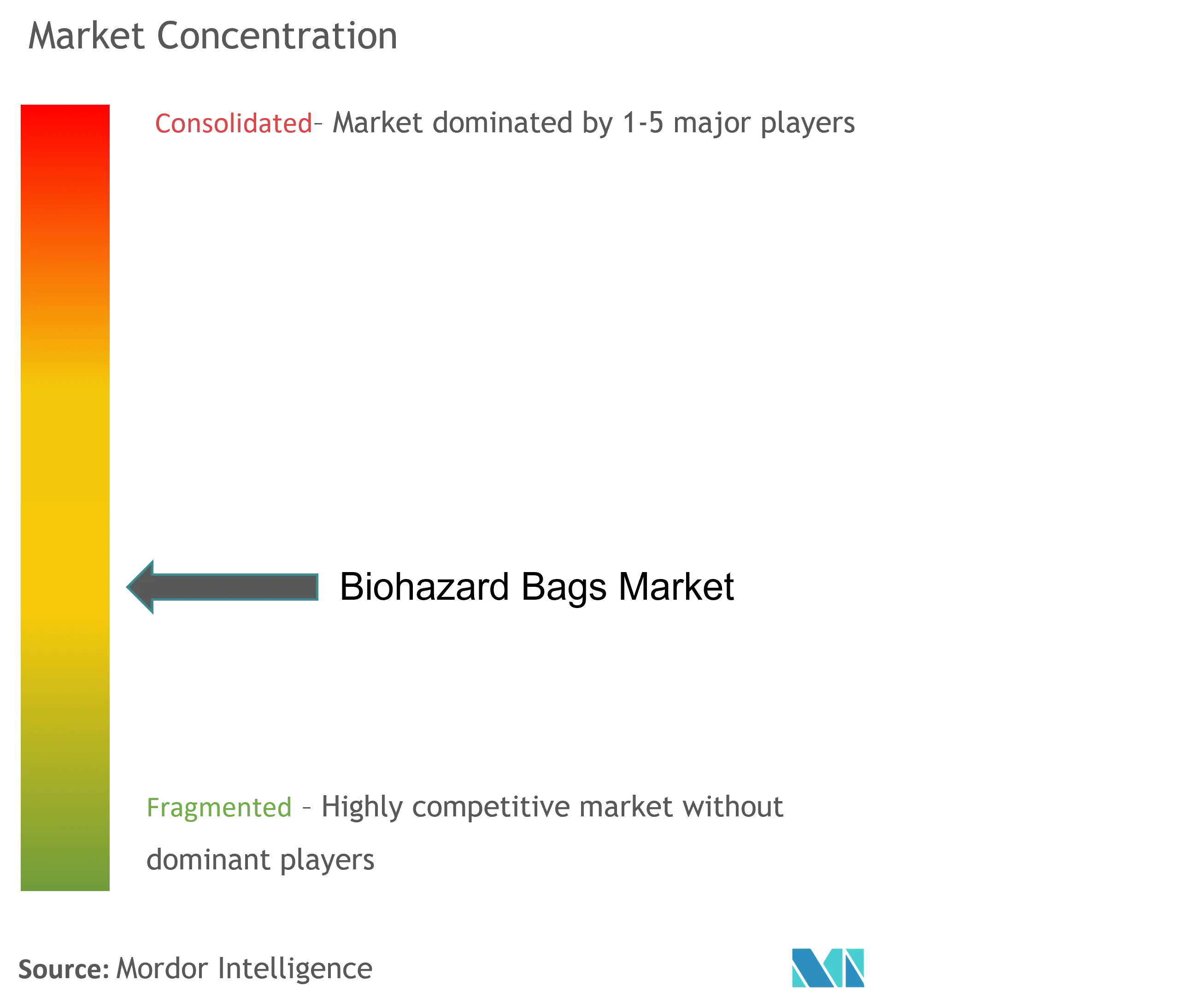

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق أكياس المخاطر البيولوجية

من المتوقع أن يسجل سوق الأكياس البيولوجية معدل نمو سنوي مركب قدره 5.5٪ خلال الفترة المتوقعة.

- أثر فيروس كورونا (COVID-19) بشكل كبير على سوق الأكياس البيولوجية بسبب الحاجة المتزايدة لإدارة النفايات الطبية الحيوية لمنع انتقال العدوى. على سبيل المثال، أنتجت الهند 56,898 طنًا من النفايات الطبية الحيوية المرتبطة بكوفيد-19 بين يونيو 2020 و2021، وفقًا لتقرير إخباري صدر في يونيو 2021. تم تقديم تطبيق Covid BMW أيضًا في مايو 2021 لتتبع النفايات البيولوجية لـ Covid-19 (BMW) وضمان التخلص الآمن منها. تم إنشاء التطبيق واستضافته نيابة عن المجلس المركزي لمكافحة التلوث في الهند لجمع البيانات المتعلقة بالنفايات الطبية الحيوية، مما أدى إلى زيادة الطلب على الأكياس البيولوجية.

- على الرغم من أن السوق شهد تراجعًا طفيفًا منذ انخفاض إصابات كوفيد-19، فمن المتوقع أن تؤدي مبادرات التوعية الحكومية المتزايدة للحد من النفايات الطبية الحيوية والتخلص منها بشكل صحيح إلى زيادة الطلب على الأكياس الحيوية خلال فترة التحليل.

- علاوة على ذلك، يتأثر نمو السوق المدروسة بشكل نشط بزيادة تدفق العينات في مختبرات التشخيص، والعدد المتزايد من أسرة المستشفيات في البلدان النامية، والوعي فيما يتعلق بإدارة نفايات المستشفيات. وفقًا للوحة معلومات فيروس كورونا 2023 لمنظمة الصحة العالمية، تم إعطاء إجمالي 13.2 مليار جرعة لقاح على مستوى العالم اعتبارًا من 21 فبراير 2023، باستخدام محاقن أحادية الاستخدام يمكن التخلص منها والتي تساهم في النفايات الطبية الحيوية. وبالتالي، يشير العبء المرتفع للتطعيم إلى الفائدة العالية للأكياس البيولوجية للتخلص الآمن من هذه النفايات وإدارتها في جميع أنحاء العالم، مما يدفع نمو السوق خلال الفترة المتوقعة.

- كما أن المبادرات الحكومية لتقليل النفايات الطبية الحيوية أو النفايات الخطرة بيولوجيًا تدفع النمو في السوق المدروسة. على سبيل المثال، في أغسطس 2022، أطلقت حكومة اليابان وبرنامج الأمم المتحدة الإنمائي مشروعًا جديدًا لدعم وكالات الصحة الوطنية وأصحاب المصلحة الرئيسيين الآخرين في بنغلاديش وبوتان وجزر المالديف لمعالجة الارتفاع غير المسبوق في نفايات الرعاية الصحية المعدية. الناجمة عن جائحة كوفيد-19 الذي أثقل كاهل مرافق معالجة النفايات. ومن المتوقع أن يساهم المشروع الذي تبلغ قيمته 11 مليون دولار أمريكي، والذي يستغرق عامين لتحسين إدارة النفايات المعدية، في نمو السوق.

- علاوة على ذلك، فإن قواعد تعديل إدارة النفايات البلاستيكية المنقحة لعام 2021، التي أعلنتها الحكومة في أغسطس 2021، تحظر المواد البلاستيكية ذات الاستخدام الواحد المحددة بحلول عام 2022. ووفقًا للمبادئ التوجيهية الجديدة، زاد سمك أكياس الحمل البلاستيكية من 50 إلى 75 ميكرونًا من 30 ميكرونًا. سبتمبر 2021 وإلى 120 ميكرون اعتبارًا من 31 ديسمبر 2022. ومن المتوقع أن تؤدي هذه المبادرات الحكومية إلى زيادة الطلب على الأكياس البيولوجية المستخدمة في مختلف مرافق الرعاية الصحية مثل عيادات الأسنان والمستشفيات ومختبرات التشخيص.

- ومن المتوقع أيضًا أن يؤدي الوعي المتزايد والمبادرات المتعلقة بالتخلص من النفايات البيولوجية إلى دفع نمو السوق. على سبيل المثال، ذكر مقال نُشر في مجلة Cureus في ديسمبر 2021 أنه وفقًا للمبادئ التوجيهية الحكومية، يجب على كل منشأة صحية، سواء كانت معاهد طبية كبيرة أو عيادات صغيرة، ضمان الإدارة المناسبة للنفايات الطبية الحيوية على مستوى منشآتها. ولذلك، من المتوقع أن تؤدي الأهمية المتزايدة لإدارة النفايات الطبية الحيوية إلى تعزيز استخدام الأكياس البيولوجية في المستشفيات والعيادات.

- في الختام، نظرًا للأهمية المتزايدة والوعي بالنفايات الطبية الحيوية والمبادرات الحكومية، من المتوقع أن يشهد السوق الذي تمت دراسته نموًا خلال فترة التحليل. ومع ذلك، فإن وجود خيارات بديلة من المرجح أن يعيق نمو السوق.

اتجاهات سوق الأكياس البيولوجية

من المتوقع أن يحتفظ قطاع المستشفيات بحصة سوقية كبيرة خلال فترة التنبؤ

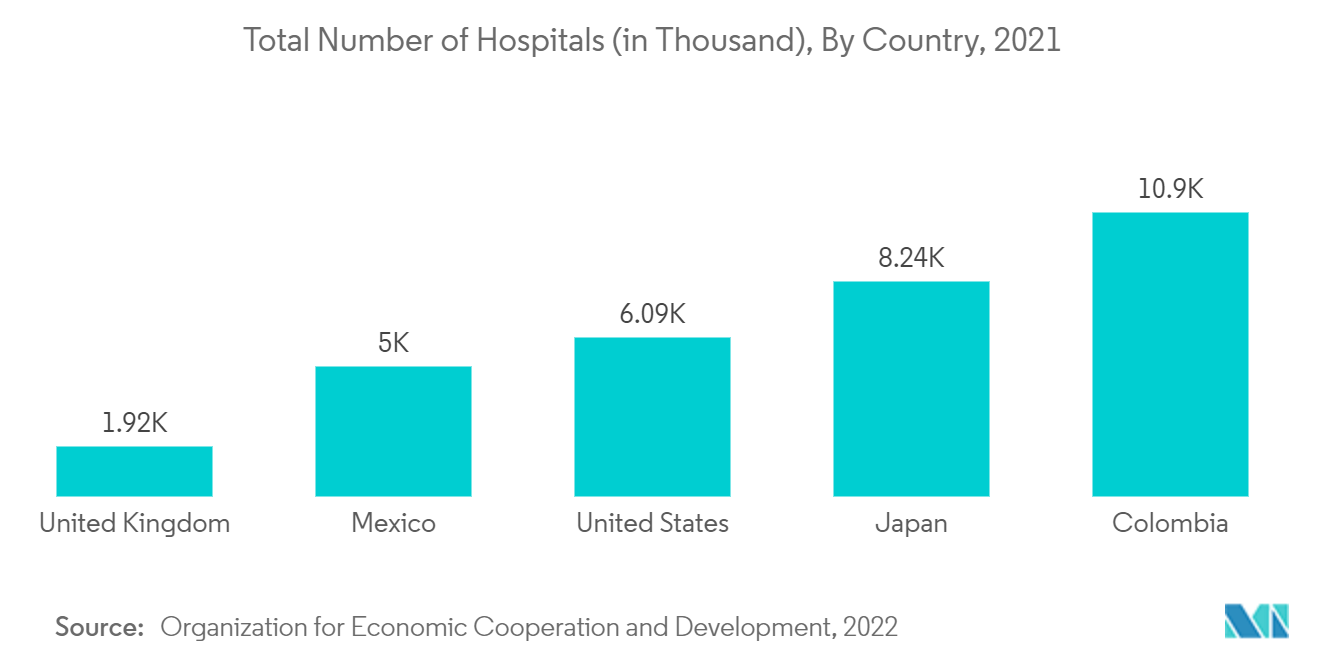

- ومن المتوقع أن تشهد المستشفيات نمواً كبيراً بسبب العدد المتزايد للمرضى الذين يعانون من الأمراض المعدية والمزمنة. كما أنها أكبر مصدر للنفايات البيولوجية، مما يؤدي إلى ارتفاع الطلب على الأكياس البيولوجية في المستشفيات.

- وفقًا لإحصاءات الصحة الريفية التي أصدرتها حكومة الهند، كان هناك إجمالي 761 مستشفى منطقة، و1,224 مستشفى فرعي (SDH)، و5,951 مركزًا صحيًا مجتمعيًا (CHCs)، و30,579 مركزًا صحيًا أوليًا (PHCs)، و1,57,819 مركزًا فرعيًا. المراكز (SCs) اعتبارًا من مارس 2021 في الهند. ونظرًا للكمية الكبيرة من النفايات البيولوجية الخطرة الناتجة أثناء الإجراءات الجراحية أو التشخيصية، فمن المتوقع أن يؤدي العدد الكبير من المستشفيات والمراكز المجتمعية إلى دفع نمو القطاع خلال فترة التنبؤ.

- بالإضافة إلى ذلك، أشار تقرير المؤشرات الصحية للمملكة العربية السعودية 2021 إلى أن هناك 13.6 مليون زيارة لغرفة الطوارئ، و0.5 مليون تدخل جراحي، و232,216 ولادة، و186 مليون فحص مختبري في عام 2021 في المملكة العربية السعودية. وبالتالي، من المتوقع أن يساهم العدد الكبير من المرضى للتدخل الطبي في نمو القطاع خلال فترة التنبؤ.

- علاوة على ذلك، تقوم العديد من المستشفيات بطرح عطاءات لإدارة النفايات الطبية الحيوية في مرافقها. على سبيل المثال، في فبراير 2022، أصدر المعهد الإقليمي للعلوم الطبية (RIMS)، إمفال، نظام عطاءات من مرحلتين يدعو إلى تقديم العروض من الشركات المسجلة في السوق الإلكترونية الحكومية (GeM) لتزويد أكياس المستشفيات للمخاطر البيولوجية أو أكياس جمع النفايات الطبية الحيوية. للاستخدام في مستشفى RIMS، امفال. علاوة على ذلك، فإن جميع المستشفيات الحكومية والخاصة مسؤولة عن إدارة النفايات الطبية الحيوية بشكل آمن وفعال، مما يؤدي إلى زيادة استخدام الأكياس الحيوية في المستشفيات في جميع أنحاء العالم ودفع نمو القطاع.

- علاوة على ذلك، في مايو 2021، حصلت Mylab Discovery Solutions على موافقة المجلس الهندي للأبحاث الطبية (ICMR) لاختبار المستضد السريع ذاتي الاستخدام لكوفيد-19، CoviSelf. تشتمل المجموعة على مجموعة تعليمات، ومسحة أنفية، وأنبوب استخراج مملوء مسبقًا، وبطاقة اختبار، وحقيبة واقية من المخاطر البيولوجية. وبالتالي، من المتوقع أن يؤدي استخدام الأكياس البيولوجية في مختلف الأجهزة الطبية التي يمكن التخلص منها لأغراض المستشفيات إلى دفع نمو القطاع خلال فترة التحليل.

- ولذلك، ونظرًا للعوامل المذكورة أعلاه، مثل ارتفاع عدد المرضى في المستشفيات، وارتفاع عدد المستشفيات في جميع أنحاء العالم، والمبادرات التي اتخذتها المستشفيات لزيادة استخدام الأكياس البيولوجية، من المتوقع أن يزداد نمو هذا القطاع خلال فترة التوقعات.

من المتوقع أن تمتلك أمريكا الشمالية حصة كبيرة في السوق ومن المتوقع أن تفعل الشيء نفسه خلال فترة التنبؤ

- من المتوقع أن تمتلك أمريكا الشمالية حصة سوقية كبيرة في صناعة الأكياس البيولوجية. ويرجع ذلك إلى عدة عوامل، مثل ارتفاع عدد المرضى الذين يعانون من أمراض معدية ومزمنة مختلفة، وزيادة الوعي بين الناس وأصحاب المصلحة في قطاع الرعاية الصحية حول إدارة النفايات الخطرة بيولوجيًا، والحضور القوي للاعبين في الصناعة في المنطقة.

- تعد الولايات المتحدة واحدة من أكبر المساهمين في سوق الأكياس البيولوجية بسبب العبء الكبير للسرطان في البلاد. وفقًا لإحصائيات السرطان لعام 2022 الصادرة عن جمعية السرطان الأمريكية، من المتوقع حدوث 1,918,030 حالة سرطان جديدة في الولايات المتحدة في عام 2022. تعتبر النفايات المنتجة في مراكز السرطان خطيرة بشكل خاص لأن علاج السرطان غالبًا ما يتضمن العلاج الكيميائي والعلاج الإشعاعي، وهو ما يشكل خطورة على المرضى. الموظفين، والزوار. تستخدم العديد من الأدوية ووسائل التشخيص أيضًا النظائر المشعة، والتي يمكن أن تسبب طفرات إذا تعرضت لها دون حماية. ونتيجة لذلك، من المتوقع أن يؤدي العبء المرتفع للسرطان في البلاد إلى تعزيز نمو سوق الأكياس البيولوجية خلال الفترة المتوقعة.

- بالإضافة إلى العدد الكبير من المرضى، تساهم المبادرات الإستراتيجية التي يتبناها اللاعبون في السوق أيضًا في نمو سوق الأكياس البيولوجية في المنطقة. على سبيل المثال، في فبراير 2021، قامت شركة Vonco Products LLC، الشركة المصنعة للأجهزة الطبية محكمة الغلق وأكياس السوائل وحلول الوقاية من العدوى، بزيادة إنتاجها من أكياس نقل المخاطر البيولوجية بسعة 95 كيلو باسكال لتلبية الطلب المتزايد على النقل الآمن للنفايات الخطرة بيولوجيًا. يشير الإنتاج الموسع إلى ارتفاع الطلب على الأكياس البيولوجية في المنطقة، والذي من المتوقع أيضًا أن يستمر خلال الفترة المتوقعة.

- لذلك، مع الأخذ في الاعتبار العوامل المذكورة أعلاه، مثل ارتفاع عدد مرضى السرطان ومبادرات الشركة المتزايدة، من المتوقع نمو السوق المدروسة في منطقة أمريكا الشمالية.

نظرة عامة على صناعة أكياس المخاطر البيولوجية

سوق الأكياس البيولوجية مجزأ ويتكون من العديد من اللاعبين المهمين. ومع ذلك، هناك عدد قليل من اللاعبين الرئيسيين الذين يهيمنون حاليًا على السوق من حيث حصتهم في السوق. وتشمل هذه الشركات المهيمنة Thermo Fisher Scientific، وInternational Plastics Inc، وHarbour Group (SP Bel-Art)، وMerck KGaA، وInteplast Group Corporation (Minigrip، LLC).

قادة سوق أكياس المخاطر البيولوجية

-

Thermo Fisher Scientific

-

International Plastics Inc

-

Merck KGaA

-

Inteplast Group Corporation (Minigrip, LLC)

-

Harbour Group (SP Bel-Art)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أكياس المخاطر البيولوجية

- أبريل 2022 أعلن مجلس ولاية البنغال الغربية التابع لهيئة الحكم المسبق (AAR) في أبريل 2022 أن الخدمات المقدمة لحكومة الولاية لجمع النفايات الطبية الحيوية والتخلص منها معفاة من ضريبة السلع والخدمات.

- يناير 2022 أنشأت مؤسسة بلدية جنوب دلهي (SDMC) أرقام خطوط المساعدة لجمع النفايات الطبية الحيوية من مساكن مرضى كوفيد-19.

تقرير سوق الأكياس البيولوجية – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.2.1 زيادة تدفق العينات في مختبرات التشخيص

4.2.2 تزايد عدد أسرة المستشفيات في البلدان النامية

4.3 قيود السوق

4.3.1 وجود البدائل

4.4 تحليل القوى الخمس لبورتر

4.4.1 تهديد الوافدين الجدد

4.4.2 القدرة التفاوضية للمشترين / المستهلكين

4.4.3 القوة التفاوضية للموردين

4.4.4 تهديد المنتجات البديلة

4.4.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق حسب القيمة - مليون دولار أمريكي)

5.1 حسب مادة المنتج

5.1.1 البولي إثيلين المنخفض الكثافة

5.1.2 البولي إثيلين عالي الكثافة

5.1.3 السيلوفان

5.1.4 البولي بروبلين

5.2 عن طريق التطبيق

5.2.1 الالتهابات

5.2.2 نفايات الرعاية الصحية

5.2.3 الكيميائية والصيدلانية

5.2.4 تطبيقات أخرى

5.3 بواسطة المستخدم النهائي

5.3.1 المستشفيات

5.3.2 مختبرات التشخيص

5.3.3 المستخدمين النهائيين الآخرين

5.4 جغرافية

5.4.1 أمريكا الشمالية

5.4.1.1 الولايات المتحدة

5.4.1.2 كندا

5.4.1.3 المكسيك

5.4.2 أوروبا

5.4.2.1 ألمانيا

5.4.2.2 المملكة المتحدة

5.4.2.3 فرنسا

5.4.2.4 إيطاليا

5.4.2.5 إسبانيا

5.4.2.6 بقية أوروبا

5.4.3 آسيا والمحيط الهادئ

5.4.3.1 الصين

5.4.3.2 اليابان

5.4.3.3 الهند

5.4.3.4 أستراليا

5.4.3.5 كوريا الجنوبية

5.4.3.6 بقية منطقة آسيا والمحيط الهادئ

5.4.4 الشرق الأوسط وأفريقيا

5.4.4.1 مجلس التعاون الخليجي

5.4.4.2 جنوب أفريقيا

5.4.4.3 بقية دول الشرق الأوسط وأفريقيا

5.4.5 أمريكا الجنوبية

5.4.5.1 البرازيل

5.4.5.2 الأرجنتين

5.4.5.3 بقية أمريكا الجنوبية

6. مشهد تنافسي

6.1 ملف الشركة

6.1.1 Harbour Group (SP Bel-Art)

6.1.2 Thermo Fisher Scientific

6.1.3 International Plastics Inc

6.1.4 Inteplast Group Corporation (Minigrip, LLC)

6.1.5 Merck KGaA

6.1.6 TUFPAK, INC

6.1.7 Bionics Scientific Technologies Pvt. Ltd

6.1.8 Transcendia Inc

6.1.9 Welpack Industries Pvt. Ltd.

6.1.10 Champion Plastics

6.1.11 Desco Medical India

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة الأكياس البيولوجية

وفقا للنطاق، تم تصميم أكياس المخاطر البيولوجية لجمع النفايات الطبية الحيوية. النفايات الطبية الحيوية هي أي نفايات مثل النفايات الحيوانية والميكروبية والمرضية وسوائل جسم الإنسان التي يجب التخلص منها بشكل صحيح.

يتم تقسيم سوق الأكياس البيولوجية حسب مواد المنتج (LDPE، HDPE، السيلوفان، والبولي بروبيلين)، التطبيق (العدوى، نفايات الرعاية الصحية، المواد الكيميائية والصيدلانية، وغيرها)، المستخدم النهائي (المستشفيات، ومختبرات التشخيص، وغيرها)، والجغرافيا ( أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية). ويغطي التقرير أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة عبر المناطق الرئيسية على مستوى العالم.

يقدم التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| حسب مادة المنتج | ||

| ||

| ||

| ||

|

| عن طريق التطبيق | ||

| ||

| ||

| ||

|

| بواسطة المستخدم النهائي | ||

| ||

| ||

|

| جغرافية | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الأكياس البيولوجية

ما هو حجم سوق أكياس المخاطر البيولوجية الحالي؟

من المتوقع أن يسجل سوق الأكياس البيولوجية معدل نمو سنوي مركب قدره 5.5٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أكياس المخاطر البيولوجية؟

Thermo Fisher Scientific، International Plastics Inc، Merck KGaA، Inteplast Group Corporation (Minigrip, LLC)، Harbour Group (SP Bel-Art) هي الشركات الكبرى العاملة في سوق أكياس المخاطر البيولوجية.

ما هي المنطقة الأسرع نموًا في سوق أكياس المخاطر البيولوجية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أكياس المخاطر البيولوجية؟

في عام 2024، استحوذت أمريكا الشمالية على أكبر حصة سوقية في سوق الأكياس البيولوجية.

ما هي السنوات التي يغطيها سوق أكياس المخاطر البيولوجية؟

يغطي التقرير حجم السوق التاريخي لسوق الأكياس البيولوجية للأعوام 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأكياس البيولوجية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الأكياس البيولوجية

إحصائيات الحصة السوقية لأكياس المخاطر البيولوجية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أكياس المخاطر البيولوجية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.