| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 474.27 kilotons |

| حجم السوق (2029) | 642.81 kilotons |

| CAGR | 6.27 % |

| أسرع سوق نمواً | أوروبا |

| أكبر سوق | آسيا والمحيط الهادئ |

| تركيز السوق | عالي |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الملدنات الحيوية

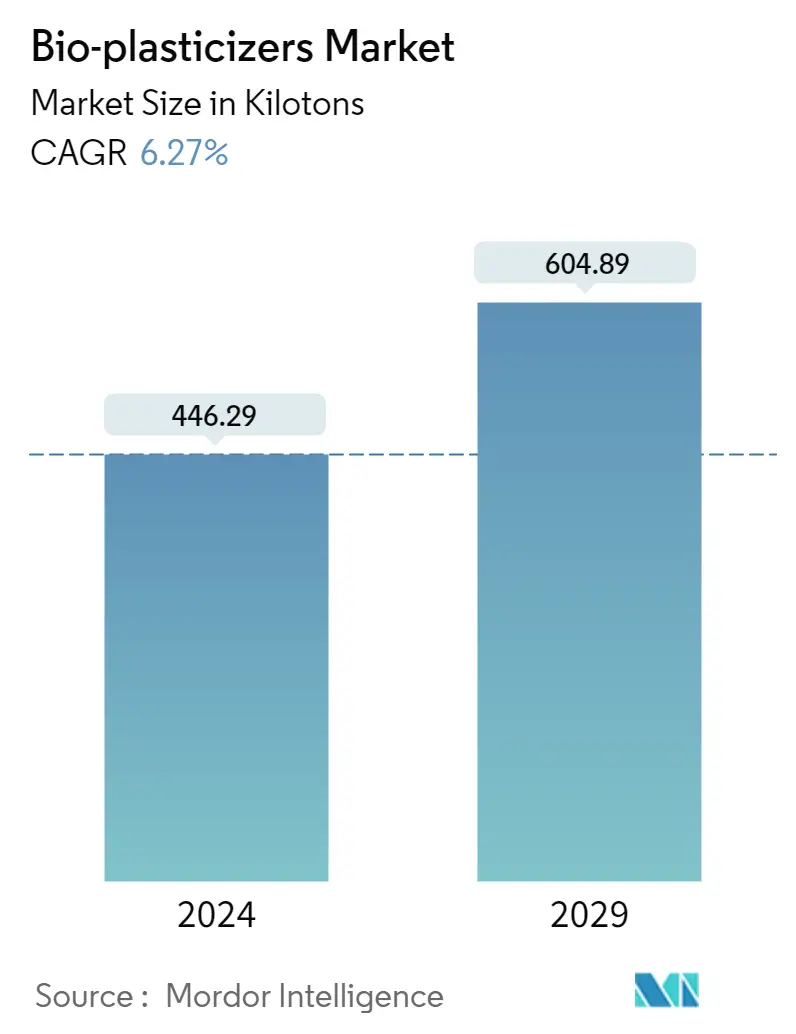

يقدر حجم سوق الملدنات الحيوية بـ 446.29 كيلو طن في عام 2024، ومن المتوقع أن يصل إلى 604.89 كيلو طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.27٪ خلال الفترة المتوقعة (2024-2029).

أثر فيروس كورونا (COVID-19) سلبًا على السوق في عام 2020. خلال الوباء، توقفت أنشطة البناء مؤقتًا بسبب الإغلاق الذي فرضته الحكومة. وأدى ذلك إلى انخفاض استهلاك الملدنات الحيوية القائمة على الأرضيات وأغطية الجدران والأسلاك والكابلات، مما أثر بدوره سلبًا على الطلب على الملدنات الحيوية. ومع ذلك، زاد الطلب على التعبئة والتغليف من قطاع الأغذية والتجارة الإلكترونية بشكل كبير خلال هذا الوضع، مما أدى بدوره إلى تحفيز الطلب على مواد التعبئة والتغليف المكونة من الملدنات الحيوية، وبالتالي تعزيز نمو السوق.

- على المدى القصير، من المتوقع أن يؤدي الطلب المتزايد على الملدنات الحيوية للـ PVC المرن وحظر الملدنات القائمة على الفثالات إلى دفع نمو السوق.

- من المرجح أن تؤدي التكلفة المرتفعة للملدنات الحيوية، بالمقارنة مع الملدنات التقليدية، إلى إعاقة نمو السوق.

- من المرجح أن تخلق الأبحاث المستمرة حول الملدنات الحيوية فرصًا للسوق خلال الفترة المتوقعة.

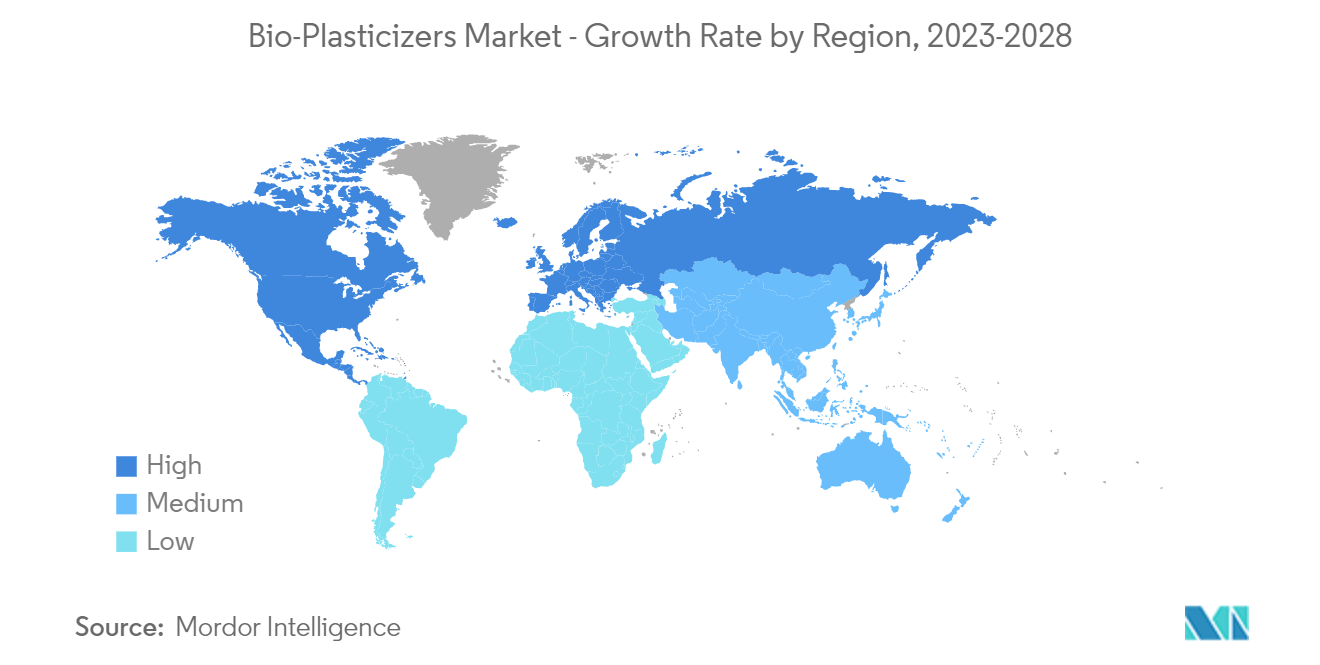

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق. ومن المرجح أيضًا أن نشهد أعلى معدل نمو سنوي مركب خلال فترة التوقعات.

اتجاهات سوق الملدنات الحيوية

زيادة الطلب على الأرضيات والأسقف وأغطية الجدران

- تساعد الملدنات الحيوية على تقليل متطلبات المياه وجعل الخرسانة قوية وقابلة للتطبيق. وهي بشكل عام مواد عضوية أو مزيج من المواد العضوية وغير العضوية التي تساعد على تقليل محتوى الماء من أجل قابلية التشغيل.

- وتبلغ كمية الملدنات المضافة حوالي 0.1%-0.4% من وزن الأسمنت. تقلل هذه الكمية من 5%-15% من متطلبات المياه وتؤدي أيضًا إلى زيادة قابلية التشغيل من حوالي 3-8 سم. الملدنات، بشكل عام، تسحب أقل من 2% من الهواء.

- وفقًا للمكتب الوطني للإحصاء الصيني، بلغت قيمة إنتاج أعمال البناء في البلاد 25.92 تريليون يوان صيني (4.02 تريليون دولار أمريكي) في عام 2021، مقارنة بـ 23.27 تريليون يوان صيني (3.37 تريليون دولار أمريكي) في عام 2020. وأدى ذلك إلى زيادة الطلب على الأرضيات وأغطية الجدران، مما أدى بدوره إلى زيادة الطلب على سوق الملدنات الحيوية.

- وفي الهند، يعد قطاع البناء ركيزة مهمة لنمو الاقتصاد. تتخذ الحكومة عددًا من الخطوات للتأكد من أن البلاد لديها بنية تحتية جيدة بحلول تاريخ معين. تعمل الحكومة الهندية بنشاط على تعزيز بناء المساكن حيث تهدف إلى توفير المنازل لحوالي 1.3 مليار شخص.

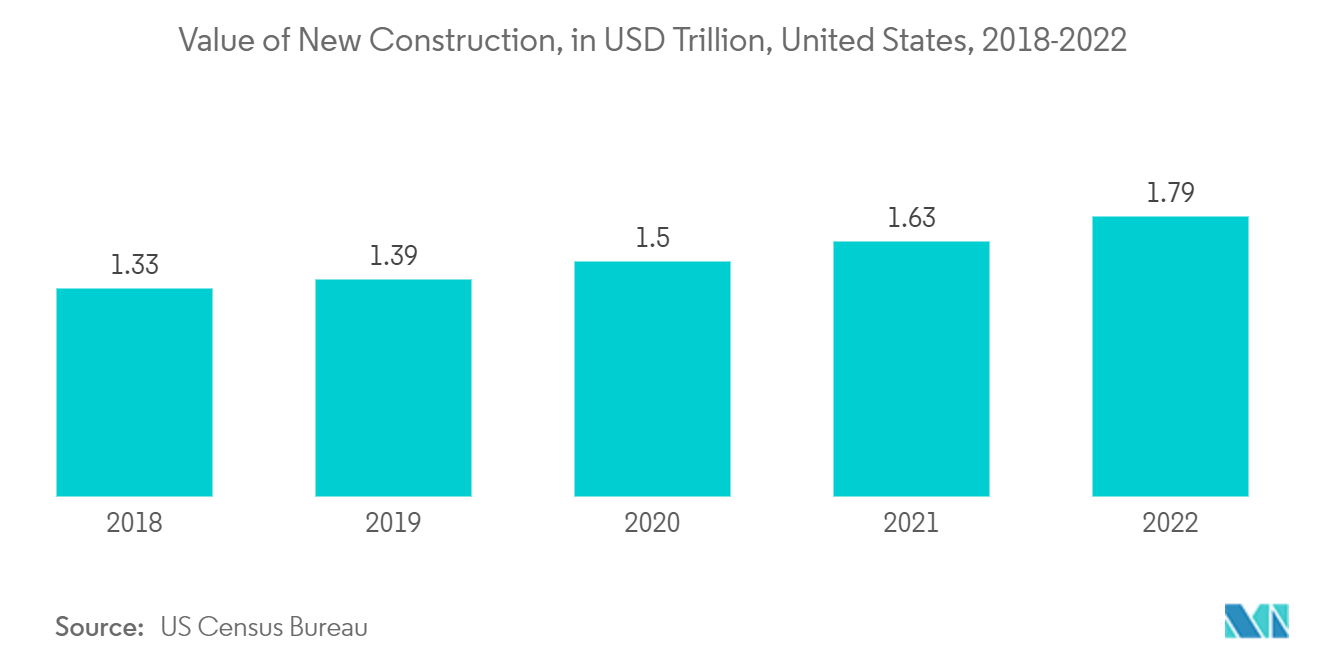

- علاوة على ذلك، وفقًا لمكتب الإحصاء الأمريكي، بلغت القيمة السنوية للبناء الجديد الذي تم تنفيذه في الولايات المتحدة 1,792 مليار دولار أمريكي في عام 2022، مقارنة بـ 1,626 مليار دولار أمريكي في عام 2021. علاوة على ذلك، بلغت القيمة السنوية للبناء السكني الذي تم تنفيذه في الولايات المتحدة وقدرت قيمة الولايات المتحدة بـ 908 مليارات دولار في عام 2022، بزيادة قدرها 13% مقارنة بـ 803 مليارات دولار في عام 2021.

- وهكذا، مع تزايد الطلب على الحفاظ على الموارد المائية، يتزايد استخدام الملدنات بسرعة في الأرضيات وأغطية الجدران.

- ونظرًا لكل هذه العوامل، فمن المرجح أن ينمو الطلب على الملدنات الحيوية في جميع أنحاء العالم خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ للسيطرة على نمو السوق

- صناعة البناء في منطقة آسيا والمحيط الهادئ هي الأكبر في العالم. إنها تنمو بمعدل صحي لأن الطبقة الوسطى تزداد ثراءً وينتقل المزيد من الناس إلى المدن.

- وقد استفاد توسع الصناعة أيضًا من إضافة البنية التحتية ودخول لاعبين مهمين من الاتحاد الأوروبي إلى السوق الصينية المربحة.

- تطورت صناعة البناء والتشييد في الصين بسرعة في السنوات القليلة الماضية، بسبب دفع الحكومة المركزية للاستثمار في البنية التحتية كوسيلة لدعم النمو الاقتصادي. وتتصدر الصين صناعة البناء بقيمة مضافة تبلغ 1.29 تريليون دولار أمريكي في عام 2022.

- كما بلغ إجمالي المساحة الأرضية للمنازل الجديدة التي تم بناؤها في اليابان في عام 2022 حوالي 69 مليون متر مربع، وهو أقل من 70 مليون متر مربع التي تم بناؤها في عام 2021. بالإضافة إلى ذلك، في عام 2022، تم البدء في حوالي 859,500 مسكن في اليابان. وأدى ذلك إلى زيادة في استهلاك الملدنات الحيوية لتطبيقات مثل الأسلاك والكابلات والأرضيات وأغطية الجدران.

- كما تم رفع القيود على الاستثمار الأجنبي لتطوير الأراضي والفنادق الراقية ومباني المكاتب ومراكز المعارض الدولية وبناء وإدارة المتنزهات الترفيهية الكبيرة. على مدى السنوات القليلة المقبلة، من المرجح أن ينمو سوق الملدنات الحيوية في المنطقة بسبب النمو في قطاعي البنية التحتية والنقل.

- تقول جمعية صناعة التغليف في الهند (PIAI) أيضًا أن الهند أصبحت مكانًا تحب صناعة التغليف البلاستيكية أن تكون فيه. تعد صناعة التعبئة والتغليف خامس أكبر قطاع في الاقتصاد الهندي.

- ينمو قطاع الرعاية الصحية بشكل مطرد، مع زيادة الإنفاق على الرعاية الصحية وعدد المرافق الطبية في البلاد كل عام. كما أتاحت سياسات الحكومة الهندية التي أصبحت أكثر انفتاحًا استثمارًا أجنبيًا مباشرًا بنسبة 100٪ في سوق الأجهزة الطبية.

- في الهند، قدمت الحكومة أكبر برنامج للرعاية الصحية تموله الحكومة في العالم، وهو برنامج NHP. وفي المسح الاقتصادي لعام 2022، بلغ الإنفاق العام في الهند على الرعاية الصحية 2.1% من الناتج المحلي الإجمالي في الفترة 2021-2022، مقارنة بـ 1.8% في الفترة 2020-2021. بالإضافة إلى ذلك، تخطط الحكومة الهندية لتقديم برنامج حوافز ائتمانية بقيمة 500 مليار روبية هندية (6.8 مليار دولار أمريكي) لتعزيز البنية التحتية للرعاية الصحية في البلاد.

- ولذلك، من المتوقع أن يكون للعوامل المذكورة أعلاه تأثير كبير على السوق خلال فترة التوقعات.

نظرة عامة على صناعة الملدنات الحيوية

يتم توحيد سوق الملدنات الحيوية جزئيًا بطبيعتها. بعض اللاعبين الرئيسيين في السوق يشملون شركة Dow، وEvonik Industries AG، وCargill, Inc.، وBASF SE، وJungbunzlauer Suisse AG، من بين آخرين (وليس بأي ترتيب معين).

قادة سوق الملدنات الحيوية

-

Dow

-

Cargill, Inc.

-

BASF SE

-

Jungbunzlauer Suisse AG

-

Evonik Industries AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الملدنات الحيوية

- نوفمبر 2022 تعمل شركة Evonik Industries على تحقيق المركزية وتوسيع نطاق انتشارها. أطلقت أول منصة رقمية لها، myFLEXINO، للملدنات لتوسيع منتجاتها وخدماتها للمستهلكين بفعالية وكفاءة.

- أغسطس 2022 استحوذت شركة Hallstar، وهي شركة مواد كيميائية متخصصة، على منشأة لتصنيع الإستر في جرينسبورو بولاية نورث كارولينا، من شركة Lanxess الألمانية لصناعة المواد الكيميائية المتخصصة. يحتوي هذا الموقع على أصول كبيرة تنتج مواد ملدنة صديقة للبيئة خالية من الفثالات والتي ستساعد على توسيع مجموعة منتجات شركة Hallstar.

تقسيم صناعة الملدنات الحيوية

الملدنات الحيوية هي مواد بوليمرية مشتقة من مصادر متجددة، بما في ذلك الزيوت النباتية والكتلة الحيوية. يمكن اعتباره بديلاً عن كلوريد البوليفينيل (PVC). يجد تطبيقه الرئيسي في صناعات المستخدم النهائي، بما في ذلك البناء والتشييد، والإلكترونيات، والسيارات. يتم تقسيم السوق حسب النوع والتطبيق والجغرافيا. حسب النوع، يتم تقسيم السوق إلى زيت فول الصويا المؤكسد وزيت الخروع والسيترات وحمض السكسينيك وأنواع أخرى. حسب التطبيق، يتم تقسيم السوق إلى الأسلاك والكابلات والأفلام والألواح والأرضيات والأسقف وأغطية الجدران والأجهزة الطبية والسلع الاستهلاكية والتطبيقات الأخرى. يغطي التقرير أيضًا أحجام السوق والتوقعات الخاصة بالملدنات الحيوية في 15 دولة عبر المناطق الرئيسية. لكل شريحة، تم عمل أحجام السوق والتوقعات من حيث الحجم (كيلو طن).

| حسب النوع | زيت فول الصويا المؤكسد (ESBO) | ||

| زيت الخروع | |||

| السيترات | |||

| حمض السكسينيك | |||

| أنواع أخرى | |||

| عن طريق التطبيق | الأسلاك والكابلات | ||

| فيلم وورقة | |||

| الأرضيات والأسقف وتغطية الجدران | |||

| أجهزة طبية | |||

| بضائع المستهلكين | |||

| تطبيقات أخرى | |||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| إيطاليا | |||

| فرنسا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق الملدنات الحيوية

ما هو حجم سوق الملدنات الحيوية؟

من المتوقع أن يصل حجم سوق الملدنات الحيوية إلى 446.29 كيلو طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 6.27٪ ليصل إلى 604.89 كيلو طن بحلول عام 2029.

ما هو حجم سوق الملدنات الحيوية الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق الملدنات الحيوية إلى 446.29 كيلو طن.

من هم الباعة الرئيسيون في نطاق سوق الملدنات الحيوية؟

Dow، Cargill, Inc.، BASF SE، Jungbunzlauer Suisse AG، Evonik Industries AG هي الشركات الكبرى العاملة في سوق الملدنات الحيوية.

ما هي المنطقة الأسرع نموًا في سوق الملدنات الحيوية؟

من المتوقع أن تنمو أوروبا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الملدنات الحيوية؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الملدنات الحيوية.

ما هي السنوات التي يغطيها سوق الملدنات الحيوية وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق الملدنات الحيوية بـ 419.96 كيلو طن. يغطي التقرير حجم سوق الملدنات الحيوية التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الملدنات الحيوية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

تقرير صناعة الملدنات الحيوية

إحصائيات حصة سوق الملدنات الحيوية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الملدنات الحيوية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.