تحليل سوق أحزمة وخراطيم السيارات

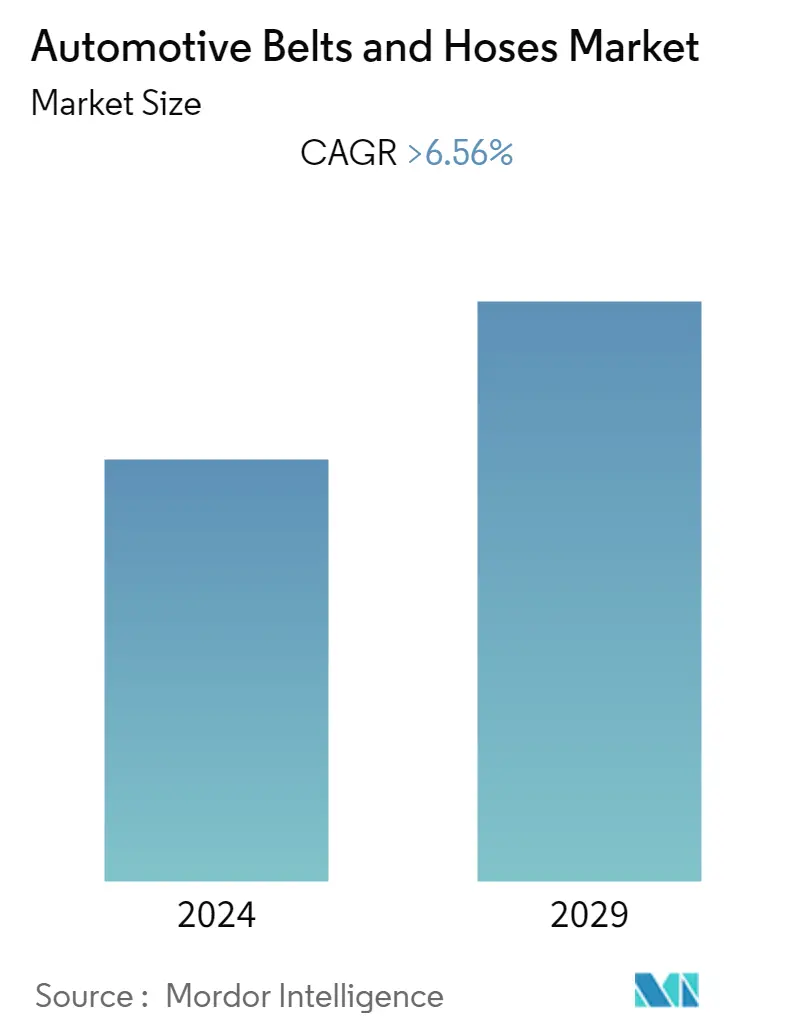

بلغت قيمة سوق أحزمة وخراطيم السيارات 21.53 مليار دولار أمريكي في عام 2021، ومن المتوقع أن تتجاوز القيمة الصافية البالغة 31.51 مليار دولار أمريكي بحلول نهاية عام 2027، مسجلة نموًا قويًا بمعدل نمو سنوي مركب قدره 6.56٪ خلال الفترة المتوقعة.

كان لوباء كوفيد-19 تأثير سلبي على جميع قطاعات صناعة السيارات تقريبًا بما في ذلك مركبات الركاب والمركبات التجارية خلال عام 2020 بسبب عمليات الإغلاق وتوقف الإنتاج، مما أثر سلبًا على الطلب على بطانات أسطوانات السيارات. ولكن مع عودة الحياة إلى طبيعتها، بدأ قطاع السيارات يشهد اتجاهات إيجابية بحلول النصف الأول من عام 2021 مع ارتفاع إنتاج المركبات. على سبيل المثال، في عام 2021، بلغت مبيعات السيارات العالمية حوالي 66.7 مليونًا، مقارنة بـ 63.8 مليونًا في عام 2020. من المتوقع أن تساعد مثل هذه الاتجاهات سوق بطانات أسطوانات السيارات على النمو في الفترة المتوقعة.

وعلى المدى المتوسط، من المتوقع أن يتغذى الطلب على زيادة مبيعات السيارات والطلب المتزايد على المحركات والمكونات الإضافية الأخرى. علاوة على ذلك، أدت صرامة معايير التحكم في الانبعاثات الخاصة بوكالة حماية البيئة (EPA) وCAFE (CAFE) إلى تحسينات في خراطيم العادم والشاحن التوربيني. تعمل الشركات المصنعة في جميع أنحاء العالم على تطوير التنشئة والاعتماد التكنولوجي لتصوير الطلب القوي على الأحزمة والخراطيم.

بالإضافة إلى ذلك، مع احتفاظ مصنعي المعدات الأصلية بإمدادات قوية وطويلة الأجل، من المتوقع أن يشهد مصنعو الأحزمة والخراطيم معدل نمو مرتفع خلال فترة الدراسة. تؤدي الابتكارات في مجال التكنولوجيا إلى تقدم تكنولوجي من حيث تصميم المنتجات والمواد المستخدمة في تصنيع أحزمة السيارات لتوفير فرص مربحة للاعبين في السوق. ومع ذلك، في السنوات القادمة، من المتوقع أن يؤدي الميل المتزايد نحو المحركات بدون أحزمة إلى تقييد نمو السوق.

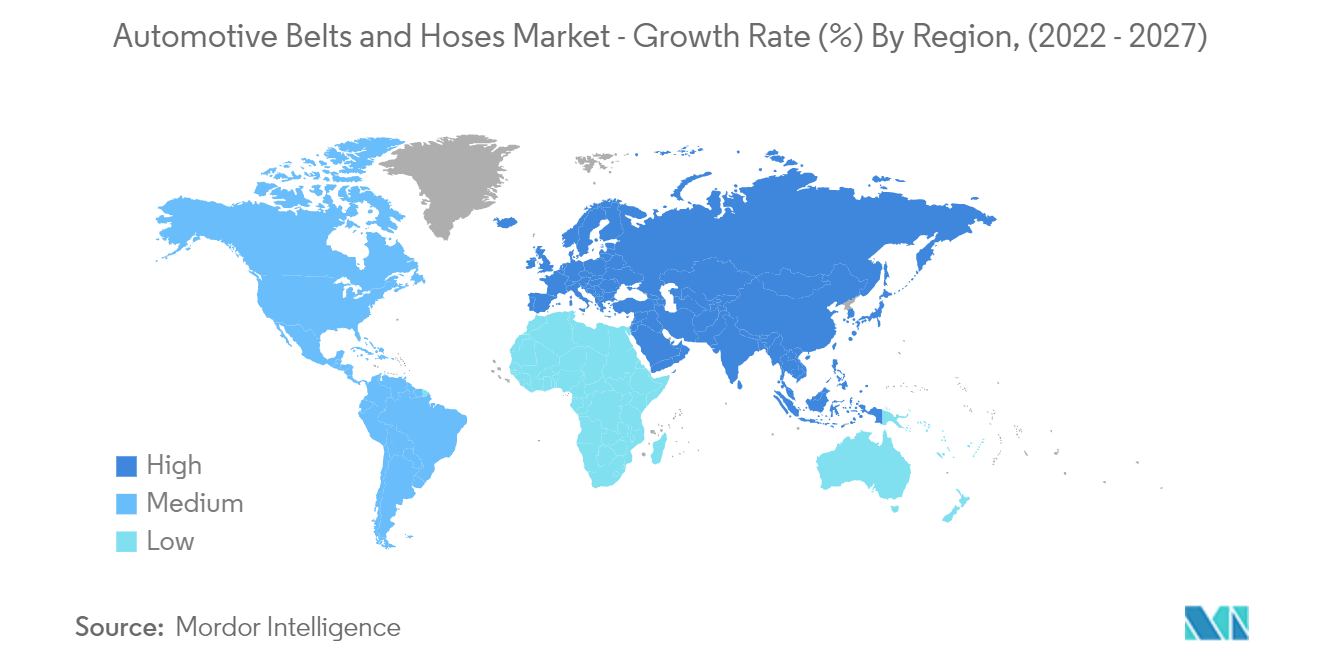

ومن حيث المناطق، من المتوقع أن تقود منطقة آسيا والمحيط الهادئ السوق خلال فترة التوقعات. يتأثر السوق بالطلب المتزايد على السيارات والتنمية الاقتصادية في الصين واليابان والهند وكوريا الجنوبية خلال الفترة المتوقعة. تعد أمريكا الشمالية وأوروبا السوقين الرئيسيين الآخرين نظرًا لوجود مصنعي المعدات الأصلية الرئيسيين واللاعبين من الدرجة الأولى وموردي المواد الخام إلى جانب سلسلة التوريد القائمة.

اتجاهات سوق أحزمة وخراطيم السيارات

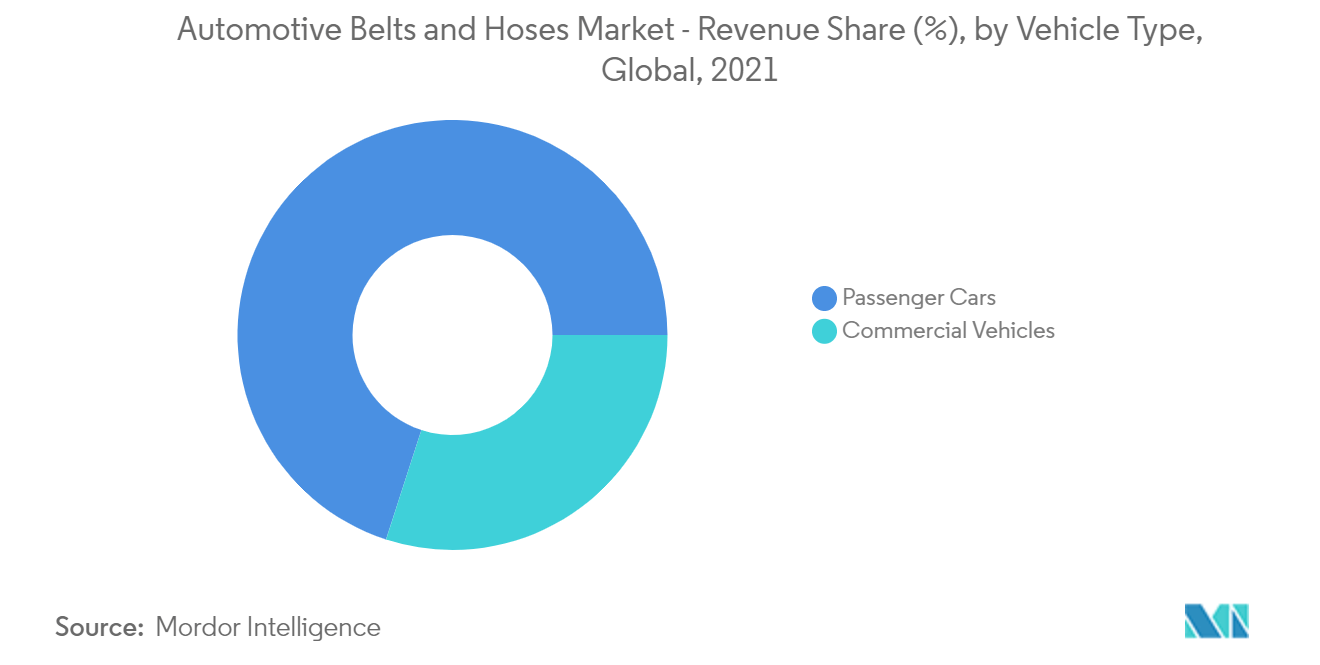

ارتفاع مبيعات سيارات الركاب لتعزيز نمو السوق خلال فترة التوقعات

ونظرًا للطلب المتزايد على كفاءة استهلاك الوقود في المركبات، فقد زاد اعتماد الشواحن التوربينية بشكل كبير في قطاع سيارات الركاب. يتم نشر الخراطيم حول نظام الشاحن التوربيني للتعامل في الغالب مع درجات حرارة غازات العادم. يتم تركيب هذه الأحزمة والخراطيم في مجموعة المحرك لأداء الوظيفة المطلوبة وزيادة كفاءة استهلاك الوقود. على الرغم من التحديات مثل تأثير النقص المستمر في الرقائق، وتفاقم الأزمة التضخمية بسبب الحرب المستمرة، انتعش سوق سيارات الركاب بحلول عام 2021.

ومع ارتفاع مبيعات قطاع سيارات الركاب، من المتوقع أن يشهد الطلب على الأحزمة والخراطيم نموا واعدا خلال الفترة المتوقعة. وفي عام 2021 بأكمله، كانت مبيعات السيارات العالمية أقوى قليلاً في معظم المناطق الرئيسية في العالم. وظلت الصين أكبر سوق رئيسي للسيارات في دولة واحدة وأفضلها أداءً في العالم، حيث ارتفعت مبيعاتها بنسبة 6.6% إلى أكثر من 21 مليون سيارة. وفي الهند، نمت مبيعات السيارات بشكل أسرع بنسبة 27%، لكن سوق السيارات بشكل عام ظل صغيرًا نسبيًا.

وبالنظر إلى التطورات والعوامل المستمرة، بدأ مصنعو الخراطيم والأحزمة الاستثمار في إنتاج خراطيم وأحزمة عالية الأداء لتلبية الطلب المتزايد من سوق السيارات. على سبيل المثال، في مايو 2021، أعلنت شركة كونتيننتال عن نقل خطوط الإنتاج من مصنع أنظمة الحث في ناداب إلى موقع إنتاج خراطيم التدفئة / التبريد المطاطية في كاري. بالإضافة إلى ذلك، سيتم تشكيل النقل التشغيلي تدريجياً حتى نهاية عام 2022. من المتوقع أن يكون لهذه التطورات في السوق تأثير إيجابي على السوق خلال الفترة المتوقعة.

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بشكل كبير خلال فترة التوقعات

ومن المتوقع أن يؤدي قطاع السيارات المتنامي في منطقة آسيا والمحيط الهادئ، مع ظهور الهند والصين كمراكز لتصنيع قطع غيار السيارات لعمالقة السيارات الغربية، إلى دفع سوق الأحزمة والخراطيم في هذه المنطقة.

بالإضافة إلى ذلك، مع تزايد مبيعات السيارات الهجينة والكهربائية في المنطقة، من المرجح أن ينمو الطلب على الأحزمة والخراطيم عالية الأداء وخفيفة الوزن (المصنوعة أساسًا من البوليمر) بما يتماشى مع إنتاج السيارات الكهربائية خلال الفترة المتوقعة.

- وقد حظيت الصين، التي تعد أكبر سوق للسيارات الكهربائية في العالم، بدعم سخي من الحكومة. قامت الصين بتمديد الحوافز المتعلقة بشراء مركبات الطاقة الجديدة حتى عام 2022. في يناير 2020، افتتحت شركة Tesla Motors منشأة بقيمة 2 مليار دولار أمريكي في شنغهاي كانت تقوم بتجميع ما يقرب من 3000 سيارة أسبوعيًا في مارس 2020، عندما كانت جميع الشركات العالمية الأخرى تم إغلاق مرافق شركة السيارات الكهربائية العملاقة بسبب جائحة كوفيد-19.

وبالنظر إلى حقيقة أن الطلب يعتمد بشكل كبير على مبيعات السيارات، ومع المبادرات الحكومية المستمرة لدفع الطلب على السيارات الكهربائية في دول مثل الهند والصين وكوريا الجنوبية، فمن المتوقع أن تخلق اليابان فرصًا لاعتماد الخراطيم والأحزمة. على سبيل المثال:.

- وفي مايو 2022، كشفت مجموعة تويوتا عن خطط لاستثمار 48 مليار روبية هندية (624 مليون دولار أمريكي) في الهند لتصنيع مكونات السيارات الكهربائية. بالإضافة إلى ذلك، اتخذت حكومة الهند مبادرات متعددة لتعزيز تصنيع واعتماد السيارات الكهربائية في الهند لتقليل الانبعاثات المتعلقة بالاتفاقيات الدولية وتطوير التنقل الكهربائي في أعقاب التحضر السريع. بحلول عام 2030، تريد اليابان أن تمثل سيارات الجيل التالي ما بين 50 إلى 70 في المائة من مبيعات السيارات الجديدة، حيث تمثل السيارات الكهربائية التي تعمل بالبطاريات (BEVs) والمركبات الكهربائية الهجينة (PHEV) ما بين 20 إلى 30 في المائة، والمركبات الكهربائية الهجينة (HEVs). ) وهو ما يمثل 30-40 في المئة. ولتحقيق ذلك، خصصت الحكومة اليابانية في نوفمبر 2021 إجمالي 37.5 مليار ين ياباني (290 مليون يورو) للتنقل الإلكتروني.

- تعتزم حكومة كوريا الجنوبية توسيع البنية التحتية للسيارات الكهربائية بشكل كبير. وبحلول نهاية هذا العام، من المتوقع أن يكون هناك أكثر من 1000 محطة شحن على طول الطرق السريعة.

نظرة عامة على صناعة أحزمة وخراطيم السيارات

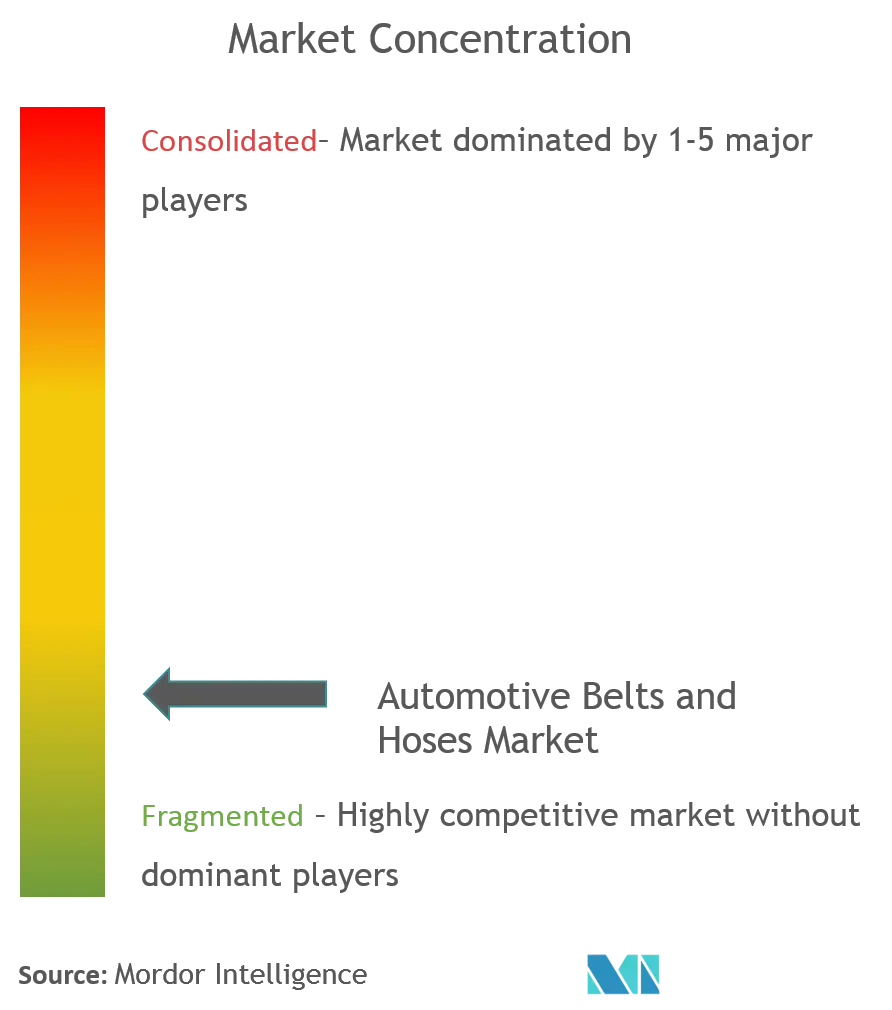

يعتبر سوق أحزمة وخراطيم السيارات مجزأ للغاية، وذلك بسبب وجود العديد من اللاعبين الإقليميين. ومع ذلك، فإن بعض اللاعبين الرئيسيين، مثل شركة سوميتومو ريكو المحدودة، وشركة إيه سي دلكو (جنرال موتورز)، وشركة جوديير للإطارات والمطاط، وشركة تويودا جوسي المحدودة، وشركة كونتيننتال إيه جي، قد استحوذوا على حصص كبيرة في السوق.

مع الاتجاه المتزايد للمركبات خفيفة الوزن والموفرة للوقود، بدأت الشركات في الاستثمار في إنتاج مواد أكثر تقدمًا للأحزمة والخراطيم، من أجل تلبية المعايير المتزايدة لصناعة السيارات. على سبيل المثال،.

- في يوليو 2022، أبرمت شركة Origin Material, Inc شراكة مع Intertex World Resources وهي الموزع الرائد للمطاط الصناعي والزيوت المعالجة والبلاستيك وما إلى ذلك. وتهدف الشراكة أيضًا إلى توصيل الخراطيم والأحزمة والأختام المطاطية وجميع أسواق السلع المطاطية الميكانيكية الأخرى للسيارات ما بعد البيع ومصنعي المعدات الأصلية.

- في مارس 2020، أعلنت شركة Teijin Frontier، Kita Ward، Osaka) أنها طورت مادة لاصقة صديقة للبيئة لا تحتوي على ريسورسينول فورمالدهايد (RF) لألياف التعزيز المطاطية. وتهدف الشركة إلى بدء الإنتاج التجريبي لألياف التسليح المطاطية التي تستخدم هذه المادة اللاصقة الجديدة في عام 2020، وتحقيق إنتاج سنوي قدره 200 ألف طن بما في ذلك كمية الإنتاج المرخص في عام 2028. أما بالنسبة للمواد اللاصقة RF اللاتكس (RFL) شائعة الاستخدام، فإن RF يتم شبكها بواسطة تفاعل كيميائي ويتم دمجها مع مادة اللاتكس، وهو عنصر لاصق، لتوفير أداء لاصق.

رواد سوق أحزمة وخراطيم السيارات

-

Sumitomo Riko Co. Ltd

-

ACDelco (General Motors)

-

Toyoda Gosei Co. Ltd

-

Continental AG

-

Goodyear Tire & Rubber Co.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أحزمة وخراطيم السيارات

- في سبتمبر 2022، قامت KA) بدمج وحدات أعمال أنظمة نقل السوائل (FTS) والوصلات لإنشاء وحدة أعمال أنظمة التحكم في التدفق الجديدة. تقوم وحدة أعمال FTS التابعة لشركة KA بتوريد خراطيم PTFE وتجميعات الخراطيم لمختلف الأسواق الصناعية وأسواق السيارات. تعتبر أعمال أدوات التوصيل موردًا لوصلات الهواء المضغوط لسوق المركبات التجارية العالمية.

- في يوليو 2022، أعلن القطاع الصناعي ContiTech التابع لشركة Continental AG مؤخرًا عن إطلاق مواقع خراطيم إعادة الهيكلة الرئيسية في ألمانيا. ووفقا لكونتي، أدى التحول في صناعة السيارات إلى زيادة المعروض من الخراطيم المطاطية لمحركات الاحتراق.

- وفي فبراير 2021، أعلنت شركة يوكوهاما للمطاط أنها طورت نظامًا يستخدم الذكاء الاصطناعي (AI) للتنبؤ بالخصائص الفيزيائية للمركبات المطاطية وأطلقت النظام في تصميم المركبات المطاطية لإطارات يوكوهاما. تم تطوير النظام وفقًا لمفهوم استخدام الذكاء الاصطناعي الجديد لشركة Yokohama Ruber، HAICoLab، والذي تم إطلاقه في أكتوبر 2020. وتعتزم Teijin Frontier الترويج للمادة اللاصقة الجديدة لمجموعة واسعة من التطبيقات مثل الإطارات والأحزمة والخراطيم، ومواصلة تطوير الخصائص الاستجابة لأنواع مختلفة من المطاط.

- في أغسطس 2021، أعلنت وكالة ترويج الاستثمار المجرية (HIPA) أن شركة Leyland Hose Silicone Services (LHSS) ومقرها المملكة المتحدة قد أنشأت أول وحدة تصنيع أوروبية لها في المجر. كمورد للسيارات، تعمل الشركة في تصنيع وبيع خراطيم السيليكون لأكثر من 30 عامًا.

قررت LHSS في عام 2019 افتتاح مصنع جديد استجابة لطلب السوق.

تقسيم صناعة أحزمة وخراطيم السيارات

الأحزمة والخراطيم هي المسؤولة عن الأداء العام للسيارة. تعد الأحزمة جزءًا لا يتجزأ من نظام نقل الحركة في المحرك الذي ينقل الطاقة من دولاب الموازنة إلى عمود الكامات. ترتبط كفاءة استهلاك الوقود بالأحزمة، لأنها تنظم وضع الصمام. أحزمة القيادة وأحزمة التوقيت فئتان من الأحزمة. الخراطيم عبارة عن أنابيب مرنة تسمح بنقل السوائل بضغوط مختلفة.

تم تقسيم سوق أحزمة وخراطيم السيارات حسب نوع الحزام ونوع الخرطوم ونوع السيارة والجغرافيا. حسب نوع الحزام، تم تقسيم السوق إلى أحزمة القيادة وأحزمة التوقيت. حسب نوع الخرطوم، تم تقسيم السوق إلى خراطيم نظام توصيل الوقود، وخراطيم نظام الكبح، وخراطيم نظام التوجيه المعزز، وخراطيم نظام التدفئة والتبريد، وخراطيم الشاحن التوربيني.

حسب نوع السيارة، تم تقسيم السوق إلى سيارات ركاب ومركبات تجارية، وبحسب الجغرافيا، تم تقسيم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وبقية العالم. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (مليار دولار أمريكي).

| نوع الحزام | حزام الأمان | ||

| توقيت الحزام | |||

| نوع خرطوم | خراطيم نظام توصيل الوقود | ||

| خراطيم نظام الكبح | |||

| خراطيم نظام التوجيه المعزز | |||

| خراطيم نظام التدفئة والتبريد | |||

| خراطيم الشاحن التوربيني | |||

| نوع السيارة | سيارات الركاب | ||

| المركبات التجارية | |||

| جغرافية | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| بقية أمريكا الشمالية | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| إسبانيا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| بقية العالم | البرازيل | ||

| جنوب أفريقيا | |||

| بلدان اخرى | |||

الأسئلة الشائعة حول أبحاث سوق أحزمة وخراطيم السيارات

ما هو حجم سوق أحزمة وخراطيم السيارات الحالي؟

من المتوقع أن يسجل سوق أحزمة وخراطيم السيارات معدل نمو سنوي مركب يزيد عن 6.56٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أحزمة وخراطيم السيارات؟

Sumitomo Riko Co. Ltd، ACDelco (General Motors)، Toyoda Gosei Co. Ltd، Continental AG، Goodyear Tire & Rubber Co. هي الشركات الكبرى العاملة في سوق أحزمة وخراطيم السيارات.

ما هي المنطقة الأسرع نموًا في سوق أحزمة وخراطيم السيارات؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق أحزمة وخراطيم السيارات؟

في عام 2024، استحوذت أمريكا الشمالية على أكبر حصة سوقية في سوق أحزمة وخراطيم السيارات.

ما هي السنوات التي يغطيها سوق أحزمة وخراطيم السيارات؟

يغطي التقرير حجم السوق التاريخي لأحزمة وخراطيم السيارات للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق أحزمة وخراطيم السيارات للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

تقرير صناعة أحزمة وخراطيم السيارات

إحصائيات الحصة السوقية لأحزمة وخراطيم السيارات لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير الصناعة Mordor Intelligence ™. يتضمن تحليل أحزمة وخراطيم السيارات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا تنزيل تقرير مجاني بصيغة PDF.