حجم سوق بروتين الصويا في آسيا والمحيط الهادئ

|

|

فترة الدراسة | 2017 - 2029 |

|

|

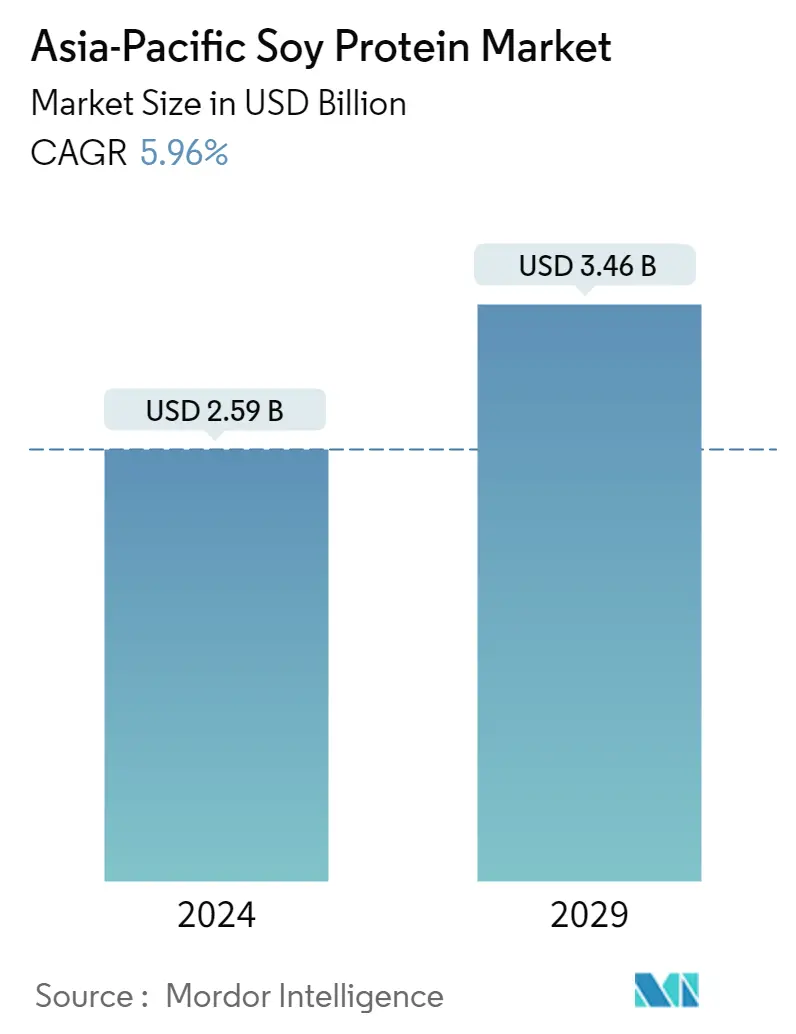

حجم السوق (2024) | USD 2.59 Billion |

|

|

حجم السوق (2029) | USD 3.46 Billion |

|

|

أكبر حصة حسب المستخدم النهائي | الأعلاف الحيوانية |

|

|

CAGR (2024 - 2029) | 5.96 % |

|

|

أكبر حصة حسب البلد | الصين |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بروتين الصويا في آسيا والمحيط الهادئ

يقدر حجم سوق بروتين الصويا في آسيا والمحيط الهادئ بـ 2.59 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 3.46 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.96٪ خلال الفترة المتوقعة (2024-2029).

تساهم الأغذية والمشروبات والأعلاف الحيوانية معًا بشكل كبير في استخدام بروتين الصويا بسبب الخصائص الغذائية العالية المرتبطة ببروتين الصويا

- تتمتع منطقة آسيا والمحيط الهادئ بسوق راسخة لبروتين الصويا، حيث إنها واحدة من أكثر الأطعمة التقليدية المقبولة من قبل المستهلكين في المنطقة. لقد زاد بروتين الصويا من وظائفه في الأطعمة المختلفة كمكون بروتيني ومُحسِّن للنكهة، الأمر الذي يدفع بشكل كبير تطبيقاته في مختلف قطاعات المستخدم النهائي. يستخدم بروتين الصويا في الغالب في قطاع الأعلاف الحيوانية، يليه قطاع الأغذية والمشروبات.

- في علف الحيوانات، يستخدم بروتين الصويا في المقام الأول كبديل للألبان ومسحوق السمك لوظائفه، بما في ذلك قابلية هضم البروتين العالية، ونقطة السعر الأرخص، والمحتوى المنخفض من المواد المضادة للتغذية، وعمر افتراضي أطول. وبناءً على ذلك، من المتوقع أن يسجل قطاع الأعلاف الحيوانية أسرع معدل نمو سنوي مركب بنسبة 6.23% خلال الفترة المتوقعة. كما يستخدم بروتين الصويا على نطاق واسع في أغذية الحيوانات الأليفة بسبب سهولة هضمه. تحتاج العديد من الكلاب إلى اتباع نظام غذائي مضاد للحساسية بسبب الحساسية تجاه الدجاج ولحم البقر ومصادر البروتين الحيواني الأخرى. يعتبر الصويا طعامًا شائعًا للحيوانات الأليفة، ويمكن أن يساعد في تخفيف الأعراض. الصويا هو بديل اللحوم الغنية بالبروتين لأنه يحتوي أيضًا على نسبة عالية من الألياف الغذائية والفيتامينات والمعادن. نصف كوب من بروتين الصويا المطبوخ يحتوي على 11 جرامًا من البروتين.

- في قطاع الأغذية والمشروبات، يستخدم بروتين الصويا بشكل رئيسي في منتجات اللحوم والألبان البديلة. شكلت القطاعات الفرعية لبدائل اللحوم واللحوم وبدائل الألبان والألبان 46.24% و36.72% من حصص قطاع الأغذية والمشروبات على التوالي. مع مستويات عالية من البروتين والمواد المغذية الأخرى، يعد فول الصويا من البقوليات القوية التي يمكن أن تحل محل اللحوم بسهولة وهي المحرك الرئيسي لقطاع التطبيق، إلى جانب سهولة الهضم وقوام يشبه اللحوم. كما لاحظ الحليب المدعم بالصويا ارتفاع الطلب بسبب احتوائه على البروتين والكالسيوم والفيتامينات A وD وفيتامين B مقارنة بحليب البقر.

وتمتلك الصين حصة كبيرة في استهلاك بروتين الصويا بسبب القدرة الإنتاجية العالية

- وتعد الصين أكبر مستهلك لبروتين الصويا في المنطقة، ويعزى ذلك إلى القدرة الإنتاجية العالية التي تقلل سعر المكون وتعزز حجم استهلاكه. تتم معالجة حوالي 70% من إمدادات العالم من بروتين الصويا المعزول، وهو مكون أساسي في العديد من الأطعمة النباتية، في مقاطعة شاندونغ في الصين. كما أنه يتيح الابتكارات عبر المنتجات النباتية، مما يجذب المزيد من المستهلكين لتجربة عروض المنتجات المتنوعة. يعمل بروتين الصويا أيضًا كبديل للوجبات المشتقة من الحيوانات ويوفر العديد من الوظائف، مثل قابلية الهضم العالية والمستويات المنخفضة من العوامل المضادة للتغذية.

- نظرًا للتطورات المستمرة للمنتجات وطلب المستهلكين المتزايد على الأطعمة النباتية، من المتوقع أن تسجل الصين أسرع حجم نمو سنوي مركب يبلغ 8.11٪ خلال الفترة المتوقعة. يتم استخدام حوالي 200 مكون نباتي بديل عبر الشركات الناشئة المعنية ببروتين الصويا في الهند. كان سوق بروتين الصويا في الهند مدفوعًا بالطلب المرتفع من قطاعي الأغذية والمشروبات والأعلاف الحيوانية، اللذين سجلا حصص حجم بلغت 56.68% و43.09% على التوالي في عام 2022. مع قيام الهيئات الحكومية والسلطات الغذائية، مثل FSSAI، بتشجيع الاستهلاك من بروتين الصويا، من المتوقع أن يزداد الطلب عليه أكثر.

- تمتلك إندونيسيا حصة سوقية كبيرة في سوق فول الصويا، والذي من المتوقع أن يسجل معدل نمو سنوي مركب يبلغ 2.22٪ خلال الفترة المتوقعة. تعمل الحكومة جاهدة لزيادة إنتاج فول الصويا من أجل تحقيق الاكتفاء الذاتي من خلال برامج مثل Gema Palagung، وBangkit Kedelai، ومدرسة المزارعين للإدارة المتكاملة للمحاصيل / FSICM لفول الصويا بسبب الطلب المتزايد على المنتجات الغنية بالبروتين. نما اهتمام المستهلكين بمصادر بروتين الصويا بشكل ملحوظ بسبب الاتجاهات الصحية والوعي بالتغذية في الوجبات الغذائية اليومية.

اتجاهات سوق بروتين الصويا في منطقة آسيا والمحيط الهادئ

- إن تغيير أنماط الحياة مع تزايد عدد النساء العاملات يؤدي إلى تعزيز السوق

- ارتفاع استهلاك سلع المخابز كوجبة يقود هذه الصناعة

- القدرة التنافسية في السوق تعزز النمو

- زيادة تفضيل المستهلك لمنتجات حبوب الإفطار المريحة

- يحافظ قطاع الصلصات على حصة الأسد في سوق منطقة آسيا والمحيط الهادئ

- الحلويات الفاخرة هي اتجاه السوق الحالي

- ارتفاع الطلب على منتجات الألبان النباتية داخل بلدان منطقة آسيا والمحيط الهادئ

- زيادة عدد السكان المسنين لزيادة الطلب

- شهية منطقة آسيا والمحيط الهادئ المتزايدة للحوم النباتية تزيد الطلب

- التطورات المتزايدة ترفع المبيعات القطاعية

- من المرجح أن يؤدي تناول الوجبات الخفيفة الصحية إلى تحفيز السوق

- إن العدد المتزايد من المراكز الصحية واللياقة البدنية يقود السوق

- زيادة الطلب على أعلاف المجترات

- تزايد الطلب على منتجات التجميل والعناية الشخصية الطبيعية/العضوية

نظرة عامة على صناعة بروتين الصويا في آسيا والمحيط الهادئ

سوق بروتين الصويا في منطقة آسيا والمحيط الهادئ مجزأ، حيث تشغل أكبر خمس شركات 21.29٪. اللاعبون الرئيسيون في هذا السوق هم شركة آرتشر دانييلز ميدلاند، وبونج المحدودة، ومجموعة فوجي أويل، وشركة النكهات والعطور الدولية، ومجموعة كيري بي إل سي (مرتبة أبجديًا).

قادة سوق بروتين الصويا في آسيا والمحيط الهادئ

Archer Daniels Midland Company

Bunge Limited

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include CHS Inc., Foodchem International Corporation, Shandong Yuwang Industrial Co. Ltd, Wilmar International Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بروتين الصويا في آسيا والمحيط الهادئ

- يوليو 2020 تقدم شركة DuPont Nutrition Biosciences (DuPont)، وهي شركة تابعة لـ IFF، أكبر تشكيلة من المكونات في الصناعة لتطوير المنتجات النباتية مع مجموعة Danisco Planit الجديدة. Danisco Planit هو إطلاق عالمي يتضمن خدمات وخبرات ومجموعة لا مثيل لها من المكونات للأغذية والمشروبات النباتية، بما في ذلك البروتينات النباتية والغرويات المائية والثقافات والبروبيوتيك والألياف وحماية الأغذية ومضادات الأكسدة والمستخلصات الطبيعية والمستحلبات والإنزيمات. وكذلك الأنظمة المخصصة.

- مارس 2019 أطلقت شركة DuPont قطعًا جديدة من بروتين ناجتس تعتمد على فول الصويا تحت العلامة التجارية SUPRO. تهدف مجموعة منتجات الكتلة البروتينية بنسبة 90% إلى توسيع نطاق الشركة من خيارات البروتين النباتي التي تزيد من محتوى البروتين العالي والقوام الفريد.

- يناير 2019 قامت شركة Fuji Oil Holdings Inc. ببناء مصنع جديد لمعالجة أغذية الصويا على أرض مصنع تشيبا التابع لها (الواقع في مدينة تشيبا، محافظة تشيبا، اليابان) باستثمار قدره 2.4 مليار ين ياباني. ومع المصنع الجديد الذي تبلغ طاقته الإنتاجية 9000 طن سنويًا ومساحة بناء تبلغ 1456 مترًا مربعًا، تخطط الشركة لتطوير أسواق جديدة للمستقبل.

تقرير سوق بروتين الصويا في آسيا والمحيط الهادئ – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. حجم سوق المستخدم النهائي

2.1.1. أغذية الأطفال وصيغة الرضع

2.1.2. مخبز

2.1.3. المشروبات

2.1.4. حبوب الإفطار

2.1.5. التوابل / الصلصات

2.1.6. الحلويات

2.1.7. الألبان ومنتجات الألبان البديلة

2.1.8. تغذية المسنين والتغذية الطبية

2.1.9. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

2.1.10. المنتجات الغذائية RTE/RTC

2.1.11. وجبات خفيفة

2.1.12. تغذية الرياضة/الأداء

2.1.13. الأعلاف الحيوانية

2.1.14. العناية الشخصية ومستحضرات التجميل

2.2. اتجاهات استهلاك البروتين

2.2.1. نبات

2.3. اتجاهات الإنتاج

2.3.1. نبات

2.4. الإطار التنظيمي

2.4.1. أستراليا

2.4.2. الصين

2.4.3. الهند

2.4.4. اليابان

2.5. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. استمارة

3.1.1. يركز

3.1.2. يعزل

3.1.3. محكم/متحلل

3.2. المستخدم النهائي

3.2.1. الأعلاف الحيوانية

3.2.2. طعام و مشروبات

3.2.2.1. بواسطة المستخدم النهائي الفرعي

3.2.2.1.1. مخبز

3.2.2.1.2. المشروبات

3.2.2.1.3. حبوب الإفطار

3.2.2.1.4. التوابل / الصلصات

3.2.2.1.5. الألبان ومنتجات الألبان البديلة

3.2.2.1.6. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

3.2.2.1.7. المنتجات الغذائية RTE/RTC

3.2.2.1.8. وجبات خفيفة

3.2.3. العناية الشخصية ومستحضرات التجميل

3.2.4. المكملات

3.2.4.1. بواسطة المستخدم النهائي الفرعي

3.2.4.1.1. أغذية الأطفال وصيغة الرضع

3.2.4.1.2. تغذية المسنين والتغذية الطبية

3.2.4.1.3. تغذية الرياضة/الأداء

3.3. دولة

3.3.1. أستراليا

3.3.2. الصين

3.3.3. الهند

3.3.4. إندونيسيا

3.3.5. اليابان

3.3.6. ماليزيا

3.3.7. نيوزيلندا

3.3.8. كوريا الجنوبية

3.3.9. تايلاند

3.3.10. فيتنام

3.3.11. بقية منطقة آسيا والمحيط الهادئ

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Archer Daniels Midland Company

4.4.2. Bunge Limited

4.4.3. CHS Inc.

4.4.4. Foodchem International Corporation

4.4.5. Fuji Oil Group

4.4.6. International Flavors & Fragrances, Inc.

4.4.7. Kerry Group PLC

4.4.8. Shandong Yuwang Industrial Co. Ltd

4.4.9. Wilmar International Ltd

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- حجم سوق أغذية الأطفال وتركيبات الرضع، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 2:

- حجم سوق المخبوزات، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 3:

- حجم سوق المشروبات، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 4:

- حجم سوق حبوب الإفطار، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 5:

- حجم سوق التوابل/الصلصات، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 6:

- حجم سوق الحلويات، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 7:

- حجم سوق منتجات الألبان ومنتجات الألبان البديلة، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 8:

- حجم سوق تغذية المسنين والتغذية الطبية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 9:

- حجم سوق اللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 10:

- حجم سوق المنتجات الغذائية RTE/RTC، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 11:

- حجم سوق الوجبات الخفيفة، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 12:

- حجم سوق التغذية الرياضية/الأداء، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 13:

- حجم سوق الأعلاف الحيوانية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 14:

- حجم سوق العناية الشخصية ومستحضرات التجميل، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 15:

- نصيب الفرد من استهلاك البروتين النباتي، جرام، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 16:

- إنتاج بروتين الصويا، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2021

- شكل 17:

- حجم سوق بروتين الصويا، بالأطنان، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 18:

- قيمة سوق بروتين الصويا بالدولار الأمريكي في منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 19:

- حجم سوق بروتين الصويا حسب الشكل والأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 20:

- قيمة سوق بروتين الصويا حسب الشكل، الدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق بروتين الصويا حسب الشكل،٪، آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 22:

- حجم حصة سوق بروتين الصويا حسب الشكل،٪، آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 23:

- حجم سوق بروتين الصويا، المركزات، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 24:

- قيمة سوق بروتين الصويا المركز بالدولار الأمريكي في منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي، النسبة المئوية للمركزات، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 26:

- حجم سوق بروتين الصويا، المعزولات، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 27:

- قيمة سوق بروتين الصويا، المعزولات، بالدولار الأمريكي، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 28:

- حصة قيمة سوق بروتين الصويا من قبل المستخدم النهائي، النسبة المئوية للعزلات، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 29:

- حجم سوق بروتين الصويا، مركب/متحلل، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 30:

- قيمة سوق بروتين الصويا، مركب/متحلل، دولار أمريكي، آسيا والمحيط الهادئ، 2017-2029

- شكل 31:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي، النسبة المئوية للتركيبة/المتحللة، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 32:

- حجم سوق بروتين الصويا حسب المستخدم النهائي، بالأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 33:

- قيمة سوق بروتين الصويا حسب المستخدم النهائي، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017-2029

- شكل 34:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، منطقة آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 35:

- حصة حجم سوق بروتين الصويا من قبل المستخدم النهائي،٪، منطقة آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 36:

- حجم سوق بروتين الصويا، أعلاف الحيوانات، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 37:

- قيمة سوق بروتين الصويا والأعلاف الحيوانية في منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 38:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، نسبة العلف الحيواني، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 39:

- حجم سوق بروتين الصويا، المستخدم النهائي للأغذية والمشروبات، بالأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 40:

- قيمة سوق بروتين الصويا، المستخدم النهائي للأغذية والمشروبات، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق بروتين الصويا حسب المستخدم النهائي للأغذية والمشروبات،٪، منطقة آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 42:

- الحصة الحجمية لسوق بروتين الصويا حسب المستخدم النهائي للأغذية والمشروبات،٪، منطقة آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 43:

- حجم سوق بروتين الصويا، المخابز، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 44:

- قيمة سوق بروتين الصويا، المخبوزات، الدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 45:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، نسبة المخابز، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 46:

- حجم سوق بروتين الصويا، المشروبات، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 47:

- قيمة سوق بروتين الصويا والمشروبات بالدولار الأمريكي ومنطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 48:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للمشروبات، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 49:

- حجم سوق بروتين الصويا، حبوب الإفطار، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 50:

- قيمة سوق بروتين الصويا وحبوب الإفطار بالدولار الأمريكي ومنطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 51:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية لحبوب الإفطار، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 52:

- حجم سوق بروتين الصويا، التوابل/الصلصات، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 53:

- قيمة سوق بروتين الصويا، التوابل/الصلصات، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 54:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للتوابل/الصلصات، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 55:

- حجم سوق بروتين الصويا ومنتجات الألبان ومنتجات الألبان البديلة، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 56:

- قيمة سوق بروتين الصويا ومنتجات الألبان ومنتجات الألبان البديلة، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية لمنتجات الألبان ومنتجات الألبان البديلة، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 58:

- حجم سوق بروتين الصويا واللحوم/الدواجن/الأطعمة البحرية والمنتجات البديلة للحوم، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 59:

- قيمة سوق بروتين الصويا واللحوم/الدواجن/الأطعمة البحرية والمنتجات البديلة للحوم، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017-2029

- شكل 60:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 61:

- حجم سوق بروتين الصويا، المنتجات الغذائية الجاهزة للاستهلاك/التسليم، بالأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 62:

- قيمة سوق بروتين الصويا، المنتجات الغذائية RTE/RTC، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 63:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للمنتجات الغذائية RTE/RTC، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 64:

- حجم سوق بروتين الصويا، الوجبات الخفيفة، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 65:

- قيمة سوق بروتين الصويا والوجبات الخفيفة بالدولار الأمريكي في منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 66:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للوجبات الخفيفة، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 67:

- حجم سوق بروتين الصويا والعناية الشخصية ومستحضرات التجميل، آسيا والمحيط الهادئ، 2017-2029

- شكل 68:

- قيمة سوق بروتين الصويا والعناية الشخصية ومستحضرات التجميل في منطقة آسيا والمحيط الهادئ، 2017-2029

- شكل 69:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للعناية الشخصية ومستحضرات التجميل، منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 70:

- حجم سوق بروتين الصويا، المكملات الغذائية للمستخدم النهائي، بالأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 71:

- قيمة سوق بروتين الصويا، المكملات الغذائية للمستخدم النهائي، الدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 72:

- حصة القيمة من سوق بروتين الصويا حسب المكملات المستخدم النهائي،٪، آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 73:

- الحصة الحجمية لسوق بروتين الصويا حسب المكملات المستخدم النهائي،٪، آسيا والمحيط الهادئ، 2017 VS 2023 VS 2029

- شكل 74:

- حجم سوق بروتين الصويا، أغذية الأطفال وتركيبة الرضع، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 75:

- قيمة سوق بروتين الصويا وأغذية الأطفال وتركيبة الرضع، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 76:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية لأغذية الأطفال وتركيبات الرضع، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 77:

- حجم سوق بروتين الصويا، تغذية المسنين والتغذية الطبية، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 78:

- قيمة سوق بروتين الصويا وتغذية المسنين والتغذية الطبية بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 79:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية لتغذية المسنين والتغذية الطبية، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 80:

- حجم سوق بروتين الصويا، التغذية الرياضية/الأداء، بالأطنان المترية، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 81:

- قيمة سوق بروتين الصويا، والتغذية الرياضية/الأداء، بالدولار الأمريكي، ومنطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 82:

- حصة القيمة من سوق بروتين الصويا حسب الشكل، النسبة المئوية للتغذية الرياضية/الأداء، آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 83:

- حجم سوق بروتين الصويا حسب البلد، بالأطنان المترية، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 84:

- قيمة سوق بروتين الصويا حسب البلد والدولار الأمريكي ومنطقة آسيا والمحيط الهادئ، 2017-2029

- شكل 85:

- حصة القيمة من سوق بروتين الصويا حسب البلد،٪، آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 86:

- حجم حصة سوق بروتين الصويا حسب البلد،٪، آسيا والمحيط الهادئ، 2017 مقابل 2023 مقابل 2029

- شكل 87:

- حجم سوق بروتين الصويا، بالأطنان المترية، أستراليا، 2017 - 2029

- شكل 88:

- قيمة سوق بروتين الصويا بالدولار الأمريكي وأستراليا 2017-2029

- شكل 89:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، أستراليا، 2022 مقابل 2029

- شكل 90:

- حجم سوق بروتين الصويا، بالأطنان المترية، الصين، 2017 - 2029

- شكل 91:

- قيمة سوق بروتين الصويا، الدولار الأمريكي، الصين، 2017 - 2029

- شكل 92:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، الصين، 2022 مقابل 2029

- شكل 93:

- حجم سوق بروتين الصويا، بالأطنان المترية، الهند، 2017 - 2029

- شكل 94:

- قيمة سوق بروتين الصويا بالدولار الأمريكي والهند، 2017 - 2029

- شكل 95:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، الهند، 2022 مقابل 2029

- شكل 96:

- حجم سوق بروتين الصويا، بالأطنان المترية، إندونيسيا، 2017 - 2029

- شكل 97:

- قيمة سوق بروتين الصويا بالدولار الأمريكي وإندونيسيا، 2017 - 2029

- شكل 98:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، إندونيسيا، 2022 مقابل 2029

- شكل 99:

- حجم سوق بروتين الصويا، بالأطنان المترية، اليابان، 2017 - 2029

- شكل 100:

- قيمة سوق بروتين الصويا بالدولار الأمريكي واليابان، 2017 - 2029

- شكل 101:

- قيمة حصة سوق بروتين الصويا من قبل المستخدم النهائي،٪، اليابان، 2022 مقابل 2029

- شكل 102:

- حجم سوق بروتين الصويا، بالأطنان المترية، ماليزيا، 2017 - 2029

- شكل 103:

- قيمة سوق بروتين الصويا بالدولار الأمريكي وماليزيا 2017 - 2029

- شكل 104:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، ماليزيا، 2022 مقابل 2029

- شكل 105:

- حجم سوق بروتين الصويا، بالأطنان المترية، نيوزيلندا، 2017 - 2029

- شكل 106:

- قيمة سوق بروتين الصويا، بالدولار الأمريكي، نيوزيلندا، 2017 - 2029

- شكل 107:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، نيوزيلندا، 2022 مقابل 2029

- شكل 108:

- حجم سوق بروتين الصويا، بالأطنان المترية، كوريا الجنوبية، 2017 - 2029

- شكل 109:

- قيمة سوق بروتين الصويا، بالدولار الأمريكي، كوريا الجنوبية، 2017 - 2029

- شكل 110:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، كوريا الجنوبية، 2022 مقابل 2029

- شكل 111:

- حجم سوق بروتين الصويا، بالأطنان المترية، تايلاند، 2017 - 2029

- شكل 112:

- قيمة سوق بروتين الصويا، بالدولار الأمريكي، تايلاند، 2017 - 2029

- شكل 113:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، تايلاند، 2022 مقابل 2029

- شكل 114:

- حجم سوق بروتين الصويا، بالأطنان المترية، فيتنام، 2017 - 2029

- شكل 115:

- قيمة سوق بروتين الصويا، بالدولار الأمريكي، فيتنام، 2017 - 2029

- شكل 116:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، فيتنام، 2022 مقابل 2029

- شكل 117:

- حجم سوق بروتين الصويا، بالأطنان المترية، بقية دول آسيا والمحيط الهادئ، 2017 - 2029

- شكل 118:

- قيمة سوق بروتين الصويا بالدولار الأمريكي وبقية دول آسيا والمحيط الهادئ، 2017 - 2029

- شكل 119:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي،٪، بقية منطقة آسيا والمحيط الهادئ، 2022 مقابل 2029

- شكل 120:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، سوق بروتين الصويا في آسيا والمحيط الهادئ، 2017 - 2022

- شكل 121:

- الاستراتيجيات الأكثر اعتماداً، عددها، منطقة آسيا والمحيط الهادئ، 2017 - 2022

- شكل 122:

- حصة القيمة من اللاعبين الرئيسيين،٪، سوق بروتين الصويا في آسيا والمحيط الهادئ، 2021

تجزئة صناعة بروتين الصويا في منطقة آسيا والمحيط الهادئ

يتم تغطية المركزات والمعزولات والمركبة/المتحللة كأجزاء حسب النموذج. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي. يتم تغطية أستراليا والصين والهند وإندونيسيا واليابان وماليزيا ونيوزيلندا وكوريا الجنوبية وتايلاند وفيتنام كقطاعات حسب البلد.

- تتمتع منطقة آسيا والمحيط الهادئ بسوق راسخة لبروتين الصويا، حيث إنها واحدة من أكثر الأطعمة التقليدية المقبولة من قبل المستهلكين في المنطقة. لقد زاد بروتين الصويا من وظائفه في الأطعمة المختلفة كمكون بروتيني ومُحسِّن للنكهة، الأمر الذي يدفع بشكل كبير تطبيقاته في مختلف قطاعات المستخدم النهائي. يستخدم بروتين الصويا في الغالب في قطاع الأعلاف الحيوانية، يليه قطاع الأغذية والمشروبات.

- في علف الحيوانات، يستخدم بروتين الصويا في المقام الأول كبديل للألبان ومسحوق السمك لوظائفه، بما في ذلك قابلية هضم البروتين العالية، ونقطة السعر الأرخص، والمحتوى المنخفض من المواد المضادة للتغذية، وعمر افتراضي أطول. وبناءً على ذلك، من المتوقع أن يسجل قطاع الأعلاف الحيوانية أسرع معدل نمو سنوي مركب بنسبة 6.23% خلال الفترة المتوقعة. كما يستخدم بروتين الصويا على نطاق واسع في أغذية الحيوانات الأليفة بسبب سهولة هضمه. تحتاج العديد من الكلاب إلى اتباع نظام غذائي مضاد للحساسية بسبب الحساسية تجاه الدجاج ولحم البقر ومصادر البروتين الحيواني الأخرى. يعتبر الصويا طعامًا شائعًا للحيوانات الأليفة، ويمكن أن يساعد في تخفيف الأعراض. الصويا هو بديل اللحوم الغنية بالبروتين لأنه يحتوي أيضًا على نسبة عالية من الألياف الغذائية والفيتامينات والمعادن. نصف كوب من بروتين الصويا المطبوخ يحتوي على 11 جرامًا من البروتين.

- في قطاع الأغذية والمشروبات، يستخدم بروتين الصويا بشكل رئيسي في منتجات اللحوم والألبان البديلة. شكلت القطاعات الفرعية لبدائل اللحوم واللحوم وبدائل الألبان والألبان 46.24% و36.72% من حصص قطاع الأغذية والمشروبات على التوالي. مع مستويات عالية من البروتين والمواد المغذية الأخرى، يعد فول الصويا من البقوليات القوية التي يمكن أن تحل محل اللحوم بسهولة وهي المحرك الرئيسي لقطاع التطبيق، إلى جانب سهولة الهضم وقوام يشبه اللحوم. كما لاحظ الحليب المدعم بالصويا ارتفاع الطلب بسبب احتوائه على البروتين والكالسيوم والفيتامينات A وD وفيتامين B مقارنة بحليب البقر.

| استمارة | |

| يركز | |

| يعزل | |

| محكم/متحلل |

| المستخدم النهائي | ||||||||||||

| الأعلاف الحيوانية | ||||||||||||

| ||||||||||||

| العناية الشخصية ومستحضرات التجميل | ||||||||||||

|

| دولة | |

| أستراليا | |

| الصين | |

| الهند | |

| إندونيسيا | |

| اليابان | |

| ماليزيا | |

| نيوزيلندا | |

| كوريا الجنوبية | |

| تايلاند | |

| فيتنام | |

| بقية منطقة آسيا والمحيط الهادئ |

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.