حجم سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 17.8 مليار دولار أمريكي | |

| حجم السوق (2029) | 34.11 مليار دولار أمريكي | |

| أكبر حصة حسب فئة المدار | ليو | |

| CAGR (2024 - 2029) | 15.70 % | |

| أكبر حصة حسب البلد | كوريا الجنوبية | |

| تركيز السوق | واسطة | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

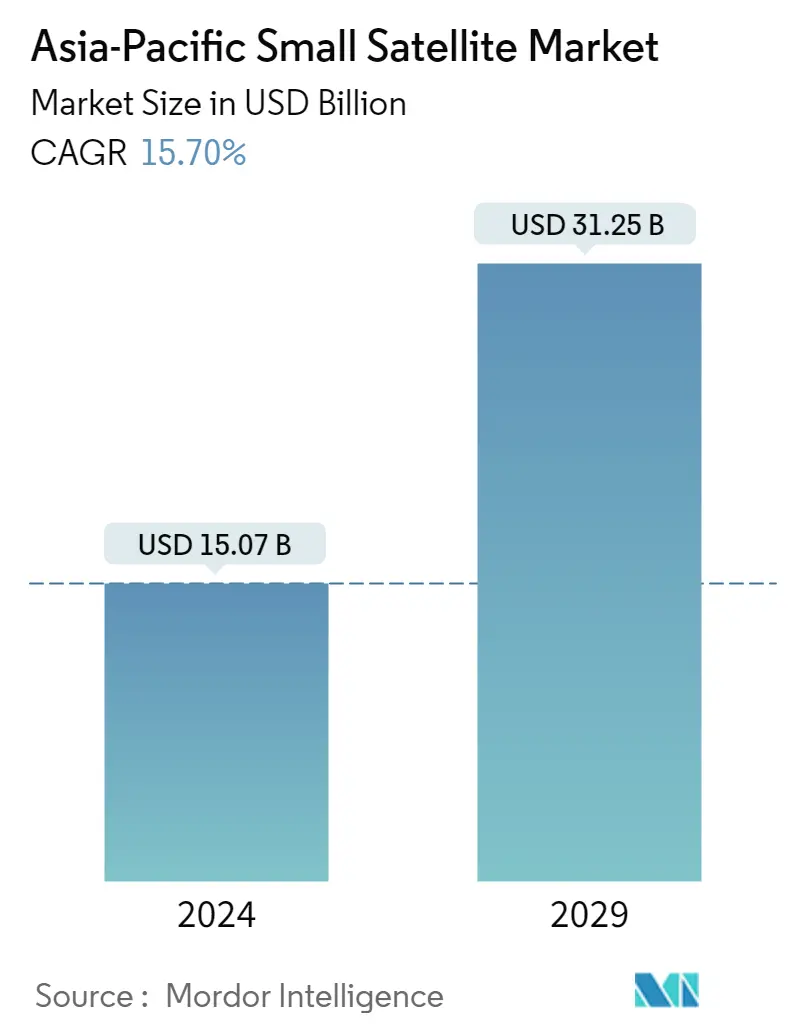

يُقدر حجم سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ بـ 15.07 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 31.25 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 15.70٪ خلال الفترة المتوقعة (2024-2029).

تعمل الأقمار الصناعية التي يتم إطلاقها في LEO على زيادة الطلب في السوق

- في السنوات الأخيرة، ارتفع الطلب على الأقمار الصناعية الصغيرة في المنطقة بسرعة، مع سعي المزيد والمزيد من الشركات والحكومات للاستفادة من فوائد المركبة الفضائية متعددة الاستخدامات والفعالة من حيث التكلفة.

- تعد الأقمار الصناعية LEO أحد أشهر أنواع الأقمار الصناعية الصغيرة التي يتم إطلاقها في منطقة آسيا والمحيط الهادئ. يتم استخدامها لتطبيقات مختلفة، بما في ذلك الاستشعار عن بعد، ومراقبة الأرض، والاتصالات. وفي المنطقة، تم خلال الأعوام 2017-2022، إطلاق نحو 240 قمراً صناعياً إلى المدار الأرضي المنخفض، منها 128 قمراً صناعياً لرصد الأرض، يليها 67 قمراً صناعياً لتطوير التكنولوجيا، و24 قمراً صناعياً للاتصالات، و12 قمراً صناعياً لعلوم الفضاء.

- القمر الصناعي MEO هو قمر صناعي صغير آخر يكتسب شعبية في منطقة آسيا والمحيط الهادئ. تُستخدم هذه الأقمار الصناعية في تطبيقات الملاحة العالمية والاتصالات والاستشعار عن بعد. توفر الأقمار الصناعية MEO العديد من المزايا مقارنة بالأقمار الصناعية LEO، بما في ذلك التغطية الأوسع والقدرة على توفير خدمات اتصالات ذات نطاق ترددي عالٍ.

- النوع الآخر من الأقمار الصناعية التي يتم إطلاقها إلى الفضاء في منطقة آسيا والمحيط الهادئ هي الأقمار الصناعية المستقرة بالنسبة إلى الأرض. وتستخدم هذه الأقمار الصناعية لتطبيقات الاتصالات ومراقبة الطقس. إحدى المزايا الرئيسية للأقمار الصناعية المستقرة بالنسبة إلى الأرض هي قدرتها على البقاء في موقع ثابت بالنسبة للأرض، مما يجعلها مثالية للتطبيقات التي تتطلب تغطية مستمرة، بما في ذلك البث التلفزيوني والاتصال بالإنترنت. خلال الفترة 2017-2022، تم إطلاق قمر صناعي واحد إلى المدار الأرضي المستقر للمراقبة. ومن المتوقع أن تؤدي هذه التطورات إلى زيادة معدل نمو هذا القطاع بنسبة 182٪ خلال الفترة 2023-2029.

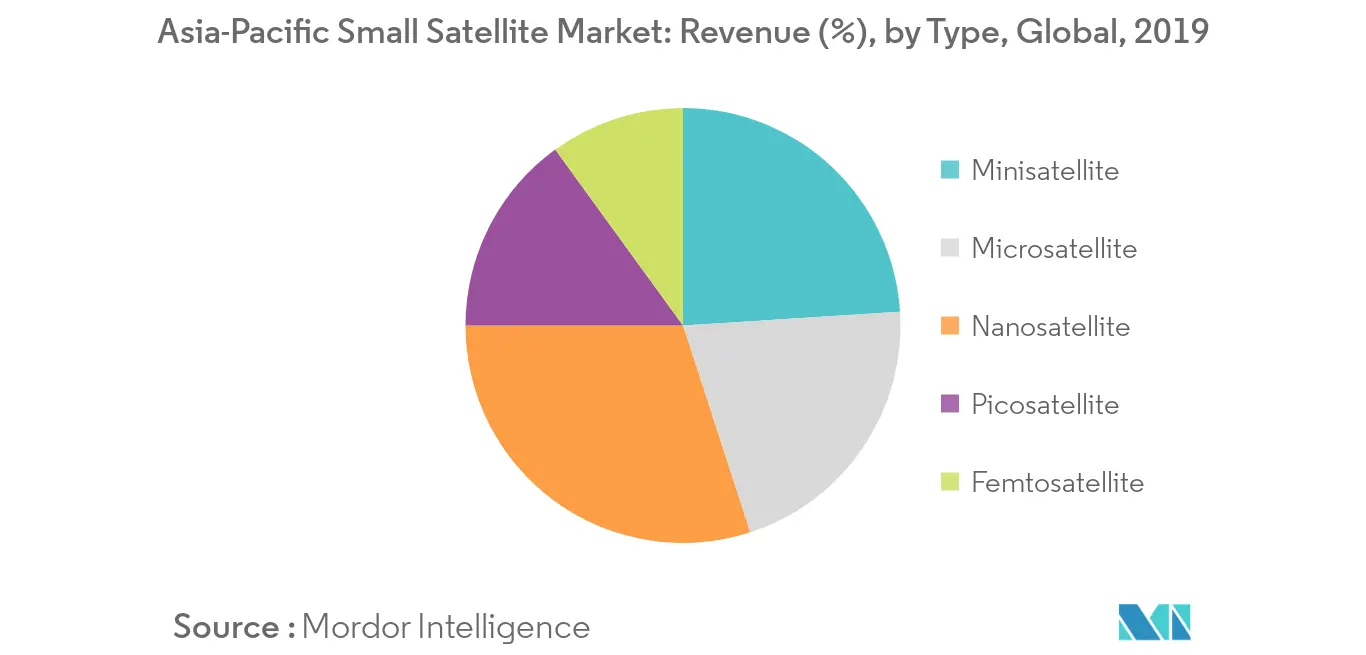

استحوذ قطاع الأقمار الصناعية النانوية على حصة سوقية كبيرة في عام 2019

في الوقت الحالي ، يمثل قطاع الأقمار الصناعية النانوية في السوق أعلى حصة في السوق ، ومن المتوقع أن يواصل هيمنته على السوق خلال فترة التنبؤ. يرجع نمو هذا القطاع بشكل أساسي إلى زيادة برامج الأقمار الصناعية النانوية في المنطقة. يتم نشر السواتل النانوية على نطاق واسع لرصد الأرض وتطبيقات الاتصالات الساتلية. أطلقت دول مختلفة ، مثل الصين واليابان والهند ، من بين دول أخرى ، أقمارا صناعية نانوية جديدة. من أجل زيادة كوكبة الأقمار الصناعية النانوية إلى 50 قمرا صناعيا ، في فبراير 2019 ، دخلت Myriota في شراكة مع Tyvak Nano-Satellite Systems Inc. لتطوير وإطلاق أقمار صناعية متعددة ، في عام 2019. سيتم استخدام هذه الأقمار الصناعية لتوفير اتصال مباشر بإنترنت الأشياء (IoT) لعملائها. وبالمثل ، تم اختيار NanoAvionics لتصنيع حافلة ساتلية نانوية 12U لبعثة البحث السنغافورية ساتل الدفع الصغير بدون كاثود (CaLeMPSat). ومن المتوقع أن تؤدي هذه البعثات إلى تسريع الطلب على السواتل النانوية في المستقبل القريب.

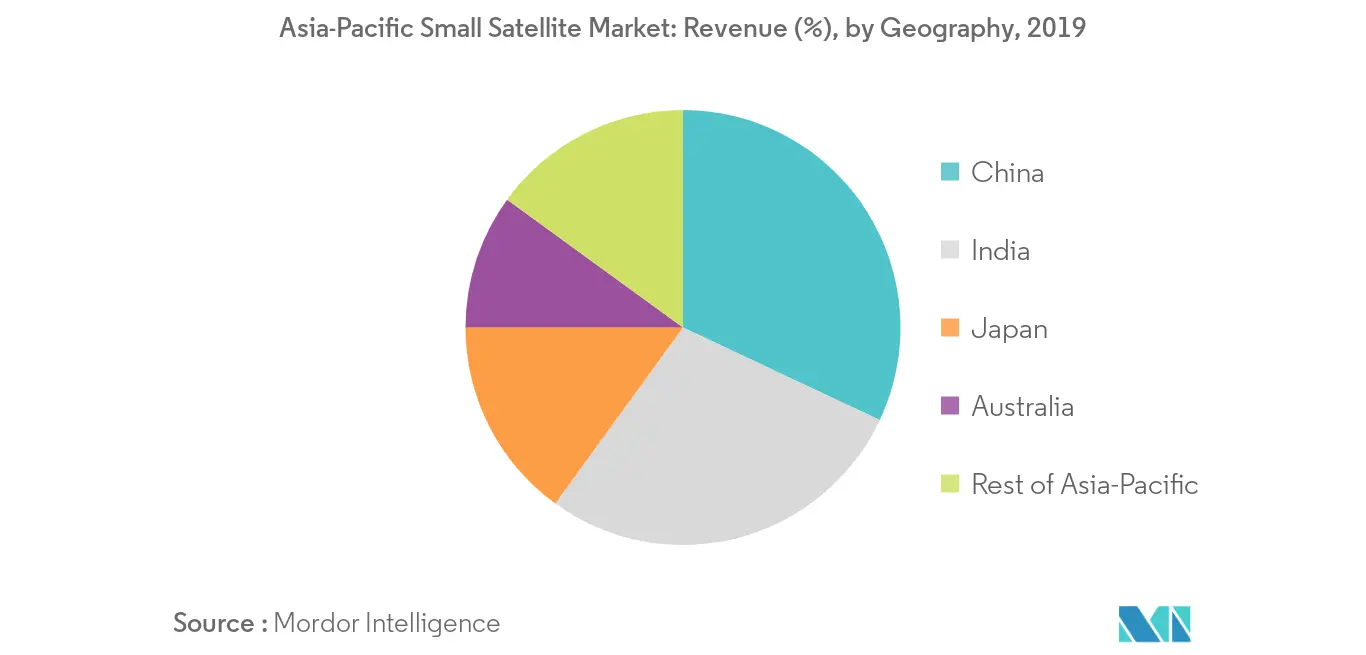

استحوذت الصين على أعلى حصة سوقية في سوق الأقمار الصناعية الصغيرة في آسيا والمحيط الهادئ في عام 2019

تستثمر الصين بكثافة في القدرات الفضائية ، ووفقا لإدارة الفضاء الوطنية الصينية ، تعتزم البلاد إطلاق حوالي 100 قمر صناعي بحلول عام 2025 وتحويل نفسها إلى قوة فضائية رائدة عالميا بحلول عام 2045. أطلقت البلاد ما يقرب من 40 قمرا صناعيا نانويا خلال الفترة 2018-2019. تستثمر شركات مختلفة في تطوير سواتل صغيرة لزيادة خدماتها القائمة على الأقمار الصناعية. أعلنت شركة GalaxySpace ، وهي شركة مصنعة لأقمار الاتصالات ، عن استثمار حوالي 700 مليون دولار أمريكي لإطلاق كوكبة من الأقمار الصناعية الصغيرة ، وذلك أساسا لتوفير اتصالات 5G العالمية ، لشركات الطيران والصناعات البحرية ، والاستجابة للطوارئ والكوارث ، إلخ. أطلقت الصين قمرا صناعيا جديدا للاستشعار عن بعد كجزء من كوكبة الأقمار الصناعية Jilin-1 في نوفمبر 2019 للتطبيقات التجارية ، مثل الوقاية من الكوارث الجيولوجية وتقييم الحصاد ومسوحات الموارد. وتخطط الحكومة لإطلاق 60 قمرا صناعيا بحلول عام 2020 و137 قمرا صناعيا بحلول عام 2030. ومن المتوقع أن تؤدي هذه الخطط الطويلة الأجل إلى زيادة الطلب على السواتل الصغيرة في البلد.

نظرة عامة على صناعة الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

تم توحيد سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ بشكل معتدل، حيث تحتل الشركات الخمس الكبرى 61.64٪. اللاعبون الرئيسيون في هذا السوق هم شركة Axelspace Corporation، وشركة Chang Guang Satellite Technology Co. Ltd، وشركة China Aerospace Science and Technology Corporation (CASC)، وGuodian Gaoke، وشركة Spacety Aerospace Co. (مرتبة أبجديًا).

قادة سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

Axelspace Corporation

Chang Guang Satellite Technology Co. Ltd

China Aerospace Science and Technology Corporation (CASC)

Guodian Gaoke

Spacety Aerospace Co.

Other important companies include MinoSpace Technology, Zhuhai Orbita Control Engineering.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

- مارس 2022 أطلقت الشركة الصينية لعلوم وتكنولوجيا الفضاء بنجاح الأقمار الصناعية Tiankun-2 إلى مدار قطبي منخفض حول الأرض عند الإطلاق الأول للصاروخ Long March 6A.

- مارس 2022 تم إطلاق القمر الصناعي Tianqi 19 لترحيل البيانات التجارية من Guodian Gaoke من صاروخ Long March 8.

- فبراير 2022 تم إطلاق إجمالي 89 قمرًا صناعيًا للتصوير البصري Jilin-1 من تصنيع شركة CASC ويزن كل منها 30-45 كجم إلى المدار.

تقرير سوق الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 كتلة القمر الصناعي

- 4.2 الإنفاق على البرامج الفضائية

- 4.3 الإطار التنظيمي

- 4.3.1 أستراليا

- 4.3.2 اليابان

- 4.3.3 سنغافورة

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 طلب

- 5.1.1 تواصل

- 5.1.2 مراقبة الأرض

- 5.1.3 ملاحة

- 5.1.4 مراقبة الفضاء

- 5.1.5 آحرون

- 5.2 فئة المدار

- 5.2.1 جغرافي

- 5.2.2 ليو

- 5.2.3 مِلكِي

- 5.3 المستخدم النهائي

- 5.3.1 تجاري

- 5.3.2 الحكومة العسكرية

- 5.3.3 آخر

- 5.4 تقنية الدفع

- 5.4.1 كهربائي

- 5.4.2 على أساس الغاز

- 5.4.3 الوقود السائل

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Axelspace Corporation

- 6.4.2 Chang Guang Satellite Technology Co. Ltd

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Guodian Gaoke

- 6.4.5 MinoSpace Technology

- 6.4.6 Spacety Aerospace Co.

- 6.4.7 Zhuhai Orbita Control Engineering

7. أسئلة استراتيجية رئيسية للرؤساء التنفيذيين للأقمار الصناعية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الأقمار الصناعية الصغيرة في منطقة آسيا والمحيط الهادئ

يتم تغطية الاتصالات ومراقبة الأرض والملاحة ومراقبة الفضاء وغيرها كقطاعات حسب التطبيق. تتم تغطية GEO وLEO وMEO كقطاعات حسب فئة Orbit. تتم تغطية القطاعات التجارية والعسكرية والحكومية كقطاعات بواسطة المستخدم النهائي. تتم تغطية الكهرباء والغاز والوقود السائل كقطاعات بواسطة Propulsion Tech.

- في السنوات الأخيرة، ارتفع الطلب على الأقمار الصناعية الصغيرة في المنطقة بسرعة، مع سعي المزيد والمزيد من الشركات والحكومات للاستفادة من فوائد المركبة الفضائية متعددة الاستخدامات والفعالة من حيث التكلفة.

- تعد الأقمار الصناعية LEO أحد أشهر أنواع الأقمار الصناعية الصغيرة التي يتم إطلاقها في منطقة آسيا والمحيط الهادئ. يتم استخدامها لتطبيقات مختلفة، بما في ذلك الاستشعار عن بعد، ومراقبة الأرض، والاتصالات. وفي المنطقة، تم خلال الأعوام 2017-2022، إطلاق نحو 240 قمراً صناعياً إلى المدار الأرضي المنخفض، منها 128 قمراً صناعياً لرصد الأرض، يليها 67 قمراً صناعياً لتطوير التكنولوجيا، و24 قمراً صناعياً للاتصالات، و12 قمراً صناعياً لعلوم الفضاء.

- القمر الصناعي MEO هو قمر صناعي صغير آخر يكتسب شعبية في منطقة آسيا والمحيط الهادئ. تُستخدم هذه الأقمار الصناعية في تطبيقات الملاحة العالمية والاتصالات والاستشعار عن بعد. توفر الأقمار الصناعية MEO العديد من المزايا مقارنة بالأقمار الصناعية LEO، بما في ذلك التغطية الأوسع والقدرة على توفير خدمات اتصالات ذات نطاق ترددي عالٍ.

- النوع الآخر من الأقمار الصناعية التي يتم إطلاقها إلى الفضاء في منطقة آسيا والمحيط الهادئ هي الأقمار الصناعية المستقرة بالنسبة إلى الأرض. وتستخدم هذه الأقمار الصناعية لتطبيقات الاتصالات ومراقبة الطقس. إحدى المزايا الرئيسية للأقمار الصناعية المستقرة بالنسبة إلى الأرض هي قدرتها على البقاء في موقع ثابت بالنسبة للأرض، مما يجعلها مثالية للتطبيقات التي تتطلب تغطية مستمرة، بما في ذلك البث التلفزيوني والاتصال بالإنترنت. خلال الفترة 2017-2022، تم إطلاق قمر صناعي واحد إلى المدار الأرضي المستقر للمراقبة. ومن المتوقع أن تؤدي هذه التطورات إلى زيادة معدل نمو هذا القطاع بنسبة 182٪ خلال الفترة 2023-2029.

| تواصل |

| مراقبة الأرض |

| ملاحة |

| مراقبة الفضاء |

| آحرون |

| جغرافي |

| ليو |

| مِلكِي |

| تجاري |

| الحكومة العسكرية |

| آخر |

| كهربائي |

| على أساس الغاز |

| الوقود السائل |

| طلب | تواصل |

| مراقبة الأرض | |

| ملاحة | |

| مراقبة الفضاء | |

| آحرون | |

| فئة المدار | جغرافي |

| ليو | |

| مِلكِي | |

| المستخدم النهائي | تجاري |

| الحكومة العسكرية | |

| آخر | |

| تقنية الدفع | كهربائي |

| على أساس الغاز | |

| الوقود السائل |

تعريف السوق

- طلب - يتم تصنيف التطبيقات أو الأغراض المختلفة للأقمار الصناعية إلى الاتصالات ومراقبة الأرض ومراقبة الفضاء والملاحة وغيرها. الأغراض المذكورة هي تلك التي أبلغ عنها مشغل القمر الصناعي ذاتيًا.

- المستخدم النهائي - يتم وصف المستخدمين الأساسيين أو المستخدمين النهائيين للقمر الصناعي على أنهم مدنيون (أكاديميون، هواة)، تجاريون، حكوميون (أرصاد جوية، علمية، إلخ)، وعسكريون. يمكن أن تكون الأقمار الصناعية متعددة الاستخدامات، سواء للتطبيقات التجارية أو العسكرية.

- إطلاق مركبة MTOW - تعني مركبة الإطلاق MTOW (الوزن الأقصى للإقلاع) الحد الأقصى لوزن مركبة الإطلاق أثناء الإقلاع، بما في ذلك وزن الحمولة والمعدات والوقود.

- فئة المدار - تنقسم مدارات الأقمار الصناعية إلى ثلاث فئات واسعة وهي GEO وLEO وMEO. الأقمار الصناعية في المدارات الإهليلجية لها أوج وحضيض تختلف بشكل كبير عن بعضها البعض وتصنف مدارات الأقمار الصناعية مع انحراف مركزي 0.14 وأعلى على أنها إهليلجية.

- تقنية الدفع - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- كتلة القمر الصناعي - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- النظام الفرعي للأقمار الصناعية - يتم تضمين جميع المكونات والأنظمة الفرعية التي تشمل الوقود الدافع والحافلات والألواح الشمسية والأجهزة الأخرى للأقمار الصناعية ضمن هذا القطاع.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تم تقديم تقديرات حجم السوق للسنوات التاريخية والمتوقعة من حيث الإيرادات والحجم. بالنسبة لتحويل المبيعات إلى حجم، يظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التنبؤ لكل بلد، ولا يعد التضخم جزءًا من التسعير.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.