| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

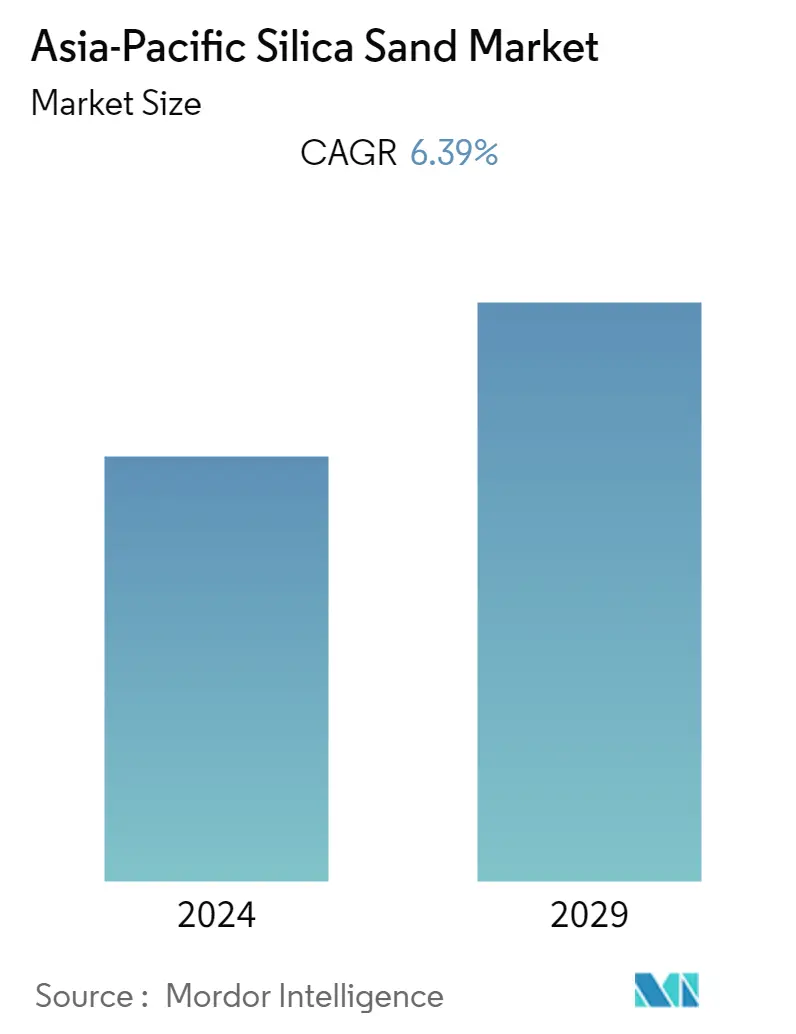

| CAGR | 6.39 % |

| تركيز السوق | عال |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق رمل السيليكا في آسيا والمحيط الهادئ

تشير التقديرات إلى أن سوق رمل السيليكا في آسيا والمحيط الهادئ سيصل إلى 136.85 مليون طن بحلول نهاية هذا العام ومن المتوقع أن يصل إلى 186.5 مليون طن في السنوات الخمس المقبلة ، مسجلا معدل نمو سنوي مركب قدره 6.39٪ خلال فترة التوقعات.

- أثرت جائحة COVID-19 سلبا على العديد من الصناعات. تسبب الإغلاق في معظم بلدان المنطقة في حدوث اضطرابات في البنية التحتية وأنشطة البناء وعمليات التعدين ونقل البضائع التي أزعجت سلسلة التوريد في كل صناعة مستخدم نهائي تقريبا. ومع ذلك ، بدأت الظروف في التعافي في عام 2021 ، واستعادة مسار نمو السوق.

- على المدى القصير ، يعد الطلب المتزايد من صناعة إنتاج الزجاج في آسيا والمحيط الهادئ والاستهلاك في صناعة السباكة من العوامل الرئيسية التي تدفع نمو السوق المدروسة.

- ومع ذلك ، من المرجح أن يؤدي التعدين غير القانوني للرمال وتوافر بدائل لرمل السيليكا إلى تقييد نمو السوق المدروسة.

- ومع ذلك ، فإن تطوير العلاجات القائمة على الرمال في طب الأسنان والتكنولوجيا الحيوية من المرجح أن يخلق فرص نمو مربحة للسوق في السنوات القادمة.

- وتمثل الصين أكبر سوق لرمال السيليكا في المنطقة، ومن المرجح أن تشهد نموا قويا في الطلب على خلفية زيادة استهلاك رمل السيليكا في إنتاج الزجاج والنفط والغاز وصناعات البناء.

اتجاهات سوق رمل السيليكا في آسيا والمحيط الهادئ

صناعة الزجاج تهيمن على السوق

- على الرغم من أن رمل السيليكا هو المادة الخام الأساسية لتصنيع الزجاج ، إلا أنه يتم استخدام رمل السيليكا عالي النقاء فقط في هذه العملية. سبب هذه المتطلبات الصعبة هو أن نقاء الرمل يؤثر بشكل مباشر على شفافية الزجاج وقوته ومتانته. على سبيل المثال ، فقط المنتجات الزجاجية التي يتم تصنيعها برمل السيليكا عالي الجودة يمكنها تلبية متطلبات الرؤية المثلى للزجاج الأمامي للمركبات.

- في صناعة الزجاج ، يشكل رمل السيليكا عالي الجودة حوالي ثلاثة أرباع دفعة المواد الخام المستخدمة في عملية صناعة الزجاج. يتكون الربع الآخر من الصودا والحجر الجيري وعوامل التوضيح ، إلى جانب نسبة مئوية من الزجاج المعاد تدويره.

- يجد رمل السيليكا تطبيقا في إنتاج أنواع مختلفة من الزجاج ، بما في ذلك الزجاج المسطح وزجاج الحاويات والزجاج المتخصص والألياف الزجاجية وغيرها.

- في منطقة آسيا والمحيط الهادئ ، تعد الصين والهند واليابان من بين المساهمين الرئيسيين في إنتاج الزجاج الإقليمي. على سبيل المثال ، وفقا للبيانات التي نشرتها قاعدة بيانات الأمم المتحدة ، بلغت قيمة صادرات الصين من الزجاج والأواني الزجاجية 26.66 مليار دولار أمريكي في عام 2022. علاوة على ذلك ، كانت منتجات الزجاج والأواني الزجاجية في المرتبة 25 بين أكثر المنتجات المصدرة من الصين في عام 2022.

- في الهند ، من بين جميع القطاعات الفرعية للزجاج ، شهد الزجاج المصقول نموا قويا بسبب زيادة الطلب من قطاعي البناء والسيارات في البلاد. بالإضافة إلى ذلك ، ساهم في هذا النمو وجود خمسة منتجين للزجاج المصقول و 11 خطا للزجاج المصقول بسعة مركبة تبلغ 7.5 كيلو طن يوميا.

- العديد من مصنعي الزجاج لديهم وجود في اليابان. في اليابان ، تستخدم المنتجات الزجاجية بشكل شائع للتغليف. كانت زجاجات الخمور وحاويات الطعام هي المنتجات الزجاجية ذات أعلى أحجام الإنتاج. الزجاج قابل لإعادة التدوير بشكل لا نهائي ، وقابل لإعادة الاستخدام ، وبديل أكثر استدامة للتغليف البلاستيكي. AGC هي واحدة من أكبر الشركات المصنعة للزجاج. في عام 2022 ، مثلت AGC أهم شركة لتصنيع الزجاج في اليابان ، حيث باعت الزجاج بحوالي 1.7 تريليون ين ياباني (11.87 مليار دولار أمريكي). وفقا ل METI ، بلغ حجم إنتاج الزجاج المقسى في اليابان ما يقرب من 22.23 مليون متر مربع في عام 2022.

- تنمو صناعة الزجاج عبر الاقتصادات الرئيسية في آسيا والمحيط الهادئ بقوة ، ومن المرجح أن يعكس الطلب على رمل السيليكا لإنتاج الزجاج نفس الاتجاه خلال فترة التنبؤ.

الصين تهيمن على السوق الإقليمية

- تهيمن الصين على سوق رمل السيليكا في آسيا والمحيط الهادئ بسبب الوجود الحي لصناعة تصنيع الزجاج والاعتماد المتزايد للزجاج في العديد من الصناعات ، بما في ذلك البناء والسيارات.

- تظهر صناعة تصنيع الزجاج نموا قويا في البلاد ، والذي من المرجح أن يستمر في دعم نمو سوق رمل السيليكا في السنوات القادمة.

- وفقا للمكتب الوطني للإحصاء الصيني ، أنتجت الصين ما يقرب من 43.07 مليون متر مربع من الزجاج المقوى في أبريل 2023. بالإضافة إلى ذلك ، في عام 2022 ، بلغ إجمالي إنتاج الزجاج المقوى ما يقرب من 580 مليون متر مربع.

- في عام 2022 ، بلغ الإنتاج السنوي للزجاج المدلفن الكهروضوئي 16.062 مليون طن ، بزيادة قدرها 53.6٪ على أساس سنوي.

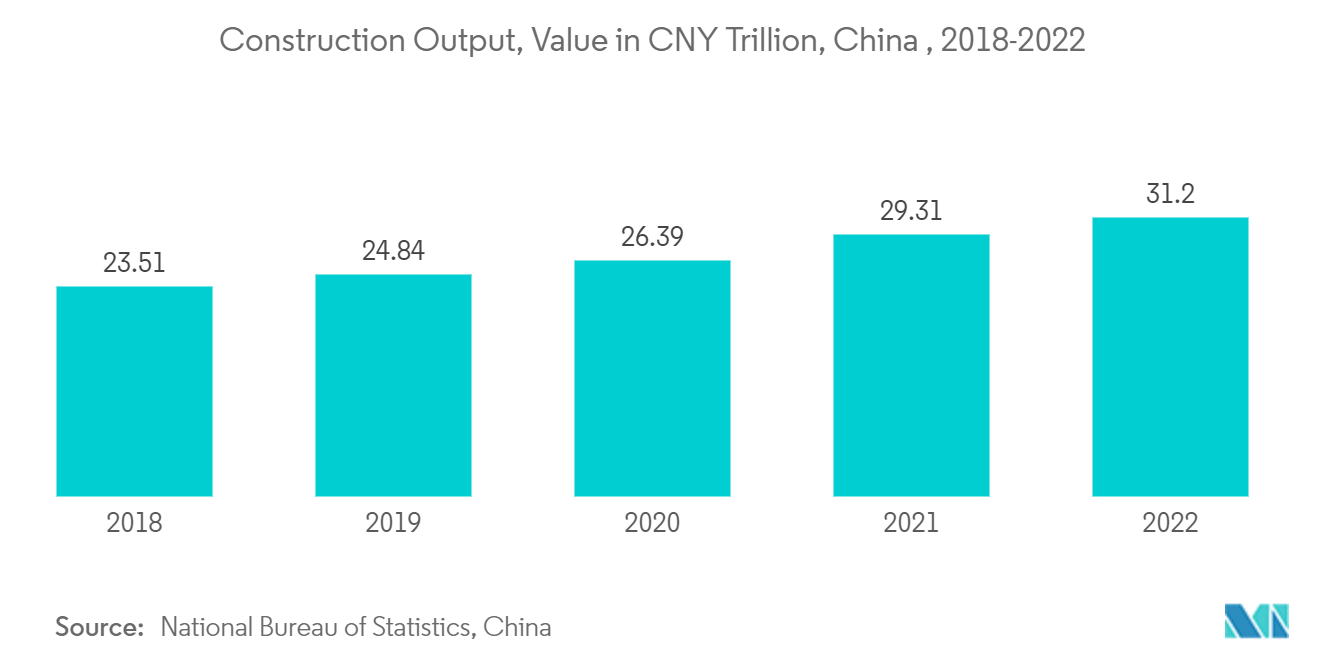

- قطاع البناء هو لاعب رئيسي في التنمية الاقتصادية المستمرة في الصين. الصين وسط طفرة البناء الهائلة. وفقا للمكتب الوطني للإحصاء في الصين ، بلغت قيمة إنتاج البناء 31.2 تريليون يوان صيني (4.5 تريليون دولار أمريكي) في عام 2022 ، ارتفاعا من 29.3 تريليون يوان صيني (4.2 تريليون دولار أمريكي) في عام 2021. من المتوقع أن تنفق الصين ما يقرب من 13 تريليون دولار أمريكي على المباني بحلول عام 2030 ، مما يخلق نظرة إيجابية للصناعة.

- من المتوقع أن تزيد صناعة البناء الصينية الإجمالية بنسبة 4.6٪ بالقيمة الحقيقية خلال الفترة 2023-2026. وفقا للتقرير الذي نشره المكتب الوطني للإحصاء في الصين ، ارتفع الاستثمار في النقل بنسبة 6.7٪ على أساس سنوي في النصف الأول من عام 2022.

- في حالة الخطط طويلة الأجل التي أعلنتها الحكومة الصينية لتطوير البنية التحتية ، من المقرر تطوير 162000 كيلومتر من الطرق السريعة بحلول عام 2035.

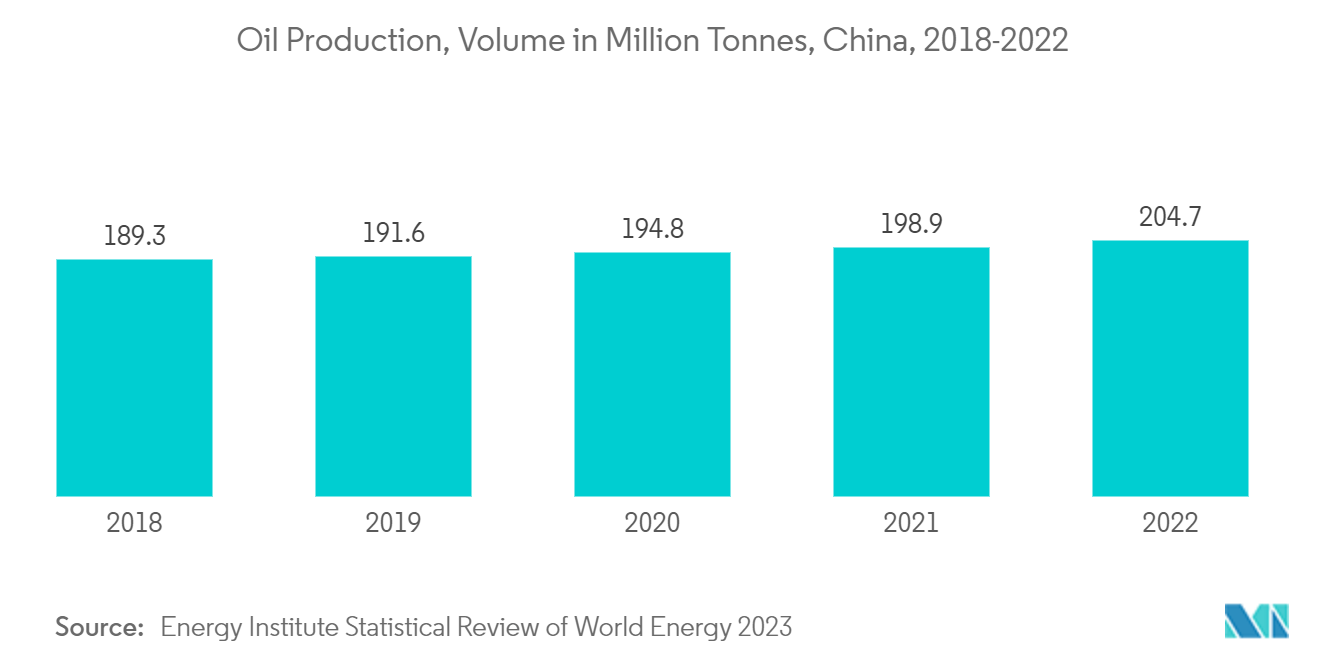

- يعد قطاع النفط والغاز أحد أكبر الصناعات التطبيقية لرمل السيليكا في الصين. وتستثمر الصين لزيادة طاقتها التكريرية على مدى العقدين الماضيين من أجل اقتصادها المتنامي. علاوة على ذلك ، ولفترة طويلة الأجل ، وسعت الصين باستمرار قدرتها التكريرية لجميع أنواع النفط الخام.

- وفقا لمعهد أبحاث الطاقة ، من المرجح أن تسجل الصين 20 مليون برميل من طاقة التكرير في نهاية عام 2025 ، مما سيؤدي إلى زيادة الطلب على رمل السيليكا في السنوات القادمة.

- علاوة على ذلك ، زاد إنتاج النفط في الصين أيضا في عام 2022. أنتجت الصين 4.11 مليون برميل من النفط يوميا ، بزيادة قدرها 2.9٪ عن أرقام عام 2021.

- ومن المتوقع أن تؤدي هذه الاتجاهات والتطورات عبر صناعات المستخدم النهائي الرئيسية إلى زيادة الطلب على رمال السيليكا في الصين خلال فترة التوقعات.

نظرة عامة على صناعة رمل السيليكا في آسيا والمحيط الهادئ

يتم توحيد سوق رمل السيليكا في آسيا والمحيط الهادئ في الطبيعة. وتشمل الجهات الفاعلة الرئيسية (وليس في أي ترتيب معين) سيبيلكو ، تشونغتشينغ تشانغجيانغ نهر صب المواد المحدودة (CCRMM) ، JFE المعدنية والسبائك المحدودة ، مجموعة PUM ، وشركة ميتسوبيشي ، من بين آخرين.

قادة سوق رمل السيليكا في آسيا والمحيط الهادئ

-

Sibelco

-

Chongqing Changjiang River Moulding Material Group Co. Ltd (CCRMM)

-

JFE Mineral & Alloy Company Ltd

-

PUM Group

-

Mitsubishi Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

.

تجزئة صناعة رمل السيليكا في آسيا والمحيط الهادئ

رمل السيليكا هو نوع من الرمل يحتوي على نسبة عالية من ثاني أكسيد السيليكون (SiO2). إنها مادة طبيعية موجودة في أجزاء كثيرة من العالم. يستخدم رمل السيليكا في مجموعة متنوعة من التطبيقات ، بما في ذلك صناعة الزجاج والمسابك والتكسير ، من بين أمور أخرى.

يتم تقسيم منطقة آسيا والمحيط الهادئ حسب صناعة المستخدم النهائي والجغرافيا. يشمل قطاع صناعة المستخدم النهائي تصنيع الزجاج ، والمسبك ، والإنتاج الكيميائي ، والبناء ، والدهانات والطلاء ، والسيراميك والحراريات ، والترشيح ، والنفط والغاز ، وغيرها من صناعات المستخدم النهائي مثل تجهيز الأغذية ، والمواد الكاشطة الصناعية ، والملاعب الرياضية. تسلط هذه القطاعات الضوء على التطبيقات المتنوعة لرمل السيليكا عبر القطاعات ، مما يتيح عروض المنتجات والخدمات المخصصة. تساعد قطاعات الصناعة هذه في تحديد التطبيقات المتنوعة لرمل السيليكا عبر مختلف القطاعات ، مما يساعد في عروض المنتجات والخدمات المخصصة.

جغرافيا ، يمتد السوق إلى مناطق مختلفة ، لكل منها الطلب والعرض وديناميكيات السوق المتميزة. يسمح هذا التقسيم الجغرافي للشركات بتكييف استراتيجياتها مع الظروف الإقليمية المحددة ، وبالتالي تعزيز وجودها في السوق وميزتها التنافسية.

لكل قطاع ، يتم توفير حجم السوق والتوقعات على أساس الحجم (طن).

| صناعة المستخدم النهائي | صناعة الزجاج |

| مسبك | |

| الإنتاج الكيميائي | |

| بناء | |

| الدهانات والطلاءات | |

| السيراميك والحراريات | |

| الترشيح | |

| استعادة النفط والغاز | |

| صناعات المستخدم النهائي الأخرى (تجهيز الأغذية والمواد الكاشطة الصناعية والمجالات الرياضية) | |

| جغرافية | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| دول الآسيان | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة المتكررة

ما هو حجم سوق رمل السيليكا الحالي في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق رمل السيليكا في آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 6.39٪ خلال فترة التنبؤ (2024-2029)

من هم اللاعبون الرئيسيون في سوق رمل السيليكا في آسيا والمحيط الهادئ؟

Sibelco ، Chongqing Changjiang River Moulding Material Group Co. Ltd (CCRMM) ، JFE Mineral & Alloy Company Ltd ، PUM Group ، Mitsubishi Corporation هي الشركات الكبرى العاملة في سوق رمل السيليكا في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق رمل السيليكا في آسيا والمحيط الهادئ؟

يغطي التقرير حجم السوق التاريخي لسوق رمل السيليكا في آسيا والمحيط الهادئ لسنوات 2019 و 2020 و 2021 و 2022 و 2023. يتنبأ التقرير أيضا بحجم سوق رمل السيليكا في آسيا والمحيط الهادئ لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Ceramics Reports

Popular Chemicals & Materials Reports

إحصائيات لحصة سوق رمل السيليكا في آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات ، التي أنشأتها تقارير صناعة الاستخبارات من موردور™. يتضمن تحليل رمل السيليكا في آسيا والمحيط الهادئ توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. حصل عينة من تحليل الصناعة هذا كتقرير مجاني تنزيل PDF.