حجم سوق عقود التصنيع الصيدلانية في منطقة آسيا والمحيط الهادئ

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

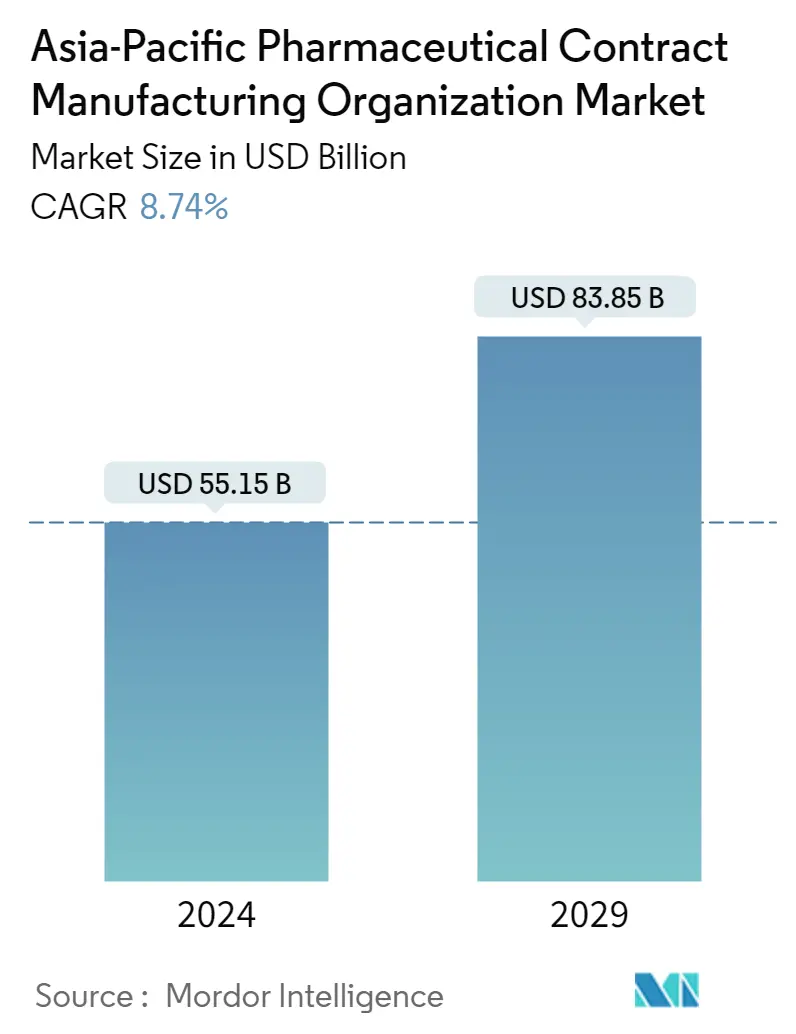

| حجم السوق (2024) | USD 55.15 مليار دولار أمريكي |

| حجم السوق (2029) | USD 83.85 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 8.74 % |

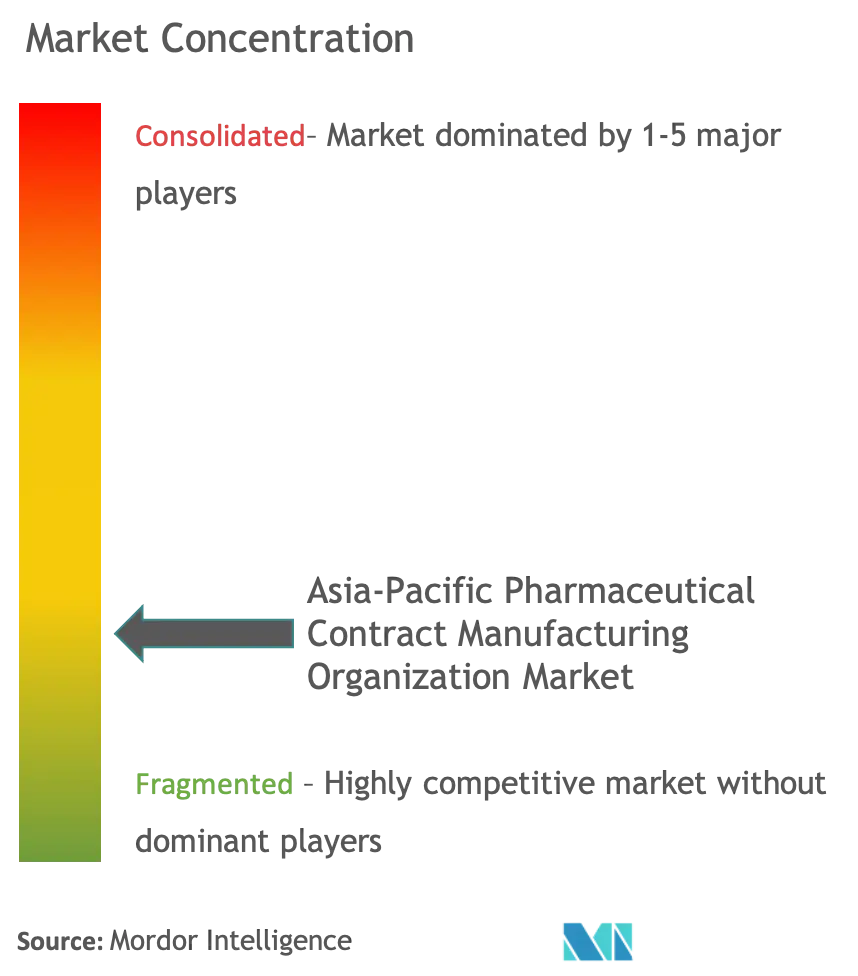

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق عقود التصنيع الصيدلانية في منطقة آسيا والمحيط الهادئ

يقدر حجم سوق منظمة تصنيع عقود التصنيع الصيدلانية في آسيا والمحيط الهادئ بـ 55.15 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 83.85 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 8.74٪ خلال الفترة المتوقعة (2024-2029).

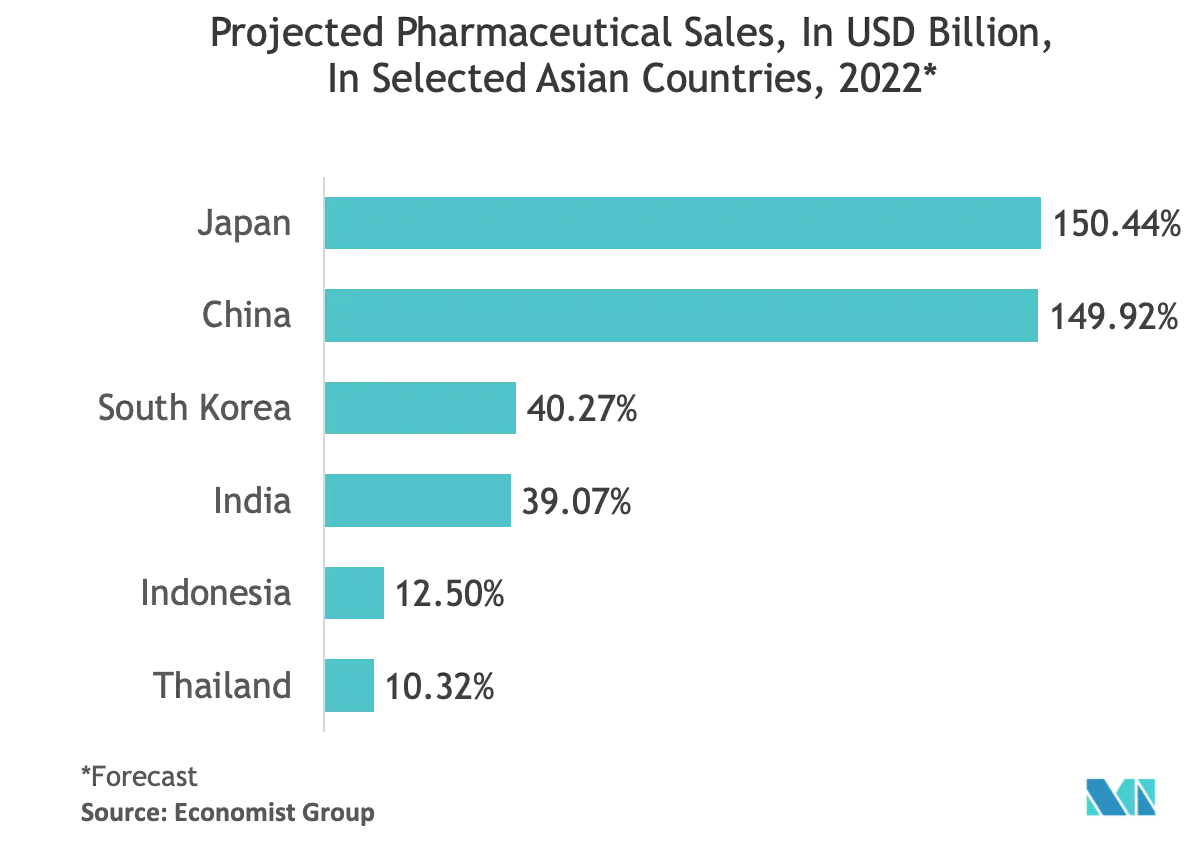

إن الصين دولة ذات أجور عمالة منخفضة، وهذا وحده قادر على خفض تكاليف التصنيع في شركات الأدوية بنسبة تصل إلى 30%. وإلى جانب ذلك، فإن انخفاض تكاليف رأس المال والنفقات العامة (مقارنة بنظيراتها في الولايات المتحدة وأوروبا)، والحوافز الضريبية، والعملة المقومة بأقل من قيمتها الحقيقية، تتضافر لتوفير ميزة كبيرة من حيث التكلفة لشركات الأدوية التي تستعين بمصادر خارجية للصين.

- هناك عامل آخر يدفع سوق CMO الصيدلانية في الصين وهو العمال المهرة المدربون في الغرب في البلاد. يعود غالبية العمال الذين تم تدريبهم في الدول الغربية إلى الصين للعثور على عمل بسبب سياسات الهجرة الصارمة والبطالة الكبيرة بين عمال الأدوية الأوروبيين والأمريكيين.

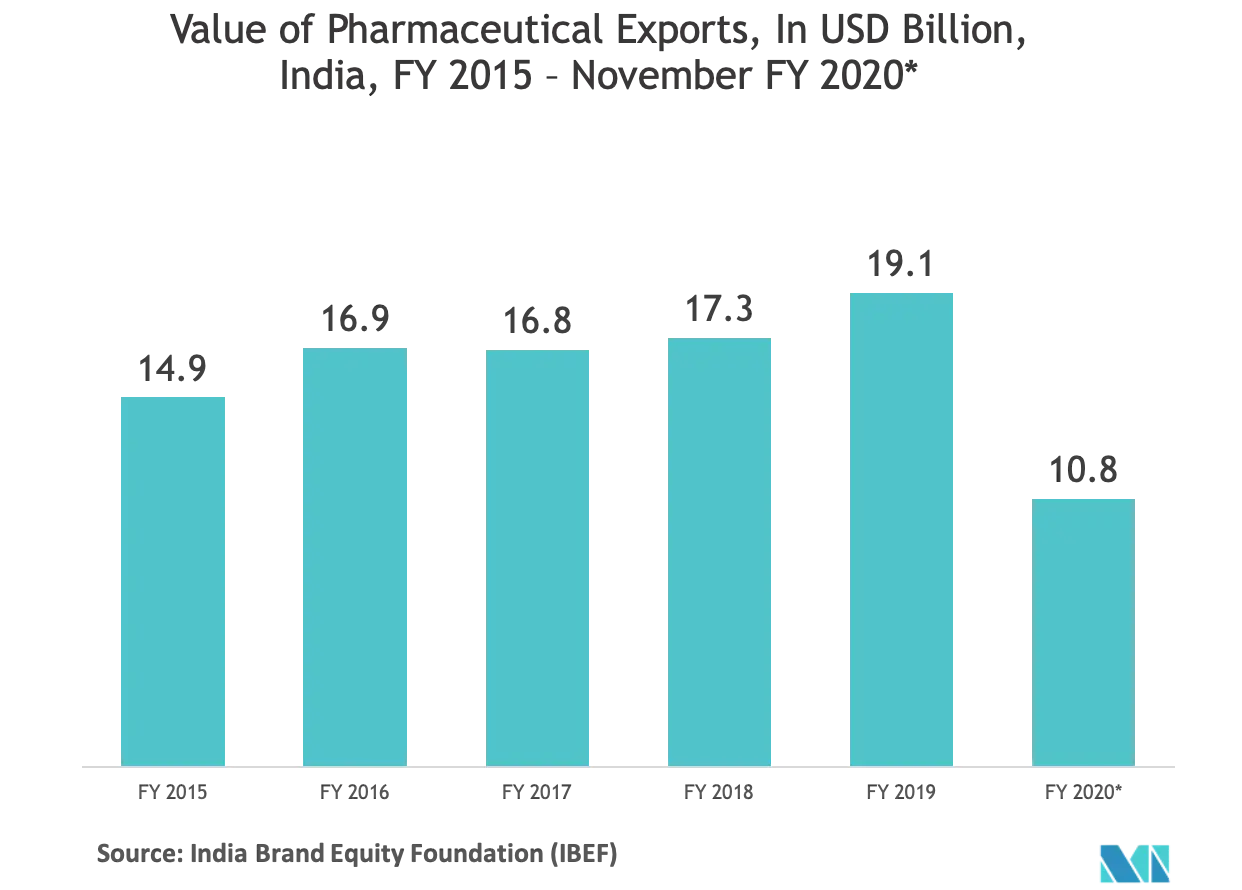

- وتستفيد الهند أيضًا من النمو في سوق إدارة التسويق المحلي، مما يشجع الصناعات الدوائية اليابانية على إنشاء مواقع لها في البلاد، إما مملوكة بالكامل أو بالشراكة مع شركات هندية. بالإضافة إلى ذلك، سمحت الهند حتى الآن بالاستثمار الأجنبي المباشر بنسبة 100٪ من خلال الاستثمار الأجنبي المباشر التلقائي. طريق. لقد تم السماح لهذا الاستثمار الأجنبي المباشر بنسبة 100٪ بموجب المسار التلقائي في التصنيع التعاقدي لإعطاء دفعة كبيرة للتصنيع المحلي.

- لا يزال سوق CMO في اليابان غير ناضج. ومع ذلك، شهدت البلاد نمواً متزايداً خلال السنوات القليلة الماضية. شهد سوق CMO الياباني نموًا بنسبة 30% تقريبًا، بعد الاعتراف بالتصنيع والمبيعات المنفصلين بموجب قانون الشؤون الصيدلانية. ويستمر اتجاه النمو منذ ذلك الحين. عدد الشركات المصنعة كبيرة الحجم لمسؤولي التسويق في اليابان منخفض ويتضمن لاعبين، مثل Bushu Pharmaceuticals وNipro Pharma وCMIC.

- مع الإصلاحات الحكومية واسعة النطاق في تسعير الأدوية، والتغيرات الهيكلية، وعدم القدرة على التنبؤ بقرارات السداد والتسعير، تواجه العديد من شركات الأدوية في أستراليا تحديات. ومع ذلك، تتمتع البلاد بموقع جيد جغرافيًا فيما يتعلق بصادرات الأدوية، نظرًا لقربها من الأسواق الناشئة في جنوب آسيا.

- يقع مركز التفشي الطبي الأخير لمرض فيروس كورونا 2019 (COVID-19) في مدينة ووهان، وهي مدينة صينية كانت معروفة ذات يوم بصناعاتها الثقيلة والصلب، وكانت على وشك أن تصبح مركزًا مزدهرًا لتصنيع الأدوية الحيوية. قد تؤدي مثل هذه الفاشيات إلى انقطاع إمدادات الأدوية، ويتعين على الشركات المصنعة إخطار إدارة الغذاء والدواء الأمريكية عند حدوث ذلك. ومع اتساع نطاق تفشي المرض، يصبح عبئا على مصانع الأدوية في جميع أنحاء العالم الحفاظ على المخزون المطلوب للتصنيع، حيث تعد الصين موردا رئيسيا للمواد الخام.

اتجاهات سوق تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ

تمتلك تركيبات الجرعات القابلة للحقن حصة سوقية كبيرة

- من المتوقع أن يشهد سوق تصنيع العقود الصيدلانية اتجاهًا تصاعديًا، مع ارتفاع الطلب على الأدوية القابلة للحقن، خاصة في أبحاث السرطان. نظرًا للطلب القوي على علاج الأورام والأدوية الأخرى عالية الفعالية (مثل اتحادات الأجسام المضادة، والمنشطات، والأدوية الوريدية) السوائل التي تتطلب بداية سريعة للعمل)، من المتوقع أن تكون المواد السامة للخلايا هي محركات النمو الرئيسية لقطاع تركيب الجرعة القابلة للحقن.

- توفر الأدوية القابلة للحقن عوائد أعلى، مقارنة بأنواع تركيبات الأدوية الأخرى. ولذلك، من المتوقع أن يؤدي ارتفاع عائد الاستثمار والكفاءة العلاجية وبدء العمل السريع إلى دفع نمو قطاع التركيبات القابلة للحقن.

- يمكن توقع معدلات نمو قوية من خلال عدد المركبات السريرية الواعدة في المراحل الأخيرة من علاج السرطان. وتمثل الأدوية المضادة للسرطان حصة كبيرة تبلغ حوالي 50% من منتجات خط الأنابيب.

- يتم الاستعانة بمصادر خارجية لأغلب تركيبات المنتجات الدوائية البيولوجية بالإضافة إلى خدمات التعبئة والتشطيب لمنظمات الإدارة الجماعية، بينما تركز شركات الأدوية الكبرى على اكتشاف وتطوير ركائز الأدوية ومنتجاتها. على الرغم من أن تصنيع تركيبات الجرعات الأخرى يتضمن استثمارًا رأسماليًا وتكاليف تشغيل أقل، إلا أن هوامش الربح تكون أعلى بالنسبة لتركيبات الجرعات المعقمة القابلة للحقن.

الهند تحتل حصة سوقية كبيرة

- مع ظهور المنظمات الصيدلانية متعددة الجنسيات ووجودها المتنامي بسرعة في الهند، تطور مفهوم التصنيع التعاقدي بشكل مطرد وتكيف بسرعة ليشمل الخدمات، مثل تطوير التركيبات، والتصنيع الأساسي للمنتجات الطبية، ودراسات الاستقرار، ومراحل مختلفة من التجارب السريرية..

- تتمتع الهند بميزة أعلى بكثير، على العديد من الدول، في التصنيع الأساسي للأدوية والمنتجات الطبية بسبب الموارد، مثل القوى العاملة الكبيرة، والقوى العاملة المطلعة، ومبادئ الإنتاج المعتمدة من منظمة الصحة العالمية وبرنامج الرصد العالمي.

- لقد أصبح توسيع نطاق تصنيع الأدوية والتجارب السريرية المتأخرة بروتوكولًا مربحًا في هذه المنطقة. بالإضافة إلى ذلك، وافق DTAB (المجلس الاستشاري الفني للأدوية) على منح دراسات أكثر وضوحًا للمرحلة المتأخرة (المرحلة الثالثة) لبعض الأدوية في الهند، والتي تأتي من الأسواق المنظمة في أوروبا والولايات المتحدة. وتترجم هذه الخطوة التحفيزية إلى توفير هائل في التكاليف بالنسبة لشركات الأدوية، وبالتالي زيادة تركيزها على الهند.

- ومن المتوقع أن يضرب تفشي فيروس كورونا (COVID -19) قطاع الأدوية في الهند أيضًا؛ في الواقع، لقد بدأت بالفعل. يعتمد مصنعو الأدوية الهنود على الصين للحصول على مكونات الأدوية أو المكونات الصيدلانية النشطة (API) إلى حد كبير. وترتفع أسعار المكونات الرئيسية لتصنيع الأدوية بسبب تفشي الفيروس. ووفقاً للبيانات المتاحة لدى مجلس ترويج الصادرات الدوائية (فارمكسيل)، فقد ارتفعت تكلفة المكونات الرئيسية بنسبة 50 إلى 60% بالفعل.

- كشفت أحدث البيانات التي جمعتها هيئة تنظيم الأدوية في الهند أن 57 واجهة برمجة تطبيقات مطلوبة للمضادات الحيوية والفيتامينات والهرمونات أو المنشطات المهمة قد تنفد من المخزون، في حالة الإغلاق المطول في الصين. وهذا بدوره قد يكون له تأثير كبير على صناعة تصنيع الأدوية.

نظرة عامة على صناعة تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ

يتجه سوق منظمات تصنيع عقود الأدوية في آسيا والمحيط الهادئ نحو سوق مجزأة للغاية. تقوم شركات الأدوية الكبرى بشكل متزايد بالاستعانة بمصادر خارجية لإنتاج الأدوية لمنظمات الإدارة الجماعية، من أجل تقليل تكلفة الإنتاج، ومتطلبات رأس المال العامل، والوقت اللازم للتسويق، أو للحصول على خبرة محددة غير متوفرة داخل الشركة. وهذا يزيد من المنافسة بين البائعين. يتوسع البائعون عبر المناطق ويشكلون مبادرات استراتيجية وتعاونية مع الشركات لزيادة حصتهم في السوق وربحيتهم. بعض التطورات الأخيرة في السوق هي:.

- نوفمبر 2019 - أعلنت شركة Jubilant Biosys عن بدء مشروعي توسع في نويدا الكبرى وبنغالورو بالهند، وذلك بسبب الطلب المتزايد من العملاء على مجموعتها من خدمات اكتشاف الأدوية الوظيفية والمتكاملة. بدأت في تصميم وبناء مختبرات خدمات الكيمياء الجديدة والمتطورة في موقع Jubilant Greater Noida الحالي. سيتم مضاعفة سعة الكيمياء FTE، ومن المتوقع أن تبدأ العمليات اعتبارًا من النصف الثاني من عام 2020. يمكن للموقع الجديد أن يستوعب ما يصل إلى 500 الكيمياء FTE.

- نوفمبر 2019 - خططت شركة Boehringer لتوسيع السعة في موقع التصنيع التجاري للمواد البيولوجية في الصين. يغطي التوسع إضافة جميع المفاعلات الحيوية ويتضمن جميع المرافق والبنية التحتية اللازمة لدعم عمليات GMP لخطوط تصنيع المفاعلات الحيوية أحادية الاستخدام سعة 2 × 2.000 لتر.

قادة سوق تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ

-

Recipharm AB

-

Jubilant Life Sciences Ltd

-

Thermo Fisher Scientific Inc. (Patheon Inc.)

-

Boehringer Ingelheim Group

-

Pfizer CentreSource (Pfizer Inc)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ - جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة وتعريف السوق

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 نظرة عامة على السوق

-

4.2 جاذبية الصناعة – تحليل القوى الخمس لبورتر

-

4.2.1 القوة التفاوضية للموردين

-

4.2.2 القوة التفاوضية للمستهلكين

-

4.2.3 تهديد الوافدين الجدد

-

4.2.4 شدة التنافس تنافسية

-

4.2.5 تهديد البدائل

-

4.2.6

-

-

4.3 تحليل سلسلة القيمة الصناعية

-

4.4 سياسات الصناعة

-

4.5 العوامل المحركة للسوق

-

4.5.1 زيادة حجم الاستعانة بمصادر خارجية من قبل شركات الأدوية

-

-

4.6 قيود السوق

-

4.6.1 زيادة المهلة الزمنية والتكاليف اللوجستية

-

4.6.2 المتطلبات التنظيمية الصارمة

-

4.6.3 قضايا استغلال القدرات التي تؤثر على ربحية منظمات الإدارة الجماعية

-

-

4.7 تقييم تأثير كوفيد-19 على السوق

-

-

5. لقطة التكنولوجيا

-

6. تجزئة السوق

-

6.1 نوع الخدمة

-

6.1.1 تصنيع المكونات الصيدلانية النشطة (API).

-

6.1.1.1 جزيء صغير

-

6.1.1.2 جزيء كبير

-

6.1.1.3 واجهة برمجة التطبيقات عالية الفعالية (HPAPI)

-

-

6.1.2 تطوير وتصنيع تركيبة الجرعة النهائية (FDF).

-

6.1.2.1 صياغة الجرعة الصلبة

-

6.1.2.2 صياغة الجرعة السائلة

-

6.1.2.3 صياغة الجرعة عن طريق الحقن

-

-

6.1.3 التغليف الثانوي

-

-

6.2 دولة

-

6.2.1 الصين

-

6.2.2 الهند

-

6.2.3 اليابان

-

6.2.4 أستراليا

-

6.2.5 بقية منطقة آسيا والمحيط الهادئ

-

-

-

7. مشهد تنافسي

-

7.1 ملف الشركة

-

7.1.1 Catalent Inc.

-

7.1.2 Recipharm AB

-

7.1.3 Jubilant Life Sciences Ltd

-

7.1.4 Thermo Fisher Scientific Inc. (Patheon Inc.)

-

7.1.5 Boehringer Ingelheim Group

-

7.1.6 Pfizer CentreSource (Pfizer Inc)

-

7.1.7 Aenova Group

-

7.1.8 Famar SA

-

7.1.9 Baxter Biopharma Solutions(Baxter International Inc)

-

7.1.10 Lonza Group

-

-

-

8. تحليل الاستثمار

-

9. مستقبل السوق

تجزئة صناعة تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ

التصنيع التعاقدي هو شكل من أشكال الاستعانة بمصادر خارجية حيث تدخل الشركة المصنعة في اتفاقية رسمية مع شركة تصنيع أخرى لأجزائها أو منتجاتها أو مكوناتها. تستخدم الشركة المصنعة السابقة هذه في عملية التصنيع الخاصة بها لتصنيع منتجاتها. نطاق السوق شامل ويقتصر على منطقة آسيا والمحيط الهادئ.

| نوع الخدمة | ||||||||

| ||||||||

| ||||||||

|

| دولة | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق عقود التصنيع الصيدلانية في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق تنظيم عقود التصنيع الصيدلانية في آسيا والمحيط الهادئ؟

من المتوقع أن يصل حجم سوق منظمة عقود التصنيع الصيدلانية في منطقة آسيا والمحيط الهادئ إلى 55.15 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 8.74٪ ليصل إلى 83.85 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق منظمة عقود التصنيع الصيدلانية الحالية في آسيا والمحيط الهادئ؟

في عام 2024، من المتوقع أن يصل حجم سوق منظمة عقود التصنيع الصيدلانية في آسيا والمحيط الهادئ إلى 55.15 مليار دولار أمريكي.

من هم الباعة الرئيسيون في سوق منظمات تصنيع عقود الأدوية في آسيا والمحيط الهادئ؟

Recipharm AB، Jubilant Life Sciences Ltd، Thermo Fisher Scientific Inc. (Patheon Inc.)، Boehringer Ingelheim Group، Pfizer CentreSource (Pfizer Inc) هي الشركات الكبرى العاملة في سوق منظمات تصنيع العقود الصيدلانية في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق منظمات تصنيع عقود الأدوية في آسيا والمحيط الهادئ وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق منظمة عقود التصنيع الصيدلانية في آسيا والمحيط الهادئ بنحو 50.72 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق منظمة تصنيع عقود المستحضرات الصيدلانية في آسيا والمحيط الهادئ للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق منظمة تصنيع عقود المستحضرات الصيدلانية في آسيا والمحيط الهادئ للسنوات 2024 و 2025 و 2026 ، 2027، 2028 و 2029.

تقرير صناعة تصنيع العقود الصيدلانية في منطقة آسيا والمحيط الهادئ

إحصائيات الحصة السوقية لعقود تصنيع الأدوية في منطقة آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل عقود التصنيع الصيدلانية في منطقة آسيا والمحيط الهادئ توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.