تحليل سوق أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

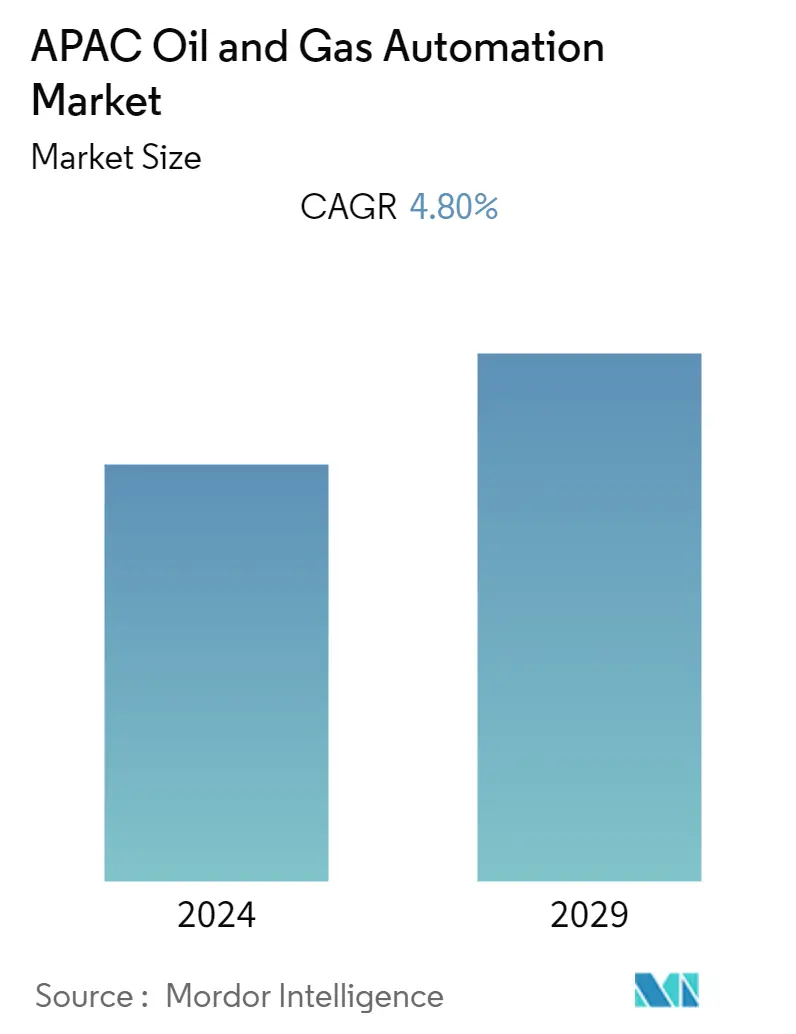

بلغت قيمة سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ 14.9 مليار دولار أمريكي في عام 2020، ومن المتوقع أن تصل إلى 19 مليار دولار أمريكي بحلول عام 2026، بمعدل نمو سنوي مركب قدره 4.8٪ خلال الفترة 2021 - 2026. وفي عمليات صناعة النفط والغاز، هناك دائمًا ارتفاع الطلب على السلامة والموثوقية. تخلق سلسلة التوريد لهذه الصناعة حاجة كبيرة للأتمتة والخبرة الصناعية وشبكة شركاء واسعة النطاق. تساعد أتمتة العمليات منتجي النفط والغاز على دمج المعلومات والتحكم والطاقة وتوفير حلول السلامة للاستجابة للطلب العالمي الديناميكي.

- يتم اعتماد الأتمتة في العديد من الصناعات لإحداث فرق فوري ودائم، لا سيما في صناعة كبيرة مثل قطاع النفط والغاز. بدأت صناعة النفط والغاز التحرك نحو الرقمنة مع قيام المزيد من أجهزة الاستشعار بتجميع البيانات من منصات الحفر في جميع أنحاء العالم. ومع ذلك، لا تزال هناك بعض المجالات غير المستغلة حيث يمكن للشركات أن تتحسن في سوق متزايد التنوع. يمكن أن يساعد استخدام التقنيات الرقمية الفرق الهندسية على العمل بكفاءة أكبر مع شركات النفط والغاز لإدارة البيانات ومتطلبات المشروع بشكل أفضل، وتحسين الاتصالات الداخلية وتبسيط التخطيط.

- علاوة على ذلك، في دول مثل الهند، هناك حاجة ماسة إلى مضاعفة إمكانات التكرير في البلاد بحلول عام 2040 لتغطية الطلب المتزايد على الوقود مع زيادة سيارات الركاب. ومع ذلك، فإن شركات المصب مثل شركة بريتيش بتروليوم (الهند) ليس لديها خطط لبناء مصافي تكرير جديدة على الرغم من تزايد إنتاج النفط. ومن المتوقع أن يركزوا على تحديث المصانع الحالية مع توسيع شبكة محطات الوقود الخاصة بهم لتوليد 3 مليارات دولار أمريكي من النقد الإضافي.

- يمكن أن يوفر انخفاض تكاليف أجهزة الاستشعار أيضًا العديد من تدابير خفض التكاليف لتنفيذ تقنيات الأتمتة في صناعة النفط والغاز لتحسين الإنتاجية وإزالة أي عوائق محتملة في نموذج الأعمال.

- ومع ذلك، وفقًا لتقرير Digital-Re-Definery الذي صدر في العام الماضي، انخفض عدد شركات التكرير التي أبلغت عن التقنيات الرقمية التي حققت تحسنًا في الهامش بأكثر من 10٪ في عمليات التكرير من 11٪ إلى 3٪. انخفضت الأرقام أيضًا لجميع نطاقات تحسين الهامش اللاحقة. وهذا يؤكد حقيقة أن هناك إمكانات كبيرة للتحسين حيث أن مصافي النفط والغاز لم تستفيد بعد من الاستثمارات الرقمية في نهاية المطاف.

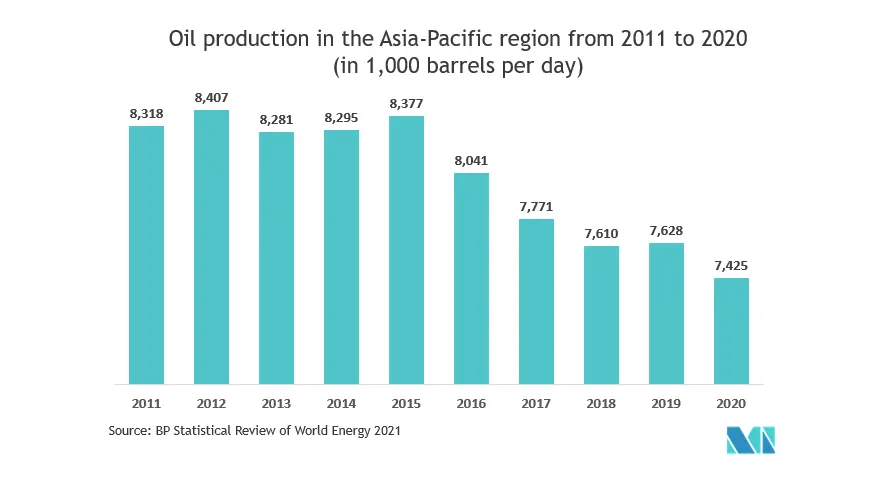

- بالإضافة إلى ذلك، تعاني صناعة النفط والغاز من نقص العمالة الماهرة. إن مجموعة المواهب الضحلة جعلت من الصعب على شركات النفط والغاز توظيف موظفين جدد يتمتعون بالمهارات الفنية المطلوبة للعمل على مصادر الطاقة الجديدة. علاوة على ذلك، من المتوقع أن يدفع الضغط الناجم عن انخفاض أسعار النفط خلال عام 2020، في أعقاب فيروس كورونا وحرب الأسعار بين المملكة العربية السعودية وروسيا، الشركات المنتجة للنفط إلى تحسين كفاءتها الإنتاجية وخفض الطلب في هذا القطاع.

اتجاهات سوق أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

التقنيات الرقمية لزيادة كفاءة الإنتاج

- مع ظهور تقنية الصناعة 4.0 في قطاع النفط والغاز، يقدم مقدمو الحلول أجهزة استشعار أو وحدات تحكم إضافية تحتاج إلى استبدال وحدات التحكم الحالية قبل تحقيق فوائد التقنيات الرقمية القادمة.

- على سبيل المثال، تقوم الشركات بتطوير ونشر أجهزة استشعار إضافية لقياس الضغط ودرجة الحرارة والاهتزاز والتدفق في المنطقة تحت الأرض أو عند رأس البئر أو بالقرب منه. يتضمن هذا الحل إرسال مجموعات بيانات كبيرة إلى السحابة عبر بوابات ومحاور إنترنت الأشياء. في السحابة، يقوم علماء البيانات ببناء نماذج التعلم الآلي القائمة على الذكاء الاصطناعي. وهذا يتطلب استثمارًا رأسماليًا كبيرًا، ولكن كما ذكرنا أعلاه، فهو مقيد بشدة حاليًا.

- تحتوي نسبة كبيرة من الآبار المرفوعة صناعيًا على أجهزة استشعار ومعدات أتمتة تم تركيبها في العقود القليلة الماضية أو قبل ذلك. ومع ذلك، تكمن المشكلة في أن وحدة التحكم تؤدي وظائف التحكم الأساسية فقط. يوفر هذا قوة حسابية كافية لأداء الوظائف البسيطة لتشغيل جهاز الرفع الاصطناعي باستخدام إعدادات التشغيل المحددة مسبقًا بواسطة المشغل أو مهندس الإنتاج باستخدام برنامج SCADA.

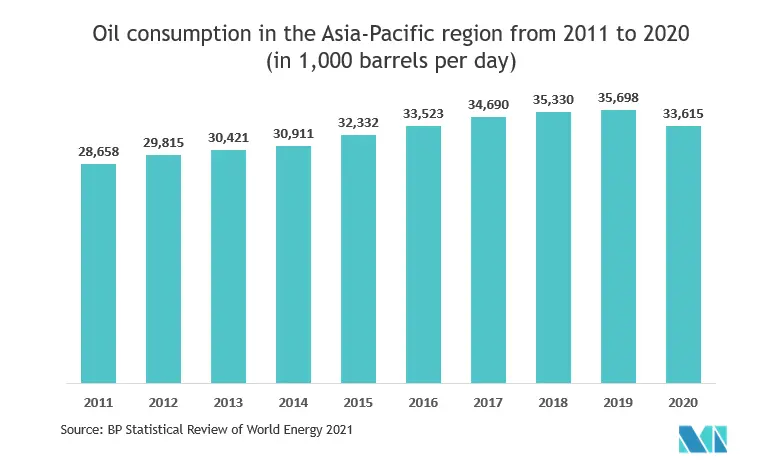

الزيادة في استهلاك النفط تدفع نحو الأتمتة

- ولمواكبة هذا الطلب المتزايد، غالبًا ما تتجه الشركات نحو استراتيجيات الأتمتة للحفاظ على كفاءة عالية في بيئات الإنتاج الخاصة بها. وبالتالي، بالمقارنة مع جميع مصادر النفط والغاز الثلاثة، فإن انتشار الأتمتة مرتفع نسبيًا في قطاع الصناعات التحويلية.

- وتشير التقديرات إلى أن الطلب على الغاز قد انخفض بنسبة 2.3% في عام 2020، وهو ما يشبه إلى حد كبير ما شهده السوق في عام 2009 بعد الأزمة المالية. وانخفض الاستهلاك في معظم المناطق باستثناء الصين، حيث ارتفع الطلب على الغاز بنسبة 7٪ تقريبًا.

- وفي قطاع المصب، تحدد كفاءة الأصول عوامل العائد على الاستثمار. وتبين الجداول الزمنية لإنجاز أعمال المصافي والتي تستمر لمدة لا تقل عن ثلاثة إلى خمسة أسابيع في بعض الحالات أهمية الحفاظ على هذه الأصول.

- خلال الفترة المتوقعة، من المتوقع أن تشهد الصناعة زيادة كبيرة في عدد حلول إنترنت الأشياء وأنظمة الصيانة التنبؤية جنبًا إلى جنب مع أنظمة SCADA وPLC وHMI.

- قد تعمل تقنيات الأتمتة على تحسين الإنتاجية والكفاءة بشكل كبير بينما تساعد الصناعة أيضًا في الحفاظ على إنتاجية عالية. على سبيل المثال، لنتأمل هنا دولاً مثل المملكة المتحدة، حيث اختراق التكنولوجيا مرتفع إلى حد كبير في قطاع النفط والغاز.

نظرة عامة على صناعة أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

يتميز سوق أتمتة النفط والغاز بقدرة تنافسية عالية ويتكون من العديد من اللاعبين الرئيسيين. ومن حيث الحصة السوقية، فإن عددًا قليلًا من اللاعبين الرئيسيين يسيطرون حاليًا على السوق. يركز هؤلاء اللاعبون الرئيسيون الذين يتمتعون بأسهم بارزة في السوق على توسيع قاعدة عملائهم عبر البلدان الأجنبية. تستفيد هذه الشركات من المبادرات التعاونية الإستراتيجية لزيادة حصتها في السوق وزيادة ربحيتها. تقوم الشركات العاملة في السوق أيضًا بالاستحواذ على شركات ناشئة تعمل في مجال أتمتة النفط والغاز لتعزيز قدرات منتجاتها.

- مارس 2020 - أعلنت Emerson وQuantum Reservoir Impact عن شراكة لتطوير وتسويق تطبيقات الجيل التالي للتحليلات القائمة على الذكاء الاصطناعي وأدوات اتخاذ القرار المصممة للتنقيب عن النفط والغاز وإنتاجهما.

- سبتمبر 2021 - أعلنت شركة Automation Anywhere عن تعاونها مع شركة Indian Oil Corporation Limited (IOCL) لتسريع الأتمتة وتوسيع نطاقها لدفع الابتكار عبر المؤسسة التي تضم 30000 موظف. في المرحلة الأولى من الخطة الخمسية، ستستخدم شركة IOCL Automation 360، وهي منصة أتمتة العمليات الآلية (RPA) التي تعمل بالذكاء الاصطناعي، لأتمتة خيارات العمليات المهمة عبر الإدارات مثل المالية والموارد البشرية والمخزون.

قادة سوق أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

ABB Ltd

Honeywell International Inc.

General Electric Company

Rockwell Automation

Schneider Electric SE

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

- نوفمبر 2021 - عرضت ABB حلول المفاتيح الكهربائية NeoGear وPrimeGear لقطاع النفط والغاز في معرض ADIPEC 2021. وهي مصممة لتحسين كفاءة الإنتاج مع تقليل المخاطر وتقليل البصمة البيئية. تعمل مجموعة المفاتيح الكهربائية NeoGear من ABB على تقليل البصمة المادية بنسبة تصل إلى 25% مقارنة بتكنولوجيا المفاتيح الكهربائية المماثلة. ضمن هذه المساحة المدمجة، يتم تقليل تبديد الحرارة، مما يؤدي إلى كفاءة في استخدام الطاقة تصل إلى 20%. بالإضافة إلى ذلك، توفر الميزات الرقمية الجديدة تكاليف تشغيل أقل بنسبة تصل إلى 30% بشكل عام بفضل مراقبة الحالة بشكل أكثر كفاءة.

تجزئة صناعة أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

غالبًا ما يواجه النفط والغاز، وهو صناعة عالمية ديناميكية، تحديات في إدارة التكاليف، واستخراج القيمة العالية من الأصول المتداولة، وتعظيم وقت التشغيل. أدى التقدم التكنولوجي إلى إنشاء مؤسسة متصلة، مما يساعد صناعة النفط والغاز على الاقتراب من التميز التشغيلي. توفر السحابة والتنقل والتحليلات رؤية قابلة للتنفيذ لبيانات الإنتاج في الوقت الفعلي.

| أنظمة التحكم الموزعة (DCS) |

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) |

| واجهة الآلة البشرية (HMI) |

| التحكم الإشرافي والحصول على البيانات (SCADA) |

| التحسين والمحاكاة في الوقت الفعلي (RTOS) |

| آحرون |

| المنبع |

| منتصف الطريق |

| المصب |

| غاز البترول المسال |

| بنزين |

| ديزل |

| آحرون |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| آحرون |

| بواسطة تقنيات الأتمتة | أنظمة التحكم الموزعة (DCS) | |

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) | ||

| واجهة الآلة البشرية (HMI) | ||

| التحكم الإشرافي والحصول على البيانات (SCADA) | ||

| التحسين والمحاكاة في الوقت الفعلي (RTOS) | ||

| آحرون | ||

| حسب القطاعات | المنبع | |

| منتصف الطريق | ||

| المصب | ||

| بواسطة منتجات المشتقات البترولية | غاز البترول المسال | |

| بنزين | ||

| ديزل | ||

| آحرون | ||

| بواسطة الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| آحرون | ||

الأسئلة الشائعة حول أبحاث سوق أتمتة الغاز والنفط في منطقة آسيا والمحيط الهادئ

ما هو الحجم الحالي لسوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 4.80٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ؟

ABB Ltd، Honeywell International Inc.، General Electric Company، Rockwell Automation، Schneider Electric SE هي الشركات الكبرى العاملة في سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ؟

يغطي التقرير حجم سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ للسنوات 2024 و2025 و2026 و2027 و2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ

إحصائيات الحصة السوقية لأتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل أتمتة النفط والغاز في منطقة آسيا والمحيط الهادئ توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.