حجم سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| فترة البيانات التاريخية | 2019 - 2022 |

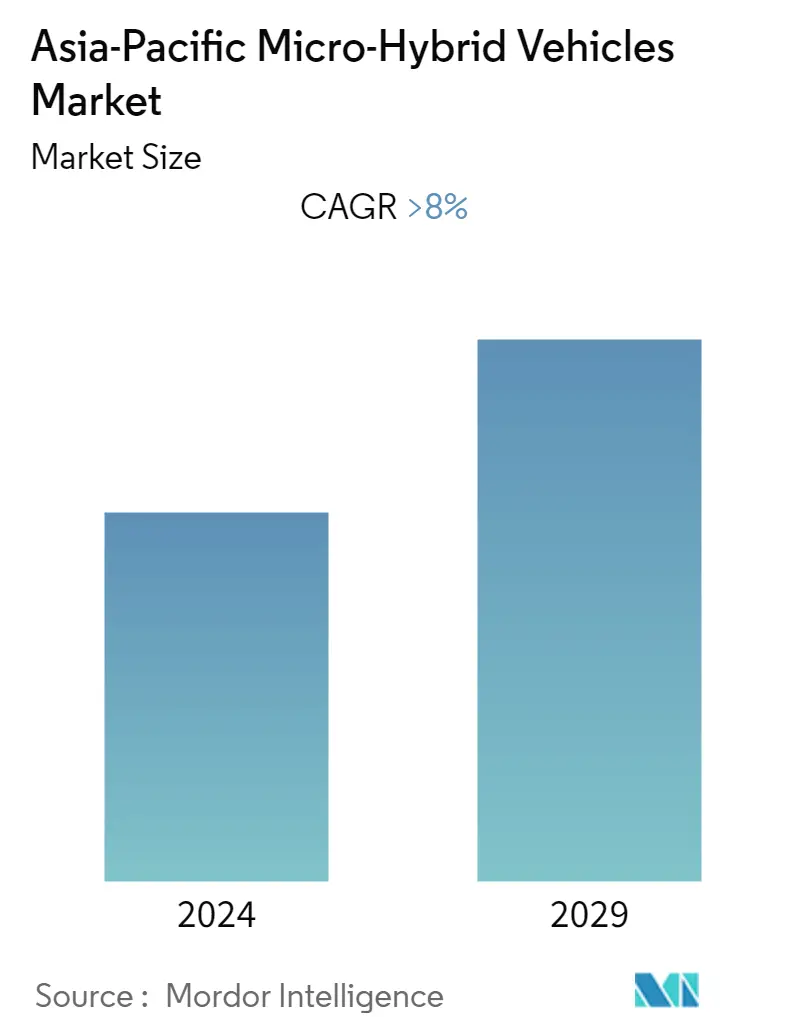

| CAGR | > 8.00 % |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

من المتوقع أن يسجل سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 8٪ خلال الفترة المتوقعة (2020-2025).

- العوامل الرئيسية القليلة التي تدفع الطلب على السوق هي المخاوف البيئية المتزايدة (بسبب ارتفاع انبعاثات العوادم)، والموافقة على معايير الانبعاثات الصارمة والاقتصاد في استهلاك الوقود، والمبادرات الحكومية، من حيث الإعانات والفوائد لزيادة معدل اعتماد مشاريع الطاقة الصغيرة والمعتدلة. المركبات الهجينة.

- يرجع التصنيع المتزايد وتزايد عدد سكان المناطق الحضرية في هذه المنطقة الطلب إلى سوق المركبات الهجينة الصغيرة.

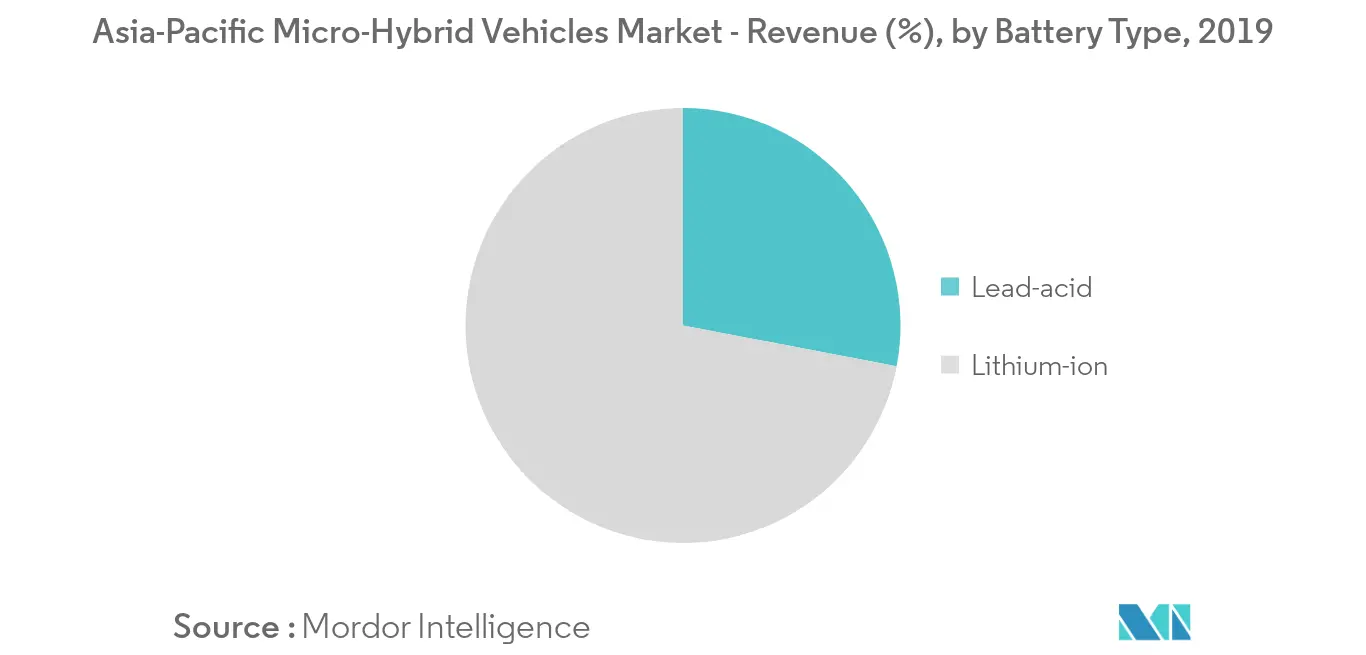

- ومن المتوقع أيضًا أن يؤدي تطوير بطاريات الليثيوم أيون عالية الأداء إلى زيادة الطلب على سوق المركبات الهجينة الصغيرة بشكل كبير خلال الفترة المتوقعة.

- أعلنت الحكومة الهندية أن جميع المركبات المسجلة بعد الأول من أبريل 2020 يجب أن تكون متوافقة مع BS-VI. ومع ذلك، نظرًا لتفشي فيروس CoVid-19 في البلاد، تم إغلاق الوكلاء ومنشآت الإنتاج اعتبارًا من منتصف مارس، مما أدى إلى وجود مخزون كبير من مركبات BS-IV في المخزون. أعطت الحكومة تمديدا. سيؤدي ذلك إلى تعزيز السوق بعد انتهاء الإغلاق في البلاد.

- يمكن أن تؤدي تكلفة السيارات الهجينة والكهربائية ونقص البنية التحتية للشحن إلى إعاقة معدل نمو السوق في الاقتصادات الناشئة مثل الهند والصين واليابان، حيث يفضل العملاء ذوو التكلفة المنخفضة المركبات ذات محركات IC التقليدية بأسعار معقولة.

- مع التقدم السريع في تكنولوجيا السيارات، يركز مصنعو السيارات على عدد كبير من العمليات الوظيفية هذه الأيام. وقد زادت الوظائف بشكل كبير خلال السنوات القليلة الماضية، مما أدى إلى المنافسة الشديدة بين شركات صناعة السيارات.

اتجاهات سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

تزايد الطلب على بطاريات الليثيوم أيون

في الوقت الحالي، يشهد قطاع بطاريات الليثيوم أيون طلبًا متزايدًا ومن المتوقع أن يكون نوع البطاريات الأسرع نموًا في السنوات القادمة ويرجع ذلك أساسًا إلى زيادة المبيعات والطلب على السيارات الكهربائية التي تعمل بالبطاريات. ومع ذلك، تسبب السيارات الكهربائية قيودًا على السوق، لكن مبيعاتها المتزايدة تقود السوق. كما أن معايير الانبعاثات الصارمة، وكفاءة استهلاك الوقود الأفضل، والحوافز الحكومية هي بعض العوامل الرئيسية التي تدفع هذا القطاع. يتعاون مصنعو البطاريات مع مصنعي المعدات الأصلية وهذا بدوره يؤدي إلى زيادة مبيعات المركبات أيضًا.

قامت معظم الحكومات في منطقة آسيا والمحيط الهادئ مثل الصين واليابان وسنغافورة إما برفع الضرائب أو منحت قدرًا كبيرًا من الإعفاء الضريبي على شراء المركبات الكهربائية. وقد اجتذبت هذه المبادرات التي اتخذتها الحكومة الكثير من العملاء لشراء السيارات الكهربائية، ويُعزى ذلك إلى زيادة مبيعات بطاريات الليثيوم أيون. على سبيل المثال،.

- في أبريل 2020، قدمت الحكومة الصينية إعفاءً من ضريبة الخدمة بنسبة 10٪ للسيارات الكهربائية لتعزيز الطلب في السوق بسبب تأثير كوفيد-19.

وأيضًا النمو السريع في التصنيع وزيادة التكنولوجيا في دول مثل الصين والهند ودول الآسيان. على سبيل المثال،.

- في سبتمبر 2018، أعلنت شركة أمارا راجا للبطاريات المحدودة، وهي ثاني أكبر سوق للبطاريات التقليدية في الهند، عن بناء مصنع تجميع جديد بقدرة 100 ميجاوات في الساعة في ولاية أندرا براديش الجنوبية. وأعلنت الشركة أيضًا أن سوق حزم الطاقة للسيارات الكهربائية من المتوقع أن ينمو بقيمة 300 مليار دولار أمريكي بحلول عام 2030. في يونيو 2018، أعلنت شركة Toshiba Corporation وشركة Sojitz وCBMM (Companhia Brasileira de Metalurgia e Mineração) عن اتفاقية بحث وتطوير مشتركة بشأن مواد بطاريات الليثيوم أيون من الجيل التالي باستخدام أكسيد التيتانيوم النيوبيوم (NTO). وستعمل الشركات الثلاث على تطوير الجيل القادم من بطاريات الليثيوم أيون التي تتميز بكثافة الطاقة العالية والقدرة على إعادة الشحن فائقة السرعة المطلوبة لتطبيقات السيارات.

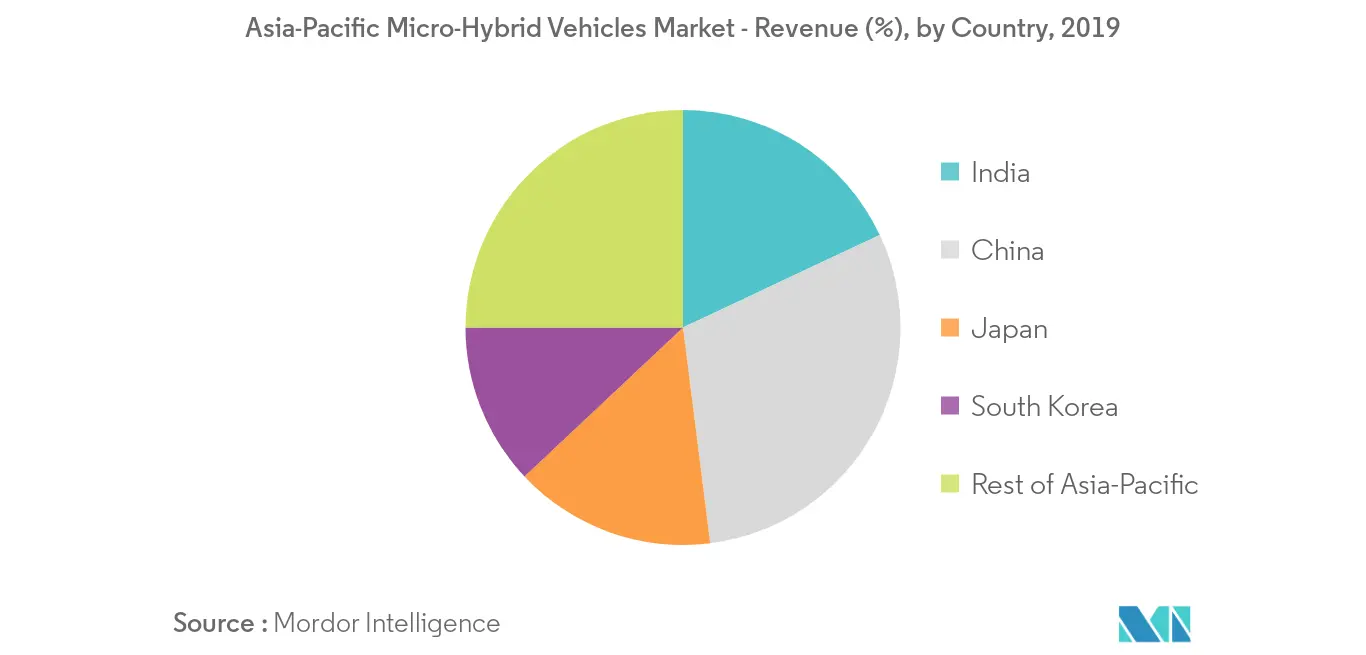

وتمتلك الصين حصة كبيرة في منطقة آسيا والمحيط الهادئ

وفي جميع أنحاء مناطق آسيا والمحيط الهادئ، تمتلك الصين حصة كبيرة في حصة سوق المركبات الهجينة بسبب مبيعاتها الأعلى من المركبات. ويمكن أن يعزى ذلك إلى تزايد عدد السكان الذي يلبي النمو في مبيعات السيارات والمعايير الحكومية الصارمة للانبعاثات. على سبيل المثال، تقوم الحكومة الصينية بتنفيذ معايير الصين 6 لمكافحة التلوث في المنطقة والتي تعد أكثر صرامة من معايير الصين 5 السابقة وتستند إلى معايير EURO 6، اعتبارًا من يوليو 2020، مما يؤدي إلى دعم الطلب على المركبات الهجين الصغيرة في هذه المنطقة.

في الوقت الحالي، تهيمن شركات تصنيع السيارات مثل تويوتا وهوندا على قطاع السيارات الهجين في الصين، مع نماذجها مثل تويوتا كورولا هايبرد وهوندا أكورد هايبرد.

- وفي الأرباع الثلاثة الأولى من عام 2019، باعت كورولا هايبرد 38,540 وحدة في الصين، وهو ما يمثل زيادة بنسبة 20٪ تقريبًا في إجمالي عمليات تسليم السيارات الهجين خلال هذه الفترة.

وفقًا للجمعية الصينية لمصنعي السيارات (CAAM)، ستصل مبيعات السيارات الهجينة في الصين إلى 300 ألف وحدة بحلول نهاية عام 2019، بزيادة 4.3٪ عن عام 2018. ومن المتوقع أيضًا أن ينخفض الطلب على السيارات الكهربائية والهجينة على نطاق واسع، حيث أن الدعم المقدم لهم آخذ في الانخفاض.

كما قام مصنعو السيارات الكهربائية بتوقيع عقود أو صفقات مع مصنعي البطاريات في الصين. على سبيل المثال،.

- في نوفمبر 2019، وقعت مجموعة BMW عقدًا بقيمة 4 ملايين دولار أمريكي لشراء بطاريات من شركة CATL، وهي شركة تصنيع البطاريات الصينية، لدعم محرك كهربة سياراتها.

نظرة عامة على صناعة المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

يهيمن عدد قليل من اللاعبين على سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ، مثل شركة Toshiba Corporation، وToyota Motor Corporation، وMahindra Mahindra Limited، وNissan Motor Company Ltd، وHonda Motor Company, Ltd. وتستثمر الشركات بكثافة في البحث والتطوير من أجل الابتكار. من المنتجات والتقنيات المتقدمة.

- في فبراير 2020، أعلنت شركة هوندا موتور المحدودة عن بدء مبيعات جميع سيارات Honda Fit Hybrid الجديدة. وهي مجهزة بنظام هوندا الهجين ثنائي المحرك الذي يقود السيارة بمحرك كهربائي، مما يؤدي إلى كفاءة أفضل في استهلاك الوقود وقيادة سلسة.

- في أبريل 2020، أطلقت شركة Mahindra Mahindra Limited الإصدار الجديد من Mahindra XUV 500 وScorpio BS-VI بسعر يبدأ من 13.2 ألف روبية هندية و12.4 ألف روبية هندية. تشتمل كلتا السيارتين على محرك ديزل واحد وناقل حركة يدوي بـ 6 سرعات. من المتوقع أن يتم إطلاق طراز البنزين XUV500 في مكان ما في النصف الثاني من عام 2020.

- في مايو 2019، أعلنت شركة توشيبا أن شركة مازدا اختارت بطارية ليثيوم أيون القابلة لإعادة الشحن لنظام M Hybrid، نظام مازدا الهجين، لسيارة MAZDA3 التي تعد واحدة من سياراتها الأكثر مبيعًا.

- في نوفمبر 2018، وقعت شركة Toshiba Corporation اتفاقية شراكة مع شركة Johnson Controls Power Solutions لتقديم حلول أيونات الليثيوم ذات الجهد المنخفض لتلبية متطلبات صانعي السيارات لتحسين الكفاءة وخفض التكاليف وتقليل التعقيد.

- في أبريل 2017، أبرمت شركة سوزوكي موتور وشركة توشيبا وشركة دينسو اتفاقية لإنشاء مشروع مشترك لإنتاج مجموعات بطاريات ليثيوم أيون للسيارات في الهند.

رواد سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

-

Toshiba Corporation

-

Toyota Motor Corporation

-

Mahindra & Mahindra Limited

-

Nissan Motor Company Ltd

-

Honda Motor Company, Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ – جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 العوامل المحركة للسوق

-

4.2 قيود السوق

-

4.3 جاذبية الصناعة – تحليل القوى الخمس لبورتر

-

4.3.1 تهديد الوافدين الجدد

-

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

-

4.3.3 القدرة التفاوضية للموردين

-

4.3.4 تهديد المنتجات البديلة

-

4.3.5 شدة التنافس تنافسية

-

-

-

5. تجزئة السوق

-

5.1 سعة

-

5.1.1 12 فولت مايكرو هجين

-

5.1.2 18 فولت مايكرو هجين

-

-

5.2 نوع السيارة

-

5.2.1 سيارات الركاب

-

5.2.2 المركبات التجارية

-

-

5.3 نوع البطارية

-

5.3.1 حمض الرصاص

-

5.3.2 ليثيوم أيون

-

-

5.4 دولة

-

5.4.1 الهند

-

5.4.2 الصين

-

5.4.3 اليابان

-

5.4.4 كوريا الجنوبية

-

5.4.5 بقية منطقة آسيا والمحيط الهادئ

-

-

-

6. مشهد تنافسي

-

6.1 حصة سوق البائع

-

6.2 ملف الشركة

-

6.2.1 Toshiba Corporation

-

6.2.2 Toyota Motor Corporation

-

6.2.3 Mahindra & Mahindra Limited

-

6.2.4 Nissan Motor Company Ltd

-

6.2.5 Honda Motor Company, Ltd.

-

6.2.6 Daimler AG

-

6.2.7 Kia Motor Corporation

-

6.2.8 General Motors Company

-

6.2.9 Porsche AG

-

6.2.10 Jaguar Land Rover Limited

-

6.2.11 شركة مازدا موتور

-

-

-

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

تشتمل المركبات الهجينة الصغيرة على محرك احتراق داخلي (ICE) مزود بمحرك كهربائي، والذي يسمح بإيقاف تشغيل المحرك عندما تتحرك السيارة أو تضغط على المكابح أو تتوقف، ومع ذلك يتم إعادة تشغيلها بسرعة. يغطي سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ أحدث الاتجاهات والتطور التكنولوجي في المركبات الهجينة. يتم تقسيم السوق حسب السعة ونوع السيارة ونوع البطارية والجغرافيا.

يشمل نطاق التقرير ما يلي:.

| سعة | ||

| ||

|

| نوع السيارة | ||

| ||

|

| نوع البطارية | ||

| ||

|

| دولة | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق المركبات الهجينة الصغيرة الحالي في منطقة آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 8٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق المركبات الهجينة الصغيرة في آسيا والمحيط الهادئ؟

Toshiba Corporation، Toyota Motor Corporation، Mahindra & Mahindra Limited، Nissan Motor Company Ltd، Honda Motor Company, Ltd. هي الشركات الكبرى العاملة في سوق المركبات الهجينة الصغيرة في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق المركبات الهجينة الصغيرة في آسيا والمحيط الهادئ؟

يغطي التقرير حجم السوق التاريخي للمركبات الهجينة الصغيرة في آسيا والمحيط الهادئ للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق المركبات الهجينة الصغيرة في آسيا والمحيط الهادئ للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

تقرير صناعة المركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ

إحصائيات الحصة السوقية للمركبات الهجينة الصغيرة في منطقة آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المركبات الهجينة الصغيرة في آسيا والمحيط الهادئ توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.