حجم سوق الأحماض الأمينية في منطقة آسيا والمحيط الهادئ

|

|

فترة الدراسة | 2017 - 2029 |

|

|

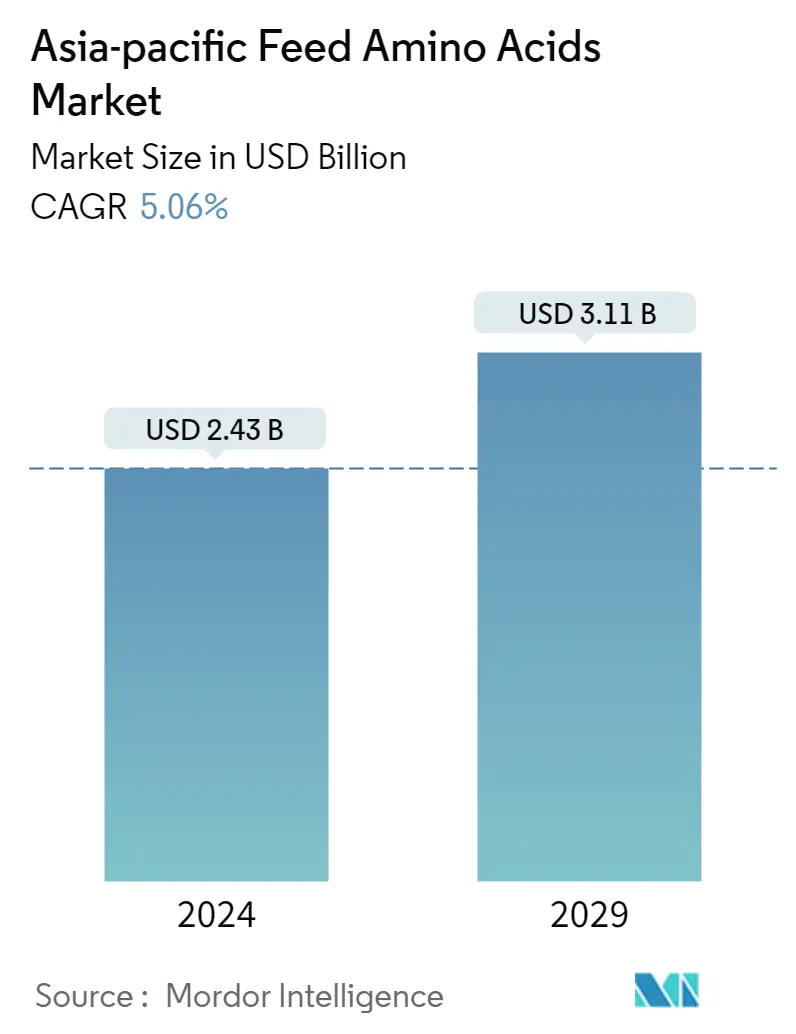

حجم السوق (2024) | USD 2.43 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 3.11 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر مشاركة بواسطة المادة المضافة الفرعية | ليسين |

|

|

CAGR(2024 - 2029) | 5.06 % |

|

|

أكبر حصة حسب البلد | الصين |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأحماض الأمينية في منطقة آسيا والمحيط الهادئ

يُقدر حجم سوق الأحماض الأمينية للأعلاف في آسيا والمحيط الهادئ بـ 2.43 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 3.11 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.06٪ خلال الفترة المتوقعة (2024-2029).

- تمتلك منطقة آسيا والمحيط الهادئ حصة كبيرة من سوق إضافات الأعلاف العالمية، حيث تمثل الأحماض الأمينية 21.4% من إجمالي القيمة السوقية في عام 2022. ويعد الليسين والميثيونين من أهم الأحماض الأمينية اللازمة لنمو الحيوانات وصيانتها. وفي عام 2022، شكل هذان الأحماض الأمينية معًا 65.5% من سوق الأحماض الأمينية للأعلاف من حيث القيمة في المنطقة.

- تعد الدواجن أكبر نوع حيواني في سوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ، حيث تمثل 46.8% من إجمالي القيمة السوقية في عام 2022، ويعزى ذلك بشكل أساسي إلى زيادة عدد الدواجن بنسبة 6.6% بين عامي 2017 و2022. ومن المتوقع أن يسجل السوق رقمًا قياسيًا معدل نمو سنوي مركب قدره 5.8% خلال فترة التوقعات.

- تعد الصين أكبر دولة في منطقة آسيا والمحيط الهادئ فيما يتعلق بسوق الأحماض الأمينية للأعلاف، حيث تمتلك حصة سوقية تبلغ 32.7٪ من حيث القيمة في عام 2022. وارتبطت هذه الحصة المرتفعة بارتفاع إنتاج الأعلاف في البلاد، والذي وصل إلى 243.2 مليون طن متري. في عام 2022، بنسبة زيادة قدرها 20.1% من عام 2017 إلى عام 2022.

- يعد الميثيونين هو القطاع الأسرع نموًا في سوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ، ومن المتوقع أن يسجل معدل نمو سنوي قدره 5.3٪ خلال الفترة المتوقعة. أهميته في تخليق البروتين ونمو الحيوان هو السبب الرئيسي لارتفاع معدل النمو. وفي عام 2022، بلغت القيمة السوقية للميثيونين 716.6 مليون دولار أمريكي بسبب خصائص كفاءته، مثل تنظيم عمليات التمثيل الغذائي، وتحسين صحة الأمعاء، وسهولة الهضم لدى الحيوانات.

- بشكل عام، تعد أهمية الأحماض الأمينية في تغذية الحيوان وتزايد إنتاج الأعلاف الحيوانية في المنطقة من العوامل المتوقعة لدفع نمو سوق الأحماض الأمينية للأعلاف في آسيا والمحيط الهادئ، بمعدل نمو سنوي مركب قدره 5.0٪ خلال الفترة المتوقعة.

- تعد منطقة آسيا والمحيط الهادئ واحدة من أهم المناطق فيما يتعلق بسوق الأحماض الأمينية للأعلاف. الصين والهند واليابان هي الدول الرئيسية التي تهيمن على السوق. وفي عام 2022، استحوذت هذه البلدان على ما يقرب من نصف القيمة السوقية الإجمالية للأحماض الأمينية العلفية في المنطقة. تعد الصين أكبر مستهلك للأحماض الأمينية للأعلاف في المنطقة، بقيمة 722.8 مليون دولار أمريكي في عام 2022، ومن المتوقع أن تصل إلى 1,034.5 مليون دولار أمريكي في عام 2029، مسجلة معدل نمو سنوي مركب قدره 5.3%. يرجع الاستخدام العالي للأحماض الأمينية العلفية في الصين بشكل أساسي إلى وجود عدد كبير من الماشية. وفي عام 2022، شكلت الصين 78% من إجمالي الخنازير في المنطقة.

- ارتفع إجمالي إنتاج الأعلاف في أستراليا من 7.5 مليون طن متري إلى 8.0 مليون طن متري بين عامي 2017 و2022. وكان علف الدواجن هو العلف الأكثر إنتاجًا على نطاق واسع، حيث يمثل 3.2 مليون طن متري في عام 2022، وهو ما يمثل زيادة بنسبة 35.4% عن عام 2017. ومن المتوقع أن يؤدي إنتاج الأعلاف إلى ارتفاع الطلب على الأحماض الأمينية العلفية في البلاد خلال فترة التنبؤ.

- تعد تايلاند وإندونيسيا من أسرع الدول نموًا فيما يتعلق بسوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ. ومن المتوقع أن يشهد كلا البلدين معدل نمو سنوي مركب قدره 6.1% خلال الفترة المتوقعة بسبب زيادة أعداد الماشية. وزاد عدد الدواجن في تايلاند وإندونيسيا بنسبة 7.4% و7.7% على التوالي بين عامي 2017 و2022.

- ارتفع إجمالي إنتاج الأعلاف في منطقة آسيا والمحيط الهادئ بنسبة 30.3% من عام 2017 إلى عام 2022. ومع ارتفاع إنتاج الأعلاف وزيادة عدد الحيوانات، من المتوقع أن يسجل سوق الأحماض الأمينية للأعلاف في المنطقة معدل نمو سنوي مركب قدره 5.0. ٪ خلال فترة التوقعات.

اتجاهات سوق الأحماض الأمينية في منطقة آسيا والمحيط الهادئ

- تمتلك الصين أكبر عدد من الأغنام والماعز في المنطقة، كما أن أعداد الحيوانات المجترة في منطقة آسيا والمحيط الهادئ آخذة في النمو بسبب هوامش الربح العالية في تجارة لحوم البقر وزيادة الطلب على منتجات الألبان

- تعد منطقة آسيا والمحيط الهادئ المنتج الرئيسي للحوم الخنزير، وتعد التغيرات في نمط استهلاك الغذاء للأشخاص ذوي الاستهلاك المرتفع في كوريا الجنوبية والصين هي العوامل التي تؤدي إلى زيادة أعداد الخنازير

- إن ارتفاع الطلب على علف الدجاج اللاحم، وزيادة أعداد طيور الدواجن في إندونيسيا، والتعافي من أنفلونزا الطيور، يزيد من الطلب على إنتاج أعلاف الدواجن

- يؤدي ارتفاع عدد منتجي الأبقار الحلوب والطلب على زيادة إنتاج الحليب والخطط الحكومية إلى زيادة الطلب على أعلاف المجترات الغنية بالمغذيات

- أدت زيادة عدد المزارع واسعة النطاق في الصين بمقدار 16000 مزرعة وإدخال ممارسات جديدة لتربية الحيوانات إلى زيادة إنتاج أعلاف الخنازير في المنطقة

نظرة عامة على صناعة الأحماض الأمينية في آسيا والمحيط الهادئ

سوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ مجزأ، حيث تشغل الشركات الخمس الكبرى 33.36%. اللاعبون الرئيسيون في هذا السوق هم Adisseo وAjinomoto Co., Inc. وArcher Daniel Midland Co. وEvonik Industries AG وSHV (Nutreco NV) (مرتبة أبجديًا).

قادة سوق الأحماض الأمينية في منطقة آسيا والمحيط الهادئ

Adisseo

Ajinomoto Co., Inc.

Archer Daniel Midland Co.

Evonik Industries AG

SHV (Nutreco NV)

Other important companies include Alltech, Inc., Kemin Industries, Lonza Group Ltd., Novus International, Inc., Prinova Group LLC.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأحماض الأمينية في آسيا والمحيط الهادئ

- يناير 2023 استحوذت شركة Novus International على شركة التكنولوجيا الحيوية Agrivida لتطوير إضافات الأعلاف الجديدة.

- أكتوبر 2022 أتاحت الشراكة بين Evonik وBASF لشركة Evonik بعض حقوق الترخيص غير الحصرية لـ OpteinicsTM، وهو حل رقمي لتحسين الفهم وتقليل التأثير البيئي لصناعات البروتين الحيواني والأعلاف.

- سبتمبر 2022 بدأ إنتاج مصنع الميثيونين السائل الجديد التابع لشركة Adisseo في نانجينغ بالصين والذي تبلغ طاقته 180 ألف طن. وتعد المنشأة من أكبر القدرات العالمية لإنتاج الميثونين السائل والتي عززت تغلغل الميثونين السائل الذي تصنعه الشركة في السوق العالمية.

تقرير سوق الأحماض الأمينية في منطقة آسيا والمحيط الهادئ – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد رؤوس الحيوانات

2.1.1. دواجن

2.1.2. المجترات

2.1.3. انثي خنزير

2.2. إنتاج الأعلاف

2.2.1. تربية الأحياء المائية

2.2.2. دواجن

2.2.3. المجترات

2.2.4. انثي خنزير

2.3. الإطار التنظيمي

2.3.1. أستراليا

2.3.2. الصين

2.3.3. الهند

2.3.4. إندونيسيا

2.3.5. اليابان

2.3.6. فيلبيني

2.3.7. كوريا الجنوبية

2.3.8. تايلاند

2.3.9. فيتنام

2.4. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. المضافة الفرعية

3.1.1. ليسين

3.1.2. ميثيونين

3.1.3. ثريونين

3.1.4. التربتوفان

3.1.5. الأحماض الأمينية الأخرى

3.2. حيوان

3.2.1. تربية الأحياء المائية

3.2.1.1. بواسطة الحيوان الفرعي

3.2.1.1.1. سمكة

3.2.1.1.2. جمبري

3.2.1.1.3. أنواع تربية الأحياء المائية الأخرى

3.2.2. دواجن

3.2.2.1. بواسطة الحيوان الفرعي

3.2.2.1.1. دجاج التسمين

3.2.2.1.2. طبقة

3.2.2.1.3. طيور الدواجن الأخرى

3.2.3. المجترات

3.2.3.1. بواسطة الحيوان الفرعي

3.2.3.1.1. الأبقار

3.2.3.1.2. ماشية الألبان

3.2.3.1.3. المجترات الأخرى

3.2.4. انثي خنزير

3.2.5. حيوانات أخرى

3.3. دولة

3.3.1. أستراليا

3.3.2. الصين

3.3.3. الهند

3.3.4. إندونيسيا

3.3.5. اليابان

3.3.6. فيلبيني

3.3.7. كوريا الجنوبية

3.3.8. تايلاند

3.3.9. فيتنام

3.3.10. بقية منطقة آسيا والمحيط الهادئ

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Adisseo

4.4.2. Ajinomoto Co., Inc.

4.4.3. Alltech, Inc.

4.4.4. Archer Daniel Midland Co.

4.4.5. Evonik Industries AG

4.4.6. Kemin Industries

4.4.7. Lonza Group Ltd.

4.4.8. Novus International, Inc.

4.4.9. Prinova Group LLC

4.4.10. SHV (Nutreco NV)

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين العاملين في مجال إضافات الأعلاف

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. حجم السوق العالمية وDROs

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- أعداد الدواجن، العدد، آسيا والمحيط الهادئ، 2017-2022

- شكل 2:

- أعداد الحيوانات المجترة، العدد، منطقة آسيا والمحيط الهادئ، 2017-2022

- شكل 3:

- أعداد الخنازير، العدد، آسيا والمحيط الهادئ، 2017-2022

- شكل 4:

- حجم إنتاج أعلاف الأحياء المائية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017-2022

- شكل 5:

- حجم إنتاج أعلاف الدواجن، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017-2022

- شكل 6:

- حجم إنتاج أعلاف المجترات، بالطن المتري، آسيا والمحيط الهادئ، 2017-2022

- شكل 7:

- حجم إنتاج علف الخنازير، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017-2022

- شكل 8:

- حجم تغذية الأحماض الأمينية، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 9:

- قيمة الأحماض الأمينية العلفية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 10:

- حجم الأحماض الأمينية المغذية حسب الفئات المضافة الفرعية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 11:

- قيمة الأحماض الأمينية العلفية حسب الفئات المضافة الفرعية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 12:

- حصة حجم الأحماض الأمينية في الأعلاف حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 13:

- حصة القيمة من الأحماض الأمينية في الأعلاف حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 14:

- حجم الأحماض الأمينية المغذية لليسين، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 15:

- قيمة الأحماض الأمينية لتغذية الليسين، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 16:

- حصة القيمة من الأحماض الأمينية الأعلاف ليسين حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 17:

- حجم الأحماض الأمينية لتغذية الميثيونين، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 18:

- قيمة الأحماض الأمينية لتغذية الميثيونين، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 19:

- حصة القيمة من الأحماض الأمينية في علف الميثيونين حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 20:

- حجم الأحماض الأمينية المغذية الثريونية، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 21:

- قيمة الأحماض الأمينية الأعلاف الثريونية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 22:

- حصة القيمة من الأحماض الأمينية الأعلاف الثريونية حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 23:

- حجم الأحماض الأمينية لتغذية التربتوفان، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 24:

- قيمة الأحماض الأمينية لتغذية التربتوفان، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 25:

- حصة القيمة من الأحماض الأمينية في علف التربتوفان حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 26:

- حجم الأحماض الأمينية الأخرى التي تغذي الأحماض الأمينية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 27:

- قيمة الأحماض الأمينية الأخرى التي تغذي الأحماض الأمينية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 28:

- حصة القيمة من الأحماض الأمينية الأخرى التي تغذي الأحماض الأمينية حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 29:

- حجم الأحماض الأمينية في العلف حسب نوع الحيوان، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 30:

- قيمة الأحماض الأمينية العلفية حسب نوع الحيوان، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 31:

- حصة حجم الأحماض الأمينية في الأعلاف حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 32:

- حصة القيمة من الأحماض الأمينية العلفية حسب نوع الحيوان،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 33:

- حجم الأحماض الأمينية في أعلاف الأحياء المائية حسب نوع الحيوان الفرعي، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 34:

- قيمة الأحماض الأمينية في أعلاف الأحياء المائية حسب نوع الحيوان الفرعي، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 35:

- الحصة الحجمية من الأحماض الأمينية في أعلاف الأحياء المائية حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 36:

- حصة القيمة من الأحماض الأمينية في أعلاف الأحياء المائية حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 37:

- حجم الأحماض الأمينية في أعلاف الأسماك، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 38:

- قيمة الأحماض الأمينية في أعلاف الأسماك، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 39:

- حصة قيمة الأحماض الأمينية في أعلاف الأسماك حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 40:

- حجم الأحماض الأمينية في علف الروبيان، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 41:

- قيمة الأحماض الأمينية في أعلاف الروبيان، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 42:

- حصة القيمة من الأحماض الأمينية في أعلاف الروبيان حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 43:

- حجم الأنواع الأخرى من تربية الأحياء المائية في الأحماض الأمينية المغذية، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 44:

- قيمة الأنواع الأخرى من تربية الأحياء المائية في تغذية الأحماض الأمينية، بالدولار الأمريكي، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 45:

- حصة القيمة من أنواع تربية الأحياء المائية الأخرى في الأحماض الأمينية المغذية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 46:

- حجم الأحماض الأمينية في أعلاف الدواجن حسب نوع الحيوان، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 47:

- قيمة الأحماض الأمينية في أعلاف الدواجن حسب نوع الحيوان، بالدولار الأمريكي، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 48:

- الحصة الحجمية من الأحماض الأمينية في أعلاف الدواجن حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 49:

- حصة القيمة من الأحماض الأمينية في أعلاف الدواجن حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 50:

- حجم الأحماض الأمينية في علف الدجاج اللاحم، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 51:

- قيمة الأحماض الأمينية في علف الدجاج اللاحم، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 52:

- حصة القيمة من الأحماض الأمينية في علف الدجاج اللاحم حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 53:

- حجم الأحماض الأمينية المغذية للطبقة، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 54:

- قيمة الأحماض الأمينية المغذية للطبقة، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 55:

- حصة القيمة من الأحماض الأمينية المغذية للطبقات حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 56:

- حجم الأحماض الأمينية الأخرى التي تتغذى عليها طيور الدواجن، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 57:

- قيمة الأحماض الأمينية الأخرى في أعلاف طيور الدواجن، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 58:

- حصة القيمة من الأحماض الأمينية الأخرى التي تغذي طيور الدواجن حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 59:

- حجم الأحماض الأمينية التي تغذيها المجترات حسب نوع الحيوان الفرعي، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 60:

- قيمة الأحماض الأمينية التي تتغذى عليها المجترات حسب نوع الحيوان الفرعي، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 61:

- الحصة الحجمية من الأحماض الأمينية التي تغذيها المجترات حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 62:

- حصة القيمة من الأحماض الأمينية التي تغذيها المجترات حسب نوع الحيوان الفرعي،٪، آسيا والمحيط الهادئ، 2017، 2023 و 2029

- شكل 63:

- حجم الأحماض الأمينية في علف الماشية، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 64:

- قيمة الأحماض الأمينية في أعلاف الأبقار، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 65:

- حصة القيمة من الأحماض الأمينية في علف الماشية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 66:

- حجم الأحماض الأمينية في علف الماشية الألبان، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 67:

- قيمة الأحماض الأمينية في أعلاف ماشية الألبان، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 68:

- حصة القيمة من الأحماض الأمينية في أعلاف الماشية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 69:

- حجم الأحماض الأمينية الأخرى التي تغذي المجترات، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 70:

- قيمة الأحماض الأمينية الأخرى التي تغذي المجترات، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 71:

- حصة القيمة من الأحماض الأمينية التي تتغذى عليها المجترات الأخرى حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 72:

- حجم الأحماض الأمينية لتغذية الخنازير، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 73:

- قيمة الأحماض الأمينية لتغذية الخنازير، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 74:

- حصة القيمة من الأحماض الأمينية في علف الخنازير حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 75:

- حجم الأحماض الأمينية الأخرى في علف الحيوانات، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 76:

- قيمة الأحماض الأمينية الأخرى في أعلاف الحيوانات، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 77:

- حصة القيمة من الأحماض الأمينية الأخرى في علف الحيوانات حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 78:

- حجم تغذية الأحماض الأمينية حسب البلد، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 79:

- قيمة الأحماض الأمينية العلفية حسب البلد، بالدولار الأمريكي، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 80:

- حصة حجم الأحماض الأمينية في الأعلاف حسب البلد،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 81:

- حصة القيمة من الأحماض الأمينية في الأعلاف حسب البلد،٪، آسيا والمحيط الهادئ، 2017،2023 و2029

- شكل 82:

- حجم الأحماض الأمينية التي تغذي أستراليا، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 83:

- قيمة الأحماض الأمينية الأعلاف الأسترالية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 84:

- حصة القيمة من الأحماض الأمينية العلفية في أستراليا حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 85:

- حجم الأحماض الأمينية المستخدمة في تغذية الصين، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 86:

- قيمة الأحماض الأمينية للأعلاف الصينية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 87:

- حصة القيمة من الأحماض الأمينية في الأعلاف الصينية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 88:

- حجم الأحماض الأمينية التي تغذي الهند، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 89:

- قيمة الأحماض الأمينية الأعلاف الهندية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 90:

- حصة القيمة من الأحماض الأمينية في الأعلاف الهندية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 91:

- حجم الأحماض الأمينية التي تغذي إندونيسيا، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 92:

- قيمة الأحماض الأمينية الأعلاف في إندونيسيا، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 93:

- حصة القيمة من الأحماض الأمينية الأعلاف في إندونيسيا حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 94:

- حجم الأحماض الأمينية الأعلاف في اليابان، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 95:

- قيمة الأحماض الأمينية العلفية في اليابان، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 96:

- حصة القيمة من الأحماض الأمينية الأعلاف اليابانية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 97:

- حجم الأحماض الأمينية التي تغذي الفلبين، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 98:

- قيمة الأحماض الأمينية الأعلاف في الفلبين، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 99:

- حصة قيمة الفلبين من الأحماض الأمينية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 100:

- حجم الأحماض الأمينية التي تغذي كوريا الجنوبية، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 101:

- قيمة الأحماض الأمينية التي تتغذى عليها كوريا الجنوبية، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 102:

- حصة القيمة من الأحماض الأمينية التي تتغذى عليها كوريا الجنوبية حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 103:

- حجم الأحماض الأمينية الأعلاف في تايلاند، بالطن المتري، آسيا والمحيط الهادئ، 2017 - 2029

- شكل 104:

- قيمة الأحماض الأمينية للأعلاف في تايلاند، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 105:

- حصة القيمة من الأحماض الأمينية العلفية في تايلاند حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 106:

- حجم الأحماض الأمينية الأعلاف في فيتنام، بالطن المتري، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 107:

- قيمة الأحماض الأمينية الأعلاف في فيتنام، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 108:

- حصة القيمة من الأحماض الأمينية الأعلاف في فيتنام حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 109:

- حجم بقية الأحماض الأمينية في تغذية آسيا والمحيط الهادئ، بالطن المتري، في آسيا والمحيط الهادئ، 2017 - 2029

- شكل 110:

- قيمة بقية الأحماض الأمينية لتغذية منطقة آسيا والمحيط الهادئ، بالدولار الأمريكي، منطقة آسيا والمحيط الهادئ، 2017 - 2029

- شكل 111:

- حصة القيمة من بقية الأحماض الأمينية الأعلاف في آسيا والمحيط الهادئ حسب الفئات المضافة الفرعية،٪، آسيا والمحيط الهادئ، 2022 و 2029

- شكل 112:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، منطقة آسيا والمحيط الهادئ، 2017 - 2023

- شكل 113:

- أكثر الاستراتيجيات اعتماداً، عددها، منطقة آسيا والمحيط الهادئ، 2017 - 2023

- شكل 114:

- حصة القيمة من اللاعبين الرئيسيين،٪، آسيا والمحيط الهادئ، 2022

تجزئة صناعة الأحماض الأمينية في منطقة آسيا والمحيط الهادئ

تتم تغطية ليسين، ميثيونين، ثريونين، التربتوفان كشرائح بواسطة مادة مضافة فرعية. يتم تغطية تربية الأحياء المائية والدواجن والمجترات والخنازير كقطاعات حسب الحيوان. يتم تغطية أستراليا والصين والهند وإندونيسيا واليابان والفلبين وكوريا الجنوبية وتايلاند وفيتنام كقطاعات حسب البلد.

- تمتلك منطقة آسيا والمحيط الهادئ حصة كبيرة من سوق إضافات الأعلاف العالمية، حيث تمثل الأحماض الأمينية 21.4% من إجمالي القيمة السوقية في عام 2022. ويعد الليسين والميثيونين من أهم الأحماض الأمينية اللازمة لنمو الحيوانات وصيانتها. وفي عام 2022، شكل هذان الأحماض الأمينية معًا 65.5% من سوق الأحماض الأمينية للأعلاف من حيث القيمة في المنطقة.

- تعد الدواجن أكبر نوع حيواني في سوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ، حيث تمثل 46.8% من إجمالي القيمة السوقية في عام 2022، ويعزى ذلك بشكل أساسي إلى زيادة عدد الدواجن بنسبة 6.6% بين عامي 2017 و2022. ومن المتوقع أن يسجل السوق رقمًا قياسيًا معدل نمو سنوي مركب قدره 5.8% خلال فترة التوقعات.

- تعد الصين أكبر دولة في منطقة آسيا والمحيط الهادئ فيما يتعلق بسوق الأحماض الأمينية للأعلاف، حيث تمتلك حصة سوقية تبلغ 32.7٪ من حيث القيمة في عام 2022. وارتبطت هذه الحصة المرتفعة بارتفاع إنتاج الأعلاف في البلاد، والذي وصل إلى 243.2 مليون طن متري. في عام 2022، بنسبة زيادة قدرها 20.1% من عام 2017 إلى عام 2022.

- يعد الميثيونين هو القطاع الأسرع نموًا في سوق الأحماض الأمينية للأعلاف في منطقة آسيا والمحيط الهادئ، ومن المتوقع أن يسجل معدل نمو سنوي قدره 5.3٪ خلال الفترة المتوقعة. أهميته في تخليق البروتين ونمو الحيوان هو السبب الرئيسي لارتفاع معدل النمو. وفي عام 2022، بلغت القيمة السوقية للميثيونين 716.6 مليون دولار أمريكي بسبب خصائص كفاءته، مثل تنظيم عمليات التمثيل الغذائي، وتحسين صحة الأمعاء، وسهولة الهضم لدى الحيوانات.

- بشكل عام، تعد أهمية الأحماض الأمينية في تغذية الحيوان وتزايد إنتاج الأعلاف الحيوانية في المنطقة من العوامل المتوقعة لدفع نمو سوق الأحماض الأمينية للأعلاف في آسيا والمحيط الهادئ، بمعدل نمو سنوي مركب قدره 5.0٪ خلال الفترة المتوقعة.

| المضافة الفرعية | |

| ليسين | |

| ميثيونين | |

| ثريونين | |

| التربتوفان | |

| الأحماض الأمينية الأخرى |

| حيوان | |||||||

| |||||||

| |||||||

| |||||||

| انثي خنزير | |||||||

| حيوانات أخرى |

| دولة | |

| أستراليا | |

| الصين | |

| الهند | |

| إندونيسيا | |

| اليابان | |

| فيلبيني | |

| كوريا الجنوبية | |

| تايلاند | |

| فيتنام | |

| بقية منطقة آسيا والمحيط الهادئ |

تعريف السوق

- المهام - بالنسبة للدراسة، تعتبر إضافات الأعلاف من المنتجات المصنعة تجاريًا والتي تستخدم لتعزيز الخصائص مثل زيادة الوزن ونسبة تحويل الأعلاف وتناول الأعلاف عند تغذيتها بنسب مناسبة.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع إضافات الأعلاف دون إضافة قيمة من نطاق السوق، لتجنب الحساب المزدوج.

- المستهلكون النهائيون - يعتبر مصنعو الأعلاف المركبة من المستهلكين النهائيين في السوق التي تمت دراستها. يستثني النطاق المزارعين الذين يشترون إضافات الأعلاف لاستخدامها مباشرة كمكملات غذائية أو خلطات مسبقة.

- الاستهلاك الداخلي للشركة - الشركات العاملة في إنتاج الأعلاف المركبة وكذلك تصنيع إضافات الأعلاف هي جزء من الدراسة. ومع ذلك، أثناء تقدير أحجام السوق، تم استبعاد الاستهلاك الداخلي لإضافات الأعلاف من قبل هذه الشركات.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.