حجم سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

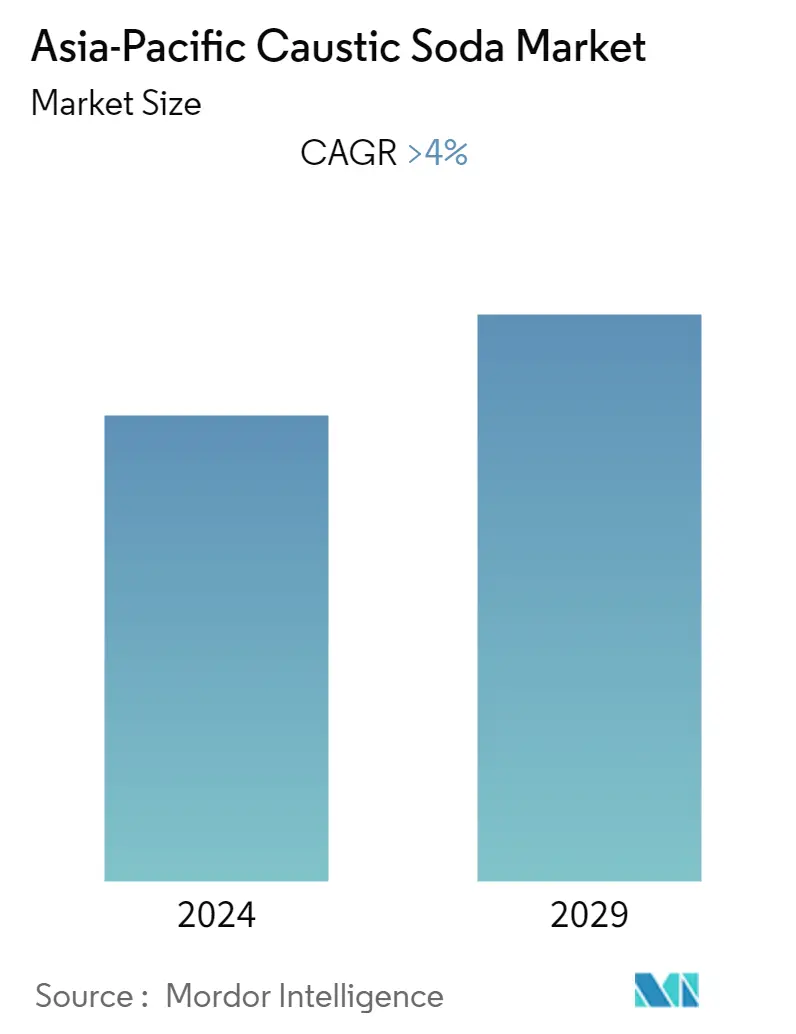

| CAGR | 4.00 % |

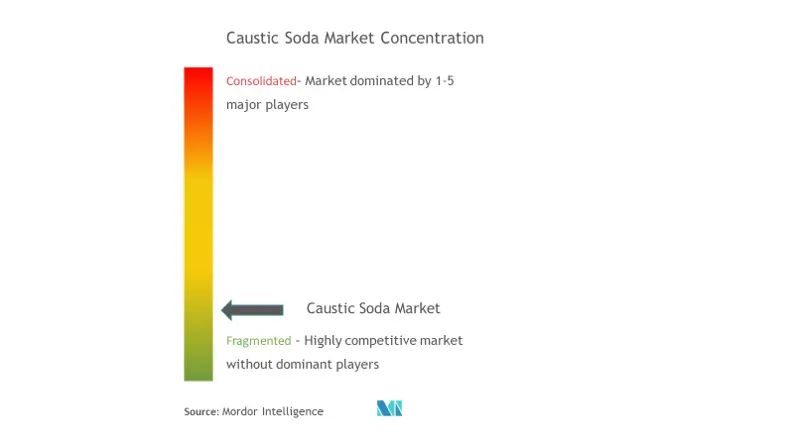

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ

من المتوقع أن يتطور سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ بمعدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة. العامل الرئيسي الذي يدفع نمو السوق هو الطلب المتزايد على الصودا الكاوية من صناعة اللب والورق. علاوة على ذلك، فإن الطلب المتزايد في تطبيقات النسيج هو العامل الحاكم لسوق الصودا الكاوية ومن المتوقع أن يزيد من نمو السوق الذي تمت دراسته. من المتوقع أن تؤدي الظروف غير المواتية الناشئة عن الانتشار المفاجئ لـ COVID-19 إلى إحباط نمو السوق خلال الفترة المتوقعة.

- تُستخدم الصودا الكاوية في تصنيع المنتجات في صناعات مثل الورق واللب والصابون والمنظفات والمنسوجات وغيرها، وكذلك في تصنيع العديد من المواد الكيميائية العضوية وغير العضوية. لذلك، فإن الطلب على المنتج مرتفع ومن المتوقع أن يعزز السوق المدروسة.

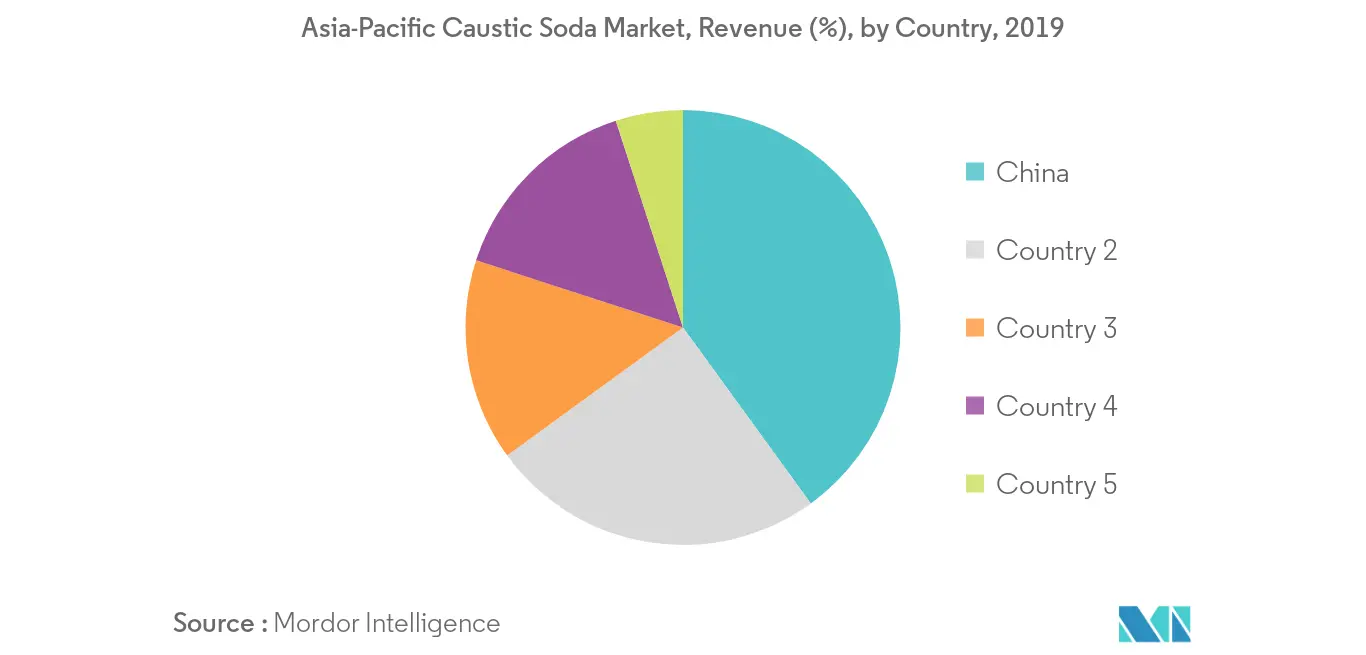

- ومن المتوقع أن تكون الصين أكبر سوق بسبب الإنتاج والاستهلاك على نطاق واسع لمنتجات الصودا الكاوية ومشتقاتها.

اتجاهات سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ

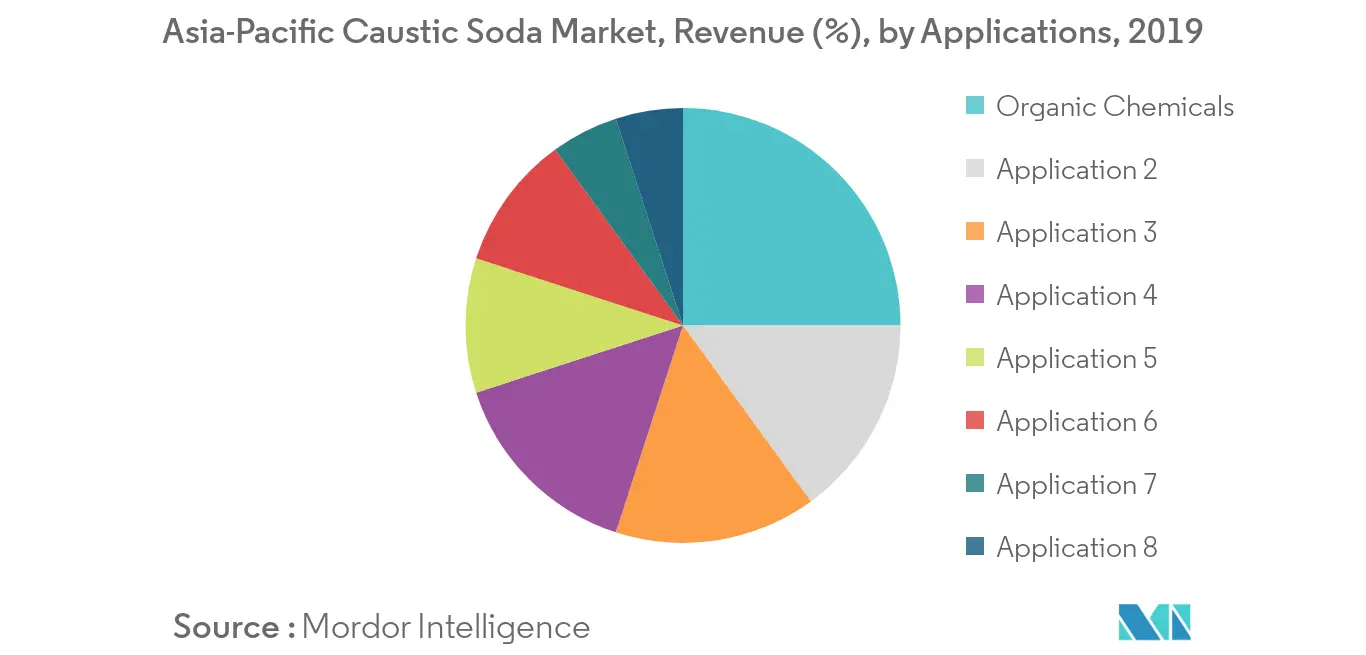

صناعة الكيماويات العضوية تهيمن على سوق الصودا الكاوية

- تعمل الصودا الكاوية بشكل أساسي ككاشف أو محلول أساسي لتصنيع المواد الكيميائية العضوية. تستخدم المواد الكيميائية العضوية الصودا الكاوية لتصنيع منتجات مختلفة، مثل الميثانول، والكبريتات، والفوسفات، وهيدروكسيل إيثيل السليلوز، وكربوكسي ميثيل هيدروكسي إيثيل السليلوز، والبولي يوريثين، وإيثر السليلوز، وميثيل السليلوز، وأكسيد البروبيلين، والبولي كربونات، وأمينات الإيثيلين، وراتنجات الإيبوكسي، وحمض الأسيتيك، وإبيكلوروهيدرين.

- علاوة على ذلك، يتم استخدامه أيضًا لتحييد وتنقية الغاز من قبل العديد من الشركات المصنعة للمواد الكيميائية العضوية. الإيبوكسي بروبان (أكسيد البروبيلين)، وهو مادة كيميائية عضوية مهمة أخرى، يستخدم أيضًا الصودا الكاوية في التصنيع. يتم استخدامه لصنع مادة البولي يوريثين.

- تعد الصين والهند الدولتين الرئيسيتين المنتجتين للمواد الكيميائية العضوية في منطقة آسيا والمحيط الهادئ. مع زيادة إنتاج البولي كربونات، والميثانول، والبولي يوريثين، وراتنجات الايبوكسي، وحمض الخليك، وما إلى ذلك، يزداد الطلب على الصودا الكاوية بشكل كبير في منطقة آسيا والمحيط الهادئ.

- من المتوقع أن تقود جميع العوامل المذكورة أعلاه سوق الصودا الكاوية خلال فترة التنبؤ.

الصين تهيمن على منطقة آسيا والمحيط الهادئ

- تمتلك الصين حصة بارزة في سوق الصودا الكاوية في جميع أنحاء المنطقة، ومن المتوقع أن تهيمن على السوق خلال فترة التوقعات.

- الصين هي أكبر منتج للألومينا في العالم. إن الطلب المتزايد على الألومنيوم من مختلف صناعات المستخدم النهائي، مثل قطاعات البناء والكيماويات، يؤدي إلى زيادة الطلب على الألومينا. وفي عام 2019، أنتجت البلاد 71.28 مليون طن متري من الألومينا. وهذا بدوره من المتوقع أن يؤدي إلى زيادة سوق الصودا الكاوية في البلاد خلال فترة التنبؤ.

- تعد الصين أكبر دولة منتجة لللب والورق في العالم، نتيجة لاحتياطياتها الهائلة من الغابات (22.5% من مساحة الأرض). الصناعة حديثة وميكنة للغاية، والعمالة رخيصة.

- في عام 2019، قدرت إيرادات الصناعة من تصنيع المنسوجات في الصين بمبلغ 533.9 مليار دولار أمريكي. أنتجت الصين حوالي 3.24 مليار متر من نسيج الملابس في شهر مايو من عام 2020. ومنذ عام 2019، بلغ حجم إنتاج المنسوجات الشهري أكثر من 3 مليارات متر في الصين.

- وبحلول نهاية عام 2019، يقدر إجمالي إنتاج المنتجات البلاستيكية في الصين بحوالي 75.31 مليون طن متري.

- وبالتالي، من المتوقع أن يؤدي الطلب المتزايد من مختلف الصناعات إلى دفع السوق التي تمت دراستها في المنطقة خلال فترة التنبؤ.

نظرة عامة على صناعة الصودا الكاوية في منطقة آسيا والمحيط الهادئ

سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ مجزأ. بعض اللاعبين في السوق هم Tata Chemicals Ltd، وTosoh Corporation، وHanwha Solutions/Chemical Corporation، وSABIC، وShin-Etsu Chemical Co., Ltd.

قادة سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ

-

Tata Chemicals Ltd

-

Tosoh Corporation

-

Hanwha Solutions/Chemical Corporation

-

SABIC

-

Shin-Etsu Chemical Co., Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ – جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 السائقين

-

4.1.1 زيادة الطلب على الورق والورق المقوى

-

4.1.2 ارتفاع الطلب من قطاع النسيج

-

-

4.2 القيود

-

4.2.1 ارتفاع تفضيل هيدروكسيد المغنسيوم على الصودا الكاوية في بعض التطبيقات

-

4.2.2 الظروف غير المواتية الناشئة بسبب تفشي فيروس كورونا (COVID-19).

-

-

4.3 تحليل سلسلة القيمة الصناعية

-

4.4 تحليل القوى الخمس لبورتر

-

4.4.1 تهديد الوافدين الجدد

-

4.4.2 القوة التفاوضية للمشترين

-

4.4.3 القوة التفاوضية للموردين

-

4.4.4 تهديد المنتجات البديلة

-

4.4.5 درجة المنافسة

-

-

-

5. تجزئة السوق

-

5.1 عملية الإنتاج

-

5.1.1 الخلية الغشائية

-

5.1.2 خلية الحجاب الحاجز

-

5.1.3 عملية الإنتاج الأخرى

-

-

5.2 قطاع التطبيقات

-

5.2.1 الورق ولب الورق

-

5.2.2 الكيميائية العضوية

-

5.2.3 مادة كيميائية غير عضوية

-

5.2.4 الصابون والمنظفات

-

5.2.5 الألومينا

-

5.2.6 معالجة المياه

-

5.2.7 الغزل والنسيج

-

5.2.8 قطاعات التطبيق الأخرى

-

-

5.3 جغرافية

-

5.3.1 الصين

-

5.3.2 الهند

-

5.3.3 اليابان

-

5.3.4 كوريا الجنوبية

-

5.3.5 بقية منطقة آسيا والمحيط الهادئ

-

-

-

6. مشهد تنافسي

-

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

-

6.2 حصة السوق/تحليل التصنيف**

-

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

-

6.4 ملف الشركة

-

6.4.1 AGC Chemicals (Thailand) Co. Ltd

-

6.4.2 Arkema Group

-

6.4.3 Covestro AG

-

6.4.4 Dow

-

6.4.5 Grasim Industries Limited (Aditya Birla)

-

6.4.6 Hanwha Solutions/Chemical Corporation

-

6.4.7 Nouryon

-

6.4.8 Olin Corporation

-

6.4.9 SABIC

-

6.4.10 Shin-Etsu Chemicals Co. Ltd

-

6.4.11 Tata Chemicals Ltd.

-

6.4.12 TCI Sanmar Group

-

6.4.13 Tosoh Corporation

-

6.4.14 Wanhua Chemical Group Co. Ltd (BorsodChem)

-

-

-

7. فرص السوق والاتجاهات المستقبلية

-

7.1 الطلب المتزايد من الصناعة الكيميائية

-

7.2 فرص أخرى

-

تجزئة صناعة الصودا الكاوية في منطقة آسيا والمحيط الهادئ

عرض تقرير سوق الصودا الكاوية في آسيا والمحيط الهادئ بالتفصيل:.

| عملية الإنتاج | ||

| ||

| ||

|

| قطاع التطبيقات | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق الصودا الكاوية في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق الصودا الكاوية في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق الصودا الكاوية في آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029).

من هم اللاعبون الرئيسيون في سوق الصودا الكاوية في آسيا والمحيط الهادئ؟

Tata Chemicals Ltd، Tosoh Corporation، Hanwha Solutions/Chemical Corporation، SABIC، Shin-Etsu Chemical Co., Ltd. هي الشركات الكبرى العاملة في سوق الصودا الكاوية في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق الصودا الكاوية في آسيا والمحيط الهادئ؟

يغطي التقرير الحجم التاريخي لسوق الصودا الكاوية في آسيا والمحيط الهادئ للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الصودا الكاوية في آسيا والمحيط الهادئ للسنوات 2024 و2025 و2026 و2027، 2028 و 2029.

تقرير صناعة الصودا الكاوية في آسيا والمحيط الهادئ

إحصائيات الحصة السوقية للصودا الكاوية في منطقة آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الصودا الكاوية لآسيا والمحيط الهادئ توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.