| فترة الدراسة | 2020 - 2029 |

| السنة الأساسية للتقدير | 2023 |

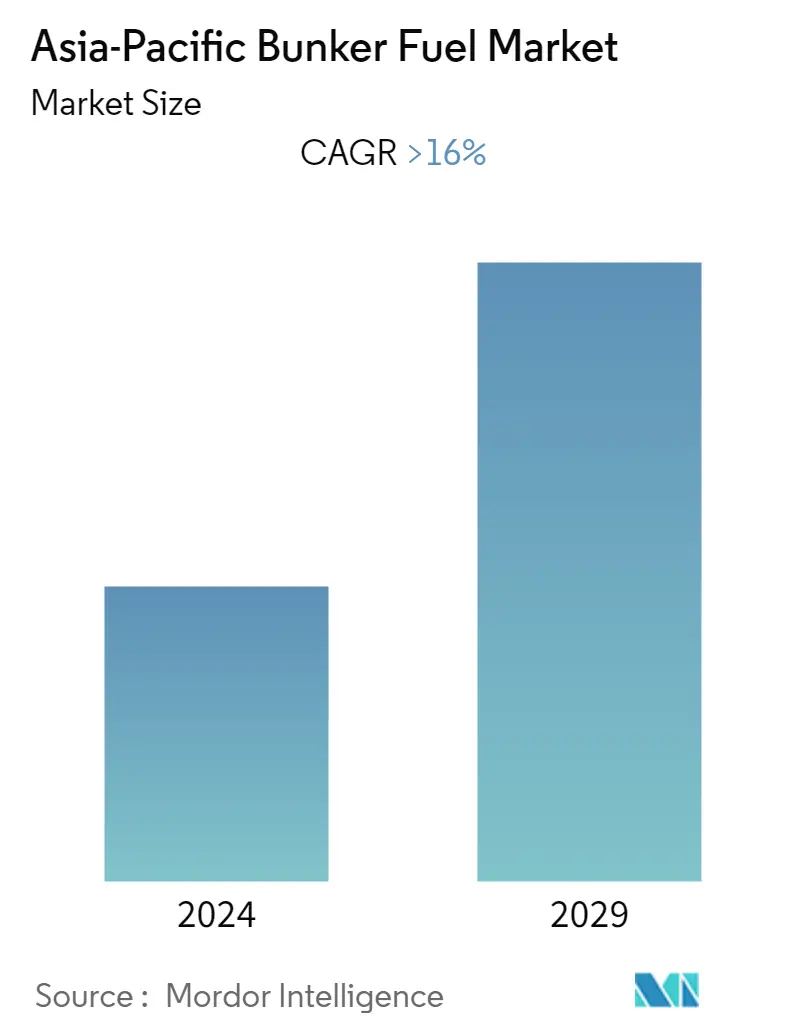

| CAGR | 16.00 % |

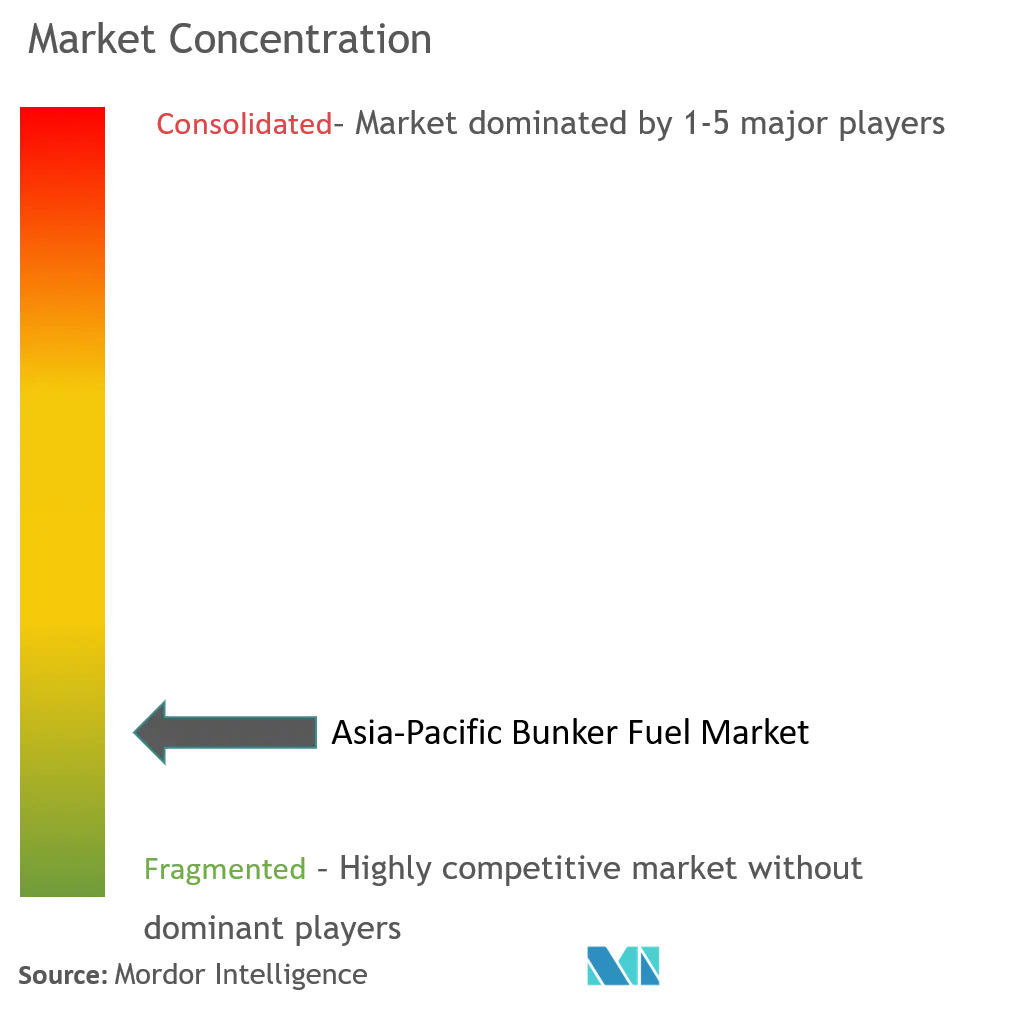

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق وقود السفن في منطقة آسيا والمحيط الهادئ

من المتوقع أن ينمو سوق وقود السفن في منطقة آسيا والمحيط الهادئ بمعدل نمو سنوي مركب يزيد عن 16٪ خلال الفترة المتوقعة 2020-2025. يعد التفضيل المتزايد للسفن المعتمدة على الغاز الطبيعي المسال وتنامي تجارة الغاز الطبيعي المسال من بين العوامل المهمة التي تدفع الطلب على وقود السفن في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة. علاوة على ذلك، مع القيود المفروضة على HSFO، بعد عام 2020، من المتوقع أن يخلق VLSFO طلبًا كبيرًا في السوق. ومع ذلك، فقد أثر تفشي فيروس كورونا (COVID-19) مؤخرًا بشكل كبير على استهلاك وقود الوقود. ومع إغلاق حركات التجارة الدولية والمحلية للحد من انتشار الفيروس، من المتوقع أن يتراجع الطلب على وقود السفن خلال الوباء.

- ومع تدخل المنظمة البحرية الدولية، من المتوقع أن تزيد حصة زيت الوقود المنخفض جدًا في الكبريت (VLSFO)، لتحل محل زيت الوقود عالي الكبريت في الفترة المتوقعة.

- من المتوقع أن يخلق زيت الوقود منخفض الكبريت والغاز الطبيعي المسال فرصًا كبيرة للاعبين في السوق. وبسبب الاهتمام البيئي المتزايد، يتزايد الطلب على الوقود النظيف.

- تعد الصين واحدة من أكبر المصدرين على مستوى العالم وتقود سوق وقود السفن في المنطقة. ومع النمو المتوقع في التجارة، فمن المرجح أن تستمر البلاد في هيمنتها خلال الفترة المتوقعة.

اتجاهات سوق وقود السفن في منطقة آسيا والمحيط الهادئ

VLSFO تشهد نموًا كبيرًا

- يُطلق على الوقود البحري الذي يحتوي على أقل من 0.5% من الكبريت عمومًا اسم زيت الوقود منخفض الكبريت جدًا. اعتبارًا من 1 يناير 2020، لا يمكن استخدام HSFO إلا في السفن التي تم تركيب أجهزة غسل الغاز فيها لتقليل الانبعاثات، مما سيزيد الطلب على VLSFO.

- من المتوقع أن يتم استبدال معظم سوق وقود الوقود عالي الكبريت (HSFO) قريبًا ببدائل منخفضة الكبريت. يتم مزج معظم مركبات VLSFO المتوفرة في السوق من المكونات المتبقية ونواتج التقطير، والتي يتم مزجها مع قواطع مختلفة ذات كبريت ولزوجة مختلفة لإنشاء منتج وفقًا للمواصفات.

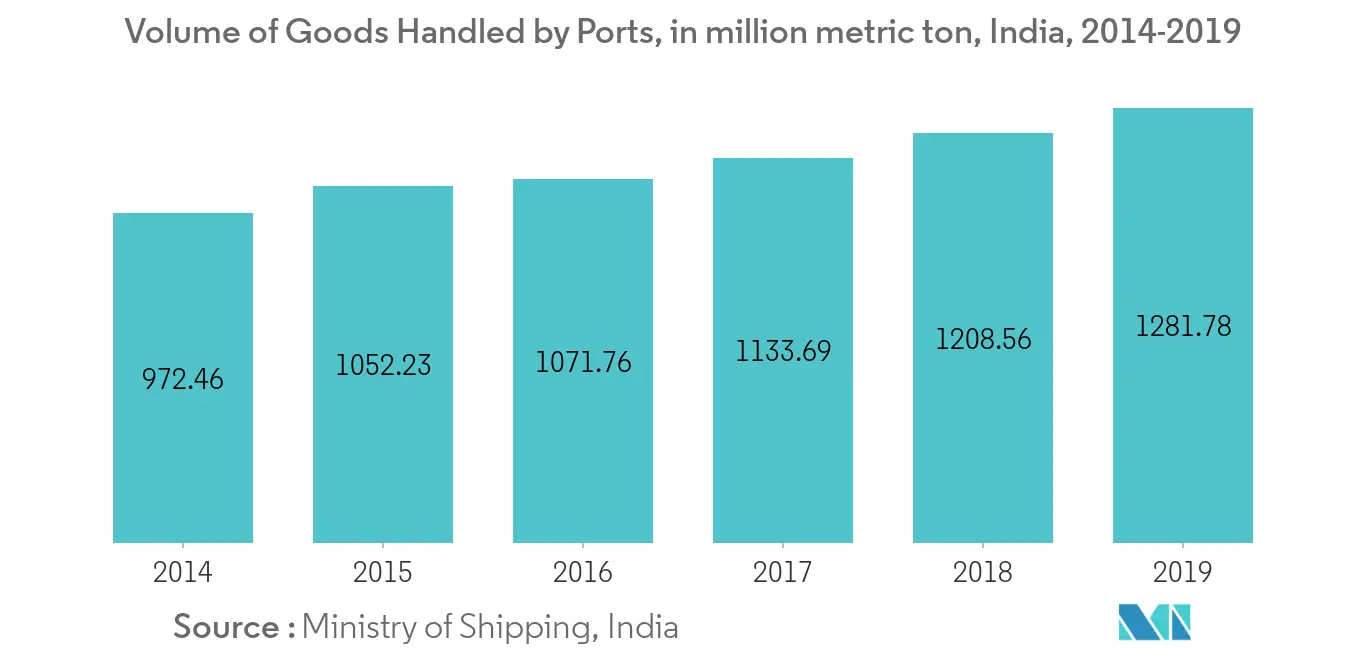

- تعد الهند إحدى الأسواق التجارية الرئيسية التي تشهد نموًا مستمرًا في حجم البضائع التي يتم مناولتها في الموانئ. وفي عام 2019، أبلغت الدولة عن 1281 مليون طن متري من المنتجات عبر موانئ مختلفة. بعد الوباء، من المرجح أن يعزز السوق الطلب على VLSFO.

- في الهند، ولتلبية الطلب على VLSFO، أعلنت شركة النفط الهندية عن طموحها لإنتاج مليون طن متري من زيت الوقود منخفض الكبريت للغاية الذي طلبته المنظمة البحرية الدولية في عام 2020.

- انخفض الطلب على VLSFO بعد يناير 2020 بسبب اضطرابات سلسلة التوريد العالمية، وانخفاض الطلب على السلع والمنتجات العامة، وتنفيذ عمليات الإغلاق في معظم البلدان، والتباطؤ الاقتصادي العالمي.

- من المرجح أن تتعافى الحاجة إلى VLSFO بشكل كبير بعد منتصف عام 2021. وبعد عام 2020، من المتوقع أن يرتفع الطلب بسبب فتح جميع طرق التجارة والارتفاع النسبي في الأسعار.

الصين تسيطر على السوق

- وتعد الصين أكبر مصدر وثاني أكبر مستورد للسلع من حيث القيمة. الصادرات الرئيسية للصين هي الآلات والمعدات الميكانيكية والكهربائية، ومنتجات السيارات بما في ذلك قطع غيار المركبات، والمواد الكيميائية والبلاستيكية، ومصنوعات الحديد والصلب، والأثاث، وغيرها.

- وفي الفترة من 2016 إلى 2018، زادت صادرات الصين من 2.12 تريليون دولار أمريكي إلى 2.5 تريليون دولار أمريكي، مدفوعة في المقام الأول بزيادة الواردات من الولايات المتحدة واليابان. وارتفعت الصادرات الصينية إلى الولايات المتحدة واليابان بنسبة 23.6% و13.74% على التوالي خلال عامي 2016-2018.

- مع تزايد الطلب على الطاقة، خاصة في دول مثل الصين والهند، من المرجح أن تشهد تجارة النفط الخام والغاز الطبيعي زيادة خلال الفترة المتوقعة، والتي بدورها من المتوقع أن تزيد الطلب على الناقلات.

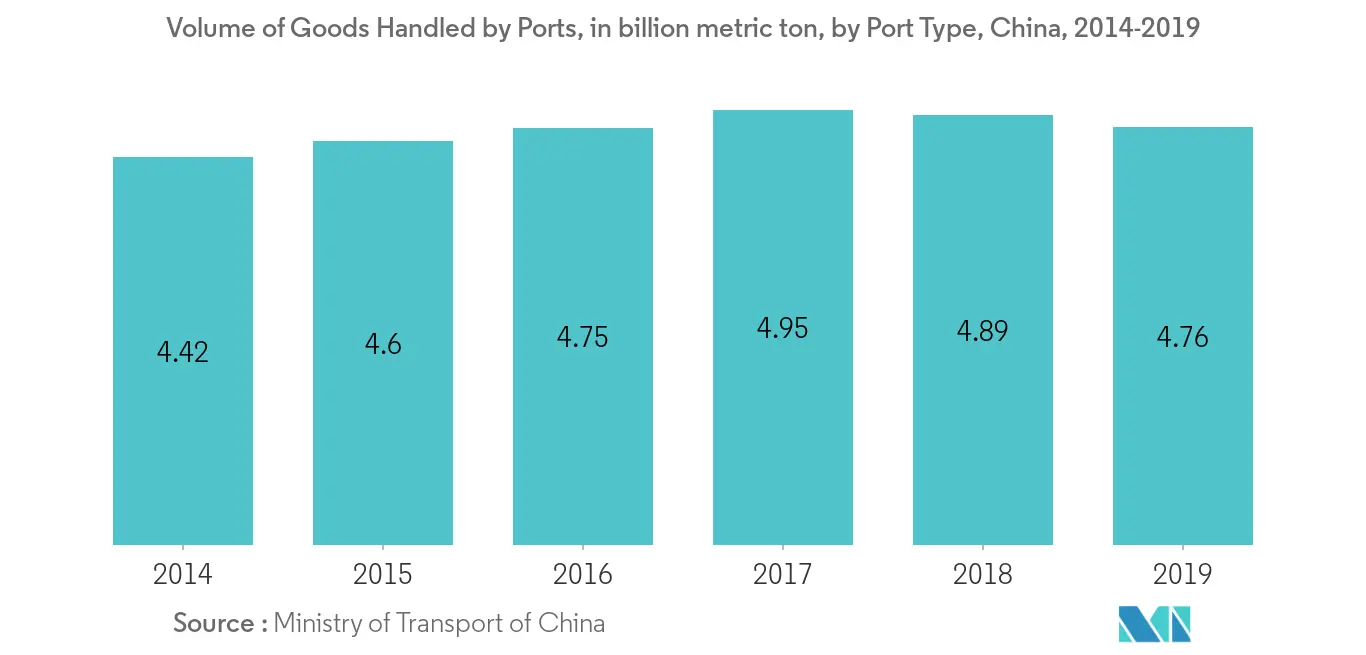

- وعلى الرغم من الانخفاض الطفيف في حجم البضائع التي تم تداولها عن طريق الموانئ النهرية والساحلية في عام 2019، تمكنت الصين من إدارة أكثر من 13.5 مليار طن متري من المنتجات. مع تصدير كبير و

- ومع ذلك، فإن الأسطول في البلاد يسجل حالة من التباطؤ الشديد وزيادة العرض. خلال الربع الأول من عام 2020، انخفض حجم الحاويات في الموانئ الصينية الرئيسية بنسبة 8.9% مقارنة بعام 2019. وتم تسجيل الانخفاض الأكبر في حركة المرور عبر المسار الصيني-الولايات المتحدة والطريق بين الصين واليابان/كوريا الجنوبية.

- بالإضافة إلى ذلك، بدأ التوتر التجاري بين الولايات المتحدة والصين في عام 2018 بسبب فرض التعريفات الجمركية المرتفعة والحواجز التجارية الأخرى، والتي من المتوقع أن تقيد السوق. علاوة على ذلك، فإن فيروس كورونا (COVID-19) يدفع السوق نحو الانخفاض بشكل أكبر، مما يعيق نمو السوق.

نظرة عامة على صناعة وقود السفن في منطقة آسيا والمحيط الهادئ

سوق وقود السفن في منطقة آسيا والمحيط الهادئ مجزأ إلى حد ما. بعض الشركات الكبرى تشمل شركة China COSCO Holdings Company Limited، وOcean Network Express Pte Ltd، وIndian Oil Corporation Limited، وChimbusco Pan Nation Petro-Chemical Co., Ltd، وBP Sinopec Marine Fuels Pte Ltd.

قادة سوق وقود السفن في منطقة آسيا والمحيط الهادئ

-

China COSCO Holdings Company Limited

-

Ocean Network Express PTE Ltd

-

Indian Oil Corporation Limited

-

Chimbusco Pan Nation Petro-Chemical Co.,Ltd

-

BP Sinopec Marine Fuels Pte Ltd

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة وقود السفن في منطقة آسيا والمحيط الهادئ

عرض تقرير سوق وقود السفن في آسيا والمحيط الهادئ بالتفصيل:.

| نوع الوقود | زيت الوقود عالي الكبريت (HSFO) |

| زيت الوقود منخفض الكبريت جدًا (VLSFO) | |

| زيت الغاز البحري (MGO) | |

| الغاز الطبيعي المسال (MGO) | |

| آحرون | |

| نوع السفينة | حاويات |

| ناقلات | |

| شحن عام | |

| الناقل السائبة | |

| آحرون | |

| جغرافية | الصين |

| الهند | |

| سنغافورة | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة الشائعة حول أبحاث سوق الوقود في منطقة آسيا والمحيط الهادئ

ما هو حجم سوق وقود السفن الحالي في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق وقود السفن في آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 16٪ خلال الفترة المتوقعة (2024-2029).

من هم اللاعبون الرئيسيون في سوق وقود السفن في آسيا والمحيط الهادئ؟

China COSCO Holdings Company Limited، Ocean Network Express PTE Ltd، Indian Oil Corporation Limited، Chimbusco Pan Nation Petro-Chemical Co.,Ltd، BP Sinopec Marine Fuels Pte Ltd هي الشركات الكبرى العاملة في سوق وقود السفن في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق وقود السفن في آسيا والمحيط الهادئ؟

يغطي التقرير الحجم التاريخي لسوق وقود السفن في آسيا والمحيط الهادئ للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق وقود السفن في آسيا والمحيط الهادئ للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Oil and Gas Reports

Popular Energy & Power Reports

تقرير صناعة وقود السفن في آسيا والمحيط الهادئ

إحصائيات حصة سوق وقود السفن في منطقة آسيا والمحيط الهادئ وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل وقود السفن في منطقة آسيا والمحيط الهادئ توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.